城镇企业职工养老保险支付可分散风险探析——基于敏感性分析的角度

云南财经大学 张 锐

我国养老保险的支付风险从个人角度看,分为不可分散风险和可分散风险。对于城镇企业职工而言,影响养老保险金支付可分散风险的因素为保险缴纳比例、工资增长率、缴费年限和养老金投资收益率,其中缴纳比例为最敏感因素。因此,建议通过提高劳动技能来增加工资收入,从而提高保险缴纳比例;延迟退休以增加缴费年限;购买商业养老保险,合理投资自己的养老储备以提高收益率等措施来降低可分散风险。

一、职工养老保险现状

随着人口老龄化趋势的加剧,未来几十年我国能否有足够的资金来应对庞大的养老支出已成为当前的热点问题而颇受关注。国内学者主要围绕增加保险覆盖面、完善国家社会保障政策、改变保险支付方式、预测未来巨额隐形债务几方面来探讨如何降低养老金支付风险。然而,养老金支付风险从国家的角度来看表现为是否有足够的资金来支付退休金。从个人的角度来看,风险表现为能否有退休金,以及退休金能否满足基本的生活。相对于前者,后者更能成为老百姓关注的焦点。

我国养老保险制度实行双轨制,行政机关和全额拨款事业单位职工养老金由财政拨付。其余单位和城镇企业及新农保实行社会统筹与个人账户相结合的模式。社会统筹体现了现收现付制代际供养的职能,降低了养老金贬值的风险。但随着人口老龄化的加剧,国家会出现养老金资产不能弥补负债的风险。而个人账户则体现了完全积累制“自己养自己”的理念,有利于保障养老保险的公平性,调动参保者的积极性,避免人口老龄化的影响,但会加重参保者的经济负担。我国城镇所有企业及其职工必须履行缴纳基本养老保险费的义务。目前,企业的缴费比例为工资总额的20%左右,个人缴费比例为本人工资的8%。企业缴纳的基本养老保险费一部分用于建立统筹基金,一部分划入个人账户;个人缴纳的基本养老保险费计入个人账户。

从投资主体的角度看,风险根据能否规避分为可分散风险和不可分散风险。国家机关、事业单位的职工养老金全部由财政拨付,职工承担不可分散风险。同时,由于新农保覆盖率较低,因此,本文选择城镇企业职工作为养老金支付可分散风险的研究对象。我国城镇企业职工养老保险的投资主体由国家、企业和个人构成,受益者为个人。由于国家和企业对于职工养老保险的投资没有受益权,投资风险的承受者为职工。对于社会统筹养老金,国家财政补贴多少资金,企业给个人缴纳多少比例没有一个强制性地、一成不变的办法执行,需要根据经济增长水平、人口老龄化程度和国家社会保障政策来定。这部分养老金支付的风险职工没有能力规避,只能被动承受,将此看作不可分散风险,对它进行研究从规避风险的角度来说没有现实意义。对于个人账户特别是个人缴纳的部分,职工可通过增加缴纳比例、增加缴纳年限等可控因素来降低自己的养老金支付风险。因此,可将个人账户中自己积累资金风险看作可分散风险。本文针对我国城镇企业职工养老保险金的个人账户资金所带来的可分散风险,通过构建支付风险模型,采用敏感分析法从职工个人的角度,分析影响未来养老金支付风险因素的敏感性,力图探寻降低养老金个人账户支付风险的有效途径。

二、模型构建

模型构建前提:本模型的个人账户支付风险不是指无法支付养老金的可能性,而是指替代率的高低。本模型替代率=退休当年的养老金÷上年工资;职工在职所积累的资金退休后以年金的形式发放;假设职工缴费年限为n年,60岁退休,从60-n岁缴纳养老保险;假设工资增长率为g;以社保基金收益率k为折现率;假定职工寿命为N岁;为方便计算,以年工资代替月工资,并设w为参保人工作前一年企业职工平均工资;缴费比例为s。

某职工缴纳和获得个人账户自己积累养老金的现金流量如表1所示。

表1

假设某职工从60-n岁起,按年工资s的比例缴纳养老保险,至59岁最后一次缴纳,共交n次保险。60岁退休获第一次保险金,至N岁逝世共获N-60+1年保险金。将59岁当做缴费的终值点和领取保险的现值点。则有

由此导出

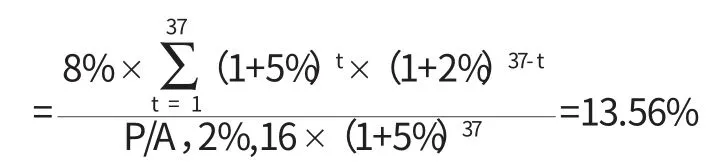

代入数据:以我国城镇职工年平均工资2.88万(约合3万)为w;目前养老保险个人账户缴纳比例为8%,即为s;假设职工23岁工作,则缴费年限为n=60-23=37年;以我国社保基金2%的收益率为k;以平均寿命75岁为N;以5%为工资增长率g,则

三、模型分析

通过计算可知,城镇企业职工在职缴纳养老保险37年,在工作前一年工资3万,以5%的比例增长,养老金投资收益率2%,寿命75岁的前提下,每年从自己积累的个人账户中获得的保险金仅为退休前一年工资的13.56%,离国家目标替代率58.8%还有很大的差距。这部分差距主要由社会统筹补偿。从模型可知,替代率与职工缴纳保险前一年的工资无关,影响替代率的因素有缴纳比例、缴费年限、工资增长率、养老金投资收益率和寿命。由于不能期望个人寿命短,来提高每年可支付的个人积累养老金。寿命长而带来的养老金的支付风险由社会统筹承担,因此,寿命在可分散风险分析中属于非相关因素,不予考虑。下面,根据模型分别计算当各影响因素增加或下降20%时,替代率的结果及变动率。通过对比,可看出各因素对养老金替代率的影响作用。

表2

表2结果表明:工资增长率与养老金替代率呈反方向变动,其余三个因素与替代率呈正方向变动。其中,缴纳比例增加或下降20%时,替代率也增加或下降20%,两者呈正比例变动,为最敏感因素。当工资增长率增加20%时,替代率下降12.68%,增长率下降20%时,替代率增加15.78%,为次敏感因素。当保险收益率增加20%时,替代率增加9.43%,收益率下降20%时,替代率下降8.48%,收益率增加对替代率的敏感性大于下降的敏感性。而缴费年限则相反,当年限增加20%时替代率增加9.58%,下降20%时,替代率下降13.56%,缴费年限增加对替代率的敏感性小于下降的敏感性。

可见,在我国目前的养老保险政策下,城镇企业职工个人积累的养老金在未来的退休金中仅是杯水车薪,若要提高替代率,只能依靠社会统筹,养老责任主要由政府承担,个人需面对较大的不可分散风险。而主导可分散风险的因素有缴费比例、工资增长率、缴纳年限和养老保险金收益率。由于工资增长率越大,退休前一年的收入就越高,以年金的形式平摊到各退休年份的收入占退休前年收入的比例即替代率就越低。然而此时的低替代率仅表明退休前后收入存在差距,并不代表退休金绝对数额低下。因此,通过降低工资收益率来提高替代率必然造成退休前后收入差距虽小,但退休金数额低下的局面。这种分散风险的措施是没有经济学意义的。那么,提高缴费比例、增加缴费年限和养老保险金收益率就成为降低可分散风险的有效途径。

四、企业职工养老金支付可分散风险降低建议

(一)增加个人收入,提高养老保险缴纳比例 在敏感性分析里,缴纳比例为最敏感因素,比例提高意味着职工缴纳的养老保险越多,那么将来从个人账户积累资金中获得的报酬越多。然而,在职工平均工资低水平的情况下,增加缴纳比例会挤占衣食住行等基本生活需求。如果职工平均工资较高,增加缴纳比例仅会挤占休闲娱乐等额外生活需求。所以,提高缴纳比例的有效前提是个人工资水平的提高。而提高工资须从两个方面努力:第一,国家应进一步加强收入分配政策的改革,提高劳动报酬在国民收入中的比例,降低所得税及流转税以增加职工工资。但以上改革是否成功完全取决于政府的决心和良心,对职工来讲仍然属于不可控因素。第二,加强自身的职业培训,提高劳动技能,以扎实的工作技能和丰富的工作经验来获取高额工资报酬。只要个人收入增加了,即便养老保险制度中个人账户的缴纳比例不变,职工也可购入商业养老保险来增加对养老金的投资。

(二)增加缴费年限,避免提前退休 增加缴费年限有两个途径,一是提前工作,二是延迟退休。企业职工参加工作的时间通常是完成最后学业的时间。社会并不提倡完成学业前就参加工作,因为这样意味着职工未积累足够的知识和经验时就仓促工作,其工资待遇必然较低,不利于养老金的投入。但是要避免为了逃避工作而延长学习时间,如果延长学习所带来的知识及经验储备并不能为将来增加工资收入,那么从养老储备的角度看是极不合算的。

另一途径是延迟退休。对于延迟退休,国内学界通常持支持态度。邓大松、王增文(2008)认为不提高退休年龄就会对养老金的支付问题产生越来越大的压力。李保华(2009)认为,考虑到人均预期寿命有向后延伸的趋势,工作年限在客观上受到挤压,只有延迟退休年龄,才能缓解个人自我养老的压力。林宝(2009)的测算结果表明,提高退休年龄能使中国退休职工和在职职工的养老金隐性债务规模大大减少,从而进一步增加制度的可延续性。我国已于2010年在上海实行弹性退休制度,推迟退休已成为一种趋势。因此,企业职工在身体许可的条件下,应延迟退休年龄,增加缴纳保险金的年限,避免提前退休,从而降低养老金支付的可分散风险。

(三)合理投资养老保险金,提高保险收益率 目前我国对个人账户基金的管理形成了两种体制,中央财政补助部分交由全国社保基金理事会管理,地方财政补助部分交由省级部门管理。投资决策由保险经办机构集中进行,个人无法参与。为保证养老金的安全性和流动性,投资对象多为国债和银行存款,收益率较低,为2%左右。这种投资模式下的低收益率对职工而言是不可分散风险。因此,职工只能对自己的养老储备进行合理投资。针对我国证券市场长期低迷,其余投资渠道缺乏的情况下,可选择购入信誉度高、投资收益好的商业养老保险,有多余住房的职工可选择以房养老。

[1]梁颖:《我国城镇养老保险存在的问题及完善对策》,《财经科学》2010 年第1 期。

[2]李保华:《退休年龄选择机理:基于人力资本与社会保障的视角》,《新疆财经大学学报》2009 年第2 期。

[3]林宝:《提高退休年龄对中国养老金隐性债务的影响》,《中国人口科学》2009 年第6 期。