低碳港口存货质押贷款利率定价理论和模型

匡海波,张一凡,张连如

(1.大连海事大学交通运输管理学院,辽宁大连 116026;2.大连海事大学企业社会责任与可持续发展研究所,辽宁大连 116026)

低碳港口存货质押贷款利率定价理论和模型

匡海波1,2,张一凡1,张连如1

(1.大连海事大学交通运输管理学院,辽宁大连 116026;2.大连海事大学企业社会责任与可持续发展研究所,辽宁大连 116026)

在港口低碳转型大趋势下,港口存货类质押贷款业务在实践中得到高速发展,如何在港口物流存货质押贷款理论决策中融入低碳港口约束因素、间接推动港口转型升级显得十分迫切。本研究深入探讨低碳转型下的港口质押贷款利率决策理论,提出了无风险套利原理、期权调整利差原理、低碳控制原理和质押风险控制原理。在此基础上,借助看跌期权反映客户违约风险调整价差、构建质押货物的碳排风险调整价差、采用VaR方法界定港口存货类质押率,建立了低碳港口流动性较强存货类物流质押贷款利率决策模型。重要参数敏感性分析表明:质押贷款利率与质押率呈现初始平稳、后上升、最后显著下滑,与回收率、质押物初始价格和质押物价格增长率三参数呈现初始显著下滑,最后平稳,与碳排治理成本率、融资成本率、经营成本率、无风险利率四参数呈现同方向类线性增长变化,与质押物价格波动率、质押物价值变动率两参数呈现反方向变化。最后,采用某港口实际数据,验证了模型可行性、可用性。

质押贷款利率;低碳港口;期权调整价差;碳排调整价差;质押率

1 引言

近年来,国内一些港口探索开展物流金融服务新业务、新模式,通过向客户提供金融服务的同时实现自身业务结构的优化。如大连港、上海港等甚至成立专业财务公司向客户提供质押贷款服务(客户在港口仓储货物用以质押获取贷款),有效解决了客户融资难和港口发展难的问题,实现了客户和港口的双赢[1]。

当前实践中,港口物流贷款业务最核心的工作是确定质押贷款利率[2]。从现有研究来看,质押贷款利率的确定可归纳为以下几类:

(1)基于企业违约风险控制的质押贷款利率决策研究。该类决策主要是借助结构模型和简化模型从控制企业违约风险的角度来确定贷款利率。Jokivuolle和Peura[3]借助结构化方法,建立了基于违约风险的质押债权模型,并运用其分析了质押贷款业务利率决策。Cossin和Huang Zhijiang等[4]基于借款企业违约概率外生的前提下,利用简化型方法,得出了与风险承受能力相匹配的贷款利率。于萍[5]考虑抵押物价格风险和流动性风险,在违约概率内生假设下,同时求解使信贷人期望利率最大化的利率和质押率两个变量。

(2)基于单纯质押货物风险的质押贷款利率决策。该类决策实质上认为质押贷款利率由质押货物的价格波动、流动性、供需状况等风险因素决定。典型如王凤鸣[6]通过对设定质押仓单项下货物的担保能力及相应的违约风险进行分析研究,借鉴企业信用等级的划分,确定不同货物的违约风险补偿率,从而确定仓单质押贷款利率。汪洋和邱红星[7]采用非线性动力学方法,构建了供应链仓储物流金融服务价格动态模型,论证经济周期下供应链仓储物流金融服务价格变化规律和稳定状态。

(3)基于融资双方利益博弈理论的质押贷款利率决策。这类决策主要是从贷款融入和融出双方博弈角度来确定质押贷款利率。Wang Yang和Ma Xingrui[8]对金融危机态势下的港口群/腹地区域物流系统仓储融资机理进行了研究,论证物流仓储融资能促进大型交通枢纽发展并使银行在较低风险下获得较高收益。严飞和汪传旭[9]以船公司为领导者、进口商为跟随者、银行为合作伙伴,研究了船公司如何制定出对自身最有利的收入利率和支出利率。郭春香和石瑞丽[10]利用信号博弈理论对物流企业、银行和融资企业三方行为进行了分析。

综上所述,目前对港口质押贷款利率研究取得一定进展。但仍存在未有效考虑质押隐含违约损失、未融入低碳港口约束因素等突出问题[11]。本文将针对上述难题进行研究:一是深入探讨低碳转型下的港口质押贷款利率确定理论,提出了无风险套利原理、期权调整利差原理、低碳控制原理和质押风险控制原理。二是建立低碳转型下的港口质押贷款利率确定模型,并深入分析了质押率、质押物价格波动、低碳约束等因素对质押贷款利率的影响。三是采用实际数据验证模型的可行性。

2 低碳港口质押贷款利率决策原理

2.1 无风险套利原理

港口向其客户发放质押贷款,存在客户到期违约的潜在损失。同时港口必须考虑其资金获取成本、碳排治理成本等。即港口质押贷款无风险套利原理就是港口质押贷款减去隐含到期违约损失的收益应当等于该笔贷款的融资成本和碳排治理成本等。

2.2 期权调整利差原理

港口向客户发放贷款。如果客户贷款到期发生违约,不能偿付贷款本息,那么港口就要出售质押物。当出售所得低于贷款到期本息时,港口就要蒙受损失。从金融衍生工具角度来看,港口向客户开展质押贷款实质就等价于港口对客户出售定期隐含损失期权,此损失权是对质押贷款利率的升水。

2.3 低碳控制原理

港口质押贷款业务对港口业务结构具有调控作用,通过加大对碳排放量比较小的业务和客户给予贷款利率升贴水优待,对耗能大户、碳排放量较大的客户减少贷款额等方式进行严控,可推动港口低碳转型。

2.4 质押风险控制原理

从港口对客户贷款来看,客户的货物为港口的贷款提供了在未能正常履约的情况,港口规避损失的保障。但是,客户货物市场价格可能在贷款期间发生较大波动,那么港口为了规避贷款套保由于货物市场价格波动所带来的风险,必须对质押风险进行控制。

3 质押贷款利率决策模型

3.1 最优质押贷款利率确定模型

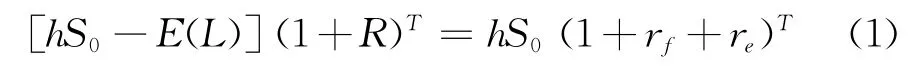

港口向客户发放质押贷款必须确定质押贷款利率R。假设港口以贷款成本率rf、碳排治理成本率rE发放期限为T的质押贷款,质押物的初始价格为S0,质押率为h。由于质押贷款业务隐含了到期违约期权风险E(L),无风险套利原则将使得以下公式成立[12]:

式(1)可理解为,港口首先以融资成本率和和碳排治理成本率借人资金hS0。然后,以质押利率R发放贷款。如果等式的左边大于右边,表明质押贷款定价过高;反之,如果等式右边大于左边,表明质押贷款定价过低。现有港口质押贷款期限很少超过一年,因此本文研究对象主要为不超过一年的短期质押贷款。

3.2 关键参数的确定

(1)到期违约期权

根据期权调整利差原理确定到期隐含违约损失期权。假设贷款本息回收率为c(0≤c≤1),那么贷款本金为hS0,回收的贷款本息为chS0(1+R)。下面分析到期时刻t=T质押贷款违约期权。

在时刻t=T,港口质押贷款的头寸为:

多头:质押物价值=ST

空头:质押贷款价值存在三种可能:

①在ST≥hS0(1+R)情况下,无论客户违约与否,贷款也没有损失,那么到期贷款价值为hS0(1 +R);

②在ST<hS0(1+R)情况下,客户部分违约,那么到期贷款价值为(1-c)hS0(1+R),其中0<c<1;

③在ST<hS0(1+R)情况下,客户全面违约,那么到期贷款价值为0。

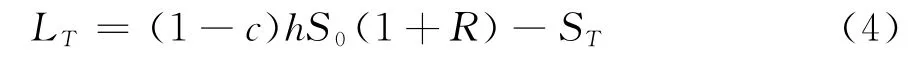

此时港口该笔质押贷款和质押物组合损失LT存在三种可能:

①在ST≥hS0(1+R)情况下,无论客户违约与否,质押贷款也没有损失,那么到期质押贷款组合损失为:

②在ST<hS0(1+R)且ST+chS0(1+R)≥hS0(1+R)情况下,即:(1-c)hS0(1+R)≤ST<hS0(1+R)情形下,客户部分违约,那么质押贷款和质押物组合价值不小于hS0(1+R),其中0<c<1,那么组合损失仍为:

③在ST≤(1-c)hS0(1+R)情况下,其中0<c<1,无论客户违约与否,那么质押贷款组合损失为:

综上得到,组合损失函数可写成:

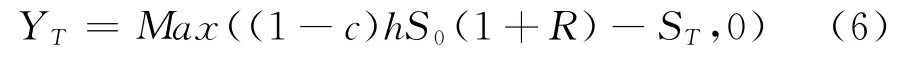

式(5)可写成:

根据上式(6),可以用无风险利率r折算到初始时刻t=0的期望损失,即有:

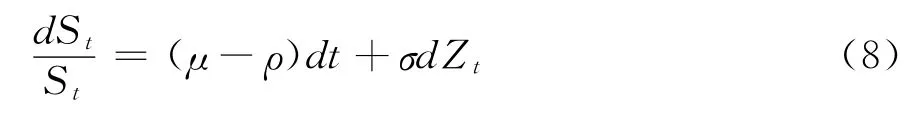

实质上,可看出该港口质押贷款组合损失就是一份执行价格X=(1-c)hS0(1+R)的欧式看跌期权。进一步假设单位质押物价格St服从对数随机波动模型[13],即满足:

其中,μ为质押物对数价格期望收益率,σ为质押物对数价格期望收益率标准差,ρ表示质押物对数价值的变动率,比如损耗(ρ>0)或升值(ρ<0),Zt为标准布朗运动。

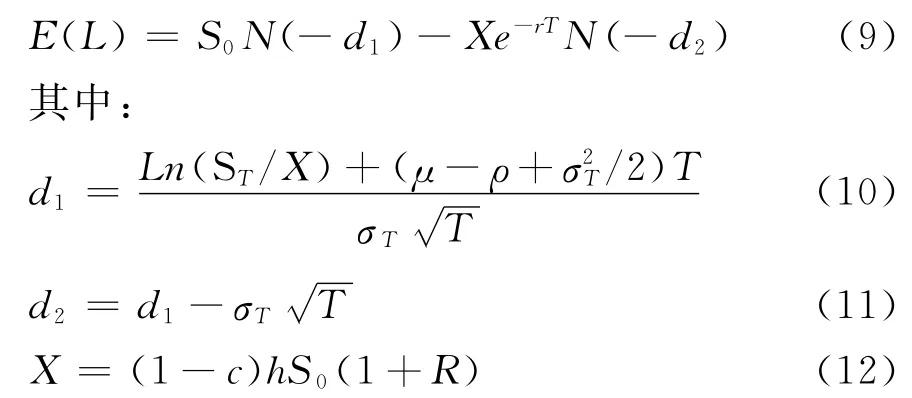

那么式(7)可写成为[14]:

式(9)-式(12)中,N(d)为标准正态分布小于d的概率;Ln为自然对数函数。

式(9)主要特点是清晰、综合地反映了到期质押物风险补偿、到期回收率两种情境下与质押贷款违约损失关系,有效客观地刻画了隐含到期违约损失期权。

(2)最优质押率

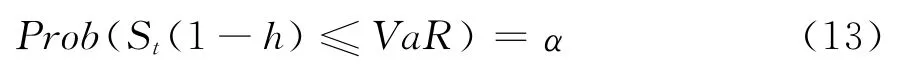

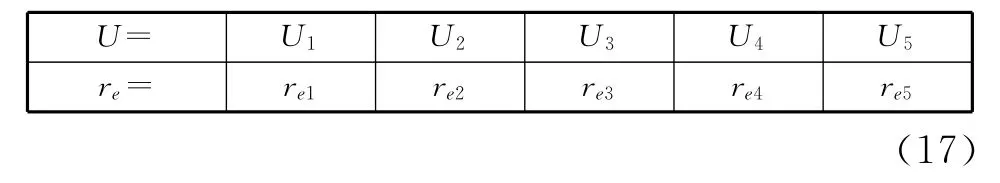

主要采用VaR(风险价值)来控制质押贷款风险,为港口客户授信质押贷款额度定量判断的标准。质押货物价格VaR可表示为[15]:

其中,S0(1-h)表示质押货物在贷款存续期内的损失,Va R为置信水平为1-α下的风险价值。h表示初始时刻货类总价值确定质押比率。由于上面假设了质押货物价格S服从随机布朗运动,那么质押业务的风险价值:

在1-α置信水平下,质押率满足:

其中,Zα为置信水平为1-α下的标准正态分布的分位数。

结合式(15),可得到最大值h*,即:

式(16)体现两个特点:一是最优质押率与质押物对数价格期望收益率标准差,而与质押物价格无关。二是随着置信水平为1-α的提高,Zα越来越大,造成质押率越来越低。

(3)碳排治理成本率

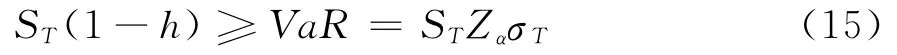

港口质押贷款业务应当匹配、受限于港口碳排治理条件约束。货物在港船舶运输、机械装卸、仓储保管等过程中产生的碳排放物,这些都需要港口在治理上花费用[16]。因此,对于港口贷款,需要考虑碳排治理成本率。根据港口实践,首先,可以测算出按货类产生的单位重量货物所产生的碳排放量。其次,结合往年投入的温室气体减排治理投入按货类进行摊派,从而确定出按货类单位碳排治理成本率。最后,将按货类的碳排治理成本率等级按“五色”级别评级,作为对应质押贷款业务的环境约束。

假设为U等级={U1=绿色;U2=蓝色;U3=黄色;U4=红色;U5=黑色}。I越大,UI等级越高,表明碳排治理成本率越高;反之则相反。同时假设,对应每个等级的碳排治理成本率reI。则碳排治理成本率可表述为:

式(17)构建了全面衡量质押贷款业务货物在港期间所产生的碳排治理成本约束。

(4)贷款成本率

港口对质押贷款进行定价时,要突出考虑港口的综合资金成本,包括融资成本和经营费用。在这里,本文采用加成方法得出。设港口贷款成本率为rf,港口融资成本率为同期银行贷款利率rd,港口贷款业务经营费用率为rp(根据经验估计),那么贷款成本率可表示为:

式(18)反映在综合定价质押贷款利率时,综合考虑了贷款成本率,包括了融资成本和经营成本,有效体现了定价的合理性。

3.3 模型求解

虽然低碳港口质押贷款利率定价模型式(1)比较简单,但是由于到期违约期权、质押率等关键参数比较复杂,难以直接演算得出结果,因此,只能采用数据模拟等方法求解。

3.4 敏感性分析

(1)重点参数敏感性分析

①对质押率的敏感度

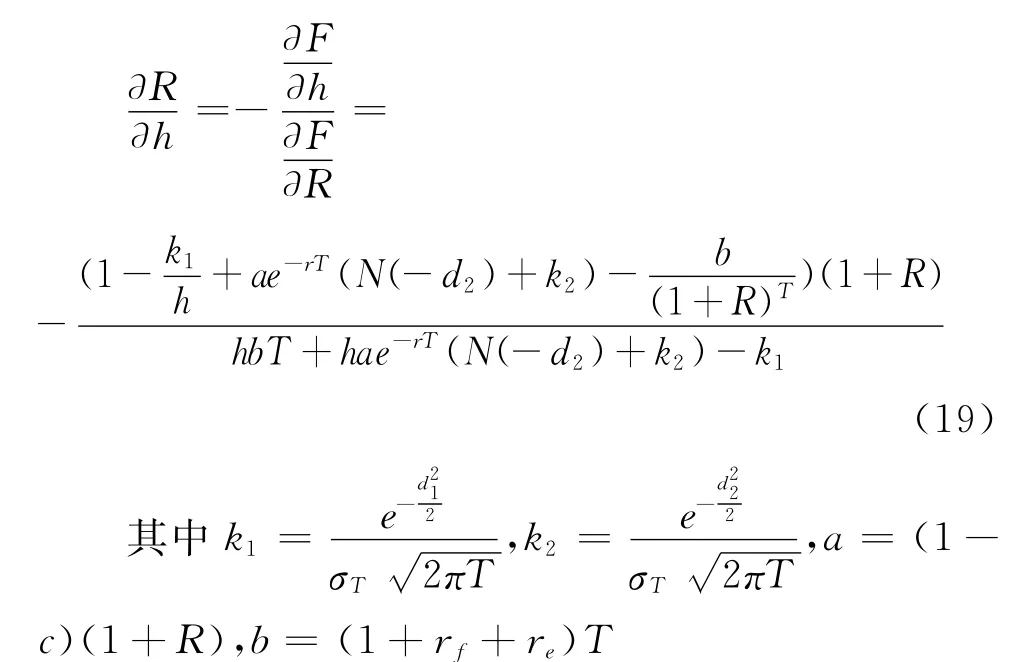

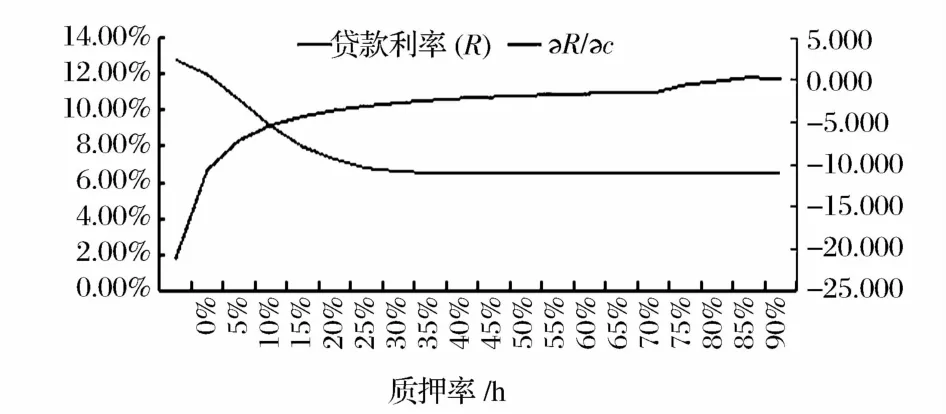

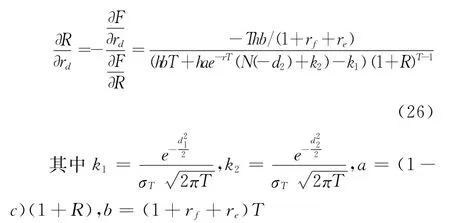

由于港口质押贷款利率不具有显性的、简单的表达式,故本文采用隐函数求导方法,结合模型(1)推导出质押贷款利率对质押率一阶导表达式,如下:

现有研究表明质押贷款利率对质押率敏感度比较复杂,但具有最优的质押率[2]。一般而言,较小的质押率屏蔽风险的能力也较弱,对质押贷款组合安全并不起多大作用,随着质押率增大一定程度,其质押贷款组合达到一种最安全状态、同时质押贷款利率最大,随后质押率继续增大,风险继续减小,但由于贷款本金规模的增大反而导致质押贷款利率的下降。本文对模型(1)和质押贷款利率对质押率一阶导(19)模拟得出质押贷款利率对质押率敏感度见图1。从图1中可以看出,质押贷款利率受质押率变动较大,当质押率低于50%时,质押贷款利率变化不大,基本等于港口的融资成本率6.5%;随着质押率的增长,贷款利率亦随着增长,在质押率70%左右(一阶导数数值等于0处,即为最优质押率),达到了顶峰,约为12.83%;随后随着质押率的增加,贷款利率数据却显著下降。从模拟的情景来看,基本上验证了质押贷款利率随着质押率增长而呈现初始平稳、后升至最优质押贷款利率、最后显著下滑的特征。

②对回收率的敏感度

结合模型(1)推导出质押贷款利率对回收率一阶导表达式,如下:

质押物的流动性越强,质押物回收处理越有效率,质押物风险越低,对应质押贷款组合越安全。因此,质押贷款利率应当与质押物的回收率呈现反向变化。我们结合式(1)和式(20)模拟得出通过情景模拟得到回收率对质押贷款利率的影响见图2。从图2中可以看出,质押贷款利率与回收率呈现反向趋势,其一阶导数为负数。当回收率越小时,质押贷款利率越大;当回收率越大时,贷款本息收回的可能性越大,贷款利率越小,但是,当回收率达到了30%左右,质押贷款利率变化不大,基本等于6.5%。

图2 贷款利率对回收率的敏感度

③对碳排治理成本率的敏感度

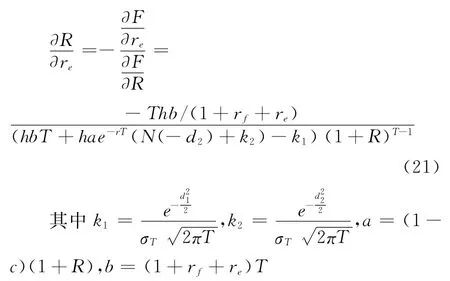

结合模型(1)推导出质押贷款利率对碳排治理成本率一阶导表达式,如下:

港口碳排治理成本与质押物特征有很大关系。从上面分析得出,越是像煤炭、铁矿石等散装、高污染的碳排治理成本越高,而像精密设备等集装箱运输的碳排治理成本则越低。碳排成本高必然导致质押贷款业务的成本增加,反之,则导致质押贷款业务的成本降低。因此,港口碳排治理成本与质押贷款利率应当呈现正向关系。通过模拟式(1)和式(21)得到碳排治理成本率对贷款利率影响见图3。

图3 贷款利率对碳排治理成本率的敏感度

从图3中可以看出,质押贷款利率与碳排治理成本率成正向类线性增长关系。碳排治理成本率越高,质押贷款利率越大。从一阶导数来看,数值基本保持在0.05-0.07之间,也表明了呈正向似线性增长关系。

(2)一般参数敏感性分析

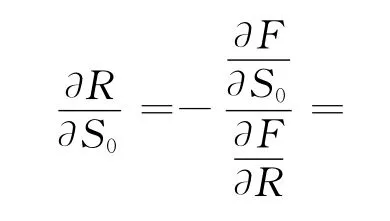

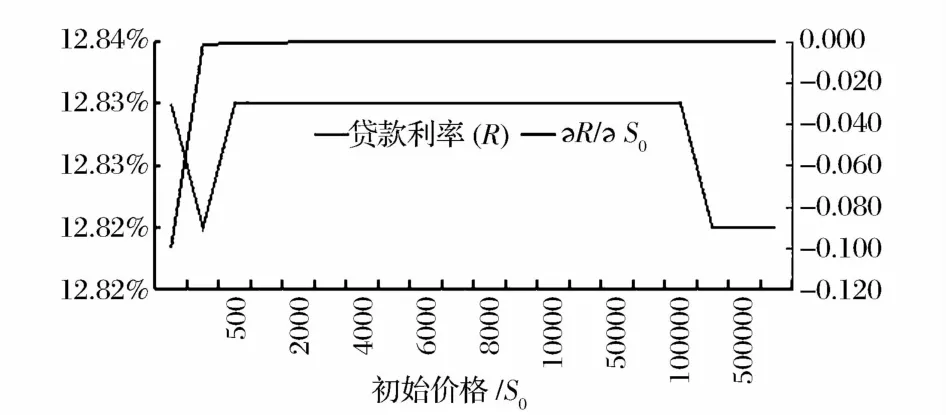

①对初始价格的敏感度

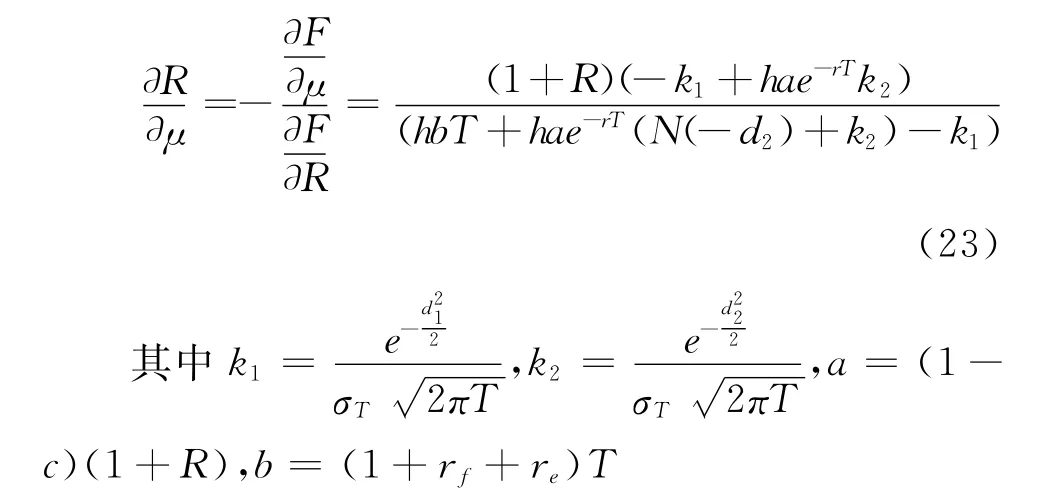

结合式(1),推导出质押贷款利率对质押物初始价格一阶导表达式,如下:

模拟式(1)和式(22)得出初始价格对质押贷款利率的影响见图4。从图4中可以看出,质押贷款利率基本上与初始价格无关。初始价格无论多大,贷款利率基本上保持在12.83%-12.82%,一阶导数基本等于0。

图4 贷款利率对初始价格的敏感度

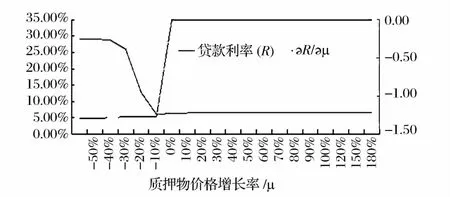

②对质押物价格增长率的敏感度

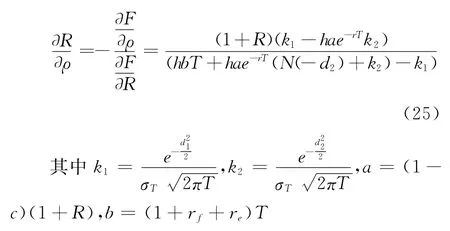

结合模型(1)推导出质押贷款利率对质押物价格增长率一阶导表达式,如下:

模拟式(1)和式(23)得到质押物价格增长率对质押贷款利率的影响见图5。从图5中可以看出,质押贷款利率受质押物价格变动较大,当质押物价格增长率μ小于0%时,负增长的越多、其贷款利率越高,如μ=-50%时,质押贷款利率达到了29.83%;而当质押物价格增长率μ大于0%时,其质押贷款利率基本上不受影响、约为6.5%,等于港口的融资成本率。对应从一阶导数来看,μ小于0%时为负,μ大于0%时基本等于0,进一步验证了该结论。

③对质押物价格波动率的敏感度

图5 贷款利率对质押物价格增长率的敏感度

结合模型(1)推导得出质押贷款利率对质押物价格波动率一阶导表达式,如下:

模拟式(1)和式(24)得到质押物价格波动率对质押贷款利率的影响见图6。质押贷款利率受质押物价格波动变动剧烈。当质押物价格波动率标准差低于5%时,质押贷款利率变化不大,基本等于港口的融资成本率6.5%;随着质押物价格波动率标准差由5%左右增长至6%,贷款利率由先前的6.5%左右急剧上升达到27.7%;过顶峰后,尽管质押物价格波动率标准差继续增大,但是质押贷款利率却呈现下降趋势。对比一阶导数曲线来看,亦呈现由较小正数增长至较大正数,而后突然下降至接近于负数。这主要是由于隐含违约损失期权对质押物价格波动标准率性质造成。

图6 贷款利率对质押物价格波动率的敏感度

④对质押物价值变动率的敏感度

结合模型(1)推导得出质押贷款利率对质押物的价值变动率一阶导表达式,如下:

模拟式(1)和式(25)得到质押贷款利率对质押物价值变动率的敏感度与对质押物价格变动率的敏感度类似。情景模拟的质押贷款利率对质押物价值变动率的敏感度见图7。质押贷款利率对质押物价值变动率呈现倒S型趋势:当价值变动率由损耗变成增值的过程中,质押贷款利率开始较缓慢下降,接着快速下降,最后又缓慢下降至6.5%左右。

⑤对融资成本率的敏感度

结合模型(1)推导得出质押贷款利率对融资成本率一阶导表达式:

模拟式(1)和式(26)得到融资成本率对质押贷款利率的影响见图8。质押贷款利率与融资成本率成正向类线性增长关系。融资成本率越高,质押贷款利率越高;反之,融资成本率越低,质押贷款利率越低。从一阶导数图来看,尽管一阶导数呈现下降趋势,但是整体都位于0.6之上,也从另一个角度证明了质押贷款利率与融资成本率成正向类线性增长的关系。

图8 贷款利率对融资成本率的敏感度

⑥对经营成本率的敏感度

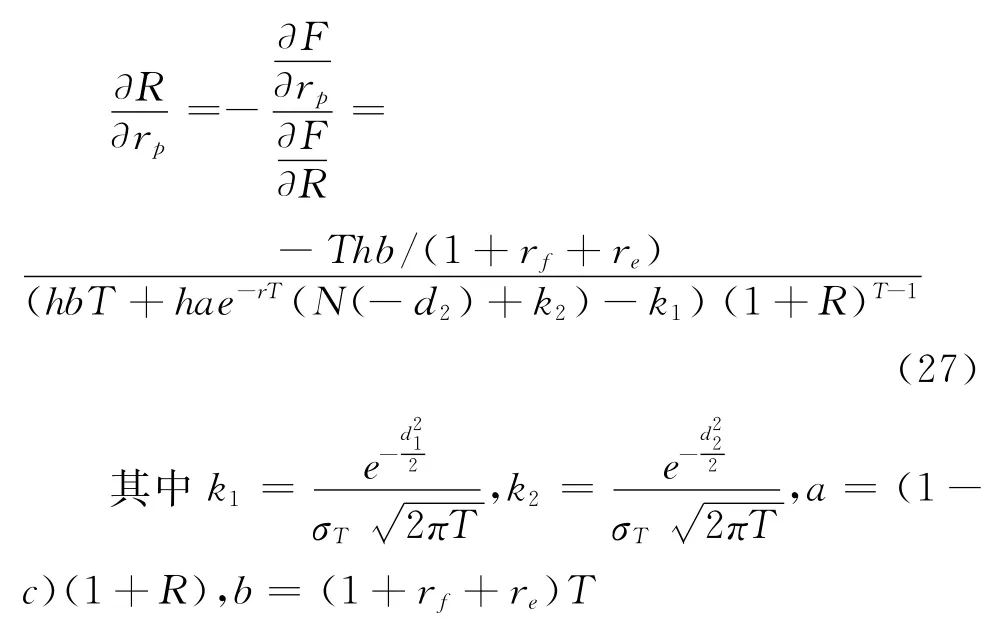

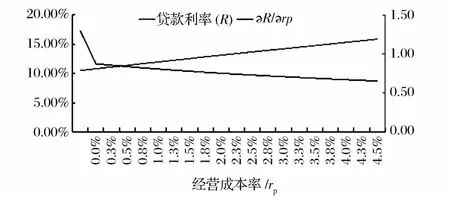

结合模型(1)推导得出质押贷款利率对经营成本率一阶导表达式,如下:

类似于融资成本率,模拟式(1)和式(27)得到经营成本率对质押贷款利率的影响见图9。质押贷款利率随着经营成本率的增加呈现类线性增加的趋势,随着经营成本率由0%增长至4.5%时,质押贷款利率对应从10%类线性增长至15%左右。从一阶导数图来看,一阶导数整体都位于0之上、但呈现不断下降趋势,这也从一阶导数的角度证明了质押贷款利率与经营成本率呈现类线性增加关系。

图9 贷款利率对经营成本率的敏感度

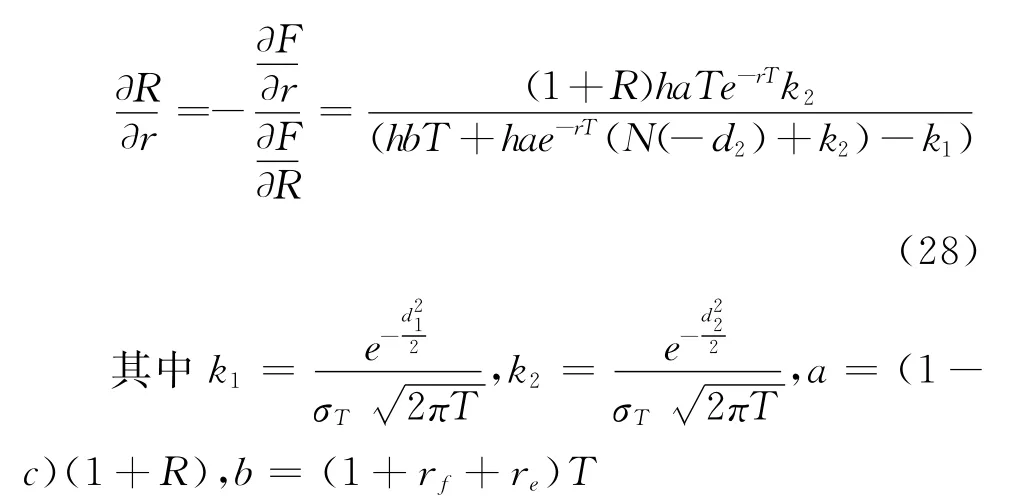

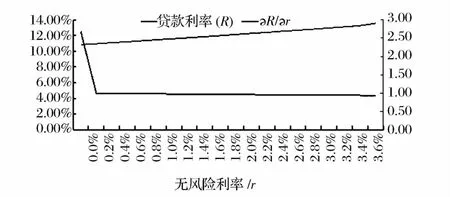

⑦对无风险利率的敏感度

结合模型(1)推导得出质押贷款利率对无风险利率一阶导表达式,如下:

模拟式(1)和式(28)得到无风险利率对贷款利率的影响见图10。质押贷款利率与无风险利率亦成正向类线性增长关系。无风险利率降低,质押贷款利率降低;无风险利率升高,质押贷款利率升高。

图10 贷款利率对无风险利率的敏感度

(3)敏感性分析小结

总体看,主要参数对质押贷款利率影响表现各异,见表1。

表1 主要参数对质押贷款利率影响

4 实证研究

某港口主要经营包括玉米、煤炭、石油、铁矿石四大类货物吞吐、存储等。为有效开展2013年的货物质押贷款业务,港口需要基于现有数据的基础上确定一年期的质押贷款利率。

4.1 数据采集

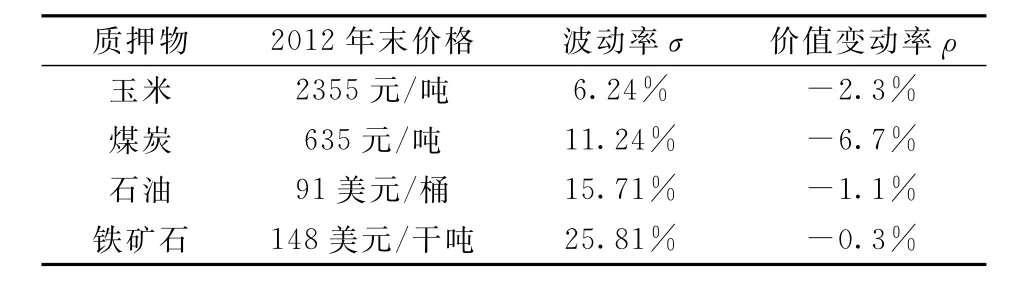

主要采集该港口新国标二等玉米价格(水分15%)玉米平仓价、煤炭平仓价、原油和铁矿石FOB价2009年-2012年月度现货价格数据。根据采集数据得到质押物的部分参数见表2。

表2 质押物部分参数估计

预测质押物价格年度增长率μ。港口利用专家判断法等主观方法以及时间序列预测等客观方法,综合测算出2013年质押物价格的增长率,见表3。

表3 2013年质押物价格年度增长率μ

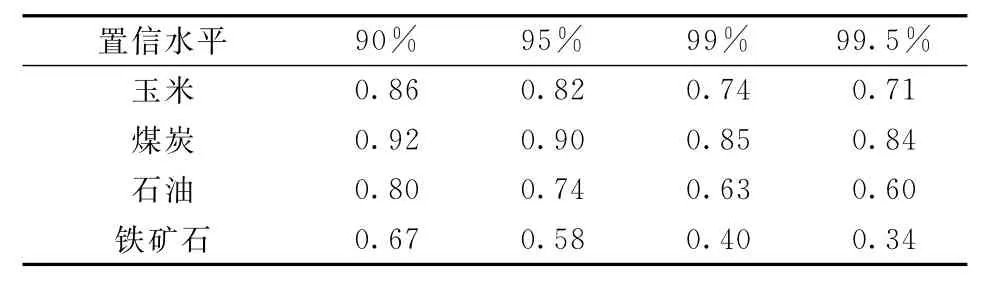

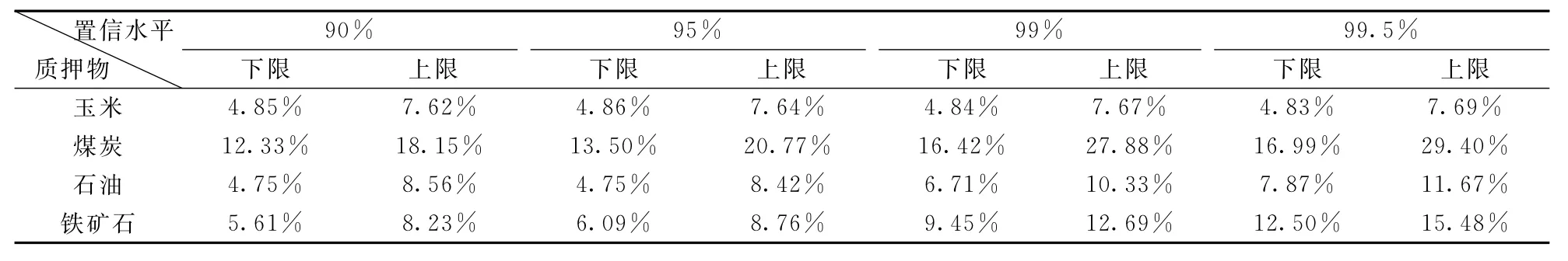

确定最优质押率。根据式(16)和表1质押货类价格波动标准差,可得到90%、95%、99%、99.5%置信水平下的质押贷款比率,见表4。

表4 不同置信水平下的质押率h*

确定无风险利率。主要无风险利率是指将资金投资于某一项没有任何风险的投资对象而能得到的利息率。这是一种理想的投资收益。一般受基准利率影响。在这里,主要取其等于2012年12月31日执行的城乡居民和单位存款整存整取一年期定期存款基准利率3%。

确定融资成本率。主要取为2012年12月31日执行的城乡居民和单位存款整存整取一年期贷款基准利率6%,同时,贷款利率浮动区间的下限调整为基准利率的0.7倍。那么质押贷款融资成本率为4.2%~6%之间。

确定经营费用率。港口根据自身经营实际,确定质押贷款业务的经营费用率约为0.5%~1.5%之间。

确定贷款回收率。港口根据过去历史经验以及银行业贷款回收数据,认为质押贷款回收率约为8%左右。

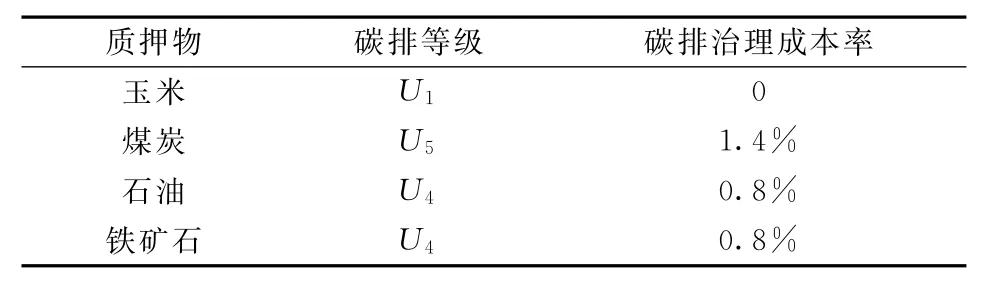

确定碳排治理成本率。港口根据过去碳排治理投入、以及按货类产生的碳排放量等测算出自身经营实际,确定了碳排治理成本率等级以及质押物所处等级。其中碳排治理成本率等级见表5。

表5 碳排治理成本率等级

结合表5,质押物所处等级及其对应碳排治理成本率见表6。

表6 质押物所处等级

4.2 质押贷款利率的定价

结合融资成本率、经营费用率及表6数据,可以得到质押贷款业务成本率合计,见表7。

表7 质押贷款业务成本率合计

根据式(1),我们利用表2-表7数据,可以确定质押贷款利率R。以2013年玉米质押贷款利率定价为例。先计算到期违约损失期权E(L)。根据式(9)-(11),在95%的置信水平下,可以得到:

对式(19)运用matlab进行数值模拟10000次(对应Z1随机生成10000次),得到控制精度10-5下,置信水平为95%的2013年玉米质押物最优贷款利率为4.86%~7.64%。同理,我们可以得到煤炭、原油和铁矿石的不同置信水平下的最优质押贷款利率范围,详见表8。

表8 质押贷款最优利率R

从表8可以看出风险容忍度与收益的负向匹配关系。随着置信水平由90%上升至99.5%,港口质押贷款利率总体呈现向上增长态势,这说明如果港口质押物价格变动等因素波动越大,则其质押贷款最优利率越高。

5 结语

本研究探讨了低碳转型下的港口质押贷款利率决策理论,在提出无风险套利原理、期权调整利差原理、低碳控制原理和质押风险控制原理的基础上,借助看跌期权反映客户违约风险调整价差,构建质押货物的碳排风险调整价差,借助VaR方法界定港口存货质押贷款质押率,建立了低碳港口流动性较强存货类物流质押贷款利率决策模型,并深入分析了质押率、质押物价格波动、碳排贴现等因素对质押贷款利率的影响。同时,采用某港口实际数据了该模型的实用性和适用性。

[1]Research and Markets Company.Global transport and logistics financial analysis 2013[R/OL].[2013-03-09]http://www.researchandmarkets.com/reports/ 2565998/global transport and logistics financial analysis.

[2]李毅学,汪寿阳,冯耕中.一个新的学科方向—物流金融的实践发展与理论综述[J].系统工程理论与实践, 2010,30(1):1-13.

[3]Jokivuolle E,Peura S.Incorporating collateral value uncertainty in loss given default estimates and loan to value ratios[J].European Financial,2003,9(3):299-314.

[4]Cossin D,Huang Zhijiang,Auron-Nerin D,et al.A framework for collateral risk control determination[R]. Working Paper,University of Lausanne,2003.

[5]于萍,徐渝,冯耕中.信贷人存货质押贷款中最优质物甄别合同研究.运筹与管理,2007,16(4):89-95.

[6]王凤鸣.仓单质押贷款业务违约风险补偿率研究[J].青岛远洋船员学院学报,2011,32(1):13-16.

[7]汪洋,邱红星.供应链仓储物流金融服务定价模型研究[J].华南理工大学学报(社会科学版),2012,14(3):21 -28.

[8]Wang Yang,Ma Xingrui.Study on warehousing financing risk—return of supply chain system in chinese ports—hinterland[C].Proceedings of the 5THInternational Conference on Innovation and Management. Maastricht,the Netherlands,December(10-11),2008.

[9]严飞,汪传旭.货价呈现布朗运动规律的海陆仓融资收支利率优化研究[J].复旦学报(自然科学版),2011,50(1):114-120.

[10]郭春香,石瑞丽.基于信号博弈的物流金融风险主体行为分析[J].软科学,2013,27(3):37-39(43).

[11]中国疏浚协会.低碳交通运输——水运发展峰会特别报道[EB/OL].[2011-8-23].http://www.chida. org/news/View.aspID=2341&t=2.

[12]Hull J C.Options,futures and other derivatives[M]. 7th ed.San Antonio:Prentice Education Inc,2009.

[13]姜礼尚,期权定价的数学模型和方法[M].北京:高等教育出版社,2003.

[14]沈传河,侯昭怀.银行证券质押贷款风险分析—一种期权定价方法的视角[J].山东经济,2006,22(4):39-41.

[15]彭传圣.港口碳排放核算方法-以新加坡裕廊港2010年碳足迹报告为例.中国港口,2012(7):5-9.

[16]Jorion P.Value at risk:The new benchmark for controlling market risk[M].Chicago:Irwin,1997.

Research on Low-Carbon Port Logistics Pledge Loan Rate Model

KUANG Hai-bo1,2,ZHANG Yi-fan1,ZHANG Lian-ru1

(1.School of Transportation Management,Dalian Maritime University,Dalian 116026,China;2.Institute of Corporation Social Responsibility and Sustainable Development, Dalian Maritime University,Dalian 116026,China)

The port logistics finance practice has been developed rapidly under the port low-carbon transition development.It is very urgent for upgrading port by integrating into a low-carbon port constraint in port logistics pledge loans decision-making theory.In this study,the low-carbon transition port pledge loan interest rate decision model was set up by risk-free arbitrage theory.Based on the option-adjusted spreads principle,the principles of low-carbon control and pledge risk control are proposed.The strong liquidity inventories of low-carbon port logistics pledge loan interest rate decision model was established with the put option reflecting customer default risk-adjusted spread,the pledged goods carbon emissions risk-adjusting spread,and VaR method defining port class of goods as security for loans pledged rate.The important parameter sensitivity analysis showed that:Pledged loan interest rate and pledge rate decline significantly ofter the initial steady,and then recovery,while pledge collateral initial price and the price growth rate of three parameters showed a significant decline in initial,last stable.Carbon discharge rate of treatment costs,financing cost rate,operating cost ratio,risk free rate four parameters showed change in the same direction with the pledge price volatility,collateral value of the rate,change in the opposite direction with pledge loan interest rate and pledge rate.Finally,a port actual case verifies the model feasibility and usability.

pledge loan interest rate;carbon port;option-adjusted spreads;carbon adjustment spreads;pledge rate

F830.57;F552.5

A

1003-207(2014)12-0001-10

2013-02-10;

2013-08-02

国家自然科学基金资助项目(71273037);交通运输部交通软科学项目(2013-322-225-240);中央高校基本科研业务费专项资金资助项目(3132013336);辽宁省高校创新团队支持计划资助项目(LT2013011);长江学者和创新团队发展计划资助项目(IRT13048)

匡海波(1965-),男(锡伯族),辽宁省新民市人,大连海事大学交通运输管理学院,教授、博士生导师,研究方向:发展决策管理、交通运输规划与管理、物流金融与绿色供应链管理.