我国工业组织结构的变化与问题研究*

国家发改委产业经济与技术经济研究所

徐建伟

我国工业组织结构的变化与问题研究*

国家发改委产业经济与技术经济研究所

徐建伟

我国工业组织结构变化具有很强的多变性和非规律性,尤其是进入21世纪以来,在内外环境的影响下呈现出一些新的变化趋势。分析发现,这些新的变化趋势未必有利于工业转型升级,甚至带来大企业竞争能力不强、规模经济不明显、垄断行业效率偏低、严重过度竞争等问题。未来我国工业组织结构优化应在理顺市场竞争机制、提升企业竞争优势、构建价值链协作关系、加快重点行业改革等领域予以重点突破。

组织结构;集中度;规模经济;过度竞争

一、我国工业组织结构的阶段变化

(一)企业规模结构变化。

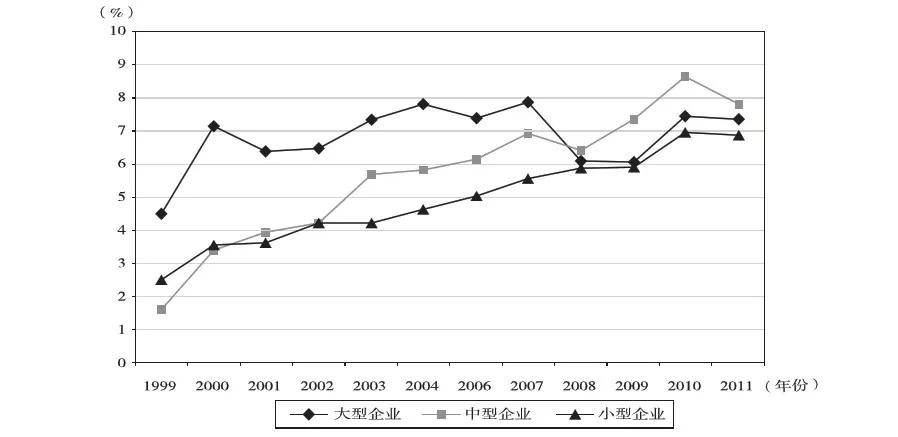

衡量企业规模的常用指标有产值、销售额、资产和员工人数等。这些特征变量之间的相关系数很高,因此使用不同规模变量都可以反映企业规模情况。比较来看,中小企业在很长一段时间内都在我国组织结构中占有重要地位,一直到20世纪90年代中后期仍呈现这种格局。这与改革开放以来,我国中小企业快速发展,企业数量迅速增加有关。1999~2006年,大型企业占有规模上的绝对优势,这与这一时期的重化工业快速推进有关,大企业在规模经济明显的重化工行业更具有扩张和竞争优势。这与国际经验变化是一致的,国外发达国家在冶金、汽车、造船等领域迅速发展的阶段,也具有生产集中和大规模垄断组织形成的特征。2007年以来,小型企业再次成为工业组织结构的主体。据国家工商行政管理总局统计,2007年6月至2012年6月,注册资本(金)在1000万元以下的中小企业成为增长主力,对企业总体数量增长贡献率达到89.1%。对比之下,在2002年之前,中型企业在工业产值中所占比重较低,2003年以来基本与大型企业、小型企业形成“三分天下”的结构格局,但其比重仍低于后者,并逐年下降。

(二)产业集中度变化。

在改革开放之前,我国工业组织结构的主要特征是以计划经济体制为主、国有企业占有较大市场份额、产业组织高度集中。其中,以20世纪50年代为实现赶超目标而实施的大企业发展战略最为突出,我国选择使有限资源获得最大限度产出的发展模式,建立起作为各产业骨干的大型重点企业,以保证资源的集中使用。1978年以来,随着市场化改革加快,乡镇企业获得巨大发展,小企业数目急剧膨胀,导致产业组织分散化和市场集中度降低。自1992年开始,我国推行以规模经济效益为目标的促进企业横向联合政策,市场竞争中的优胜劣汰机制开始发挥作用,在一定程度上促进了产业集中度的上升。数据分析发现,对比1996年,2000年我国工业行业基本上都呈现集中度提高的态势,有的行业集中度提升非常明显,如煤炭采选业、饮料制造业、家具制造业、医药制造业、橡胶制品业、交通运输设备制造业、电气机械及器材制造业等(见表2)。

表1 我国大中小型企业产值结构演变 %

资料来源:根据中国统计年鉴计算而得。其中,我国工业大中小型企业的划分标准经过了1988年、2003年、2011年的几次调整。

(三)大型企业竞争优势的变化。

从规模上来看,我国大型企业的规模优势日渐凸显。相比2000年,2008年我国前500家企业集团的各项指标均呈现快速增长态势,其中,资产总额为2000年的3.76倍,营业收入为2000年的4.98倍,出口额为2000年的3.59倍,年末从业人员为2000年的1.29倍。值得注意的是,虽然大企业的规模指标增长迅速,但是规模扩张并未带来成本的降低和效率的提高。1999~2007年,大型企业相比于中型企业和小型企业的利润率优势在逐渐缩小。2000年,大型企业的利润率比中型企业高3.74个百分点,比小型企业高3.57个百分点;截至2007年,大型企业与中型企业的利润率差距缩小至0.96个百分点,与小型企业的利润率差距缩小至2.32个百分点。2008年以来,大型企业的利润水平已经显著低于中型企业,仅略高于小型企业。

表2 我国主要工业行业集中度(CR4)的变化情况 %

资料来源:根据《中国统计年鉴》及《中国大型工业企业年鉴》计算而得,其中1996年和2000年按照销售收入计算,2005年和2010年按照主营业务收入计算。

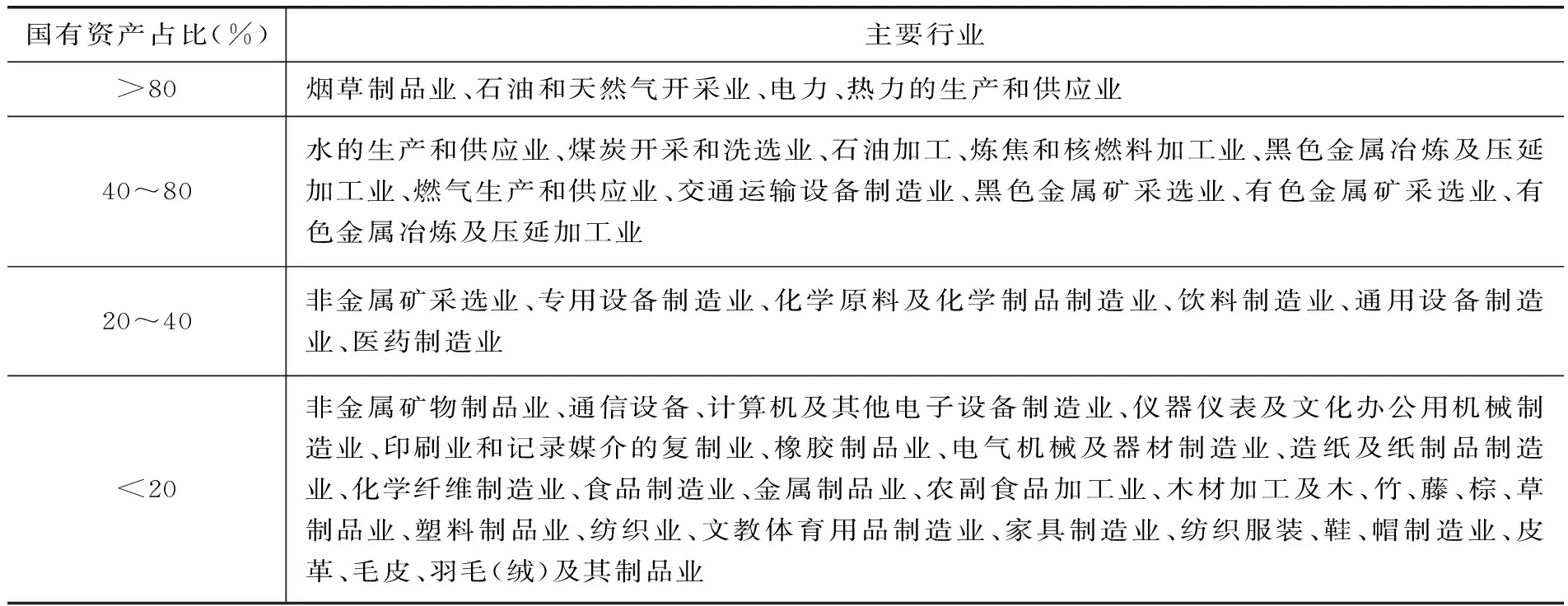

(四)产业进入壁垒变化。

进入壁垒对企业竞争程度起着决定性的作用。不同行业的进入壁垒有着显著差别,而进入壁垒的变化又往往引起产业集中度的变化。国有经济比重是学界衡量进入壁垒强弱的主要标准。选取国有及国有控股工业企业资产总额占规模以上工业企业资产总额的比例进行测度,发现进入壁垒较高的行业主要是一些政府界定为具有战略控制意义的产业或具有一定公益属性的产业,前者如烟草制品业、石油和天然气开采业、煤炭开采和洗选业,后者如电力、热力的生产和供应业、水的生产和供应业等,此外是一些规模经济明显、投资规模较大的产业,如黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业、交通运输设备制造业。进入壁垒较低的行业主要是技术标准成熟、竞争程度较高的劳动密集型轻纺工业,例如国有资本在皮革、毛皮、羽毛(绒)及其制品业几乎没有布局,在纺织服装、鞋、帽制造业、家具制造业、文教体育用品制造业、纺织业、塑料制品业等也布局较少。

动态地来看,与2000年相比,2011年多数行业的进入壁垒都显著降低,进入壁垒微幅抬升的仅有电力、热力的生产和供应业、烟草制品业。进入壁垒下降最为明显的是化学纤维制造业、非金属矿物采选业、农副食品加工业、纺织业、医药制造业、化学原料及化学制品制造业,其降幅都在40%以上,其次是食品制造业、饮料制造业、木材加工业、造纸及纸制品业、印刷业和记录媒介的复制业、橡胶制品业、通用设备制造业、通信设备、计算机及其他电子设备制造业,其降幅都在30%以上。

二、当前我国工业组织结构的主要问题

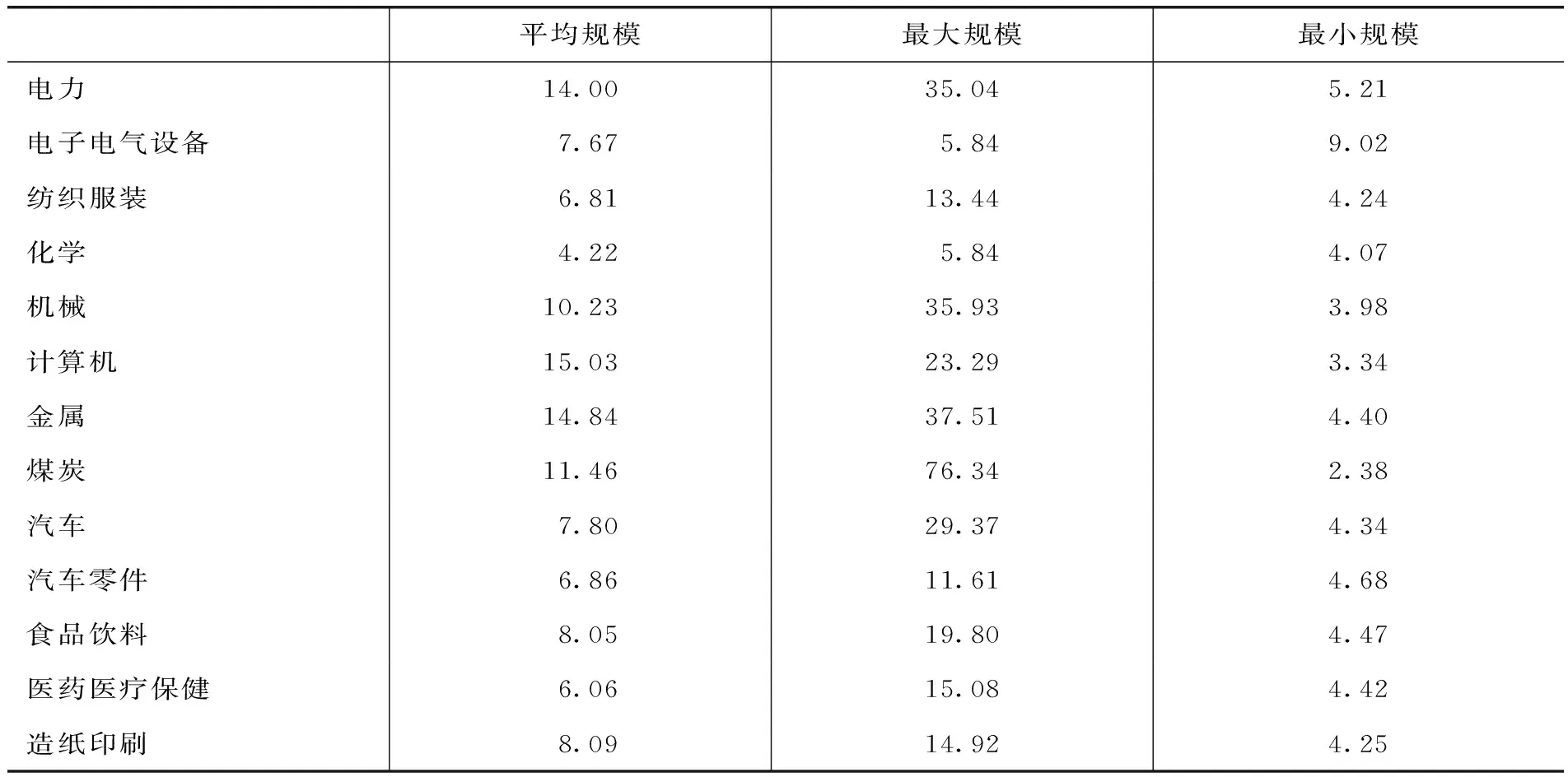

(一)大型企业规模优势不突出。

正交度本是公理设计中测量设计矩阵正交性的指标,文献[3]将其扩展到了测量DPM/MIM的正交性,作为模块之间相似性最小化的性能指标。

与国外大型企业相比,我国大企业的规模优势不突出,对组织结构优化的带动作用不明显,尤其是缺乏实力雄厚、市场占有率高和竞争力强的超大型企业。从《财富》杂志发布的2012年中国500强与世界500强的比较来看,我国大企业的平均规模远小于世界500强的平均规模,两者之比最高的计算机和金属也仅为15.03%、14.84%。就不同行业最大规模的企业而言,煤炭行业之比最为接近,为76.34%,电子电气设备制造业则仅有5.84%;在500强企业入围门槛即最小规模上,我国各行业的最小规模与世界水平之比均低于10%,且多数低于5%。

图1 我国大中小型企业的收入利润率变化资料来源:根据中国统计年鉴计算而得。

表3 2011年不同工业行业的进入壁垒情况

资料来源:根据《2012年中国统计年鉴》计算而得。

从绩效指标来看,我国大企业的盈利能力远远低于国外企业。以中国企业500强与美国企业500强的比较为例,2011年我国500强企业的营业收入利润率、总资产利润率、股东权益利润率分别比美国企业低2.23个、0.80个、2.10个百分点。更值得警惕的是,与2011年美国企业500强的绩效指标相比2010年进一步增长不同,2011年中国企业500强的绩效指标相比于2010年有所下降。我国企业生产绩效偏低一方面与体制机制有关,另一方面也与我国大企业的规模扩张方式有关。以作为提高产业集中度重要途径的兼并重组为例,近年来我国企业兼并重组取得了一些进展,但是在大量的并购案例中存在动用行政手段推进企业兼并重组的现象,由于缺乏有效的后续整合,并不能充分发挥兼并重组效应。

表4 2012年中国500强与世界500强的规模比较 %

资料来源:根据财富中文网有关数据整理计算而得,表中数据为中国平均规模与世界平均规模的比值。

(二)重点产业规模经济未发挥。

国内外经验表明,钢铁、机械、电子、石化、汽车制造等产业均属于规模经济显著的产业,行业集中度普遍较高。但是这类产业在我国的经济规模都不容乐观。例如钢铁产业,国内外分析一般认为,大型钢铁联合企业年产钢300万吨~500万吨为最小合理规模。目前我国钢铁工业有7000多家企业,其中生产粗钢的企业有500多家,平均规模仅100多万吨,远低于最小合理规模。再如石油加工产业,据美国《油气杂志》统计,截至2011年年底,全球655家炼厂的平均规模达到672万吨/年,2000万吨/年以上的炼厂达到22座。对比之下,虽然中国石油、中国石化炼厂平均规模已分别达到706万吨/年和651万吨/年,超过或接近世界平均规模,但是我国114家地方炼厂的平均规模仅有143万吨/年,远小于世界平均规模。

在规模经济效益明显的产业部门不能实现规模化生产,一方面意味着企业无法通过效率提升、降低成本来提升竞争优势,另一方面也降低了企业提高非价格竞争能力的动力,包括研发创新、技术进步、品牌塑造等。由于缺乏具有规模经济能力的大生产,使得我国主要产业部门的企业缺乏基本的市场整合能力,导致重复生产、重复建设、过度竞争的状况十分明显,造成资源配置的损失与浪费。从2011年中国制造业500强企业的行业分布来看(共涵盖76个子行业),平均收入利润率不足1%的行业有8个,平均收入利润率不足2%的行业有33个,占全部行业的43.4。其中,入围500强企业数量最多黑色金属冶炼及压延加工业、一般有色金属冶炼及压延加工业、化学原料及化学制品制造业、电力、电气、输变电等机械制造业的盈利能力最低。

(三)垄断行业低效率特征明显。

由于长期处于转型时期,我国垄断性行业具有区别于一般市场经济国家的特殊性和复杂性,即我国垄断性行业是由行政力量和资本力量相互作用而形成的一种双重垄断,这在国有垄断企业体现得最为明显。国有企业经过30多年改革,与经济发展不相适应的滞后领域依然众多,一些国有企业还没有真正成为自主经营、自负盈亏的市场主体,缺乏提高竞争力的压力和动力。2011年入围制造业500强的企业中,国有企业为216家,在规模上占有绝对的主导地位,但是其效益水平却显著低于入围500强的民营企业,这在资产利润率上表现得最为突出,民营企业的资产利润率为国有企业的1.83倍。

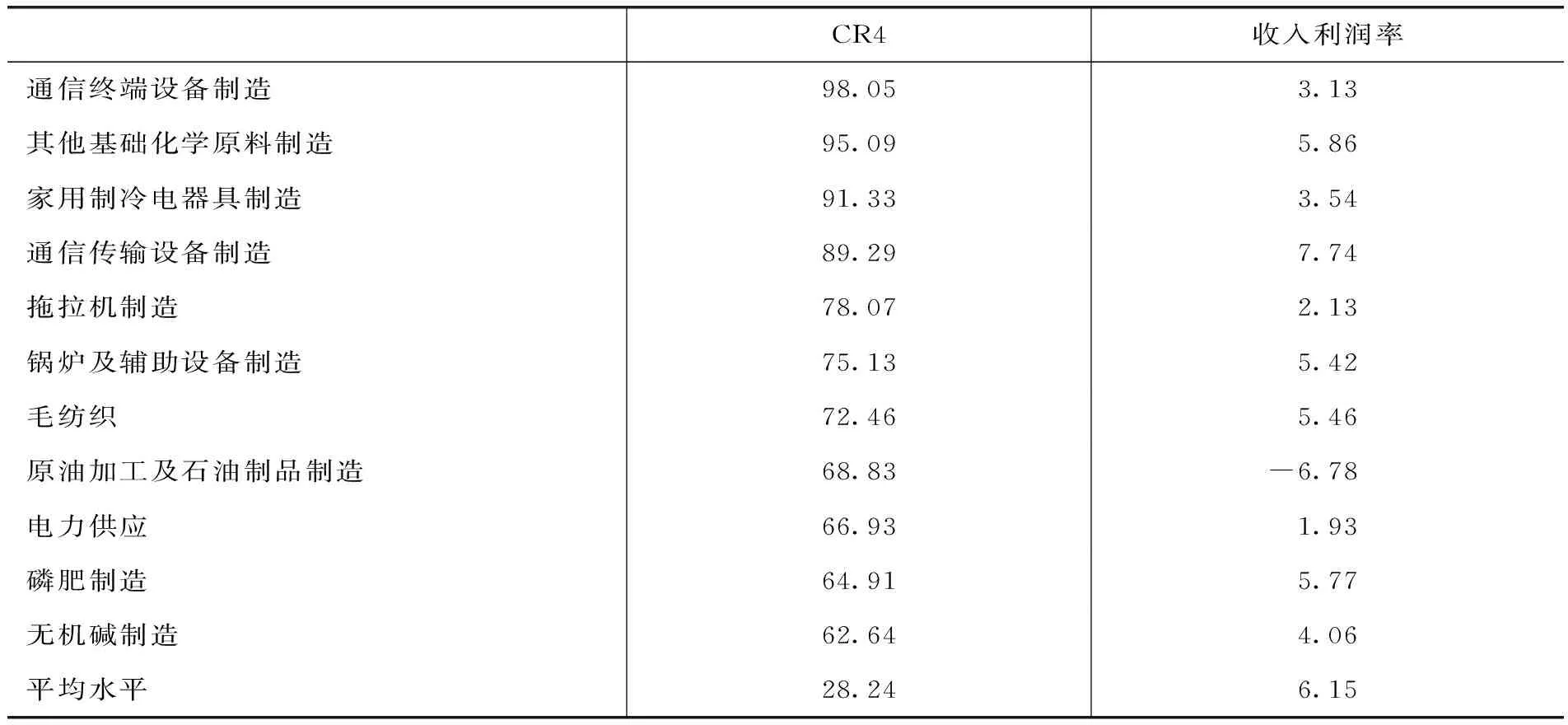

国有垄断企业带来的效率损失是相当巨大的,根据刘志彪等人(2003)的估算,1997~2000年,中国行政性垄断行业每年的净社会福利损失在918.16亿元~2190.13亿元之间,占GNP的比重为1.15%~2.75%;行政性垄断的垄断租金高达2930亿元,占GNP的3.68%左右。以产业集中度较高的行业近似地替代垄断性行业进行分析发现,2008年部分集中度高于60%的11个行业中,只有通信传输设备制造业高于各行业平均利润率水平(6.15%),其余行业的利润率均低于平均水平,其中,原油加工及石油制品制造业为-6.78%,电力供应为1.93%,是11个行业中最低的,这可能与这些行业产品的价格调控有关。此外,通过对2008年110个四位代码行业的集中度与收入利润率分析发现,产业集中度提升与利润率提高之间并无明确的相关关系。两者之间的pearson向关系是为-0.136,且无显著性(显著性为0.158)。

(四)部分行业存在严重过度竞争。

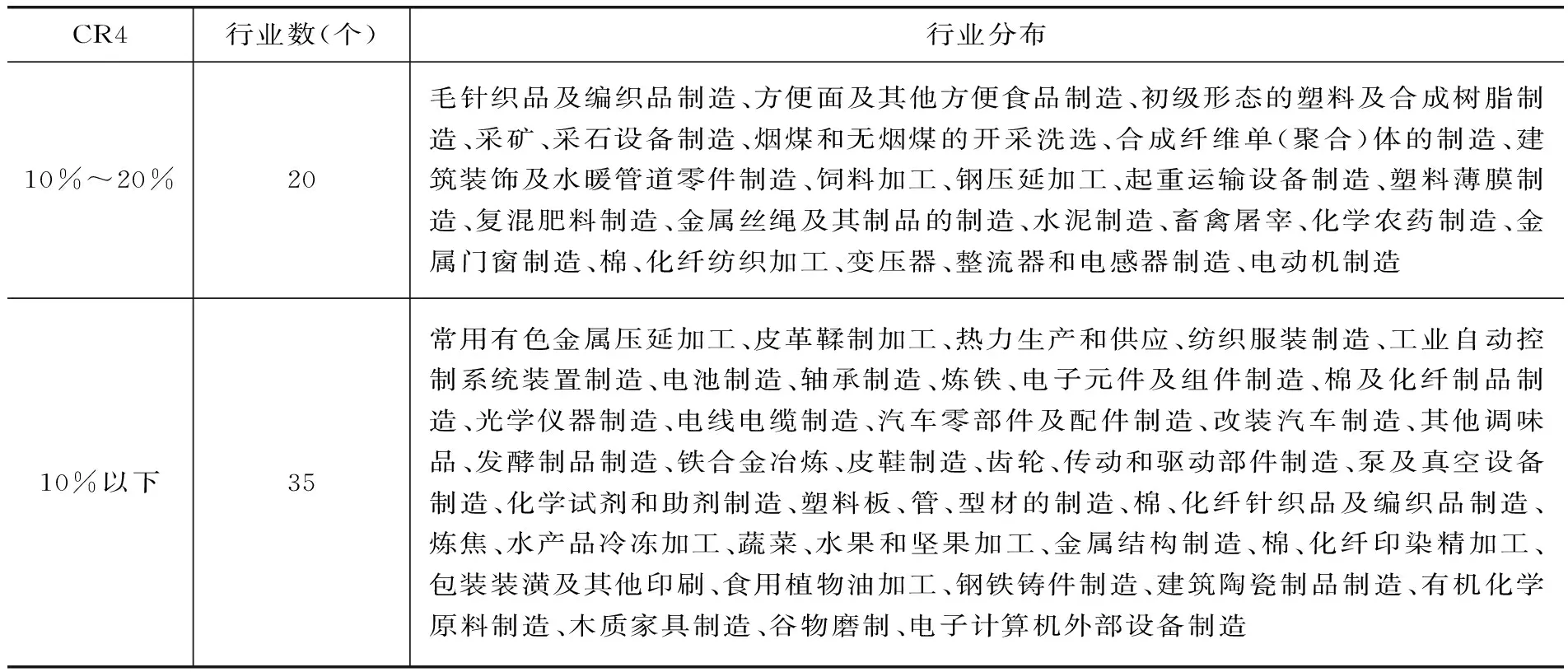

过度竞争一般表现为显著偏低的产业集中度和过于松散的产业组织结构。对110个四位代码工业行业进行分析,集中度低于30%的行业达78个,其中,20%~30%之间的行业有23个,10%~20%之间的行业有20个,10%以下的行业有35个(见表6)。集中度显著偏低(低于10%)的行业主要是一些规模经济不明显的劳动密集型行业,如谷物磨制、木制家具制造、皮鞋制造等,此外是一些地方政府竞相发展的重化工业和零部件产业,前者如有机化学原料制造、钢铁铸件制造、炼焦、铁合金冶炼、炼铁等,后者如齿轮、传动和驱动部件制造、汽车零部件及配件制造、电子元件及组件制造、轴承制造。与美国制造业行业的集中度分布比较可以发现,我国低集中度产业的行业比重均远高于美国,而高集中产业的行业比重远低于美国。2008年我国集中度在10%以下的行业比重为31.82%,约为美国(1992年)的9倍;集中度在30%以上的行业比重为29.09%,不足美国的1/2(见表7)。

表5 2008年部分高集中度行业的利润率情况 %

资料来源:根据国家统计局有关数据计算而得。

表6 2008年我国部分行业(四位代码)的集中度分类

续表

注:贝恩分类中,寡占I型75%≤CR4;寡占II型65%≤CR4<75%;寡占III型50%≤CR4<65%;寡占IV型 35%≤CR4<50%;寡占V型30%≤CR4<35%;竞争型CR4<30%。

资料来源:根据《我国大型企业统计年鉴》和《第二次全国经济普查数据》计算而得。

表7 中国工业与美国制造业集中度的行业分布情况

资料来源:中国数据根据《我国大型企业统计年鉴》和《第二次全国经济普查数据》计算而得,美国数据根据魏后凯:《中国制造业集中状况及其国际比较》整理而得。

过度竞争的另一个突出表现是,普遍地存在重复建设和重复生产现象,导致产能利用率偏低,企业间相互压价严重,导致普遍而巨大的资源浪费。数据分析来看,产能过剩较为严重的行业主要是电解铝、电石、焦炭、水泥、平板玻璃、粗钢、风电设备、光伏、造船等行业,产能利用率低于70%,其中电解铝、光伏两个行业的产能利用率低于60%。更为值得警惕的是,不仅钢铁、水泥、化工等传统产业存在较为严重的重复建设,近几年作为国家经济新增长点的战略性新兴产业也出现重复建设现象,如光伏、风电等,对产业竞争力提升和可持续发展造成冲击。以变压器生产为例,国内500千伏、220千伏、110千伏以及以下变压器总产能在30亿千伏安左右,而目前的市场年需求量不超过13亿千伏安。行业产能超过市场需求1倍以上的结果是导致市场无序竞争愈演愈烈,产业利润率也随之下降。20世纪七八十年代行业平均利润率在20%左右,目前500千伏以下产品的平均利润率仅有2%~3%,不少企业甚至走进负利率时代。

三、未来组织结构优化的重点领域

(一)理顺市场竞争机制,提升企业竞争优势。

在体制扭曲的背景下,地方政府对于项目投资和企业竞争有着显著而直接的影响。特别是对于具有高投入、高产出特征的行业,无论是从政绩考核还是从财政就业等方面,地方政府都有很强的动力推动这些领域的企业在本地发展,给予土地供给、投资融资、市场保护等支持,这严重阻碍了优胜劣汰的市场调节机制发挥作用。因此,未来发展要健全和完善市场制度,增进市场竞争机能,充分发挥市场在协调供需平衡、淘汰落后企业、促进创新和效率提升等方面的作用。首先,要进一步推进国有企业改革,准确清晰地界定国有企业的领域和功能,完善国有企业的激励约束和退出机制,建立不同规模、不同所有制企业公平竞争的市场环境。其次,调整产业政策的取向和作用空间,放松并逐渐取消对于微观经济的广泛干预和管制,形成有利于以创新提升竞争优势、以效率降低生产成本、以市场推进企业整合的产业发展格局。

(二)促进企业专业分工,构建价值链协作关系。

适应产业分工向纵深领域演进的发展新趋势,未来企业发展要大力培育核心竞争优势、差异化竞争优势。这是改变我国企业分工水平低、同质竞争严重、依赖价格比拼的必然选择。随着价值链治理模式的日益兴起,我国企业应依托自身资源优势,找准价值链环节定位,将更多资源和能力集中到具有竞争优势或潜在优势的领域,将非核心业务和领域进行有效剥离,从而获得专业化优势和核心竞争力。另一方面,具有技术、产品、市场关联的不同企业之间可以通过多种方式实现企业间的高度协同与合作,构建起价值链协作关系,从而获得价值链治理的效率优势和效益优势。具体来看,可以通过投资、协同、合作等手段深化与价值链上下游企业间的关系,在研发创新、产品生产和市场营销等环节进行密切的协作。这将有效改善我国企业在资源配置方面因“大而全、小而全”的普遍存在而导致的资源分散、经济效益低下、同质竞争问题,对于改善我国国际分工地位、提高国际分工收益也有重要促进作用。

(三)加快重点行业改革,促进改革红利释放。

当前,我国国民经济运行中的一些重点行业并没有完全释放其增长潜力,成为制约经济增长的重要方面。这些重点行业或者是因为规模经济效益没有得到有效发挥,或者是因为垄断特征明显导致效率低下,或者是因为严重过度竞争导致资源浪费。因此,重点行业改革要结合行业自身特点和企业实际情况实行分类指导,促进各种所有制企业公平竞争和优胜劣汰,形成结构合理、有效竞争、规范有序的市场格局。对于钢铁、石化、汽车、机械等规模经济效应明显的产业,要培育大型企业的核心竞争优势,通过市场化的运作方式,由企业平等协商,自愿自主地开展兼并重组,从而提高行业集中度和生产效率。对于电力、石油加工等垄断特征明显的产业,要推进国有垄断企业公司制改革,建立现代企业制度,通过引进外资和民间资本等,加快多种形式的产权制度改革。对于严重过度竞争的产业,在规范企业竞争行为、维护市场秩序的同时,促进资产的优化重组和有效竞争格局的形成,引导企业提升非价格竞争能力,促进企业新的竞争优势形成。

略)

国家发展和改革委员会宏观经济研究院2013年重点课题“我国工业发展的阶段性变化研究”(编号A2013041008)。

F425

:A

:2095-3151(2014)46-0030-09