股权再融资门槛变迁与政策诱导型盈余管理

——基于双重倍差法的经验研究

黄晓薇,郭 敏

(对外经济贸易大学 金融学院,北京 100029)

一、引言

中国的配股制度作为一种政府干预的重要手段,自1993年至2006年,经历了“设置门槛”、“门槛放松”和“取消门槛”制度变迁的全过程,这为深入系统地研究政府干预经济的程度和方式的变迁对企业和社会的影响变化提供了绝佳的契机。首先,我国企业普遍备受“资金饥渴症”和强烈的“融资冲动”的困扰,企业融资需求无法满足的状况严重限制了资本市场的发展和壮大。在中国建设资本市场的初期,基础的薄弱和市场基础的欠成熟,需要政府引导企业拓宽融资渠道,筛选优质企业上市,培育良好的资本市场投资者基础,政府“看得见的手”有效地降低了上市公司的逆向选择对于投资者价值的侵害,减少股票增发的择时性保护流通股东权益。然而,随着资本市场的完善和企业的发展,政府的干预抑制了企业的融资水平,限制了资源的配置效率[1]。证监会以财务指标ROE优秀作为遴选绩优公司的标准,从1993年的《关于上市公司送配股的暂行规定》首次设定财务门槛到2006年的《上市公司证券发行管理办法》取消硬性财务门槛,财务门槛由松到紧,再有强到弱,直至取消。为了募集资金、增加管理者个人收益或扩大控股股东个人财富,企业的管理者存在通过盈余操纵行为来粉饰公司的财务指标来谋求融资资格的可能。因此,从股权再融资门槛制度变迁的视角出发,本文将进一步探讨:(1)中国股权再融资中门槛制度是否导致企业盈余管理行为,是否影响公司的长期价值?(2)配股企业盈余管理程度是否由政府干预诱导所致,随着配股制度门槛的变迁呈现何种变动趋势?回答上述问题,有助于我们系统深入分析中国配股制度变迁过程中政府干预对于企业财务决策行为的影响及相应机制,这对于理解转型时期政府的行为选择、优化对企业的监管手段、合理配置社会资源等方面具有重要的理论和实践价值。

关于中国证监会对配股发行设置财务门槛的有效性,目前国内外学术界主要存在正反两方面观点。一方观点是对发行门槛合理性的质疑。证监会设置最低ROE指标诱导了上市公司进行盈余管理[2-3]。陆宇建(2003)检验了上市公司盈余管理行为对中国证监会法规1996和法规1999配股制度的反应,发现我国上市公式的盈余管理行为随着配股制度的变化而变化,其盈余管理行为是政策诱导型的[4]。吴文锋等(2005)利用1998年至2001年间实行配股和增发的上市公司为研究对象,发现通过财务门槛筛选出的“绩优”公司在增发配股后的经营业绩普遍大幅度下滑,符合门槛的公司在发行后的长期业绩也无明显改善[5]。同时,相反的观点是Chen和Yuan(2004)[6]和Haw 等(2005)[7]利用1996年至1998年A股市场申请配股的上市公司为研究对象发现,证监会在配股审批过程中能够一定程度识别企业利用线下项目进行盈余管理的行为,他们的研究结果支持证监会的配股监管的有效性。王正位等(2006)利用1994年至2003年配股和增发样本发现,再融资公司股票的平均累计超额收益率和会计经营业绩都有所改善和提高[8]。Chen和Wang(2007)实证指出基于财务门槛的设立将显著减少配股过程中的逆向选择问题,通过控制发行量减少对流通股东的股权稀释[9]。

目前学术界的经验研究主要采用描述性统计分析[3,5]、多元回归分析[10]和基于累积超额回报和会计经营业绩的长期事件研究法[8-9]。但是,单纯依赖描述性统计和长期事件研究法的CAR值无法明确区分制度变迁导致公司绩效的变动和公司基本面导致公司绩效变动,因此无法确切找到外部制度环境变动导致公司盈余操纵进而影响公司绩效的证据。另外,多元回归无法有效控制管理者盈余操纵和公司绩效之间的内生性问题,可能导致参数估计偏差进而造成结论相悖。

基于上述考虑,本文收集了1996年至2007年A股市场配股样本的面板数据,首次采用政策效果评估的双重倍差法,考察了在股权再融资中上市公司所面临的财务门槛约束时政府对于再融资的干预行为,并且重点分析是否存在外部政策变动对于企业盈余管理的诱导性及其在配股制度变迁下这种诱导性的动态变化。本文在实证设计过程中控制了处理组和对照组可观测及不可观测差异性,从企业绩效变动中有效地提取出设置财务门槛的影响,并且考虑到配股公司层面的内生性问题。本文首次利用双重倍差法证实了财务门槛对于盈余管理的政策诱导性,为评估政府干预效果提供更严谨更丰富的证据。除此之外,可能形成对现有研究的潜在贡献还有:(1)首次系统的分析了在配股制度变迁这一特殊的制度背景下,外部政府干预形成的政策门槛对企业盈余管理行为及其经济后果的影响,为拓展和丰富“政府与经济关系”的研究提供了新兴市场国家的经验证据。(2)作为上市公司的重要问题之一,政府干预从制度和公共治理环境两个层面影响企业的盈余管理行为,本文将对进一步理解政治干预与企业盈余管理行为的关系及其历史演进提供更多证据。

二、制度背景、理论分析和研究假设

(一)制度背景

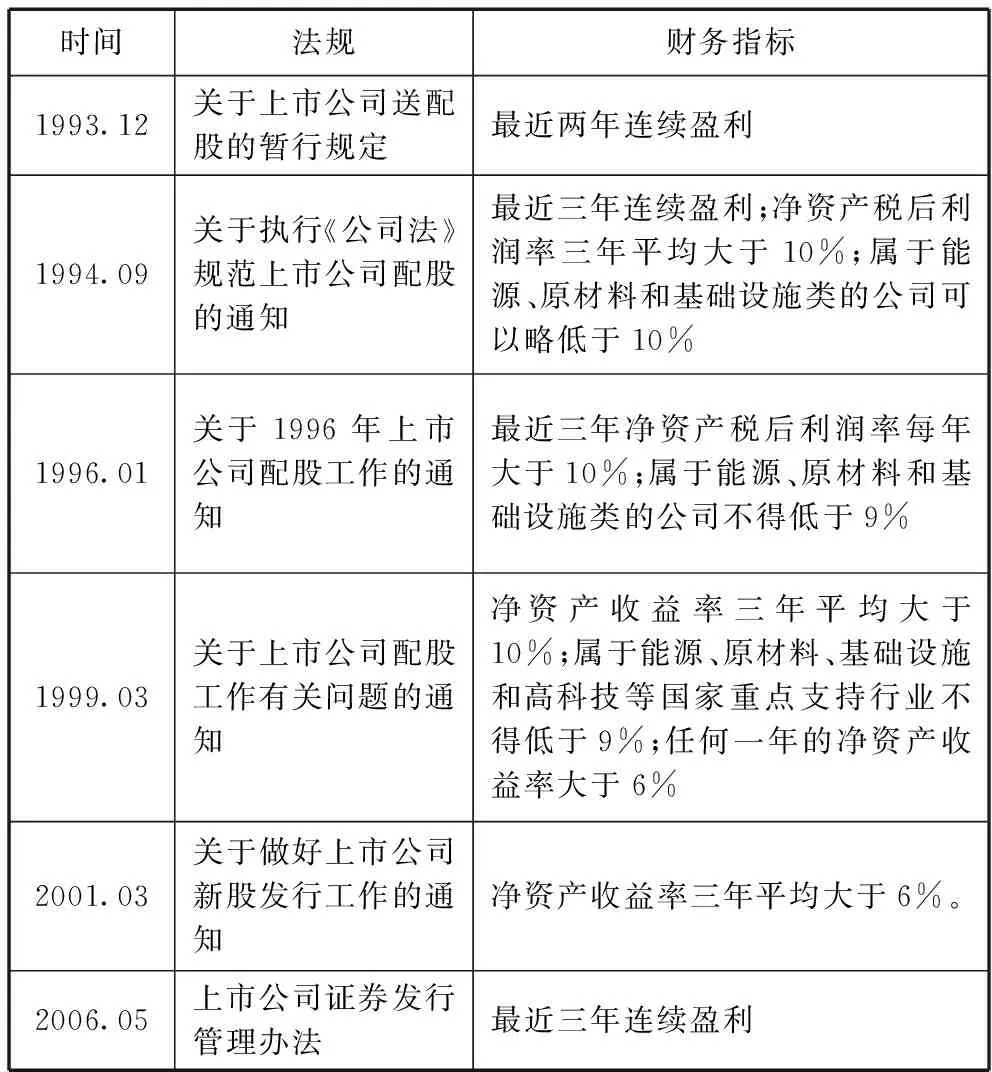

企业的再融资旨在为企业上市后的进一步发展提供资金支持,实现资源的最优配置,配股曾是中国上市公司最主要的资金来源方式,在1993年至2001年的9年间,配股融资占A股再融资总额的48.5%左右,直至2001年以来增发的大量实施,其主导地位才被取代。早期的监管薄弱,配股一度成为上市公司的“提款机”。因此,出于保护投资者的目的,证券监管部门设置了财务门槛,以期筛选出真正需要资金,并能够为投资者带来可靠回报收益的公司进行配股:从1993年的《关于上市公司送配股的暂行规定》至2006年的《上市公司证券发行管理办法》,主要颁布了6部规定,明确指出上市公司配股所需达到的财务门槛(详见表1),财务指标的门槛作用主要体现在对于上市公司净资产收益率(ROE)的要求上,在整个制度变迁的过程中,呈现出由松到紧,从紧到松的过程。

(二)财务门槛的市场反应

中国是新兴市场国家,政府干预在中国经济建设的初期具有重要作用。但随着经济的发展和资本市场的成长政府的干预也要付出代价,针对再融资的财务门槛设置而言,至少产生3种形式的成本,第一类是企业成本,为了达到标准获取融资资格,企业的管理层利用信息不对称,通过盈余管

表1 中国证券市场关于配股政策的法律法规

资料来源:中国证监会网站(www.csrc.gov.cn)。

理行为操纵财务指标,降低财务信息质量损害投资者利益,而进一步因为融资要求而扭曲的财务决策进一步损害企业长期绩效。Chen和Yuan (2004)[6]基于1996年至1998年的数据,发现股权再融资中的财务门槛(股权收益率达到10%)与管理者赚取利润的模式直接相关,而在其中,大多数股权再融资的企业获得了政府支持,随后的业绩显著低于市场平均水平。第二类成本是拒真错误和存伪错误,即将配股资格错配给绩效差的公司,而使得业绩良好的公司丧失融资的机会。如,在配股再融资要求为“净资产收益率三年平均大于10%”的2000年,所有ROE不到10%的公司中,13.4%的公司在2001年股权收益达到10%之上,而2000年ROE在10%之上的公司,35.5%的公司在2001年股权收益却降到10%之下。按照此标准产生的两类错误必然妨碍资源的优化配置。第三类成本是会计事务所和监管部门因企业融资管理的冲动而造成的额外的的审计成本。配股中对于财务指标的要求,使得有意进行再融资,但业绩不达标的企业进行财务操纵,提高公司绩效的可能性提高。而外部审计的不完全独立,可能使得会计师事务所被公司俘获,出具不真实的会计报表,损害投资者利益(如银广夏、蓝田股份和亿安科技等)。因此,本文认为企业的盈余管理动机随财务门槛的松紧发生变化,财务门槛提高,企业进行盈余管理的可能性提高,市场产生负的市场反应。1993、1994和1996实施的法规属于设置并且逐步提高配股财务门槛阶段,虽然政府明显控制的配股发行总规模,但是与之相应的企业盈余管理问题严重,因此呈现负向的市场反应。与之相对,2001和2006实施的法规属于财务门槛降低及取消门槛约束的制度变革,因此,企业的盈余管理动机显著降低,市场反应为正。鉴于此,提出如下假设。

假设1:提高财务门槛的法规实施产生的市场反应为负;降低财务门槛的法规实施产生的市场反应为正。

(三)政府干预与企业盈余管理

政府的干预包括市场和企业两个层面的影响:在市场层面,配股和增发通常因为投资者和企业间的信息不对称而产生逆向选择,使得市场的公告效应为负。借助于通过可观测的企业盈利能力指标来遴选绩优公司,给予再融资的资格,可以一定程度上减少市场的逆向选择,并提高资源配置效率[9]。但财务门槛的存在,即证监会对于最低ROE的要求,使得有迫切融资需求,但业绩不达标的企业通过多种方式进行盈余管理的可能性显著提高[2-3,6-7,11]。而盈余管理的结果是企业管理层编制不实的财务报表或规划交易改变企业的财务指标水平,误导投资者的同时,影响以会计数字为基础的契约后果[12]。Chen和Yuan(2004)[6]以及Haw等(2005)[7]利用1996年至1998年A股市场申请配股样本发现,证监会在配股审批过程中能够一定程度识别企业利用线下项目进行盈余管理的行为。而我国从1999年到2004年配股预案的否决率高达38%,大量急需资金的企业无法通过配股审批,而其中部分企业通过真实盈余管理*目前实务界为了模糊或是粉饰公司的真实业绩水平而进行的盈余管理主要分成三种途径:会计造假、操弄应计盈余与操弄真实盈余。三者的区别在于前两者是通过会计处理的方式实现,而后者则是通过变更公司内在真实经济活动实现。但是随着证券市场监管力度和外部审计力度的加强,公司进行应计盈余管理的空间越来越小,因此公司管理层逐渐倾向于通过操纵公司的实际销售项目以及减少正常的研发投入开支等一些途径进行真实盈余管理。理论分析表明,真实盈余管理虽然在短期内虽然增加了收益,但对未来期间的现金流量会产生负面影响,对企业造成了实际的成本进而损害损害公司的长期价值。来达到财务门槛要求,对企业未来的价值产生损害。机会主义盈余管理指管理人员为了获取私利、改变契约结果、从资本市场上获取额外收益和满足监管者等进行的盈余管理[12]。与之相对的决策有用盈余管理则是一种有益的盈余管理,旨在向投资者更有效地传达公司价值信息所进行的盈余管理,它将增加会计盈余的信息含量并有助于改进投资者的决策[13-14]。DuCharme等(2004)提出公司在发行新股过程中的盈余管理倾向,并且公司在股票发行期间具有较高的异常应计利润,而在股票发行之后异常应计利润发生逆转,股票发行期间异常应计利润和发行之后的业绩表现之间具有反向相关关系[15]。这种关系可以很好解释了吴文锋等(2005)发现的“通过财务门槛筛选出的绩优公司在增发配股后的经营业绩普遍大幅度下滑”的现象[5]。基于此,提出如下假设。

假设2:设置财务门槛将诱导企业的盈余管理行为,对公司长期价值产生负向影响。

(四)配股制度变迁下的企业盈余管理

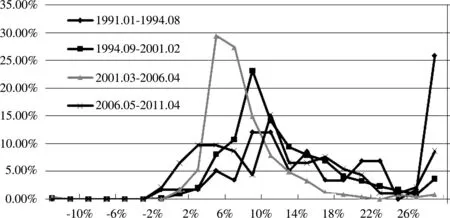

配股制度变迁以及相应的再融资财务门槛变动产生了“6%效应”和“10%效应”[2-4,16-18]。图1报告了1991年至2011年这20年间我国申请配股公司的业绩(以配股前三年平均ROE列示),这四个时间段分别代表的是“无门槛-门槛变紧-门槛变松-无门槛”这么一个渐进变化的动态过程。从图中我们观察到在10%法规时期,密度曲线的波峰在10%以上的一个区域内聚集,在6%法规时期,密度曲线的波峰明显左移至6%以上的一个区域内,而在无门槛时期密度曲线的分布较为平均,并没有出现明显的波峰形态。我国上市公司盈余管理行为随着配股门槛制度的变化而变化现象说明,为了迎合配股制度门槛企业不断调整自身盈余管理程度,因此对企业价值造成的损害也是随着政府干预程度的变动而变动。因此,企业的这种盈余管理行为属于政策诱导型。*图1显示了自1991年至2011年间我国沪深A股市场上所有发布配股预案公告的上市公司ROE频率分布图,其中横坐标表示ROE的变化区间,纵坐标表示不同区间内ROE的分布频率。上市公司的年度净资产收益率数据来源于Resset数据库。在剔除了金融类公司、财务数据缺失的公司之后,我们一共得到1991年1月至1994年8月、1994年9月至2001年2月、2001年3月至2006年4月以及2006年5月至2011年4月这四个时间段内的共计873家配股公司在配股前三年的ROE算术平均值。中国整体配股公司的ROE分布状况会随着配股政策的变迁而变化,其中两个波峰的存在预示着“10%效应”以及“6%效应”的存在,也表明中国配股公司有盈余管理的动机。

图1 中国配股公司ROE分布变迁①

本文将上市公司按照满足配股财务门槛* 我们之所以将所有配股公司按照配股前三年平均ROE的大小进行划分,是因为许多学者曾经指出中国股权在融资市场上存在着非常明显的6%和10%现象,即当财务门槛是6%的时候,大量公司的平均业绩会处于6%以上的一个小区域,而当财务门槛是10%的时候,大量公司的平均业绩会处于10%以上的一个小区域,我们有理由认为那些刚好达到配股财务门槛的上市公司最具有进行盈余管理获取配股权利的动机。因此我们将这类平均ROE处于配股门槛边界的公司单独剥离出来,以考察其长期绩效和资金使用效率,进而对基于财务门槛的再融资法规进行综合评价。大ROE指的是配股前三年平均净资产回报率较高的那一类企业,小ROE指的是配股前三年平均净资产回报率较低的那一类企业。具体来说,在1999年和2000年由于我国的配股政策是配股前三年ROE必须达到年均10%,因此如果这个时期配股企业的平均ROE高于12%,则归入大ROE,低于12%则归入小ROE;在2001年至2004年由于我国的配股政策是配股前三年ROE必须达到年均6%,因此如果配股企业的平均ROE高于8%,则归入大ROE,低于8%则归入小ROE。的程度划分为业绩恰满足财务门槛的企业(小ROE类)和业绩远高于财务门槛的企业(大ROE类)。小ROE类公司更有可能通过财务操纵和盈余管理来获得配股再融资的资格,因此其长期绩效更有可能受到扭曲。不同强度门槛时期可能对小ROE类公司产生不同程度的影响,即随着财务门槛的减弱小ROE类公司长期绩效的扭曲程度将有所缓解。因此,考虑财务门槛和不同强度门槛时期对上市公司盈余操纵行为的交互作用影响,本文提出如下假说。

假设3:为了满足配股财务指标的企业盈余管理行为属于政策诱导型,随着政府干预程度的降低,企业盈余管理程度减弱,对企业的长期绩效影响降低。

三、研究设计

(一)数据来源

本文以1999年至2011年作为配股样本的选择时间窗,并且为了使用处理效应方法评估外部制度对企业盈余管理行为的影响,这里将申请配股公司按照盈余管理动机强弱分成处理组和控制组。处理组取为盈余管理动机强烈的小ROE类公司,令Grade=1;控制组取为同样申请配股的公司但是业绩较好的大ROE类公司,其盈余管理动机较弱,令Grade=0。但是,(1)本文需要观察配股后三年的长期绩效的数据,无法观察到2009年及之后年份未来3年的绩效情况,因此剔除了2009年之后的样本;(2)2005年和2006年是股权分置改革时期,国内暂停了上市公司股权再融资申请的审批;(3)2006年法规对于配股再融资取消了财务门槛,无法形成处理组和控制组样本,因此剔除2007年和2008年样本。

本文将“股东大会通过”(具体指股东大会通过公司的配股申请预案)作为配股事件点,原因在于那些不满足配股门槛但是具有强烈股权融资动机的公司,为了能够获得配股资格可能已经通过盈余操纵完成了对公司财务数据的粉饰,无论证监会后期通过与否,这种行为已经对该公司的长期绩效造成实质性损害。在初始样本中进一步(1)剔除金融行业企业;(2)剔除总资产或所有者权益小于0的样本;(3)剔除相关变量缺失的观测值;(4)对于在样本区间中进行多次配股的公司本文只考虑第一次配股事件。本文收集这些样本在配股事件的前三年、当年和后三年的公司财务信息,并且对于连续变量的极端值进行了1%的极端值处理(winsorization),即以1%(99%)的分位数替代所有小于1%(大于99%)的观测值。所有配股信息来源于万德(Wind)数据库,公司财务信息来源于锐思(Resset)金融数据库。

(二)模型设计与变量定义

实证分析使用变量如表2所示,Performance是代表企业经营绩效的被解释变量,本文分别选择三个维度的代理变量:一是总资产收益率(ROA),代表企业运用资金获取利润的能力,反映业务经营及获利能力;二是经营性现金流量(OCF),代表企业的资金流动性,是衡量企业经营状况是否良好的重要指标;三是生产成本(PROD),衡量企业的成本支出状况,也是反映经营状况的指标[21]。

表2 变量设计和定义

注:关于控制变量的选择,本文综合参考了李增福等(2011)[21]和祝继高与陆正飞,(2011)[1]。

1.政策变动的市场反应

为检验假设1,本文采用Kevin,Chen和Wang(2007)提出的模型来量化中国股票市场对于1993年至2006年间共计六部关于配股政策法规的反应[9]。该模型表述如下:

Rt= β0+β1×REG1993+β2×REG1994+

β3×REG1996+εt

(1)

Rt= α0+α1×REG1999+α2×REG2001+

α3×REG2006+εt

(2)

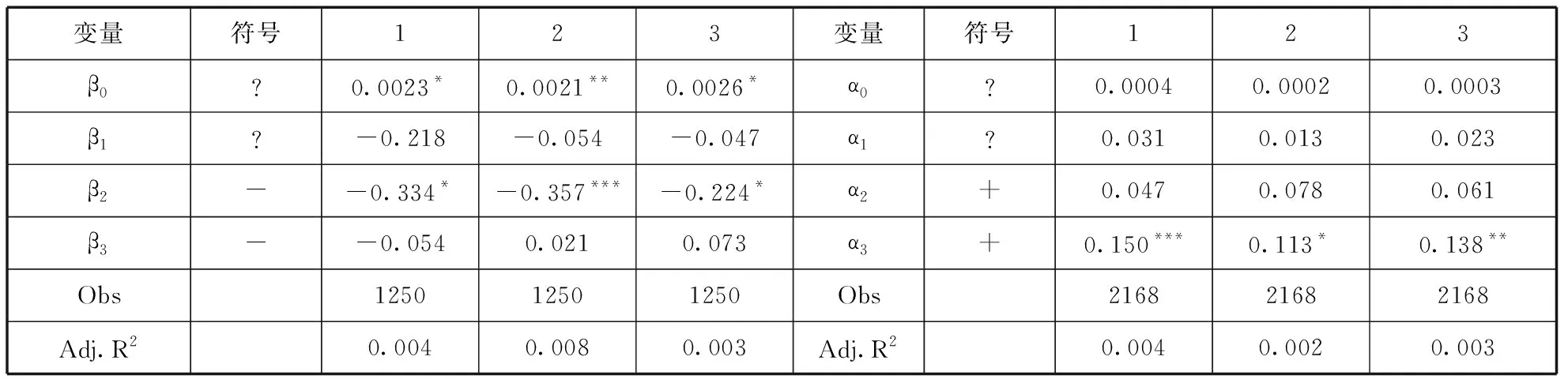

其中,Rt是市场指数回报率,在实证中考虑到稳健性我们分别采用了上证指数、深成指数以及两者按照日市值加权得到的综合指数作为市场指数。方程(1)的时间范围是1992年1月1日至1996年12月31日,衡量的是配股政策在“由松到紧”阶段的市场反应;方程(2)的时间范围是1998年1月1日至2006年12月31日,衡量的是配股政策在“由紧到松”阶段的市场反应。REG1993、REG1994、REG1996、REG1999、REG2001及REG2006都是虚拟变量,它们在相应法规出台日以及前后各7天内取值为1/15,否则取零。方程中六个回归系数,即β1、β2、β3、α1、α2及α3分别衡量了各个法规出台前后共计15日内超额累积回报率的显著程度。我们预测β2和β3为负,因为1994年法规第一次在配股再融资中引入了财务门槛,增加了上市公司与投资者之间的信息不对称,而1996年法规进一步强化了这种财务门槛;我们还预测α2和α3为正,因为在1998至2006年间,1999年法规的出台标志着配股法规由紧到松的转变,2001年法规大幅度降低了配股门槛,而2006年法规更是取消了配股财务门槛,大大降低了市场逆向选择。

2.配股公司长期绩效

本文构建了平衡性的处理组和控制组样本,可以根本上解决盈余操纵与公司绩效之间的内生性问题。另外,双重倍差法可以有效地控制处理组和对照组之间不可观测因素和可观测的遗漏变量对回归结果的影响,例如企业文化特征、企业经理人能力等企业不可观测因素,以及政策面变动和公司特征等可能的遗漏变量。本文在实证设计过程中控制了处理组和对照组可观测及不可观测差异性,从企业绩效变动中有效地提取出设置财务门槛的影响,并且考虑到配股公司层面的内生性问题。

具体而言,为检验假设2,本文以股东大会提出配股申请(t=0)作为事件年份,以配股前三年和后三年(t=-3,-2,-1,0,1,2,3)作为事件窗,通过双重倍差法(Difference-in-Difference)方法来评估盈余管理动机的企业在配股前后经营长期绩效的变动。这里分别以总资产回报率(ROA)、经营性现金流量(OCF)和生产经营成本(PROD)作为长期绩效的代理变量,使用的双重倍差模型设定如下:

Performaceit=β1·Eventt+

β2·Gradei+β3·DIDit+

Γ·Xit+αi+ηt+εit

(3)

其中,Eventt是配股事件虚拟变量(配股前三年和配股当年取1,配股后三年取0),Gradei为组别虚拟变量(处理组取为1,控制组取为0)。Xit为公司层面当期和滞后的控制变量(见表4)。ηt用于控制时期效应,DIDit=Eventt×Gradei为双重倍差变量,双重倍差系数是本文着重考察的对象,其含义可以表示为:

β3= {E(Performaceit|Xit,ηt,Eventt=1,

Gradei=1)-E(Performaceit|Xit,ηt,

Eventt=0,Gradei=1)}-

{E(Performaceit|Xit,ηt,Eventt=1,

Gradei=0)-E(Performaceit|Xit,ηt,

Eventt=0,Gradei=0)}.

从上式可以看出,β3是事前效应减去时候效应(Before-After),实际上通过对比处理组公司与控制组公司在配股前后业绩变化的差异性来排除不可见因素的干扰,从而分离出为了达到门槛而进行盈余操纵对企业业绩影响的净效应。理论假说2意味着当用总资产回报率(ROA)和经营性现金流量(OCF)作为企业绩效代理变量时,盈余管理导致ROA和OCF下滑,β3符号为正;而用生产经营成本(PROD)作为企业绩效代理时,盈余管理导致成本上升*真实盈余管理是企业直接对日常生产、交易活动的调整,主要有销售操控、生产操控和费用操控3种手段。例如,销售操控通过在年末提高折扣刺激产品销售,增加企业收益,而生产操控通过突击增大产品生产,增加企业收入。总之,真实活动盈余管理使企业经济行为偏离了最优决策,破坏了企业的可持续发展,将导致企业长期业绩下滑、长期生产成本上升。,β3符号为负。

在1999年和2000年我国配股再融资处于10%的财务门槛加强期,而在2001年至2004年则处于6%的财务门槛减弱期,本文进一步将样本分为2000年之前配股的公司和2000年之后配股公司两个子样本。为检验假设3,分别考察两个子样本在配股前后长期绩效的差异性。根据理论假说3,2000年之前配股的公司在更为严格监管的环境下,盈余管理对其业绩损害程度更为严重。

(三)描述性统计

表3 处理组和控制组的平衡性检验

注:“***”、“**”与“*”分别表示在1%,5%和10%水平下显著,t检验下为p值。

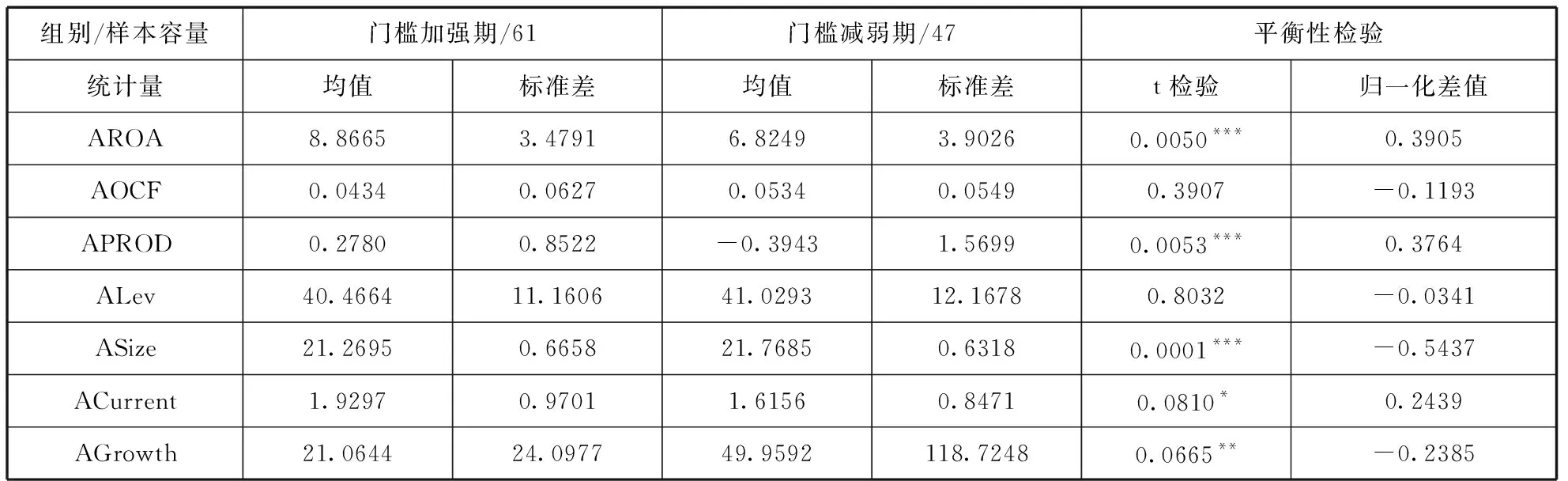

另外,我们将处理组样本按照外部制度环境变迁分成财务门槛加强期(1999年至2000年)和财务门槛减弱期(2001年至2004年),其平衡性检验结果见表4。各项财务指标中除了AOCF和ALev这两项外,都呈现显著的差异性且组间归一化差值都接近或超过临界值0.25。描述性统计可以初步说明有盈余管理动机的处理组样本外部制度环境变动情况下,其基本面存在显著差异性。具体而言,在财务门槛加强期,小ROE类公司的盈余管理行为更为激进,呈现出短期资产收益率虚高,生产成本上升;而在财务门槛减弱时期,小ROE类公司相应削弱了盈余管理的程度,其资产收益率处于正常水平,生产成本低,营运效率有所提升。这个结论和假设3的内容基本一致。

表4 处理组在门槛加强期和门槛减弱期的平衡性检验

注:“***”、“**”与“*”分别表示在1%,5%和10%水平下显著,t检验下为p值。

四、实证结果分析

(一)配股政策变动的市场反应

表5显示了将上证指数和深成指数作为市场指数后的市场反应,以及将两市市值按照流通市值加权后所得到的加权指数作为市场指数后的市场反应,分别对应了表中的1、2和3列。从左边部分中可以看到,无论对于上证指数、深成指数还是加权指数,3个β系数都为负数且仅有β2显著为负;在这个时期中市场对1994年的法规的负向反应最为强烈,因为这是中国首次对配股类公司设置财务门槛。在右边部分中可以看到,3个α值都是正数且仅有α3显著为正。这说明在逐渐降低配股类公司财务门槛之后降低了公司与投资者之间的信息不对称,故市场反应较为积极,而由于2006年的法规进一步取消了配股类公司的财务门槛,因此市场反应最为强烈,实证结论和假设1的内容相吻合。但是,有趣的是Kevin和Wang(2007)[9]曾对我国公开增发类法规的市场反应做过类似研究,得到与本文(以配股样本)相反的结论,他们发现投资者对公开增发财务门槛加强的法规具有显著为正的市场反应。这两个研究结果不同的原因在于公开市场增发的监管加强导致减弱市场逆向选择的预期大于公司盈余加强的预期,而配股的加强监管则恰好相反。

表5 配股政策法规变动的市场反应

注:“***”、“**”与“*”分别表示在1%,5%和10%水平下显著。

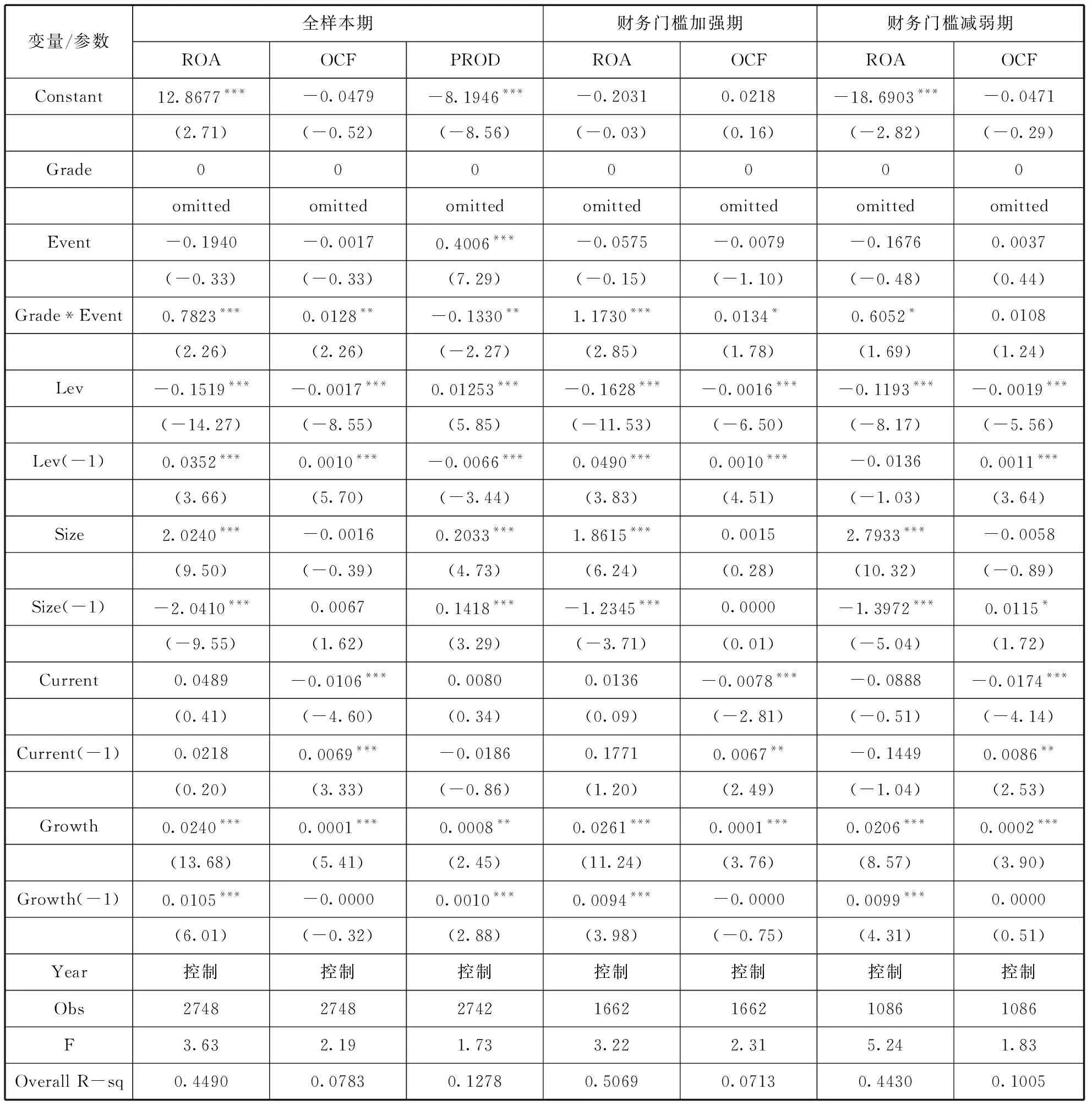

(二)财务门槛对长期绩效的影响

表6的第一列(全样本期)报告了财务门槛对于公司绩效的影响。模型中控制了时间效应,运用双重倍差法比较了公司配股前和配股后在三个维度的经营绩效上是否有明显变化。从模型(1)至(9)可以看出,虽然Grade本身没有产生影响,大部分因变量对Event也不显著,但是所有的因变量均对交互项Grade*Event显著,而且符号的方向和预期的完全一致。这表明盈余管理动机强烈的处理组样本,在申请配股的后三年呈现出显著的总资产回报率降低、经营性现金流量下降以及生产成本增加的现象。这表明设置财务门槛并不能抑制住不良绩效公司的配股再融资需求,使得业绩恰好达到财务门槛的上市公司受到了更大的财务扭曲。它们可能采用应计项目操控和真实活动操控两种盈余管理方式。应计项目盈余管理会导致融资后公司业绩的短期下滑,而真实盈余管理则会引起公司业绩的长期下滑。此结论支持了假设2。

(三)财务门槛对长期绩效影响的时变性

进一步,我们探讨政策变迁带来的财务门槛效应的动态变化,即前述的负面影响是否会在不同监管程度的政策时期表现出差异?表6后两列报告了随着配股制度变革,财务门槛变化(分为财务门槛加强期和财务门槛减弱期)对于企业长期绩效的时变影响。这里限于篇幅,企业业绩代理变量只选择ROA和OCF,在财务门槛加强期内因变量对交互项Grade*Event显著为正;但是在财务门槛减弱期内,因变量对交互项Grade*Event统计上不显著。实证结果表明,随着财务门槛加强企业的盈余管理行为更为激进,因此企业绩效的伤害越大;但是随着财务门槛减弱,企业盈余管理行为也随之减弱,因此企业的绩效在配股前后已经没有显著的差异性。上述结果表明,随着财务门槛由强到弱的外部制度变化,企业的绩效变动模式明显不同,即从显著恶化到没有明显变化。这种企业绩效变动模式的差异性进一步表明,一是外部政策环境变化显著影响了企业的盈余管理行为,二是为了迎合配股门槛的企业盈余管理行为的确是由政策诱导所致,即假设3的内容。

五、结论

基于股权再融资中上市公司所面临的财务门槛和所有权性质约束,本文深入考察政府对于再融资的干预行为与政策诱导性盈余管理间的关系,及其随配股制度变迁的动态影响。研究发现:配股制度的财务门槛诱致的盈余管理行为降低了企业的长期绩效,而且随着财务门槛制度的放松,政策诱导型盈余管理还具有时变性,当政府干预程度减弱时企业的盈余管理程度也明显减轻。

本文的研究结论对于资本市场建设具有一定的理论和现实意义。上述结果说明了政府的干预行为扭曲资本市场的资源配置,非但不是一种有效的筛选优质公司进行再融资的机制,反而诱致了企业的盈余管理冲动,并在长期内损害了企业的价值,从而降低了整个社会资源配置的效率。因此,提出两点政策建议:第一,政策制定者要充分考虑政策的实用性和市场理解力,结合中国国情制定政策和实时推出政策。配股条件的放松减

表6 财务门槛对配股公司长期绩效的影响

注:表中括号内数值为回归模型t检验的统计量,“***”、“**”与“*”分别表示在1%,5%和10%水平下显著。“omitted”表示与其他变量共线性程度较大,在回归中自动删去。

少了盈余管理,说明用市场力量替代政府干预是有效的。第二,监管部门的行政干预手段要不断放松硬性约束条件,取而代之是多维度软约束。有效发挥市场的资源配置功能,政府监管部门则可以集中力量对企业信息披露和项目预算进行合规性审查,实时监控资金使用效率等方面。

参考文献:

[1]祝继高,陆正飞.产权性质、股权再融资与资源配置效率[J].金融研究,2011(1):131-148.

[2]陈小悦,肖 星,过晓艳.配股权与上市公司利润操纵[J].经济研究,2000(1):30-36.

[3]阎达五,耿建新,刘文鹏.我国上市公司配股融资行为的实证研究[J].会计研究,2001(9):21-27.

[4]陆宇建.上市公司基于配股权的盈余管理行为实证分析[J].南京社会科学,2002(3):26-32.

[5]吴文峰,胡戈游,吴冲锋,哥从长期业绩看设置再发行“门槛”的合理性[J].管理世界,2005(5):127-134,149.

[6]CHEN K,YUAN H.Earnings management and capital resource allocation:Evidence from China’s Accounting-based regulation of rights issues[J].The Accounting Review,2004,79:645-665.

[7]HAW I,QI D,WU D,et al.Market consequences of earnings management in response to security regulation in China[J].Contemporary Accounting Research,2005,22:95-140.

[8]王正位,赵冬青,朱武祥.再融资门槛无效吗?[J].管理世界,2006(10):108-113.

[9]KEVIN C W Chen,WANG Jiwei.Accounting-based regulation in emerging markets:The case of China’s seasoned-equity offerings[J].The International Journal of Accounting,2007,42:221-236.

[10]黄新建,张宗益.影响我国新股超额收益率的实证研究[J].重庆大学学报, 社会科学版,2002(2):31-33.

[11]CHEN X,LEE C W J,LI J,Government assisted earnings management in China[J].Journal of Accounting and Public Policy,2008,27:262-274.

[12]HEALY P, WAHLEN J.A review of the earnings management literature and its implications for standard setting[J].Accounting Horizons,1999,13:365-383.

[13]SUBRAMANYAM K R.The Pricing of Discretionary Accruals[J].Journal of Accounting and Economics,1996,22:249-281.

[14]TUCKER J,ZAROWIN P.Does income smoothing improve earnings informativeness?[J].The Accounting Review,2006,81(1):251-270.

[15]DUCHARME L L,MALATESTA P H,SEFCIK S E.Earning Management,Stock Issues and the Shareholder Lawsuits[J].Journal of Financial Economics,2004,71:27-49.

[16]魏 刚,孙 铮,王跃堂.资源配置与盈余操纵之实证研究[J].财经研究,1999(4):39.

[17]蒋义宏.会计信息失真的现状、成因与对策研究[M].中国财政经济出版社,2002.

[18]YU Q,DU B,QIAN S.Earings management at rights issues thresholds[J].Journal of Banking and Finance,2006,30:3453-3468.

[19]BERGER P,LI F,WONG F M H.The Impact of Sarbanes-Oxley on cross-listed companies[R].Working Paper,2005.

[20]IMBENS G W,JEFFREY M Wooldridge.Recent developments in the econometrics of program evaluation[J].Journal of Economic Literature,American Economic Association,2009, 47(1):5-86.

[21]李增福,郑友环,连玉君.股权再融资、盈余管理与上市公司业绩滑坡[J].中国管理科学,2011(2)49-56.