网络经济视阈下P2P网络借贷的发展对策

——基于Prosper与拍拍贷的比较分析

王德彬 杨路明 刘 莎 闻 博

(云南大学工商管理与旅游管理学院,云南昆明650500)

【金融市场】

网络经济视阈下P2P网络借贷的发展对策

——基于Prosper与拍拍贷的比较分析

王德彬 杨路明 刘 莎 闻 博

(云南大学工商管理与旅游管理学院,云南昆明650500)

通过对Prosper和拍拍贷在运作流程、风险控制及收费情况的比较分析,提出提高借款人准入门槛,交易达成后自动出具借贷票据,费用收取与借款人信用状况挂钩等网络经济下促进P2P网络借贷平台持续健康发展的对策建议。

网络经济;P2P网络借贷;Prosper;拍拍贷

传统的P2P借贷主要以“线下”模式为主,网络经济的发展,特别是全球首家P2P网络借贷平台Zopa于2005年在英国诞生,极大地推动了P2P网络借贷在世界范围内的快速发展。2006年至今,我国P2P网络借贷蓬勃发展且发展前景广阔。拍拍贷成立于2007年,是我国首家P2P网络借贷平台,其创立催生了以红岭创投、宜信、齐放网为代表的国内大量P2P网络借贷平台,2006年2月在美国特拉华州成立的Prosper是目前全球最大的网络借贷平台。两者运作模式有何区别?风险控制措施都有哪些?盈利方式孰优孰劣?本文将就上述问题进行深入探讨,并在此基础上,设计了网络经济视阈下P2P的发展路径,以期为P2P网络借贷平台的发展和参与P2P网络借贷的借贷双方提供参考。

一、Prosper与拍拍贷的对比分析

1.运作流程对比

拍拍贷P2P网络借贷平台的主要运作流程可分为6步(如图1所示):

第1步,注册并申请。借款人在拍拍贷网站注册,并提供借款资料(包括身份证明、个人财务状况等信息);

第2步,审核。对借款人信息的审核主要包括两方面,其一是拍拍贷网络借贷平台对其提供信息的真实性进行审核,可称为“线上审核”,其二是信贷员通过对借款人社交圈的了解对其提供的资料进行核实,可称为“线下审核”;

第3步,发布借款信息。若借款人通过审核,则借款信息通过拍拍贷网络借贷平台对外发布,信息应包括借款期限、利率、金额和还款期限等;

第4步,投标。放款人根据网络借贷平台所发布的信息进行投标,若在规定时限内,投标利率不高于借款人所提出的利率,且投标资金可满足借款人的需求,则中标,反之,该项网络借款自动流标;

第5步,借款成功。中标后网站自动生成电子借条,该项网络借贷成功;

第6步,履约。借款人应在借款期限截止前履行还款协议。

图1 “拍拍贷”P2P网络借贷运行流程

所有运作流程均用实线箭头表示,非运作流程而又与借贷过程相关的过程或联系采用虚线箭头表示。值得说明的是,以上所述只是主要流程,有的过程并未在图中列出,有的也并非严格按照上述流程运作,如拍拍贷网络借贷平台的收费环节,部分是在借贷过程中收取的,如充值费、提现费,部分是在完成交易后收取的,如成交服务费;拍拍贷对借款人的审核,既有借款前的审核,也有借款后的审核,是贯穿整个网络借贷过程的。

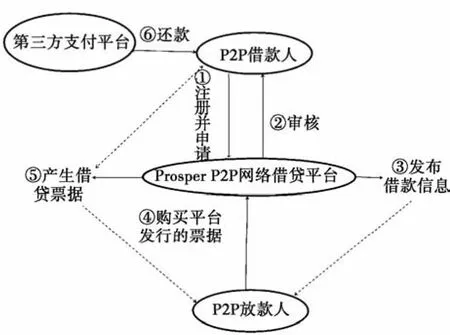

Prosper P2P网络借贷平台的主要运作流程和拍拍贷基本相同,具体步骤如图2所示。

图2 Prosper P2P网络借贷运行流程

对比图1和图2可以看出,拍拍贷和Prosper运行流程的不同之处主要有:1.审核方式不同。拍拍贷的审核方式除了借贷平台的“线上”审核外,还伴随着信贷员对借款人的“线下”审核,而Prosper对借款人的审核仅限于“线上”审核,这自然得益于美国发达的征信体系;2.竞标方式不同。拍拍贷的竞标是在拍拍贷P2P网络借贷平台发布信息后放款人根据信息进行的,而Prosper的竞标是根据借款者的意愿发行票据,放款人通过购买Prosper平台发行的票据而进行的;3.借款凭证不同。竞标成功后,拍拍贷所产生的借款凭证是存在于网络的电子借条,而Prosper产生了实物性的借款票据,两者的法律效力和作用不同。

2.风险控制对比

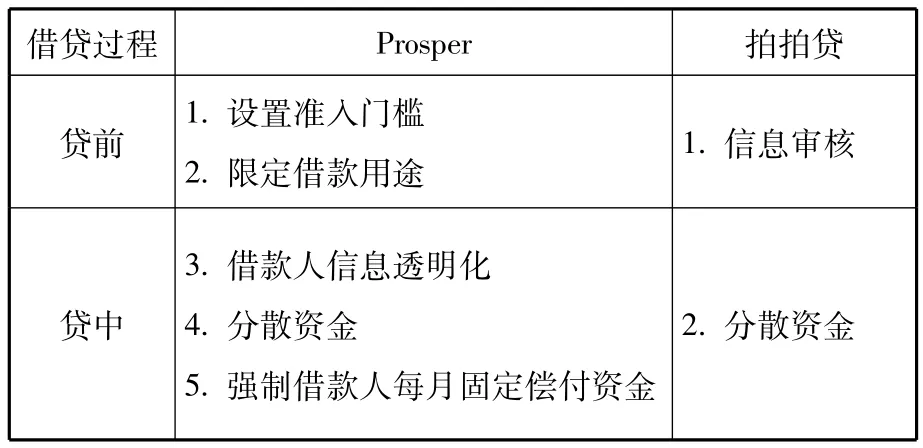

网络经济下的P2P网络借贷双方没有直接接触,也没有传统借贷的抵押或者质押物,也更容易发生违约,因此,风险控制显得尤为重要。Prosper和拍拍贷借贷风险控制措施对比结果如表1所示。

表1 Prosper与拍拍贷借贷风险控制措施对比

贷后 6 .进行信用评级3 .黑名单曝光4 .罚息5 .“线下”催债

通过对两者借贷风险控制措施进行对比可知,首先,两者侧重点不同,Prosper的风险控制措施贯穿借贷过程始终,而拍拍贷则更加注重贷后风险控制。其次,Prosper采取的风险控制措施囊括了准入机制、信息透明度、还款、贷后信用评级各个方面,而拍拍网的风险控制措施主要体现在贷后的惩罚性措施。第三,从博弈的角度来看,Prosper所采取的风险控制措施有助于加深借贷双方的互信程度,有利于开展长期合作,而拍拍贷以惩罚性措施为主的风险控制更易引发借款人违约,甚至借款者极有可能在本次借贷受益的情况下借用他人身份或是提供虚假信息继续在拍拍网上骗取借款。

具体来看,在贷前,Prosper根据外部和内部的评级机构对借款人的信用评级设置了准入门槛,借助美国发达的征信系统剔除了信用评级不合格的借款人,并且对借款用途做了严格限定,而拍拍贷几乎无任何准入门槛,仅有的措施是对借款人注册信息的真实性进行审核,而这一环节是极易造假的;在贷中,两者均采取了将放款人的资金分散给各个借款人这一措施,但Prosper在成交后生成的是借贷票据(见图2),而拍拍贷则生成的是电子借条(如图1),借贷票据有比电子借条更高的法律效力,并且借贷票据是可以在美国债券市场交易和流通的,因而,Prosper的风险分散机制在这一环节比拍拍贷更有保障;在贷后,Prosper对借款人进行的信用评级对借款人的影响是伴随终生的,而拍拍贷所采取的黑名单曝光、罚息和催债对借款人的影响具有暂时性,影响效果有限。

3.收费模式对比

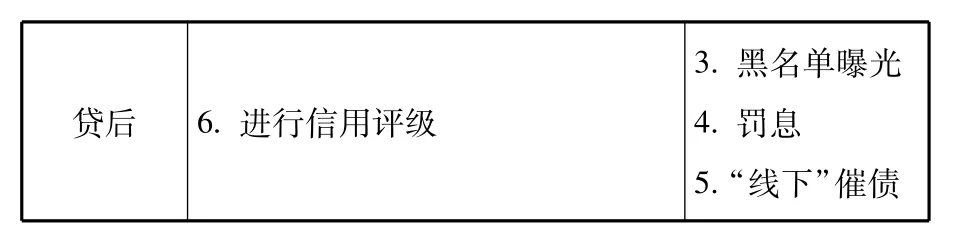

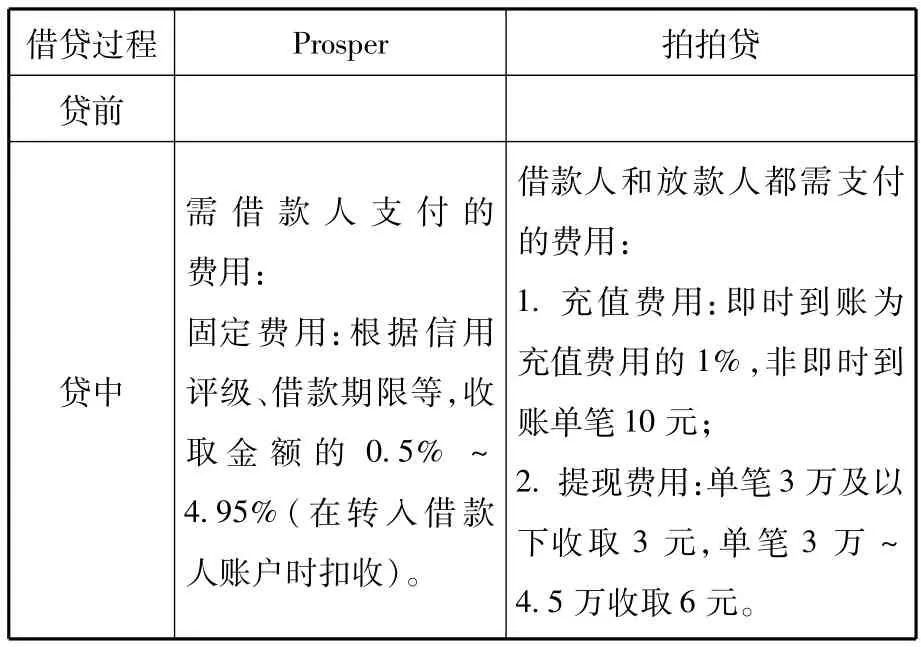

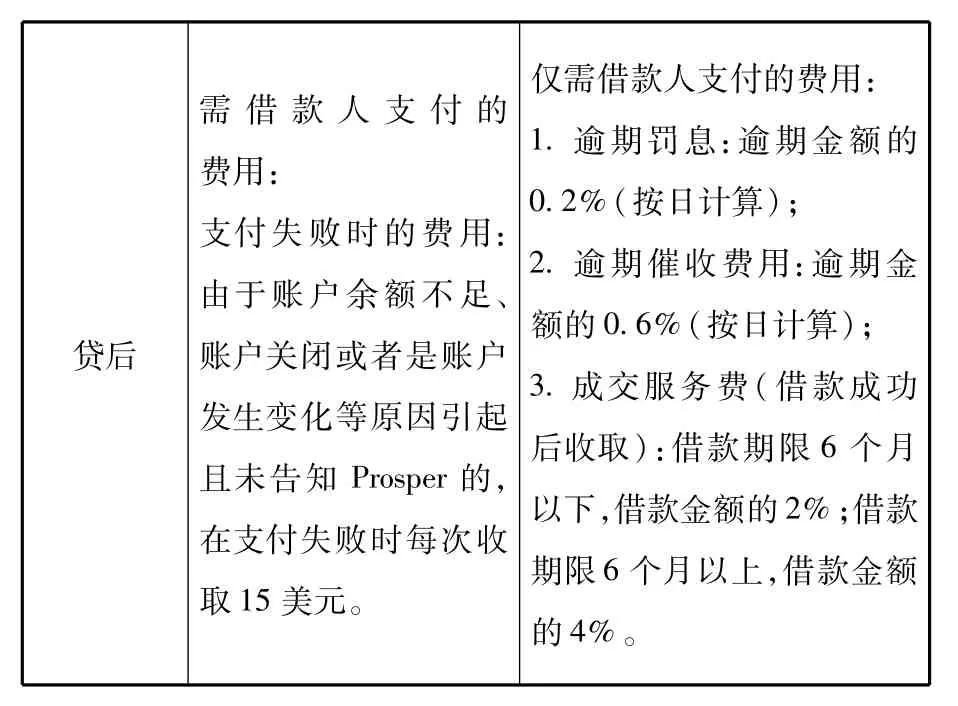

因为运行模式不同,各P2P网络借贷平台的盈利模式也不尽相同,Prosper和拍拍贷在收费项目、收费发生时间及费用比例的对比结果如表2所示。

表2 Prosper与拍拍贷收费情况对比

贷后需借款人支付的费用:支付失败时的费用:由于账户余额不足、账户关闭或者是账户发生变化等原因引起且未告知P r o s p e r的,在支付失败时每次收取1 5美元。仅需借款人支付的费用:1 .逾期罚息:逾期金额的0 . 2 %(按日计算);2 .逾期催收费用:逾期金额的0 . 6 %(按日计算);3 .成交服务费(借款成功后收取):借款期限6个月以下,借款金额的2 %;借款期限6个月以上,借款金额的4 %。

由表2可知:第一,拍拍贷收费的项目远多于Prosper,Prosper所收取的费用均由借款人承担,并且仅有两次,一次是在借款成功时直接扣取,一次是在借款人因各种原因且未提前告知Prosper而导致支付失败时收取,反观拍拍贷,其收费项目众多,既有需借款人支付的,又有需贷款人支付的;第二,Prosper收取费用的比例和借款人的信用状况、借款期限相关性更强,比例在0.5~4.95%之间,弹性很大,而拍拍贷除成交服务费根据借款期限是否长于6个月分为2%和6%之外,其他费用均不与借款人信用状况、借款期限相关联。

二、网络经济下P2P网络借贷的发展对策

网络经济的重要特点是网络化和信用化,网络化就是利用大量的信息资源和计算机技术完成经济活动,信用化实现了交易过程的便捷、高效,交易双方通过网络分享、交换信息,以文字、图像和视频等形式完成经济活动,这种不需要双方见面的交易形式对交易双方的信用提出了更高的要求。P2P网络借贷必须在考虑网络化和信用化的前提下,优化现行的运作方式,提高风险控制能力,创造新的盈利点。

1.提高借款人准入门槛

一方面,P2P网络借贷平台应积极争取纳入银行征信系统,通过银行征信系统更准确地了解借款人的信用状况,从而降低借贷过程中信息审核的成本和违约风险;另一方面,各个P2P网络借贷平台应联合起来,建立统一评级系统,不仅可以为后续的网络借贷节约资金和时间,更重要的可大大降低信用不良的借款人多次利用不同网络借贷平台进行诈骗的概率。

2.交易达成后自动出具借贷票据

目前,我国P2P网络借贷平台几乎都如拍拍贷一样,在借贷双方达成借贷意愿后出具电子借条,由于电子借条不具有法律效力,不利于发生借贷风险后维护借款人权益。因此,P2P网络借贷平台可学习借鉴Prosper的做法,通过加强与商业银行的合作,在达成交易之后生成借贷票据,既可提高法律效力,又可有效降低违约风险。

3.费用收取与借款人信用状况挂钩

P2P网络借贷平台的费用收取除了同借款金额、期限等挂钩外,还应建立与借款人信用状况相联系的收费机制。P2P网络借贷平台可根据借款人注册时所评定的信用等级,分别征收不同比例的注册费。在借贷过程中,收取充值费、提现费、逾期罚息费等费用时,可与借款人的信用状况相联系,进行差别收取。这对于提升网络借贷系统的信用水平,营造更安全和更普惠的网络借贷系统具有重要意义。

[1]莫易娴.P2P网络借贷国内外理论与实践研究文献综述[J].金融理论与实践,2011(12):101—104.

[2]郭忠金,林海霞.P2P网上借贷信用机制研究--以拍拍贷为例[J].现代管理科学,2013(5):90-92.

[3]吴晓光,曹一.论加强P2P网络借贷平台的监管[J].南方金融,2011(4):32-35.

[4]黄迈,杨哲,何小锋.商业银行参与P2P网络借贷的战略分析与路径选择[J].金融理论与实践,2013(11):20-23.

[5]宋鹏程,吴志国,赵京.投融资效率与投资者保护的平衡:P2P借贷平台监管模式研究[J].金融理论与实践,2014(1):33-38.

[6]张正平,胡夏露.网络借贷平台的发展:文献述评[J].华东经济管理,2013(9):159-164.

[7]S Berger,F Gleisner.Emergence of financial intermediaries in electronic markets:The case of online P2P lending[J].BuR Business Research Journal,2009,5(2):39-65.

[8]Alexander Bachmann,Alexander Becker,Daniel Buerckner,et al.Online Peer-to-Peer Lending:A Literature Review[J].Journal of Internet Banking and Commerce,2011,16(2):1-18.

[9]Susan Johnson.Online or Offline--the Rise of”Peer-to-Peer”Lending in Microfinance[J].Journal of E-lectronic Commercein Organizations,2010,8(3):26-37.

[10]Simla Ceyhan,Shi Xiaolin,Jure Leskovec.Dynamics of Bidding in a P2P Lending Service:Effects of Herding and Predicting Loan Success[C]Proceedings of the 20th international conference on World WideWeb,2011:547-556.

[11]Jeremy Michels.Do Unverifiable Disclosures Matter?Evidence from Peer-to-Peer Lending[J].The Accounting Re?view,2012,87(4):1385-1413.

(责任编辑:陈鸿鹏)

F713.361.1

A

2095-3283(2014)09-0104-03

王德彬(1989-),男,硕士研究生,研究方向:供应链金融,网络金融;杨路明(1960-),男,教授,博士生导师,研究方向:电子商务;刘莎(1990-),女,硕士研究生,研究方向:旅游经济,旅游规划及设计;闻博,(1989-)男,硕士研究生,研究方向:移动电子商务。