湖北地区银行业系统性风险的识别与测量

——基于夏普市场模型

刘畅

(湖北经济学院 金融学院,湖北 武汉 430205)

湖北地区银行业系统性风险的识别与测量

——基于夏普市场模型

刘畅

(湖北经济学院 金融学院,湖北 武汉 430205)

本文利用夏普市场模型,结合湖北地区五家国有商业银行(中国银行、中国工商银行、中国农业银行、中国建设银行和交通银行)的市场数据,对系统性风险的识别与测量进行实证,实证结论表明系统性风险存在且构成了湖北银行业风险的很大部分。

银行业;系统性风险;夏普市场模型

一、贝塔系数的估计模型

1952年,马科维茨发表了题为“资产组合的选择”的里程碑性的论文,论述了寻找有效资产组合边界,即在给定风险水平下寻找收益最大的资产组合的集合或在给定收益水平下寻找风险最小的资产组合的集合的思想和方法,奠定了投资理论发展的基石。

1963年,威廉夏普根据马科维茨的模型,建立了一个计算相对简化的模型——夏普市场模型 (也称单一指数模型),有效降低了计算量,实现了投资理论用于实践。该模型假设资产收益只与市场总体收益有关,即当市场达到均衡时,某项资产的收益率由式(1)决定:

二、样本数据的选择与处理

考虑到中国银行、中国工商银行、中国农业银行、中国建设银行和交通银行这五大国有商业银行在湖北地区几近处于垄断地位,据2013年湖北省金融业发展报告显示,五家银行在湖北地区年净利润占全行业62.5%。故本文对这五家银行的市场数据收益率进行实证分析,以测度湖北地区银行业系统性风险状况。

关于收益率时间段的选择,有日、周、月、季、半年或年收益率等多种情况。不同时间段的收益率,β系数估计的结果可能存在差异。理论上,资本市场投资的一个重要假设是“所有投资者的决策时限相同”,因此,采用不同时限计算的收益率来估计β系数可能会造成偏误。计算证券收益率时,数据的时间周期较短,收益率容易受到非交易因素的影响;时间周期长,特定时间跨度内的数据量将减少。综合考虑这两方面的因素,本文选择“周”作为计算收益率的时间周期。

我国银行上市的时间较短,但每年受宏观经济政策等影响而有不同的变化,具体测定各银行的β系数时,本文分别选取各银行上市起至2013年12月的数据为样本期间,即中国银行2006年7月5号至2013年12月31号,中国工商银行2006年10月27至2013年12月31号,中国农业银行2010年7月15号至2013年12月31号,中国建设银行2007年9月25号至2013年12月31号,交通银行2007年5月15至2013年12月31号为样本数据,采用其周收益率分别计算出各样本银行从2006~2013各年的β系数。用式(3)处理得出周收益率:

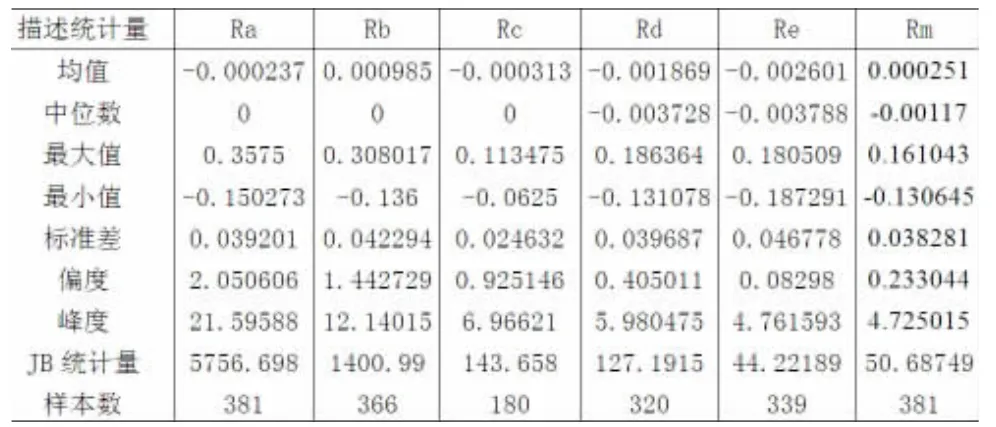

三、描述性统计分析

为了认识各商业银行收益率的数量特征,本文充分运用均值、标准差、偏度以及峰度等描述性统计指标,对五大商业银行收益率的基本统计特征进行对比分析。平均收益率描述了在一段时期内收益率的平均取值状况,它可以反映一定时期内股价的平均波动幅度;收益率的离散程度则可由收益率的标准差反映;偏度可以反映收益率分布的对称性;峰度可以反映收益率分布的集中程度与正态分布的偏差,由于正态分布的峰度为3,因此根据收益率分布峰度值的大小可以判断分布的峰态。

表1:五大银行周收益率及新综指周收益率序列的描述统计量

其中Ra、Rb、Rc、Rd、Re、Rm依次表示中国银行周收益率、中国工商银行周收益率、中国农业银行周收益率、交通银行周收益率、交通银行周收益率、新综指周收益率数据。

由表1可知,中国工商银行收益率均值最高,交通银行收益率均值最低且波动性最大,中国农业银行收益率的波动性最小。此外,中国银行、中国工商银行、中国农业银行、中国建设银行、交通银行五大银行周收益率及新综指周收益率序列的偏度都大于0,峰度都大于3,且JB统计量很大,表明该序列尖峰右偏(分布曲线右侧拖尾)。

四、β系数的求解与检验

(一)β系数的求解

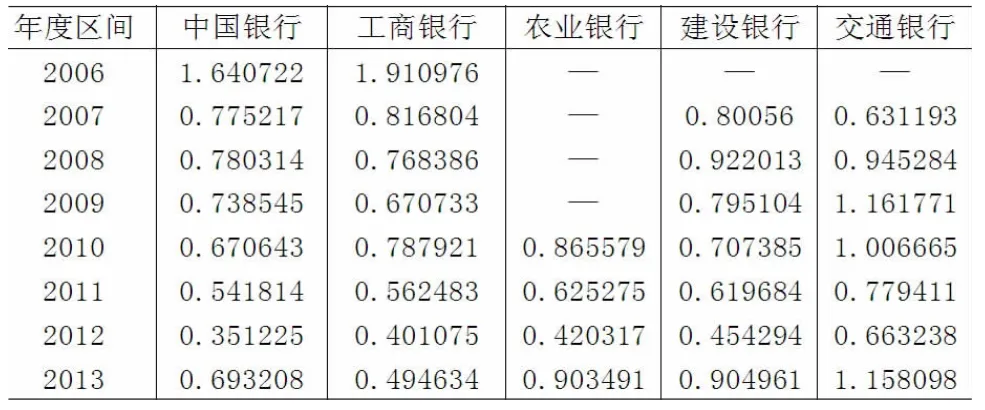

基于上述描述性统计分析,将所得样本数据,代入代表CAPM模型的单变量线性模型,用OLS法回归,得出五大银行2006~2013各年度的β系数值,结果如表2所示。

表2:五大商业银行各年度的β系数值

(二)β系数的显著性检验

对β系数进行显著性检验,就是对总体模型中解释变量Rmt的系数βi是否显著异于零进行检验。若βi=0显著成立,则模型就失去了意义。否则,模型成立,认为银行业确实存在系统性风险。

回归模型的T统计量及对应P值见表3。

表3:回归模型的检验

由表3可知,各回归模型参数的t统计量都大于临界值,对应P值都小于0.05,即拒绝原假设,认为各模型参数(β系数值)显著不为0,表明银行业确实显著存在系统性风险。

由表2可知,五大商业银行的β系数值变化基本一致,即其系统性风险的变化规律大致一样,2006~2007年系数呈下降趋势,2008年β系数增大,此后,β系数不断下降直至2012年,由于β系数衡量了某种证券或证券组合相对于市场组合的变动程度,是一个标准化的系统性风险的测量指标,可以说2008年因为全球性金融危机的爆发波及到了我国银行业系统,导致我国银行业系统性风险增大;之后几个年度银行业的系统性风险降低了。β系数显示2013年系统性风险又有回升趋势。

此外,根据β系数的经济意义,大于1表明股票是进取型股票;小于1表明股票是防守型股票自2007年起,中国银行、工商银行、农业银行和建设银行的 β值基本都小于1,即系统性风险比较小,属防守型股票;而交通银行的系统性风险在2009、2010和2013年都大于1,说明交通银行系统性风险比较大,在这三年属于进取型股票。

(三)系统性风险的分解

准确的对系统性风险进行度量是宏观审慎监管有效执行的前提,基于上述对五大商业银行各年度的系数的求解,对商业银行的风险进行分解,各商业银行总风险、系统性风险和系统性风险占比情况具体如表4和表5所示。

表4:五大商业银行系统性风险分解结果

表5:五大商业银行系统性风险占比

根据表5对五大商业银行系统性风险的分解可知,各银行系统性风险的占比变化趋势相似,且系统性风险构成了湖北地区银行业风险的很大部分,很多时候系统性风险在湖北地区银行业风险中的比例都高于50%。其中,2008年爆发全球性金融危机时,系统性风险占比的变化尤为显著,银行业系统性风险在2008年全年处于高位震荡状态,直至2011年系统性风险才逐步回落正常。这符合当时的实际情况,因为次贷危机在 2007年末才开始对我国金融市场造成影响,到2009~2010年我国政府实行了大规模的经济刺激政策,金融危机对我国的影响也逐步接近尾声,系统性风险的变化与股市波动情况吻合,表现为系统性风险较大时期,股票价格波动剧烈,随着系统性风险的降低,股价趋于稳定。

综上所述,湖北地区银行业系统性风险确实显著存在,且这种系统性风险显著受宏观经济和湖北区域经济发展的影响。

(注:本文获湖北省教育厅科学技术研究计划青年人才项目资助,项目编号:Q20132203)

[1]陆静,胡小红.基于条件在险价值法的商业银行系统性风险研究[J].中国软科学,2014,(4).

[2]李守伟,何建敏,孙婧超,等.金融危机前后中国银行业系统性风险实证研究[J].华东经济管理,2014,(1).

[3]隋聪,迟国泰,王宗尧.网络结构与银行系统性风险[J].管理科学学报,2014,(4).

[4]王伟.中国上市银行的系统性风险贡献度研究 [J].金融与经济,2014,(3).

[5]范宏.动态银行网络系统中系统性风险定量计算方法研究[J].物理学报,2014,(3).

[6]白雪梅,石大龙.中国金融体系的系统性风险度量[J].国际金融研究,2014,(6).