政府间转移支付对民族扶贫县财政收入行为影响研究

唐善永,李 丹

(1.上海财经大学公共经济与管理学院,上海 200433;2.南京审计学院公共经济学院,江苏 南京 211815)

一、前 言

在财政分权体制下,民族多样化引发的民族矛盾会抑制公共产品供给、阻碍经济增长,甚至导致财政崩溃或国家分裂(Alesina,1999;Alesina and Ferrara,2005)[1][2]。因此,财政分权体制下的多民族国家一般都实行针对民族地区的财政转移支付政策,希望借此缓和民族矛盾。例如,加拿大、澳大利亚、德国和美国等OECD国家,通过拨款援助计划或一般性财政转移支付手段,照顾和扶持少数民族集中的地区(雷振扬、成艾华,2010)[3]。

新中国成立以来,国家一直对民族地区实施财政补贴,财政转移支付的规模越来越大,制度也越来越完善。特别是进入新世纪以来,国家对民族地区财政转移支付规模不断增加,2001年转移支付总额为263.21亿元,到2009年转移支付总额达到了1722.93亿元,年均增长率达到30%左右。

目前,尽管不少国家实施了民族地区财政转移支付政策,但对这类政策实施效果的实证分析并不多,而转移支付对民族扶贫县财政收入行为的研究,更是没有学者进行分析,这导致相关政策的制定与实施得不到来自经验研究的有力支持,影响了决策的科学性。因此,本文的创新点主要有以下几个方面:第一,在研究的对象上,本文以民族扶贫县作为研究对象,这既不是对整个民族地区进行分析,也不是对整个扶贫县进行分析,而是选择同时满足这两者的民族扶贫县,通过对这一对象的研究,也克服了以往通过设置虚拟变量的方法所带来的缺陷,从而更能真正体现政府间转移支付对这一特殊群体财政收入行为的影响;第二,在研究的内容上,本文主要关注政府间转移支付对民族扶贫县财政收入行为的影响,过去对于政府间转移支付的研究,往往过于注重效果或者绩效的研究,但这些效果或绩效的取得必须通过地方政府的财政收支行为来实现。大量的转移支付势必会对民族扶贫县的预算约束及收入预期产生重要影响,这既可能产生“收入效应”,也可能产生“替代效应”,这些受益最多的地区是否会成为财政转移支付的“重灾区”,这都依赖于实证的检验。

二、基于财政收入行为的文献综述

转移支付对地方财政收入行为的研究,主要围绕收入规模、收入结构、税负变化以及财政努力度几个方面进行研究。从财政努力度的角度来看,上级政府条件转移支付的比例往往高出其应该的合理程度,这造成了它并没有给地方政府提供足够的刺激而过多依赖于上级政府的转移支付,从而降低其征集收入的积极性(Stein,1997)[4]。但这一点在理论和实证上并未达成一致。Bolton(1997)指出,在地方支出给定的前提下,由于地方政府不能内部化征税成本,转移支付倾向于替代融资成本较高的地方税收,从而降低财政努力[5]。此外,Treisman(2006)通过研究发现有96%的转移支付项目会降低地方财政努力[6]。然而,这种负向关系在李丹(2013)的研究中未能得到证实,相反,他认为随着转移支付的增加,地方政府将更努力地征税[7]。张恒龙等(2012)更是从博弈论的角度进行分析,认为地方政府之间不努力是双方共同的最优策略,这使得转移支付的政策效果受到严重削弱[8]。乔宝云等(2006)在财政分权的框架内建立了一个政府间转移支付与地方财政努力的简单模型,发现以税收返还和总量转移支付为主要内容的现行转移支付制度对刺激地方财政努力总体上来说并不成功,它抑制了地方财政的努力程度[9];付文林,沈坤荣(2012)认为在地区间均等化转移支付制度下,财力净流入的经济落后地区为了能够获得更多的转移支付收入,可能不会有很强的动力推进区域经济发展以及税源的增加[10]。除了对区域层面省级层面研究之外,刘凤伟(2007)则是以甘肃省县级数据作为研究对象,发现转移支付政策总体上对地方财政努力产生了负向激励[11]。

当然,转移支付除了对地方政府财政努力度产生影响之外,对地方政府辖区内的税负也会产生影响。Bridgman(2008)认为相比地方税收而言,财政转移支付带来的成本较低,对地方税收体系会造成负面冲击[12]。但贾俊雪等(2012)根据我国省级数据的研究,认为专项转移支付有利于地方政府税收收入的增加[13]。对于我国来说,虽然中央的转移支付缓解了区域间的财力差距(涂立桥,2013;饶国霞,葛扬2014)[14][15],但由于分税制的存在,不同税种对地方政府的吸引力并不相同,因此地方政府如果在转移支付不断增加的前提下减税的话,则会有选择性的降低税负。付文林(2010)通过相关系数研究不同税种的实际税负与净补助率之间的关系,发现,从全国范围看,所有四个税种的相关系数值在2007年都要显著低于1999年,获得转移支付越多的省份,其税负越低,即转移支付规模的提高降低了落后地区的征税积极性[16]。

三、政府间转移支付对民族扶贫县财政收入行为的影响

(一)政府间转移支付对民族扶贫县财政收入规模的影响

随着财政转移支付的增加,地方政府在自有收入与转移支付之间可能存在权衡取舍,本文在此主要从民族扶贫县财政收入相对规模的角度进行分析,即利用财政收入占GDP的比重来衡量财政收入相对规模。如果对于一个县来说,GDP不断增加,那么这个县的地方财政收入也应该增加,相反,如果GDP不断增加,地方财政收入增长不明显或者没有增长,可能就存在地方政府“藏富于民”的行为。同时考虑到民族扶贫县产业结构对财政收入的影响较大,而且第一产业基本没有税收来源,因此在财政收入相对规模的计算上,本文采用财政收入与第二、三产业产值的比重来表示。

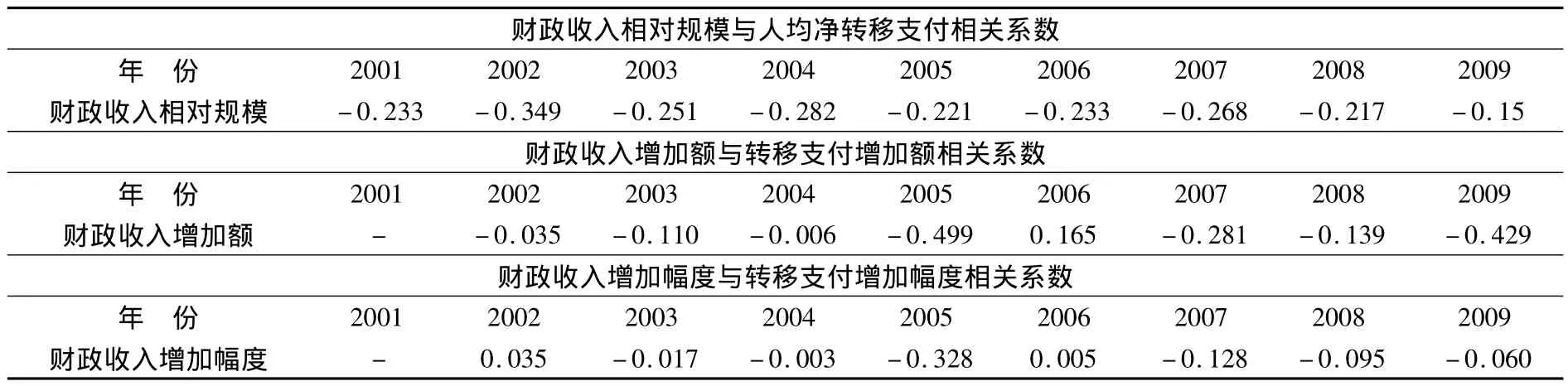

表1列出了从不同角度考察的相关系数,从财政收入相对规模与人均净转移支付相关系数来看,从2001年到2009年,两者的相关系数均为负值,说明随着人均净转移支付的增加,民族扶贫县自有财政收入相对规模却在下降。而从财政收入增加额与净转移支付增加额来看,除2006年相关系数为正之外,其它年份的系数也均为负值,最后从增加幅度的角度来看两者的相关关系,从表中可以看出,除2002年和2006年之外,其它年份系数均为负值,这说明当净转移支付增长幅度增加的时候,地方政府自有财政收入增长幅度是下降的,通过从三个不同视角的考察,都说明随着净转移支付的增加,民族扶贫县财政收入规模以及增长幅度的下降趋势非常明显。

表1 财政收入相对规模与净转移支付相关系数

(二)政府间转移支付对民族扶贫县税负的影响

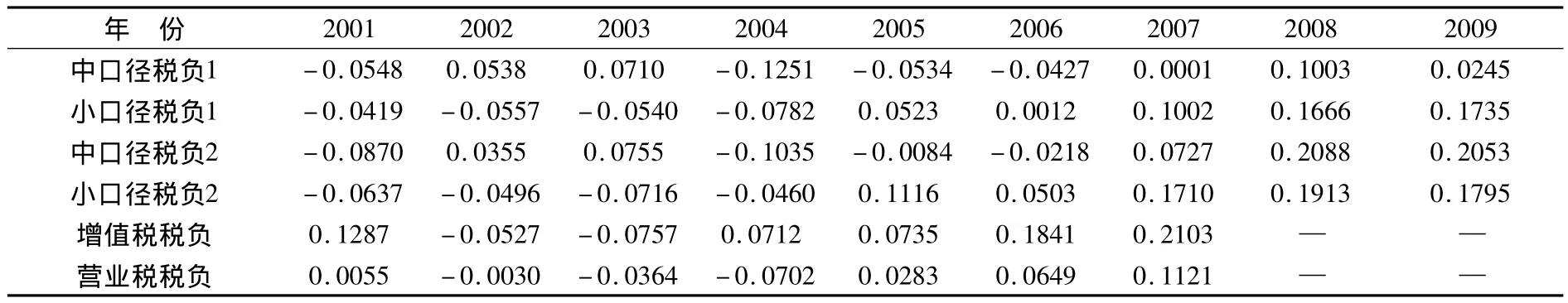

对于民族扶贫县来说,主动降低自身财政收入,一方面可以保住“扶贫县”的帽子,以此获得更多转移支付,另一方面,可以降低辖区内的税负,提升地区竞争力。因此,下面本文从税负的角度进行考察。本文所讨论的税负主要是宏观方面的税负,在衡量税负方面有三个口径,分别为税收收入与GDP的比重、财政收入与GDP的比重以及政府收入与GDP的比重。由于本文无法获得政府收入与GDP的比重,因此本文主要是从中口径及小口径的角度进行分析。图1描述了2001年至2009年民族扶贫县的税负情况,考虑到民族扶贫县第一产业较大,同时,国家又取消了农业税,税收来源主要来自与第二、三产业,因此,本文分别用财政收入、税收收入与GDP比值以及财政收入、税收收入与第二、三产业的比值进行测算。

从图中可以看到,2006年之前,两种方法计算的中口径税负与小口径税负都是在不断下降的,但在2006年之后,税负有所反弹,但增长有限,在这期间,营业税税负总体趋势不断增长,增值税税负则与之相反,基本维持在2%以下,总体上处于不断下降的趋势。之所以出现这种变化,既可能与中央不断扩大转移支付的力度有关,也可能与2002年所得税分享体制改革有关。

图1 各口径下税负变化趋势

为了更加深入地分析这个问题,本文在表2列出了各口径下税负与净转移支付之间的相关关系,从表中可以看出,无论采用哪种核算方法,中口径宏观税负与小口径宏观税负在与净转移支付补助之间的相关关系基本保持一致,说明随着净转移支付的增加,民族地区扶贫县的税负的确在下降。从具体税种来看,营业税税负在2002年至2004年之间均为负值,但系数较小,其它年份则与净转移支付的相关系数均为正值,说明民族扶贫县并没有因为转移支付的增加而降低营业税的税负。增值税税负的变化趋势虽然较为明显,但增值税税负与净转移支付之间的关系除了2002年和2003年为负值之外,其它年份均为正值。

表2 各口径税负与净转移支付相关关系

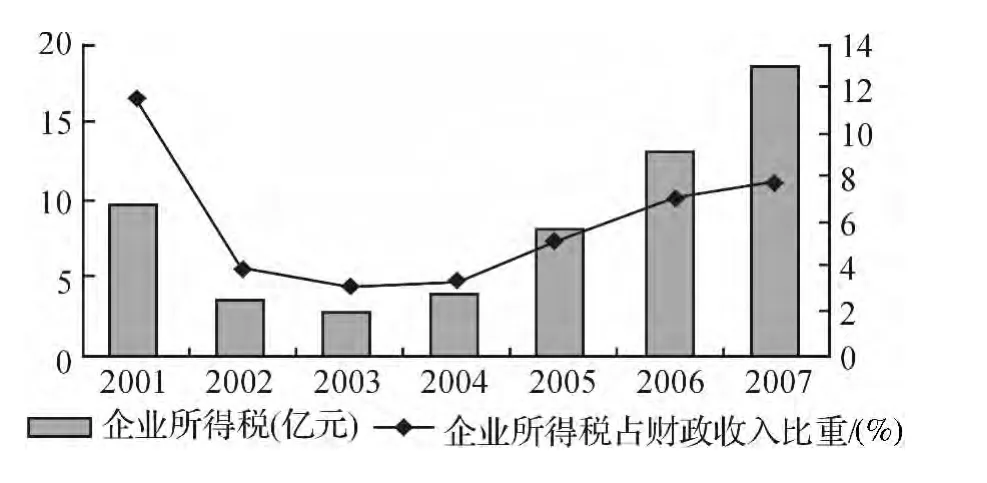

其实,对民族扶贫县来说,真正反映地方政府减轻税负的是企业所得税,因为企业与商业不同,企业具有流动性强、服务跨区域的特征,如果一个地方给予的“条件”好,企业就会迁徙到这个地方,同时,实证分析也证明,企业的发展还可以带动商业的发展,这也是为什么企业地价远远低于商业用地的原因。因此,本文接下来将对民族扶贫县企业所得税进行分析,由于本文无法获得企业的营业盈余,因此,本文将从另一个角度进行分析,图2描述了民族扶贫县企业所得税规模以及企业所得税占财政收入比重的趋势图,从图中可以看出,2002年前后,变化非常明显,2001年企业所得税占财政收入的比重突破15%,而在2002年这一比重骤降到5%,这与2002年所得税分享体制改革不无关系,当然,正是有了这项改革,从2002年开始,中央对民族扶贫县转移支付规模也不断加大。无论如何,这幅图充分向我们展示了民族扶贫县对企业所得税的“态度”,一直到2006年,绝对规模才超过2001年的水平,说明民族扶贫县的确在降低企业所得税的税负水平。

(三)政府间转移支付对民族扶贫县财政努力度的影响

1.理论模型

在前文的分析中,可以发现转移支付的确有降低财政收入规模和辖区税负的行为,为进一步验证这两者的关系,接下来本文将从实证的角度进行分析。因此,需要构建一个简单的模型,在模型设定上,假定地方政府预算支出(E)资金来源主要有两个,一是自身的财政收入(T),另一个来自于上级政府的转移支付(TR)。这样就有:

E=T+TR(1)

地方政府自身的财政收入主要来自于税收,假定地方政府税基为B,税率为t*,并假定两者不变,且均大于0,那么地方政府的税收能力应该为Bt*,考虑到财政努力度的强弱会直接影响地方政府最终取得的财政收入,这样:T=eBt*

图2 民族扶贫县企业所得税规模以及企业所得税占财政收入比重

对于转移支付收入,可以分为两类,一类是与财政努力度没有直接相关的,这类转移支付目前占比较大,例如均衡性转移支付,它主要是根据因素法的测算而得到的,为了防止地方政府的投机行为,因素法当中不包括财政努力度的因素,除此之外,还包括专项转移支付,它与财政努力度的关系也不大,这类转移支付统一设定为TR0;另一类是与财政努力度直接相关的,例如税收返还收入,这类转移支付可以设定为TR1(r,e,B,t*),其中r为分成比例,为简化方程,我们设定TR1=erh(B,t*),其中h(B,t*)为税基与税率的函数。因此,TR=TR0+TR1.

除了考虑到收入方面以外,还要考虑到政府加大财政努力度所付出的成本,这些成本可能来自于财政部门人员的劳务成本、也可能来自于因财政努力程度加大,自身财政收入增加而带来的转移支付减少而付出的成本。为了简化,这个成本可以设定为C=0.5ce2,这样本文设定政府追求的是自身预算支出的最大化,即其中U(E)为关于政府财政支出的效用函数,且符合冯·诺依曼-摩根斯坦方程的要求,即为简化分析,地方政府效用函数采用柯布-道格拉斯函数的形式,即通过对财政努力度求导,一阶最优条件下最优财政努力度为:

从式(3)、式(4)中可以看出,无论是总量转移支付,还是与税收努力度无关的转移支付,都对地方政府的财政努力度起反向作用。即这些转移支付越多,地方政府的财政努力度越低,这也符合我们最初的预期。式(5)则说明税收返还的比例越高,地方政府的财政努力度越高。

2.实证分析

为了对上述理论模型进行实证检验,本文设定的模型为:

其中,effortit为财政努力度,ntrit为财政净转移支付,ttrit为净体制补助,taxtrit为税收返还,strit为专项转移支付,etrit为一般性转移支付,其它变量分别为人均GDP、产业结构、人口密度以及城市化率。εit为均值为0,方差服从正态分布的误差项。在财政努力度的测算上,本文借鉴Bahl(1971)年所提出的研究方法,即:财政努力度(e)=实际财政收入(R)/预期财政收入(RE)

其中,实际财政收入R可以直接得到,预期财政收入RE则通过以下模型估算:

其中,R和GDP为各个民族扶贫县实际的财政收入与GDP总量,dum01-dum09分别是2001年至2009年的时间哑变量,ε则为均值为0,方差服从于正态分布的误差项。利用stata软件可以估算出各个系数,然后将各个民族扶贫县的GDP及年度哑变量代入,就可以得到预期财政收入RE。

从式(6)、式(7)、式(8)中可以看出,因变量为地方财政努力度。在自变量的选择上,本文主要基于以下考虑,在转移支付方面,式(6)主要考察总的净转移支付对地方财政努力度的影响,在转移支付的选择上,本文选取扣除上解之后的净转移支付;式(7)主要考察原体制补助净额对地方财政努力度的影响,由于原体制补助比较特殊,本文单独进行考察;式(8)主要考察了不同类别的转移支付对地方财政努力度的影响,本文选取了税收返还,专项转移支付,一般性转移支付以及调整工资转移支付,在其它变量的选择上,主要考虑了各县的经济发展水平、经济结构、人口等方面的因素,在对模型进行分析之前,应该对模型进行检验,同时判断采用固定效应模型还是随机效应模型,通过hausman检验,可以发现,表中3个模型的P值都很小(0.0000),因此拒绝原假设,采用固定效应模型。回归的结果见表3。

从式(6)的回归结果来看,人均净转移支付总额对地方财政努力度的影响系数为负数,证实了理论模型的推导,说明我国目前不断加大对扶贫县的转移支付力度,导致了民族扶贫县地方财政努力度的下降。式(7)则着重考察净体制补助对地方财政努力度的影响,由于净体制补助较为特殊,一些县享受大量的原体制补助,而有些县不仅没有原体制补助,每年还需要进行原体制上解。同时考虑到净体制补助更多的是和历史因素有关,因此它对地方政府财政努力度的影响是不确定的。

式(8)主要从转移支付结构的角度进行考察。可以看到,税收返还对地方财政努力度的影响是正值(0.3192),符合理论的预期,之所以出现这个结果,除了其它原因之外,还有一个很重要的原因,民族地区专项转移支付的资金来源主要来自增值税的增长部分,因此,为了能够获得更多转移支付,地方政府会提高财政努力度。而对于专项转移支付,主要取决于县级政府的攻关,目前每一个民族扶贫县一年平均可以从国家拿到7000万元的转移支付资金,其中一半都和专项转移支付有关。同时专项转移支付要求地方政府至少配套30%的资金,县级政府如果没有充足的资金,则由省级政府代为配套,这样一来,很多省份不愿意提供配套资金,因此,为了获得更多的专项转移支付,民族扶贫县需要积极组织财政收入,形成配套资金。因此,从实证结果来看,专项转移支付对地方政府财政努力度起到正向作用(0.0866)。作为均衡性最强的一般性转移支付,其回归系数为负值,说明,虽然按照因素法来设定一般性转移支付,但可能在具体操作上,还需进一步完善。在转移支付类别中,调整工资补助一直占据重要地位,这也是解决公务员的“吃饭”问题,因此,随着调整工资补助的增加,财政努力度也是下降的。

表3 回归结果

四、结 论

通过转移支付与民族扶贫县财政收入变化的研究,可以发现国家每年对民族扶贫县实施大量的转移支付,却降低了民族扶贫县自身的财政收入。这从转移支付激励的角度来说,是不成功的。因此,本文提出三点建议:首先,构建激励相容的转移支付机制。国家除了重视对民族扶贫县实施大量的财政转移支付之外,还需要注重转移支付制度本身的建设,要充分利用财力性转移支付和专项转移支付的各自优点,进行科学合理搭配,充分发挥民族地区组织财政收入的积极性,减少地方政府的“投机”行为;其次,完善转移支付制度的信息化建设,使转移支付更加透明、规范,特别是专项转移支付,必须强化这方面的管理,减少地方政府不合理预期;最后,加强地方政府的行为监督力度。规范地方政府行为,发挥好转移支付资金与自有财政资金的作用,减少“替代效应”的产生。

[1]Alesina A,Baqir R Easterly,and W.Public Goods and Ethnic Divisions[J].Quarterly Journal of Economics,1999,114(4),pp.1243-1284.

[2]Alesina,A.,and E L.Ferrara.Ethnic Diversity and Economic Performance [J].Journal of Economic Literature,2005,(3),pp.762-800.

[3]雷振扬,成艾华.民族地区财政转移支付的绩效评价与制度创新[M].北京:人民出版社,2010.

[4]Stein,E.Fiscal Decentralization and Government Size in Latin America[M].Paper presented at the Eighth IDBOECD International Forum on Latin American Perspectives,Paris,1997.

[5]Bolton P,Roland G.The Breakup of Nations:A Political Economy Analysis[J].Quarterly Journal of Economics,1997,112(4):1057-1090.

[6]Treisman D.Did Government Decentralization Cause China s Economic Miracle?[J].Warld Polities,2006,58(4):505 -535.

[7]李丹.政府间转移支付对国定扶贫县财政收入行为研究[J].上海财经大学学报,2013,(6):80-87.

[8]张恒龙,葛骅.转移支付的类型、资金分配结构与财政均等化绩效——来自我国的省际经验分析[J].经济经纬,2012,(1):132-136.

[9]乔宝云.政府间转移支付与地方财政努力[J].管理世界,2006,(3):50-56.

[10]付文林,沈坤荣.均等化转移支付与地方财政支出结构[J].经济研究,2012,(5):45-57.

[11]刘凤伟.论财政转移支付对地方财政努力的影响——以甘肃省县级数据为例[J].地方财政研究,2007,(12):24-27.

[12]Bridgman B.Why Are Ethnically Divided Countries Poor?[J].Journal of Macroeconomics,2008,(1):1-18.

[13]贾俊雪.政府间财政转移支付、激励效应与地方税收收入体系[J].经济理论与经济管理,2012,(6):56-63.

[14]涂立桥.中央转移支付对区域财力均衡影响的实证研究[J].财经论丛,2013,(3):21-25.

[15]饶国霞,葛扬.我国房地产如何破解“土地财政”之殇[J].商业经济与管理,2014,(1):71-78.

[16]付文林.均等化转移支付与地方财政行为激励初探 [J].财贸经济,2010,(11):58-63.