新疆税种结构变动对经济增长影响的实证分析

冯磊 张敏

作者简介:冯磊(1989-),男,新疆乌鲁木齐人,新疆农业大学经济与贸易学院硕士研究生。

张敏(1959-),女,山西古县人,新疆农业大学经济与贸易学院教授,博士生导师。

摘要:新疆地方经济正处于跨越式发展阶段。增值税扩围改革在新疆的全面实施,对新疆经济发展有一定影响。本文对新疆1994-2012年期间税种数据进行计量分析,分析新疆税种结构变动与地方经济发展之间存在的关系。结果显示:税种结构变动能够对经济增长产生影响,其传导路径具有可行性。其中,增值税比重对经济增长效应表现为负效应。营业税比重和消费税比重对经济增长效应表现为正效应。以上三种税种对资本的产出弹性提高,但是对劳动的产出弹性降低。个人所得税比重和企业所得税比重对经济增长的效应表现为正效应,且程度有强弱。这两种税种对资本的产出弹性以及劳动的产出弹性均有提高。

关键词:税种结构;经济增长;对策建议

一、引言

2012年,中央決定以上海市交通运输业和部分现代服务业作为试点行业拉开了新一轮增值税征税范围改革的序幕。此项决定激发了对于增值税征税范围改革的新一轮热议。增值税扩围改革对地方税种结构乃至地方经济有一定的影响。本文选取了5个税种,5个税种税收收入总和占新疆税收总收入80%以上。那么,各税种变动是如何影响新疆地方经济发展,影响程度究竟有多少?本文对税改以来新疆税种结构数据进行分析,通过建立多元线性回归模型和向量自回归模型,找出新疆税种结构与经济增长间的关系。

学者申嫦娥通过采用汉森-萨缪尔森模型,用实证分析的方法说明了当前区域税负主要受人均GDP、城市化程度、产业结构状况等因素的影响,改变目前区域税负差异的途经在于进行税收制度改革,削弱以流转税为主的间接税比重,提高直接税的比重。李永友、丛树海利用跨省的横截面时间序列数据,研究了地区税负差异对区域经济增长的影响,认为税收负担在我国不同地区存在显著差异,但与大多数人观点不同的是,他们认为东部地区税负最高,西部次之,中部地区税负最低。乔录生对辽宁省1994-2010年期间税种数据进行动态计量分析,结果显示:1994年以来,辽宁省个人所得税的调整有利于可税GDP增长,营业税、消费税增长与可税GDP增长存在长期协整关系和短期正向调整机制。增值税、企业所得税增长与可税GDO增长不存在长期协整关系,从长期看,两者不利于可税GDP的增长。

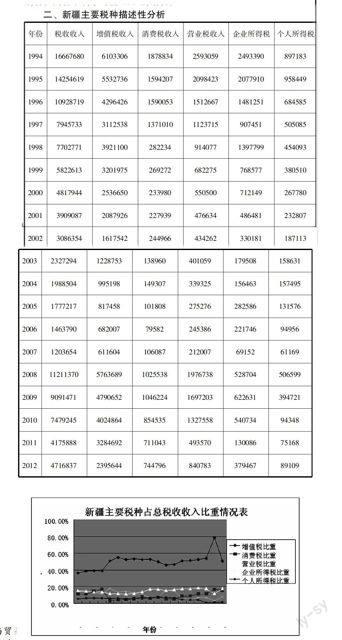

二、新疆主要税种描述性分析

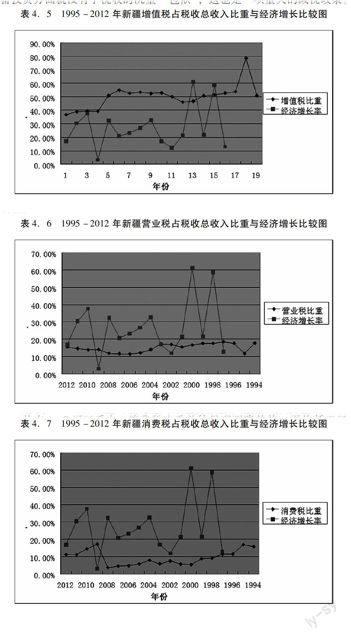

从1995年至2012年新疆税收结构来看,增值税比重、消费税比重、营业税、企业所得税比重、个人所得税比重位居前五,在新疆税种中占有主体地位。单从2012年来看,这五大税种所占比重依次是36.62%、11.27%、15.56%、14.96%、5.38%,五大税收收入占税收总收入比重高达83.79%。如表4.4所示,增值税比重下降幅度较为明显,由1995年的50.79%下降至2012年的36.62%,整体下降幅度14.17%。这也表明了政府对增值税改革的决心。增值税比重越大。经济增长幅度越小,从直观上表明增值税比重与经济增长呈现反向调整关系。2009年正式实施,所有地区、所有行业由生产性增值税转变为消费型增值税,这项举措的贡献在于允许企业抵扣其购进设备所含的增值税,这样就消除了生产型增值税制下产生的重复征税现象。企业在设备投资方面就没有了税收的沉重“包袱”,这也是一项重大的减税政策。

从1995年至2012年,营业税比重变动较稳定,从1995年的17.83%降低至2012年的15.56%。1995年至2012年营业税比重平均占比为15.12%。随着增值税扩围改革逐渐在全国范围内开展。从2009年至2012年,新疆营业税比重也呈现出逐渐上升的趋势。通过表4.6,我们发现,很难说明营业税比重与经济增长率之间的关系。但随着新疆增值税扩围改革的不断扩大,对营业税占比与经济增长的影响会更加明显。

从表4.7可以看出,消费税比重总体呈现下降趋势,平均低于经济增长速度。直观上,消费税比重对经济增长效应存在反向调整关系。新疆一直贯彻国家关于调整和完善消费税政策,2006年取消汽油、柴油税目,增列成品油税目;取消护肤护发品税目,将原属于护肤护发品征税范围的高档护肤类化妆品列入化妆品税目。从2009年开始,新疆消费税比重又有所回升,与全国平均水平保持一致。消费税比重变为2009年的17.25%。这可能与近两年通货膨胀率比较严重有关。

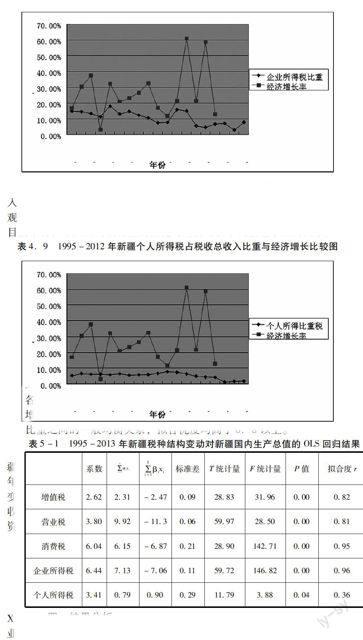

从表4.8可以看出,企业所得税占税收收入比重有高有低,但总体呈现出下降的趋势。从直观上看,企业所得税所占比重和经济增长之前呈现反向调整关系,之后呈现出正向调整关系。中央工作经济座谈会议之后,新疆面临着跨越式发展的良好机遇。这也带动了新疆地方企业迅速发展。相对应地,对新疆地方经济的贡献毋庸置疑。企业所得税包含着企业研发、企业工资薪金及福利、企业产生的拉动保护支出、房地产开发等,因此,征收企业所得税对于经济增长的效应至关重要。

从表4.9可以看出,从1995年至2012年,个人所得税占税收总收入的比重较为稳定。平均所占比重为5.38%,历年波动幅度较小。直观上看,个人所得税所占比重的变动和经济增长率变动的关系较小。但目前来看,个人所得税比重的变化对经济增长率调整趋于正向关系。

三、新疆税种结构变动对经济增长效应的实证分析

本文利用EVIEWS软件进行计量分析。数据选取1995-2013年新疆宏观数据。数据来源新疆统计年鉴和中国税务年鉴。本文记Yt为第t年新疆国内生产总值。模型选择各税种税收收入占税收总收入比重作为变量逐一分析,其中包括增值税税收比重、营业税税收比重、消费税税收比重、企业所得税税收比重、个人所得税税收比重。资本选取新疆年资本形成总额,劳动选取新疆年就业人口。其模型形式为

Yt=Kt∑5i=1αixiLt∑5i=1βixie∑5i=1γixi+μt

取对数变形为:

lnYt=∑5i=1αixilnKt+∑5i=1βixilnLt+∑5i=1γixi+μt

方程中Yt是经济增长量,Kt、Lt是解释变量分别代表资本和劳动。Xi表示第i个税种占税收总收入的比重。表示税种结构变动对资本、产业的产出弹性,表示随机扰动项。通过EVIEWS的回归计算,结果如表5-1所示。從表5-1可以看出,除了个人所得税的拟合优度理想其余各单变量模型较好的刻画了1995-2013年新疆生产总值和税收收入中增值税比重、营业税比重、消费税比重、企业所得税比重和个人所得税比重之间的一般均衡关系,拟合优度均高于0.8以上。

四、结果分析

从系数上反应了各税种对要素利用效率影响的程度。从数量上,该系数反应了剔除资本产出弹性和劳动产出弹性的影响之后,某种税种在总税收收入中所占比重对经济总量的影响。如果该系数为正,意味着在资本和劳动不变的情况下,经济总量扩大了。

这意味着该种税种在总税收收入中比重的扩大有利于资本和劳动产出效率的提高,从而有利于经济增长。

增值税的系数为2.62,表明在其他变量不变的情况下,增值税比重每增加1%,经济增长提高为原来的e2.62%=1.03。增值税对资本的产出弹性提高2.31%,对劳动的产出弹性降低-2.47%。营业税的系数为3.80,表明在其他变量不变的情况下,营业税比重每增加1%,经济增长提高为原来的e3.80%=1.04。营业税对资本的产出弹性提高为9.92%,对劳动的产出弹性降低为-11.3%。消费税的系数为6.04,表明在其他变量不变的情况下,消费税比重每增加1%,经济增长提高为原来的e6.04%=1.06,消费税对资本的产出弹性提高为6.15%,对劳动的产出弹性降低为-6.87。企业所得税的系数为6.44,表明在其他变量不变的情况下,企业所得税比重每增加1%,经济增长提高为原来的e6.44%=1.07,企业所得税对资本的产出弹性提高7.13%,对劳动的产出弹性降低7.06%。

税种结构变动能够对经济增长产生影响,其传导路径具有可行性。其中,增值税比重对经济增长效应表现为负效应。营业税比重和消费税比重对经济增长效应表现为正效应。以上三种税种对资本的产出弹性提高,但是对劳动的产出弹性降低。个人所得税比重和企业所得税比重对经济增长的效应表现为正效应,且程度有强弱。这两种税种对资本的产出弹性以及劳动的产出弹性均有提高。(作者单位:新疆农业大学经济与贸易学院)