内部控制、会计信息质量与企业投资效率

赵丽锦

(常州信息职业技术学院经贸管理学院,江苏 常州 213164)

一、引 言

投资是企业资源配置的一种重要方式,投资效率的优劣事关企业的长远发展和整体价值。在一个无摩擦的完美资本市场中,企业投资决策的原则应该是,在高资本回报率的项目上继续追加投资,在低资本回报率的项目上及时减少投资,从而使得经济中每个项目的资本边际收益都相等[1]。然而,现实资本市场的不完美,使企业无法避免地出现了非效率投资行为。已有研究表明,近年来我国上市公司的投资效率普遍不高[2],非效率投资行为普遍存在[3]。企业非效率的投资行为造成了严重的资源误配,极大地损害了企业的价值。因此,急需有效的方法来抑制或降低企业的非效率投资行为,从而促进企业投资行为的高效性与价值增值性。

已有研究发现影响企业投资效率的因素很多,但最常见和最主要的因素是信息不对称和代理问题[4,5],要想提高企业的投资效率,降低非效率投资行为,就要从解决信息不对称和代理问题着手。财务会计信息通过向投资者和其他利益相关者提供信息,反映大股东和经理人对企业的经营运作状况,在一定程度上解决了信息不对称问题和代理问题[6]。

内部控制作为一项合理保证企业目标实现的过程,是实现权力制衡的基本措施[7],能够有效减少经理人机会主义会计选择的可能性[8],限制经理人或大股东披露虚假信息、操纵会计信息的行为,约束、限制经理人或大股东利益侵占行为,起到提高企业财务会计信息质量的作用[9,10]。然而,笔者发现,当前学术界鲜有从内部控制的视角来研究企业的投资效率问题。李万福等[11]从低质量内部控制是否会加剧企业非效率投资的角度对这一课题进行了探索性研究,并得出了肯定的结论。然而,相关的研究并没有从正面去回答高质量的内部控制是否能够改善企业非效率投资行为,同时,由于李万福等对内部控制质量的定义采用二分法,也存在着一定程度的不足。

本文基于《中国上市公司内部控制指数》发布这一契机,通过选取上市公司内部控制指数作为上市公司内部控制质量的衡量指标,实证研究了内部控制与企业投资效率之间的关系,在研究中,我们同时检验了会计信息质量在这一关系中是否发生着中介作用。

本文的研究可能在以下三个方面具有一定贡献。

首先,从内部控制的视角研究了企业投资效率问题,并通过实证的方法提供了相应的经验证据。内部控制是一个合理保证企业实现多目标的过程,最根本的作用应该是实现企业的价值最大化,保护投资者的根本利益。投资作为企业资源配置的重要方式,事关企业的发展和整体价值的实现。所以,本文将内部控制引入企业投资效率的研究中来,不仅丰富了相关的理论文献,而且以上市公司数据验证了内部控制所体现的投资者保护功能。

其次,检验了会计信息质量所发挥的中介作用。非效率投资行为在很大程度上是由于信息不对称和代理问题造成的,而代理问题也可归为信息不对称的结果,所以,企业会计信息质量的高低明显影响企业的投资效率。既然内部控制能够有效抑制企业的非效率投资行为,那么会计信息质量理所当然应该在其中发挥一定的中介作用。

最后,本文在研究过程中采用上市公司内部控制指数来衡量企业内部控制质量,一定程度上弥补了以往二分法的不足,同时为了避免变量之间存在自选择问题,在文中进行了内生性检验,确保了研究结论的可靠性。

二、文献回顾

目前,国内外针对内部控制对企业投资效率的研究,主要是基于内部控制要素的视角展开的。Richardson[12]研究发现,有效的治理结构可以降低企业的过度投资行为,股东积极参与经营,以及具有明确的反收购规定的企业在降低非效率投资行为上作用明显。Malmendier等[13]和Lambert等[14]则分别从管理者过度自信与道德风险的视角研究了控制环境对公司投资决策的影响。学者们还基于行为金融学和高层管理理论的视角,研究了管理者背景特征对企业投资的影响[15,16]。Bushman等[4]从国家横截面角度检验了稳健的财务报告体制对经理投资决策效率的影响,发现在稳健的财务报告体制下,经理对投资机会下降做出反应的速度更快。Wallace[17]研究发现,高质量的审计可以降低企业内部与外部投资者之间的信息不对称,约束经理人的自利行为,从而提高投资效率。

国内学者刘星等[18]将我国上市公司非理性投资行为划分为“不自量力”、“为所欲为”、“任人宰割”三类,并从公司治理机制的角度对这种非理性行为的发生进行了研究。唐雪松等[19]研究了我国上市公司的过度投资行为及其制约机制,结果发现,经理的机会主义是引发企业过度投资行为的主要原因,现金股利、举借债务可以有效制约企业的过度投资行为,公司治理机制的约束作用却较弱,独立董事并未发挥作用。翟华云[20]结合我国现阶段的制度背景实证检验了法律环境和审计对企业投资效率的影响,研究发现,在我国较好的法律环境地区,高质量审计能够有效减少上市公司投资不足和抑制上市公司的投资过度,从而提高公司投资效率。除了上述的研究,学者们还从会计稳健性、债务融资约束、大股东控制及机构投资者持股等多方面对企业投资效率进行了研究[21-23]。

鉴于已有的研究,可以看出,对内部控制与企业投资效率的直接研究仍然是存在着空白,鲜有文献从投资的视角来研究内部控制的经济后果问题,即内部控制在企业投资中的作用尚没有得到足够的重视。基于以上分析,本文认为进行内部控制与投资效率的研究是有必要的。

三、理论分析与研究假设

内部控制是一个包含多要素,旨在实现多目标的过程。有效的内部控制通过多途径影响企业的会计信息质量,继而对企业的非效率投资行为产生影响。首先,高质量的内部控制要求企业设计完整、合理的会计信息处理程序,通过一系列的控制活动,如规范的会计处理、高效的会计系统控制以及及时的会计信息传递等,着力降低企业会计信息的误处理行为,提高企业的会计信息质量。同时,在一个具有高质量内部控制的企业中,企业利用高质量的会计信息对“三重一大”事项进行集体决策,也会显著地提高企业投资决策的科学性、合理性,减少非效率投资行为,改善企业的投资绩效。其次,高质量的内部控制能够合理保证企业财务报告的可靠性,提高会计信息的披露质量,让外部投资者能够切实地感知到企业的真实状况,增强了投资者对信息的依赖程度,降低了银行等债务人对企业风险的预期,从而可以降低投资者对资本成本的要求,避免了企业因融资成本过高而导致的投资不足。再次,高质量的内部控制能够有效地约束管理者,降低代理成本,抑制管理者利用投资过度来实现自身利益的行为。这主要是因为会计信息在管理者薪酬合约中的应用及股票市场中的反应给管理者施加了进行合理投资决策的压力,监督和约束了管理者的过度投资行为。此外,监督作为内部控制的一个重要组成部分,完善的监督检查体系能够促进项目和计划的高效执行,引导资源流向高效率项目,从而避免资源浪费,提高了投资效率。

由上所述,可以看出,高质量的内部控制通过多种途径提高了企业会计信息质量,并在此基础上,通过对企业的决策、融资成本及管理者监督等的影响来降低企业的非效率投资行为。基于此,本文提出如下假设:

H1:高质量的内部控制能够提高企业的会计信息质量;

H2:高质量的内部控制能够抑制企业的非效率投资行为,提高投资效率。

企业所有者与管理者之间的信息不对称引起的道德风险和逆向选择降低了公司的投资效率,而高质量会计信息则有助于降低他们之间的信息不对称,缓解公司投资过度和不足,进而提高公司投资效率。即会计信息质量能够改善企业的投资效率,抑制企业的非效率投资行为。因此,如若高质量内部控制能够提高企业的会计信息质量,就能够提高企业的投资效率。

高质量的内部控制强调了企业组织结构的合理构架和决策程序的科学高效,而这些与企业的会计信息质量关系甚微,却明显关乎着企业的投资决策。同时,企业内部控制所要求的持续风险管理也直接地影响着企业的投资效率,监督和控制投资项目的运行,抑制管理者的非效率投资行为。如此种种,也说明了内部控制对企业投资效率的影响是多方面的,会计信息质量作为一个中介因素,可能发挥着部分中介的作用。基于此,我们提出如下假设:

H3:会计信息质量在内部控制与企业投资效率的关系中发挥着部分中介的作用。

四、研究设计

(一)模型设定

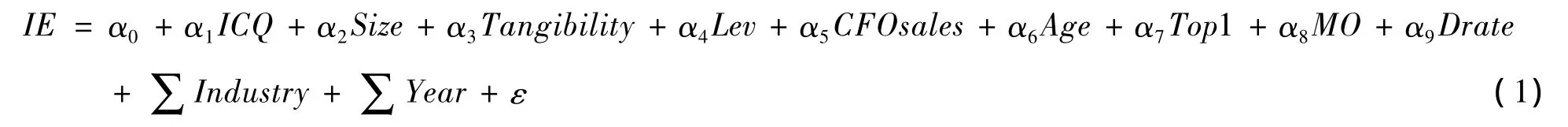

为了检验内部控制与企业投资效率之间的关系,本文构建了如下模型:

其中,IE为投资效率指标,ICQ为内部控制质量指标,Size为公司规模,Tangibility为实物资产比重,Lev为资本结构,CFOsales为经营销售能力,Age为上市年龄,Top1为第一大股东持股比例,MO为高管持股比例,Drate为独立董事比例,Industry为行业,Year为样本年度。

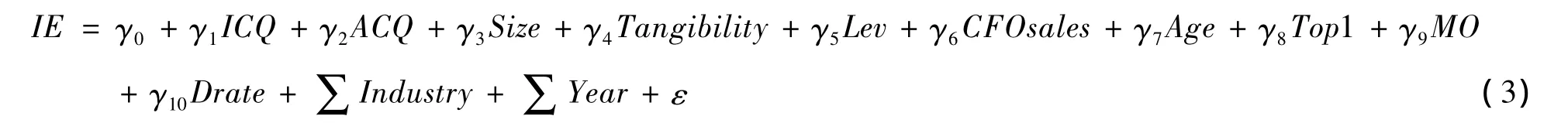

高质量的内部控制可以有效降低企业的信息不对称与委托代理问题,从而提高其会计信息质量。会计信息质量的提高会进一步促进企业的投资决策更加有效,降低企业的非效率投资行为。但是,会计信息质量并不能完全传递内部控制对企业非效率投资所产生的抑制作用,对企业非效率投资行为的抑制可能来自内部控制的其他路径,如良好的控制环境、完善的监督等。即会计信息质量可能在内部控制与企业投资效率的关系中只起到了部分中介的作用。鉴于目前检验中介效应的研究多是基于Baron等[24]的模型,故本文也基于其模型,构建如下中介效应检验模型来检验所提出的假设:

首先,构建内部控制质量对中介变量(会计信息质量)的影响模型:

其中,ACQ为会计信息质量指标,Auditor为审计师类型,其他变量定义与模型(1)相同。

其次,本文在模型(1)的基础上加入中介变量,来检验会计信息质量的中介作用,具体变量定义与模型(1)相同。

根据Baron等的模型,若α1>γ1>0,γ2>0,且统计上显著时,则会计信息质量在内部控制质量与企业非效率投资的关系中起到了部分中介的作用;若γ1>0不显著,且γ2>0显著时,则会计信息质量起到了完全中介作用;若γ2>0不显著,则会计信息质量无中介作用。

(二)变量定义

1.内部控制质量。本文按照《中国上市公司内部控制指数研究》[25]所设计的内部控制指数模型来计算上市公司的内部控制质量,从而获得上市公司的内部控制质量指标值。具体指标及计算过程参照《中国上市公司内部控制指数研究》。

2.投资效率。关于投资效率的计量,当前主要有Richardson的模型[12]和Biddle等的模型[26]。但在国内对投资效率的研究中,诸多学者采用了Richardson的模型,故本文亦采用其模型来衡量企业的投资效率水平。构建模型(4),通过回归,残差大于0为投资过度变量,残差小于0为投资不足变量,为了后面中介效应检验的便利性,本文投资效率的取值等于模型(4)残差绝对值的相反数,则数值越大,企业投资效率越高。

其中,Invt为第t年的企业投资水平,等于“固定资产、长期投资和无形资产的净值改变量 /平均总资产”,Growtht-1为上一年企业的主营业务收入增长率,Levt-1为上一年企业的资产负债率,Gasht-1为上一年企业的现金持有量(现金余额 /总资产,此处用总资产予以标准化),Aget-1为截止上一年年末,企业的上市年龄,Sizet-1为上一年公司的总资产(取对数),Rett-1为代表t-1年5月到t年4月经市场调整后的、以月度计算的股票年度回报率。通过对模型(4)进行分年度和分行业回归,以充分考虑公司预期资本投资水平在不同行业和年度的差异。

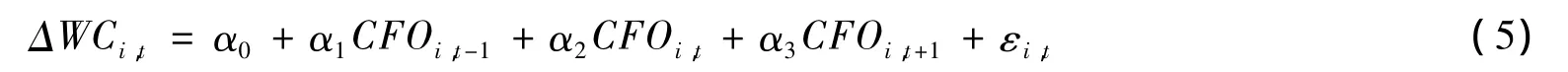

3.会计信息质量。Schipper和Vincent[27]综合比较了几个常用的会计信息质量指标,认为Dechow和Dichev[28]的应计质量模型能够最优地表征会计信息质量,且它较符合希克斯收入的忠实表述观。国内外有相当数量的研究采用了应计质量模型来计算企业的会计信息质量,如Biddle等[26]、李青原[1]、任春艳等[29]。因此,本文沿用已有做法,亦采用这一模型来计算会计信息质量。具体模型如下:

其中:ΔWCi,t表示营运资本变化与当期平均总资产比值,即公司i第t-1年到第t年间(应收账款变化+存货变化-应付账款变化-应付税款变化+其他流动资产变化值)/当期平均总资产;CFOi,t-1、CFOi,t、CFOi,t+1分别表示公司i第t-1、t、t+1年的经营现金流量与当期平均总资产比值。模型回归的残差绝对值越大,说明企业的会计信息质量越低。本文的会计信息质量指标取残差绝对值的相反数,数值越大,会计信息质量越高。

同时,本文根据已有研究成果,选择了以下控制变量:公司规模(Size);资本结构(Lev);经营销售能力(CFOsales);上市年龄(Age);第一大股东持股比例(Top1);高管持股比例(MO);独立董事比例(Drate);审计师类型(Auditor)。在回归分析时,本文对行业(Inds)和年度(Year)虚拟变量亦进行了控制。

本文涉及的主要变量及说明见表1所示:

表1 本文主要变量

(三)样本数据与描述性统计

基于《企业内部控制基本规范》的颁布与实施,选取了2011、2012年沪深A股所有上市公司作为初始样本,并按照以下标准对样本进行了筛选:(1)考虑到我国对金融类上市公司在内部控制上的严格要求,本文剔除了金融类上市公司;(2)剔除了ST类上市公司;(3)剔除了数据缺失和不全的上市公司。经过以上的处理,最终我们获得2011年1101个,2012年1022个,共计2123个有效样本。财务数据来自于中国经济研究中心的CCER数据库,其他数据取自于国泰安(CSMAR)数据库。

表2报告了主要变量的描述性统计结果及主要变量的相关关系。从总体上来看,我国上市公司的非效率投资程度比较严重,IE最小值为-6.902。进一步对投资过度和投资不足的范围进行分析,我们可以发现投资不足比投资过度显著,投资不足的严重程度(-6.902)大于投资过度的严重程度(-5.863)。①这一结果可能是由于样本年度正处于世界性金融危机期间所致。内部控制质量(ICQ)最小值为202.76,最大值为983.43,说明了上市公司的内部控制质量存在显著地差异,均值仅为690.158,也表明了我国上市公司的内部控制质量不高,有待进一步改善。

面板B给出了各变量与投资效率②此处仅用投资效率(IE)来进行考察,各指标与投资不足和投资过度的相关性与表中所示一致,在此不再列示。之间的关系。从中我们可以看出,内部控制质量与企业投资效率显著正相关(系数为0.118,显著性水平远小于1%),这说明了内部控制质量越高,企业的投资效率越好。此外,我们还发现,上市年限与投资效率正相关(系数为0.125),而企业的规模和实物资产比重则与投资效率显著负相关(系数分别为-0.056和 -0.203)。

面板C给出了不同水平的内部控制质量下企业投资效率的比较状况。以内部控制质量的中位数为分界点,研究发现,内部控制质量大于其中位数时所对应的企业投资效率均好于内部控制质量低于其中位数时所对应的企业投资效率,这一结果在全样本和分样本中完全一致,且都通过了均值T检验。

表2 主要变量描述性统计结果

五、实证检验

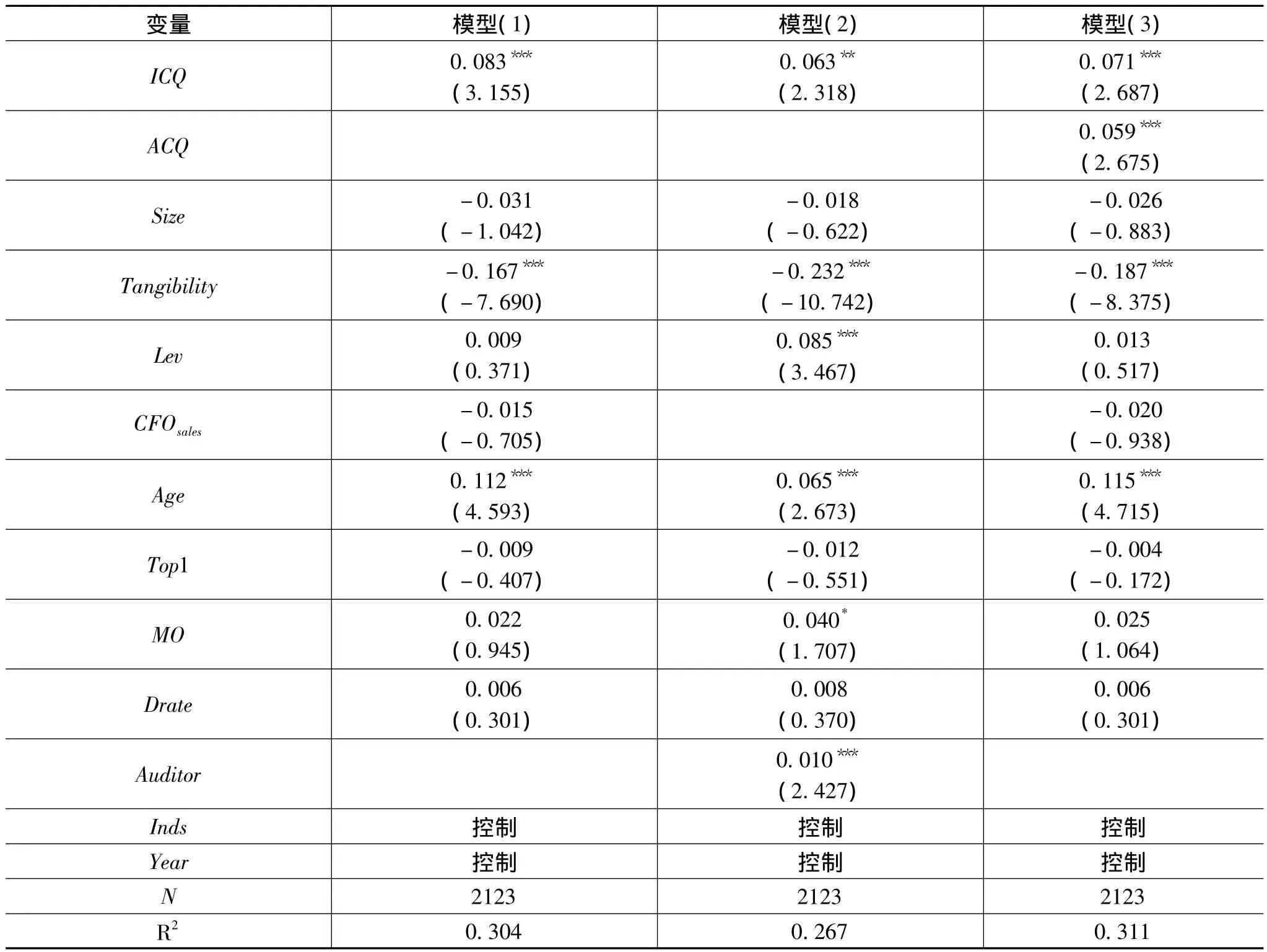

首先通过模型(1)来研究内部控制与企业投资效率之间的关系;其次,通过模型(2)检验内部控制能否提升企业的会计信息质量;最后,将会计信息质量加入到模型(1)后,形成模型(3),力图检验内部控制是否通过会计信息质量这一中介进而间接地达到抑制企业非效率投资的作用。相关实证结果见表3。

表3 回归结果—全样本

(一)全样本回归结果

模型(1)中,内部控制系数为0.083,且在1%的水平上显著,说明高质量内部控制能够有效抑制企业的非效率投资行为,提升企业的效率投资水平,从而假设2得到验证。通过模型(2)的结果,我们可以看出,企业内部控制质量越高,相应的会计信息质量越高,相关系数在5%的显著性水平下为正,这一结果验证了假设1。在模型(3)中,会计信息质量的相关系数为0.059,在1%的水平下显著,这说明了会计信息质量与企业的投资效率正相关,即会计信息质量越高,非效率投资水平越低,投资越有效率。高质量内部控制在抑制企业非效率投资上的作用在模型(3)中亦得到了证实,但是相关系数0.071相比模型(1)显著下降(降幅14.5%),这说明了会计信息质量变量的加入,降低了内部控制的作用程度,根据Baron等[24]的研究,我们可以得出,会计信息质量在内部控制抑制企业非效率投资上发挥了部分中介作用,假设3得到验证。在回归结果中,我们同时发现,实物资产比重以及上市年限均与企业的非效率投资程度关系显著。

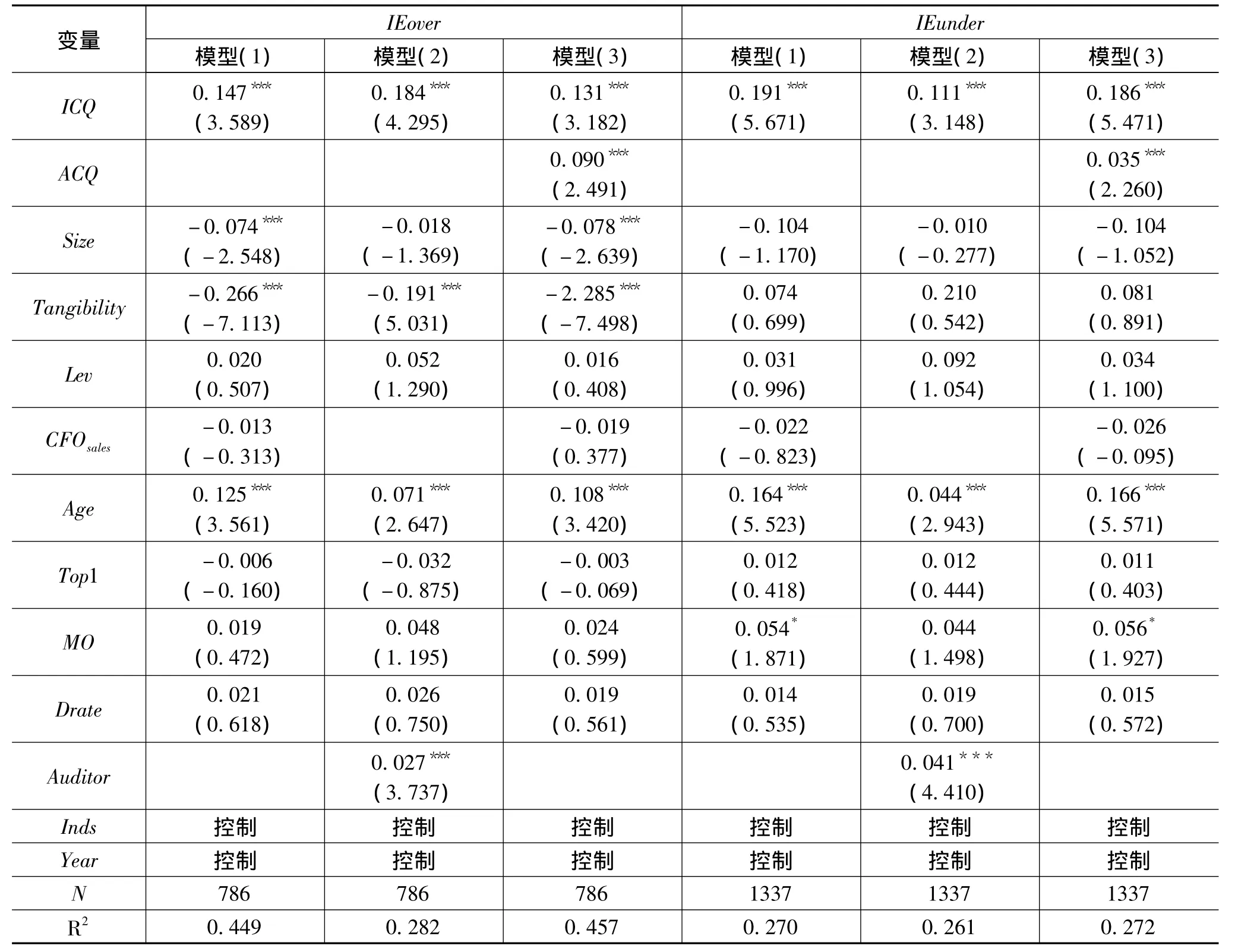

(二)分组回归结果

为了更进一步地研究内部控制与企业投资效率之间的关系,以及会计信息质量的中介作用,本文将样本分为过度投资和投资不足两个分组样本,仍按照以上的研究方法来进行回归检验,具体回归结果见表4。

通过观察分组样本的回归结果,我们可以发现,高质量内部控制在抑制企业非效率投资上的作用依然存在,相关系数显著为正。同时,回归结果表明,高质量内部控制在抑制企业投资不足上的作用明显好于抑制投资过度的作用。会计信息质量的中介作用在投资过度与投资不足的样本组中并没有改变,只是中介作用在投资过度组更加明显,这进一步说明了高质量内部控制在抑制投资过度和投资不足上作用的差异。一个合理的解释是,企业所有者或是内部监督者更加关注企业是否存在投资不足状况,而对过度投资的监督较弱,企业的过度投资状况只能通过企业披露的信息为外部利益相关者获得后,通过外部监督的力量来进行矫正(抑制)。所以,高质量内部控制在整体上可以抑制企业的非效率投资行为,只是抑制的路径分直接与间接两种,对于投资不足,直接的抑制作用较明显,对于投资过度,可能需要借助于会计信息质量这一间接的作用来抑制。在分组检验中,公司规模和实物资产比重明显影响企业的过度投资行为,而与投资不足则关系不显著。

表4 回归结果—分组样本

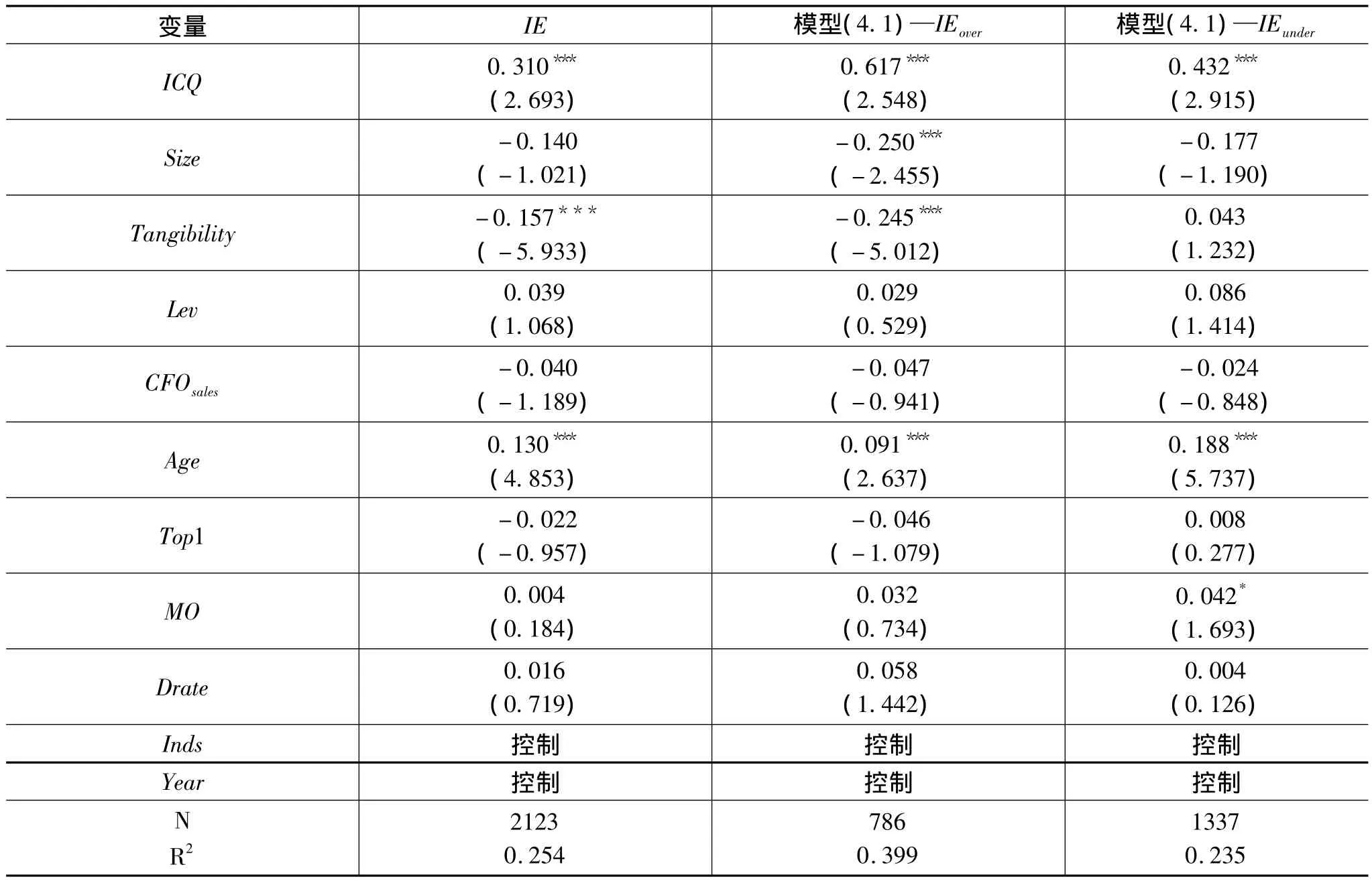

(三)内生性检验

以上研究表明,拥有高质量内部控制的企业相对而言投资效率会更高,存在更少的投资过度或投资不足问题。然而,这种现象可能并不是由于内部控制有效地抑制了企业的非效率投资,而是因为投资效率更高的公司有强烈的内生动力去完善其自身的内部控制水平。同时,本文用来衡量内部控制质量的上市公司内部控制指数本身就包含着投资回报率这一明显与企业投资有关的指标,这也可能会影响到结果的可靠性。为了验证结果的稳定性,我们必须对内部控制与投资效率之间是否存在着反向因果的内生性问题进行检验。本文采用工具变量法来进一步解决内生性问题。理论上,合适的工具变量应该能够显著地影响内部控制质量,但只能间接地通过内部控制质量来影响企业的投资效率,不能直接地影响投资效率。基于此,本文选择了两个工具变量:(1)上市公司聘请的会计师事务所类型(Auditor),若为“四大”,则取值为1,否则为0。因为“四大”代表着高质量的审计,更容易发现企业内部控制存在的重大缺陷,所以聘请“四大”进行审计的公司更可能是内控较好的公司。同时,现有研究发现高质量的审计主要是通过增强信息披露质量与降低代理成本的方式来间接地影响企业的投资效率,并没有直接对投资效率产生影响,在抑制非效率投资方面直接作用不明显。(2)违规状况(Brules),上市公司受到监管机构公告或处罚取1,否则取0。很显然,当上市公司出现了违规,则说明其内部控制存在重大缺陷,但公司的违规并不必然造成企业的非效率投资①此处剔除了大股东占用上市公司资产和违规担保两种情况,因为这两种违规情况可能会直接的影响企业的投资效率。(本文的检验结果也支持了这一推断)。

通过以上工具变量的选定,我们进行了两阶段回归测试,结果参见表5和表6。

表5 第一阶段:工具变量与内部控制质量、投资效率的回归结果

表6 第二阶段:内生性检验结果(内部控制与企业非效率投资)②此处仅列示了内部控制与企业非效率投资的检验结果,没有将会计信息质量中介效应结果纳入表中。

第一阶段的回归结果表明:两个工具变量均显著影响企业的内部控制质量,但与企业投资效率的关系不显著,从而说明了本文工具变量的选择符合要求。第二阶段的结果与前文研究结论一致,说明了本文的研究结论是真实的,不存在内生性问题。

六、结 论

本文研究了内部控制与企业非效率投资之间的关系,以及对在这一关系中会计信息质量所发挥的中介作用进行了检验。研究发现,高质量内部控制能够显著地抑制企业的非效率投资行为,改善企业的效率投资状况。但是,内部控制对企业非效率投资行为的抑制并不完全是直接影响的,会计信息质量在这一抑制关系中发挥了部分的中介作用。当企业存在投资不足时,高质量的内部控制可以借助于企业内在的监督约束机制对这一状况进行改善,当出现投资过度时,内在的监督能力并不能完全捕捉存在的投资非效率行为,这时,内部控制的直接作用被弱化了,需要通过会计信息质量的中介作用间接地对企业的投资行为施以影响,从而实现降低企业非效率投资的行为。

区别于已有的研究,本文不仅研究了内部控制在抑制企业非效率投资上所发挥的作用,同时,通过引入会计信息质量这一中介变量检验了内部控制的作用路径问题,丰富了已有关于内部控制经济后果的研究文献,为后续关于内部控制作用路径的研究提供了新的研究视角。然而,本文的研究亦存在缺憾,由于我国上市公司内部控制审计制度刚刚开始,目前尚不能获得统计上有意义的内部控制审计意见,所以在内部控制质量的衡量上存在着指标选择性问题,无法很好地表征企业的实际内部控制质量,这一缺憾需要我们在后续的研究进行弥补。

[1]李青原,陈超,赵曌.最终控制人性质、会计信息质量与公司投资效率[J].经济评论,2010(2):81-93.

[2]姜付秀,伊志宏,苏飞,黄磊.管理者背景特征与企业过度投资行为[J].管理世界,2009(1):130-139.

[3]张纯,吕伟.信息披露、信息中介与企业过度投资[J].会计研究,2009(1):60-65.

[4]BUSHMAN R,SMITH A.Financial Accounting Information and Corporate Governance[J].Journal of Accounting Economics,2001,31:237-333.

[5]STEIN J.Agency,Information and Corporate Investment[J].in Handbook of the Economics of Finance,edited by George Constantinides,Milt Harris and RenéStulz,Elsevier,2003(1):111 -165.

[6]杨德明,林斌,王彦超.内部控制、审计质量与代理成本[J].财经研究,2009(12):40-60.

[7]杨雄胜.内部控制理论研究新视野[J].会计研究,2005(7):49-54.

[8]魏明海,陈胜蓝,黎文靖.投资者保护研究综述:财务会计信息的作用[J].中国会计评论,2007(1):131-150.

[9]DOYLE J,GE W,MCVAY S.Accruals Quality and Internal Control over Financial Reporting[J].The Accounting Review ,2007(5):1141-1170.

[10]ASHBAUGH -SKAIFE H,COLLINS D,KINNEY W.The Effect of SOX Internal Control Deficiencies and Their Remediation on Accrual Quality[J].The Accounting Review,2008,83:217 -250.

[11]李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011(2):81-99.

[12]RICHARDSON S.Over Investment of Free Cash - flow and Corporate Governance[J].Review of Accounting Studies,2006(11):159-189.

[13]MALMENDIER U,TATE G.CEO Overconfidence and Corporate Investment[J].Journal of Finance,2005,60:2661 -2699.

[14]LAMBERT R,LEUZ C,VERRECCHIA R.Accounting Information,Disclosure,and the Cost of Capital[J].Journal of Accounting Research,2007,45:385 -420.

[15]CERTOST,LESTER R H,DALTON C M,DALTON D R.Top Management Teams,Strategy and Financial Performance:A Meta- analytic Examination[J].Journal of Management Studies,2006,43:813 -839.

[16]李焰,秦义虎,张肖飞.企业产权、管理者背景特征与投资效率[J].管理世界,2011(1):135-144.

[17]WALLACE W.The Economic Role of the Audit in Free and Regulated Markets:A Review[J].Research in Accounting Regulation,1987(1):7 -34.

[18]刘星,曾宏.我国上市公司非理性投资行为表现、成因及治理[J].中国软科学,2002(1):65-69.

[19]唐雪松,周晓苏,马如静.上市公司过度投资行为及其制约机制的实证研究[J].会计研究,2007(7):44-52.

[20]翟华云.法律环境、审计质量与公司投资效率[J].南方经济,2010(8):29-40.

[21]朱松,夏冬林.稳健会计政策、投资机会与企业投资效率[J].财经研究,2010(6):69-79.

[22]陈建勇,王东静,张景青.公司债务期限结构与投资效率[J].数量经济技术经济研究,2009(4):80-92.

[23]柳建华,魏明海,郑国坚.大股东控制下的关联投资:“效率促进”抑或“转移资源”[J].管理世界,2008(3):133-141.

[24]BARON R M,KENNY D A.The Moderator-mediator Variables Distinction in Social Psychological Research:Concept,and Statistical Consideration[J].Journal of Personality and Social Psychology,1986,51:1173 -1182.

[25]中国上市公司内部控制指数研究课题组.中国上市公司内部控制指数研究[J].会计研究,2011(12):20-24.

[26]BIDDLE G,GILLES HILARY,RODRIGO S VERD.How Does Financial Reporting Quality Improve Investment Efficiency?[J].Journal of Accounting and Economics,2009,81:112 -131.

[27]SCHIPPER K,VINCENT L.Earnings and Dividend InformatIveness When Cash Flow Rights Are Seperated from Voting Rights[J].Journal of Accounting & Economics,2005,39:329 -360.

[28]DECHOW P,DICHEV I.The Quality of Accruals and Earnings[J].The Accounting Review,2002,77:35 -59.

[29]任春艳,赵景文.会计信息质量对公司资本配置效率影响的路径[J].经济管理,2011(7):106-111.