创业板公司高管团队限售股减持行为的影响因素研究

刘文雯,李琰斐,任 颋

(1.中国建设银行总行,北京 100033;2.北京大学 汇丰商学院,广东 深圳 518055)

一、导言

中国大陆创业板市场 (ChiNext)于2009年10月23日在深圳正式开板。作为多层次资本市场的重要组成部分,创业板一经推出就吸引了众多关注。由于大部分上市公司股权高度集中、家族企业色彩浓厚、公司治理尚不完善,而且股本规模较小,出现了严重的高管限售股满一年解禁后减持的现象,引起了更为广泛的关注。本文针对创业板市场成立以来大规模出现的高管团队减持现象,首次系统地研究了高管团队减持的影响因素以及超额收益情况,从工资、股权激励、市场估值、公司业绩、公司治理、监管要求等多个方面考察了它们对高管减持力度的影响。

本文关注的限售股减持行为的主体主要是公司的高管团队,分为狭义和广义两个范畴。狭义的角度,根据最新修订的《公司法》规定,高级管理人员是指公司的经理、副经理、财务负责人,上市公司董事会秘书和公司章程规定的其他人员。广义的角度,根据证监会发布的《上市公司高级管理人员培训工作指引》规定,上市公司高级管理人员包括董事长、董事、监事、独立董事、总经理、财务总监、董事会秘书,合称为高级管理团队 (Top Management Team,TMT)。本文的样本为上市满一年,限售期已过的上市公司中的高管减持行为。高管减持股份主要有两种方式:第一,高管本人在二级市场通过竞价交易或大宗交易减持;第二,高管的控制企业或其他相关人员,如父母、配偶、子女、兄弟姐妹等在二级市场进行减持。本文对高管减持的定义选取了第一种,仅指创业板上市公司高管本人在二级市场进行的股票减持行为,不包括高管通过协议转让、继承、馈赠等方式减少的股份。

二、高管减持行为的影响因素分析

(一)研究假设

首次公开发行限售期的存在主要基于以下三个考虑:一是保证至少在限售期内上市公司核心员工将会继续留在公司尽心尽力,这对逆向选择问题有一种信号作用;二是限售的承诺向市场表明内部人将不会提前套现,这是对道德风险问题的一种缓解;三是限售有助于帮助承销商维护公司股价[1]。国外的研究对限售股解禁后股票价格和交易数量的变化都有涉及[1-3],而中国学者则特别关注股权分置改革背景下的高管减持动因与影响[4-7]。近年来,创业板高管减持的影响因素和市场反应受到学界关注[8],这也是本文探讨的重点。

1.高管减持与补偿安排

在现代公司治理领域,所有权与经营权的分离被认为是一种有效的组织形式,但这种分离带来了一系列委托代理问题[9]。信息不对称造成了两个具体问题,一个是委托人和代理人的目标可能有冲突,另一个是对于委托人来讲去监督、核实代理人实际作为成本高昂,即存在“逆向选择”和“道德风险”问题,解决这两个问题的有效方式是与代理人签订有效的激励补偿安排,促使代理人与委托人的利益更加一致[10]。对管理层的激励或补偿可以分为工资、期权、管理层贷款、离职补偿、退休福利等各个方面。其中,工资作为货币性的补偿较为短期,而且是行为导向的契约;而股票或者股票期权更加长期,而且是以结果为导向的契约。关于激励与补偿关系的研究发现,如果将工资水平与公司业绩挂钩,将能够有效地降低委托代理成本[11]。

根据上市公司的公开披露信息显示,相对其他板块公司而言,创业板高管的工资水平普遍较低,但创业板上市公司高管团队成员持有本公司的股份比例更高,这是一系列关于首次公开发行解禁问题研究的初始条件。由于创业板是风险最高的一个市场,从理性经济人的角度出发,高管们会要求更多补偿。因此,基于较高工资能够使得高管个人利益与股东利益更一致,以及较高工资对理性人有更好的补偿作用两个原因,本文提出以下假设:

假设1a:高管减持比例与高管工资负相关。由于股东非常关注将公司层面风险用多元化方式化解,而管理层却关注追求个人利益最大化,这样就产生了股权代理成本[12]。一旦管理层拥有了本公司股权,他们会考虑在职消费等损害委托人利益的行为是否值得,所以损害委托人利益的行为将会相应减少[10]。作为理性经济人,管理层会努力最大化个人利益,他们拥有的股权越多,个人利益与公司利益绑定的程度就越大,在这种情况下,管理层会努力提高公司业绩,带来利益的趋同 (convergence of interest)[13]。

然而当管理层持有过多公司股份时,由于被解雇的风险降低,也有可能损害少数股东的利益,反而带来了负向的激励问题。有研究发现在管理层持股比例与公司绩效之间存在着倒U型关系;在前半段,管理层的利益与公司利益趋于一致,而在后半段,由于接管风险降低,高管可能会利用自己的控制权为个人谋取利益,公司绩效降低[14]。也有研究发现当持股比例在5% ~25%时,股权激励的效果是负向的。而当股权激励比例大于25%或者小于5%时,股权激励的效果是正向的[13]。因此得到如下假设:

假设1b:高管减持比例与高管持有本公司股份比例存在非线性关系

2.高管减持与公司价值

由于资本市场上存在着信息不对称,上市公司高管可能会利用自身信息优势来做出对高管有利的决策。创业板市场一个显著特征就是股票的估值过高问题,在2009年刚开板以后,市场对于创业板的需求旺盛,造成了高发行价、高市盈率、高超募倍数的现象。这三个指标之间具有很强的多重共线性,在实际运用中,市盈率PE倍数是最为直观的一个指标。因此我们也用PE倍数作为对股票估值的替代。袁渊(2010)以大股东减持为研究对象,他发现PE倍数越高,大股东越容易卖出股票[15]。芦璐、陆勇威、安宝华 (2007)通过实证研究也发现PE倍数是影响大股东减持的重要因素[16]。

另一个反映公司总体估值水平的重要指标是托宾Q。托宾Q是市场价值与重置成本的比率,当Q值大于1时,厂商应当进行投资,当Q小于1时,厂商应当出售资本。托宾Q越高,代表公司未来的成长能力越好,市场的套利空间越大。张大勇 (2010)利用截至2009年7月31日的市场减持数据作为研究样本,得出托宾Q值对大股东减持数量有正向关系的结论[17]。由于高管作为内部人拥有信息优势,所以他们对股票估值的判断更为准确。如果高管认为当前估值水平已经高于公司内在价值,那么理性的“经济人”会尽快减持套现。

从公司经营绩效的角度看,内部人拥有对公司经营以及未来业绩更好的信息判断,他们会利用公司绩效信息来进行选择性的交易[18]。当减持幅度较大时,大股东和控股股东减持行为与公司经营绩效存在负相关关系。如果公司的经营业绩较差,那么理性的“经济人”都会假设差的业绩会带来股价下跌,尽快减持套现。

假设2:高管减持比例与市场估值水平有正相关关系。

假设3:高管减持比例与公司绩效有负相关关系。

3.高管减持与公司治理

公司治理的目标是保证股东利益的最大化,防止经营者与所有者利益的背离。其主要特点是通过股东大会、董事会、监事会及经理层所构成的公司内部治理结构。公司治理体现为内部治理和外部治理两个方面,内部治理如董事会规模、股权结构、经理层激励等,外部治理则涉及更广,如政府监管、法律体系等[19]。这里主要关注的是内部治理。

董事长与总经理的两职兼任往往被认为是阻碍公司绩效提高的一个重要因素。董事长与总经理兼任的情况,容易出现兼任人掌控董事会的现象,从而在决定总经理聘任、考核以及薪酬问题时,会因为自身的利益而影响董事会职能的发挥[20]。两职兼任者有能力通过各种合法的手段为自己谋利,其中包括运用股权激励工具为自己增加财富[21]。白重恩等 (2005)发现董事长与总经理兼任的情况对托宾Q有显著的负面影响[22]。因此我们预期董事长兼任总经理的状况,不利于形成良好的公司治理机制。这可能会使得公司未来经营业绩预期变差,增加高管团队通过解禁期后出售公司股票立即套现的可能性。

假设4a:高管减持比例与董事长、总经理兼任有正相关关系。

从委托代理的角度,董事会应当是有效维护股东利益的平台,它的作用主要包括指导和监督。其中独立董事 (也称为外部董事)是董事会成员中重要的组成部分。国外学术界对独立外部董事的重视起始于70年代中期,当时美国大公司董事会构成正在发生显著的变化,独立外部董事比例显著提高[23]。

独立董事拥有挑选、监督、评估甚至惩罚管理层的权利,通过行使这种权利,可以更好地解决股东和管理层之间的利益冲突问题,进而保护公司利益[24]。独立董事有利于董事会履行职责,一方面由于独立董事可以提供多角度、多领域的专业建议,协助管理层规划和执行公司发展战略;另一方面,独立董事作为公司与外界环境连接的桥梁,能够凭借其声誉帮助公司获得必要的资源[25]。独立董事能够监督CEO以及领取工资高管的业绩表现,并代表了普通股东的利益,其在董事会中所占比例在一定程度上反映了管理层对董事会的控制力度,独立董事所占比例越高,CEO就越难控制董事会,从而公司治理机制越完善[26]。中国学者的研究也表明,独立董事比例与公司业绩正相关[27],并起到了抑制经营者掠夺股东利益的作用[28]。

假设4b:高管减持比例与独立董事比例有负相关关系。

4.高管减持与监管对策

高管团队人员流动本是一个正常现象,高管团队成员可能因为身体健康、个人事业发展、公司业务调整等原因离开公司。不过创业板自开办以来,密集的辞职风潮引起了外界的关注和猜测,认为高管利用离职可以提前大比例减持这个政策空间,为进一步套现做准备。

假设5:高管减持比例与高管辞职有正相关关系。

(二)样本与数据来源

本文样本为从2010年11月1日至2013年3月15日之间的高管减持相关数据,包括每次减持的信息以及所属公司的基本信息。就数据来源而言,高管减持的相关信息来自于深圳证券交易所创业板诚信档案,公司基本信息来自于同花顺和国泰安数据库,上市公司风险投资介入的情况来自于清科数据库。缺失数据通过手动查阅招股说明书和年报进行了补充。基于本文的研究对象是首次公开发行解禁后的高管本人减持,对数据进行了精心的筛选,最终从2683条深交所披露的减持信息中,整理保留了1269条属于176家上市公司的减持数据。用Excel进行数据处理,用STATA进行相关性分析、描述性统计及多元线性回归。

(三)变量设计

1.因变量

高管减持比例 (Sale):该比例是指高管出售股份数量与该公司总股本之比,单位是千分之一 (‰)。采用高管减持比例,而不是绝对减持股份数量,目的在于剔除各个公司之间规模的差异性。

2.自变量

根据前文提出的假设,我们将自变量分为五大类,分别刻画补偿安排、市场估值、公司绩效、公司治理和监管对策。

(1)补偿安排相关变量

高管工资 (Salary):取该高管减持股票前一年从公司领取的税前工资的自然对数。

高管持股比例 (TMTshare):高管在上市当年直接或间接拥有的公司股份总数与公司总股本之比,单位为百分之一。

(2)市场估值相关变量

市盈率 (PE):公司首次公开发行时的市盈率。

托宾Q(TQ):取高管减持事件发生前一年末的托宾Q,计算方式如下:

(3)公司绩效相关变量

净资产收益率 (ROE):减持事件发生前一年的净收入与净资产之比,这是会计上对公司即期盈利能力的衡量指标。

(4)公司治理相关变量

董事长和总经理兼任 (Dual):这是一个虚拟变量,如果减持事件发生前一年高管所属公司董事长与总经理是同一人兼任,则取1,反之取0。

独立董事占比 (Indep):用减持事件发生前一年该公司独立董事数量占董事会总人数之比。

(5)监管对策相关变量

高管辞职 (Resign):这是一个虚拟变量,如果减持高管在减持之前向公司提出辞职,则该变量为1,反之取0。

3.控制变量

本文选取了在相关领域研究中普遍使用的控制变量,共11个。

(1)人力资本 (Edu):这个变量衡量了公司高管团队的平均受教育水平。根据公司上市招股说明书及年报提供的员工教育信息,按1-5赋值,其中,博士学位=5,硕士学位=4,学士学位=3,专科=2,专科以下=1。计算减持事件发生前一年,加权平均的取值情况。

(2)高管团队规模 (Size):取减持事件发生前一年公司高管团队人数。

(3)公司规模 (Asset):为了控制公司不同规模的影响,我们选取减持事件前一年该公司总资产的自然对数。

(4)资产负债率 (LR):选取减持事件发生前一年该公司的资产负债率。

(5)股权集中度 (NO.1 share):选取公司上市时第一大股东的持股比例来衡量公司的股权集中度情况,在公司有实际控制人的情况下,用实际控制人持有股份作为第一大股东持股比例。无实际控制人时,采用实际上的第一大股份持股比例。

(6)股权制衡度 (Z):选取第一大股东持股比例与第二大股东持股比例之比来衡量股权制衡度,反应大股东做出侵害全体股东利益的潜在可能性。

(7)家族企业 (Fam):这是一个虚拟变量。研究认为认定家族企业的核心在于控制权,如果最终控制者能追踪到自然人或家族,且最终控制者直接或间接持有的公司必须是被投资上市公司第一大股东,我们就认为该公司是家族企业,该变量取值为1,反之为0。

(8)主承销商声誉 (IB):在中国的资本市场,作为上市过程中最为重要的中介商,投资银行承担了很大责任。证监会的规定表明如果上市公司出现财务造假、上市后业绩大幅度下滑等事件,主承销商或者保荐人需要承担相应的责任,所以声誉卓著的主承销商较倾向慎重选择保荐公司。按照证券业协会披露的各券商2009~2011年作为IPO主承销商的累计次数与为企业募集的资金总额计算券商排名,再根据排名设定变量值。具体设定为:排名为前20%,声誉值为5;排名为20%~40%(含20%,不含40%),声誉值为4;排名为40% ~60%(含40%,不含60%),声誉值为3;排名为60% ~80%(含60%,不含80%),声誉值为2;排名后20%,声誉值为1。如果券商从来没有进入过这个排名,那么声誉值为0。

(9)风险投资参与 (VC):这是一个虚拟变量,考察上市公司在公开发行时是否有风投介入,即股权结构中是否有风投持股,有则取值为1,反之取0。研究认为风投的参与会对上市公司产生一定影响,一方面,风投通过资金和增值服务带来积极的作用,另一方面逆向选择和利益冲突可能会带来负面影响[29]。

(10)行业 (IND):本文采取中国证监会对上市公司行业的分类,共选取10个 (IND1~IND10)虚拟变量,如果该公司属于某行业,则该变量取值为1,反之取0。

(11)减持事件发生季度 (Q):高管减持也许会受到市场波动的影响,为了更细致的控制市场随时间波动带来的影响,我们以首次发生减持的2010年第四季度为起点,到2013年第一季度为终点,选取十个季度控制变量 (Q1~Q10)减持事件发生在哪个季度相应的虚拟变量就取1,反之取0。

(四)计量模型

为了检验我们做出的五类假设是否成立,本文采用如下多元回归模型。其中因假设高管持股比例与高管减持之间可能存在的非线性关系,增加了高管持股比例的二次项。

(五)描述性统计与相关性分析

限于篇幅,描述性统计与相关分析具体数据略。各个变量之间的相关性水平最高是0.35,大多数相关性水平在0.1以下,且回归模型的VIF值小于10,因此可以判断变量之间不存在严重的多重共线性问题。

(六)实证结果与分析

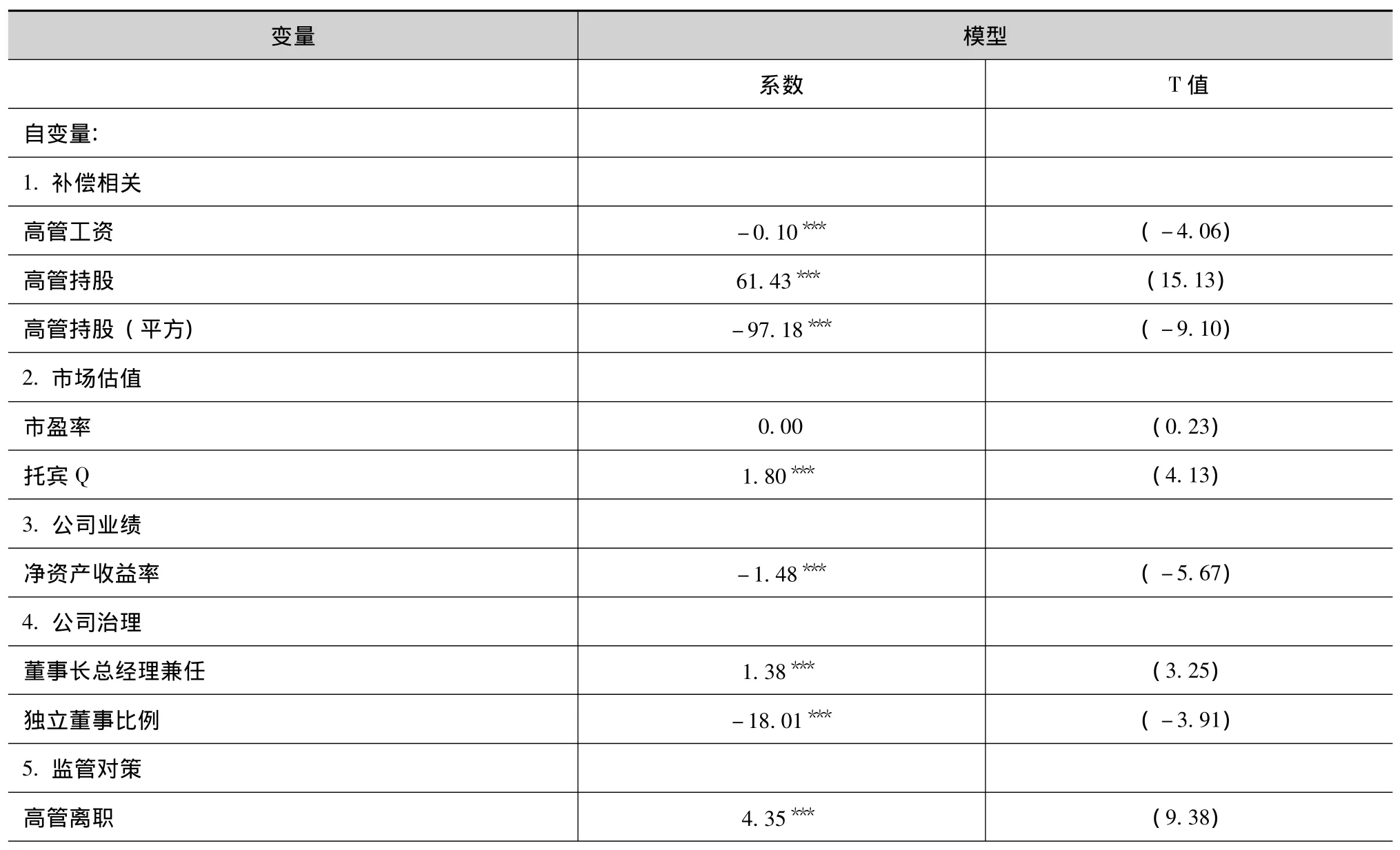

表1报告了高管减持比例影响因素的多元回归结果。

表1 影响高管减持比例因素回归结果

续表

假设1a提出高管减持比例与高管的工资水平负相关,回归结果显示这一假设在1%的显著性水平上得到支持。假设1b提出,高管持股比例与高管减持比例之间并不是简单的线性关系,而是倒U型。通过一元二次函数计算,得出这个曲线的最高点在高管持股比例等于31%左右时。在最高点之前,高管减持比例随持股的增加而增加,他们减持的公司股份也更多。而当持股比例到达31%以后,减持比例随持股的增加反而减少。可能的原因一是当高管持股比例很大时,可以凭借其对公司决策的影响,利用分红等其他方式谋取自身利益。二是当高管持股比例较大时,个人利益与公司利益更加趋同,高管会选择保留公司股份,谋求更加长远的个人利益。

假设2提出高管减持比例与公司估值之间存在正相关关系,我们的多元回归分析发现发行时的市盈率倍数与减持之间存在正相关关系,但并不显著。根据黄志忠、周炜、谢文丽 (2009)关于大股东减持影响因素的类似研究,可能的原因是样本中所有的公司股票首次公开发行市盈率倍数都偏高,自变量的取值没有足够的差异[5]。而另一个表示公司估值的变量托宾Q,确实与高管减持比例之间存在显著的正相关关系。即当市场对公司的估值水平较高时,高管倾向于出售更多的本公司股票,尽快抓住套现时机。因此假设2部分地得到了支持。

假设3提出高管减持与公司业绩之间存在负相关关系,并且选取净资产收益率ROE来表示公司的业绩,实证分析支持了这一假设,即净资产收益率越高,高管减持比例越小,反之净资产收益率越低,高管减持比例越大。

假设4提出良好的公司治理能够减少高管减持,我们选取了董事长与总经理是否兼任和独立董事在董事会占比这两个指标来刻画公司治理情况。董事长与总经理兼任是一种公司治理相对不完善的表现,实证分析显示其与高管减持之间存在显著正相关关系。而独立董事的存在促使董事会更好地履行职能,改善公司治理,进而促进公司价值的提升,实证分析反映其占比与高管减持比例之间存在显著的负相关关系。结合这两个结果,说明好的公司治理机制能够一定程度上抑制高管的减持。

假设5提出高管减持与离职情况有正相关关系,实证结果支持这一假设,提示监管层面应对此现象作出约束。

经过多元回归模型检验,本文所提出的五个假设,除了市盈率与高管减持比例之间的正相关关系不显著外,其他都得到了支持,说明创业板上市企业高管减持行为与高管激励与补偿、公司市场估值、公司业绩、公司治理、以及监管层面的有关政策等因素均息息相关。

三、研究结论与政策建议

(一)研究结论

本文利用多元回归以及事件研究法对影响高管减持的因素和市场反应进行实证分析。经过研究发现,高管减持与公司补偿安排、市场估值、公司绩效、公司治理以及监管要求等因素有一定关系。首先,高管减持比例与高管领取的工资之间存在负相关关系,高管如果收到较低的工资补偿,很有可能选择利用股票减持套现,以实现个人财富增长。第二,高管减持比例与高管持股比例之间存在倒U型关系,随着高管持股比例的上升,减持比例也越大。当高管持股比例达到30%左右时,高管的减持比例随着持股比例的上升开始下降。第三,高管减持比例同市场估值之间有着显著的正相关关系,而减持比例与公司业绩呈现显著的负相关关系。市场估值很高,公司业绩很差时,作为理性经济人的高管会判断出这种高估值是不可持续的,股价未来有很强的下降风险,因此高管此时会选择尽快减持,享受高估值带来的高回报,规避未来股价下跌的风险。第四,良好的公司治理对高管减持具有一定的抑制作用。实证研究发现,董事长与总经理兼任的情况与高管减持比例有正相关关系,而独立董事在董事会中所占比例与高管减持具有显著负相关关系。最后,我们发现高管离职的发生与高管减持比例有正相关关系,即出现辞职行为的高管,会更大比例地出售手中所持股票。

(二)政策建议

创业板上市公司高管团队的减持行为,尤其是辞职减持对上市公司本身和投资者都有一定的负面影响。对上市公司来说,由于持股高管往往是创业初期的元老员工,他们对公司的经营发展影响巨大,高管团队人才流失,不利于公司长期的发展。对投资者来说,大量的限售股解禁涌入二级市场,造成了股价波动,交易量剧增,风险加大。如果能够有合理的措施,使得高管不因短期利益放弃持股,而是一直保持与公司利益的一致性,努力提升上市公司业绩,那么对公司和市场长远来说都有着重要意义。

第一,创业板的高估值是引发高管减持的直接原因,而创业板高估值的根源在于中国新股发行定价机制、保荐人机制的不健全。应当积极地引导市场客观冷静对待新股发行,防止保荐机构为了牟利推高发行价格。目前,证监会已经针对保荐人在发行过程中的恶意财务造假现象进行查处,这是一个很好的开端。

第二,完善股权激励机制实施的环境,提升公司治理水平。从实证分析可以看出,目前创业板高管的补偿安排中,现金工资比例较少,股权激励所占比重较大。由于高管们持有股权的成本普遍较低,套现成本较低,因此减持套现获取现金成为优先选择。针对这种现象,上市公司应当在设计高管激励方案时,推行长效激励机制,实现高管个人收益与公司长远发展的有机融合。例如设置价格、期限等后置约束条款,强化长期激励,同时加强对非持股或持股较少高管的股权激励。适当提高货币工资比重,以平衡高管对于即期利益和远期利益的考量。

第三,完善投资者保护相关法规。2010年11月4日,深交所紧急出台了《关于进一步规范创业板上市公司董事、监事和高级管理人员买卖本公司股票行为的通知》,新增了一些条款。此外,深交所鼓励董事、监事和高级管理人员股东追加延长锁定期、设定最低减持价格等承诺。在此基础上,还应出台更为正式的约束内幕交易、惩治内幕交易的法律法规。

第四,适当提高个税提高套现成本。高管辞职后要套现股票就必须交纳个人所得税,根据目前中国个人所得税法规定,自然人股东将在公司上市之前取得的股权在公司上市后进行转让必须缴纳20%的个人所得税。这种规定不利于抑制高管辞职套现的冲动,可以考虑采用累进税率方法来制定创业板上市公司高管辞职套现的个人所得税税率,以期对高管的辞职套现行为起到一定的抑制作用。

[1]Field L C,Hanka G.The Expiration of IPO Share Lockups[J].Journal of Finance,2001,(56):471-500.

[2]Aggarwal R K,Krigman L,Womack K L.Strategic IPO Underpricing,Information Momentum,and Lockup Expiration Selling[J].Journal of Financial Economics,2002,(66):105-137.

[3]Gao Y.Trading and the Information Environment of IPO Stocks around Lockup Expiration:Evidence from Intraday Data[Z].SSRN Working Paper,2005.

[4]巴曙松,朱元倩,郑弘.全流通市场下的估值中枢为何呈现下移趋势[J].金融发展研究,2008,(4):3-8.

[5]黄志忠,周炜,谢文丽.大股东减持股份的动因:理论和证据[J].经济评论,2009,(6):67-73.

[6]朱茶芬,陈超,李志文.信息优势、波动风险与大股东的选择性减持行为[J].浙江大学学报(人文社会科学版),2010,(2):164-173.

[7]李锦文.中国创业板高管减持研究[D].上海:复旦大学,2011.

[8]黎燕.创业板上市公司高管股权套现及其规制问题[D].长沙:中南大学,2012.

[9]Fama E F.Agency Problems and the Theory of the Firm[J].Journal of Political Economy,1980,(88):288-307.

[10]Jensen M C,Meckling W H.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1970,(3):305-360.

[11]Murphy K J.Incentives,Learning,and Compensation:A Theoretical and Empirical Investigation of Managerial Labor Contracts[J].RAND Journal of Economics,1986,(17):59-76.

[12]Crutchley C E,Hansen R S.A Test of the Agency Theory of Managerial Ownership,Corporate Leverage,and Corporate Dividends[J].Financial Management,1989,(18):36-46.

[13]Morck R,Shleifer A,Vishny R W.Management Ownership and Market Valuation:An Empirical Analysis[J].Journal of Financial Economics,1988,(20):293-315.

[14]Stulz R M.Managerial Control of Voting Rights:Financing Policies and the Market for Corporate Control[J].Journal of Financial Economics,1988,(20):25-54.

[15]袁渊.大股东减持影响因素的理论和实证分析[J].中国会计评论,2010,(4):463-484.

[16]芦璐,陆勇威,安宝华.限售股东减持水平影响因素的实证研究[A].武汉:中国会计学会,2007.

[17]张大勇.基于托宾Q理论的大股东减持行为研究[J].西安电子科技大学学报(社会科学版),2010,(1):104-111.

[18]Piotroski J D,Roulstone D T.Do Insider Trades Reflect both Contrarian Beliefs and Superior Knowledge about Future Cash Flow Realizations[J].Journal of Accounting and Economics,2005,(39):55-81.

[19]Denis D K,McConnell J J.International Corporate Governance[J].Journal of Financial and Quantitative Analysis,2003,(38):1-36.

[20]Baker G P,Jensen M C,Murphy K J.Compensation and Incentives:Practice vs.Theory[J].Journal of Finance,1988,(43):593-616.

[21]周建波.对上市公司经营着股权激励的考察分析[J].证券市场导报,2003,(6):25-28.

[22]白重恩,刘俏,陆洲,宋敏,张俊喜.中国上市公司治理结构的实证研究[J].经济研究,2005,2(5):81-91.

[23]Hermalin B E,Weisbach M S.The Determinants of Board Composition[J].RAND Journal of Economics,1988,(19):589-606.

[24]Fama E F,Jensen M C.Separation of Ownership and Control[J].Journal of Law and Economics,1983,(26):301-325.

[25]Daily C M,Dalton D R.Board of Directors Leadership and Structure:Control and Performance Implications[J].Entrepreneurship Theory and Practice,1993,(17):65.

[26]Karake Z A.Information Technology Performance:Agency and Upper Echelon Theories[J].Management Decision,1995,(33):30-37.

[27]王跃堂,赵子夜,魏晓雁.董事会独立性是否影响公司绩效[J].经济研究,2006,(5):62-73.

[28]周建波,孙菊生.经营者股权激励的治理效应研究[J].经济研究,2003,(6):74-82.

[29]Wang C K,Wang K,Lu Q.Effects of Venture Capitalists’Participation in Listed Companies[J].Journal of Banking & Finance,2003,(27):2015-2034.