首都文化创意产业境外上市公司的资本结构研究

于 宁,张 月,高 媛

(1.北京第二外国语学院 经贸与会展学院高端服务业投融资研究中心,北京 100024;2.特华博士后科研工作站,北京 100029;3.秦皇岛职业技术学院旅游系,秦皇岛 066100)

一、首都文化创意产业的境外上市融资现状

(一)发展现状

依据北京市关于文化创意产业的最新界定,即“文化创意产业是以创作、创造、创新为根本手段,以文化内容和创意成果为核心价值,以知识产权实现或消费为交易特征,为社会公众提供文化体验的具有内在联系的行业集群”[1]。目前,该产业不仅为首都经济的产业多元化带来了新鲜血液,也为首都经济增长和社会发展做出了重要贡献。伴随着首都文化创意产业规模的逐渐扩大,2013年全市文化创意产业收入突破10 022亿元,同比增加值占地区生产总值的比重达到13.4%,较2006年提高了3.1个百分点;2011至2013年期间,文化创意产业分别实现增加值1938亿元、2 189.2亿元、2607.4亿元,分别占全市地区生产总值的12.2%、12.3%、13.4%,比重逐年提高,三年增加值的平均增长率为15.52%,均已超过批发零售业、房地产业、商务服务业、交通运输业等行业,成功带动了新时期首都经济的持续稳定增长[2]。

同时,产业内部结构得到不断优化,文化艺术、新闻出版、广播、电视、电影、软件网络及计算机服务、广告会展、艺术品交易、设计服务、旅游休闲娱乐以及其他辅助服务均已纳入文化创意产业领域,新兴的领域正带动产业收入的大幅度上升[3]。其中,文化创意产业经济总量主要集中在软件、网络及计算机服务行业,2013年总收入达到3849亿元,比上年同期增长31.3%,占产业内总收入的38%。

(二)境外融资现状

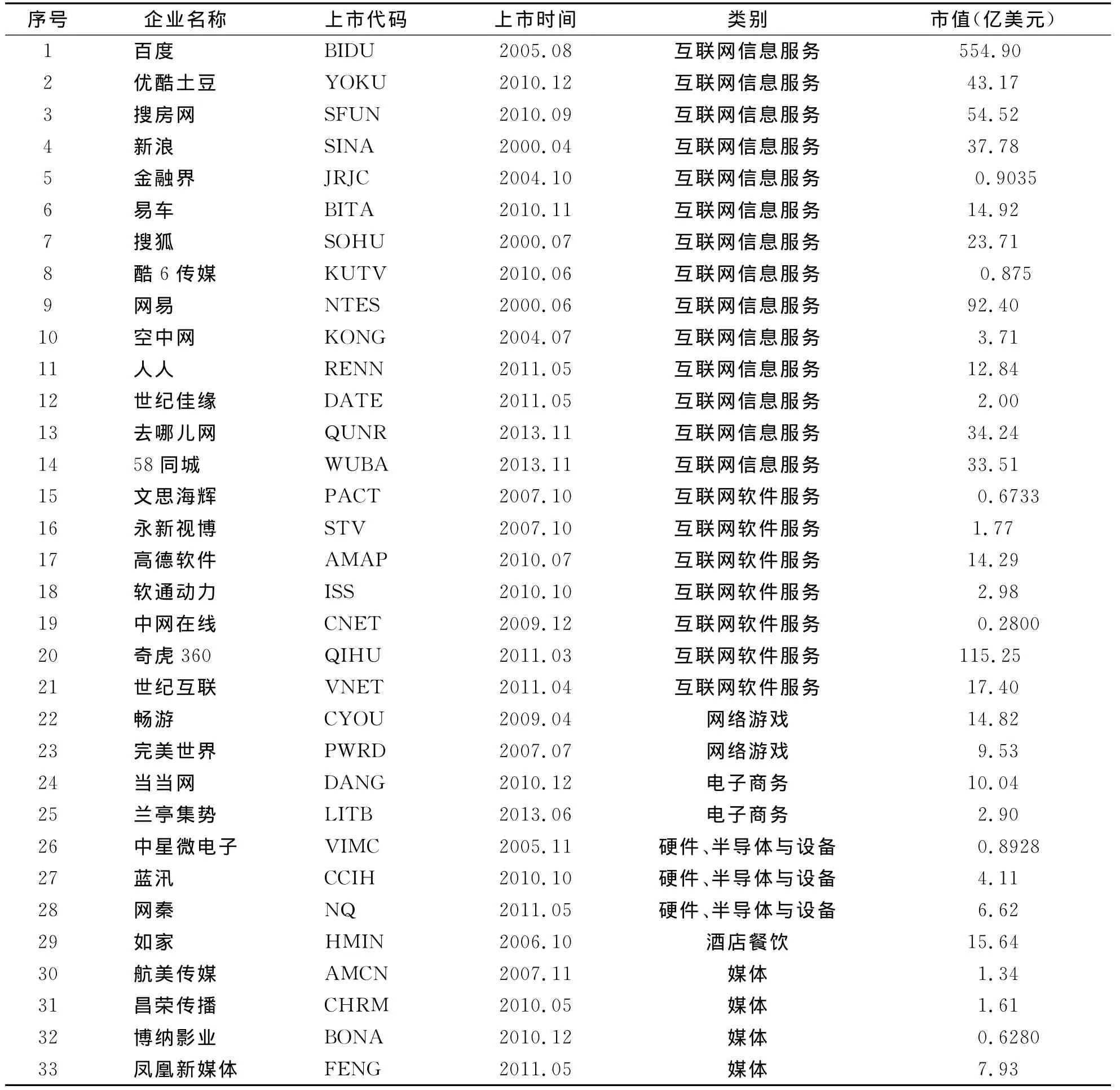

由于文化创意企业的规模及发展阶段决定了其有限的融资渠道,企业融资更倾向于政府财政拨款、银行贷款、境内外股权融资、债券融资以及其他民间资本等方式。银行贷款通常作为企业筹集资金的首选,然而中小型文化创意企业的资产规模有限且资本回报率较低,很难达到银行信贷的标准。而产业内产值主要依靠大型企业以及处于发展成熟期的企业的带动,原因在于规模较大企业的筹资渠道相对更广,会首选直接融资,包括股权融资和债券融资[4]。公开发行股票上市融资成为文化创意企业获得持续资金供应的又一重要方式,伴随上市融资的文化创意企业数量的持续增加,尤其是中国概念股一度受到海外投资者的追捧,文化创意企业纷纷赴美纳斯达克和纽交所上市融资,各大互联网门户企业早在2000年就已经率先掀起了海外上市融资的浪潮。据统计,2012年北京地区已上市文化创意企业达到51家,累计首发融资额336亿,2013年赴美上市融资的文化创意企业达到33家(见表1),占全国在美上市企业的60%。在以上33家文化创意海外上市企业中,市值在10亿美元以上的有16家公司,占比48.4%;市值在5亿美元以下的中小型文创企业有15家企业,占比45.4%。上市企业中涉及领域集中在互联网信息服务、硬件半导体与设备、网络游戏、媒体、电子商务及酒店餐饮,上市的速度明显加快,其利用资本市场来融资的能力也在不断增强。

表1 北京地区赴美上市的文化创意企业(截止2013年底)

然而随着海外投资者对于中概股的认识逐步走向理性化,部分小盘股企业上市后,成交量较难上升,甚至遭遇破发,最终造成企业破产或被迫退市。因此进一步研究境外上市企业的资本结构对于企业选择合理的融资模式意义重大。

二、首都文化创意产业境外上市公司的资本结构分析

文化创意企业选择通过境外上市融资的方式来调整企业经营的资本结构,主要是由于资本结构对于企业的税收、财务、代理成本以及融资成本等都会产生一定程度的影响。企业的资本结构包括股权资本和债权资本,因此研究上市公司资本结构的合理性需要分别从债权结构和股权结构两方面进行探讨[5]。本文将针对2011年到2013年北京市33家文化创意产业赴美上市企业的财务数据来分析其资本结构的特点与发展趋势。

(一)负债总体分析

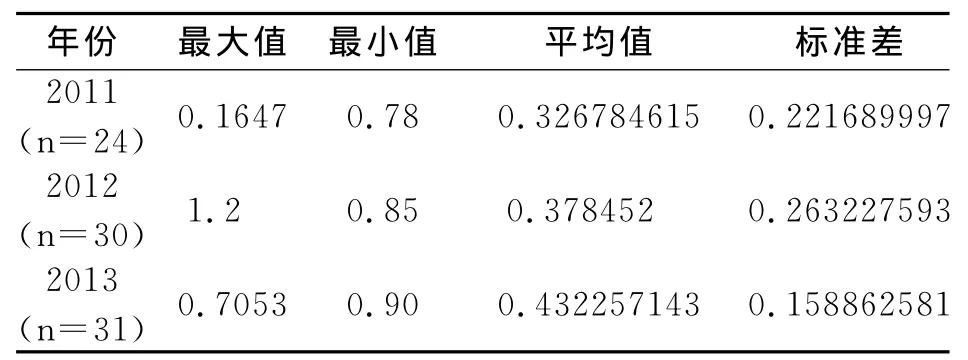

依据表1可以得到北京市文化创意产业赴美上市企业的数据,除去至今已退市的企业,2011年有24家企业赴美上市,2012年30家,2013年底共计31家。如表3所示,企业的资产负债率连续三年呈逐年递增趋势,平均值分别为32.67%、37.84%、43.22%,标准差分别为 0.22、0.26、0.15。由此可以看出,上市公司的资产负债率主要在30%~40%左右分布,其变动幅度不是很大,呈逐年上升趋势。相比较之下,国内2000年以后A股上市的上市公司的平均负债率在40%左右,2000年之前A股上市的上市公司的平均负债率达到60%左右,文化创意产业赴美上市公司的负债融资尚属初期阶段,发展程度相对较低。

表2 北京地区文化创意产业赴美上市公司资产负债率分析

(二)债务的期限结构

以北京地区文化创意产业赴美上市公司财务数据为分析基础,上市公司的短期负债比率普遍较高,将近21家公司的短期负债比率达到100%,排除这21家完全依靠短期负债融资的企业,2011年至2013年短期负债比率均值分别77.11%、74.11%、74.11%,主要分布在70%~80%左右,递减幅度不大,整体还算平稳。由此可见,文化创意产业上市公司的负债主要由流动负债融资承担,短期流动负债已成为上市企业的主要资金来源。相对于长期负债,流动负债的融资速度较快,融资成本足够低并且弹性较大,使得资金流动性变强,这也意味着财务风险会有所增加,同时长期负债比率呈上升趋势,可以看出文化创意产业上市公司意图通过债务融资结构的调整来降低公司的财务风险,并且逐渐改善长期负债的情况。

(三)股权结构分析

文化创意产业的发展与企业的成长都与外来国际资本关系密切。由表3数据可以看出,文化创意企业境外上市前,外资股权占比普遍较高,多数维持在20%以上。随着企业选择境外上市来获得更多的融资回报风险投资者,外部资本的融入量也在继续增加,这也必然造成公司管理层股权的减持,使其逐渐放松对公司的掌控。对于市值较高的具有较多外资股权的企业,上市后带来的越来越丰富的境外自由资金,一定程度上有利于企业扩大经营规模以及多元化现金流入。然而,小规模企业在入市前本身就缺乏一定规模的自有资金,只能粉饰夸大财务数据,伴随上市后外资持股比例的不断增加,使得公司管理层股份减少,并且在筹集资金的同时也会带来越来越多的二级市场承销费用,尤其在美国上市后,小盘股企业不仅要承担大额的融资成本,其经济效益也会有所下降[6]。因此,对于小型规模文化创意企业来讲,境外上市融资成本较高,反而会起到负面作用,不利于企业经营的长期发展,相比之下选择银行贷款或债券融资更能有效地满足企业短期资金需求。

表3 北京地区部分文化创意产业境外上市企业IPO前的股权结构

(四)特点剖析

从债权结构角度分析,文化创意产业境外上市公司的短期债务融资比例较高,短期负债比例在80%以下浮动,长期负债占比较低,基本在20%左右浮动。由此说明上市公司的财务情况稳定性相对较低,倾向于使用股权投资作为长期内的融资策略。主要原因可以归结为:首先,我国的资本市场发展尚未完善,且国内企业较多投入股票市场,并较大程度地借助于商业银行融资作为主要负债来源,从而导致在长期债券市场参与度较低;其次,国内中小文化创意企业上市的法律法规使得上市系统效率变差,而且难以保证国内中小企业的利益,使其更倾向于在风险较小且融资效率较高的美股市场上市融资;再次,受到我国宏观经济政策的大环境影响,资金在金融市场上的流动性过剩且来源较多,造成银行短期借款成本不断下降,同时较低的财务负担也形成了较高的流动负债比[7]。

从股权结构角度分析,持续的海外融资会给文化创意产业带来充实的流动资金,但不一定完全有利于企业的经营发展。首先,大中型文化创意公司在上市前,股权主要集中在公司内部管理层以及外来风险投资,社会公众的散股偏少,过于集中化的资本结构造成公司在内部治理与经营上逐渐失衡,这同样会造成公司在新股增发时或者配股时出现权益损失,而公司大股东以及内部控制人则会在此时偏向于选择有利于自己权益的方案,进而影响公司的整体经营局面。另外对于小盘股企业来说,赴美上市风险较大,且外资股权的逐步侵入以及较高的融资成本,都达不到企业上市的融资需求。

三、首都文化创意产业上市融资的趋势分析与政策建议

1.充分发挥债务融资的对公司绩效的促进作用,拓宽融资渠道。

现阶段国内现有债券市场发展滞后的主要原因在于制度环境的约束,造成资本环境不利于文化创意产业大展拳脚,而文化创意产业海外上市企业仍以单一的短期债务融资作为重点的融资方案,导致单纯的债务融资难以充分提高企业经营绩效。因此可以通过发行公司债来拓宽文化创意产业上市公司债务融资渠道,灵活运用金融创新方式,并尽量简化国内债券市场非必要的行政干预手段。尤其在改善公司绩效方面,公司债的发行不仅可以对经营者产生硬性的约束,同时融资成本也比较低。为提高债券的流动性,可以适时发行浮动利率的公司债券,从而充分发挥债务融资对公司绩效的促进作用。

2.完善文化创意产业海外上市公司的股权结构,提高经营绩效

积极普及法人与自然人控股股东,形成由法人或自然人控股的股权结构,以及唯一的公司财产产权,这样持股者(不论法人还是自然人)就会以生产经营者的身份参与公司经营,从而提高公司治理与经营的绩效;鼓励更多规模较小的文化创意公司优先选择债权融资,争取迅速地得到短期资金流,从而有效利用资金实现经济的效益最大化。

3.积极配合境外上市地区的监管部门工作,客观选择上市地区。

通过对于已成功在境外进行股权上市融资的企业,应主动配合当地金融机构的监督检查工作,做到信息公开透明,避免出现信息不对称等现象[8]。而对于规模较小或不满足境外上市条件的文化创意企业,建议以国内创业板上市为首要选择,债券融资次之,慎重选择海外上市融资,以最大化降低融资成本,充分提高资本的有效利用效率。

4.加大政府资金投入,对中小型文化创意企业提供有效的财政拨款。

对于难以达到国内外上市标准的偏中小型文化创意企业,资金周转期较长,投资回报率较低,银行抵押资产有限,最直接有效的政府资金拨款则是迅速提高企业经营活力的一剂良药,同时可以给予文化创意产业上市公司较大幅度的税收优惠与资金扶持[9]。政府对于文化创意产业的资金支持是不可或缺的,这可以从美国文化创意上市企业的发展进程中得到印证。如美国政府通过下发联邦政府法案给予文化创意企业完善的法律法规环境与切实可行的税收优惠政策,为其提供了大量的金融支持[10]。

[1]蒋三庚,王晓红.文化创意产业研究[M].北京:首都经济贸易大学出版社,2006:80—84.

[2]NED ROSSITER.Creative Industries in Beijing:Initial Thoughts[J].Leonardo,2006(4):367—370.

[3]JASON POTTS,STUART CUNNINGHAM,JOHN HARTLEY,PAUL ORMEROD.Social network markets:a new definition of the creative industries[J].Journal of Cultural Economics,2008(3):167—185.

[4]张谨.北京市文化创意产业发展的融资问题研究[D].北京:北京工商大学,2010.

[5]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证分析[J].厦门大学学报:哲学社会科学版,2000(3):114—120.

[6]邢雪峰.中国互联网企业境外上市融资的绩效研究[D].上海:复旦大学,2012.

[7]宋洋.文化创意产业上市公司资本结构与经营绩效关系研究[D].大连:东北财经大学,2012.

[8]TERRY FLEW.Toward a Cultural Economic Geography of Creative Industries and Urban Development:Introduction to the Special Issue on Creative Industries and Urban Development[J].The Information Society,2010(26):85—91.

[9]ERIK STAM,JEROEN P J DE JONG,GERARD MARLET.Creative Industries in the Netherlands:Structure,Development,Innovativeness and Effects on Urban Growth[J].Geografiska Annaler.Series B,2008(2):119—132.

[10]李华成.欧美文化产业投融资制度及其对我国的启示[J].科技进步与对策,2012(7):107-112.