考虑微观结构噪声的积分波动估计量

作者简介:郭溪发(1990-),男,汉族,福建龙海人,硕士研究生,福州大学经济与管理学院,研究方向:风险管理。

摘要:金融资产的波动率度量对于资产风险管理、投资组合以及衍生产品定价都十分重要,本文从极差的角度入手,考虑微观结构噪声的影响,运用蒙特卡罗模拟的方法得出经过微观结构噪声纠偏的已实现极差三幂次变差的有效性。

关键词:高频数据;已实现极差三幂次变差;微观结构噪声

一、引言

波动率的度量是金融风险研究的重要内容之一,准确地对波动率进行估计,对金融资产的风险管理,投资组合配置,衍生产品定价等方面有着非常重要的意义。Anderson、Bollerslev(2001)提出了基于高频数据的已实现波动(RV)作为二次变差的一致估计量,并从理论上证明在没有跳跃和微观结构噪声的情况下,已实现波动是积分波动的一致估计量。Christensen、Podolskij(2007)和Martin Martens、Dick van Dijk(2007)分别提出了基于价格极差的已实现极差波动(RRV)。已实现极差波动利用了整个价格过程的极差,在信息利用方面显然比已实现波动更有效率,在理想的情况下(连续交易、无市场摩擦),已实现极差波动的有效性是已实现波动的5倍。

然而,在跳跃扩散假设条件下,RRV不再是二次变差的一致估计量。因此很多学者研究了在跳跃扩散假设条件下RRV的性质,并提出了基于极差的跳跃稳健型估计量。主要的理论成果是Christensen、Podolskij等提出的已实现极差双幂次变差和多幂次变差理论。已实现极差多幂次变差虽然对有限活动的跳跃是稳健的,却没有考虑到微观结构噪声的影响。因此本文拟对跳跃稳健型的波动估计量加以改进,消除微观结构噪声的影响,进一步提高波动估计的准确性。

二、理论基础

(一)已实现极差波动

假设资产对数价格p(t)是半鞅过程,一般的跳跃-扩散过程可以写成如下的形式:

pt=p0+∫t0μudu+∫t0σudWu+∑Nti=1Ji(3-1)

其中,μ=(μt)t≥0是局部有界的漂移函数,σ=(σt)t≥0是严格正的左极限右连续的随机波动过程,W=(Wt)t≥0是标准的布朗运动,N=(Nt)t≥0是有限活动的计数过程,J={Ji}i=1,…,Nt是一系列非零的随机变量。

当价格过程不含跳跃时,跳跃扩散过程就退化成如下的扩散过程:

pt=p0+∫t0μudu+∫t0σudWu(3-2)

在没有考虑跳跃的情况下,Christensen、Podolskij(2007)提出了以价格极差为基础的已实现极差波动。记等抽样间隔的价格改变量为:

SpiΔ,Δ,m=max0≤s,t≤m{pi-1n+tN-pi-1n+sN}

则RRVn,mb=1λ2,m∑ni=1S2piΔ,Δ,m

其中,λr,m=E(SrW,m)为标准布朗运动极差的r阶矩,

SW,m=maxs,t=0,1,…,m(Wt/m-Ws/m)表示标准布朗运动极差,

RRVn,mb表示在有跳跃的情况下是有偏差的。

(二)已实现极差多幂次变差

Christensen、Podolskij(2012)提出了已实现极差多幂次变差,定义如下:

RMVn,m(q1,…,qk)=nn-k+1nq+/2-1∑n-k+1i=1∏kj=1Sqjp(i+j-1)Δ,Δ,mλqj,m

其中,q+=∑kj=1qj,λqj,m=E(SqjW,m)

Christensen、Podolskij(2012)证明了在价格过程服从布朗半鞅的假设下,当抽样频率趋于无穷大时:

RMVn,m(q1,…,qk)p∫10σuq+du

同时满足如下的中心极限定理:

n(RMVn,m(q1,…,qk)-∫10σuq+du)dsMN(0,Λm(q1,…,qk)∫10σu2q+du)

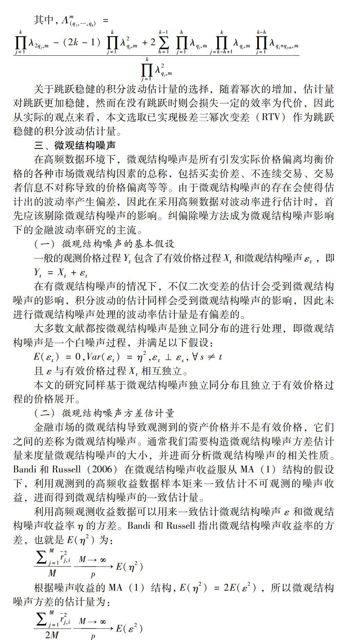

其中,Λm(q1,…,qk)=∏kj=1λ2qj,m-(2k-1)∏kj=1λ2qj,m+2∑k-1h=1∏hj=1λqj,m∏kj=k-h+1λqj,m∏k-hj=1λqj+qj+h,m∏kj=1λ2qj,m

关于跳跃稳健的积分波动估计量的选择,随着幂次的增加,估计量对跳跃更加稳健,然而在没有跳跃时则会损失一定的效率为代价,因此从实际的观点来看,本文选取已实现极差三幂次变差(RTV)作为跳跃稳健的积分波动估计量。

三、微观结构噪声

在高频数据环境下,微观结构噪声是所有引发实际价格偏离均衡价格的各种市场微观结构因素的总称,包括买卖价差、不连续交易、交易者信息不对称导致的价格偏离等等。由于微观结构噪声的存在会使得估计出的波动率产生偏差,因此在采用高频数据对波动率进行估计时,首先应该剔除微观结构噪声的影响。纠偏除噪方法成为微观结构噪声影响下的金融波动率研究的主流。

(一)微观结构噪声的基本假设

一般的观测价格过程Yt包含了有效价格过程Xt和微观结构噪声εt,即

Yt=Xt+εt

在有微观结构噪声的情况下,不仅二次变差的估计会受到微观结构噪声的影响,积分波动的估计同样会受到微观结构噪声的影响,因此未进行微观结构噪声处理的波动率估计量是有偏差的。

大多数文献都按微观结构噪声是独立同分布的进行处理,即微观结构噪声是一个白噪声过程,并满足以下假设:

E(εt)=0,Var(εt)=η2,εt⊥εs,s≠t

且ε与有效价格过程Xt相互独立。

本文的研究同样基于微观结构噪声独立同分布且独立于有效价格过程的价格展开。

(二)微观结构噪声方差估计量

金融市场的微观结构导致观测到的资产价格并不是有效价格,它们之间的差称为微观结构噪声。通常我们需要构造微观结构噪声方差估计量来度量微观结构噪声的大小,并进而分析微观结构噪声的相关性质。Bandi和Russell(2006)在微观结构噪声收益服从MA(1)结构的假设下,利用观测到的高频收益数据样本矩来一致估计不可观测的噪声收益,进而得到微观结构噪声的一致估计量。

Bandi和Russell(2006)根据噪声收益的MA(1)结构,采用高频收益数据的样本矩来推导出不可观测的微观结构噪声方差的一致估计量。假设h表示一个交易日,考虑n个交易日并将在时刻ih的观测对数价格表示如下:

ih=pih+εih,i=1,2,…n.

其中,pih是对数有效价格,εih表示对数微观结构噪声。

然后将每个交易日划分成M个等间隔的子区间,定义观测到的高频收益率如下:

j,i=(i-1)h+jδ-(i-1)h+(j-1)δ,j=1,2,…,M.

其中δ=h/M,j,i表示第i天第j个区间内的观测收益率,即

j,i=rj,i+ηj,i

利用高频观测收益数据可以用来一致估计微观结构噪声ε和微观结构噪声收益率η的方差。Bandi和Russell指出微观结构噪声收益率的方差,也就是E(η2)为:

∑Mj=12j,iMM→∞pE(η2)

根据噪声收益的MA(1)结构,E(η2)=2E(ε2),所以微观结构噪声方差的估计量为:

∑Mj=12j,i2MM→∞pE(ε2)

四、考虑微观结构噪声的已实现极差三幂次变差

本文选取已实现极差三幂次变差作为跳跃稳健的积分波动估计量,然而该估计量同样会受到微观结构噪声的影响。现有的研究中,大多数文献在研究跳跃和噪声时基本上只考虑其中一方面,同时考虑跳跃和噪声的研究相对较少。本章拟在已实现极差三幂次变差这一跳跃稳健的积分波动估计量基础上对其加以改进,剔除微观结构噪声的影响,以期能够更好地对波动率进行估计。

Christensen等(2009)提出了对已实现极差进行微观结构噪声纠偏的方法,首先估计出微观结构噪声的方差估计量,其次利用收益率极差减去微观结构噪声的部分,进而达到剔除微观结构噪声的目.的。基于这样的思路,本文对现有的跳跃稳健积分波动估计量——已实现极差三幂次变差进行噪声纠偏,从而构造出对噪声和跳跃稳健的积分波动估计量,并通过蒙特卡罗模拟方法来分析该估计量的有效性。

根据已实现极差多幂次变差的定义,已实现极差三幂次变差表示成如下形式:

RTVn,m=nn-2∑n-2i=1Π3j=1Sp2/3(i+j-1)Δ,Δ,mλ2/3,m,q1=q2=q3=2/3

Christensen(2009)等的研究表明Bandi和Russell(2006)提出的噪声方差估计量表现较优,因此本文也选用该估计量,表示如下:

2N=RVN2NPω2

根据Christensen等(2009)对已实现极差噪声纠偏的方法,本文在此基础上对已实现极差三幂次变差进行噪声纠偏,因此本文构建的对跳跃和噪声稳健的积分波动估计量为:

RTVBC=nn-2∑n-2i=1Π3j=1Sp(i+j-1)Δ,Δ,m-2\\hatωSp(i+j)Δ,Δ,m-2\\hatωSp(i+j+1)Δ,Δ,m-2\\hatωλ2/3,m

从理论上讲,经过微观结构噪声纠偏的估计量能够提高波动率估计的准确性。鉴于无法直接推导出该估计量的渐进有效性,本文拟从数据模拟的方法入手,利用蒙特卡罗模拟分析的方法来验证该估计量的有效性。

五、蒙特卡罗模拟分析

(一)模拟设计

本文在模拟数据生成过程时,考虑了波动率均值回复性、杠杠效应等金融数据常见的特征,同时采用不同的信噪比来反映不同微观结构噪声大小的影响,信噪比为噪声方差和有效价格方差的比值。参考Huang and Tauchen(2005)和Sahalia and Yu(2009)的模拟过程,本文的数据生成过程表示如下:

dP=VtdW1t+κtdJtdVt=ζ(v-Vt)dt+sVtdW2t

其中:W1t和W2t是标准维纳过程,ρ(W1,W2)=-0.6描述了杠杆效应,v=0.1,对应的年波动率大约为30%,ζ=5,表示波动率的均值回复速度,s=0.5,表示波动率的波动。Jt是强度参数为λ的泊松过程,跳跃大小κ~N(0,σ2j)。这部分只研究波动率微观结构噪声纠偏的效果,所以假定在同样的跳跃强度下,考虑不同的信噪比值:ω=0.001、0.005、0.01、0.05来研究波动率微观结构噪声纠偏的效果。

(二)结果分析

1.统计特征比较

这部分主要通过观察不同积分波动估计量的统计特征来评判估计量的优劣。本文选取了四个积分波动估计量:双幂次变差(BV)、已实现极差双幂次变差(RBV)、已实现极差三幂次变差(RTV)和经过微观结构噪声纠偏的已实现极差三幂次变差(RTVBC)。由于考虑了微观结构噪声纠偏,所以不再进行最优抽样频率的选择,鉴于极差构造的特殊性以及为了更加充分地利用价格信息,本文采用5分钟的抽样频率。各个估计量的统计特征见表3-1。

表3-1不同积分波动估计量统计特征

首先来看BV和RBV的情况:在不同的信噪比下,(1)RBV的均值都大于BV的均值,这与Martin Martens、Dick van Dijk(2007)的研究结果一致,即极差更容易受到微观结构噪声的影响而产生向上偏差。(2)RBV的标准差均小于BV的标准差,由于存在微观结构噪声,RBV对于BV的有效性达不到理想情况下的5倍,但从中我们仍然可以得出基于极差的波动估计量表现较优。(3)在偏度、峰度和正态性检验方面,RBV的表现依然优于BV。

接下来分析RBV、RTV和RTVBC的情况:在不同的信噪比下,(1)在均值和标准差方面,三个估计量的值依次减小,说明幂次越高,估计效果越好,在同样的幂次下,经过微观结构噪声纠偏的估计量表现较优。(2)在偏度、峰度及正态性检验方面,尽管三个估计量都表现出不同程度的尖峰厚尾,但经过微观结构噪声纠偏的估计量同样表现更好。

从上面的分析可知,基于日内极差的波动估计量优于基于日内收益的波动估计量,经过微观结构噪声纠偏的估计量表现较好说明在波动率估计过程中不应该忽视微观结构噪声的影响,考虑进微观结构噪声能够提高波动估计量的有效性。同时,在不同的信噪比下,本文提出的估计量均表现较好,说明该估计量对噪声和跳跃稳健。

2.样本内估计比较

为了比较不同积分波动估计量的样本内估计效果,这里参照Andersen等(2003)和Sahalia、Mancini(2008)的做法,Andersen等认为日间对数积分波动率满足AR(5)过程:

lt=12log(IVt)=φ0+∑5i=1φilt-id+et

其中,et为白噪声过程。

本文在上述对数波动率模型的假定下,得到不同积分波动的样本内估计,并进而分析不同积分波动估计量的有效性。上文分析比较了不同积分波动估计量的统计特征,这里就均方根误差(RMSE)这一常用法则来分析比较不同积分波动估计量的有效性。具体的结果如表3-2所示:

表3-2不同积分波动估计量样本内估计均方根误差

从不同信噪比下RMSE的值可以看出基于日内极差的估计量相较于基于日内收益率的估计量能够提供更加准确的积分波动估计。另外,在同样的幂次下,经过微观结构噪声纠偏的估计量表现略优。总体上而言,经过微观结构噪声纠偏的估计量能够提供更加准确的积分波动估计。

综合上述两部分的分析,本文认为经过微观结构噪声纠偏的已实现极差三幂次变差能够更加准确地估计波动率,同时对噪声和跳跃稳健。

六、小结

本章根据已实现极差多幂次变差理论,选取已实现极差三幂次变差作为跳跃稳健的积分波动的一致估计量。并对已实现极差三幂次进行微观结构噪声纠偏,从而得到对噪声和跳跃稳健的估计量。通过蒙特卡罗模拟方法,从统计特征和样本内估计两方面来比较不同积分波动估计量的表现,得到经过微观结构噪声纠偏的已实现极差三幂次变差更加有效,从而经过微观结构噪声纠偏的已实现极差三幂次变差能够作为一种更为精确的度量金融市场波动率的方法。(作者单位:福州大学经济与管理学院)

参考文献:

[1]Andersen T.G and Tim Bollerslev,et al.The distribution of stock return volatility[J].Journal of Financial Economics,2001,61:43-76.

[2]Christensen,K.and podolskij,M.Realized range-based estimation of integrated variance[J].Journal of Econometrics,2007,141(2):323-349.

[3]Martin Martens and Dick Dijk.Measuring volatility with the realized range[J].Journal of Econometrics,Forthcoming,2007.

[4]Kim Christensen,Mark Podolskij and Mathias Vetter.Bias-correcting the realized range-based variance in the presence of market microstructure noise[J].Finance and Stochastics,2009,13(2),239-268.