我国货币供给量与经济增长的实证分析

○程启智 高 阳

(中南财经政法大学经济学院 湖北 武汉 430073)

一、引言

随着美国金融危机和希腊主权债务危机爆发以来,世界各国都以货币政策作为本国调控宏观经济的重要途径和手段,纷纷采用积极的货币政策,特别是美国实施量化宽松的货币政策以来,世界经济格局也发生了变化。中国在这段时期也采用了不同的货币政策,由积极的货币政策转向稳健的货币政策。那么,货币供给量与经济增长之间到底有怎样的关系?

国内外学者关于货币供给量与经济增长的实证研究非常多,很多学者从不同的角度对此课题进行研究。Friedman和Schwartz(1963)以及 Tobin(1965)通过实证研究发现,货币供应量的变化对短期产出的波动会产生影响。Kormendi和Meguire(1984)对50个国家的研究以及Boschen和Mills(1995)对美国的研究得出,在长期中货币供给量对产出没有影响。McCandless和Webber(1995)考察了不同货币口径下的110个国家近30年的数据资料进行相关分析,得出货币供给量的增长率变动引起通货膨胀率的相同变化,而货币供给量与实际产出的增长率之间没有相关性。Andreas Schabert(2009)通过一个无摩擦的金融市场和价格粘性的标准宏观模型分析利率目标和货币供应量的关系,证实了平稳序列的货币供给量满足利率的期望目标,从而影响经济的增长。

国内学者黄先开、邓述慧(2000)运用二步OSL方法,研究了货币政策的非对称性以及预期的货币冲击对经济增长的影响,认为中国的货币机制与西方经济国家的机制差别较大,预期和非预期的货币供给冲击对产出的影响是非中性的,说明货币供给对中国宏观经济的运行中仍具有关键作用。陆军、舒元(2002)运用Granger因果检验及Fisher与Seater的长期导数的方法对我国在1978—2000年期间货币供给量和经济增长进行实证研究,通过Granger因果检验发现我国在1978—2000年经济增长是货币供给量的Granger原因,在长期中货币供给量对经济没有实质性的影响,即在长期中通过扩张性的货币政策来增加货币供给量实现我国经济持续增长是行不通的。梁晓辉(2003)基于货币供给的内生性,运用VAR模型和格兰杰因果关系验证了货币供给与国内生产总值之间的关系,发现GDP是M 2的Granger原因,M 2不是GDP的Granger原因,认为中国的货币供给是一个内生变量,主流的货币理论可能无法解决经济运行中的一些问题。杨建明(2005)运用协整检验和误差修正模型对1986-2001间的货币供应量和经济增长速度之间的关系进行研究,得出了广义货币供应量不是GDP增长的Granger原因。肖卫国、靳静(2007)运用向量误差修正模型和协整检验对我国货币政策的中介目标进行了实证分析,货币供给量作为我国货币政策中介目标的有效性正在降低。贵斌威等(2008)基于CIA模型,研究一般均衡的框架下货币供给对中国经济增长的影响,发现货币供给加速,会降低经济增长率,但若储蓄意愿强和经济增长潜力高时,货币供给增加可以保持经济增长。欧阳志刚等(2011)通过运用阈值协整方法研究了后金融危机时期货币供给过剩对GDP的非线性调节作用和冲击效应。他认为货币供给不足时,增加M 2对经济增长的刺激作用较弱,货币供给过剩时,减少M 2对经济增长的抑制作用也较弱。而且M 2对经济增长率的冲击约会持续四至五年。谭太平(2011)选取了1994—2009年的季度数据,运用可变参数状态空间模型分析了M 2、国内信贷对经济增长的动态作用,由产出的货币弹性来分析我国在不同经济时期的经济政策以及宏观经济形势,认为中国M 2作为货币政策的中介目标日趋成熟。陈健(2011)运用SVAR模型研究了全球货币供给通过不同价格波动的路径对经济增长的影响,发现货币供给对实体经济的影响具有明显的非对称性。魏蓉蓉等(2011)基于VAR模型研究了货币供应、通货膨胀、经济增长之间的关系,发现长期内经济增长对货币供应有负向作用,货币供给增加有利于经济增长,认为中国存在托宾效应。张永升等(2012)分别研究了名义GDP和实际GDP与M 2之间的关系,并分别选取货币政策相对紧缩和相对宽松时期的三组数据进行实证研究,认为名义GDP和实际GDP分别与M 2互为Granger因果关系,而且相对紧缩的货币政策下的实际GDP对货币供给的弹性要高于相对宽松的货币政策下的实际GDP对货币供给的弹性。裴平等(2012)运用状态空间模型和面板模型验证了10个国家非预期货币供给对经济增长的影响,发展中国家的非预期货币供给能够促进经济增长,而发达国家的非预期货币供给对经济发展的印象较弱,表现为负向作用。

由于使用何种货币供给量作为研究的变量并没有统一的标准,而且使用不同的统计口径的变量所产生的结果也可能不同。为了消除不同的统计口径产生的不同结果以及更加全面地研究货币供给和经济增长之间的关系,本文研究在不同口径(M 0,M 1,M 2)下货币供给量与经济增长之间的影响关系。

二、实证分析

1、变量选择和样本数据的选取

本文选取2002年—2011年的相关季度数据作为样本数据,采用GDP的当期变量作为经济增长的代理变量,用GDP表示。货币供给量指标用M 0,M 1,M 2当期存量表示。以上数据分别来自《中国统计年鉴》和中国人民银行网站。不同口径的货币供给量M 0,M 1,M 2来自中国人民银行网站,GDP来自2002-2011年《中国统计年鉴》。为了消除季节数据的波动,对当期的GDP序列和货币供给量序列取对数,分别记为LM 0,LM 1,LM 2和 LGDP。

2、单位根检验

本文先利用ADF检验对GDP和货币供给量进行平稳性检验,可以发现GDP及货币供给量序列都不平稳,不能直接构建模型。所以,对变量分别取对数即LM 0,LM 1,LM 2和LGDP,然后对LM 0,LM 1,LM 2和LnGDP各自进行一阶差分后,可以发现△LM 0,△LM 1,△LM 2和△LGDP在5﹪的显著性水平下是平稳的,LM 0,LM 1,LM 2和LGDP都是一阶单整,即LM 0~I(1),LM 1~I(1),LM,2~I(1),LGDP~I(1)。因此,M 0,M 1,M 2可能分别与GDP之间存在协整关系。具体详见表1。

表1 ADF单位根检验结果

3、协整检验

表2 协整关系检验

由单位根检验可知时间序列 LM 0和 LGDP,LM 1和LGDP,LM 2和LGDP都是一阶单整,则可能存在长期稳定的均衡关系,利用Johansen似然比检验方法分别对它们进行协整检验。具体结果详见表2。

根据检验结果可以知道,在显著性水平0.05下,由于迹(Trace)统计量检验有 15.52804>15.49471,1.601036<3.841466,所以LMO与LGDP序列之间存在协整关系。在显著性水平0.05下,由于迹(Trace)统计量检验有16.19657>15.49471,0.828697<3.841466,所以LM 1与LGDP序列之间存在协整关系。在显著性水平0.05下,由于迹(Trace)统计量检验有17.41879>15.49471,0.897318<3.841466,所以LM 2与LGDP序列之间存在协整关系。

由协整检验结果可知,在0.05的显著性水平下,GDP与M 0、M 1、M 2之间存在协整关系,这就说明在该样本期间内,我国的经济增长与不同口径的货币供给量之间存在长期的均衡关系。由此也可以说明,M 0、M 1、M 2可以作为我国货币政策调控的重点目标,与我国当前的货币政策是相适应的。随着我国经济金融制度的不断完善和创新发展,M 0、M 1、M 2对经济增长的作用和影响会越来越大,它们应该作为货币政策重点的监控目标。但是,它们是否是经济增长的原因,在多大程度上影响经济增长的变动,还需要进行下面的Granger因果关系检验。

4、Granger因果关系检验

M 0、M 1、M 2与GDP之间分别存在协整关系,但是这种长期均衡的协整关系是否由货币供给量M 0、M 1、M 2的变化引起GDP的变化的结果,还是GDP引起货币供给量M 0、M 1、M 2的变化的结果,还是它们互为因果关系。为了说明不同统计口径下货币供给量与经济增长之间的因果关系,需要分别对M 0、M 1、M 2和GDP的因果关系进行检验。在此分别取滞后期为1和滞后期为2,对M 0、M 1、M 2和GDP进行Granger因果关系检验。具体检验结果如下表3。

由检验结果可以知道,当滞后一期为时,LGDP不是LM 0的Granger原因,说明经济增长并不会增加流通中的现金量,LM 0是LGDP的Granger原因,说明现金的增加会促进经济的增长;滞后两期时两者互为因果关系。当滞后期为1时,LGDP和LM 1互为Granger原因,说明经济增长会带动流动中的现金量增加,货币供给的增加也会促进经济的增长;滞后两期时,LGDP不是LM 1的Granger原因,LM 1是LGDP的Granger原因。LGDP在滞后期为1和滞后期为2时与LM 2互为Granger原因,在滞后期为2的前提下,LM 2比LM 1对LGDP的影响更强,也就是说,广义货币供给量比狭义货币供给量与经济增长的关系更加密切。总之,在显著性水平0.01下,LM 0、LM 1、LM 2全部都是LGDP的Granger原因,这说明流动的现金和定期存款都会影响经济增长。

表3 M 0、M 1、M 2与GDP的Granger因果关系检验表

图1 M 0与GDP之间的脉冲响应函数

图2 M 1与GDP之间的脉冲响应函数

图3 M 2与GDP之间的脉冲响应函数

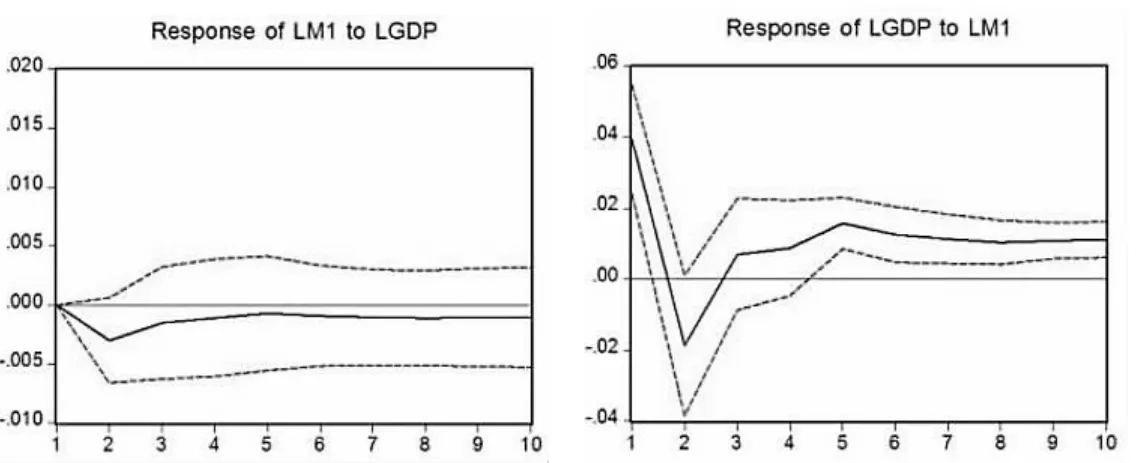

5、脉冲响应函数

协整模型揭示了M 0,M 1,M 2分别与GDP之间存在稳定的均衡关系,格兰杰因果关系检验解释了他们之间存在的因果关系,但是都不能提供动态信息,无法知道当其中的一个变量变化时,另一个变量的特征。因此,要运用脉冲响应函数进一步分析货币供给量与经济增长之间的关系。

由图1可知,当GDP的随机扰动项受到一个标准差大小的冲击时,它在前三期内对M 0的负向作用不断增大,在第三期达到最大。随后几期负向作用逐渐减小但仍为负,在第七期以后GDP对M 0的影响几乎保持稳定的负向作用。M 0是流动性最强的货币,与消费密切相关。短期的经济增长并没有增加人们持有更多货币的需求,也就是说人们的消费意愿比较低,这可能与我国的社会保障水平较低有关。当M 0的随机扰动项受到一个标准差大小的冲击时,它在前两期内对GDP的正向作用不断减小直至减小为零,在第三期到第五期内,表现为负向作用,随后几期在零上下波动,即影响作用不大,这说明长期内的作用不显著,货币政策只能作为一个短期的政策。

由图2可知,当GDP的随机扰动项受到一个标准差大小的冲击时,对M 1的负向作用在第二期达到最低,在随后的几期里,这种负向作用逐渐减弱,在第五期达到最小,此后一直在零附近。总体来说,它对M 1的影响作用不大,表现为负向作用。由经济增长对M 0和M 1的影响可以看出我国是一个高储蓄的国家,短期经济增长的波动并不会增加货币的流动性。这与实际经济现象相符。当M 1的随机扰动项受到一个标准差大小的冲击时,它在前两期内对GDP的正向作用不断减小直至减小为零,在2-3期内,表现为负向作用,随后又表现为正向作用,并且正向作用趋于稳定,这说明货币政策短期内会引起经济波动,长期内逐渐趋于稳定。

由图3可知,当GDP的随机扰动项受到一个标准差大小的冲击时,它在前两期内对M 2的正向作用逐渐增大,在3-5期内对M 2的正向作用稍微减小,在第五期以后,正向作用趋于稳定。M 2除了包括M 1还包括个人储蓄,所以可以看出经济增长对广义货币量的正向作用比狭义货币量的正向作用较大。M 2能较全面的反映宏观经济的运行情况。当M 2的随机扰动项受到一个标准差大小的冲击时,它对GDP的影响由微弱的正向作用降为负向作用,在2-3期内对GDP的负向作用逐渐减弱但仍未负,随后变为正向作用,但正向作用的影响不大,逐渐趋于零。这也说明货币政策会造成短期的经济波动,长期的效果不大。

三、结论和建议

本文研究的是不同统计口径下货币供给量与经济增长之间的关系,得出的结论与之前的研究结果也有不同。我认为原因如下:第一,样本数据的频率和时期不同。以往的文献中有使用月度、季度、年度数据进行处理的,选取变量的时间段也不相同,在不同的经济背景和特定的经济环境下,结果也会有不同。本文利用2002年—2011年的相关季度数据。第二,模型不同。以往文献中有利用ECM模型、TOBIN模型、状态空间模型、向量自回归模型等进行研究的,选取不同的模型可能获得不同的结论。本文运用协整检验、Granger因果检验、向量自回归模型(VAR模型)和脉冲响应函数对货币供给量与经济增长之间的关系进行实证分析。

货币供给量与经济增长之间的关系较为复杂。本文分别研究了不同口径(M 0,M 1,M 2)下的货币供给量对经济增长的影响,比较全面的反映了二者之间的关系。通过前面的实证研究,可以发现:第一,M 0、M 1、M 2对经济增长的影响是不尽相同的。由Granger因果关系检验,广义货币供给量(M 2)对GDP的影响强于狭义货币供给量(M 1),能够较好地反映宏观经济的整体运行,政府应关注M 2的变化。但是也不能忽略M 0和M 1的变化。只有全面综合衡量三者对经济增长的影响,才能适时适度的运用货币政策。M 0和M 1的流动性较强,尤其是M 0与消费密切相关。研究M 0、M 1与经济增长之间的关系,能够反映居民消费的变化。由M 0和GDP脉冲响应函数可知,经济增长并没有带来M 0的增长。目前,中国正处于经济结构转型时期,公众不稳定的心理预期会导致消费水平降低,储蓄较高,不利于经济增长。因此,中国要尽快建立覆盖城乡的社会保障制度,逐步提高社会保障水平。另外,要逐步提高公众的消费水平就要缩小收入分配差距,健全国民收入分配体系。总之,政府应该加强货币政策与各种政策的协调配合使用。第二,从脉冲响应函数中可以看出,无论是M 0、M 1还是M 2对经济增长的影响都是短期的,在长期内基本趋于稳定。货币政策只能作为一个短期的政策。但短期的政策也会造成经济的波动,政府要适时适度的运用货币政策。另外在运用货币政策的同时,也要考虑货币政策的时滞性。国家要深化金融制度改革,疏通货币政策传导机制,并完善货币供给的调节机制,加强货币政策与财政政策的配合。

[1]Friedman M,Anna Jacobson Schwartz:A Monetary History of the United States 1867-1960[M].America:Princeton University Press,1963.

[2]Tobin J.:Money and Economic Grow th[J].Econometrica,1965(33).

[3]Kormendi RC, Meguire P G.:Cross-Regime Evidence of Macroeconomic Rationality[J].Journal of Political Economy,1984(16).

[4]Boschen,M ills:Tests of long-run neutrality using permanent monetary Real shocks[J].Journal of Monetary Economics,1995(58).

[5]McCandless,Webber:Some Monetary Facts[J].Federal Reserve Bank of Minneapolis Quarterly Review,1995(39).

[6]Andreas Schabert:Money supply, macroeconomic stability and the implementation of interest rate targets[J].Journal of Macroeconomic,2009(31).

[7]黄先开、邓述慧:货币政策中性与非对称性的实证研究[J].管理科学学报,2000(6).

[8]陆军、舒元:长期货币中性:理论及其中国的实证[J].金融研究,2002(6).

[9]杨建明:我国货币供给量对产出、物价预测能力的实证研究[J].南开经济研究,2003(1).

[10]梁晓辉、黄玖立:我国货币供给内生性的理论分析与实证检验[J].华东经济管理,2003(1).

[11]肖卫国、靳静:货币供应量作为我国货币政策中介目标的有效性研究[J].统计与决策,2007(23).

[12]贵斌威、甄苓:货币供给、经济增长与通货膨胀:CIA模型与中国经验[J].生产力研究,2008(7).

[13]欧阳志刚、史焕平:后金融危机的货币供给过剩及其效应[J].经济研究 2011(7).

[14]谭太平:国内信贷、货币供给对经济增长的动态影响[J].财经科学,2011(2).

[15]陈健、徐康宁、王剑:货币供给、价格波动差异与经济增长:全球视角的经验研究[J].国际金融研究,2011(10).

[16]魏蓉蓉、崔超:货币供给、通货膨胀、经济增长之间关系的实证研究——基于2006-2010年数据的分析[J].经济问题,2011(9).

[17]张永升、杨伟坤、桑毅博:改革开放三十年我国货币供给与经济增长之间关系研究[J].财政研究,2012(2).

[18]裴平、刘璐:汇率和非预期货币供给对经济增长的影响[J].经济学家,2012(7).