税收滞纳金性质与制度修订研究

◆陈子龙 ◆陆宇坤

税收滞纳金性质与制度修订研究

◆陈子龙 ◆陆宇坤

我国法律体系中的滞纳金,其性质及法律地位,无论是在理论研究方面还是在税收征管实践中都存在着争议。要完善我国现行的税收滞纳金制度,必须确定税收滞纳金的性质,这是解决税收滞纳金制度其他问题的基础。《行政强制法》规定的滞纳金与税收滞纳金是否一回事,也是近年来困扰税收征管一线人员的实际问题,亟待解决。作为税收滞纳金制度构成要素的加收比率、救济制度、执行期限等问题,也有必要进一步在税收法律上给予明确。文章以我国税收滞纳金的法律条文以及税收征管实践作为切入点,对上述问题进行了系统地分析研究,并提出了税收滞纳金制度修订的建议。

税收;滞纳金;税收滞纳金性质;税收滞纳金制度

如何界定税收滞纳金的性质,税收滞纳金如何区别于其他法律法规规定的滞纳金,如何建立税收滞纳金制度,并不是仅仅在滞纳金之前加上“税收”两个字那么简单。《税收征管法》修订在即,而税收滞纳金制度的修订也成为当务之急。笔者以税收滞纳金性质的解析为突破口,探讨了税收滞纳金制度的修订等问题。

一、税收滞纳金性质的辨析与思考

关于税收滞纳金的性质一直是众说纷纭,各有各的说法。概括起来,主要观点有:

1.补偿说。①认为税收滞纳金本质上应该是对占用国家财政资金的代价补偿,尤其是在税收滞纳金加收率调低后与银行贷款的利率更加接近的情况下,税收滞纳金则更似对占用国家财政资金的代价补偿。这种说法的主要依据是《国家税务总局关于偷税税款加收滞纳金问题的批复》(国税函〔1998〕291号),该文件明确规定,滞纳金不是处罚,而是纳税人或者扣缴义务人因占用国家税金而应缴纳的一种补偿。笔者认为,从理论层面分析,现行税收滞纳金不能等同于“对占用国家财政资金的代价补偿”。首先,事物的性质是一种事物区别于其他事物的根本属性,税收滞纳金的性质也是其内在的、根本的属性,而非人为赋予的。总局文件仅仅明确“偷税税款加收滞纳金”,并未涉及纳税人和扣缴义务人的涉税违法行为的滞纳金。其次,根据民法法理,补偿并非补偿人违反义务的结果,收益人对受害人损失的造成一般无过错,仅因得到一定利益而向受害人支付一定补偿。②而税收滞纳金是因为纳税人未依法按期缴纳应纳税款造成的,是造成国家税款未能按期入库的损害行为,纳税人在主观上、客观上都存在过错,所以税收滞纳金的性质不同于经济补偿。再次,经济补偿一般应相当于银行同期同类贷款利率,而现行税收滞纳金加收率为万分之五,年加收率达到18.25%,大大高于同期同类银行贷款利率。此外,补偿多具有不确定性,可能是双方当事人事前或事后的一种约定,许多补偿可能是一事一定。可见,税收滞纳金是法律针对一般情况所做的规范,具有法定性、一般性、普遍性、加收率的固定性等特点,明显不同于一般意义上的补偿。

2.利息说。①王东山:《应把税收滞纳金界定为纳税人占用国家税款的利息》,《中国税务报》,2011年11月16日。认为税收滞纳金本质上应该是对占用国家财政资金而所付出的利息,现行税收滞纳金加收率则为“利率”。一方面,税收滞纳金的计算方法及各计算要素都类同与贷款利息的计算,且有具体法律规定;另一方面,税收滞纳金与利息一样都具有财产增值的属性。“贷款要承担利息。使用本应缴纳给国家的税款,如同贷款,应当具有承担利息的义务。”也有不少学者认为,税收滞纳金不能等同于利息,因为利息是资金占有人对资金所有人支付的对价,是本金的法定孳息。利息计算应是从总借款合同成立的当天开始计算,而税收滞纳金却不是纳税人只要负有纳税义务就一定要承担的义务,如果纳税人已经按期纳税,就不需要承担缴纳滞纳金的义务。而且滞纳金一般都会比利息高出不少,所以将税收滞纳金理解为利息有一定的片面性。

3.行政处罚说。认为税收滞纳金具有行政处罚性质,理由是因为税收滞纳金的加收比率按现行规定按年计算达到18.25%,比银行贷款利率高出许多。在理论界和实务界持有这种观点的人比较普遍。周振想指出:“滞纳金是行政机关对不按规定交纳税款或其他有关款项的行政管理相对人所适用的行政处罚。”②周振想主编:《法学大辞典》,北京:团结出版社,1994年版。于光远认为:“滞纳金是税务机关对不按规定期限缴纳税款的纳税单位或个人加收的罚款。”③于光远主编:《经济大辞典》,上海:上海辞书出版社,1992年版。王丙乾也曾提到,“税收滞纳金制度,是税务部门对纳税人拖欠国家税款的一种必要的经济惩罚措施,体现了税收法律的严肃性。”④《王丙乾要求加快清理欠税款明年起税收滞纳金改为按月征收》,《人民日报》,1991年11月13日。美国税法上没有关于滞纳金的制度,但其规定了独特的责任制度,即违反税法要承担民事罚和刑事罚。虽然没有独立行政责任,但其民事罚与其他国家税法上的行政责任相似。⑤陈长文等:《财经法律与企业经营——兼述两岸相关财经法律问题》,北京:北京大学出版社,2003年版,第20页。⑥此观点参见林纪东:《行政法》,台北:三民书局,1976年版,第365、366页。但不少学者认为,纳税人如果涉嫌偷税,应按《税收征管法》第63条处以罚款,如果将滞纳金定性为行政罚款,就违背了行政法中的“一事不二罚款”原则,所以,税收滞纳金不应当属于行政处罚。按《行政处罚法》规定,行政处罚种类主要是警告、罚款、没收违法所得、没收非法财物、责令停产停业、暂扣或者吊销许可证、暂扣或者吊销执照、行政拘留等九种,其中并无滞纳金。

4.行政秩序罚说。⑥认为税收滞纳金是对纳税人未按法律法规规定缴纳税款行为的制裁。所谓行政秩序法罚,是指一种为督促其按时履行义务而采取的强制方法。⑦江平主编:《中国司法大辞典》,长春:吉林人民出版社,1991年版。就滞纳金而言,属于对于违法状态不改善之行为,有联系处罚之规定,企图籍由此种不断增加处罚,达到逼使行为人改善之目的。由于连续处罚具有不断积累之特性,具有极大的压迫效力,对于须迅速改善之违法情形,可发挥相当作用,固向为立法者乐于采行。⑧洪家殿:《我国现行法上连续处罚规定执行之检讨》,《月旦法学杂志》,1998年第33期。据此理解,税收滞纳金与行政罚款在实质上没有很大差别,所以,这种说法与行政处罚说实质上是相同的。

5.行政执行罚说。⑨此观点参见应松年:《论行政强制执行》,《中国法学》,1998年第3期。“滞纳金是税务机关依法对逾期不缴纳税款者所实施的执行罚”。⑩江平主编:《中国司法大辞典》,长春:吉林人民出版社,1991年版。持此观点的学者大都认为税收滞纳金符合行政执行罚的诸多特征。台湾学者黄茂荣教授为认为,滞纳金兼具执行罚和迟延给付损害赔偿之行政。⑪他认为,滞纳金的课征额度远高于迟延利息,故其是以重罚形式以达到督促债务人履行债务的目的,当债务人给付迟延时,债权人应受有迟延利息之损害,但在加征滞纳金的期间并无对纳税义务人加征延迟利息的规定,而需待滞纳金期间经过后,方为迟

⑪黄茂荣:《论税捐之滞纳金》,《台大法学论丛》,1987年第2期。延利息的加计。因此,可以合理地认为滞纳金的加征中,本来即有包含迟延利息的考虑。 黄茂荣教授的观点是基于台湾税收滞纳金的现实,因为台湾地区对税收滞纳金规定的加收率很高,而且有一个月上限的规定,一个月结束后即申请法院强制执行,因此而带有行政执行罚的显著特征。

6.税收说。认为滞纳金是一种兼具赔偿和惩罚功能的附带税。认为滞纳金与税收两者特征完全吻合,滞纳金也具有税收“三性”特征。因为滞纳金是纳税人向国家无偿支付的,国家没有给予其相应对价,符合税收无偿性的特征;税收滞纳金的加收率是固定不变的,税务机关不得就加收率进行约定,所以符合税收固定性的特征;税收征管法还规定,如果纳税人没有如期纳税,税务机关可以将滞纳金与税款一起适用强制措施,所以符合税收强制性的特征。从国外立法来看,很多国家也将滞纳金性质界定为税收,如《德国租税通则》认为其既非利息,亦非罚金,而是一种迫使租税义务人准时纳税的手段。在性质上,滞纳金为租税附带给付。②《德国租税通则》,陈敏译,台湾“财政部”财税人员训练所,1985年版,第261—262页。《日本国税通则法》将国税的附带债务称为附带税,附带税中包含了本文要讨论的滞纳金。③《国税通则法》第2条第1款第4项规定:“附带税,系指国4中的滞纳税、利息税、过少申报加算税、无深奥加算税、不缴纳加算税及加重加算税。”参见《德国租税通则》,陈敏译,台湾“财政部”财税人员训练所,1985年版,第261—262页。《日本国税通则法》中将滞纳金称为“延滞税”。④[日]金子宏,《日本税法》,战宪斌、郑林根等译,北京:法律出版社,2004年版,第389—390页。

7.罚金说。即税收滞纳金是税务机关对逾期缴纳税款的单位或个人所加收的罚金。⑤杨亦峰,顾志民:《滞纳金概念之我见》,《石油大学学报(社会科学版)》,1998年第4期,第58页。这种说法在我国不值得讨论,因为在我国罚金是人民法院判决产生的,税务机关无权加收罚金。

上述各种学说都只是从滞纳金功能出发对其进行定性,将其主要功能作为定性的基础,因此都没有能揭示滞纳金的根本性质,具有一定的片面性。

综合比较,笔者认为,现行税收滞纳金更接近利息与惩罚说。因为,税收滞纳金是税务机关对超过规定纳税期限未缴或少缴税款的纳税人依法加收的带有利息和罚款双重性质的款项,即意味着税收滞纳金具有行政处罚和利息的双重属性,是行政处罚说和利息说两种观点的综合。

第一,税收滞纳金是利息。税收滞纳金从滞纳之日(即占用国家资金之日)开始计算,符合利息性质。从理论上说,纳税人纳税申报期结束后,税金就成为国家财政资金,理论上实现了税款向国家的转移,滞纳行为就是纳税人占用国家资金,占用国家资金就应该支付对价。从这点看,税收滞纳金金显然就是纳税人占用的国家资金的法定孳息。根据税法规定,税收滞纳金是从纳税人滞纳税款之日起开始加收,并不是从纳税人发生纳税义务之日起开始计算,纳税人滞纳税款之日即占用国家税款之日,符合利息的计算应当是从总借款合同成立的当天开始计算之规则。所以,现行税收滞纳金具有利息性质。《美国联邦税法典》第6621条对税务利息补偿做了规定,即欠缴款项的利息率,为联邦短期利率基础上另加3个百分点,税务利息按天计算,并且计算复利。联邦短期利率每季度的第一个月进行调整。⑥《外国税收征管法律译本》编写组译,《外国税收征管法律译本》,北京:中国税务出版社,2012年版,第1301页。

第二,税收滞纳金具有行政处罚性质。税收滞纳金加收率明显高于贷款利率水平,所以其又具有行政处罚的性质。从现行法律特征和相关规定看,滞纳金具有特殊性。就其本质而言,税收滞纳金并非取决于法律定性,而应当取决于法律对税收滞纳金的性质判断。理论上分析,如果税收滞纳金的实际加收比率越接近于同期同类银行贷款利率,税收滞纳金“利息”属性越明显,如果税收滞纳金的实际加收率接近于甚至高于税收行政处罚率,则其行政处罚属性就越明显。就目前税收征管实践看,税收行政处罚率一般保持在50%以上,显然,税收滞纳金实际加收率相对较低,其利息属性更加明显些。如果《税收征管法》将税收行政处罚率改为20%左右,甚至出现20%以下的税收行政处罚比率,那就可能出现税收滞纳金实际加收率高于税收行政处罚的比率,则税收滞纳金的“行政处罚”属性更加明显些。

二、税收滞纳金是否应执行《行政强制法》的相关规定

2012年施行《行政强制法》后,现行法律中涉及行政机关滞纳金制度的主要有《税收征管法》和《行政强制法》,也就出现了税收滞纳金是否就是《行政强制法》中所规定的滞纳金;两法关于滞纳金的规定是否适用一般法与特别法的相关规则;税收滞纳金是否应执行《行政强制法》的相关程序和限额规定等问题。

(一)《税收征管法》与《行政强制法》关于滞纳金制度规定的异同

《行政强制法》是对行政强制,即行政强制措施和行政强制执行做出的法律规范。

2012年施行的《行政强制法》第2条规定,行政强制包括行政强制措施和行政强制执行。行政强制措施是指行政机关在行政管理过程中,为制止违法行为、防止证据损毁、避免危害发生、控制危险扩大等情形,依法对公民的人身自由实施暂时性限制,或者对公民、法人或者其他组织的财物实施暂时性控制的行为。行政强制执行,是指行政机关或者行政机关申请人民法院,对不履行行政决定的公民、法人或者其他组织,依法强制履行义务的行为。可见,上述规定中的行政机关应该包括税务机关。

根据《行政强制法》第12条规定,行政强制执行的方式有:1、加处罚款或者滞纳金;2、划拨存款、汇款;3、拍卖或者依法处理查封、扣押的场所、设施或者财物;4、排除妨碍、恢复原状;5、代履行;6、其他强制执行方式。可见滞纳金是行政强制执行的方式之一。

根据《行政强制法》第45条规定,行政机关依法做出金钱给付义务的行政决定,当事人逾期不履行的,行政机关可以依法加处罚款或者滞纳金。加处罚款或者滞纳金的标准应当告知当事人。加处罚款或者滞纳金的数额不得超出金钱给付义务的数额。可见,依法加收滞纳金的前提是“行政机关依法做出金钱给付义务的行政决定,当事人逾期不履行的”,亦即是说,当事人逾期不履行行政机关的决定后行政机关才能加收其滞纳金。也就是说,如果当事人能按期履行行政机关的决定则行政机关就不能加收其滞纳金。而且行政强制法对加收滞纳金的金额也规定了上限,即“加处罚款或者滞纳金的数额不得超出金钱给付义务的数额”。

根据《行政强制法》第42条规定,实施行政强制执行,行政机关可以在不损害公共利益和他人合法权益的情况下,与当事人达成执行协议。执行协议可以约定分阶段履行;当事人采取补救措施的,可以减免加处的罚款或者滞纳金。

根据《行政强制法》第46条规定,行政机关依照行政强制法第四十五条规定实施加处罚款或者滞纳金超过三十日,经催告当事人仍不履行的,具有行政强制执行权的行政机关可以强制执行。没有行政强制执行权的行政机关应当申请人民法院强制执行。可见,行政机关如果需要行使行政强制执行权力,还必须符合行政机关依法加处滞纳金“超过三十日,经催告当事人仍不履行的”的前提条件。也就是说,按照行政强制法规定对“金钱给付义务”行使强制执行行为的前置条件有三:一是加处罚款或滞纳金;二是加处罚款或滞纳金超过三十日;三是经催告当事人仍不履行的。

而根据《税收征管法》第32条规定,纳税人、扣缴义务人未按照规定期限缴纳税款或解缴税款的,税务机关一方面可以责令纳税人或扣缴义务人限期缴纳,而且可以从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。根据《税收征管法实施细则》第75条规定,上述加收滞纳金的起止时间,为法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的税款缴纳期限届满次日起至纳税人、扣缴义务人实际缴纳或者解缴税款之日止。税收滞纳金是税务机关(行政机关)依法作出纳税人应补缴税款(金钱给付义务)的行政决定的同时,基于应补缴的税款决定纳税人应缴纳相应的税收滞纳金。根据《税收征管法》第40条规定,从事生产、经营的纳税人、扣缴义务人未按照规定的期限缴纳或者解缴税款,纳税担保人未按照规定的期限缴纳所担保的税款,税务机关责令其限期缴纳税款,逾期仍然未缴纳税款的,经县级以上税务局或者分局局长批准,税务机关可以采取强制执行措施。同时规定税务机关采取强制执行措施时,对未缴纳的滞纳金同时强制执行。

可见《税收征管法》与《行政强制法》对滞纳金规定明显不同:

第一,《税收征管法》对加收滞纳金没有“行政机关依法做出金钱给付义务的行政决定,当事人逾期不履行的”前提条件,而且明确税收滞纳金应当是从“滞纳之日起”开始加收,也就是从纳税义务发生日的次月的申报期结束后次日那天开始加收税收滞纳金,就算是纳税人按照税务机关的决定按期缴纳了税款,也要缴纳相应的税收滞纳金;

第二,《税收征管法》对加收滞纳金没有“加处罚款或者滞纳金的数额不得超出金钱给付义务的数额”的限制;

第三,《税收征管法》对税务机关针对税款采取强制执行的前置条件不同于《行政强制法》的规定。一是加收税收滞纳金不是税务机关对税款采取强制执行行为的必备条件;二是期间规定不同。税务机关对强制执行期间的规定是“税务机关责令限期缴纳,逾期仍未缴纳的”,该期间的规定取决于税务机关的“限期”,而不是《行政强制法》规定的“加处罚款或滞纳金超过三十日”;三是过了税务机关规定限期后,税务机关即可采取强制执行行为,而不需要才进行催告,而《行政强制法》规定过了三十日的期限后仍然需要履行催告程序。四是《税收征管法》对税收滞纳金没有行政机关可以与当事人达成协议的相关规定,更没有“当事人采取补救措施的”行政机关可以减免加处的滞纳金的规定。

第四,作为行政强制执行方式之一并不罚款并列的滞纳金具有典型的执行罚的特征;而税收滞纳金的典型特征是利息,附带有一定程度上的行政处罚性质。

如果说《税收征管法》与《行政强制法》对滞纳金规定有相同之处那就是名称相同而已。

(二)税收滞纳金制度不存在司法协调问题

正是由于税收滞纳金制度与《行政强制法》关于滞纳金的规定有以上不同,所以有些学者就提出了《税收征管法》与《行政强制法》存在关于滞纳金的司法协调问题,需要整合《税收征管法》与《行政强制法》关于滞纳金的规定。

根据现行《税收征管法》和《行政强制法》的规定,在税收滞纳金问题上,有三个事项面临法律适用的选择:一是滞纳金加收起算的时间或者滞纳金加收的条件,即在实际操作过程中是适用《行政强制法》规定的当事人逾期不履行才加收,还是适用《税收征管法》规定的从滞纳税款之日起加收;二是滞纳金本身是否有上限的规定;三是税收滞纳金是否应当按照《行政强制法》规定的程序进行强制执行,即“催告当事人”后,当事人仍未履行的,才可以采取强制执行行为?而法律适用的选择本身也存在着两个问题:是根据特别规定优先于一般规定规则决定法律适用,还是根据实体从旧程序从新规则选择适用法律?

笔者认为,《税收征管法》与《行政强制法》对滞纳金的法律性质的规定并不一致,即“此”滞纳金,而非“彼”滞纳金。根据《税收征管法》第40条第2款的规定:税务机关采取强制执行措施时,对前款所列纳税人、扣缴义务人、纳税担保人未缴纳的滞纳金同时强制执行,可见滞纳金属于行政强制执行对象;而根据《行政强制法》第12条规定,滞纳金属于行政强制执行的方式,故而对于征管法上的滞纳金是否适用行政强制法关于滞纳金上限的规定,笔者认为因两者非同一事项,所以不存在不一致。故而也就不存在新旧法衔接或者司法协调的问题。

三、税收滞纳金制度修订建议

(一)科学设定税收滞纳金的比率

税收滞纳金的性质应当是立法意图的体现,其表现形式主要是加收比率。但现行税收滞纳金的加收比率又不能准确反映立法意图。国家税务总局曾以发文的形式试图解释其立法意图,但相对较高的滞纳金加收率却使解释显得苍白无力。所以,科学设定税收滞纳金的加收比率能准确反映税收滞纳金的根本属性。

从公平原则考量,现行税收滞纳金的比率应适当降低。而税收滞纳金征收比率应适当高于银行同期同类贷款的利率。其原因可见笔者另一篇文章《现行税收滞纳金制度存在的问题与完善》。

从世界各国对滞纳金的计征比率看,一般都是在本国国债利率的基础上上浮3%~5%。①王俊琪,段全虎:《浅议税收滞纳金》,《山西财政税务专科学校学报》,2003年第5期。日本《国税通则》规定:“逾期缴纳税捐者,其延滞税(相当于滞纳金)之金额,按自国税之法定缴纳期限翌日其至完纳该国税止计得之逾期缴纳期间,就其为缴税款依年率百分之十四点六计算之。但逾期缴纳期间未逾二个月者,就未缴税款,依年率百分之七点三计算之。”②《日本国税通则》第60条第二项。转引自谢愉虹、潘路:《我国滞纳金制度的缺陷与完善》,《税务研究》,2009年第1期。

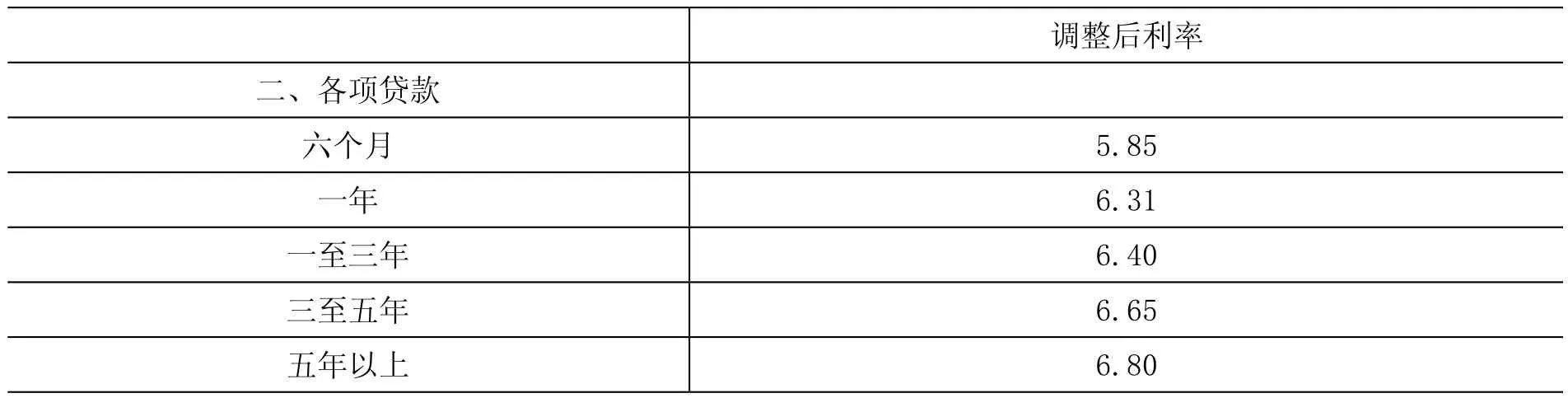

我国近几年银行贷款的基准利率在6.8%左右(见表1)。根据现行银行贷款的基准利率和国债利率情况,笔者认为税收滞纳金比率确定为按日加收万分之三为宜,按年计算即为10.95‰。这个比率比现行税收滞纳金的加收比例大大降低,只略高于现行银行贷款基准利率。

表1 金融机构人民币存贷款基准利率调整表(部分)③中国人民银行:《中国人民银行决定下调金融机构人民币存贷款基准利率并调整利率浮动区间》,银发〔2012〕142号。单位:%

(二)从法律上界定税收滞纳金的性质

科学设定税收滞纳金的加收比例,有利于准确界定税收滞纳金的性质。降低后的税收滞纳金加收率更接近于银行贷款利率,税收滞纳金的“利息”特征更为明显,而其“行政处罚”的特征则更为减弱。这就有利于在《税收征管法》中予以明确税收滞纳金的“利息”性质,以免“指鹿为马”之嫌。税收滞纳金的法律性质确定后,也有利于税收征管一线的人员正确区别税收滞纳金与作为行政强制执行方式之一的滞纳金的不同,避免混淆税收滞纳金的加收程序。

(三)完善税收滞纳金救济制度

现行《税收征管法》第88条规定,纳税人、扣缴义务人、纳税担保人同税务机关在纳税上发生争议时,必须先依照税务机关的纳税决定缴纳或者解缴税款及滞纳金或者提供相应的担保,然后可以依法申请行政复议;对行政复议决定不服的,可以依法向人民法院起诉。当事人对税务机关的处罚决定、强制执行措施或者税收保全措施不服的,可以依法申请行政复议,也可以依法向人民法院起诉。根据《税收征管法实施细则》第100条规定,上述所谓的纳税争议,是指纳税人、扣缴义务人、纳税担保人对税务机关在如下10个方面所作出的行政行为有异议而发生的争议:1、纳税主体;2、征税对象;3、征税范围;4、减税、免税及退税;5、适用税率;6、计税依据;7、纳税环节;8、纳税期限;9、纳税地点;10、税款征收方式等。可见,税收滞纳金不属于纳税争议范围。但税收滞纳金是否属于行政处罚也是有争论的。那么纳税人如果对税收滞纳金发生争议到底是适用纳税争议的行政复议程序还是行政处罚争议的行政复议程序?这在法律上没有明确,应当在修订《税收征管法》及其实施细则时给予明确。“天价滞纳金”也是现实问题,也应该从法律上予以解决。

当然,我们应从法律上进一步区别税收滞纳金不能按时缴纳的实际原因,对故意拖欠税款不交的企业依法严格征收滞纳金,而对非故意欠缴税款的纳税人适当降低滞纳金加收率,甚至按银行同期同类贷款利息征收;对于确实没有缴纳能力的企业可以给予税务机关减免甚至豁免税收滞纳金的权力。美国税法对此就有相应的规定,纳税人未按时缴纳税款,每月将承担净税额0.5%的民事罚,但最高不能超过应纳税额的25%。但如果纳税人无力支付税款或纳税后将承受不当的经济困难,且能够有证据证明其经营是正常的、谨慎的,那么纳税人即使滞纳税款,也将有合理理由不承担上述处罚。①《外国税收征管法律译本》编写组译:《外国税收征管法律译本》,北京:中国税务出版社,2012年版,第1303页。日本税法对此也有相应规定。在因灾不可抗力等原因未按规定纳税时,相应的滞纳税可以予以免除。当因停业而未能按时缴纳税款时,相应的滞纳税也可以可免除。但是一旦造成滞纳税款的原因一旦消失则其后期间所对应的滞纳税,税收行政机关有权决定不予免除。税收行政机关还可以根据自己的判断予以免除在其他情况下产生的滞纳税。②张雁荣:《我国税收滞纳金制度研究》,兰州:兰州大学硕士学位论文,2010年,第17页。笔者认为,正因为税收征管实践中出现的上述问题,才需要进一步规范税收滞纳金减免规定。

(四)明确规定税款预缴逾期加收税收滞纳金

为保证税收的及时、均衡入库,减少欠税以保障财政支出能按计划实施,目前对纳税人普遍采用的征收方式对应缴税款进行预征。如我国企业所得税即实行“按年计征,分期预缴,年终汇算清缴”的征收方法。如果说滞纳金的加收是针对纳税人未按规定期限缴纳税款的行为而言,假定纳税人是实行“按年计征,分期预缴,年终汇算清缴”的征收方法,那么纳税人未按规定期限缴纳或少缴纳应预缴的税款是否也应该加收滞纳金?国家税务总局曾规定,纳税人未按规定的缴库期限预缴所得税的,应按规定加收滞纳金。但《税收征管法》及其实施细则对未按规定期限预缴所得税也没有明确规定,所以,在目前税收征管实践中税务机关基本没有对未按规定期限预缴的行为加收滞纳金。

根据现行企业所得税法规定,企业所得税按年计征,分期付款预缴。也就是说,国家预征税款时纳税人所承担的纳税义务并没有真正成立,所承担的预缴税款义务实际上是一种虚拟的纳税义务。所谓虚拟的纳税义务,就是因为这种纳税义务不是纳税人实际应当负担,而是从国家公共利益出发,额外赋予纳税人依法提前履行法定义务的一种负担。③谢 玲:《我国滞纳金制度的现状分析及完善构想》,厦门:厦门大学硕士学位论文,2007年,第26页。也就是说,预缴税款也是法定的,但预缴税款毕竟不同于应纳税款,《税收征管法》应当对未按规定期限预缴税款的行为是否加收滞纳金给予明确规定。笔者认为,对未按规定期限预缴税款的行为应当加收滞纳金,因为按规定应当预缴的税款同应纳税款一样,期限一到都是国家财政资金,同样是占用国家财政资金,应当执行同样的政策。流转税一般都是按月缴纳,因为利润形成可能超过一个月或数月的特点,法律才规定企业所得税实行“按年计征、分期预缴”的制度,已经兼顾到了所得税的特点。预缴所得税的目的也是为了保证税收收入及时、均衡入库,如果不严格执行预缴制度将会影响税收收入的及时性和均衡性。

(五)关于是否设定税收滞纳金上限的问题

在以往的税收征管实践中,“天价滞纳金”的案例并不少见,有的案例所涉及的税收滞纳金甚至超过本金数十倍之多。虽然2001年《税收征管法》修订后滞纳金的加收率有了很大程度的降低,但法律对税收违法行为少缴不缴应纳税款的追溯期仍然是无限期追缴,理论上“天价滞纳金”仍然可能会发生。目前,降低税务行政处罚标准已经成为共识,当行政处罚标准降低到20%左右时,不少税收案件最后加收的滞纳金会超过税务行政处罚金额。而且,在司法实践中行政相对人还无法就“天价滞纳金”获得司法救济。①张婉苏:《滞纳金制度研究》,南京:南京大学博士论文,2013年,第87页。《最高人民法院关于执行〈中华人民共和国行政诉讼法〉若干问题的解释》第56条明确规定,被诉行政行为合法但存在合理性问题的,应当适用驳回原告诉讼请求的判决。“天价滞纳金”的立法明显有违相称性原则的要求,因其必然会对行政相对人的生活产生较大的影响,而社会公共利益却并未明显增加。“行政机关的行为不仅仅在合法的范围内,而且应当具有适当性与合理性。”②实质即为比例原则。参见应松年:《行政法学新论》,北京:中国方正出版社,2004年版,第82页。行政权应当具有超越私权利的公益性,但前提应当是符合行政权利的目的性,且所造成危害的结果最小,即符合比例原则。③所谓比例原则,是指为达成一定之目的而采取之手段,须为足以达成目的之手段,且为多数皆能达成目的之手段中所附带之不利益为最少者。此外,以该手段达成目的之利益且须超过其附带之不利益。此种目的与手段间均衡考量。表现于法律者,即所谓之“比例原则”。参见阮文泉:《比例原则与量罚》,《台湾法律评论》,1991年第9期。可见“天价滞纳金”和该原则是背道而驰的。笔者认为,如果税法仍然保留较高的税收滞纳金加收率,则应该对“天价滞纳金”加以限制,规定一定的上限。但其上限一般不应该超过行政处罚的标准,可以适当低于行政处罚的标准。但如果税法调低税收滞纳金的比例,使税收滞纳金具有单纯的利息性质,则不应该规定其上限。

(六)关于设定税收滞纳金执行期限问题

提出设定税收滞纳金执行期限的主要理由是,执行罚不应该是无限期的。如果经过一段期间后,行政相对人仍然不愿履行法定义务,那么执行罚也就失去了其原有的意义。在一定的时期内加收税收滞纳金可能会起到一定的积极作用,促使纳税人及时缴纳所欠税款,对纳税人能起到一定的震慑和制裁的功效。但是这种做法使用越久,纳税人所承担的滞纳金债务越重。并且,这种不设上限收取滞纳金的做法会降低原本滞纳金制度制定时所设定的及时催缴税款功能,有违立法意图。又如我国台湾地区《税捐稽征法》第20条规定:“依税法规定逾期缴纳税捐应加征滞纳金者,每逾二日按滞纳数额加征百分之一滞纳金;逾三十日仍未缴纳者,移送法院强制执行。”但笔者认为,上述理由都是以将滞纳金作为行政强制执行罚为前提所做的思考,而税收滞纳金不同于行政强制执行中的滞纳金,税收滞纳金主要是利息的性质,应该是根据实际占用的时间计算滞纳金。

[1]陈承堂.论信用卡滞纳金的性质及其治理[J].法律科学,2009,(4).

[2]鲁晓明.论惩罚性赔偿在我国侵权责任法上的适用[J].法学杂志,2009,(9).

[3]赵新彬.关于征收滞纳金的行政法思考[J].河南师范大学学报(哲学社会科学版),2009,(2).

[4]林 雄.完善我国税款滞纳金制度的几点建议[J].涉外税务,2010,(2).

[5]周江洪.惩罚性赔偿责任的竞合及其适用——《侵权责任法》第47条与《食品安全法》第96条第2款之适用关系[J].法学,2010,(4).

[6]孙效敏.奖励制度与惩罚性赔偿制度之争[J].政治与法律,2010,(7).

[7]王洪芳.论执行罚的数额及其法律规范[J].行政与法,2010,(4).

[8]杜永奎.我国税收滞纳金制度评析[J].财会月刊,2010,(1).

[9]闫 海,于骁骁.论税收滞纳金的法律性质、适用情形与核定机制[J].湖南财政经济学院学报,2011,(6).

[10]于腾龙.关于我国信用卡滞纳金问题的案例分析[D].兰州:兰州大学硕士学位论文,2012.

(责任编辑:东方源)

F812.423

A

2095-1280(2014)05-0043-08

陈子龙,男,国家税务总局税务干部进修学院教师;陆宇坤,男,江苏省苏州市张家港地方税务局纪检组长。

①张慧英:《税收滞纳金探析》,《税务研究》,2003年第1期,第12页。

②谢 玲:《我国滞纳金制度的现状分析及完善构想》,厦门:厦门大学硕士学位论文,2007年。