青岛海信股份有限公司财务报表研究

李 林

(德州学院,山东 德州 253023)

一、公司背景

海信集团是特大型电子信息产业集团公司,成立于1969 年。海信以多媒体、家电、通信、IT 智能系统、现代家居和服务为主要产业版块。海信拥有海信电器和海信科龙两家分别在上海、深圳、香港三地上市的公司,是国内唯一一家同时持有海信、科龙和容声三个中国驰名商标的企业集团。该篇文章采用了“比率比较分析法”分别对海信集团2010~2012 年度偿债能力、营运能力和盈利能力进行了分析。

二、财务指标分析

国富浩华会计师事务所有限公司为青岛海信2010、2011、2012年年报均出具了无保留意见的审计报告。财务指标依据海信近3 年年报的合并报表数据计算得出。下面主要分析海信集团的偿债能力、营运能力、盈利能力三类。

(一)海信集团偿债能力分析

偿债能力是指企业用其资产偿还长期债务与短期债务的能力,是反映企业财务状况和经营能力的重要标志。偿债能力是企业偿还到期债务的承受能力或保证程度,通常评价企业偿债能力的比率有:短期偿债能力分析指标(流动比率、速动比率、现金流量比率),长期偿债能力分析指标(资产负债率、股东权益比率)。海信集团2010~2012 年度偿债能力见下表1。

表1 海信集团2010~2012年度偿债能力分析

按照西方惯例,流动比率为2 的时候比较合适。速动比率越高,说明企业的短期偿债能力越强。现金流量比率从动态角度反映企业偿债能力,其越高越能说明企业的偿债能力强。资产负债率越大,则偿还能力越差,企业承担的风险就会越高。股东权益比率越大,则企业偿还长期债务能力越强。从上面财务指标中,可以看到海信集团的短期偿债能力和长期偿债能力都一般。

(二)海信集团营运能力分析

企业营运能力主要是反映企业的资金周转情况,间接说明企业的经营管理水平和资金利用效率。评价企业营运能力,主要从应收账款周转率、存货周转率、总资产周转率等财务比率来反映。海信集团2010~2012 年营运能力见下表2。

表2 海信集团2010~2012年度营运能力分析

1.应收账款周转率分析。该财务指标越高,越能说明应收账款的周转速度越快。从而减少了企业的财务风险,增强了企业的偿债能力。上表中,海信集团一年内的应收账款周转次数从2010 年的29.2149 次逐渐递减到2012 年的22.0998 次,这会影响到海信集团的资金周转效率,企业应注意解决资金在应收账款中的占用率高的问题。

2.存货周转率分析。该财务指标是用来说明企业内存货周转次数的,对评价企业的销售能力有重要作用。而从上表中,我们可以看到海信集团2010~2012 年的存货周转率存在起伏,在2012 年有下降的趋势,企业应注重加强对存货的管理,尽量控制存货所占用的企业资金。

3.总资产周转率分析。是用来说明企业总资产利用效率的,对评价企业盈利能力也有重要的作用。上面图表中,海信集团的总资产周转率从2010 年到2012 年都呈下降的趋势,因而我们可以得到海信集团的总资产利用效率同比以往下降了。

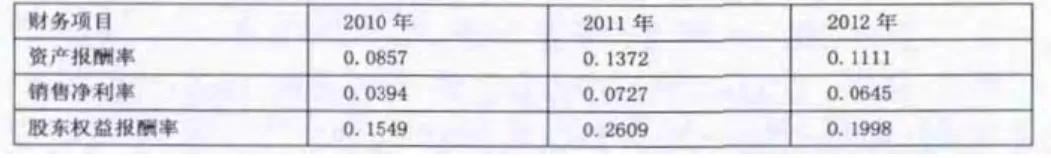

(三)海信集团2010~2012年盈利能力分析

盈利能力是指企业赚的利润的能力,是企业重要的经营目标。利润是企业内外有关各方都关心的中心问题,是投资者取得投资收益、债权人收取本息的资金来源,是经营者经营业绩和管理效能的集中表现。通常评价企业盈利能力的财务指标有资产报酬率、销售净利率、股东权益报酬率。下表3 为海信集团2010~2012 年度盈利能力。

表3 海信集团2010~2012年盈利能力分析

1.资产报酬率分析。这里,选取的是资产利润率,可用来评价企业的盈利能力和领导层的资产使用能力。表3 中,2012 年存在下降的现象,可能与企业的管理及外部市场竞争有关。

2.销售净利率分析。该从财务指标说明企业获得利润的能力。上述图表中,海信的的销售净利率获得了长足的进步,但在2012 年有所下滑。

3.股东权益报酬率分析。可评价说明企业的盈利能力。海信集团2010~2012 年,股东权益报酬率总体上有了提高,但是有所起伏。

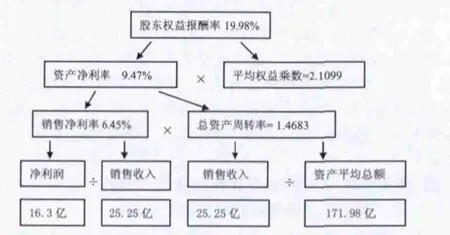

三、财务综合性财务分析——海信集团2012 年杜邦分析图

杜邦分析图是对企业状况的综合性分析,企业管理者及投资者可以非常直观的了解企业经营的财务状况。

在杜邦分析图中,股东权益报酬率是综合性最强的财务比率,是杜邦分析图的核心指标,它可以反映出股东投资入股后的获利能力,很大程度上反映企业的经营管理情况。图中,可以看到2012 年海信集团的股东权益报酬率并不高,只有19.98%,且同比上年下降。

因为股东权益报酬率=资产净利率×平均权益乘数,所以如果要提高股东权益报酬率,关键要看企业的资产净利率和权益乘数。而资产净利率又是反映企业盈利能力的重要财务指标,它是销售净利率与总资产周转率的乘积。但从杜邦分析图中看到,2012 年海信集团的资产净利率只有9.47%,影响它的两个因素销售净利率和总资产周转率同比2011 年都有下降。所以,2012 年海信集团的盈利能力下降了。

销售净利率的提高,可以提高资产净利率,从而进一步提高股东权益净利率。但是如何提高销售净利率呢?在增强销售方面,海信集团可加大产品研发,符合市场需求。通过质量过硬、价格低廉等手段,赢得更多销售市场。在减小成本方面,集团可通过升级生产设备,降低人力成本,同时严加控制企业内的期间费用。

四、建议

针对2012 年海信集团的财务分析指标都存在下降问题。海信集团应建立诚信制度,树立良好企业形象;建立有效的应收账款监督机制,减少坏账发生几率。完善存货周转机制,降低存货的存储量,使得资金利用效率得到提高。对于盈利能力,要加强产品创新,迎合大众需求,占据更多有利的市场。同时,要进一步控制企业生产成本,提高企业盈利能力。