液货危险品水运形势报告

液化品市场

2013年市场回顾

石化产业经营情况总体向好。主要化工类产品产量保持小幅增长,但增速表现各异。前11月,全国乙烯产量1475万吨,同比增长8.4%;烧碱产量2603万吨,同比增长5.9%;硫酸产量7358万吨,同比增长5.5%。

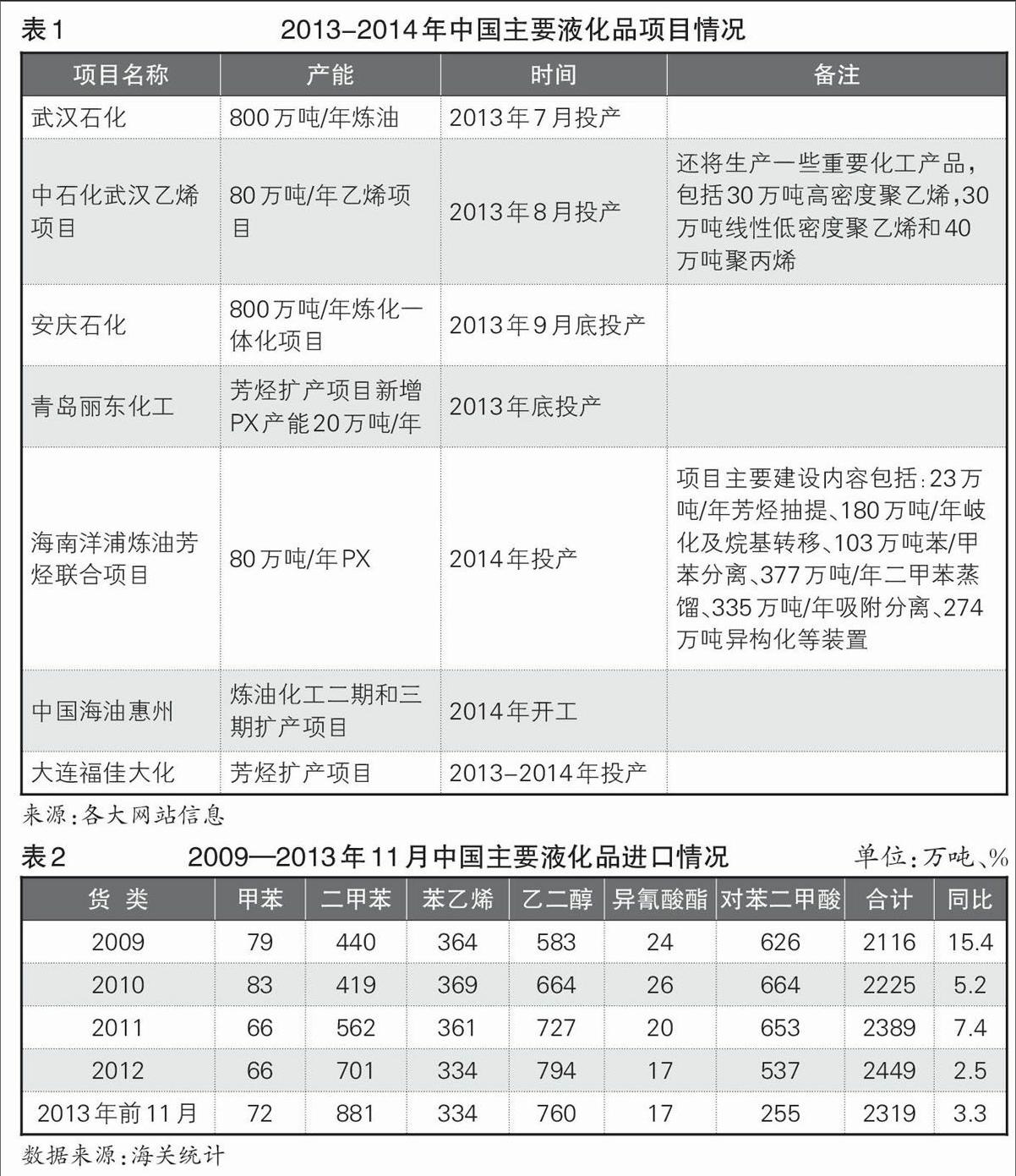

前11月,石化产业新开工项目数同比增长3.4%,增速同比回落4.5个百分点。石化产业投资继续保持增长势头,但增速趋缓,完成投资15862亿元,同比增长17.7%,增速回落12.3个百分点,其中化工行业完成投资12941亿元,同比增长15.4%,增速回落14.8个百分点。中国液化品生产能力进一步提升(见表1)。

近年来,国内大宗液化品依赖进口的趋势没有改变,但增速有所放缓。中国液化品进口品种繁多,但单个品种批量不大。据海关统计数据显示,化工品进口量较大的主要为二甲苯、乙二醇、苯乙烯和对苯二甲酸。前11月,主要液化品进口量2319万吨,同比增长3.3%,预计全年进口量达到2530万吨,其中二甲苯进口量保持较高水平,为794万吨,同比增幅39.6%。大量进口给市场和企业带来巨大压力,进口量增加对国内液化品运输造成一定影响(见表2)。主要特征:

水运需求不旺

在国内外经济缓慢复苏、需求平淡的状况下,化工行业亦难独善其身。一季度,受春节期间中下游企业提早备货的拉动,化学品贸易相对活跃。二季度,炼厂相继进入停产检修期,开工率下降。三季度,受石油和化工需求总体形势低迷影响,部分炼厂仍处于停工状态。四季度,下游市场刚需支撑力度进一步减弱,临近年末,市场资金面趋紧,观望气氛依旧浓重,苯乙烯等化学原料需求不旺。由于终端聚酯厂家需求低迷,制约整条产业链的持续回升。目前下游聚酯库存维持低位,企业对原料采购较为谨慎,对二甲苯等化学原料需求减少。

化学原料需求减少,液化品贸易不活跃,水运需求下滑。同时,随着上海漕泾、南京、惠州、宁波等主要化工基地区域内上下游一体化趋势逐渐明显,中间原料液化品水运需求随之减少。此外,液化品进口量增加,也在很大程度上抑制了国内液化品运输量的增长。根据调研,2013年,中国液化品内贸水运总量约2100万吨,同比增长约5%。

吞吐量不均

2013年,液化品内贸水路运输格局基本保持不变,北方港口仍是主要液化品的发运地,华东和华南区域的港口是主要液化品的接卸地。

北方港口如大连港、天津港为液化品主要发运港。大连恒力年产220万吨PTA装置于2012年10月投产,得益于该项目的投产,前11月,大连港化工原料及制品吞吐量为979万吨,同比增长132.3%。天津港化工原料及制品吞吐量为504万吨,同比增长15.0%。

华东区域的南京港、镇江港、南通港、苏州港、上海港、宁波—舟山港的化工原料及制品吞吐量与同比增减不一。新化工项目的投产、扩能对化工原料的需求略有回升,南通港、苏州港、上海港、宁波港的吞吐量同比上升。但是,南京港、镇江港、舟山港域的化工原料及制品吞吐量同比下降。

华南地区的广州港、湛江港、防城港港等是液化品主要接卸港口,其化工原料及制品吞吐量均呈现下降态势。

运力增速下降

由于宏观调控措施实施前批准的新建船舶已陆续投入营运,近两年,沿海跨省运输化学品船(含油品化学品两用船)运力规模虽继续增加,但增速明显下降,截至9月30日,沿海化学品船为274艘、105万载重吨,同比增长6%,平均船龄为6.4年。

液化品运价下滑

据船公司反映,2013年签订的COA价格同比基本持平,市场仍处于买方市场。部分液体化学品船运输企业亏损面收窄,也有部分企业盈利,企业总体经营状况好于2012年。

2014年市场展望

行业需求

在宏观调控更趋稳健成熟、国内需求继续稳定增长、对外开放力度进一步加大的背景下,预计2014年石化产业将在平稳运行基础上,呈更加明显的复苏态势,为国民经济和社会发展提供有力支撑。从中长期看,乙烯、甲醇和对二甲苯等化工产品发展长期看好,但部分化工品产能过剩情况已有显现。

中共十八届三中全会提出,必须建立系统完整的生态文明制度体系,用制度保护生态环境。化工行业是环境污染大户,因此,化工行业污染的治理是生态文明建设重要环节。这将促进化工行业落后产能的淘汰及产业的整合,行业集中度将逐步提升,产能过剩也将逐步得到化解。

运输需求

根据业内人士预测分析,如果化工行业新增产能顺利投产,2014年,液化品内贸水运量将小幅增长,新增100万~200万吨,达到2200万~2300万吨左右。分区域看,华北地区得益于大连新化工项目投产,液化品下水量有所增加,华东和华南地区液化品运输量基本持平或微幅增长。

对国外液化品进口需求依然存在,随着中国化工品产能不断提升,以及国内外需求趋弱的影响,主要液化品的进口增幅趋缓,在3%左右。初步预计2014年中国主要液化品(含甲苯、二甲苯、苯乙烯、乙二醇、异氰酸酯、对苯二甲酸)进口量为2600万吨。

运力方面,交通运输部最新发布的《关于促进航运业转型升级健康发展的若干意见》中提到:“继续严控国内沿海和长江干线客运、危险品运输新增经营主体,按照总量控制、择优选择的原则,有序投放客运、危险品运输船舶运力。 ”宏观调控政策的实施使运力增速进一步减缓。同时,随着中共十八届三中全会提出的“用制度保护生态环境”政策的逐步落实,政府交通主管部门将加大对化学品船运输的监管,提高化学品船进入市场的门槛。

初步分析,2014年,随着全球经济复苏,石化行业平稳运行,船公司预期,液化品运输市场行情略有好转。

液化气市场

2013年市场回顾

货源endprint

产量稳步增长,增速放缓。在原油加工量增长的带动下,国内液化气(LPG)产量跟随攀升, 前11月,中国LPG产量为2085万吨,预计全年LPG产量将达到2275万吨,比2012年总产量2230万吨增长2%左右,再创历史新高,但增速正在放缓。

消费量稳步增长,增速有所放缓。近十年间,中国LPG表观消费量年均增长近5%。近两年,国内LPG市场受天然气、二甲醚等替代能源冲击,发展势头有所减缓,但LPG在化工原料、车用替代能源等新领域的发展使其继续保持旺盛的生命力。

进口增速明显上升,出口略有萎缩。国家统计局数据显示,2013年,LPG进口量约402万吨,同比增长近20%;出口量为122万吨,同比下降近3.2%。LPG进口量增速大幅上升的主要原因为:一是炼厂将国产LPG用作化工产品深加工原料的比重加大,而作为民用市场份额大幅萎缩,部分进口LPG流入民用市场弥补缺口;二是天津勃化60万吨/年丙烷脱氢制丙烯装置的投产,对进口LPG需求量大增;三是国际LPG到岸价格总体比国内LPG价格性价比高,也在一定程度上增加进口LPG的需求。

前10月,全国LPG进口总量为321.3万吨,同比增长12.1%。其中,广东省进口174.1万吨,同比下降3.2%;浙江和江苏两省进口量分别为26.2万吨和46.3万吨,同比分别增长81%和34%。

需求

水运量继续下降。国内LPG水运量并未随产量的增加而上升,反而出现小幅下降的趋势,据调查,2013年,全国LPG水运量在280万吨左右,同比下降10%。其主要原因为:首先,由于国内炼厂布局日趋均衡,北气南运的需求继续萎缩,加之出厂价与下游贸易批发价和终端零售价的差价越来越小,导致贸易商和零售商进货量有所下降;其次,国内部分炼厂的自用量明显增加,目前许多老炼厂周边已经投产很多深加工项目,导致下水量逐年缩减。

值得一提的是,虽然总水运量呈小幅下降,但长江内河水运货源明显增加,主要是中石化内部的金陵石化与扬子石化之间液化气互供料饱和,武汉乙烯项目开始投产也增加了部分化工气体下水量。

另外,由于国产LPG下水量减少,致使进口气同比有所增加,从而扩大了进口气由小船中转到二三级气库的水运量,这在一定程度上增加了国内水运量,减缓炼厂下水量明显下降带来的冲击(见图1)。

运力

沿海运力继续上升。截至年底,国内LPG船共计87艘,总舱容达28.6万立方,约14.8万载重吨。其中,江船11艘,舱容1.9万立方,约1万载重吨;海船76艘,舱容23.7万立方,约13.8万载重吨。与2012年年底的船舶总数81艘相比,净增加6艘,总舱容增加3万立方,约1.5万载重吨,运力增幅为11.2%,运力继续呈上升态势。

船龄年轻化趋势明显。中国船东协会数据显示,截至年底,国内LPG船25年船龄以上的有5艘,占总数5.7%,舱容约0.97万立方,占总运力3.4%;12~25年船龄的有30艘,占总数34.5%,舱容约7.4万立方,占总运力25.9%;12年船龄以下的有52艘,占总数59.8%,舱容约20.2万立方,占总运力70.6%。

与2012年同期相比,25年以上老龄船减少1艘;12~25年船龄的船增加3艘;12年以下船龄的船增加4艘。数据表明,目前国内LPG船的船龄结构有很大改善,12年以下新船舱容所占比重首次超过70%,已经成为主流船舶,国内LPG船进入船龄年轻化阶段。

营运效率持续下降。据中国船东协会液化气专业委员会统计,2013年,LPG船舶月均航次2.5个以下,同比有所下降。特别是船舶之间的营运效率差距较大,有的船舶月均航次超过4个,而有的船舶月均航次仅为1个。

国内水运市场低迷,部分船舶分流至国际航线。近几年,国内LPG水运市场运力供大于求的矛盾日趋加大,在此背景下,越来越多的船东开始将目光投向国际市场,尤以日本、韩国、越南、马来西亚、印度尼西亚和中国台湾地区的国际航线市场为主,这在一定程度上缓解了当前国内运力供大于求的矛盾。截至年底,中国具有国际航线经营权的LPG船舶已超过40艘,约16万立方,船舶总量和吨位分别达到国内LPG船舶约50%和60%的比重。

传统北气南运的主格局已被打破,航线呈现出多元化特征。华南地区是LPG消费的主要地区,过去主要依赖北气输入,近年 LPG产量稳步增长,自给率不断提高。国内炼厂分布格局更趋合理,抑制了北气南下的水运量,过去华南地区LPG消费主要依赖北方气和进口气的局面已经改变。

随着沿海在建炼油项目陆续投产,炼厂分布将趋于均衡,短途运输的比重正在增加,长途运输的比重相应减少,过去长期以“北气南运”为主的水运格局已发生根本性变化。

据统计,当前国内“北气南运”的水运量占比已降至50%以下,国内航线市场已出现南北气双向运输航线、区域内运输航线等多元化特征。

运价水平低位徘徊。运力的增长(虽然部分分流至国际航线)和货源的持续下降,令供大于求的基本面未能改变,市场竞争激烈,在此背景下,国内LPG船运价延续2012年以来的低位徘徊走势,国内LPG水运市场仍处于低迷期。

2014年市场预测

货源略有萎缩

LPG深加工项目对LPG资源需求量较大,导致LPG下水量大幅下降。海南炼化的新化工项目将在年初投产,需要大量的LPG作为原料,海南炼化可能将水路LPG资源从每月2.3万吨减少到1.5万吨左右,降幅接近35%。

另外,原计划上半年投产的福建漳州PX项目和中海油海南东方石化项目,因各种原因均可能推迟,包括丙烷脱氢项目产出的丙烯产品,原来预期的新增下水量也有较大减少。宁波附近的一些LPG深加工项目也将陆续投产,陆路需求挤压水路必定会对目前已经很有限的LPG资源展开激烈争夺,或可导致宁波港LPG吞吐量下降。但总体来看,2014年,LPG水运市场的前景是机遇与挑战并存,货源仍有可能继续下降,但降幅相对较小。endprint

运力续升,运价震荡

据新造船订单统计,2014年,将有4艘3000立方LPG新船下水,同时还有2艘二手船购置计划。预计全年将有约6艘新增船投入市场,新增舱容2万立方以上。计划报废的船舶只有4艘,舱容约8000立方。运力总量仍然呈增长态势,运力过剩矛盾难有实质性缓解。

综上分析,在水运需求可能出现小幅下降的背景下,运力继续上升无疑将给本来就十分低迷的国内LPG水运市场雪上加霜,虽然分流至国际航线的运力有望增加,但仍不能扭转国内市场运力供大于求的矛盾。运价可能延续去年的低位震荡态势,市场竞争仍然相当激烈。

液化天然气市场

2013年市场回顾

国内市场

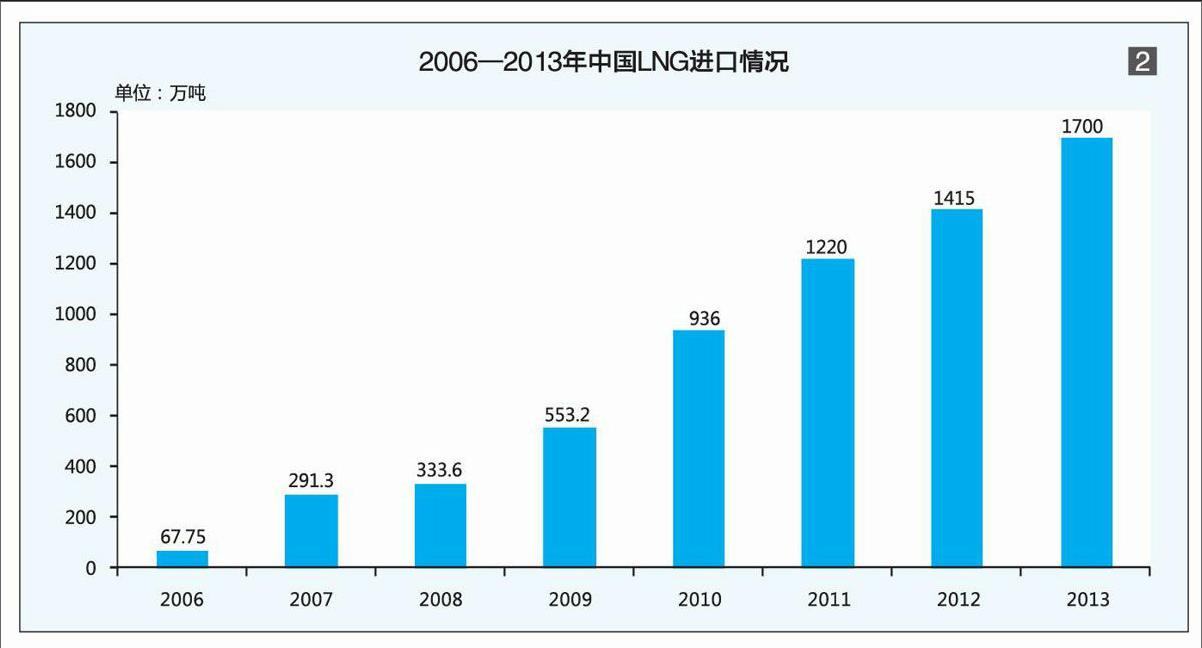

进口量继续上升。近年来,伴随着中国天然气消费量强劲增长,液化天然气(LNG)进口量大幅上升。海关统计数据显示,前11月,中国LNG进口量约为1557万吨,预计全年LNG进口量约为1700万吨,同比增长20.1%(见图2)。分区域看,主要集中于华南和华东沿海,前11月,广东和福建口岸进口LNG分别为541万吨和286万吨,同比分别增长158.9%和13.1%,两省进口的LNG量占全国进口总量的53%;江苏、浙江和上海三地的LNG进口量合计为560万吨,其中浙江口岸进口 77.1万吨,同比增长312.8%,增幅全国最大。由于河北省曹妃甸LNG接收站四季度刚刚投产,总接卸量为6.1万吨,总量相对较少。

进口来源呈多元化。2008年金融危机前,中国进口的LNG总量中,约85%为澳大利亚的长期合同,15%为阿曼、阿尔及利亚和尼日利亚的即期合同。目前,中国LNG进口来源地已扩充至近10个国家。前11月,从卡塔尔进口LNG约占总进口量的35%,卡塔尔为中国LNG的最大进口来源地;从澳大利亚进口LNG约占总进口量的20%,占比大幅下降。

另外,由于近两年印尼和马来西亚LNG产量增长,中国从东南亚地区进口量明显上升,前11月,从印尼和马来西亚进口LNG占总进口量的30%,东南亚地区超过澳大利亚成为中国第二大LNG进口来源地。值得一提的是,从非洲国家进口LNG也呈现快速增长态势。总体来看,中国LNG进口来源多元化趋势日趋明显。

LNG接收站陆续投产,布局趋均衡。随着LNG快速发展和中国进口量增多,沿海LNG接收站的建设正在提速。上半年,东莞九丰能源的LNG码头开始投产,10月份,中国海洋石油广东珠海LNG码头投产,11月份,中国石油河北曹妃甸开始投产,共新增750万吨LNG接受能力。截至年底,中国共有9个LNG接收站投入运营,年处理LNG能力达2630万吨,同比增长约40%。从当前LNG接收站的布局可以看出,华北、华东和华南沿海均有LNG接收码头投产,布局趋于均衡(见表3)。

国际市场

需求继续增长,增速有所放缓。日本、韩国、中国(中国台湾地区)仍是LNG进口的主要地区。

2013年,日本LNG进口量出现自2011年福岛核事故以来的首次下降,主要原因是日本LNG进口量的大幅上升导致能源开支飙升。为降低替代核电所需的能源成本,加之国际煤炭价格2013年下跌幅度较大,日本越来越多地使用煤炭作为发电能源。由于本土页岩气开采力度大幅上升,美国从天然气净输入国变成输出国,LNG进口量锐减。欧洲LNG进口需求逐年下降,据法国兴业银行估计,2013年,欧洲地区LNG进口量同比下降超过20%,作为欧洲最大的LNG进口国,2012年,西班牙将始于阿尔及利亚进口的天然气从水路运输逐步转变为管道运输,致使LNG船运需求锐减。相对乐观的是,韩国LNG进口仍保持稳定增长。年初,韩国开辟伊朗LNG货源,进口量稳定增长,预计2013年韩国LNG进口量将达到3800万吨,同比增长近5%。另外,中国、印度和东南亚地区的LNG进口量快速上升,但基数相对较小。总的来看,国际LNG航运市场需求仍在增长,但增幅较前两年已经放缓。

LNG运力增长加快,新船订单继续上升。2013年,新船订单陆续开始交付,截至年底,全球LNG船舶数量为385艘,共3000万载重吨,较年初增加13艘,以载重吨计,运力为100万载重吨,增幅3.4%。增量全部为10万立方以上LNG船,截至年底该船型为348艘,占LNG船总运力的90%以上。

市场运价下跌。2013年,LNG海运需求增速明显放缓,与年初市场所认为的LNG运输需求仍将快速增长的预期出现较大出入,加之新船下水速度明显加快,运力供不应求局面正悄然改变。在此背景下,国际LNG运价从高位明显下跌。以14万CBM现代型LNG船为例,该船型租金从2012年6月约15万美元/日大幅下跌至2013年三季度的约9万美元/日,降幅接近30%。

2014年市场展望

LNG接收站快增,海运量持续上升

随着LNG快速发展和中国进口量增多,中国沿海LNG接收站的建设正在提速。

当前除已建成分布在辽宁、广东、福建、上海、江苏、浙江和河北的9个接收站外,按照规划,2014年,将有4个LNG接收站投入运营,分别为广东揭阳LNG项目、广西北海LNG项目、天津LNG项目和海南LNG项目,将新增LNG接收能力1020万吨,届时全国LNG码头将达13个,LNG总接收能力将达到3650万吨/年,较去年年底大幅上升38.8%(见表4)。从进口量来看,由于中国居民对天然气的消费需求正处于高增长期,预计2014年进口量将继续保持20%以上的高速增长,总量再创历史新高。

新船下水速度加快

据克拉克森数据显示,按照当前全球船舶订单下水的日程表看,2014年有37艘10万立方以上LNG新船下水,约300万载重吨。根据全球存量LNG运力看,超过31年船龄10万立方以上LNG船有29艘,考虑到LNG船舶最大运营周期可达35年,加之当前LNG船舶租金价格仍维持在较高水平,船东拆解老旧运力的意愿较低,或拆解7~8艘10万立方以上LNG老船,约40万载重吨。综合可以看出,2014年将净增运力约260万载重吨,较去年年底的3000万载重吨增长约8.6%,运力增幅快于去年。

货量增幅低于运力,运价续跌

2014年,LNG船舶运力继续快速增长,但运输需求增幅却有所下降,其中日本表示将继续加大煤炭发电力度,且存在重启核电的可能,据此推断2014年日本LNG进口量可能继续出现负增长的局面。由于LNG进口成本上升,全球第二大LNG进口国韩国也在考虑放缓LNG进口速度。据韩国能源署估计,韩国2014年,LNG进口增速将降至3%,较去年的5%增速下降约2个百分点。虽然中国、印度等LNG进口量会继续快速发展,但总量相对较小。总体来看,2014年LNG运力增幅将明显高于水运货源增幅,未来2~3年内,新增运力投放速度仍在高位,在此背景下,运价可能继续下跌。endprint