新个税下提高中低工薪收入的研究

陆姹姹

(安徽大学,安徽 合肥 230601)

1 我国新《个人所得税法》改革

个人所得税是调整高收入分配的有力工具,在各种收入来源既定的情况下,个人所得税可以调节入分配的结果及差距.因为个人所得税具有两大特点:一是直接对纳税人的所得综合或分类进行征税;二是实行累进税率制度,税率随着收入级次的提高而提高,收入水平越高,适用税率越高,从而具有较强的再分配作用.

2011年6月30日第十一届全国人民代表大会常务委员会第二十一次会议《关于修改〈中华人民共和国个人所得税法〉的决定》第六次修正,将第三条第一项修改为:“工资、薪金所得,适用超额累计税率,税率为百分之三至百分之四十五.”第六条第一款第一项修改为:“工资、薪金所得,以每月收入额减除费用三千五百元之后的余额,为应纳税所得额.”同时对个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得全年应纳税所得额进行了调整将原来不超过5000元,调整到不超过15000等.

新个人所得税征收税率从九级超额累进税率缩至七级,最低税率由5%降至3%,这一变动对原月工资收入在2000~22000元中低工薪阶层是极其有利的.国家税务总局局长肖捷认为,“个人所得税改革,工薪所得纳税人有6000万人不用再纳税,月收入38600元以下的税负均有所下降,有的每月减税多达480元;调整个体工商业户的个人所得税政策,全国有900多万个体户税负下降,平均降幅在40%.”新个人所得税的出台适应了经济发展水平、物价上升水平的需要,调节了收入在国民之间的分配.但新个人所得税征收管理上尚存在一定的缺陷,不能很好的维护中低薪阶层职员的利益,调节收入分配的作用受到限制.

2 我国个人所得税改革中存在的缺陷

2.1 没有考虑家庭因素

西方发达国家多以“家庭为单位”征收个人所得税,而我国由于自身户籍制度的不完善,一直是对个人征税,忽略了对家庭因素的考虑.以美国为例.美国个人所得税实行六级超额累计税率,税率分别为10%、15%、25%、28%、33%和35%.针对不同的纳税者,美国实行四种不同的税率表,即已婚夫妇共同填制、分别填制的税率表、未婚者税率表和单身户主的税率表.2006年美国联邦个人所得税夫妇申报和单身申报税率表,表1所示.美国夫妇联合申报减轻了夫妇双方只有收入差距较大的家庭的税负,充分考虑了家庭因素,有利于维护中等收入家庭特别是双方中一人工作的家庭利益.

表1 美国官方法定税率表(2006年)[1]

我国实行个人申报的所得税税率表.如王先生每月工资7000元,她老婆是全职职太太,根据“应纳个人所得税税额=(每月收入额-3500)×适用税率-速算扣除数”可计算出王先生每月应缴纳个人所得税 =(7000-3500)×10%-105=245元.如果我国也实行夫妇联合申报个税,那么王先生应缴纳个人所得税为0,每月可多出245元用于水费等生活必需品的开支.

2.2 对年终奖征税在临界点处存在“盲区”

国税发[2005]9号文件基本规定是:“纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税”.年终奖个人所得税计算方法有:

(1)发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率.

(2)当月工资低于3500元时,年终奖个人所得税=(年终奖-(3500-月工资))*税率-速算扣除数,税率是按(年终奖-(3500-月工资))/12作为“应纳税所得额”对应的税率.[2]

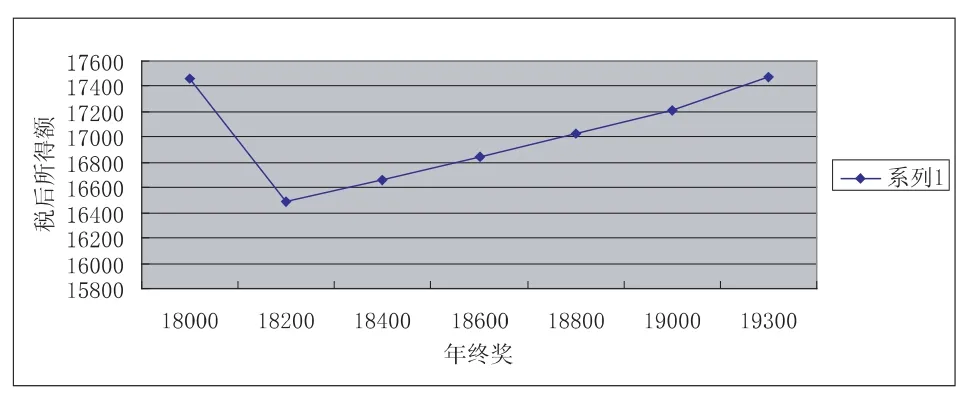

由上可计算出:(1)当发放年终奖的当月工资高于3500元时:年终奖18000元、应纳税所得额540元,年终奖18001元、应纳税所得额1695.1元.年终奖在18000元的临界点上增加一元要多承担1145.1元的税负.从表1中可以看出,年终奖在18000~18200元时,税后所得急剧下降,之后回升,当年终奖达到19300元时税后所得17475元,比年终奖18000元税后所得多15元,基本上持平.在这一区间里高年终奖并没有获得高税后所得,年终奖的激励作用受到了影响.

(2)当发放年终奖的当月工资高于3500元时:另当月工资为 i时(i≤3500元),临界点为“18000+(3500-i)”,年终奖在 18000+(3500-i)~19300+(3500-i)元时有图1所示的规律.例,发放年终奖的当月工资为3000元,则其临界点为18500元,纳税“盲区”为18500~19800元.

图1 年终奖18000~19300元税后所得额变化趋势图(单位:元)

3 提高中低工薪实际收入的建议

3.1 适时实行以“家庭为单位”的征收模式

以“家庭为单位”征收个人所得税在我国引起了广泛的讨论,并得到一批学者的拥护.但由于我国户籍制度等不是很完善,一直是对个人征税,忽略了对家庭因素的考虑,欠公平.应随着我国户籍制度不断完善、相关政策成熟的情况下,适时进行“以家庭为单位”征收个人所得税改革试点.

3.2 充分利用税收优惠政策,减小计税收入

《中华人民共和国个人所得税法》第四条、第五条给出了免纳和减征个人所得税的项目,企业要充分利用着一些项目,减少员工的纳税额.特别是月收入在3500元左右的职工.

3.2.1 在工资单中明确列出免税补贴、津贴项目

根据《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕89号)规定:独生子女补贴、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴、托儿补助费、差旅费津贴、误餐补助等不属于工资、薪金性质的补贴、津贴不缴个人所得税;[2]企业财务部门在结算工资单时列明上述项目,以降低职员纳税收入.

3.2.2 增加员工福利,缴纳“三险一金”

根据《财政部国家税务总局关于基本养老保险费、基本医疗保险费、失业保险费、住房公积金有关个人所得税政策问题的通知》(财税[2006]10号)精神,企事业单位按照省级以上人民政府规定的比例提取并缴付的住房公积金、养老保险、医疗保险、失业保险,不计入个人当期的工薪收入,免征个人所得税.单位或个人分别在不超过职工本人上年度月均工资12%的幅度内,其实际缴存的住房公积金允许在应纳税所得额中扣除①.企业应充分利用这一规定,在提高员工福利的同时降低应纳税所得.此外也可以激励员工的斗志,营造良好的企业文化,创造更好多的剩余价值.

3.3月薪和年终奖进行最优配比

3.3.1 发放年终奖当月工资低于3500元

2012年制造业、建筑业、住宿和餐营业等劳动密集型产业就业人员月均工资低于3500元.这些行业拥有城镇单位60%左右的就业人员,且大部分是从农村来的庞大的务工人员,企业在进行工资分配时,应该更加注重为他们谋福利.通过税收筹划把年终奖均摊到月,可以减轻税负,实现提高员工收入,缩小城乡和行业收入差距的目的.以纺织业为例,2012年纺织业就业人员月平均工资2600元,如果企业年末给每个员工发放9000元年终奖金,那么每人应纳个人所得税 =(9000-(3500-2600))×3%=243元.进行纳税筹划,把9000元均摊到12月,每月750元,这样月工资为3350元,免征额一下不需纳税.2012年纺织业从业人员202.6万人,在进行纳税筹划下纺织业的节税将近5亿.这5亿可以用来改进纺织技术、加快新产品研发、建立纺织基地、提高员工福利等,促进纺织业的良性发展,创造更多价值,以提高纺织业从业人员工资,缩小行业收入差距.发放年终奖当月工资低于3500元的纳税筹划方法为把年终奖均摊到月工资上,达到不纳税或少纳税的结果.令月工资为i、年终奖为I、用于分摊的年终奖I1满足“I1-(3500-i)/12≤1500”.

3.3.2 发放年终奖当月工资高于3500元

2012年金融保险业、信息传输、计算机服务和软件业、科学研究等技术密集型企业就业人员均月工资在7000元左右,拥有1081.3万技术人才,是我国中薪阶层砥柱.以银行业为例,月工资7000元、假如发放20000元年终奖金,则全年应纳个人所得税 =((7000-3500)×10%-105)×12+20000×10%-105=4835元.纳税筹划后,年终奖17600元、月工资7200元,则全年应纳个人所得税=((7200-3500)×10%-105)×12+1760×3%=3232.8元,节税 1600元.这有利于提高中薪阶层的收入,以带到我国整体收入水平、消费水平的提高,促进我国经济又好又快的发展.发放年终奖当月工资高于3500元,全年工资、年终奖最优分配方法:预计年收入(42000~78000]、全年一次性奖金(0~18000]、月均衡工资(3500~5000];预计年收入(78000~12550]、全年一次性奖金固定为18000元、月均衡工资(5000~8962.5];预计年收入(125500~150000]、全年一次性奖(18000~54000]、月均衡工资(5000~8000].

4 总结

我国城乡、行业之间及行业内部员工之间存在严重的收入差距并不断扩大,中低收入着占据重大比重,却拥有着少量的社会财富.个人所得税具有直接调节收入分配的功能,但由于某些条件的不成熟、设计上的技术缺失,我国个人所得税在征管上存在缺陷.这就要求我们不断完善我国的个人所得税改革,在经济成本合理的情况下,采用科学的纳税筹划方法弥补征管上的缺陷,以充分发挥个税调节功能.

注 释:

①职工本人月均工资不得超过统计部门公布的上一年度当地月均工资的3倍,超过此缴存基数和缴存比例上限部分要缴纳个人所得税.

〔1〕哈维·S·罗森,特德·盖亚.财政学[M].北京:中国人民大学出版社,2009.

〔2〕全国注册税务师执业资格考试教材编写组.税法(Ⅱ)[M].2012.175-179.