增值税转型、经营环境差异与企业市场价值——来自我国上市公司的经验证据

童锦治 黄克珑 陈军璨

(厦门大学 经济学院,福建厦门361005)

一、引言

2009年增值税转型改革完善了我国的增值税抵扣链条,减少了重复征税,在一定程度上消除了税收对市场机制的扭曲,使得企业可以根据市场规律选择最优的要素配置进行生产经营,从而增强企业后劲,促进经济增长方式的转变,实现其自身价值的最大化①详见财政部、国家税务总局就增值税转型改革答记者问,http://news.xinhuanet.com/newscenter/2008-11/11/content_10342509.htm。那么,实践的结果是否如理论假设和政策预期所言?作为企业价值的直观表现形式,企业市场价值是否会受到增值税转型的影响?此外,税制改革的有效性与区域经济发展、政府治理等经营环境因素密切相关(国家税务总局课题组,2009)[1],而我国幅员辽阔,各区域经营环境差异很大,这是否会影响增值税转型的政策效果?更具发展后劲的企业是否从增值税的转型中受益更多?回答这些问题无疑有助于检验增值税转型的政策有效性,为创造一个更加中性的增值税制度提供更多借鉴。

然而,现有文献对此研究还较少。在税收对企业市场价值的影响方面,由于税制差异,国外学者主要关注所得税对企业价值的影响(Ayers等,2002;Dai等,2008;Sialm,2009)[2-4]。而国内研究增值税对企业行为影响的文献多关注增值税转型对投资规模(聂辉华等,2009;刘若鸿和史燕平,2013)[5-6]、财务状况(罗宏和陈丽霖,2012)[7]、生产效率(陈丽霖和廖恒,2013)[8]及股东财富(刘玉龙等,2012;万华林等,2012)[9-10]的影响,直接以企业市场价值为研究对象的文献较少。在企业经营环境对企业市场价值影响方面,国内外学者已经开展了一定数量的研究,并已经证实企业的经营、发展、业绩及价值与其所处环境相关(Scharfstein,1988;孙早和刘庆岩,2006;姜付秀等,2011)[11-13]。但这些研究多基于无政策冲击的假设,讨论环境如何影响企业经营活动及其价值。但现实中,政策必然会对企业行为及其价值产生影响。环境异质性可能会通过影响宏观经济政策与企业行为的互动关系进而影响企业市场价值,而相关文献在这方面的讨论还较少。

因此,本文主要就以下问题开展研究:首先,增值税转型改革对上市企业市场价值的影响;其次,引入了经营环境异质性,探讨经营环境会如何影响增值税转型,提升企业市场价值的效果。最后,从企业成长性的视角分析了上述效果对不同企业的影响,以探讨增值税转型是否实现了其增强企业发展后劲,促进经济增长方式转变的政策目的,而经营环境差异对该政策目的实现又有何影响。为提高实证结果的可靠性,采用基于倾向得分匹配(PSM)的双重差分法(difference-indifferences)进行实证分析。

本文可能的贡献在于:通过引入企业经营环境异质性,证明了经营环境会影响税收的政策效果,并基于企业成长性异质性视角,发现了增值税转型提升企业市场价值的效果会更显著地作用于高成长性企业,从而证明了增值税转型,通过消除重复征税,增强了企业发展后劲。上述结论丰富了宏观税收政策与微观企业的互动效应研究,并为现行的“营改增”改革及如何深化税收制度改革,发挥市场在资源配置中的决定性作用提供了参考。

二、理论分析与研究假设

(一)增值税转型影响企业市场价值的机制

综合现有研究成果,增值税转型影响企业市场价值主要有直接和间接两种实现途径:一方面,增值税转型后由于购进固定资产的进项税额可以抵扣,企业当期投资的现金流出将会减少,企业当期的经营净现金流量将会增加。虽然这是以降低企业折旧计提的基数为代价的,但从现金持有的角度来看,其对整体净现金流的影响仍是正向的(盖地和李玉萍,2005)[14],这将直接提升企业的市场价值;另一方面,增值税转型还可以通过影响企业的投资效率、融资成本等方式,增加企业未来的经营现金流,从而间接提升企业的市场价值。具体而言,根据现金流量假说,在不存在增值税重复征税的情况下,企业i的价值等于企业在未来经营期间内创造出的现金流的总和,如式(1)。

式(1)中,V代表企业价值,I代表企业当期投资,w代表折现率,期数t大于等于0。OCF代表项目存续期间企业的现金净流量,可以表现为式(2)。其中,PQ代表企业当期经营收入,PC代表企业除融资成本和折旧外的现金流出,FC代表融资成本,τc是企业所得税税率,n为项目的折旧期限①为简化分析故采用直线法计提折旧。。在增值税重复征税下,式(1)、式(2)可以改写为如下形式

其中,τo是城建税、教育费等增值税附加税。此时设某企业存在两种状态,状态1为存在增值税重复征税状态(适用生产型增值税),状态2为不存在增值税重复征税状态(适用消费型增值税①现行消费型增值税减少了但并未完全解决重复征税问题,出于分析便利考虑故假定其不存在重复征税。)。当他们均进行投资I时,有式(6)和式(7)。

1.增值税转型影响企业价值的直接机制

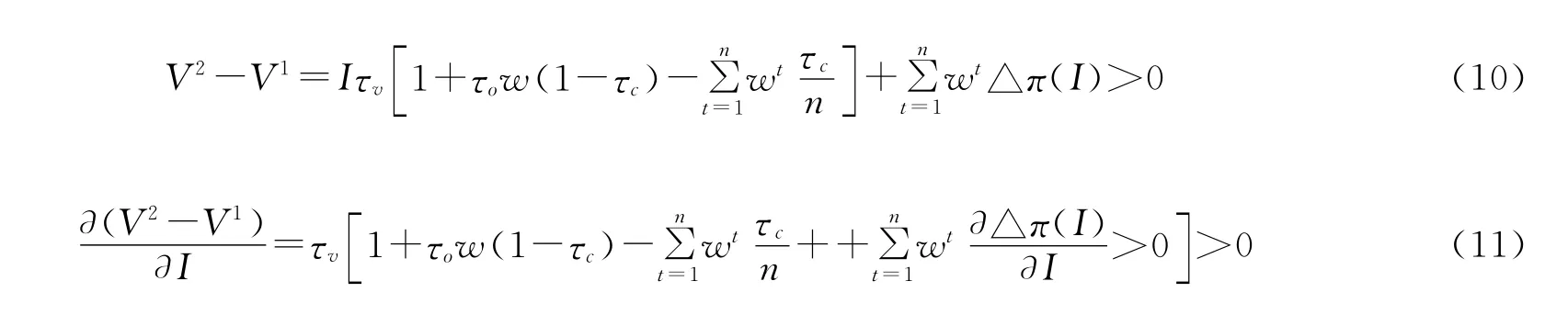

首先,假定增值税转型不会对企业的PQ、PC和FC造成影响。用V2减去V1有式(8)。结合现行税法所规定的名义税率,同时考虑折现率的影响,V2-V1一般大于零,可见增值税转型可以提升企业的市场价值。进一步地,对式(8)两侧同时求关于I的一阶导数得式(9),即当企业投资规模越大,增值税转型带来的企业市场价值提升越大。

2.增值税转型对企业市场价值的间接影响

为简化分析,在上文中假定的PQ、PC和FC不会造成因转型而发生改变。然而,现有关注增值税转型的文献已经指出,转型可能改变企业的投资行为,影响企业的PQ、PC和FC,从而影响未来企业的经验现金流入:第一,增值税转型可以通过优化企业投资行为,提升企业生产效率,提高企业产出效率,从而提升企业的市场价值。一方面,增值税转型将通过让企业选择更优的资本存量,改变企业的资本——劳动要素投入比例,提升企业的生产效率(聂辉华等,2009)[5];另一方面,转型有助于缩小企业投资行为间的增值税有效税率差异,降低投资成本,使得企业可以购买技术水平更高的新设备替代旧设备,从而获取技术进步优势和规模经济优势,提升企业生产率,企业生产率的提升意味着企业的效益增加,这也将提升企业的市场价值(Cutler,1988;陈晓光,2013;陈丽霖和廖恒,2013)[15,16,8]。第二,增值税转型还可能减少企业融资成本,提升企业的市场价值;罗宏和陈丽霖(2012)[7]指出增值税转型意味着当期经营现金流出的减少,这将放松企业的内外融资约束,降低其融资成本,这会增加企业的净现金流,提升企业市场价值。基于这些文献,本文在式(6)、式(7)、式(9)的基础上,引入利润函数△π(I)代表转型后企业未来净现金流的增加,并设△π(I)关于I满足稻田条件,可以得到式(10)。其中,∑wt△π(I)就是增值税转型对企业市场价值的间接影响。进一步地,将式(10)两边对I求一阶导,可以得到式(11)。

综上所述,增值税转型可以通过优化企业的投资行为,从直接与间接两个途径提升企业的市场价值。由此,本文提出

假设1增值税转型可以通过优化企业投资行为提升企业的市场价值。

(二)经营环境影响增值税转型对企业市场价值提升的效果

经营环境①目前,学界对企业经营环境的内涵并无统一的认识。本文借鉴罗党论和唐清泉(2007)、王小鲁等(2013)的研究成果,将企业经营环境定义为:市场经济条件下对企业生产经营活动产生直接或间接影响的各类客观条件和影响因素,主要包括了政府治理、法制环境、金融服务、人力资源供应、基础设施、中介服务以及社会环境等因素。对企业的影响,本质上反应的是制度环境对企业行为的影响。制度经济学指出,各类正式(如法律法规、产权制度、契约制度)或非正式(如信用、文化、规范)的制度安排均会对交易成本产生影响,从而导致企业微观决策以及资源配置效率产生差异(马连福和曹春方,2011;夏立军等,2012)[17-18],因此增值税转型虽然从整体上有利于提升企业的市场价值,但其影响的大小却与企业所处的经营环境密切相关。具体分析如下。

1.经营环境会影响企业的投资意愿及水平

基于上文的理论模型推导,由式(9)和式(11)可以看出,投资水平是影响增值税转型提升企业价值效果的关键。而企业的投资意愿及投资水平与其所处的环境密切相关。在经营环境良好的区域,规范的政府治理,完善的法律监管体系,发达的金融和中介服务体系可以有效地降低因道德风险、信息不对称等因素导致的交易成本,这无疑会对决策者的行为产生影响,有利于发挥增值税转型对优化企业投资、提升企业市场价值。相反,在经营环境较差的区域,政府干预市场不当、拖沓的政府办事效率、缺乏有效的产权保护,导致较高的交易成本(夏立军和方轶强,2005;方军雄,2007)[19-20],这必然影响企业的投资积极性,降低其投资水平。而投资水平越低,增值税转型效果越小。

2.经营环境影响增值税转型对企业市场价值提升的间接途径

由式(10)可以看出,由增值税转型带来的生产效率和融资成本改善,即转型对企业市场价值的间接影响∑wt△π(I)也是影响增值税转型效果的重要因素,而经营环境的差异也将对此产生影响。以融资成本改善为例,良好的经营环境意味着更高的金融服务水平和更完备的金融市场,这可以在很大程度上缓解信息不对称问题,降低传递企业经营可能改善这一信号的“传递成本”,从而有利于“放大”增值税转型对降低融资成本的效果。

可见,增值税转型对企业市场价值的提升作用与企业所处的经营环境密切相关,当企业处于一个优良的经营环境中,增值税转型对提升企业市场价值的作用会被“放大”,反之则会被“缩小”。由此,本文提出假设2。

假设2经营环境状况对增值税转型提升企业市场价值的作用存在正向影响。企业所处经营环境越好,增值税转型通过优化企业投资行为提升企业的市场价值的作用越大。

需要指出的是,企业的投资需求是与企业成长性密切相关的。成长性越强时,企业的投资水平一般也越高,由式(9)与式(11)可知,企业投资水平越高,增值税转型对高成长性企业市场价值的正向影响越大。同时,由于高成长性企业一般具有更高的生产效率改善空间和更大的融资需求,良好的经营环境可以通过“放大”转型对企业市场价值的间接影响∑wt△π(I),放大增值税转型对提升企业市场价值的作用。由此,本文提出如下假设。

假设3a较之成长性弱的企业,增值税转型能给高成长性企业带来更大的企业市场价值提升。

假设3b较之成长性弱的企业,经营环境对增值税转型效果的影响会更为显著的作用于高成长性企业。

三、实证设计

(一)数据来源

考虑到我国于2008年实施新企业所得税法和新会计准则可能对不同企业影响不同,进而影响对增值税转型政策效果的评估,本文选择2008至2012年我国A股上市公司为研究对象。为保证研究结果可靠,本文对数据做了以下处理,根据《财税〔2004〕156 号》、《财税〔2007〕75号》文件和上市公司行业代码筛选出受转型改革影响较大的行业①这些行业是装备制造业、冶金业、汽车制造业、石油化工业、船舶制造业、采掘业和电力、煤气及水的生产及供应业。的上市公司;剔除ST公司;剔除数据严重缺失或任何一年所有者权益小于或等于零的公司。最终得到样本容量为2 395的平衡面板数据,其中对照组样本495个,实验组样本1 900个。数据主要来源于CSMAR数据库。

(二)方法设计

本文的模型是基于Ashenfelte和Card(1985)提出的双重差分法进行设计的[21]。选用双重差分法需要满足的一个基本前提是:实验组与对照组的划定必须是随机的,否则会造成“选择性偏误”问题(Bertrand 等,2004)[22]。那么,增值税转型事件是否满足这个前提呢?目前还没有一个很好的方法对此进行检验。事实上,增值税转型试点区域多属于我国传统工业基地,具有较为独特的宏观经济环境和产业发展情况,这会对该区域内样本企业的经营状况造成影响。同时,这些区域内的上市企业有很多是传统工业领域的老牌大型国企,这可能造成实验组与对照组企业有较为不同的财务特征。上述影响都可能导致实验组和对照组划分具有非随机性。因此,为提高结果的可靠性,采用基于倾向得分匹配的双重差分法进行实证分析。倾向得分匹配的基本思想是为每一个处理对象选择最相近的控制组对象,从而尽可能消除基于可观测变量的选择偏差(胡吉祥等,2011)[23],在一定程度上克服“选择性偏误”带来的内生性问题(Heckman等,1998;Badertscher等,2013)[24-25]。而由于双重差分法可以减少基于未观测变量的选择偏差,将其与匹配方法结合可以得到更为稳健的结果(Blundell和 Dias,2009)[26]。

(三)变量定义

1.因变量

本文采用企业市场价值年度增长率(MR)作为模型的因变量,计算方法为:企业市场价值年度增长率=(企业期末市场价值-企业上一期期末市场价值)/企业上一期期末市场价值。考虑到增值税转型可能对企业的资产结构造成影响(张霞和毕毅,2013)[27],本文在计算企业市场价值时考虑了债务的因素。其中,企业市场价值②本文全部企业市场价值数据均由CSMAR数据库直接导出。=股权市值+净债务市值。若企业存在非流通股,非流通股权市值用流通股股价代替计算。

2.自变量

本文主要有如下解释变量。

税制改革变量(REF和TIME),借鉴聂辉华等(2009)、罗宏和陈丽霖(2012)的做法[5,7],将转型改革的时间虚拟变量(TIME)设定为2009年及以后取1,否则取0。地区虚拟变量(REF)设定为非试点地区取1,试点地区①包括东北地区的辽宁、吉林和黑龙江三省以及中部地区的河南、湖南、江西、湖北、山西和安徽六省的26个老工业基地城市。取0。

投资变量(INV),使用企业财务报表的现金流量表中“购建固定资产、无形资产和其他长期资产支付的现金”,并以“期初流通市值”为分母进行标准化处理,作为研究中企业新增固定资产投资支出(下文简称为投资)的度量。同时,由于2009年以前对照组的企业已经存在增值税转型试点,企业投资的指标中并没有包含增值税的部分,借鉴万华林等(2012)的做法[10],将对照组企业2008年的INV值乘以1.17进行修正。

企业经营环境(MANA),企业环境指数来源于《中国分省企业经营环境指数报告(2013)》②由于该报告只提供了2008年、2010年和2012年的数据,通过前后年份指数平均化得到2009年和2011年的经营环境指数。[32]。上述主要变量描述性统计情况如表1。

表1 主要变量的描述性统计结果

同时,借鉴屈文洲等(2011),罗宏、陈丽霖(2012),万华林等(2012)[7,10,28]的研究成果,还选择了一些控制变量。

企业规模(LNSIZE),当年公司总资产的对数。

企业财务杠杆比率(LEV),企业期初资产负债率。

上市公司流通股比例(CSP),当年企业流通市值与企业总市值相除。

企业股权集中度(TOP),上市公司当年前十大股东持股比例。

企业收入增长率(GROWTH)。

此外,本文还控制了企业的个体效应。

(四)模型设计

为验证假设1和假设3a,本文设计了实证模型1。同时,为验证假设2和假设3b,设计了实证模型2。其中,主要关注REFi,t*TIMEi,t*INVi,t的系数和REFi,t*TIMEi,t*INVi,t*MANAi,t的系数是否显著为正。

(五)数据匹配

借鉴胡吉祥等(2011)、李静和彭飞(2012)、郑文平和张杰(2013)[23,29,30]的研究成果,本文采用Probit模型所估计预测的概率作为倾向性得分的概率①模型估计结果及其检验限于篇幅省略。,选取了资产规模、销售利润率、市销率、市盈率、资产负债率、年股票流通市值作为匹配变量,控制了行业与时间影响,进行倾向得分匹配。经过匹配,本文得到企业样本850个,其中实验组428个,对照组422个。由于匹配的有效性取决于其对数据平衡性的改善,因此本文对其进行了平衡性检验,结果如表2所示。匹配后,多数变量的标准化偏差绝对值均远小于Rosenbaum 和 Rubin(1985)[31]提出的20%的标准,不存在匹配失效的问题。同时,从平衡性检验的T检验概率值可以看出,各匹配变量均不能在10%的显著性水平下拒绝匹配后处理组与控制组企业无显著差异的原假设。由此可以认为匹配是适当的。

表2 匹配变量平衡检验结果

四、实证结论与分析

(一)实证分析

表3列示了对模型1和模型2的整体回归结果以用于验证研究假设1与研究假设2。出于稳健性的考虑,我们同时报告了PSM-DID的估计结果与DID的估计结果。结果显示除REFi,t*TIMEi,t*INVi,t和REFi,t*TIMEi,t*INVi,t*MANAi,t两项系数的 PSM-DID 的估计结果明显大于DID估计结果外,选用何种方法不会对主要解释变量的系数正负、显著性乃至大小造成大的改变。这说明通过倾向得分匹配,我们更合理地选择了实验组与对照组,从而更好地反映了增值税转型、经营环境对企业市场价值的影响。

根据表3第1列回归结果,REFi,t*TIMEi,t*INVi,t的系数在1%的显著性水平上为正,说明增值税转型可以优化企业投资,提升企业市场价值。同时,将其与新增投资项的系数对比,可以发现相对于企业新增投资的单一作用来说,改革可以将这个作用进一步提升约1.3倍。以上证明了研究假设1。

在假说1成立的前提下,本文进一步检验了经营环境对增值税政策效果的影响。如表3第3列回归结果,REFi,t*TIMEi,t*INVi,t*MANAi,t系数在1%的显著性水平上为正,说明经营环境对增值税转型提升企业市场价值的作用具有正向影响,企业所处经营环境越好,增值税转型提升企业市场价值的作用越强。以上验证了研究假设2。

为了验证假设3a与假设3b,本文将企业划分为了高成长性组与低成长性组。出于稳健性考虑,本文选用了可持续增长率、净利润增长率和收入增长率三类企业成长性指标作为分组依据,根据这些指标全部样本的五年均值,将企业分为高成长性组和低成长性组,回归结果如表4与表5。回归结果显示,不论采用何种分组方法,高成长性组的REFi,t*TIMEi,t*INVi,t均显著为正,而低成长性组上述两项的回归系数不显著或明显小于高成长组对应系数。由此可见,增值税转型对企业市场价值的提升作用主要作用于那些成长性比较好的企业。这也从一个侧面,证明了增值税转型实现了增强企业发展后劲,促进我国经济增长方式转变的政策目标。以上证明了假设3a。

表3 对假设1与假设2的检验

类似的,高成长组REFi,t*TIMEi,t*INVi,t*MANAi,t的系数也显著高于低成长组,说明在同样进行增值税转型改革的背景下,高成长企业的市场价值,较之低成长企业的市场价值对经营环境的变化更为敏感。这也进一步证明了只有将经营环境建设同税制改革结合起来,才能更好地实现税收改革的政策目标,真正释放改革红利。以上验证了研究假设3b。

表4 对假设3a的检验

(二)稳健性检验

本文进行了如下稳健性检验:计算企业市场价值增长率时,企业市场价值中非流通股计价依据由流通股股价更换为每股净资产;替换或加入公司期初总资产、前五大股东持股比例之和、企业当年总资产增长率、企业产权属性、企业所得税有效税率作为控制变量。上述检验的结果与本文主要结论基本一致。

五、结论与启示

本文探析了存在经营环境异质性情况下,增值税转型对企业市场价值的影响,并通过引入企业成长性、异质性,讨论了上述影响是否对不同类型企业有不同影响。研究发现,增值税转型通过优化企业投资,总体上提升了企业的市场价值;但是,受经营环境差异的影响,不同的企业所面临的市场价值提升效果也不同。经营环境越好,增值税转型提升企业市场价值作用越强。通过引入企业成长性和异质性,研究进一步发现增值税转型与经营环境改善带来的市场价值提升作用,对更具发展后劲的高成长性企业影响更为显著。可见增值税转型与经营环境改善对企业市场价值的提升作用不仅是一种“量”的放大更是一种“质”的改善。

表5 对假设3b的检验

本文的研究结论为我国税收政策制定者进行制度安排提供了一些参考:首先,加快消除税制中重复征税的因素,降低税收的扭曲作用,不仅是发挥市场对资源配置决定性作用,优化资源配置的题中之义,也是应对经济下行,增强企业发展后劲,提升经济质量,振兴实体经济的有效之举。因此,应合理地加快“营改增”步伐,将无形资产投资也纳入增值税抵扣链条中,进一步消除对投资的重复征税,增强企业的活力与发展后劲。其次,税制改革无法孤立的发挥作用,税制改革能否更好地实现优化资源配置、释放改革红利的效果与经营环境是否良好密切相关。因此,必须将税制改革这一局部优化措施,同加强市场经营环境建设这一全面优化措施结合起来,建设公平、有效的企业经营环境,以最大地发挥税制改革带来的政策红利。

[1]国家税务总局课题组.借鉴国际经验进一步优化中国中长期税制结构[J].财政研究.2009(5):8-17.

[2]Ayers B,Cloyd C,Robinson J.The Effect of Shareholder-level Dividend Taxes on Stock Prices:Evidence from the Revenue Reconciliation Act of 1993.The Accounting Review,2002,77(4):933-947.

[3]Dai Z,Maydew E,Shackelford D,et al.Capital Gains Taxes and Asset Prices:Capitalization or Lock-In[J].Journal of Finance,2008,63(2):709-742.

[4]Sialm C.Tax Changes and Asset Pricing[J].The A-merican Economic Review,2009,99(4):1356-1383.

[5]聂辉华,方明月,李涛.增值税转型对企业行为和绩效的影响——以东北地区为例[J].管理世界.2009(5):17-24.

[6]刘若鸿,史燕平.中国税制改革对企业设备投资的实际影响——基于随机森林方法的研究[J].经济经纬.2013,(2):133-137.

[7]罗宏,陈丽霖.增值税转型对企业融资约束的影响研究[J].会计研究,2012,(12):43-49.

[8]陈丽霖,廖恒.增值税转型对企业生产效率的影响——来自我国上市公司的经验证据[J].财经科学.2013(5):56-66.

[9]刘玉龙,倪麟,任国良.增值税转型:公司绩效与股东财富的实证分析[J].经济体制改革.2012(2):140-143.

[10]万华林,朱凯,陈信元.税制改革与公司投资价值相关性[J].经济研究.2012,(3):65-75.

[11]Scharfstein D.Product Market Competition and Managerial Slack[J].RAND Journal of Economics,1988,19(1):147-155.

[12]孙早,刘庆.市场环境、企业家能力与企业的绩效表现——转型期中国民营企业绩效表现影响因素的实证研究[J].南开经济研究.2006(2):94-104.

[13]姜付秀,黄继承.市场化进程与资本结构动态调整[J].管理世界.2011(3):124-134.

[14]盖地,李玉萍.论微观经济基础下增值税转型的理想选择[J].财贸经济.2005(12):36-40.

[15]Cutler D M.Tax Reform and the Stock Market:An Asset Price Approach[J].American Economic Review,1988,78(5):1107-1117.

[16]陈晓光.增值税有效税率差异与效率损失——兼议对“营改增”的启示[J].中国社会科学.2013(8):67-84.

[17]马连福,曹春方.制度环境、地方政府干预、公司治理与IPO募集资金投向变更[J].管理世界.2011(5):127-139.

[18]夏立军,郭建展,陆铭.企业家的“政由己出”——民营IPO公司创始人管理、市场环境与公司业绩[J].管理世界.2012(9):132-141.

[19]夏立军,方轶强.政府控制、治理环境与公司价值——来自中国证券市场的经验证据[J].经济研究.2005(5):40-51.

[20]方军雄.所有制、制度环境与信贷资金配置[J].经济研究.2007(12):82-92.

[21]Ashenfelte O,Card D.Using the Longitudinal Structure of Earnings to Estimate the Effect of Training Programs[J].The Review of Economics and Statistics,1985,67(4):648-660.

[22]Bertrand M,Duflo E,Mullainathan S.How Much Should We Trust Differences-in-Differences Estimates?[J].Quarterly Journal of Economics,2004,119(1):249-275.

[23]胡吉祥,童英,陈玉宇.国有企业上市对绩效的影响:一种处理效应方法[J].经济学:季刊.2011(4):965-988.

[24]Heckman J,Ichimura H,Smith J,et al.Characterizing Selection Bias Using Experimental Data[J].Econometrica,1998,66(5):1017-1098.

[25]Badertscher B,Katz S,Rego S.The Separation of Ownership and Control and Corporate Tax Avoidance[J].Journal of Accounting and Economics,2013,56(2-3):228-250.

[26]Blundell R,Dias M.Alternative Approaches to E-valuation in Empirical Microeconomics[J].Journal of Human Resources,2009,44(3):565-640.

[27]张霞,毕毅.增值税改革对企业资本结构的影响研究[J].中央财经大学学报.2013,(8):6-11.

[28]屈文洲,谢雅璐,叶玉妹.信息不对称、融资约束与投资-现金流敏感性——基于市场微观结构理论的实证研究[J].经济研究.2011(6):105-117.

[29]李静,彭飞.出口企业存在工资红利吗?——基于1998-2007年中国工业企业微观数据的经验研究[J].数量技术经济研究.2012(12):20-37.

[30]郑文平,张杰.“省直管县”能否促进经济增长?——来自河南省企业层面的经验证据[J].当代财经.2013(8):83-98.

[31]Rosenbaum P,Rubin D.Constructing a Control Group Using Multivariate Matched Sampling Methods that Incorporate the Propensity[J].The Ameri-can Statistician,1985,39(1):33-38.

[32]王小鲁,余静文,樊纲.中国分省企业经营环境2013年报告[M].北京:中信出版社,2013.