对外贸易差额与货币供给——基于国别面板数据的实证研究*

白 凡

(湖南大学 经济与贸易学院,湖南 长沙 410079)

一 引 言

自1994年人民币汇改以来,中国对外贸易差额由逆转顺,并且顺差趋势不断增强,由1994年的54亿美元迅速扩大到2012年的2311亿美元。与此同时,中国货币供应量也呈现出迅猛增长的趋势,流通中现金M0、狭义货币供给M1和广义货币供给M2分别由1994年的0.73、2.05、4.69万亿元持续增长到2012年的5.47、30.87、97.41万亿元,年均增长率分别为11.8%、16.2%、18.3%①数据来源:2012年《中国统计年鉴》和2012年《中国统计公报》。。

国内外众多学者认为开放经济条件下国际收支是影响一国货币供给的重要因素。彭兴韵(1997)认为决定国际收支影响货币供给的关键在于国际收支是否导致该国外汇储备或者商业银行准备金产生变动,而这两者的变动则取决于该国汇率制度的选择和外汇管理体制的安排[1]。Krugman(1998)的“三元悖论”认为,在开放经济条件下,一国只能实现汇率稳定、资本自由流动和货币政策独立性三者中的两个,因此在汇率稳定的情况下,国外资本的流入会导致该国货币供给的增加[2]。杨胜刚等(2001)、何慧刚等(2004)认为国际收支顺差导致外汇储备增加进而导致货币供给增加[3][4];Hagiwara(2005)研究指出亚洲各国外汇储备增加直接导致国内货币供给增加[5];而Ouyang等(2007)却认为亚洲新兴经济体(包括印度、印度尼西亚、马来西亚、菲律宾、泰国、新加坡、韩国和中国台湾地区)的巨额外汇储备并不是导致国内流动性过剩的主要来源[6];岳意定等(2007)指出,国际收支顺差引起外汇储备增加并不会导致基础货币扩张,只有当央行收购外汇形成外汇占款时才会导致基础货币投放增加[7];刘志忠等(2010)实证研究得出在稳定人民币汇率的目标下贸易顺差的增加会导致狭义货币供给与广义货币供给增加的结论[8];Aizenman等(2009)研究发现货币政策独立性越高的国家可能会遭遇高水平的通货膨胀而汇率稳定性越高、资本开放程度越高则有助于降低国内通货膨胀率[9];Michael Hutchison等(2012)却认为保持汇率的稳定、提高资本开放程度而降低货币政策的独立性会导致印度面临较高的通货膨胀[10]。

现有研究主要分析国际收支(或国际资本流动、外汇储备等)与货币供给之间的关系,而贸易收支作为影响国际收支中经常项目的主要因素,其收支差额与货币供给之间的关系却较少受到学者们的关注。因此,研究开放经济条件下对外贸易差额与该国的货币供给之间究竟存在怎样的联系以及影响程度如何,对于指导和完善一国的货币、汇率以及贸易等重大宏观经济政策具有重要的理论意义和现实意义。本文在理论分析的基础上,通过构建面板协整方程,选取1991-2010年世界主要国家的相关数据,对贸易差额与货币供给之间的关系进行实证检验,为解释当前中国贸易顺差过大和流动性过剩并存的局面提供相应的理论和实证依据。

二 理论分析

蒙代尔—弗莱明模型指出,在不同的汇率目标下,国际收支变动对货币供给会产生截然不同的影响。在固定汇率制度下国际收支不平衡将导致该国货币供给发生变动,即国际收支为顺差时该国中央银行将扩大货币供给,国际收支为逆差时则减少货币供给;而在浮动汇率制度下国际收支不平衡对货币供给总量不产生任何影响,但会引起该国本币币值的变动(即引起汇率的变化)。由于贸易收支是国际收支中的重要组成部分,因此贸易差额影响货币供给的机制与国际收支影响货币供给的机制大体一致,可结合蒙代尔—弗莱明模型和汇率—利率模型对不同汇率制度下贸易差额与货币供给之间的关系进行理论分析[11][12]。

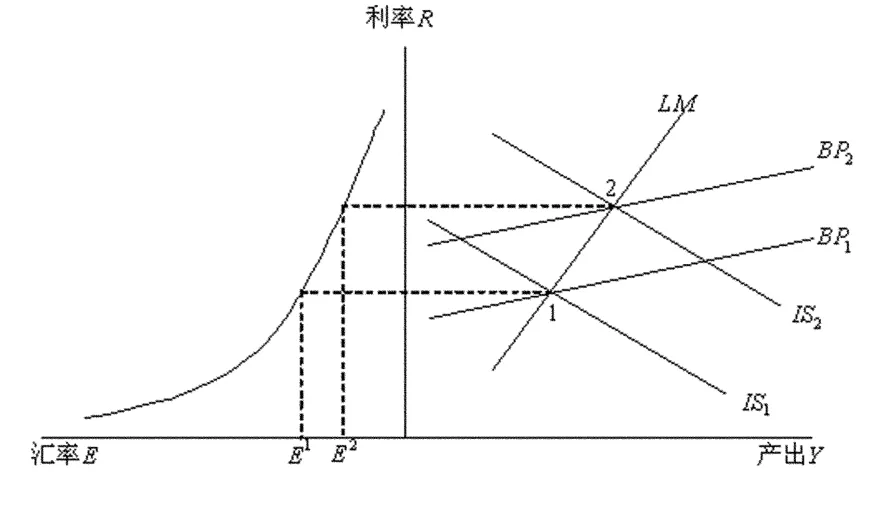

(一)自由浮动汇率制度下贸易差额对货币供给的影响

假定本国宏观经济运行的初始状况是均衡的,即IS、LM和BP曲线相交于点1(如图1所示)。在开放经济条件下,假设外国经济发展对本国产品需求扩大,致使本国出口增加,IS曲线由IS1右移至IS2。在产品价格不变的情况下,出口需求的增加打破原有的均衡状态。IS2与LM1相交于点2(点2位于BP1曲线的上方,即表示贸易出现顺差),与初始均衡状态点1相比,产出增加,利率上升,而利率的上升会引致外汇市场对本币的超额需求。在货币供给保持不变的情况下,要维持市场的均衡则需要本币升值,即汇率由E1右移至E2。本币升值会导致出口减少、进口增加,BP曲线由BP1左移至BP2。此时,产品市场、货币市场和贸易收支在点2实现新的均衡。同理可得贸易收支出现逆差时,本国货币供给保持不变会导致本币贬值。因此,在自由浮动汇率制度下,贸易差额的变动会引起汇率即本币币值的变动,但对货币供给的变动并不产生影响。

图1 自由浮动汇率制度下贸易差额(顺差)对货币供给的影响

注:①IS、LM、BP曲线分别表示产品市场、货币市场和国际收支均衡时产出与利率的组合。②理论上,国际资本分为完全不可流动、受一定限制的流动和完全自由流动三种情形,对应的BP曲线分为垂直、水平和向右上方倾斜3种情况。但在经济金融日益全球化的背景下,实行资本管制的国家并不能完全限制资本流动,而实行资本项目开放的国家也并不是完全放任资本自由流动,因此国际资本介于完全自由流动与完全不流动之间,即BP曲线表示为向右上方倾斜的曲线。

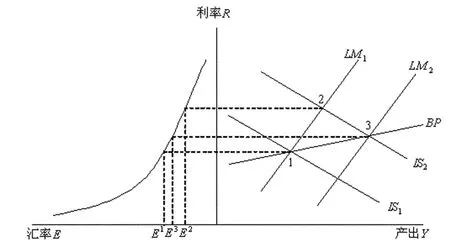

(二)固定汇率制度或有管理的浮动汇率制度下贸易差额对货币供给的影响

在实行固定汇率制度或者有管理的浮动汇率制度下,中央银行(或货币当局)主要通过改变货币供给等手段对外汇市场进行干预,以控制本币的升值幅度(或汇率的变动幅度),维持汇率市场的稳定。当出现贸易顺差时(如图2所示),IS曲线由IS1右移至IS2,与LM1相交于点2。产出增加、利率上升,外汇市场出现对本币的超额需求,本币面临升值的压力。当汇率的变动水平超过中央银行的控制目标时,中央银行将增加货币供给,控制本币的升值速度,短期内货币供给的增加会导致LM曲线由LM1右移至LM2,汇率由E1右移至E3。此时IS、LM和BP曲线在点3处实现新的均衡。与点2相比,增加货币供给后均衡汇率下降的幅度较小,缓解了本币过度升值的压力。同理可得,当贸易收支出现逆差时,中央银行将减少货币供给,以控制本币过度贬值的压力。因此,在固定汇率制度或者有管理的浮动汇率制度下,贸易差额的变动会引起供给的变动,即贸易顺差会导致货币供给增加,贸易逆差将导致货币供给减少。

图2 固定汇率制度或有管理的浮动汇率制度下贸易差额(顺差)对货币供给的影响

由此可见,在开放经济条件下,贸易收支的变动是否会对一国的货币供给产生影响取决于该国汇率制度的选择。在自由浮动汇率制度下,贸易差额的变动并不会导致货币供给发生变化,但是会影响该国的汇率(即本币的币值)发生变动,即贸易顺差会导致本币升值,贸易逆差会导致本币贬值。而在固定汇率制度或者有管理的浮动汇率制度下,贸易差额的变动会导致货币供给相应发生变动,即贸易出现顺差会导致本国货币供给增加,以缓解本币面临升值的压力;贸易逆差会导致本国货币供给减少,以缓解本币面临贬值的压力。

三 模型、变量和数据

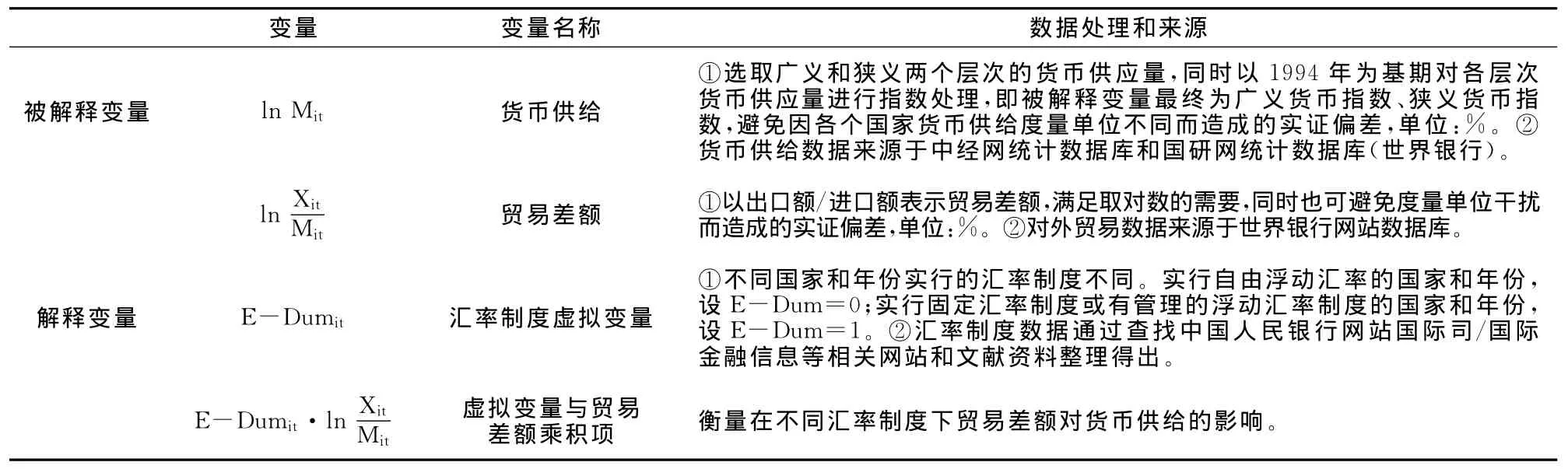

为检验开放经济条件下贸易差额与货币供给之间的关系,同时考虑不同汇率制度对贸易差额与货币供给之间关系的影响,本文构建面板数据计量模型如下:(模型1)+μit(模型2)

其中,c为常数,i=1,2,……N表示各截面单元,t=1,2,……T表示时间年份,μ表示随机误差项(相互独立且零均值、同方差);Mit表示货币供应量,表示贸易差额①一般情况下,贸易差额等于出口额与进口额之差。鉴于实证分析中对各变量数据进行对数处理,具有使数据趋势线性化、消除数据序列中的异方差等优点,而对数处理又有原值必须大于零的要求,因此根据实证研究的需要,借鉴杨继军(2010)[13]的处理方法,将对外贸易差额表示成出口与进口的比率形式,即出口额/进口额,比值大于1表示贸易顺差,小于1则表示贸易逆差。采用比值指标,不仅可以表示名义贸易差额或实际贸易差额,而且还避免了因度量单位干扰而造成的实证偏差,同时也满足对数处理的需要。,E-Dum为汇率制度的虚拟变量,E-Dum·ln

itit为汇率制度虚拟变量与贸易差额的乘积项。模型1简单考察贸易差额与货币供给之间的关系,模型2考察在加入汇率制度这一虚拟变量后贸易差额与货币供给之间的关系。

选取1994-2011年中国、日本、印度、香港、印尼、韩国、马来西亚、菲律宾、新加坡、泰国、澳大利亚、新西兰、巴西、墨西哥、加拿大、美国、俄罗斯、埃及、沙特阿拉伯、南非、英国、瑞士和欧盟等23个国家和地区的国别面板数据为实证研究统计样本。样本变量数据都来源于中经网统计数据库、国研网统计数据库(世界银行)和世界银行网站数据库。各变量数据的解释及处理见表1所示。

表1 各变量数据的解释、处理及来源

四 实证分析

(一)面板数据单位根检验

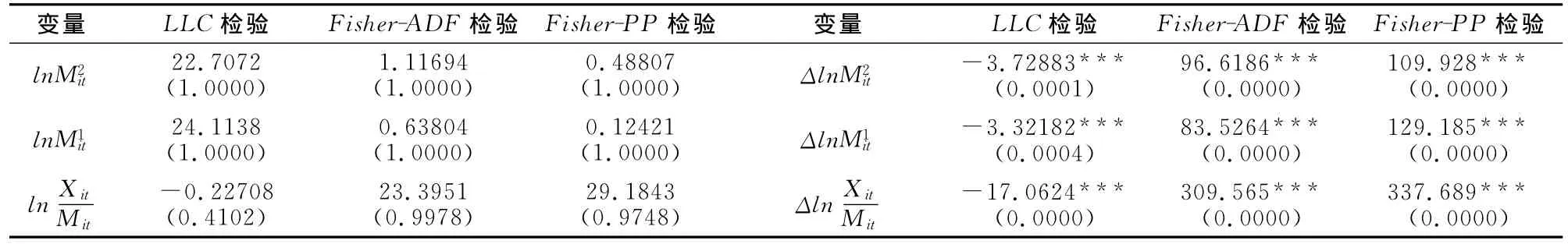

为增强检验结果的稳健性以提高实证结果的可信度,采用针对同质面板假设的LLC检验和针对异质面板假设的Fisher-ADF、Fisher-PP检验等3种检验方法对各变量进行面板数据单位根检验。具体检验结果如表2所示。从表2中可以看出,各变量对数原值都不能拒绝存在面板单位根的原假设,而其一阶差分序列均在1%的显著性水平下拒绝原假设,说明各变量的一阶差分序列不存在面板单位根。综合三种面板单位根检验方法,可知各变量都是一阶单整序列I(1)。

(二)面板协整检验

面板单位根检验表明各变量是一阶单整序列,满足面板协整性检验的要求。在此基础上,采用基于残差的Pedromi检验和Johansen Fisher检验两种协整检验方法对各变量之间的协整关系进行检验。面板协整性检验结果如表3所示。从表3中可以看出,被解释变量为广义货币供给时,Panel-v、Panel-PP和Panel-ADF检验分别在1%、10%和5%的显著性水平下拒绝广义货币供给与贸易差额之间无协整关系的原假设,被解释变量为狭义货币供给时,Panel-v和Panel-PP检验分别在10%和5%的显著性水平下拒绝狭义货币供给与贸易差额之间无协整关系的原假设。同时,Johansen Fisher检验结果进一步表明货币供给与贸易差额、货币供给与贸易差额和汇率制度之间存在唯一的协整关系。

表2 面板数据单位根检验结果

(三)面板协整方程估计结果

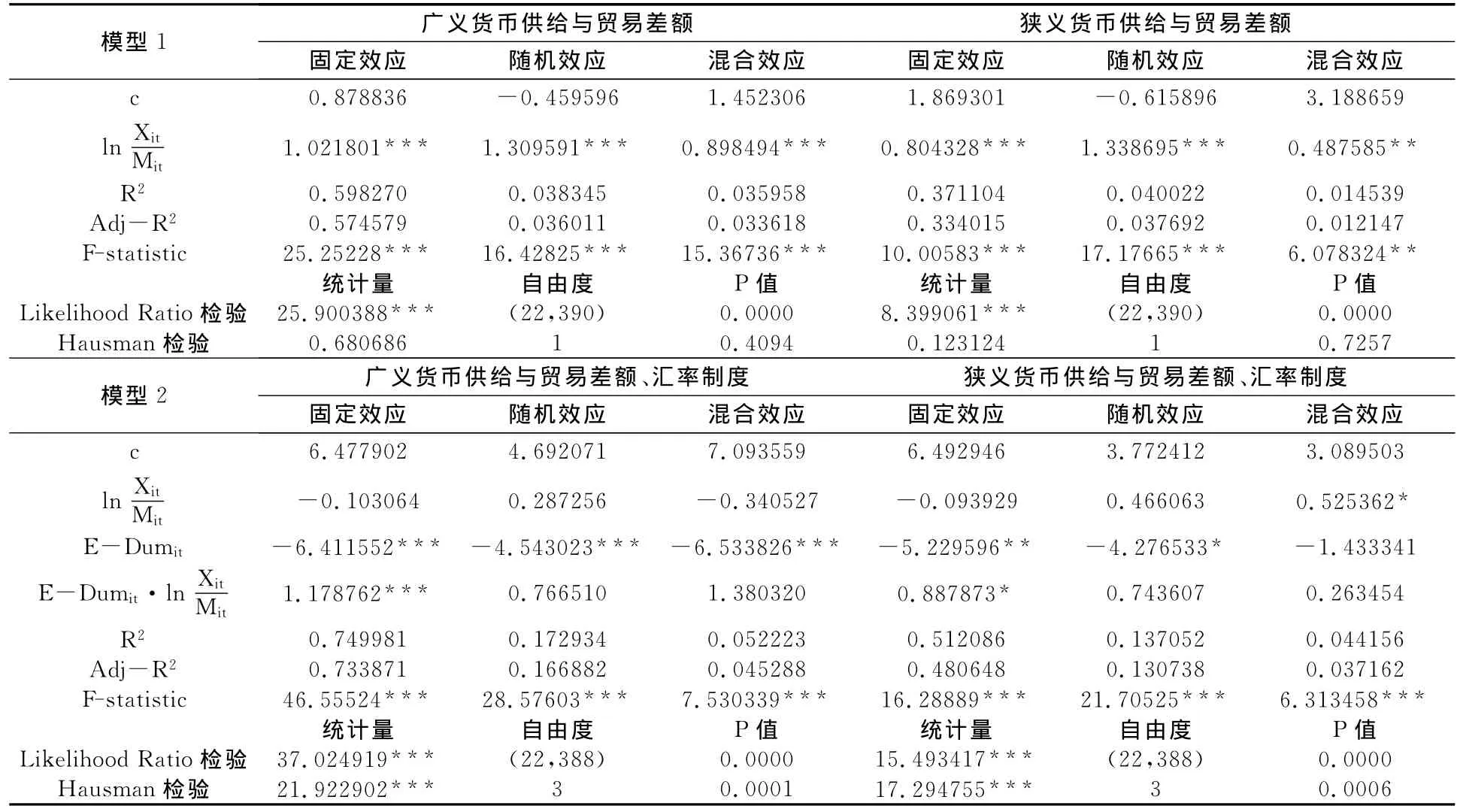

面板数据模型分为混合效应、固定效应和随机效应三类模型,具体选择哪一种模型估计结果可依据Likelihood Ratio和Hausman两种检验结果来判断。表4为面板数据模型的回归结果。从表4中可以看出,只考虑贸易差额与货币供给两者之间的关系(即模型1),三类估计结果都显示贸易差额与货币供给之间存在同方向的变化关系,即贸易顺差会引起货币供给的增加,贸易逆差则会引起货币供给的减少。依据Likelihood Ratio和Hausman两种检验结果,可知方程应选择随机效应模型。从随机效应模型结果来看,贸易差额每变动一个百分点,将会引起广义货币供给指数和狭义货币供给指数分别变动1.31%、1.34%。然而从修正后的R2和F统计量来看,模型1的随机效应模型拟合结果并不理想。

在加入汇率制度这一虚拟变量(即模型2)后,从表2中可以看出,汇率制度这一虚拟变量对货币供给存在显著的影响。依据Likelihood Ratio和Hausman两种检验结果可判断模型2应选择固定效应模型。模型2的固定效应模型结果与模型1的随机效应模型结果相比,不仅在修正后的R2和F统计量等检验模型的拟合优度方面具有明显的优越性,而且贸易差额影响货币供给的实证结果也有一定的变化,特别是汇率制度虚拟变量与贸易差额乘积项系数通过1%(被解释变量为广义货币供给)、10%(被解释变量为狭义货币供给)的显著性水平检验,说明不同汇率制度下贸易差额对货币供给的影响是不同的。

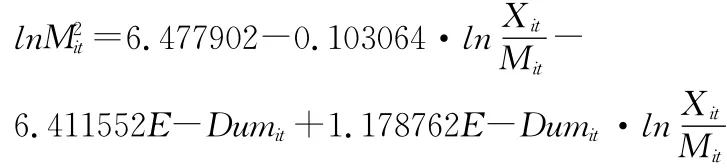

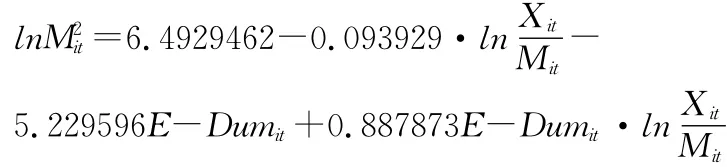

依据模型2的固定效应模型结果,对不同汇率制度下贸易差额与货币供给之间的关系进行如下分析。

(1)被解释变量为广义货币供给:

(2)被解释变量为狭义货币供给:

当E-Dum=0,即实行自由浮动汇率制度时,贸易差额对广义货币供给的估计系数为-0.103,对狭义货币供给的估计系数为-0.094,但这两个估计系数的P值没有通过显著性水平检验,说明在自由浮动汇率制度下贸易差对货币供给产生的影响不显著。而当E-Dum=1,即实行固定汇率制度或者有管理的浮动汇率制度时,贸易差额对广义货币供给的估计系数为1.076(=-0.103064+1.178762),对狭义货币供给的估计系数为0.794(=-0.093929+0.887873),由汇率制度与贸易差额乘积项的估计系数通过1%、10%的显著性水平检验可知,在固定汇率制度或有管理的浮动汇率制度下贸易差额与货币供给之间存在显著的同向变动关系,即贸易差额每变动一个百分点,分别带动广义货币供给和狭义货币供给变化1.076%、0.794%。

表3 面板协整性检验结果

表4 面板数据模型估计结果

五 结 论

理论和实证分析表明,开放经济条件下,一国实行不同的汇率制度,会导致贸易差额对该国的货币供给产生不同的影响。在实行自由浮动汇率制度下,贸易差额对一国的货币供应量并不产生影响,但会引起汇率的变动(即本币币值的变化);而在实行固定汇率制度或有管理的浮动汇率制度下,贸易差额的变化会使本国的汇率产生波动,为维持汇率市场稳定的目标,中央银行会通过改变货币供给以控制汇率变动的幅度,此时贸易差额的变化会引起该国货币供应量的同方向变化,即贸易顺差会导致货币供应量的增加,贸易逆差则会引起货币供应量的减少。

当前中国对外贸易差额与货币供给之间的均衡关系,是在实行以市场需求为基础、参考一揽子货币进行调节、有管理的浮动汇率制度和稳定人民币汇率目标的宏观经济条件下实现的。贸易顺差所带来的货币供给的增加,在金融危机导致全球经济萎缩的新形势下,对国内经济发展起到了重要的推动作用。但对外贸易顺差持续扩大,由顺差所推动的巨额外汇储备在当前实行的汇率制度下以外汇占款的形式成为基础货币的主要来源,推动了货币供应量的迅速扩张,对货币政策的独立性、国内物价水平的上涨等形成巨大压力。因此,需要采取相应的对策,适度控制贸易顺差对货币供给的刺激作用,以积极防范可能存在的通货膨胀等宏观经济风险。

[1] 彭兴韵.国际收支与货币供给[J].金融研究,1997,(3):15-20.

[2] Paul Krugman.Saving Asia:It’s Time to Get Radical[J].Fortune,1998,(9):228-245.

[3] 杨胜刚,刘宗华.国际资本流动对中国货币供给的影响及政策分析[J].世界经济,2001,(6):61-66.

[4] 何慧刚.我国现行汇率制度的货币政策效应[J].山西财经大学学报,2004,(10):90-94.

[5] Akiko Terada-Hagiwara.Foreign Exchange Reserves,Exchange Rate Regimes and Monetary Policy:Issues in Asia[J].ERD Working Paper No.61,2005,(1):1-42.

[6] Alice Y.Ouyang,Ramkishen S.Rajan and Tom Willett.Managing the Monetary Consequences of Reserve Accumulation in Emerging Asia [J].HKIMR Working Paper No.20,2007,(11):1-30.

[7] 岳意定,张璇.我国外汇储备对基础货币影响的实证研究[J].世界经济研究,2007,(1):48-53+88.

[8] 刘志忠,梁珺,刘博.我国汇率制度改革后对外贸易顺差与货币供给关系的实证研究[J].统计与决策,2010,(3):117-120.

[9] Aizenman Joshua,Chinn Menzie D.and Ito Hiro.The Emerging Global Financial Architecture:Tracing and Evaluating the NEW Pattetns of the Trilemma’s Configurations[J].Working Paper,Santa Cruz Center for International Economics,No.05,2009,(3):1-52.

[10] Michael Hutchison,Rajeswari Sengupta and Nivikar Singh.India’s Trilemma:Financial Liberalisation,Exchange Rates and Monetary Policy[J].The World Economy,2012,(3):3-18.

[11] [美]保罗·R·克鲁格曼,茅瑞斯·奥伯斯法尔德.国际经济学——理论与政策(第六版)下册国际金融部分[M].北京:中国人民大学出版社,2007,(12):347-469.

[12] [美]丹尼斯·R·阿普尔亚德,小艾尔佛雷德·J·菲尔德.国际经济学(原书第三版)[M].北京:机械工业出版社,2001,(1):528-564.

[13] 杨继军.中国外贸顺差的人口因素影响——基于动态GMM法的实证分析[J].财经科学,2010,(9):90-96.