基于市场模型的130/30数量化基金投资策略研究

刘 磊,刘 楠

(哈尔滨商业大学金融学院,哈尔滨150028)

一、引言

数量化投资,又称量化投资,按狭义广义分为三类:“最窄的量化投资定义就是以布莱克-舒尔斯-默顿公式为基础的投资方式;最宽的量化投资定义是指一切使用数学、统计学等工具进行投资决策的投资方式;居中的一种是按事先设定的数学公式或者逻辑判断程序来投资的方式。”[1]本文所讲的数量化投资即涉及的是居中的定义,具体来讲数量化投资是指将投资思想转化为具体的参数、指标设计,并将这些指标与数学、统计或物理方法相结合,设计出相应的模型并将模型用计算机程序表现出来,并最终依据融合这些投资思想的模型来选择股票、择时投资的方法。定量投资是计算机科技以及投资市场发展到一定阶段的产物。90%以上应用数量化投资策略的基金就是数量化投资基金或简称量化基金。1971年,BGI(巴克莱国际投资管理公司,Barclays Global Investor)发行了世界上第一支被动的定量投资产品。1977年,这一公司又发行了首只主动定量产品[2]。2000年至 2007年间,美国定量投资总规模翻了四倍多。而同期的美国共同基金总规模(定量 +定性)只翻了 1.5倍。Casey和Quirk等发现,2001年到2005年间,数量化基金管理的资产增加了25%,而非数量化基金管理的资产几乎未变[3]。

我国的数量化投资基金起步较晚,2004年首只量化基金光大保德信量化核心基金问世,截至2010年4月6日,9只具有完整业绩的主动型量化基金平均收益率为0.64%,超越同期股票型基金和混合型基金-1.39%、-3.08%的净值增长率[4]。截至2012年5月,我国共有14只量化基金发行,其中主动型股票基金10只,主动型混合基金1只,被动增强型股票基金3只。

130/30基金又叫空头扩展基金,是近些年在国外出现的非常流行的基金产品,即先用初始资金全部买多,这跟传统的共同基金相同,然后卖空占资金30%的股票,所得资金再买入30%的多头,最终构成一个130%多头和30%空头的投资组合。130/30是该类基金的统称,除130/30比例外,还可采用其他比例,国外该类主动型基金的市场分布显示,120/20占25%、125/25占20%、130/30占50%,140/40则不足5%,最高比例为150/50,因为美国证监会规定共同基金最高卖空比例为50%。中信证券的数据显示,2004年到2007年,130/30基金的资产规模从不到50亿美元剧增至400亿美元。《养老金与投资》杂志预计,到2012年,采用130/30投资策略的基金规模会达到美国主动型大市值基金的25%以上[5]。

130/30基金的好处在于放松了共同基金对卖空的限制,允许主动型基金经理从其不看好的股票中获取超额alpha。投资者的主要目标是在控制 beta值的同时增加 alpha[6]。

随着融资融券业务进入实际操作阶段,130/30基金有望成为中国基金公司产品创新的新方向。2010年3月15日,中国证监会发布了《证券投资基金投资股指期货指引》的征求意见稿,到2012年2月17日中金所正式审批通过了南方基金的股指期货交易开户申请,2012年8月30日转融资业务启动,共同基金参与卖空投资的时代正式开始。因此,本文研究130/30投资策略有实际意义。本文通过市场模型实际构造一个130/30组合,考察在中国 A股市场上,利用130/30量化投资策略能否获得超额收益。

二、量化投资策略

1.市场模型

市场模型即以市场收益率为唯一因素的单因素资产收益率回归模型,用于解释股票的收益率。其形式如下:

其中:

Ri=股票i的收益率

RM=市场组合M的收益率,一般用指数收益率代替

αi=回归方程截距,代表i公司特有的风险

βi=回归方程斜率,代表股票i的系统风险

εi=回归误差,其期望值为0

关于股票收益的解释模型有很多,主要分为宏观模型、因素模型和统计模型。市场模型就是因素模型中的以市场组合收益率为单一因素的单因素模型。因为衡量基金的最基本标准是看其收益是否能够战胜市场,因此用市场模型挑选出β约等于1,而α大于0的股票组合即能战胜市场。

2.动量策略和反转策略

动量效应(momentum effect)是指投资策略或组合的持有期业绩方向与形成期业绩方向持续一致的股价波动现象;反向效应(contrarian effect)是指投资策略或组合的持有期业绩方向与形成期业绩方向持续相反的股价波动现象[7]。本文中的动量和反转效应为α动量反转效应:α动量效应即历史α大的股票,未来收益率会大,α反转效应即历史α大的股票未来收益率会降低,因此动量策略持有赢家组合多头和输家组合空头,反转策略持有赢家组合空头和输家组合多头。

本文通过对指数的回归得出股票的市场模型,挑选出回归测试期内α大的股票组成赢家组合,测试期内α小的股票组成输家组合,持有一段时间后,考察持有期末两组合的实际收益率,如果赢家组合收益率大于输家组合,说明该α策略存在动量效应,否则存在反转效应。

三、样本数据选择

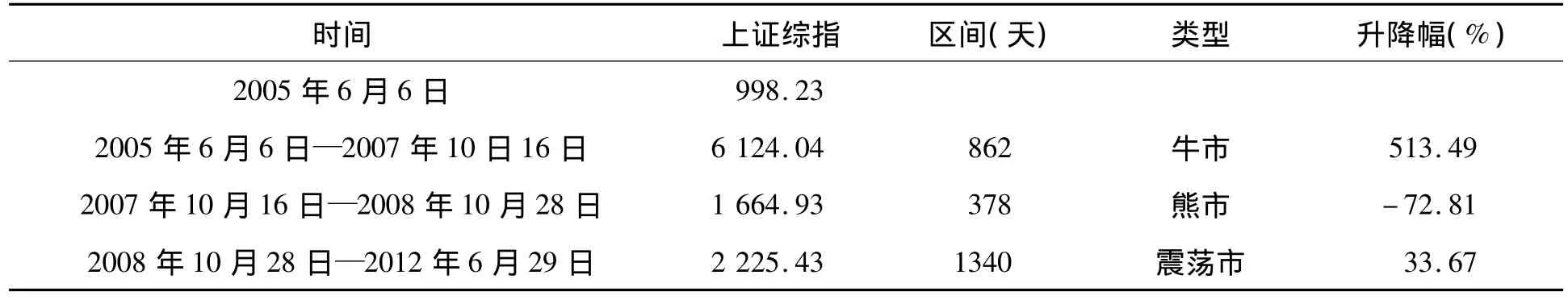

本文选取2012年上半年的上证50成分股为样本股,为了便于不同时间跨度比较,样本区间从2005年7月至2012年6月,此期间中国股市共经历一轮牛市、一轮熊市和目前的震荡向下行情,类型全面。

从国泰安数据服务中心下载股票的考虑现金红利再投资的月个股回报率,不足部分从同花顺软件中下载补全。数据以月为最小单位,共84组月度数据,每组50个股数据,因为50成分股有很多是在此期间内首次发行的,所以前期每组数据不足50个,2005年7月之前发行的股票只有25只,最后一只样本股海南橡胶直到2011年2月才发行。对于应停牌导致的收益率缺失,以0填充。数据通过 eviews软件和 excel和其 VBA编程处理。

表1 样本区间内股市牛熊周期

四、实证分析

1.平稳性检验

通过eviews软件,对成份股和上证50指数的月度收益率做平稳性检验,得出所有成分股月收益率和指数的月收益率都为平稳的时间序列,所以可以做线型回归。表2为eviews单位根检验结果,可以看出拒绝有单位根的零假设。因为数据都是平稳的时间序列,所以可以直接做线型回归。

表2 上证50成份股和指数月度收益率平稳性检验

2.回归

通过市场模型,以样本股个股收益率为因变量,上证50指数为自变量做回归,时间跨度取分别取一年、半年和两年,以一年为例,即初期取一年的月度收益率作为历史数据进行测试数据,得出个股的市场模型,得出其α和β的值,再根据其α值,构造当期的赢者组合和输者组合,取α最大的五只股票组成赢家组合,取α最小的五只股票进入输家组合[8]。

持有期分别取一个月、一季度、一年、两年和六年,以一个月为例,一个月后计算持有组合的持有期收益率,再从新时点起回溯十二个月重新做回归,得出新的α,循环上一部,构造新的赢家组合和输家组合。

最后计算组合总的收益率。

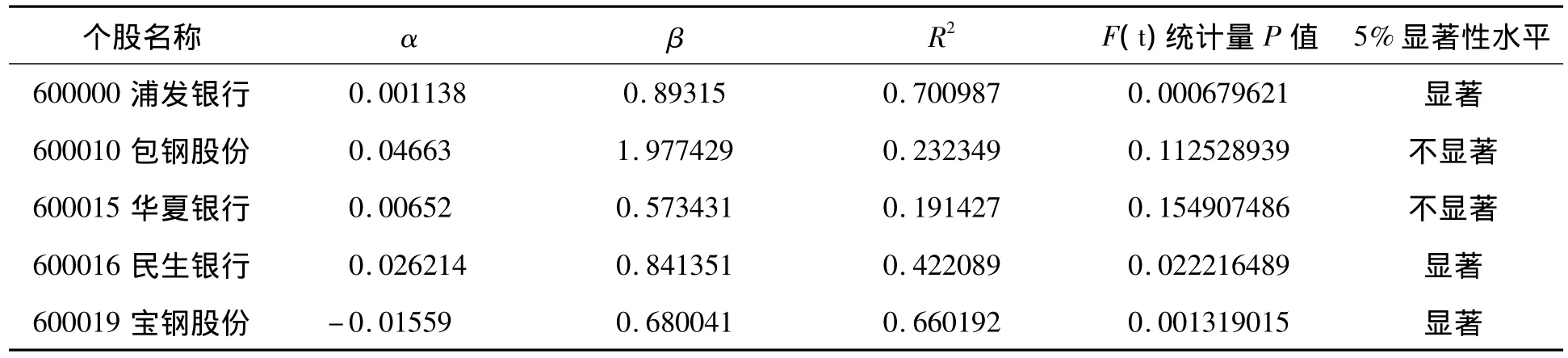

以第69期(2010年2月—2011年1月)回归的结果为例,抽出前5个回归结果见表3(从2010年2月开始所有上证50成分股均有一年数据)。

统计得出50个成分股中有32个即64%的成分股市场模型的回归结果在5%显著性水平下显著,R2平均值0.41,F统计量 P值平均值0.07,比较显著,说明市场模型能在很大程度上解释股票的月收益率。如果缩短测试期为半年,则只有8只股票显著;如果延长测试期至两年,则有40只股票显著,可见测试期越长,回归结果越显著。

对50个成分股按年为周期做回归,也即只有发行满一年后的个股才具备进入选股组合的资格,50个股票中只有25个股票2005年5月前已经开始发行,其余25只股票在此之后发行,其中在2007年10月牛市结束前新发行的股票有11只。

表3 2011年2月—2012年1月月度收益率回归结果

3.130/30组合构造步骤和结果

(1)将成分股月度收益率数据汇总到excel。

(2)回归处理数据得到每个测试期的每种股票的α值和β值,测试期分别选取一年、半年、两年,以便查看不同测试期对策略结果的影响。

(3)挑选出每期α最大的5种股票组成赢家组合,每期α最小的5种股票组成输家组合。表4和5为测试期一年、持有期一年的赢家组合和输家组合名单。赢家1的α最大,输家1的α最小。比如测试期为一年持有期为一年策略:2006年6月末的赢家组合是根据2005年7月—2006年6月这一年的数据回归得到,该组合将在2006年7月—2007年6月持有。

表4 测试期一年、持有期一年的赢家组合

表5 测试期一年、持有期一年的输家组合

表中可以看出黄金股的α值明显偏高,而银行股偏低。

(4)先不计算交易成本,持有两种组合股票,假设每种组合初期价值为1百万,测试期分别选取一年、半年和两年,持有期分别选取1个月、1季度、一年、两年和六年,以便比较持有时间长短对组合收益率的影响,根据股票的收益率,算出每期持有期结束时,持有组合的实际收益率。并比较两种组合收益率的大小,查看α具有动量还是反转效应。

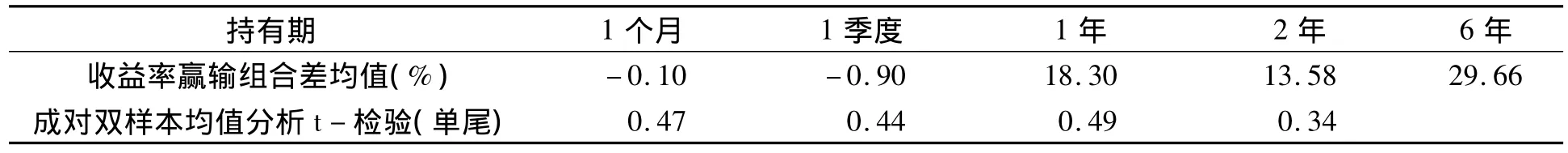

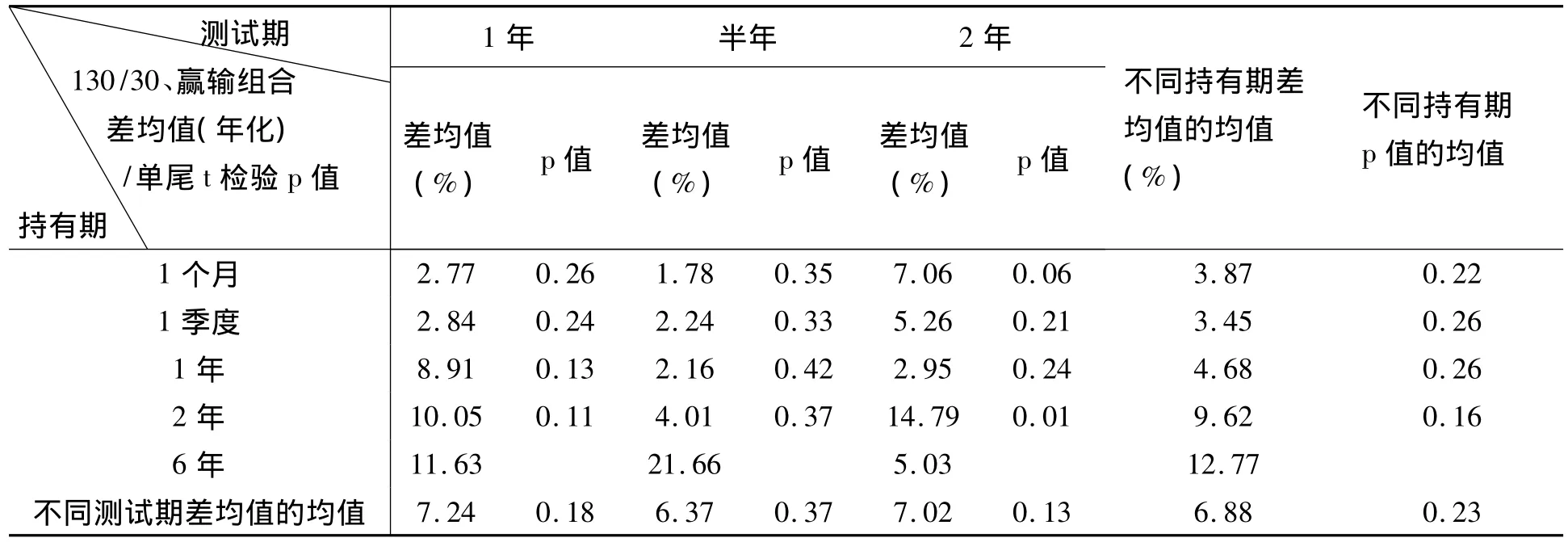

表6为不同测试期不同持有期的各期赢家组合减去输家组合收益率差的均值和成对双样本均值分析t-检验的p值结果。

表6 各期赢家组合、输家组合收益率差的均值和成对双样本均值分析t-检验p值

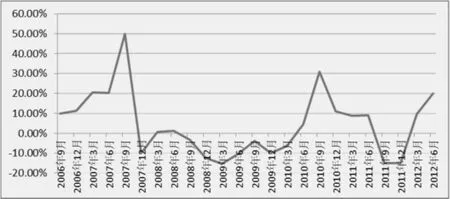

可以看出,股票α策略具有明显的动量效应,即α的赢家未来收益率会大于α输家的收益率,无论测试期和持有期的长短,t检验比较显著,其中有两组在5%的显著性水平下显著。通过比较不同持有期和不同测试期输赢组合差均值的均值发现,动量效应存在先降后升的现象,持有1季度的动量效应最小,持有6年不换股的动量效应最大;而测试期对动量相应影响不明显,3个不同测试期均值差异不大。

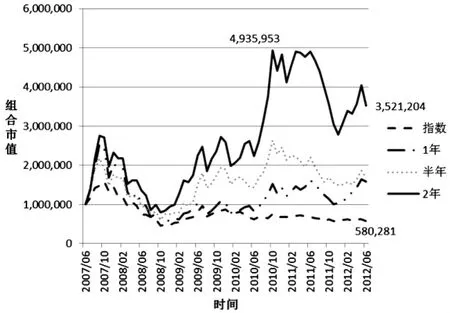

图1 各季度赢输组合收益率差曲线图(测试期1年,持有期1季度)

从图1中看出,α策略总体上呈动量效应,在牛市高点尤其表现明显,但在熊市时却表现出反转效应,但没有其他时期动量效应明显。

需指出的是本文中的α动量反转效应不同于股价动量反转效应,即指历史收益率高的股票未来收益率仍高,股价反转效应指历史收益率高的股票未来收益率会下降。

表7 股价动量反转效应

本文利用样本的月度收益率数据实际测试了股价动量反转效应,结果显示在表7。可以看出短持有期组合表现出微量反转效应,而长持有期表现出动量效应,t检验p值非常大,即动量反转效应均不显著。

(5)通过动量策略构造130/30组合:初期卖空30万的输家组合,买多130万的赢家组合,后期根据前一期末资产总量,使赢家组合多头:输家组合空头=130:30。

(6)比较不同测试期和持有期的130/30组合、纯赢家组合多头、纯输家组合多头、上证50指数的收益率,比较牛熊周期不同组合的收益率,查看策略的有效性。

不考虑交易成本时:

其中:

y130/30(t)=t期130/30组合收益率

V130/30(t)=t期130/30组合价值

y多头(t)=t期多头组合平均收益率

y空头(t)=t期空头组合平均收益率

不同测试期和持有期的组合比较可参照表6的收益率的比较,因为组合的价值是由其收益率决定的,不同的测试和持有期130/30组合收益各不相同,但均可以战胜赢家组合和指数。

图2 不同测试期投资组合市值比较图(无交易成本,初期投入100万,持有期1个月)

图2为持有期1个月不同测试期的130/30组合市值与指数组合市值,为便于与两年测试期比较,所有组合初始期设在2007年6月,组合初始市值为1 000 000,可以看到130/30组合明显战胜指数组合,而两年测试期的组合收益率最高,结果与表6的收益率吻合。其中两年持有期最高市值为4 935 953,是初始投资的5倍。

(7)加入成本因素,查看对结果的影响。策略的成本包括因组合股票改变而调换股票所产生的交易成本和空头组合部分的融券利息。证监会规定印花税率为1‰,卖出单向收取,佣金率不高于3‰,最低一般在0.5‰,本文分别带入不同的佣金率比较结果。其他委托费可忽略不记,过户费上海证券交易所规定1 000股收取1元,上证50成分股各股股价相差较大,以2012年9月12日收盘价为例,最高股价贵州茅台240.26元,最低农业银行2.46元,平均股价30.63元,100万的交易金额按平均股价计算过户费为33元,所以过户费可以忽略不记。

因为存在股价反转效应,见表7,维持赢家组合中的5个股票的金额大致相等,如果持有1期后,组合中的某证券市值大幅上升,导致该股票在组合中所占的市值比重非常大,而且下一期还将继续持有该股票,则卖出一部分该股票,使其在组合中比重大致回到1/5,。所以每期初组合中单个股票均约占组合资产的1/5,期末不考虑交易成本的收益率即为各个股票的收益率的算术平均数。如考虑交易成本,如下一期赢家组合有3只股票与上一期不同,则需要卖出3只股票并买入3只股票,因要保持交易后组合中各股票的市值大致相等,所以如果调换的3只股票所占市值小于组合市值的60%,则补卖非调换的2只股票,反之,如果调换的3只股票所占市值大于组合市值的60%,则补买非调换的2只股票,使交易后组合中各成分市值相等。即每期的交易资产金额为交易前组合市值乘以组合换手率:

组合换手率Re=期末需调换的股票种类/5

持有期越长换手率越大,但当然换手次数越少,测试期一年持有期一个月的策略月平均换手率:赢家为31%,输家为34%。

因为每次交易均卖出和买入相同金额,所以总交易费率可合并计算卖出和买入费用:

其中 Rd=交易费率

Rs=印花税率

Rc=佣金率

Re=换手率

空头部分的成本包括调换空头组合的交易成本和融券利息。本文计算的期末组合价值是去除调整下一期组合构成成本后的价值,而下一期空头组合的初始价值取决于上一期末130/30的组合价值,即空头的初始价值总是调整为上一期末130/30组合价值的30%,即如果上一期多头表现优于空头,导致多头:空头〉130:30,则扩大空头,即融入更多的空头组合股票卖出,将所得资金买入多头组合,使比例重新调整为130:30;反之,如果多头组合表现不如空头组合,则减少空头头寸。

其中 V130/30(t)=考虑交易成本后第 t期130/30组合价值

Vu130/30(t)=不考虑交易成本第t期130/30组合价值

C多头=多头部分成本

C空头=空头部分成本

y多头(t)=多头组合平均收益率

y空头(t)=空头组合平均收益率

Rd-多头=多头组合交易成本

Rd-空头=空头组合交易成本

R融券=融券利率

Y130/30(t)=第t期130/30组合收益率

目前国内的卖空融券费率较高,券商给出的融券费率大致10%左右,表8和表9是融券利率分别为10%和5%时,130/30组合每期的收益率与纯赢家组合多头组合的每期收益率的均值和成对双样本均值分析t-检验的p值结果。

从表8、表9中可以看出,融券利率对130/30组合的收益率影响明显,当融券利率为5%时,与10%相比,130/30组合的收益率均值更大,而且表现得更显著。当融券利率为15%时,130/30组合甚至不能战胜纯赢家多头组合。

表10为10%融资利率下130/30组合与指数组合的比较,可以看出130/30组合收益率远超指数收益率,平均显著性水平为10%。130/30、赢家、输家组合均战胜指数收益率,可能原因是在很多新股在股市到达高点后发行,结果发行后一直在下跌,拖累了指数,而本策略的所有进入组合的股票,发行期均超过一年,即没有剔除了新股破发的风险。

(8)计算每期组合的β值,看其是否基本等于1,即与市场风险相等。经计算测试期为一年,持有期一年的130/30组合β均值为1.177,比1稍大,但没有偏离市场风险很多,超出部分不足以解释超额收益率,即组合在保持较大α收益的情况下,β风险与市场基本持平。

表8 10%融券利率下各期130/30组合、赢家组合收益率差的均值和成对双样本均值分析t-检验p值

表9 5%融券利率下各期130/30组合、赢家组合收益率差的均值和成对双样本均值分析t-检验p值

表10 10%融券利率下各期130/30组合、指数组合收益率差的均值和成对双样本均值分析t-检验p值

四、结论及建议

1.α选股策略有效

说明中国股市市场没有达到弱势有效。中国股市交替表现出α动量和反转效应,但总体呈现动量效应。α选股策略仍然是根据历史信息选择股票,如果某股票当月收益率很大,远超指数收益率,则其α的值也很大,该股票就会进入下一个月的赢家组合,但下一个其收益率却基本上小于上一月的收益率,导致赢家组合的实际收益率并不很高,这是根据历史收益率决定未来投资组合的缺陷。建议资产管理者如基金公司和投资者运用该策略获取α收益。

2.130/30组合策略有效

考虑交易成本后,130/30组合策略仍能战胜指数和相同选股策略的纯多头组合,说明130/30的资产管理方式在中国是可行的,资产管理业可以推出这种创新产品来赢取更多的客户,投资者也可以获取更大的收益。建议基金公司、证券公司资产管理部门等研发130/30产品,满足投资者的需求。

3.佣金和换股导致的交易成本对组合的收益率影响不大

无论是130/30组合还是赢家、输家组合都能战胜指数。因为本文最低的交易频率是一个月,所以交易成本影响不大,尤其是对α策略的显著超额收益相比。

4.融券利率对130/30组合的收益率影响巨大

融券利率是考虑成本后130/30策略的最大影响成本,目前10%融券利率的水平下130/30组合可以战胜纯多头的赢家组合。建议管理层如要提高中国资本市场的有效性,应该采取鼓励券商降低融券利率的措施,这样会鼓励卖空操作,从而使价格在更短时间内恢复均衡。

[1]忻 海.解读量化投资:西蒙斯用公式打败市场的故事[M].北京:机械工业出版社,2009:11.

[2]李笑薇.量化投资:从“投资的艺术”到“投资的科学”[N].中国证券报,2009-10-22(A02).

[3]Casey,Quirk and Associates,The geeks shall inherit the earth?,November 2005.Quantitative Finance.

[4]李保华,李云洁.量化基金知多少[J].大众理财,2011,(6):40-41.

[5]余 喆.130/30基金或成创新品种[N].中国证券报,2008-12-15(A07).

[6]Waid RJ.Long-Only:The Natural Benchmark Choice for 130/30[J]Journal of Portfolio Management,2009,35(3),48-50.

[7]朱战宇,吴冲锋.考虑卖空限制的动量效应和反向效应模型[J].系统工程理论与实践,2005,(1):1-11.

[8]屈云香,黄 启.获取alpha收益的数量化投资组合策略研究——基于沪深300指数的实证研究[J].现代商业,2011,(9):186-188.