前瞻性信息缓解了信息不对称吗?*

程新生,谭有超,程 昱

(1.南开大学 中国公司治理研究院,天津300071;2.南开大学 商学院,天津300071)

一、引 言

自愿披露信息是上市公司管理者与其他利益相关者之间基于自身利益的自利性信息沟通,具有很强的外部性。大量学者的实证结果表明,增加自愿披露信息有助于提高股票流动性(Diamond和 Verrecchia,1991;Easley和O’Hara,2004),有利于降低资本成本(Botosan,1997;Botosan 和 Plumlee,2002)。虽然自愿披露信息的作用非常重要,但能否提高资本市场资源配置效率则应该满足一个基本前提,即自愿披露信息能够真正缓解公司内部管理者与外部投资者之间的信息不对称,①而这又取决于信息披露质量。比如可靠性很差甚至是完全虚假的信息披露如果不能被有效辨别而被投资者信任并使用的话,就会误导其投资决策,此时自愿披露信息反而起到了负向作用。因此,研究自愿披露与信息不对称之间的关系具有重要的理论价值和现实意义。

随着投资者对企业信息需求的不断增长,上市公司披露的企业历史经营的财务信息已经不能满足其决策需要,所以美国财务会计准则委员会(FASB)等机构发布了一系列研究报告,鼓励上市公司披露更多的前瞻性信息。我国政府部门也制定了相应法规和准则,要求和鼓励上市公司自愿披露更多的前瞻性信息。比如,证监会在《公开发行证券的公司信息披露内容与格式准则第2号〈年度报告的内容与格式〉(2007年修订)》中要求,上市公司应该在董事会报告中专门披露对公司未来发展的展望。虽然上市公司自愿披露的前瞻性信息在相关性和及时性方面表现突出,对于投资者评估公司未来价值具有重大帮助,但其很难被立即证实或审计(Athanasakou和 Hussainey,2010),可鉴证性较差。尤其是在我国新兴市场的特殊制度背景下,一是法律制度不健全,监管效率低下,很难及时发现各种披露违规行为,从而对管理者的虚假陈述行为威慑力不大(张宗新和朱伟骅,2007)。管理者会有选择性地、甚至是虚假地披露信息以迷惑市场和投资者,从而可以更方便地享受控制权私有收益(唐跃军等,2008)。二是由于前瞻性信息包含大量预测性内容,预测面临较大的政策变化风险、市场变动风险等不利因素,可能会造成较大的预测误差,从而导致即使管理者并没有主观上虚假陈述的动机,也会在客观上损害信息质量。因此,本文研究的第一个问题是我国上市公司自愿披露的前瞻性信息是否缓解了管理者与外部投资者之间的信息不对称。

然而,自愿披露信息质量还受到外部制度约束的影响,因此,随着外部制度约束不同而呈现状态依存性。我国新兴市场的另一个显著特征是渐进式转型经济,各地区市场发展极不平衡(樊纲和王小鲁,2004)。在不同的市场化进程地区,管理者虚假陈述②的能力以及预测误差会表现出一定的异质性。同时,由于企业所处生命周期的不同,尤其是当公司处于成熟期,企业组织结构和销售额、现金流等都达到了比较稳定的水平(Dickinson,2011;佟岩和陈莎莎,2010),因而企业生命周期也可能会显著影响预测误差进而影响披露质量。因此,本文研究的第二个问题是随着内外部环境的变化,质量异质性的自愿披露与信息不对称之间的关系是否会有所不同。

本文的探索在于:虽然我国相关政府部门和机构鼓励上市公司自愿披露更多的前瞻性信息,甚至有从自愿披露向强制披露转变的趋势,但是在中国新兴市场的特殊制度背景下,前瞻性信息能否缓解公司管理者与外部投资者之间的信息不对称以及不同内外部环境是否影响前瞻性信息质量与信息不对称之间的关系,尚未有系统的理论分析和直接的经验证据,本文对此进行分析,并提供经验证据。

二、文献综述、理论分析与研究假设

(一)文献综述

有关自愿披露信息与信息不对称的文献最早可以追溯到Grossman(1981)、Milgrom(1981)等的文献。他们认为,为了降低融资成本、提高公司股价,管理者有动机披露所有的私有信息。随后,Glosten和Milgrom(1985)、Diamond和Verrecchia(1991)等的理论模型同样表明自愿披露信息可以缓解信息不对称。在实证研究方面,Welker(1995)以美国投资管理与研究协会(AIMR)的披露等级作为自愿披露信息的替代变量,以股票叫卖价差来衡量信息不对称,发现AIMR披露等级越高的公司叫卖价差越低,支持了自愿披露信息可以缓解信息不对称的观点。Healy等(1999)则从时间序列角度考察了自愿披露信息与信息不对称之间的关系,得到了与Welker(1995)类似的结论。此后,Leuz和Verrecchia(2000)用叫卖价差和超额交易量分别衡量信息不对称,而Botosan和Harris(2000)则用财务分析师共识分别测度信息不对称,都发现当公司自愿披露信息增加时,信息不对称程度降低。具体到前瞻性信息,也有一些经验证据表明,此类信息有助于降低分析师的预测误差(Muslu等,2011)、帮助投资者更好预测公司未来绩效(Schleicher等,2007)。

然而,还有一些学者认为,自愿披露不一定具有信息含量,甚至公司管理者为了追求控制权私利而故意披露虚假信息。如Kasznik(1999)以盈余预测作为自愿披露信息的替代变量,实证结果表明,由于担心被投资者法律诉讼和声誉受到影响,管理者有动机操纵会计盈余以满足盈余预测。Lang和Lundholm(2000)的实证结果表明,管理者通过误导性披露来“夸大”公司的股票价格。Jo和Kim(2007)的研究发现,自愿披露信息频率在股权再融资之前提高而之后降低的公司信息不对称情况比较严重。Feng等 (2012)发现,操纵盈余较为严重的公司故意披露更多的前瞻性信息来迷惑市场和投资者,从而避免其违规行为被发现。

总体而言,虽然在英美等西方成熟市场上市公司自愿披露信息是否一定能够缓解信息不对称,从而有助于维护资本市场的健康稳定运行还存在争议,但不可否认的是,比较成熟的资本市场,较为完善的法律体系和监管体制,比较发达的市场中介机构,可以在相当大程度上提升披露质量,所以即使受到一些质疑,自愿披露信息有用性的观点仍占据上风。正因如此,鼓励公司披露更多信息成为理论界和实务界的共识。

(二)理论分析与研究假设

在我国新兴市场的特殊制度背景下,上市公司自愿披露的前瞻性信息质量可能会在两个方面受到损害:

1.自愿披露动机

我国新兴市场的一个重要特征是法律制度不健全,监管效率低下,很难及时发现各种信息披露违规行为。在这种情况下,虽然早期国内学者借鉴国外文献认为,为了避免“次品车”市场条件下的“价值折价”,资质优良的公司有动力披露更多信息向投资者表达未来良好的发展前景(乔旭东,2003)。但近年发生的一系列信息披露违规案例则表明,我国上市公司的信息披露质量并不乐观。一些上市公司倾向于披露对其有利的信息,更有一些上市公司故意披露一些没有充分可行性,希望靠投资者的“人气”助其成功的“诱导性”信息(何卫东,2003)。此外,程新生等(2011a)发现,为避免因披露而带来的高额专有成本,拥有更多关系网的优质公司往往倾向于选择低披露政策,而缺乏关系网的劣质公司则为了获取更多市场资源反而披露了数量更多但质量较差的信息。

2.预测误差

前瞻性信息大多属于对未来的预测。市场是由众多参与者组成的系统,不同参与者有不同的利益诉求,并总是尽最大可能保护和增加自身利益,或多或少地存在机会主义行为(威廉姆森,1985)。各利益团体相互摩擦和作用,使整个市场系统充满了风险和不确定性,因而不可避免地存在预测误差。随着时间推移,一旦发现存在较大的预测误差,为避免声誉受损或其他不利影响,管理者就有可能操纵盈余以满足先前的预测(Kasznik,1999),从而可能损害信息不对称。由此,本文提出假设1。

假设1:在其他条件不变的情况下,前瞻性信息与信息不对称正相关。

我国新兴市场的一个显著特征是由于政策、地理、交通、历史等因素的影响,各地区的市场化进程差异明显(夏立军和陈信元,2007)。首先,在市场化进程较快的地区,完善的法律保护与监管体系为强制披露信息的质量提供了制度保障(程新生等,2011b),而高质量的强制披露可以为自愿披露信息的可靠性提供可鉴证的保证(Gigler和 Hemmer,1998;Stocken,2000);其次,我国内部公司治理与外部制度环境具有互补性,即在市场化进程较快的地区,内部公司治理机制更为有效(罗党论和唐清泉,2007;辛清泉和谭伟强,2009;肖作平,2009),因而较为完善的公司治理可以有效抑制管理者的机会主义行为,从而提高自愿披露质量(Healy和Palepu,2001);最后,程新生等(2011a)发现,市场化程度越高,公司对关系的依赖程度越低,契约经济占据更加重要的地位,所以,优质公司倾向于披露更多的信息以降低融资成本和获取市场资源,从而其自愿披露信息质量较高。由此,本文提出假设2。

假设2:在其他条件不变的情况下,在市场化进程较快的地区,自愿披露的前瞻性信息可以在一定程度上缓解信息不对称。

公司预测是根据过去的发展规律,参照当前已经发生或者即将发生的各种可能性,通过定性或者定量方法对未来发展趋势做出的一种科学性推测,所以不可避免地存在预测误差。如果企业所处环境剧烈变化,预测误差就可能非常大,甚至导致基于预测做出了错误的战略决策。如果公司处于比较平稳的环境中,面临的未来不确定性相对较小,那么预测误差一般也会较小。以往大量的研究表明,当企业处于生命周期的成熟期时,组织结构较为稳定,各项管理制度比较完善,产品销售额、现金流量以及成本、利润等在一段时间内保持不变或者变化很小(Dickinson,2011;佟岩和陈莎莎,2010)。因此,处于生命周期成熟期的公司预测误差较小,在保证相关性的前提下,此类公司的管理者披露前瞻性信息可靠性应该较高。但当处于生命周期成长期时,公司销售额、收入增长很快,组织结构和适应市场的能力也在不断调整过程中,面临的不确定性较大,所以预测误差可能较大,从而披露质量可能会较低。由此本文提出假设3。

假设3:在其他条件不变的情况下,处于生命周期成长期的公司,自愿披露的前瞻性信息与信息不对称之间的正相关关系较强;而当公司处于成熟期时,前瞻性信息与信息不对称之间的正相关关系较弱。

三、研究设计

(一)变量定义

1.上市公司自愿披露的前瞻性信息

本文以南开大学中国公司治理研究中心对中国上市公司信息披露具体项目的评价为基础,从战略目标、新产品或新业务、拟投资项目、增加未来竞争和发展优势的无形资产、增加未来竞争和发展优势的战略资源分析、行业发展分析等六个方面进行评价,每个方面满分为1分,根据披露的详细程度给予适当分值。我们将前瞻性信息自愿披露水平定义为:

VDI=∑各自愿性信息披露项目分值/自愿性信息披露项目总数

2.信息不对称

国外文献常用的信息不对称替代变量主要有叫卖价差、股票交易量、股价稳定性等。这些替代变量都是从资本市场的角度衡量信息不对称,以市场有效性作为基本前提,认为股票市场可以对信息做出准确而迅速地反应。在英美等西方发达国家,资本市场有效性较强,所以选择上述指标衡量信息不对称没有太大问题,但我国尚属于新兴资本市场,市场有效性较弱,缺乏成熟的投资者,所以简单照搬国外文献的替代变量可能会产生适应性偏差。谭跃和夏芳(2011)认为,在具备信息优势的情况下,管理层可以利用应计项目进行盈余管理,以影响外部投资者的判断,说明可操控性应计项目在一定程度上反映了信息不对称程度,用其来衡量信息不对称比较合适。因此,本文借鉴谭跃和夏芳(2011)的做法,从可操控性应计的角度来测度信息不对称。

夏立军(2003)对主要的可操控性应计模型在中国股票市场上的使用效果进行了实证检验,结果表明在中国股票市场上,使用截面数据并分行业估计的Jones模型经过一定调整后能够较好地揭示盈余管理程度。毕晓方和周晓苏(2007)证明,经现金流调整的CF-Jones模型比Jones(1991)模型的效果更好。因此,本文利用截面数据,使用经现金流调整后的CF-Jones模型分行业计算可操控性应计利润的绝对值(|DA|)。

3.市场化进程

本文采用的各地区市场化指数来源于樊纲等2010年出版的《中国市场化指数——各地区市场化相对进程2009年度报告》。由于书中的市场化指数仅截至2007年,缺少2008年和2009年的相关数据,因此,本文计算了所有省市2004-2007年连续4年的市场化指数均值。为避免临界差异很小却被划入不同组,进而对结论产生不利影响,本文以4年均值为标准,将样本分为3组,其中研究的主要对象是高市场化组和低市场化组。由于江苏省和湖北省的上市公司正好处于三分位数的分界线上,本文将江苏省划入高市场化组,将湖北省划入低市场化组。

4.企业生命周期

本文借鉴Dickinson(2011)和陈旭东等(2008)采用现金流组合方法来判断企业生命周期,即当公司经营产生的净现金流为正而投资和筹资产生的净现金流为负时,定义为成熟期;当经营和投资产生的净现金流为负而筹资产生的净现金流为正时,定义为导入期;当经营和筹资产生的净现金流为正而投资产生的净现金流为负时,定义为成长期。佟岩和陈莎莎(2010)认为,一个年度的现金流量并不足以判断企业所处生命周期,应从更长的时期考虑问题。因此,本文使用5年的现金流组合来判断企业处于生命周期的成熟期还是成长期。由于导入期和成长期具有较强的相似性,都面临较大的不确定性,本文将两者统一为成长期。

5.控制变量

良好的公司治理机制可以有效保护投资者权益、抑制盈余管理行为,以往的实证研究也表明,公司治理对自愿披露信息有很大的影响(Eng和Mak,2003;Ali等,2007;Karamanou和 Vafeas,2005;崔学刚,2004;张祥建和郭岚,2007)。因此,本文控制了第一大股东持股比例(TOP)、独立董事比例(INDRATIO)、控制人类型(CONTROL)、是否选择四大会计师事务所(BIG4)这四个指标。已有学者研究发现,企业财务状况越好,|DA|就越低;陷入财务困境、面临较大风险的公司|DA|较高。同时,大量研究也表明,财务因素对自愿披露信息具有显著影响(Ho和 Wong,2001;Ferguson等,2002;张宗新等,2005;程新生等,2011a)。因此,本文还控制了资产规模对数(LN(ASSET))、经营活动产生的净现金流(CFO)、盈利(ROE)、总资产增长率(GOA)、资产负债率(LEVERGE)5个指标。

(二)样本选择和数据来源

本文选取了深沪两市2005-2009年除金融行业以外的所有上市公司作为研究样本,剔除了数据不全以及5年内没有持续经营的公司,最终得到每年953家公司共4 765个样本。由于预测误差导致的信息不对称可能存在一定的滞后性,因此,本文在对不同生命周期的公司进行回归时自愿披露信息数据是2005-2009年,而信息不对称数据则为2006-2010年。本文的数据来源于南开大学中国公司治理数据库、北京色诺芬信息有限公司CCER数据库、国泰安数据库。

四、实证检验结果与分析

(一)描述性统计分析

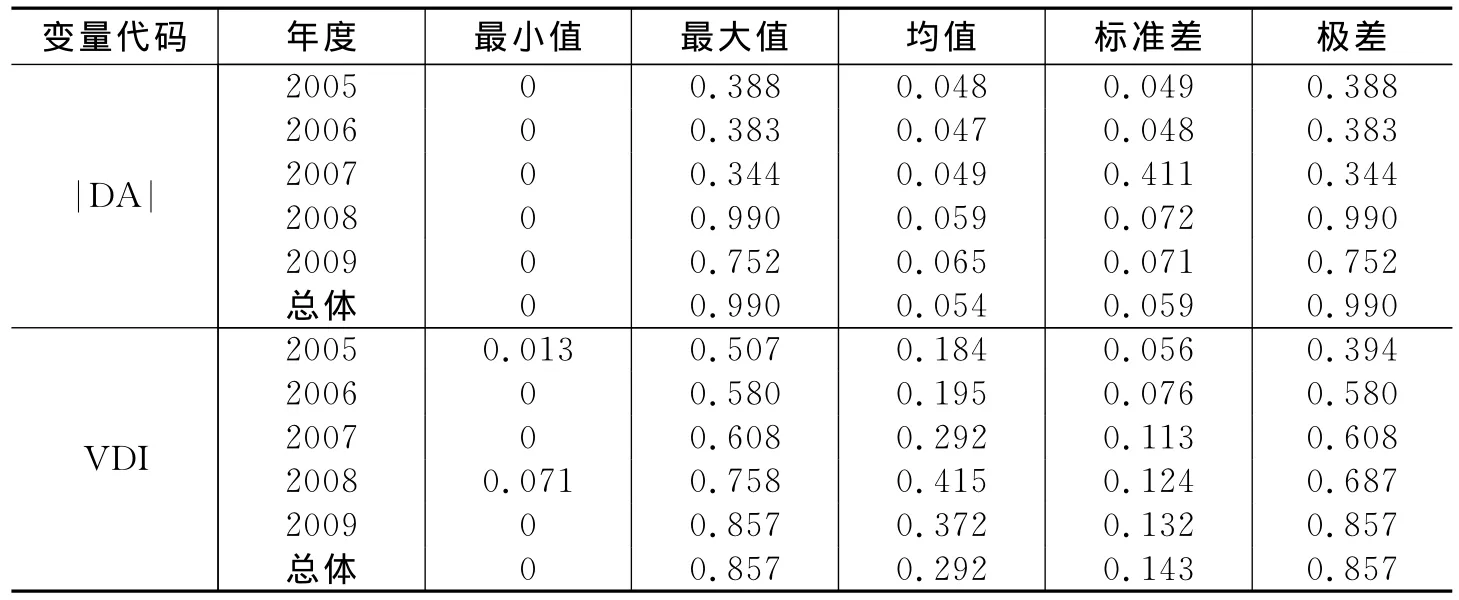

我们分别对各年度样本和全样本进行了描述性统计,结果见表1。

表1 样本描述性统计

从表1可以看出,虽然可操控性应计2008年的均值略小于2009年,但是与2006年和2007年相比有了显著的提高,同时自愿披露的均值也在2008年达到近5年的最大值,两者之间变化趋势比较一致,说明它们之间可能存在正相关关系,当然这还需要进一步的回归分析证明。为了消除异常值的影响,本文对上下1%的观察值进行了Winsorize标准化处理。

(二)自愿披露与信息不对称的假设检验

为了检验假设1,本文建立了如下模型:

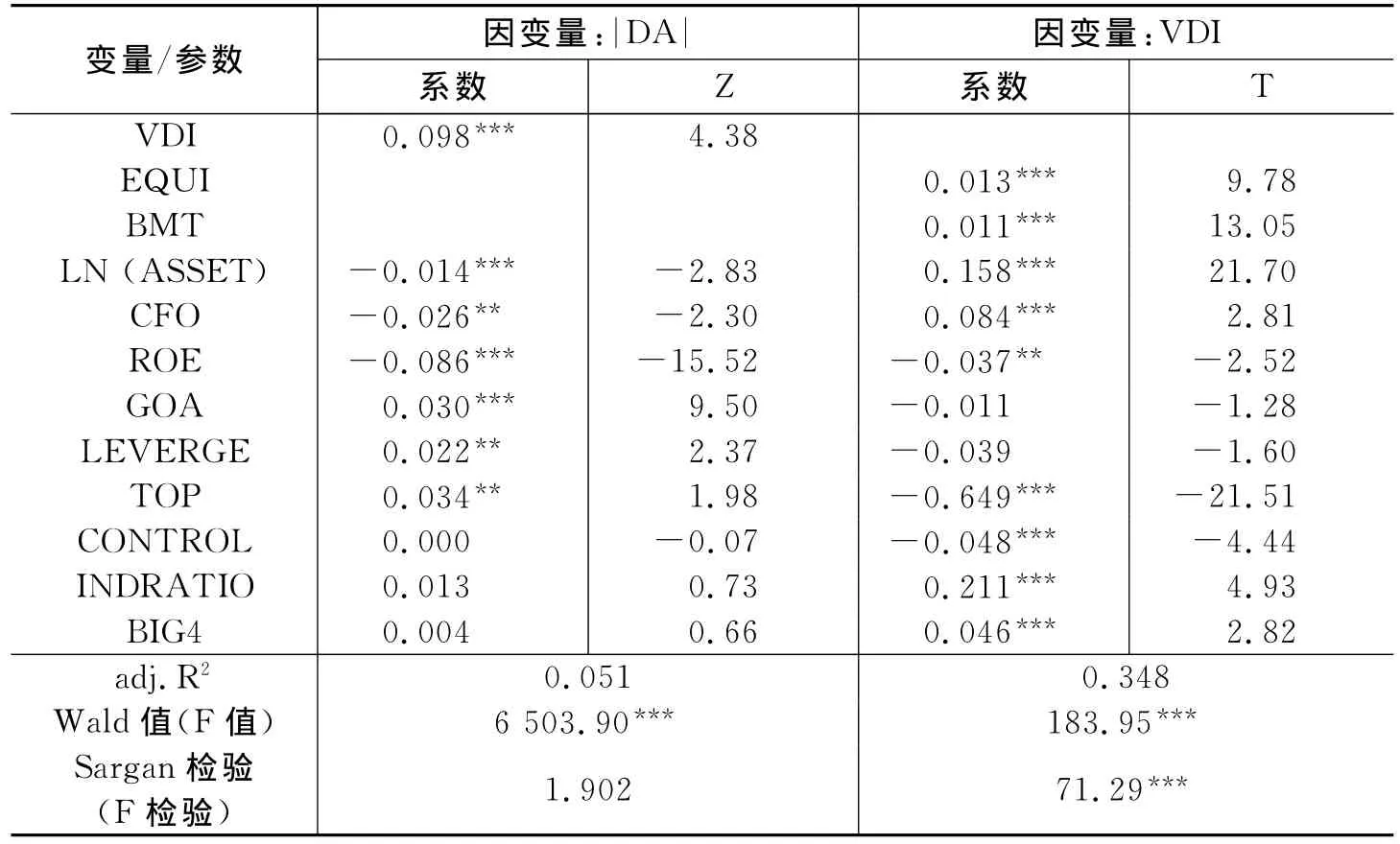

为了控制自愿披露与可操控性应计之间可能存在内生性,本文借鉴程新生等(2011b)的做法,选取第五至第十大股东持股比例平方和的对数(EQUI)以及董事会会议次数/年(BMT)作为工具变量。为了获得一致的模型参数估计,本文采用FE2SLS(基于固定效应的二阶段最小二乘法)进行面板回归。估计结果见表2。

从表2可以看出,EQUI和BMT都在1%水平上显著。由线性约束F检验得知F值为71.29,远远大于10,说明工具变量和自愿披露相关性很强,不属于弱工具变量;由Sargan检验得知,统计值为1.902,未通过显著性检验,说明选择的工具变量与信息不对称不具有显著的相关性,因此这两个变量是有效的工具变量。从表2可以进一步看出,自愿披露的系数为0.098,Z统计值为4.38,在1%水平上通过了显著性检验,表明前瞻性信息披露越多的公司信息不对称程度反而越高。这说明我国上市公司自愿披露信息质量较差,不但没有缓解反而加剧了信息不对称情况,支持了假设1。

表2 总样本自愿披露与信息不对称回归结果

(三)自愿披露、市场化进程与信息不对称的假设检验

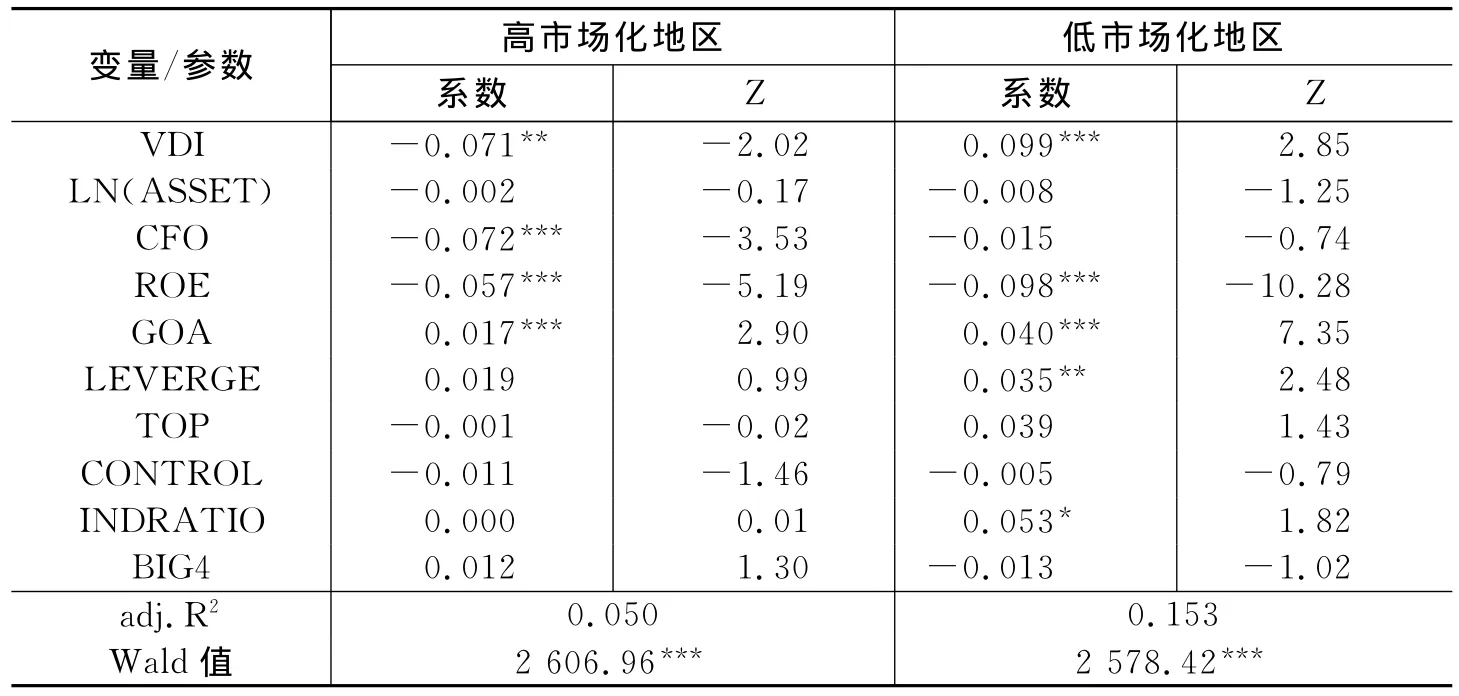

为了验证假设2,本文对不同市场化进程地区的样本进行分组,并采用模型(1)进行实证检验,结果见表3。

表3 不同市场化进程地区的自愿披露与信息不对称回归结果

从表3可以看出,在高市场化组,自愿披露系数为-0.071,Z值为-2.02,在5%水平上显著为负,表明在这类地区,公司披露的前瞻性信息越多,信息不对称程度越低;而在低市场化组,自愿披露系数为0.099,Z值为2.85,在1%水平上显著为正,表明在这类地区,自愿披露水平越高,信息不对称情况越严重。以上实证结果支持了假设2,说明不同的市场化进程会对公司的自愿披露行为,尤其是虚假陈述形成一定的约束,从而提高了信息披露质量,缓解了管理者与外部投资者之间的信息不对称。

(四)自愿披露、生命周期与信息不对称的假设检验

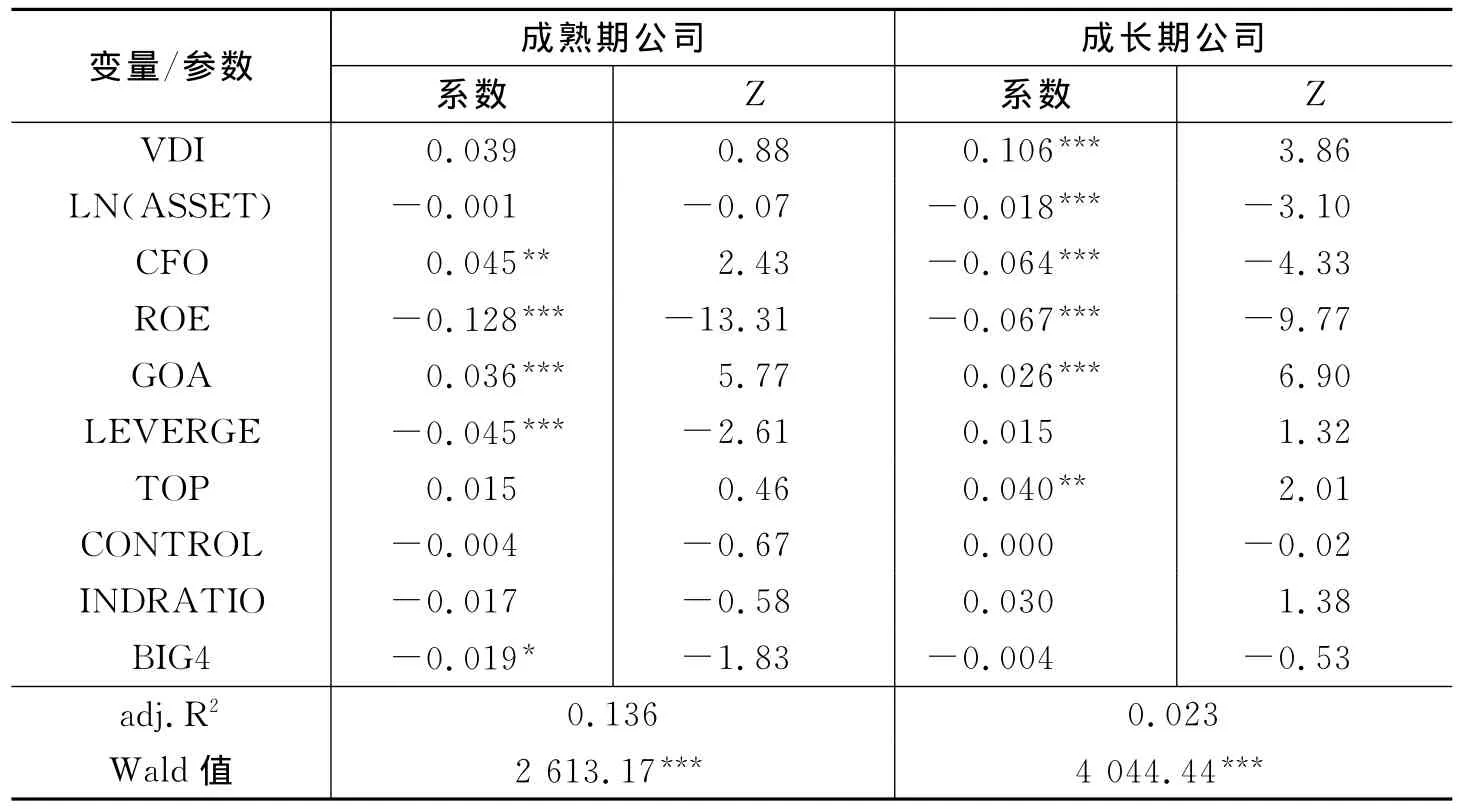

为了检验假设3,本文对不同生命周期的样本进行分组,并采用模型(1)进行实证检验,详细实证结果见表4。

表4 不同生命周期的自愿披露与信息不对称回归结果

从表4可以看出,对处于生命周期成熟期的公司,自愿披露系数为0.039,Z值为0.88,未通过显著性检验;对处于生命周期成长期的公司,自愿披露系数为0.106,Z值为3.86,在1%水平上显著为正,说明此类公司低质量的自愿披露使信息不对称情况更加严重。以上实证结果支持了假设3,说明在成长期时由于预测误差较大,管理者有动机操纵盈余以迎合先前的预测,从而加剧了信息不对称程度,这也与Kasznik(1999)的实证结果相类似,而在成熟期,这种现象并不显著。

(五)稳健性检验

由于本文对市场化程度进行分组时将三位分数界限上的江苏省划为高市场化组,而将湖北省划入低市场化组,这种主观的分组方法可能会对实证结果产生一定的影响,因此,本文将江苏省从高市场化组剔除、将湖北省从低市场化组剔除后重新进行回归,结果未发生显著变化;此外,为了消除股权分置改革可能对实证结果造成的影响,本文删除了股权分置改革之前的样本,结果未发生显著变化。

五、结论与政策建议

本文选取2005-2009年953家公司共4 765个样本,在控制了内生性后发现:首先,从全样本看,上市公司自愿披露的前瞻性信息与信息不对称显著正相关,即自愿披露不但没有缓解信息不对称,反而由于前瞻性信息本身的可鉴证性差且存在大量的预测信息,管理者会为了获取控制权私利主观上故意进行虚假陈述,或者客观上存在大量预测误差,从而损害了披露质量,使管理者与外部投资者之间的信息不对称更加严重;其次,在市场化进程较快的地区,由于法律监管体系和公司治理机制更加完善,并且高质量的强制披露也可以为自愿披露提供质量保证,前瞻性信息缓解了管理者与外部投资者之间的信息不对称;最后,对于处于生命周期成熟期的公司,自愿披露的前瞻性信息与信息不对称并不显著,但是当公司处于成长期时,预测误差较大,前瞻性信息与信息不对称显著正相关。

本文的研究具有重要的政策借鉴价值。中国证监会近年来不断修订的信息披露准则,前瞻性信息不仅被鼓励披露,并且大量内容有从自愿披露向强制披露转变的趋势。然而,本文的实证结论表明,这种转变必须具有相应的制度保障,否则很难达到保护投资者权益、提高市场资源配置效率、维护资本市场稳定发展的预期目标。此外,我国政府在制定相关政策时可以考虑根据企业类型所在地区、行业及发展状况等制定不同的准则和指引。

*本文得到教育部“博士研究生学术新人奖”资助。感谢匿名审稿人的建设性意见,使得本文更加充实,当然文责自负。

注释:

①本文研究的信息不对称主要是指公司内部控制人,如管理者与外部投资者之间的信息不对称,而不包括外部投资者之间因掌握信息、知识结构不同而出现的信息不对称。

②根据中国证监会的规定,虚假陈述包括虚假记载、误导性陈述、重大遗漏以及不当披露。

[1]毕晓方,周晓苏.盈余质量对会计信息报酬契约有用性的影响及股权特征的交互作用分析[J].中国会计评论,2007,(1):55-82.

[2]陈旭东,杨文冬,黄登仕.企业生命周期改进了应计模型吗?——基于中国上市公司的实证检验[J].会计研究,2008,(7):56-64.

[3]程新生,谭有超,许垒.公司价值、自愿披露与市场化进程——基于定性信息的披露[J].金融研究,2011a,(8):111-127.

[4]程新生,谭有超,廖梦颖.强制披露、盈余质量与市场化进程——基于制度互补性的分析[J].财经研究,2011b,(2):60-71.

[5]樊纲,王晓鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2009年报告[M].北京:经济科学出版社,2010.

[6]何卫东.上市公司自愿性信息披露研究[R].深圳证券交易所综合研究所研究报告,2003.

[7]谭跃,夏芳.股价与中国上市公司投资——盈余管理与投资者情绪的交叉研究[J].会计研究,2011,(8):30-39.

[8]唐跃军,吕斐适,程新生.大股东制衡、治理战略与信息披露——来自2003年中国上市公司的证据[J].经济学(季刊),2008,(2):647-664.

[9]佟岩,陈莎莎.生命周期视角下的股权制衡与企业价值[J].南开管理评论,2010,(1):108-115.

[10]夏立军,陈信元.市场化进程、国企改革策略与公司治理结构的内生决定[J].经济研究,2007,(7):82-95.

[11]张祥建,郭岚.盈余管理与控制性大股东的“隧道行为”——来自配股公司的证据[J].南开经济研究,2007,(6):76-93.

[12]张宗新,张晓荣,廖士光.上市公司自愿性信息披露行为有效吗?[J].经济学(季刊),2005,(2):369-386.

[13]Botosan C A.Disclosure level and the cost of equity capital[J].The Accounting Review,1997,72 (3):323-349.

[14]Botosan C,Plumlee M.A re-examination of disclosure level and the expected cost of equity capital[J].Journal of Accounting Research,2002,40(1):21-40.

[15]Dickinson V.Cash flow patterns as a proxy for firm life cycle[J].The Accounting Review,2011,86(6):1969-1994.

[16]Eng L L,Mak Y T.Corporate governance and voluntary disclosure[J].Journal of Accounting and Public Policy,2003,22(4):325-345.

[17]Feng M,Ge W,Li C,et al.How do earnings manipulators guide investors?[R].University of Pittsburgh,Working Paper,2012.

[18]Gigler F,Hemmer T.On the frequency,quality,and informational role of mandatory financial reports[J].Journal of Accounting Research,1998,36:117-147.

[19]Jo H,Kim Y.Disclosure frequency and earnings management[J].Journal of Financial Economics,2007,84(2):561-590.

[20]Kasznik R.On the association between voluntary disclosure and earnings management[J].Journal of Accounting Research,1999,37(1):57-81.

[21]Lang M,Lundholm R.Voluntary disclosure and equity offerings:Reducing information asymmetry or hyping the stock?[J].Contemporary Accounting Research,2000,17(4):623-663.

[22]Leuz C,Verrecchia R.The economic consequences of increased disclosure[J].Journal of Accounting Research,2000,38:91-124.

[23]Schleicher T,Hussainey K,Walker M.Loss firms’annual report narratives and share price anticipation of earnings[J].The British Accounting Review,2007,39(2):153-171.

[24]Welker M.Disclosure policy,information asymmetry,and liquidity in equity markets[J].Contemporary Accounting Research,1995,11(2):801-827.