企业并购支付方式对企业资本结构的影响

赵 息,吴小贞

(天津大学管理与经济学部,天津 300072)

1 研究综述

1.1 资本结构及支付方式对资本结构的影响

关于资本结构、支付方式对企业资本结构的影响,学者们有不同的观点。MODIGLIANI和MILLER指出投资决策与融资决策不相关。他们认为未来的经营现金流量不会受到企业资本结构选择的影响。但是这一理论假设与现实的经济环境不符,资本结构确实对公司的管理和运营产生影响。例如KJELIMAN等的研究证实,对于成长机遇不明的企业来说,企业的杠杆率与它的未来成长呈负相关关系[1]。于是,MILLER在此基础上对MM理论进行了扩展,从而提出了税盾和破产的权衡理论。该理论认为债务能够增加企业价值的税盾作用和对企业价值不利的破产成本。而具体是否采用增加债务的支付方式就取决于税盾收益是否大于破产成本[2]。

JENSEN和MECKLING的代理成本理论认为,债务融资会增加经理的股份份额,从而缓解股东与经理之间的矛盾,减少由此带来的损失。而BLACK-SCHOLE的分析认为,债务融资会激励股东以牺牲债权人的利益来谋取自身价值的最大化,这又会加剧股东与债权人之间的矛盾[3]。由此可见,在决定采用何种支付方式进行企业并购的过程中,要充分考虑选择的支付方式对企业债务的影响,进而影响资本结构和企业价值。苏英伟在全球性金融危机下对我国的企业并购浪潮进行了审视和思考,提出企业在并购过程中应该把并购、资本结构和企业价值最大化结合起来,通过并购实现资本结构的优化和企业价值的最大化[4]。

1.2 企业存在最佳资本结构的研究

在是否存在最佳资本结构的理论研究中,目前最具代表性和争议性的是两大理论,即静态权衡理论和有序融资理论。权衡理论认为,企业会事先设置一个最佳的债务-权益比率,而后逐渐接近这个最佳比率。这就意味着企业存在着使企业价值最大化的最佳资本结构。有序融资理论模型强调企业相对于外部融资和权益融资,更喜欢采取内部融资和债务融资。根据有序融资理论,企业并不需要事先设定一个最佳资本结构。

LEARY和ROBERT的动态资本结构理论指出,资本结构的调整需要成本,并认为企业会主动地进行资本结构的调整以使其保持在最优资本结构的区间之内。FLANNERY和RANGAN以企业杠杆部分调整模型,得出企业确实存在目标资本结构的结论[5]。

1.3 企业并购对企业资本结构影响的研究

GHOSH等指出企业并购后的财务杠杆增加,这种增加主要源于企业并购后增加的债务能力,而与企业并购前的未利用债务能力的相关性不大[6]。YANG通过采用托宾随机效应回归模型分析了1980—2007年之间的并购数据得出结论:许多公司通过并购其他公司靠近其目标资本结构,样本中并购公司在并购过程中减少了与最佳资本结构的差距并且资本结构的调整可能源于实际资本结构或目标资本结构的变化[7]。VERMAELEN等采用回归分析,分析的方法对1980—2005年美国的2 978家并购公司和目标公司进行了分析,发现在80%的交易中,并购方做出了使资本结构接近目标资本结构的融资策略。然而,一些主并方还是偏离了由权衡理论预测的支付方式[8]。UYSAL基于资本结构决定因素对杠杆比率进行年度回归分析,分析了1990—2007年的并购,列出了影响资本结构的一系列因素并得出杠杆差异特别是过度杠杆企业的并购决策和融资决策影响并购企业的价值[9]。HARFORD等通过对1981—2000年的1 188起美国公司的大型并购进行研究,提出了企业有其目标资本结构并且企业的管理者努力让其实际资本结构接近目标资本结构。并购融资方式的选择会对并购后的企业资本结构产生重大影响。采用现金支付方式的企业,并购后的杠杆率一般都超过了其目标杠杆率,企业需要在并购完成后的年度里减少杠杆率,以使其接近目标杠杆率[10]。

潘敏和邵科通过运用我国上市公司的面板数据及资本结构的相关理论,采用二阶段实证检验方法,发现我国上市公司融资行为受到目标资本结构的影响,公司所采取的融资方式使企业的实际资本结构趋向目标资本结构[11]。而谢军等在运用资本结构理论分析各种并购财务方式的基础上,结合国内关于资本结构的实证研究结果提出,我国企业在使用现金支付方式的同时要更多地关注债券支付方式或杠杆支付方式,并在适当的情况下关注股票支付方式的使用[12-13]。

通过对以往文献的回顾,可以看到已有文献在理论和实证两方面都对最佳资本结构的存在性进行了说明和论证,但是对于在并购环境下支付方式对资本结构影响的实证研究还不多,国内的这种情况尤为明显。以往文献主要侧重对实际资本结构与目标资本结构的偏离进行研究,笔者在对该部分进行说明的同时,对于并购前后不同支付方式下目标资本结构的变化进行分析。结合资本结构影响因素理论建立了资本结构方程,通过该方程可以得到企业最佳资本结构,再通过不同支付方式样本并购前后的实际资本结构与目标资本结构的偏离程度,来考察并购支付方式对企业资本结构的影响。该研究旨在探讨我国企业目标资本结构的存在性以及我国企业并购中不同支付方式对企业资本结构的影响,为企业并购支付方式的选择提供一定的参考。

2 实证研究数据及变量的选取

2.1 样本选取和数据来源

笔者研究区间为2007—2011年,共计5年。样本的选择遵循以下原则:①并购规模达到50%及以上的;②并购完成日期处在2007—2011年区间内,以便研究并购后资本结构的变化情况;③由于金融类企业的特殊性,并购案例中剔除了金融企业样本,与此同时,还排除了并购虽然在期间内,但是相关研究数据不能获得的企业以及企业数据异常的样本。基于以上的选择,最后选取了90起企业并购进行实证研究。数据来源于国泰君安数据库的并购数据及企业年报。

2.2 实证方法

笔者结合现有的资本结构理论及实证研究,采用样本公司的面板数据,利用E-views软件进行分析。先建立目标资本结构的回归方程,现将目标资本结构的方程定义为:

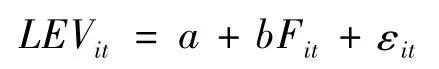

其中:LEVit为第i个公司第t年的资产负债率指标,用来表示企业的实际资本结构;Fit为解释变量,是由一系列影响企业资本结构的因素组成。建立该模型在于通过该模型估计样本公司的目标资本结构,为下一步的分析奠定基础。

在得到目标资本结构的回归模型后,就根据该回归方程估计企业的目标资本结构,然后将样本公司根据支付方式的不同进行分类。在我国,企业进行并购大多采用现金和股票的方式,据此笔者将90家样本公司分为以现金支付的企业和以股票支付的企业,然后将企业并购前后的实际资本结构与估计的目标资本结构进行比较,从而得到不同支付方式下目标资本结构的变化和实际资本结构对目标资本结构的偏离,并对其进行分析。

2.3 资本结构影响因素选取

以往的文献多以负债比率或者权益比率来衡量企业的资本结构。BASKIN指出,用负债的账面价值来代表企业的资本结构能够反映企业对负债融资的依赖程度,基于可操作性和我国公司债务较少的情况,选取资产负债率代表企业资本结构,而其中的资产和负债都采用账面价值,即资产负债率=总负债账面值/总资产账面值。

资产抵押价值代表企业的负债偿还能力。具有高资产抵押价值的企业可能倾向于采用较高的负债水平。笔者将资产抵押价值定义为固定资产净额和存货净额的总和与总资产账面价值的比值。

在经典的资本结构理论看来,企业获利能力的大小与企业的资本结构之间存在着相关关系。权衡理论认为企业的获利能力与企业的负债率有着明显的正相关关系,相反,有序融资理论却指出企业的获利能力与企业的负债率存在着负相关关系。由此看来,在估计企业的最佳资本结构时,企业的获利能力是一个重要的考量指标。笔者用息税前利润与总资产账面价值的比值来代表企业的获利能力。

从理论上来说,较高的负债率会限制企业的发展能力,因此发展能力与负债率成负相关关系。这一点也被许多的实践研究所证明。在该指标的衡量上,国外学者多选取市值与账面价值的比值或者是托宾Q值,而国内学者则多选择资产或主营业务增长率。由于在我国市值很多时候被操纵,不能真实地反映企业的成长能力,参照国内学者的做法,将企业的发展能力用主营业务收入的变化来表示,将其表示为发展能力=(当年主营业务收入额-前一年的主营业务收入额)/前一年的主营业务收入额。

企业拥有的现金及现金等价物对于企业偿还债务和举债能力都具有重大影响,从而会对企业的资本结构产生一定的影响。借鉴国内大多学者的做法,将现金比例表示为现金及现金等价物与资产总价值的比值。

3 实证结果及分析

3.1 目标资本结构模型的估计结果

3.1.1 模型相关变量的统计性描述

笔者对样本公司的解释变量和被解释变量进行了统计描述,如表1所示。从中可以看出样本公司的平均资产负债率为52.3%。

表1 目标资本结构回归变量的统计性描述

3.1.2 模型的估计结果

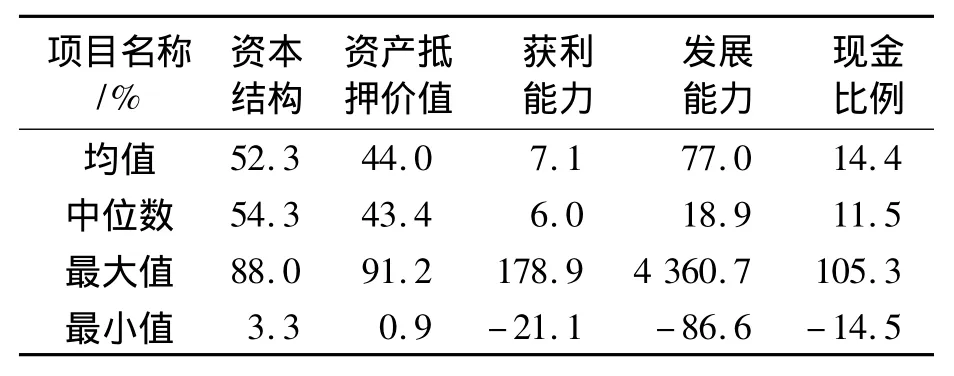

目标结构回归模型和拟合度及F检验如表2和表3所示。

表2 目标结构回归模型

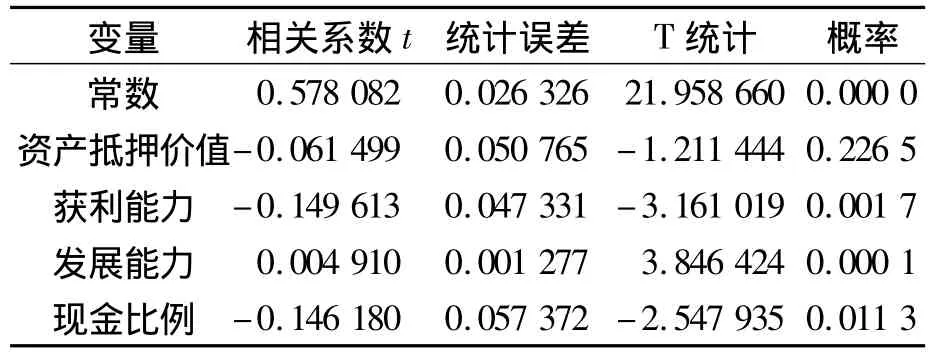

表3 拟合度及F检验

从表2和表3可以看出,模型的拟合度R2和调整的 R2分别为0.834 753和 0.791 584,都处于较高的水平,模型的解释能力是比较高的。模型也通过了F检验,说明模型整体上是显著的。其中,资产抵押价值、获利能力和现金比例与目标资产负债率负相关,发展能力与目标资产负债率正相关,但是资产抵押价值没有通过T检验,概率并不大,而且基于该变量对资产负债率具有重大影响,可保留该变量。由此得到目标资本结构的回归模型为:LEV=0.578 082 -0.061 499×资产抵押价值-0.149 613×获利能力+0.004 910×发展能力-0.146 180×现金比例。

3.2 不同支付方式下资本结构的变化

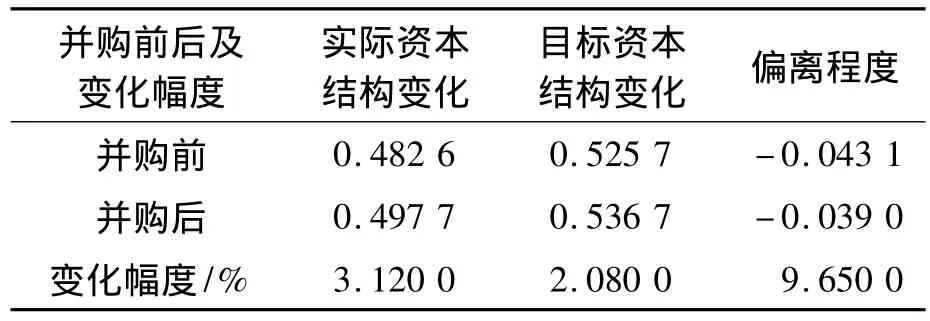

通过目标回归模型估计出企业最佳资本结构,而后将样本公司分为现金支付样本和股票支付样本,分别考查其在并购前后资本结构的变化,具体结果如表4和表5所示。

从表4和表5可以看出,现金支付方式的样本企业并购前后的资产负债率都高于股票支付的企业,这在一定程度上是由于现金支付下存在杠杆因素,而股票却没有。并购前企业的实际资产负债率低于最佳资本结构,而并购后现金支付方式的资产负债率高于最佳资本结构,股票支付方式下实际资本结构仍低于最佳资本结构,但是偏离程度都减小了,说明企业存在着目标资本结构,且企业通过并购和并购支付方式的选择使企业向其最佳资本结构靠近。目标资本结构在并购前后也发生了变化,两种支付方式下其都有所增加,其中,现金支付方式下的变化幅度小于股票支付下的变化幅度。并购前,两种支付方式下,企业的实际杠杆低于目标水平,股票支付样本的差距水平高于现金支付样本,并购后,现金支付方式下企业由杠杆不足变为杠杆过度,但幅度不大,且其对目标资本结构的偏离程度变小,而股票支付方式下仍为杠杆赤字,但是进一步向目标资本结构靠近。

表4 现金支付方式下资本结构变化

表5 股票支付方式下资本结构变化

4 结论

通过运用我国上市公司并购的面板数据并结合资本结构的有关理论知识,建立了目标资本结构的回归模型对企业最佳资本结构进行估计,然后通过比较分析并购前后不同支付方式下企业实际资本结构、目标资本结构以及实际资本结构对目标资本结构偏离的变化,得出了以下结论:①对于样本企业来说,企业存在着目标资本结构,且通过并购以及并购方式的选择使得企业向其目标资本结构靠近;②样本公司普遍存在着杠杆赤字,不同并购支付方式的选择使得企业杠杆赤字幅度减少,特别是现金支付方式使得企业由杠杆赤字变成杠杆过度,但是幅度不大,说明现金支付方式对于企业资本结构有着质变的影响;③现金支付方式下公司的实际资产负债率在并购前后都高于股票支付方式,这在一定程度上是由于现金支付下存在着杠杆因素,而股票却没有。而目标资本结构的情况刚好相反,表明股票支付方式下企业实际资本结构对目标资本结构的偏离高于现金支付方式,股票支付方式的企业具有更大的资本结构调节空间,相应企业应注意加强这方面的调整,为企业赢得更多的发展空间。

[1] KJELIMAN A,HANSEN S.Determinants of capital structure:theory VS.practice[J].Pergamon,1995,11(2):91-102.

[2] HUANG G H,SONG F M.The determinants of capital structure:evidence from China[J].China Economic Review,2006,17(6):14 -36.

[3] ISMALL A,KRAUSE A.Determinants of the method of payment in mergers and acquisitions[J].The Quarterly Review of Economics and Finance,2010,50(4):471-484.

[4] 苏英伟.正确处理企业并购与资本结构优化调整的关系:基于金融危机环境下我国企业并购浪潮的思考[J].辽宁经济职业技术学院学报,2011,4(8):17-18.

[5] FLANNERY M J,RANGAN K P.Partial adjustment toward target capital structures[J].Journal of Financial Economics,2003,79(3):469 -506.

[6] GHOSH A,JAIN P C.Financial leverage changes associated with corporate mergers[J].Journal of Corporate Finance,2000,6(4):377 -402.

[7] YANG T H.The adjustment of capital structure in mergers and acquisitions:a revisit of the optimal capital structure[R].Taiwan:National Chung Hsing University,2009.

[8] VERMAELEN T,XU M Q.How do firms make capital structure decisions?evidence from acquisitions,buybacks and equity issues[R].France:Chulalongkorn University,2011.

[9] UYSAL V B.Deviation from the target capital structure and acquisition choices[J].Journal of Financial Economics,2011,102(3):602 -620.

[10] HARFORD J,KLASA S,WALCOTT N.Do firms have leverage targets?evidence from acquisition[J].Journal of Financial Economics,2009,93(1):1 -14.

[11] 潘敏,邵科.企业是否存在目标资本结构:基于中国上市公司融资选择的实证研究[J].金融研究:实务版,2007,324(6):1 -8.

[12] 谢军.并购财务方式与资本结构:并购财务方式的最优选择[J].财经论丛,2003,101(2):69 -73.

[13] 洪艺珣,王志强.国外资本结构动态权衡理论实证研究脉络梳理与未来展望[J].外国经济与管理,2011,33(5):57-64.