社会融资总量作为货币政策中介目标的有效性分析

于 菁

(东北财经大学金融学院,辽宁大连116025)

0 引言

改革开放以来,我国金融体系和经济发展快速发展,金融机构和金融市场体系不断发展完善。一方面,受货币政策调整和通货膨胀预期影响,负利率导致大量的资金从银行流出;另一方面,直接融资快速发展,企业债和非金融企业股票融资筹资数量迅速增加,银行表外业务、结构化产品等融资产品日益丰富,证券、保险、基金类非金融机构对实体经济的支持力度越来越大,社会融资结构发生了巨大的变化。银行贷款以外的融资规模已经占了社会融资总量的四成以上,传统以信贷规模作为货币供应量的代理变量,控制广义货币供应量(M2)的方式,已经不能不能准确地反映货币政策对实体经济的支持力度。有必要扩展社会融资的观测指标,将直接融资和非银行金融机构的资金都纳入到统计范畴,因此,将社会融资总量作为货币政策的中介目标符合我国社会融资结构发展的趋势。本文意在通过对社会融资总量与传统货币政策中间目标的对货币政策最终目标的影响进行比较,分析将社会融资总量作为货币政策中介目标的合理性。

1 变量数据与选取

1.1 变量选取

货币政策的最终目标是促进经济增长、实现充分就业、保持物价稳定和维持国际收支平衡。长期以来,我国货币政策调控的中间目标是广义货币供应量(M2)和新增人民币贷款,以此作为重点监测和分析的指标。因此,本文选取社会融资总量、M2、新增人民币作为货币政策的中介目标变量,最终目标变量选择国内生产总值(GDP)实际值代表经济增长、通货膨胀率代表物价稳定指标作为检验货币政策效果的代理变量。

1.2 数据选择

本文选择2002年1月至2012年6月的126个月度数据作为样本。其中,消费价格指数(CPI)采用定基比指数(以2002年月为基期),由于我国尚未公布该指数,因此用CPI同比指数和月环比指数计算所得,并取对数记为LNCPI;国内生产总值(GDP),由于公布的GDP数据为季度数据,因此采用工业增加值的月度数据代替GDP的月度数据,并用CPI定基比数据换算成实际值,并取对数记为LNGDP;社会融资总量(RZ)、货币供应量(M2)和新增贷款规模(CZ)数据取其对数分别记为LNRZ、LNM2和LNCZ。本文是用的所有数据除了社会融资总量(RZ)数据来自于2012年9月3日中国人民银行公布的《2002年以来社会融资总量月度数据》,其他数据均来自wind数据库。

2 实证检验

2.1 平稳性检验

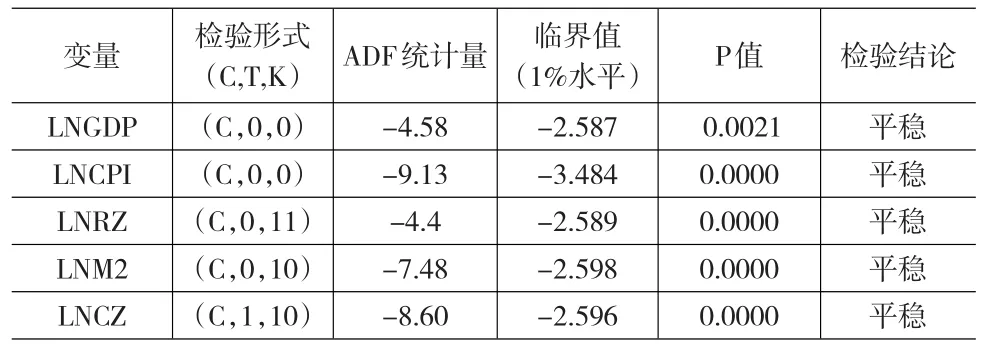

为了避免变量的变量出现“伪回归”,我们首先对变量LNCPI、LNGDP、LNRZ、LNM2和LNCZ进行平稳性检验,我们采用增广的迪基-富勒(Augmented Dicky-Fuller,ADF)单位根检验。利用Eviews6.0软件,检验的结果如下见表1。

表1 各变量ADF检验结果

经检验,国内生产总值、通货膨胀率、社会融资总量、M2、新增贷款序列是平稳的时间序列见表1,上述变量为一阶单整序列,即I(1)。

2.2 Granger检验

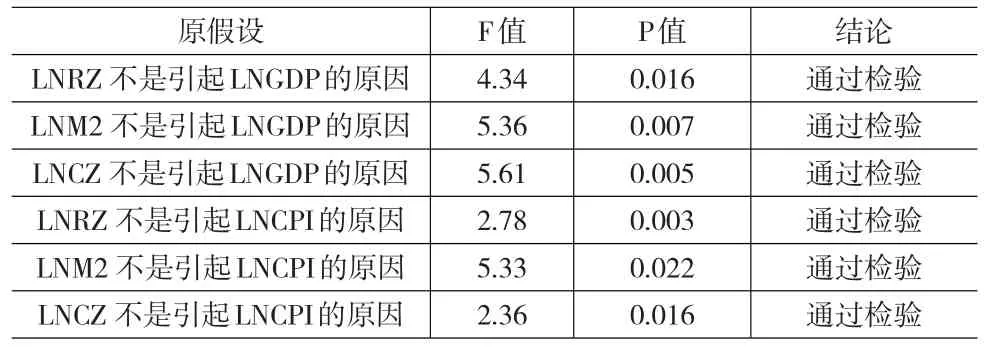

在分析社会融资总量、M2、新增贷款的货币政策效果之前,我们先来验证的它们变化是否是导致经济增长和物价稳定的变动。如果LNRZ、LNM2和LNCZ是引起LNGDP和LNCPI变动的原因,则说明社会融资总量、M2、新增贷款作为前期信息领先于经济增长和物价稳定发生,前者对后者的均方误差MSE的减少有贡献。只有被解释变量和解释变量之间存在存在依赖关系,才能进行协整检验、脉冲响应函数和方差分解进一步分析中间目标对货币政策的影响效果。我们利用Granger因果关系检验的方法,检验结果见表2。

表2 Granger因果检验结果

Granger因果检验结果:F统计量在5%的水平下显著,且P值较小,可以拒绝原假设,说明社会融资总量、M2、新增贷款规模既是引起产出变动的原因又是产生物价变动的原因。但是,此结果并不能说明经济增长和物价稳定是社会融资总量、M2、新增贷款的效果或结果。

2.3 多方程模型构建

本文主要分析社会融资总量、货币供应量和新增贷款规模对GDP和CPI的影响程度,由于货币政策具有时滞性,因此在进行模型选择时要考虑到内生变量和外生变量的滞后项的影响。向量自回归模型(VAR)模型把系统中每一个内生变量作为系统中的所有的嫩生变量的滞后值函数来构造模型,以此来考察时间序列中各经济变量之间的关系,本文构建模型如下:

Yt=α1Yt-1+α2Yt-2+...+αpYt-p+φp

其中,Yt=(LNGDPt,LNCPIt,,LNRZt,LNCZt,LNM2t)是k维列向量,αt=(αt,ij)为系数矩阵,φp为p维扰动列向量。

根据AIC和SC最小的原则,选择模型的滞后阶数为2阶;根据AR特征根多项式检验,发现特征根据位于单位圆内,说明构建的VAR模型是稳定的,可以进行脉冲分析和方差分解。

由于变量LNCPI、LNGDP、LNRZ、LNM2和LNCZ是单整稳定的时间序列,对方程进行回归后,再对其残差进行ADF单位根检验发现,残差序列均为平稳序列,因此,变量LNCPI、LNGDP分别与LNRZ、LNM2和LNCZ存在协整关系。也就是说,社会融资总量、M2、新增贷款规模与经济增长和物价稳定之间存在长期稳定的关系。

2.4 脉冲响应函数

协整检验表明社会融资总量、M2和新增贷款能够对货币政策有长期稳定的影响,为了进一步分析它们对货币政策影响有效性程度,可以采用脉冲响应函数进行检验。通过脉冲响应函数可以衡量来自某个内生变量的随机扰动项的一个标准差冲击对SVAR模型中所有内生变量当前值和未来取值的影响。由于货币政策具有时滞性,因此利用脉冲响应函数,可以分析中间变量社会融资总量(LNRZ)、货币供应量(LNM2)和新增贷款(LNCZ)分别给经济增长(LNGDP)和物价稳定(LNCPI)一个冲击时,LNGDP或LNCPI当期值发生的改变,以及未来值的变化,分析中间变量对货币政策影响的滞后期。

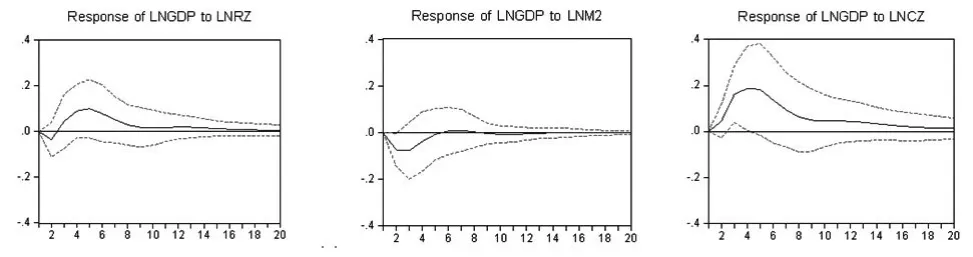

⑴LNGDP对LNRZ、LNM2和LNCZ的脉冲响应分析。

通过对LNGDP和LNRZ、LNM2、LNCZ构造的VAR模型进行脉冲响应函数,分别检验LNRZ、LNM2、LNCZ一个标准差冲击对LNGDP的影响程度,得到脉冲函数响应图:

图1 LNGDP对LNRZ(左)、LNM2(中)、LNCZ(右)一个标准差的脉冲响应

从图1可以看出,当分别给LNRZ、LNM2和LNCZ一个标准差的正冲击后,都没有使得GDP立即响应。对LNRZ的响应先是呈下降趋势,到第2个月达到最低点0.25左右,然后开始上升到第5个月达到最大值后,逐渐下降到第18个月后趋近于零;LNM2的响应呈现出下降的趋势,在2~3个月达到最小值,随后逐渐上升,6~8个月之后逐渐趋近于0;对LNCZ的响应呈现出显著上升的趋势,在3~6个月达到最大值,随后逐渐回落,在20个月之后逐渐趋近于0。总体来说,LNGDP对LNRZ、LNM2和LNCZ三个变量的脉冲响应虽然总体趋势不同,LNGDP对LNCZ一个标准差冲击的反应最强烈,不论是峰值还是响应时间上都表现出显著的特征。但是,从LNGDP对LNRZ一个标准差冲击的反应上看,LNGDP对LNRZ的脉冲响应能在短时间内做出反应,从影响的时间上看也较为持久,达到18~20个月。因此,从对LNGDP的脉冲响应来看,最优的中间目标仍然是新增贷款,但从影响时间上看,社会融资总量在一定程度上也有其优势。

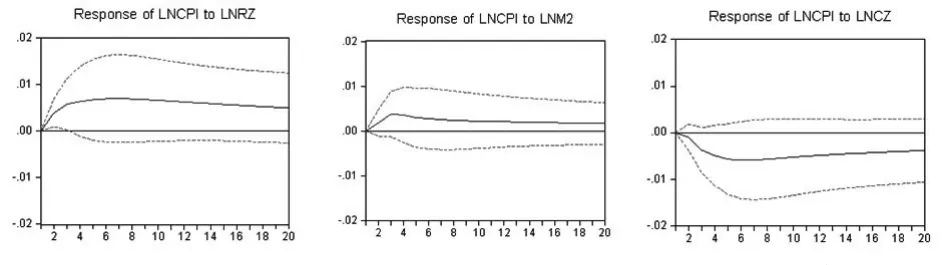

⑵LNCPI对LNRZ、LNM2和LNCZ的脉冲响应分析。

通过对LNCPI和LNRZ、LNM2、LNCZ构造的VAR模型进行脉冲响应函数,分别检验LNRZ、LNM2、LNCZ一个标准差冲击对LNCPI的影响程度,得到脉冲函数响应图:

图2 通货膨胀率LNCPI对LNRZ(左)、LNM2(中)、LNCZ(右)一个标准差的脉冲响应

从图2可以看出,当分别给LNRZ、LNM2和LNCZ一个标准差的正冲击后,通货膨胀率LNCPI的响应在20个月之后均未趋近于0,这说明三个中介变量对通货膨胀影响期较长。对LNRZ和LNM2的响应呈现出显著上升的趋势,分别在3个月左右达到最大值,随后逐渐回落,对LNM2的响应程度小于对LNRZ的响应程度;对LNCZ的响应呈现出显著下降的趋势,总体为负向的,在6个月处达到最小值,随后逐渐上升。总体来说,通货膨胀率LNCPI对LNRZ一个标准差冲击的反应最强烈,影响的时间上看也较其他两个中间目标更为持久。因此,从对通货膨胀率LNCPI的脉冲响应来看,最优的中间目标是社会融资总量。

2.5 方差分解

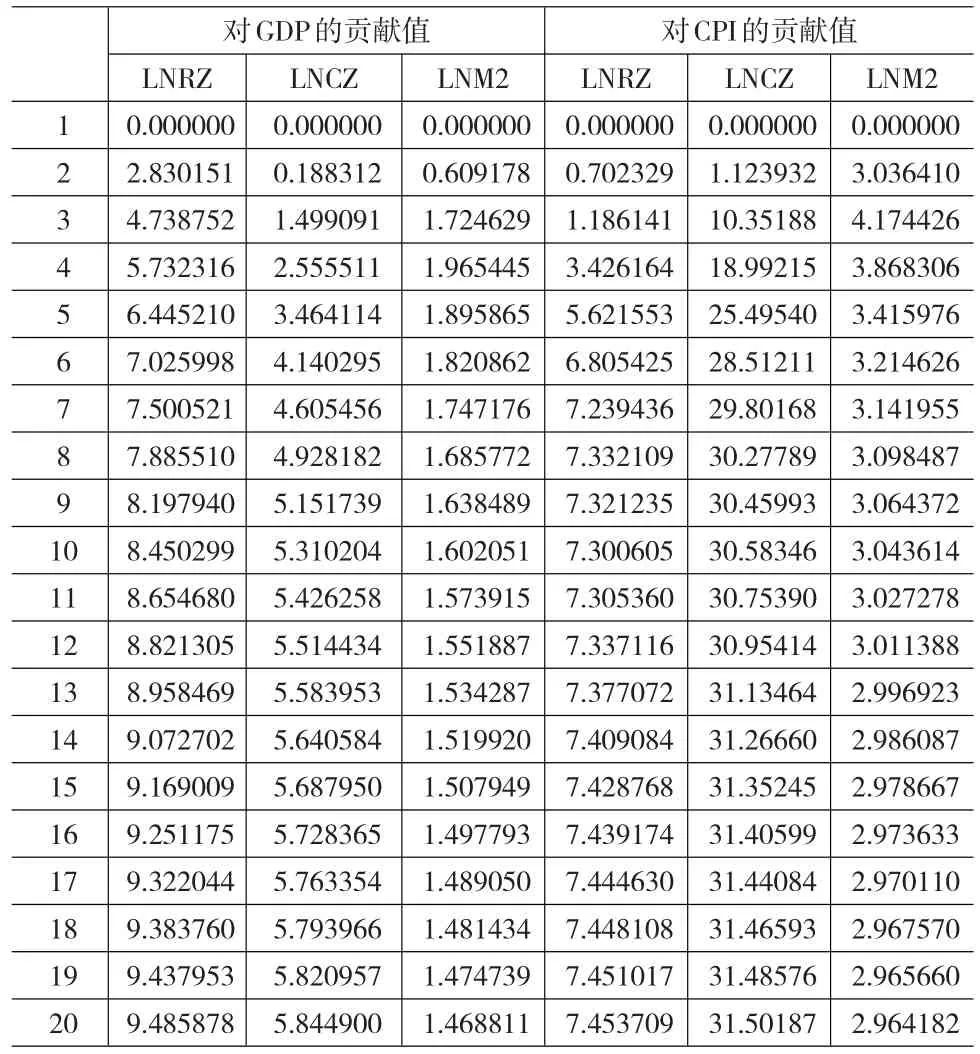

表3 LNGDP、LNCPI对来自于LNRZ、LNM2和LNCZ冲击的方差分解 单位:%

脉冲响应函数反映的是LNGDP、LNCPI对来自于LNRZ、LNM2和LNCZ冲击的反应程度,下面利用方差分解的方法来分析社会融资总量、货币供应量和新增贷款对产出和物价的贡献度,结果见表3。

从表3可以看到:从产出效应来看,总体上三者对产出效应的影响程度不高,仅占16%左右,社会融资总量对产出的贡献度最大,货币供应量对产出的贡献度最小,;从物价效应看,三者对物价的贡献程度较高达到40%左右,新增贷款量对物价的贡献最大,货币供应量对产出的贡献度最小。三个中介目标对产出和物价的影响时间较长,均在15期左右才较为平稳。通过方差分解,我们可以得出结论:社会融资总量和新增贷款数量分别具有良好的产出效应和物价效应,作为货币政策中介目标各有优势;货币供应量的货币政策效应较弱。

3 结论

从以上实证分析我们可以得出以下结论:

⑴社会融资总量、M2和新增贷款规模作为货币政策的中间目标,都能够在长期影响货币政策的执行效果,对物价的影响无论是时间还是效果都要优于产出效应。

⑵引入社会融资总量作为货币政策的中介目标有很强的现实意义,社会融资总量对国内生产总值的影响最大,从对产出和物价的反应程度来看,明显是正向的反映,而且贡献度逐年提高,能够在长期刺激产出增加。而新增贷款量虽然有较好的物价效应,但是是负向的反映,也很难实现稳定物价的目标。

⑶从对产出和物价的影响程度来看,存在一定的差异:从产出效应来看,社会融资总量作为货币政策中介目标效果最优,新增贷款规模次之;从物价效应来看,新增贷款规模作为货币政策中介目标的效果优于其他两个变量。究其原因,可能是社会融资总量与新增贷款规模的关系较为密切,长期以来新增贷款规模在社会融资总量中占比较高,近来将社会融资总量作为货币政策中介目标的观测变量意在将影子银行也包括含在观测范围之内,因此,新增贷款规模在社会融资总量占比变化发生的时间较短。现有的实证结果表明,社会融资规模作为货币政策中介目标有一定的优势,但是其效果还有待于进一步观察,可以将新增贷款规模和社会融资总量共同作为货币政策的中介目标,检验其对货币政策实施效果的影响。

[1]Brumm,H.Money Growth,Output Growth and Inflation:a Reexamination of the Modern Quantity Theory’s Linchpin Prediction[J].Southern Economic Journal,2005,(3).

[2]Kobayashi,T.Monetary Policy Uncertainty and Interest Rate Targeting[J].Journal of Macroeconomics,2004,(26).

[3]Uribe,M.Real Exchange Rate Targeting and Macroeconomic Instability[J].Journal of International Economics,2003,(59).

[4]Melecky,A.,Melecky,M.From Inflation to Exchange Rate Targeting:Estimating the Stabilization Effects for a Small Open Economy[J].Eco-nomic Systems,Elsevier,2010,34(4).

[5]蒋瑛琨,刘艳武.赵振全.货币渠道与信贷渠道传导机制有效性的实证分析——兼论货币政策中介目标选择[J].金融研究,2005,(5).

[6]刘军.货币政策传导机制有效性实证研究[J].统计与信息论坛,2006,(9).

[7]苏亮瑜.我国货币政策传导机制及盯住目标选择[J].金融研究,2008,(5).

[8]夏斌,廖强.货币供应量已经不宜再作为当前我国货币政策的中介目标[J].经济研究,2001,(8).

[9]张红伟.央行双重目标下货币供给量做为中间目标的有效性分析[J].广东社会科学,2008,(5).

[10]张强,毛丽娜.入世过渡期内我国货币政策中介目标的调整[J].人大复印资料,2003,(10).

[11]封思贤.货币供应量作为我国货币政策中介目标的有效性分析[J].中国软科学,2006,(5).

[12]卞志村,孙俊.中国货币政策目标制的选择——基于开放经济体的实证[J].国际金融研究,2011,(8).

[13]陈涤非.关于社会融资总量统计的几个问题[J].金融纵横,2011,(3).

[14]余永定.社会融资总量与货币政策的中间目标[J].国际经融研究,2011,(9).