货币因素对我国房地产价格的影响略探

周 亮

(湖南财政经济学院学报编辑部,湖南长沙 410205)

一、问题的提出与文献回顾

截至2012年底,我国广义货币量 (M2)达到97.4万亿人民币,居世界第一,接近全球货币供应总量的四分之一,是美国的1.5倍,比整个欧元区的货币供应量 (约75.25万亿元人民币)多出不只一个英国全年的供应量(2012年为19.97万亿元人民币)。我国M2与GDP的比例高达1.9,而美国却低于0.7。中国计划经济时代的商品经济不发达,因此随着经济的发展,为了保持商品的顺畅流通,固然需要一定的货币量来支撑。但是严重超发的货币,使得中国通胀预期强烈,资产价格也是节节高升,尤其是房地产价格。

住宅是人民生活的基本需求。随着房屋商品化进程,房价已经越来越高,2001年我国城镇商品房平均销售价格为2170元/m2(覃事娅,2012)[1],但是到了 2012年底,已经涨至了5980元/m2,上涨了175.6%。如果以房价与收入比算的话,中国的房价在全世界是最高的,中国香港的房价也高,但是房价收入比是15倍,而发达国家只有6倍,中国北京、上海的房价收入比已经是20-30倍。如此高昂的房价不仅增加了老百姓的负担,降低了人民的生活品质,而且在国际金融危机大背景下,外需不振、投资的弊端越来越大,内需成为我国转变经济结构的重要支撑点,但是高昂的房价却使得我国居民储蓄率居高不下,拉动内需也成为无源之水。因此,调控房价、促进房价合理回归不仅是关系到经济增长,更是有关社会和谐稳定的重要事项。

影响房价的因素很多,国内外学者做了大量的研究。S.W.Decarlo(1997)指出影响房地产市场价格波动的因素包括供求变化、空置率、货币政策、就业水平、人口趋势、法规政策、家庭规模等[2]。Jud和Winkler(2012)以1984-1998年美国130个大城市为样本发现人口增长、实际收入、建设成本和实际利率对房地产价格具有显著影响[3]。Quigley(1999)使用1986-1994年美国41个大城市的数据,发现居民收入、家庭数量、人口数量、就业、年房屋建造许可、开工数量和空置率等实际经济变量及房价滞后变量对住房价格都具有一定的解释能力[4]。短期看,货币政策对房地产价格的影响尤其突出。Ansgar(2008)通过对18个OECD国家进行研究后发现,在膨胀时期流动性冲击是房价变化的主要因素,在一般时期,流动性会逐渐从资产价格传递到物价指数上[5]。Sebastian(2007)通过对美国、欧元区、日本、英国及加拿大2000至2007年的数据进行分析后发现,过多的流动性,如果没有进入商品和服务领域,就会导致资产价格膨胀,而不是导致通货膨胀[6]。Demary(2009)研究了10个OECD国家房价与通胀、产出及利率的关系,指出货币冲击与产出冲击对房地产价格有显著影响[7]。McQuinn 和 Reilly(2007)使用 16 个OECD国家1980-2005年的面板数据,研究结果显示房地产价格、收入与利率存在长期协整关系[8]。晏艳阳和许均平 (2006)研究发现,从中长期来看,货币供应量与资产价格之间存在均衡关系,短期内狭义货币供应量M1与资产价格的互动关系更为密切[9]。赵昕东(2010)通过我国1999年至2009年的数据发现,正向的货币政策冲击会导致房地产价格增长率上升到新的高度[10]。任碧云和梁垂芳(2011)发现我国货币供应量对物价指数和房价指数影响较为明显,物价指数和房价指数会此消彼长[11]。除此以外,热钱对房地产价格影响也很大,马亚明和赵慧 (2012)利用SVAR模型研究发现,热钱对房地产市场有着长期均衡关系,在房价变动中20%与热钱流动有关[12];赵文胜等 (2011)研究发现,房价上涨的趋势会引起热钱流入,而热钱流入会引起房价上涨的波动[13]。

笔者主要分析货币因素与房价的关系。衡量货币政策,通常可以用货币量和利率来表示。其中货币量又可以分为狭义货币量和广义货币量。货币量的增长不一定会引起资产价格或者商品价格的上涨,因为正常的经济增长需要更多的货币来提供流通性,只有超出经济增长部分的货币才会流入资产市场或者商品市场,引起资产价格的上涨或者通货膨胀现象的出现[14]。因此,笔者采用广义货币量与国内生产总值的比值 (m2/gdp)来表示货币量。居民手上的多余财富,要么会选择进行储蓄;要么会选择消费,从而推高商品价格;还有种渠道就是进入资产市场。其中储蓄受实际利率的影响,消费受物价指数的影响,而房价在资产市场具有很强代表性。由于中国住宅商品化是从1998年开始的。因此,笔者选择1999年第1季度至2012年第3季度的数据来分析货币量、实际利率及通货膨胀对我国房地产价格的影响。

随着2005年中国开始汇率改革,国际热钱对中国资产价格的影响越来越大。目前美元是世界货币,美元的涨跌直接影响着其他国家货币的预期。当美元贬值时,大量国际热钱会从美国流出,从而推高其他国家资产价格;当美元开始升值时,资金便会回流美国,从而使得其他国家的资产价格下跌。因此,笔者试图通过研究2005年后美元指数的变化来判断其对房价的影响。

二、实证检验及分析

1、数据选择与处理

笔者分别选择房价指数 (lnfj)、货币量(m2/gdp)、居民消费价格指数 (cpi)、实际利率 (ir)、美元指数 (us)来进行分析。数据来源及处理方法如下:

(1)房价指数 (lnfj):2010年前的数据来自国家统计局网站;2010年之后统计局不再公布全国平均数据,改为公布70个大中城市的房价指数,因此2010年之后的数据是用全国商品房销售额除以全国商品房销售面积得出平均价格,用本季度的平均价格除以去年同季度价格得出房价指数的估计值。以1999年为基期,并假定1999年各季度间价格指数反映各季度间实际价格变动,其后各季度数据以上年值乘以当期价格指数。所得数据用X11方法进行季度调整后,取自然对数。

(2)货币量 (m2/gdp):广义货币量(m2)数据来自中国人民银行网站;国内生产总值 (gdp)数据来自国家统计局网站,用X11方法进行季节调整。预计货币量对房价的影响为正。

(3)居民消费价格指数 (cpi):通货膨胀用居民消费价格指数来衡量。季度数据由月度居民消费价格指数加权平均得出,用X11方法进行季度调整;月度数据来自国家统计局网站。由于cpi的增长会增加居民货币贬值的预期,因此会增加对房产的需求;但是cpi的增长也会使得商品市场吸纳更多的货币。但是综合来看,预计cpi对房价的影响为正。

(4)实际利率 (ir):由一年期存款利率减去居民消费价格指数得出。由于实际利率是住宅投资的机会成本,因此预计实际利率对房价的影响为负。

(5)美元指数 (us):选用2005年第1季度至2012年第3季度美元指数,季度数据由月度数据收盘价加权平均计算得出。数据来源和讯网。

所有数据均用EVIEWS6.0进行分析。

2、单位根检验及协整分析

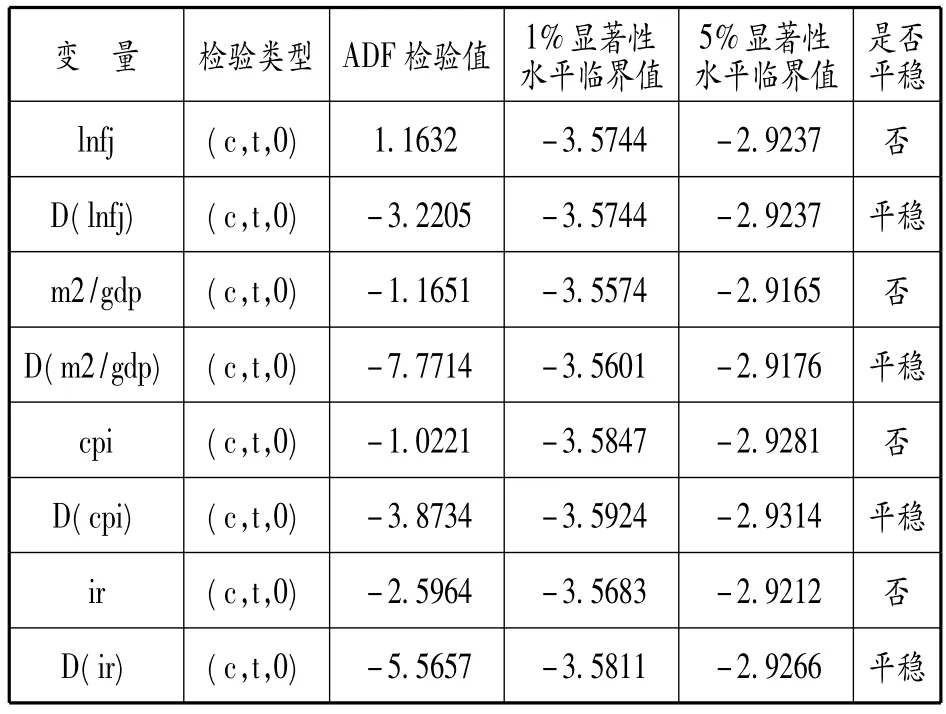

首先对1999年至2012年房价、货币量、通货膨胀以及实际利率的数据进行协整分析。由于协整分析要求数据为同阶单整,因此首先需要对数据进行单位根检验。采用ADF方法,滞后项的选择遵循AIC和SC最小的原则,检验结果如表1所示。

从表1检验结果可以看出,lnfj、m2/gdp、cpi、ir都是非平稳的,但是它们的一阶差分都是平稳的,也就是说它们都是一阶单整I(1)的。因此它们可能存在协整关系,采用Johansen协整检验方法分析它们的关系,结果如表2所示。

表1 单位根检验结果

表2 Johansen协整检验结果

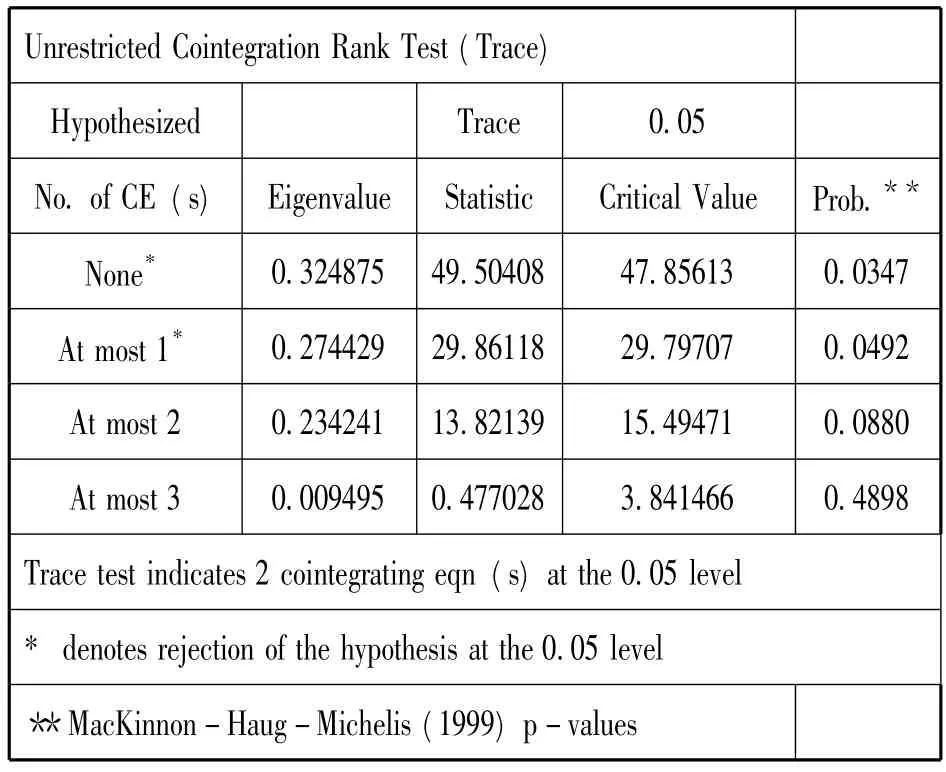

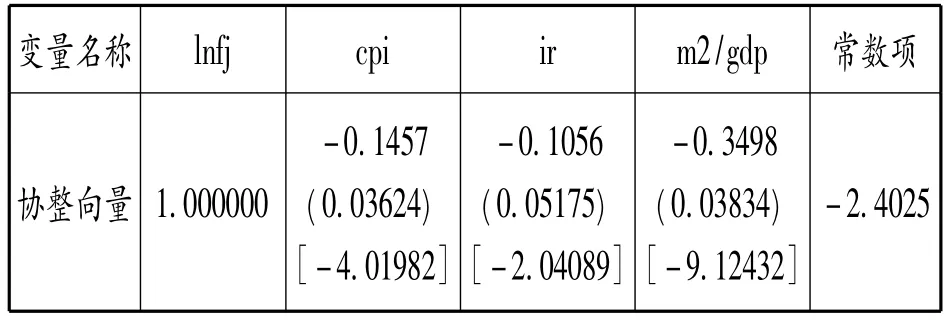

由表2可以看出,至少存在一个协整关系。协整向量见表3所示。

表3 协整向量

由表3可以得出协整方程为:

其中cpi和m2/gdp的系数在5%的水平下显著,ir的系数在10%的水平下显著。由 (1)式可以看出,长期来看cpi、ir和m2/gdp对房价都有显著影响,其中货币量 (m2/gdp)影响最大,其每变动1个百分点,会导致房价 (lnfj)增加0.3498个百分点。但是实际利率与预期并不相符合。由 (1)式可以看出,实际利率每提高1个百分点,会导致房价 (lnfj)上升0.1056个百分点。分析原因,可能是从长期来看,虽然利率的提升增加了购房的机会成本,但是利率提升会增加居民的财富,对房价会产生间接的支撑作用。

3、脉冲响应函数

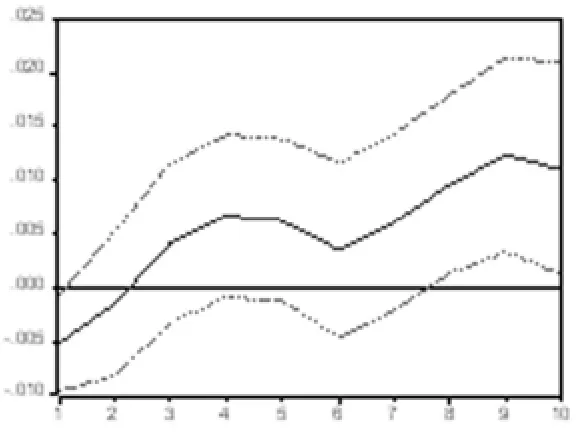

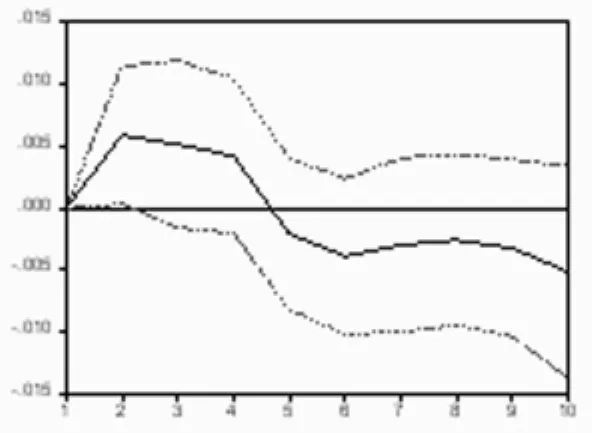

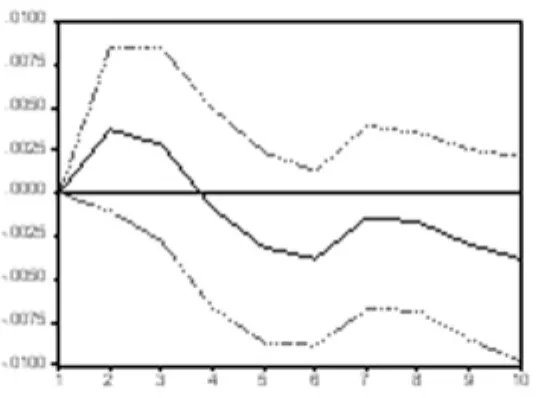

脉冲响应函数刻画的是在扰动项加一个一次性冲击,对内生变量当前值和未来值所带来的影响,描述的是VAR模型中的一个内生变量的冲击给其他内生变量带来的影响。图1、2、3分别表示货币量、居民消费价格指数、实际利率的冲击对房价的影响。

图1 房价对货币量的脉冲响应函数图

图2 房价对居民消费价格指数的脉冲响应函数图

图3 房价对实际利率的脉冲响应函数图

从图1可以看出,在本期给货币量一个正冲击后,房价在第一期出现了下跌,但是从第二期开始出现大幅上涨,虽然在第6期出现回调,但是之后继续上涨,可见货币量对房价有着直接的推动作用。从图2可以看出,在本期给居民消费价格指数一个正冲击后,房价在前4期出现了上涨,从第5期开始转为下跌,分析原因,可能是在通胀初期,由于居民预期货币贬值,将资产投向房市寻求保值;但是一年后 (也就是第4期以后),由于通胀导致居民财富缩水,且通胀会影响经济增长,故房价出现下跌。从图3可以看出,在本期给实际利率一个正冲击后,房价在第2期达到峰值,之后开始下跌,可以看出利率的增长对房价具有一定的压制作用。

4、方差分解

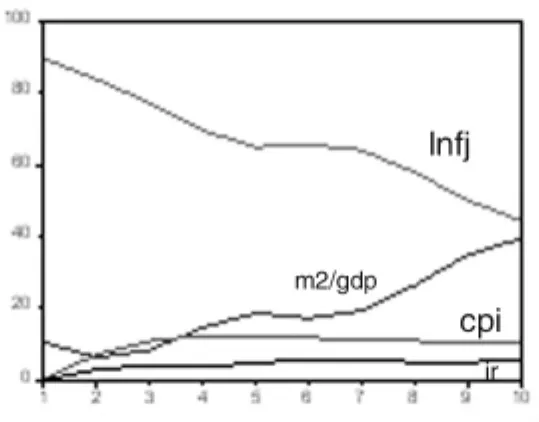

方差分解是通过分析每一个结构冲击对内生变量变化的贡献度,从而评价不同结构冲击的重要性。对房价的方差分解见图4所示。

图4 房价方差分解图

由图4可以看出,货币量对房价的影响逐渐增大,在第10期达到了40%,通胀对房价的影响大概是10%左右,而实际利率从长期来看,影响大概是5%左右。

5、对美元指数的回归检验

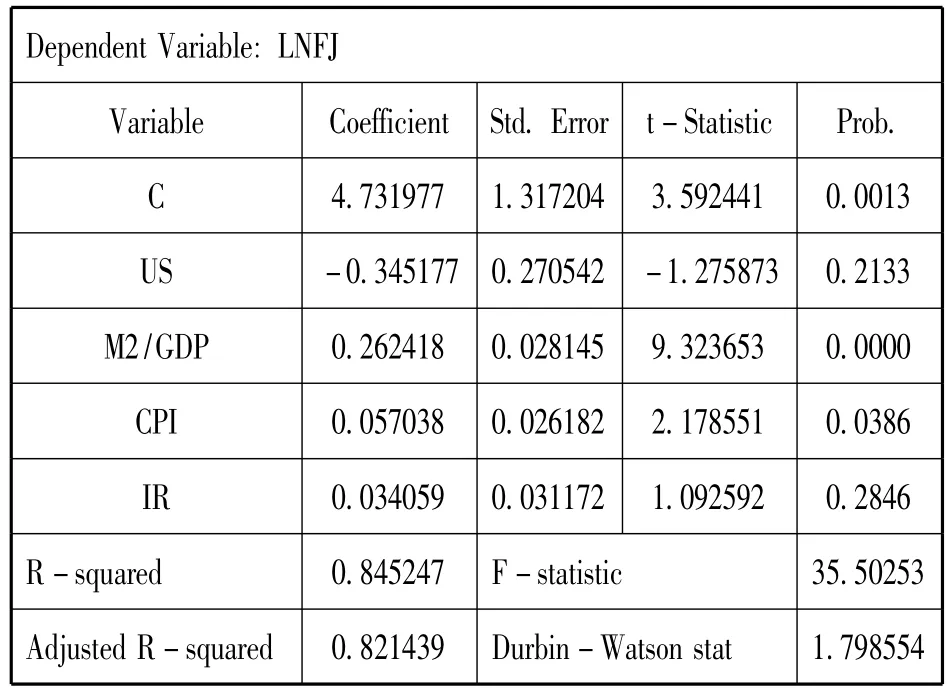

由于2005年之后的数据量过少,难以进行协整分析。因此对2005年后的数据采用OLS方法进行回归分析,得到结果如表4所示。

由表4可以看出,回归方程拟合度较高。美元指数每升高一个百分点,会引起房价下降0.345个百分点,但是统计上不显著。这可能一方面是由于数据量过少的原因所致,同时美元指数影响人民币资产的预期有其内在的传递过程,并不会对房价直接起作用,相关作用机制需要深入研究探讨。但是由回归系数上看,我们需要关注国际金融环境,以免国际环境的突变导致国内资产价格的大幅波动,从而影响经济和社会的稳定。

表4 OLS回归分析结果

三、结论与建议

由实证结果可以看出,通货膨胀、实际利率及货币量对房价均有显著影响,其中货币量对房价的影响最大,通过方差分解图可以看出,几乎占到了整个影响的40%。而利率和通胀长期来看,虽然也会推高房价,但是短期来看,它们的升高会使得房价一定程度的降低。货币主义学派认为,一切通胀都是货币现象,同理,资产泡沫也是。除货币量外,我们也要关注利率与通货膨胀,这两者都与资产的成本息息相关,对房价的影响也很大。对美元指数的分析可以看出,虽然统计上不显著,但是美元指数的变化会导致房价发生重大变化,因此在国内调控房价的同时,需要密切注意国际金融环境的动态。

房地产价格高涨,严重影响到人民群众的基本生活,同时使得中国经济隐患巨大、硬着陆风险与日俱增,在这样的背景下,通过合理的政策促使房价回归是继续释放改革红利、促进经济转型、产业升级的必经之路。

1、加快人民币汇率市场化步伐,降低外汇储备,实行藏汇于民

中国货币超发严重,与人民币的汇率政策有着莫大关系。中国出口型导向的经济特征以及人民币盯住美元的汇率体制,使得外汇储备越来越多,截至2012年底,中国外汇储备金额达到了3.31万亿美元。按照目前6.2225的汇率计算,因为结汇而发行的货币量达到了20.6万亿人民币。这部分货币属于基础货币,按照3.95的货币乘数,因此而创造的广义货币量就达到了81万亿。因此,如果不加快人民币汇率市场化步伐,货币量是难以下降的,房价也就难以真正实现合理回归。另一方面,目前强制结汇的外汇管理制度也需进行适当修改,实现藏汇于民,这样不仅减少了外汇占款,央行货币政策调控能力得到了增强,而且也会降低国家外汇保值增值的压力和风险。

2、加快产业升级步伐,转变经济发展方式

“转变经济发展方式”已经提出了十几年,但是这些年来,我国经济一直延续着出口加投资两轮驱动的路径。房地产则是目前经济体制下的支柱产业。而随着出口需求的下滑、投资效率的大幅降低,提振内需、加快产业升级成为经济可持续发展的必由道路。而要进行产业升级,则必须打破目前的国企垄断、行业管制体制,将那些利润高的行业向民资开放,只有这样,才能引导资金从房地产领域流出,也才能促使中国经济的潜在增长率释放出来。

3、在加强国内宏观调控的同时,需密切关注国际金融环境的变化

一方面要加强宏观调控,抑制房价继续上涨,合理引导资金流向实体经济领域;另一方面,需要时刻密切关注国际金融环境。美联储从次贷危机开始,连续开展量化宽松政策,使得全球流动性泛滥,极大的推高了新兴市场的通胀预期和资产泡沫。全球发达经济体争相印钞,日本政府、欧洲央行也在不断向市场投放流动性。但是目前美联储正在讨论退出量化宽松。一旦美国等西方国家开始货币紧缩,那么全球资金将会重新流回美国避险,到时将极有可能刺破其他国家的资产泡沫。因此,中国政府在调控房价的同时,要密切关注国际金融环境的动态变化,以防发达国家以货币为武器掠夺我国居民辛辛苦苦创造的物质财富。

[1]覃事娅.基于VAR的我国房地产宏观调控政策对房地产市场的影响分析[J].湖南财政经济学院学报,2012,(6):34-40.

[2]S.W. Decarlo. Propertymanagement[M].Preniieehall,1997.169.

[3]Jud G.D,Winkler D.T.The dynamics of metropolitan housing prices[J].Journal of Real Estate Research,2002,(23):29-46.

[4]J.M.Quigley.Why should the government play a role in housing?A view from north America [J].Housing theory and society,1999,(4):201-203.

[5]Ansgar Belke,Walter Orth,Ralph Setzer.Sowing the seeds for the sub prime crisis does global liquidity matter for housing and other asset prices[J].International economics and economic policy,2008,(5):124-128.

[6]Sebastian Becker.Global liquidity“glut”and asset price inflation[R].Deutsche band research,2007,(29):33-36.

[7]Demary Markus.The link between output,inflation,monetary policy and housing price dynamics [J].M PRA Paper,2009,(159):78.

[8]McQuinn Kieran,Gerard O.Reilly.A model of cross-country house prices[J].Research Technical Papers,2007,(5):7.

[9]晏艳阳,许均平.我国货币供应量与资产价格协整关系研究[J].湖湘论坛,2006,(2):40-42.

[10]赵昕东.中国房地产价格波动与宏观经济——基于SVAR模型的研究 [J].经济评论,2010,(1):65-70.

[11]任碧云,梁垂芳.货币供应量对居民消费价格指数与房屋销售价格指数的影响——基于1978-2009年中国经验数据的分析[J].中央财经大学学报,2011,(1):21-26.

[12]马亚明,赵 慧.热钱流动对资产价格波动和金融脆弱性的影响——基于SVAR模型的实证分析 [J].金融研究,2012,(6):5-15.

[13]赵文胜,张屹山,赵 杨.人民币升值、热钱流入与房价的关系——基于趋势性和波动性的研究 [J].国际金融,2011,(5):15-21.

[14]陈柏福,唐力翔.我国物价与货币供应量关系及货币政策选择[J].湖南财政经济学院学报,2011,(2):89-92.