基于GARCH模型的中国行业外汇风险暴露研究

徐晨鹏,王相宁

(中国科学技术大学管理学院统计与金融系,安徽合肥 230026)

0 引言

自20世纪70年代布雷顿森林体系崩溃以来,固定汇率时代宣告终结,各国货币之间汇率的波动性逐渐放大.汇率的波动不仅给进出口企业带来极大的风险,还会给宏观经济运行带来不稳定性,甚至汇率短期内的剧烈波动更会使一国的经济运行受到重创.近几十年来,汇率波动及其相关风险的研究吸引了众多学者的目光,该领域也成为国际金融管理中日益重要的一个组成部分.

在“汇改”之前,我国实际上执行的是钉住美元的固定汇率制度,人民币与美元之间相对稳定的汇率使得各行业均免于遭受汇率波动所带来的不利影响.2005-07-21,我国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,即前面所称的“汇改”.当天19时,中国人民银行宣布美元对人民币官方汇率由8.27调整为8.11,此后,人民币步入快速升值轨道,如图1所示.截至2012年3月,美元对人民币中间价已经跌破了6.3,人民币对美元已累计升值约30%.汇率的波动不仅给出口行业的经营运作带来了极大的不确定性,甚至对非出口行业也造成了影响.为了定量化地反映汇率变动对企业价值的影响,国内外学者对外汇风险暴露的度量技术和评估方法做了大量的研究工作.

图1 “汇改”后美元对人民币中间价走势Fig.1 Trend of middle rate of the RMB against the US dollar after RMB exchange regime reform

目前,外汇风险暴露的度量方法大致分为两类,即现金流量法和资本市场法.

(Ⅰ) 现金流量法

现金流量法对外汇风险暴露的研究是以公司财务报表中的现金流量、营业利润等数据为基础的.该方法的优点在于它能够将公司的外汇风险暴露分解为长期暴露和短期暴露.文献[1-5]均运用此方法对企业的长短期外汇风险暴露进行了研究,但是现金流量法的缺点也是显而易见的.在应用上,它需要用到企业财务报表中的数据,其观测值较少且不易得.然而这并不是该方法最大的缺点,现金流量法最大的缺点在于它存在理论上的缺陷.根据外汇风险暴露的定义,企业的外汇风险暴露是指企业价值对汇率变动的敏感性.企业价值是企业未来预期现金流的折现值,而现金流量法是以企业过往的现金流量数据为基础的,并没有考虑到企业未来预期现金流的情况,因而现金流量法对企业价值的刻画是片面的,该方法常常被称为是“不完整的”.

(Ⅱ) 资本市场法

外汇风险暴露的资本市场研究方法始于Alder和Dumas.Alder和Dumas[6]提出了一种简单实用的度量外汇风险暴露的方法,他们将一种以本国货币标价的资产的市场价格对同时期的外汇汇率进行回归,来估计该种资产的外汇风险暴露.

由于经济时间序列的非平稳性通常会给计量经济处理带来困难,Adler和Simon[7]对文献[6]的方法进行了改进.这一改进基于以下两点合理的假设:公司的价值是公司未来现金流的折现值;公司的市值能够很好地代表公司的价值.这样,在公司股本不变的情况下,

这一突破性的改进有两大优点:从理论上来说,公司股票的收益率不仅反映了公司以往的现金流状况,更代表了投资者对公司未来现金流的预期,因此恰好弥补了现金流量法对公司价值刻画上缺陷.从应用上来说,股票收益率是对股票价格进行差分处理之后所得到的序列,因此它很好地消除了资产价格时间序列的不平稳性,为计量经济处理带来了方便.

文献[7]提出的度量外汇风险暴露的新模型如下:

Ri,t=αi+γiRe,t+εi,t

(1)

式中,Ri,t表示公司i的股票在时间段t内的收益率;Re,t表示时间段t内的汇率变动率;αi表示常数项,εi,t表示随机扰动项,且εi,t~N(0,σ2);Re,t的系数γi就是公司i的外汇风险暴露系数,表示公司i的股票收益率对汇率变动率的敏感性.我们注意到,在式(1)中只有两个变量,Ri,t和Re,t,因此γi表示汇率变动率对公司i价值的全部影响,γi也被称为公司i的“全部的”外汇风险暴露系数(total exposure).

Jorion[8]认为,其他的宏观经济变量有可能与汇率和股票收益率共同变化,如果建模时没有将这些因素包含进来,可能会夸大汇率变动对股票收益的影响.因此Jorion[8]提出用扩展的市场模型来估计公司的外汇风险暴露系数:

Ri,t=αi+βiRm,t+γiRe,t+εi,t

(2)

式中,Rm,t表示整个市场组合在时间段t内的收益率;βi表示公司i的股票收益率对市场组合收益率的敏感性,γi表示公司i的股票收益率对汇率变动率的敏感性,此为“剩余的”外汇风险暴露系数(residual exposure).其余变量的含义同式(1).

扩展的市场模型的提出具有里程碑式的意义,因为它确立了此后整个外汇风险暴露资本市场研究方法的基本框架.在此后的20多年里,学者们以文献[8]扩展的市场模型为基础,或采用传统的最小二乘法,或采用面板数据中的似不相关回归方法,对外汇风险暴露问题进行了研究,参见文献[9-13].

然而,扩展的市场模型仍旧存在问题.该模型最值得质疑之处就在于它对随机扰动项的同方差假定.现实中的经济活动是错综复杂的,某些因素往往会随其观测值的变化对解释变量产生不同的影响,从而导致了随机误差项的方差相异.有鉴于此,近年来有学者开始使用广义自回归条件异方差(generalized autoregressive conditional heteroskedasticity,GARCH)模型来展开外汇风险暴露的研究.

文献[14-16]运用GARCH模型对外汇风险暴露进行了研究,但是他们的研究大多是以一个国家的整个股票市场为对象的.高度综合的市场组合的外汇风险暴露情况是各行业不同的外汇风险暴露特征相互抵消之后的结果,这种结果无论是对各行业识别和控制外汇风险,还是对投资者挑选股票以构建投资组合,都没有太大的意义和帮助.Koutmos等[17]运用GARCH模型考察了外汇风险暴露的不对称性,但是却没有对汇率波动率的暴露进行研究.Jayasinghe等[18]运用GARCH模型对日本各行业汇率变动率的暴露和波动率的暴露进行了研究,但是其在其均值方程中,汇率变动率所取的时间段是股票收益率时间段的滞后一期,这种做法与传统的外汇风险暴露研究方法颇有出入,因此其研究所得的变动率暴露系数的真实性和有效性是值得商榷的.

本文采用外汇风险暴露的资本市场研究法,对扩展的市场模型进行了改进,并建立GARCH(1,1)模型,从汇率变动率的暴露、波动率的暴露以及波动率暴露的不对称性3个方面对我国各行业的外汇风险暴露情况进行研究.我们希望通过本文的研究,能够清晰、全面地反映出人民币汇率变化给各行业带来的影响.

1 数据说明及其预处理

本文所采用的行业指数是道琼斯第一财经中国600行业领先指数.该指数包括14个行业,分别是:汽车和零件、基础资源、化工制品、建筑和材料、金融行业、食品和饮料、卫生保健、工业用品和服务、石油和天然气、个人和家庭用品、零售行业、科技行业、旅游和休闲、公用事业.另外本文用道琼斯第一财经中国600指数来代表整个市场组合,分别取道琼斯第一财经中国600行业领先指数和道琼斯第一财经中国600指数的日涨跌幅作为指数的日收益率.

美元不仅是我国进出口贸易中计价和结算所使用的主流货币,而且也是国际大宗商品的计价货币.因此各行业对美元的外汇风险暴露特征就能够很好地代表其对一篮子货币的风险暴露情况,相对于其他货币而言,研究各行业对美元的外汇风险暴露更加具有意义.因此,在本文中我们选取直接标价法下美元对人民币的中间价作为汇率指标,取美元对人民币中间价的日涨跌幅作为美元汇率的变动率.

本文实证研究的样本期为2005-08-01~2011-12-31,采用日数据,所有数据均来自万得资讯金融终端.数据预处理和后续实证分析部分的所有计算均通过SAS9.2完成.

下面,我们对实证研究将要使用的数据进行预分析.首先对各变量进行描述性统计分析并对它们进行Jarque-Bera正态性检验和ADF单位根检验,如表1所示.

从表1可以看出,在14个行业中,食品和饮料行业、零售行业指数日均收益率最高,分别为0.132和0.112;公用事业行业、工业用品和服务行业指数日均收益率最低,分别为0.028和0.050;汽车和零件行业指数收益率的标准差最大,卫生保健行业指数收益率的标准差最小,分别为2.530和1.980.另外,从表1 还可以看出,汇率变动率、14个行业指数收益率以及市场组合收益率的峰度都大于3,说明这些变量均呈现高狭峰分布(leptokurtic distribution)状态.

表1 汇率变动率、行业指数收益率、市场组合收益率的描述性统计和单位根检验Tab.1 Descriptive statistics of exchange rate changes,sector blue-chip indexes returns and market portfolio yields and unit root test

【注】*,**,***分别表示在10%,5%,1%的显著性水平下拒绝原假设.

表1中ADF检验的结果显示,在1%的显著性水平下,各变量序列都不存在单位根,具有平稳性.在1%的显著性水平下,各变量序列的Jarque-Bera检验统计量也均拒绝了正态分布的原假设,说明汇率变动率、14个行业指数收益率以及市场组合收益率的分布不具有正态性.

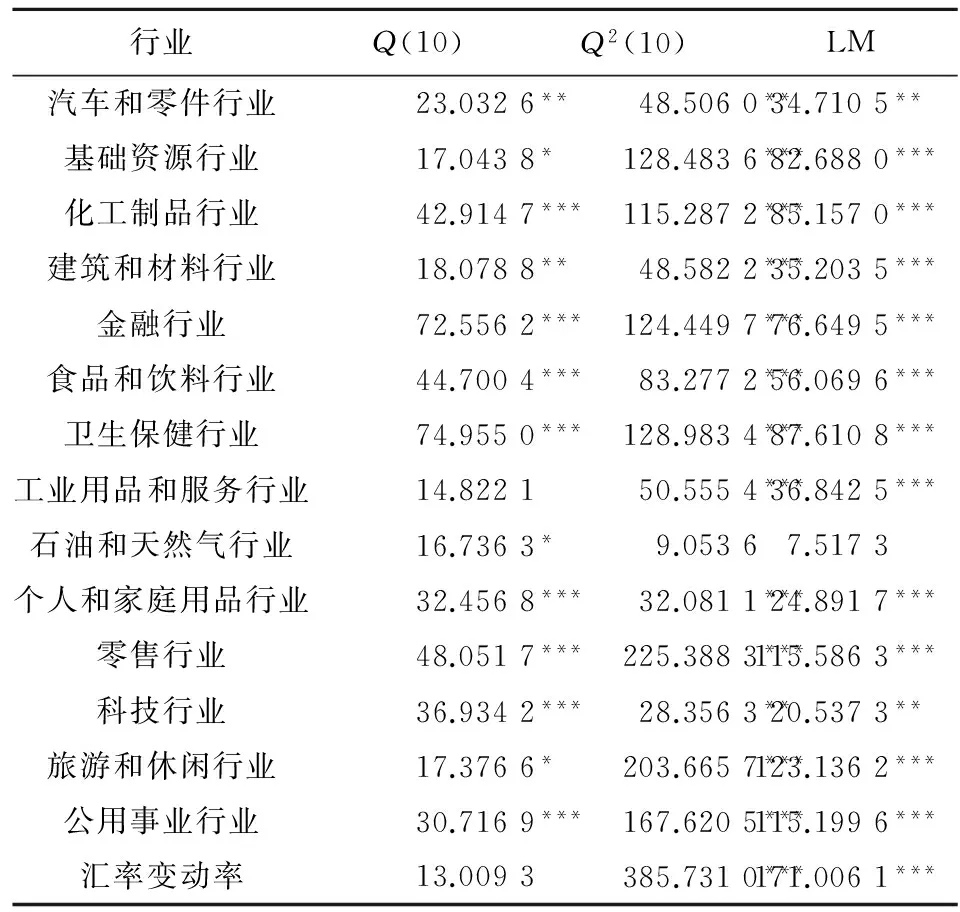

接下来我们对各个行业采用式(2)用最小二乘法进行预回归,得到其残差序列.然后对这些残差序列和汇率变动率分别进行Ljung-Box检验和ARCH效应检验,设定滞后期为10,检验结果如表2所示.

表2中的Q(10)统计量说明,在14个行业中,除了工业用品和服务行业之外,用其余13个行业数据对模型(2)进行预回归所得到的残差都存在无法拒绝序列不相关;Q2(10)统计量说明,除了石油和天然气行业之外,用其余13个行业数据对模型(2)进行预回归所得到的残差的平方也无法拒绝序列不相关;LM统计量说明,对于除石油和天然气行业之外的13个行业来说,模型(2)的残差具有ARCH效应.

由于对石油和天然气行业来说,扩展的市场模型不存在ARCH效应,用传统的外汇风险暴露方法即可对其进行分析,因此本文将忽略该行业不对其进行分析.在下一部分,我们将对其余13个行业建立GARCH(1,1)模型,对其汇率变动率的暴露、波动率的暴露以及波动率暴露的不对称性展开研究.

表2 式(2)的残差及其平方的Ljung-Box检验结果、ARCH效应检验结果Tab.2 Ljung-Box test results and ARCH test results for residuals and squared residuals obtained based on Eq.(2)

【注】*,**,***分别表示在10%,5%,1%的显著性水平下拒绝原假设.

2 GARCH(1,1)模型的设定

Engle[19]提出了自回归条件异方差(ARCH)模型,用以分析时间序列数据的异方差性.其后,Bollerslev[20]又提出了广义自回归条件异方差(GARCH)模型.GARCH模型是为研究和分析金融时间序列数据而量身打造的,它除了对变量本身进行建模之外,还对随机扰动项的方差进行了进一步的建模,因此特别适合用来对具有异方差性的金融时间序列数据进行研究和分析.

在本文中,我们对文献[8]扩展的市场模型做进一步修改,从3个方面对我国行业的外汇风险暴露情况进行研究,根据研究目的和需要,我们的模型如下:

行业收益率的均值方程

Ri,t=αi+βiRm,t+γiRe,t+φiεi,t-1+εi,t

(3)

汇率变动率的均值方程

Re,t=αe+εe,t

(4)

方差方程

(5)

(6)

hie,t=0

(7)

对该模型的解释如下.

关于式(3),i=1,2,3,…,13,代表了除去石油和天然气行业以外的13个行业;Ri,t表示行业i在时间段t内的股票收益率;Rm,t表示整个市场组合在时间段t内的收益率;Re,t表示时间段t内的汇率变动率;γi表示行业指数的收益率对汇率变动率的敏感性,我们把它称为变动率暴露系数.

关于式(3)中的εi,t-1项我们从两个方面进行解释,一方面,引入滞后效应的概念,所谓滞后效应是指某种因素或变量对另一变量的影响不仅限于当期,而且还延续若干期.根据股票技术分析法的基本假设,当一个改变股票均衡价格的新信息出现时,它对股票价格的影响具有持续性,并且这种影响的方向不会改变.也就是说,技术分析法认为新信息对股票价格的影响具有滞后效应.因此,在本文中我们假定滞后效应持续一期,用εi,t-1项代表了t-1期的新信息对t期价格的影响,理论上εi,t-1的系数φi应该为正值.另一方面,根据前面的预分析,表2中Q(10)统计量的结果说明原扩展市场模型的残差存在序列相关性,加入εi,t-1项也正好能够消除这种相关效应.基于以上分析,εi,t-1项的加入,不仅更加合理地刻画了股票价格的行为特征,而且能够很好地消除残差的自相关性,从而提高了模型估计结果的准确度和可信度.

式(4)描述了汇率变动率满足的过程.根据前面对汇率变动率的Ljung-Box检验可以看出汇率波动率不存在自相关,因此在式(4)中不包括汇率变动率的滞后项.

[18],设定各行业股票收益率的波动方程满足的GARCH(1,1)过程如式(5)所示.其中,ωie表示行业指数收益的波动率对前一期汇率波动的敏感性,我们把它称为波动率暴露系数;λie用于捕获前一期汇率波动对行业指数收益波动率影响的不对称效应.同时我们设定汇率变动满足的波动方程满足GARCH(1,1)过程,如式(6)所示.另外,因为式(3)中,引入了同期的汇率变动率Re,t,因此我们有理由认为在信息集It-1下,εi,t与Re,t不相关,从而可以得到εi,t与εe,t不相关.所以在式(7)中设定hie,t=0.

3 实证研究结果

我们采用极大似然估计方法对节2建立的GARCH(1,1)模型进行了估计,估计结果如表3所示.表3从变动率的暴露、波动率的暴露以及波动率暴露的不对称性3个方面全面揭示了我国13个行业的外汇风险暴露情况。需要指出的是,在这一节中我们只根据GARCH模型估计的结果对各行业外汇风险暴露的情况进行阐述,并不尝试对其原因进行分析.这是因为,行业的外汇风险暴露情况是由其本身所具有的特征决定的,行业特征涵盖的范围非常广,并不仅仅局限于进出口,对各行业外汇风险暴露特征的原因分析超出了本文的范围,不过这却是后续研究中我们将要重点关注的内容.

从表3的第二列可以看出,在10%的显著性水平下,13个行业中有6个具有显著的变动率暴露系数γi,它们分别是:汽车和零件行业、基础资源行业、化工制品行业、食品和饮料行业、个人和家庭用品行业、科技行业.其中,汽车和零件行业、食品和饮料行业、个人和家庭用品行业、科技行业的变动率暴露系数为正,最大值和最小值分别是汽车和零件行业的0.618 364和个人和家庭用品行业的0.529 258;基础资源行业、化工制品行业的变动率暴露系数γi为负,分别是-0.753 180和-0.554 050,说明这些行业正从人民币升值中获益.

表3 我国各行业外汇风险暴露模型参数估计结果Tab.3 Parameters estimation of foreign exchange exposure of Chinese industrial sectors

【注】 ①*,**,***分别表示在10%,5%,1%的显著性水平下拒绝原假设.

② 不包括石油和天然气行业,另外限于篇幅,仅列出对实证有用的估计结果.如果需要我们可以提供其他参数的估计结果.

表3第六列告诉我们,在13个行业中,有6个行业具有显著的波动率暴露系数ωie.这6个行业是:基础资源行业、化工制品行业、食品和饮料行业、卫生保健行业、科技行业、公用事业行业.其中,波动率暴露系数最大的是基础资源行业的4.163 260,最小的是科技行业的1.527 736.此外,我们注意到,6个行业的波动率暴露系数ωie全部为正,说明汇率波动的增加会增大行业指数收益率的波动性.

通过观察表3的第七列我们可以发现,在所研究的13个行业中个,有9个行业的λie是显著的,即波动率对汇率的暴露具有不对称性.这9个行业分别是:基础资源行业、化工制品行业、建筑和材料行业、食品和饮料行业、卫生保健行业、个人和家庭用品行业、零售行业、科技行业、公用事业行业.λie的估计结果全部为负,从-5.154 220(基础资源行业)到-0.602 700(零售行业)不等.我们注意到,具有显著的波动率暴露系数ωie的全部行业——基础资源、化工制品、食品和饮料、卫生保健、科技、公用事业,也都具有显著的波动率暴露不对称性,这说明与人民币贬值的波动相比,人民币升值的波动对这些行业波动性的影响更大.建筑和材料行业、个人和家庭用品行业、零售行业具有显著的波动率暴露不对称系数λie,但是却没有显著的波动率暴露系数ωie,说明人民币贬值的波动会降低这些行业指数收益率的波动,但是人民币升值的波动却对这些行业指数收益率的波动性没有影响.

另外,通过表3第三列εi,t-1的系数φi的估计结果可以看出,13个行业中有11个行业显著,且所有的估计结果均为正值,这也证明了我们前面的理论分析.

表4就13个行业的外汇风险暴露情况进行了总结,其内容包括各行业的变动率暴露系数γi、波动率暴露系数ωie以及波动率暴露不对称性λie.

分析表4,我们有如下发现:①基础资源行业、化工制品行业、食品和饮料行业、科技行业的3种外汇风险暴露系数γi,ωie和λie都是显著的;②金融行业、工业用品和服务行业、旅游和休闲行业的γi,ωie和λie均不显著;③汽车和零件行业、个人和家庭用品行业,具有显著的变动率暴露系数γi,却没有显著的波动率暴露系数ωie;④在10%的显著性水平下,卫生保健行业、公用事业行业没有显著的变动率暴露系数γi,但是却具有显著的波动率暴露系数ωie和波动率暴露不对称性λie.按照传统的外汇风险暴露理论,γi不显著意味着这两个行业根本不存在外汇风险暴露.然而,这两个行业却具有显著的ωie和λie.

表4 各行业外汇风险暴露总体情况Tab.4 The overall picture about foreign exchange exposure of Chinese industrial sectors

【注】 “√”表示方程(3)和(5)中的γi,ωie和λie在10%的显著性水平下显著.“—”表示这些系数不显著.

这说明传统的变动率暴露系数对外汇风险暴露情况的反映是不全面的.另外,建筑和材料行业、零售行业没有显著的变动率暴露系数γi,却有显著的波动率暴露不对称性λie,这两个行业的情况也证明了传统的变动率暴露系数的片面性.

最后,为了检验我们模型的合理性,下面对模型估计结果的标准化残差和标准化残差的平方项进行Ljung-Box检验.表5中的Q(10)统计量在1%的显著性水平下均不显著,说明模型的标准化残差已经不存在序列相关性;Q2(10)统计量说明标准化残差的平方项已经没有ARCH效应.因此,本文中模型的设定是合理的.表5中,仅有公用事业行业的LB检验拒绝原假设,说明绝大部分的行业的残差服从正态分布.

表5 GARCH(1,1)模型标准化残差的Ljung-Box检验结果Tab.5 Ljung-Box test result for standardized residuals of GARCH(1,1) model

【注】*表示在10%的显著性水平下拒绝原假设.

4 结论

本文以道琼斯第一财经中国600行业领先指数所涵盖的14个行业为研究对象,通过建立GARCH(1,1)模型,对各行业的外汇风险暴露情况进行了研究.本文不仅考察了各行业指数收益率对汇率变动率的敏感性,还考察了各行业对汇率波动率的暴露情况以及波动率暴露的不对称性.

我们发现,在10%的显著性水平下,汽车和零件行业、食品和饮料行业、个人和家庭用品行业、科技行业具有显著的正变动率暴露系数;基础资源行业、化工制品行业具有显著的负变动率暴露系数.基础资源行业、化工制品行业、食品和饮料行业、卫生保健行业、科技行业、公用事业行业具有显著的波动率暴露系数,且符号全部为正.基础资源行业、化工制品行业、建筑和材料行业、食品和饮料行业、卫生保健行业、个人和家庭用品行业、零售行业、科技行业、公用事业行业具有显著的波动率暴露不对称性,且符号全部为负.

进一步分析研究结果,我们发现:有些行业虽然没有显著的变动率暴露系数,但是却具有显著的波动率暴露系数和波动率暴露不对称性.传统的外汇风险暴露模型一般只研究汇率变动率的暴露系数,而忽略了汇率波动率对企业和行业造成的影响.本文通过建立GARCH(1,1)模型,不仅揭示了我国各行业对汇率变动率的敏感性,而且考察了各行业对汇率波动率的敏感性以及对波动率暴露的不对称性情况.所建立的GARCH(1,1)模型是对传统外汇风险暴露模型的有益补充,不仅清晰全面地反映了人民币汇率变化给各行业带来的影响,而且为各行业有效地对冲外汇风险提供了方向和思路.

参考文献(References)

[1] Walsh E J.Operating income,exchange rate changes,and the value of the firm:An empirical analysis[J].Journal of Accounting Auditing and Finance,1994,9:703-724.

[2] Chow E H,Lee W Y,Solt M E.The exchange-rate risk exposure of asset returns[J].Journal of Business,1997,70:105-123.

[3] Martin A D,Mauer L J.Exchange rate exposure of US banks:A cash flow-based methodology[J].Journal of Banking and Finance,2003,27:851-865.

[4] Martin A D,Mauer L J.Transaction versus economic exposure:Which has greater cash flow consequences?[J] International Review of Economics and Finance,2003,12:437-449.

[5] Chen Xuesheng,Zhou Aimin.Exchange rate exposure of Chinese listed company in the new type of exchange rate regime[J].Economic Management,2008,30(8):31-35.

陈学胜,周爱民.新汇率体制下中国上市公司外汇风险暴露研究[J].经济管理,2008,30(8):31-35.

[6] Adler M,Dumas B.Exposure to currency risk:Definition and measurement[J].Financial Management,1984,13:41-50.

[7] Adler M,Simon D.Exchange risk surprises in international portfolios[J].Journal of Portfolio Management,1986,12:44-53.

[8] Jorion P.The exchange rate exposure of US multinationals[J].Journal of Business,1990,63:331-345.

[9] Bodnar G M,Gentry W M.Exchange rate exposure and industry characteristics:Evidence from Canada,Japan and the USA [J].Journal of International Money and Finance,1993,12:29-45.

[10] Gao T.Exchange rate movements and the profitability of US multinationals [J].Journal of International Money and Finance,2000,19:117-134.

[11] Muller A,Verschoor W F C.Asian foreign exchange risk exposure [J].Journal of the Japanese and International Economics,2007,21:16-37.

[12] Wong T C,Wong J,Leung P.The foreign exchange exposure of Chinese banks [J].Journal of China Economic Review,2009,20:174-182.

[13] 刘思跃,杨丹.汇率变动、外汇风险暴露与上市公司价值:基于制造业行业的实证分析[J].证券市场导报,2010(10):46-51.

[14] Apergis N,Rezitis A.Asymmetric cross-market spillovers:Evidence from daily data on equity and foreign exchange markets [J].Manchester School,2001,69(s1):81-96.

[15] Koutmos G,Martin A D.First and second moment exchange rate exposure:Evidence from US stock returns [J].The Financial Review,2003,38:455-471.

[16] Yang S Y,Doong S C.Price and volatility spillovers between stock prices and exchange rates:Empirical evidence from the G-7 countries [J].International Journal of Business and Economics,2004,3 (2):139-153.

[17] Koutmos G,Martin A D.Modeling time variation and asymmetry in foreign exchange exposure[J].Journal of Multinational Financial Management,2007,17:61-72.

[18] Jayasinghe P,Tsui A K.Exchange rate exposure of sectoral returns and volatilities:Evidence from Japanese industrial sectors [J].Japan and the World Economy,2008,20:639-660.

[19] Engle R F.Autoregressive conditional heteroskedasticity with estimates of the variance of United Kingdom inflation [J].Econometrica:Journal of the Econometric Society,1982,50(4):987-1 007.

[20] Bollerslev T.A generalized conditional heteroskedasticity[J].Journal of Econometrics,1986,31:307-327.