中国保险公司资本结构的影响因素及调整速度——产险公司和寿险公司的比较

王向楠,梁 晶

(1.西南财经大学保险学院,四川 成都 611130;2.中国保险学会保险研究中心,北京 100033)

中国自1980年恢复国内保险业务以来,保费收入由1980年的4.6亿元增长到 2010年的14527.8亿元,近十年来保持了年约25%的增长速度;与此同时,保险公司也从1980年的1家增长到2010年的110多家。保险业成为同期中国国民经济中增长最快的行业之一,中国保险市场也是全球同期增长最快的保险市场之一。

保险业是经营风险的特殊行业,而资本是用于承担风险的,所以保险业务的开展需要相应的资本与之匹配。保险公司资本决策的目标是在风险与收益平衡的基础上实现企业价值最大化。公司的资本问题既包括资本总量问题,又包括资本结构问题,而后者更具复杂性。本文尝试实证研究中国保险公司的资本结构问题,笔者以1998—2010年中国所有产险公司和寿险公司的业务数据和财务数据为样本,主要通过差分GMM方法考察了中国保险公司资本结构的影响因素以及资本结构的调整速度。本文希望能为中国保险公司的资本管理提供一定依据和参考。

一、文献回顾

资本结构是公司金融学的一个重要课题和研究焦点。自1958年Modigliani-Miller理论 (MM理论)提出后,学者们通过放松MM理论的假设前提 (如税收差异、破产成本、信息不对称等),逐渐形成了众多的公司资本结构理论。保险公司的资本结构亦是对权益融资和负债融资的成本与收益进行权衡的结果[1][2]。一方面,保险公司应当保持充足的资本金,负债水平不能太高。这是因为,其一,保险公司的财务稳定性影响了投保人的选择,同等情况下,投保人将会从杠杆水平更低的保险公司购买保险,这使得高杠杆的保险公司面临着保单销售下降的压力[3]。其二,负债融资将会提高公司的破产成本和财务危机成本,而特许权价值的丧失使得保险公司的破产成本往往是巨大的[4]。另一方面,保险公司负债程度不应太低,原因在于,权益融资是有成本的,如管理成本、税收成本、代理成本、信息不对称成本等,并且保险业是所有主要行业中最为缺乏透明性的行业,故保险公司的信息不对称成本和代理成本是比较严重的。

国外一些文献研究了财产保险公司资本结构的具体影响因素。Cummins and Nini(2002)首先分析了破产成本、信息不对称、代理成本等因素如何影响产险公司的资本结构,进而以美国1993—1998年产险公司为样本发现,再保险利用、业务收入和支出的间隔期、业务成长性对产险公司负债水平的影响显著为正,而公司目标的信用评级、公司净利润的波动性对负债水平的影响显著为负[5]。Shiu(2011)的研究发现,产险公司越多地使用了再保险和衍生金融工具,那么其负债水平越高[6]。

由于资本结构调整成本的存在,公司将选择离散地而非一蹴而就地将资本结构整到最优水平,少数文献考察了产险公司资本结构的调整速度。Cummins and Sommer(1996)发现A.M.Best数据库中产险公司每一年度资本结构的调整系数为0.904,即一年中能调整最优资本结构缺口的90.4%,非常的高[7]。Cheng et al.(2008)的研究则发现,1994—2003年美国产险公司资本结构调整系数只介于0.2—0.3之间[8]。

国内学者周铭山 (2002)使用公司金融学、资产定价学等理论研究了保险公司的资本结构问题[9]。卓志和刘芳 (2004)通过比较中外几家主要保险公司 (集团)的业务规模、资本总量和资本构成,提出了中国寿险公司提高业务质量和优化资本结构的若干建议[10]。徐华 (2005)利用1998—2003年中国人寿保险公司的样本发现,中国寿险公司的资本结构主要受到公司规模、公司收益波动性的影响,而成长性、获利性、信息不对称问题及代理问题的影响并不显著[11]。李莎等(2009)利用中国平安 (集团)公司1998—2007年的财务报告数据,分析了该公司股东权益、负债和财务杠杆的发展变化,认为随着业务扩展,保险公司应当控制财务杠杆水平以应对财务风险[12]。马敏和黎均湛 (2010)在MM理论的基础上,通过一个两阶段模型,主要分析了所得税、破产风险和代理成本对保险公司资本结构的影响[13]。

以往研究中,有少数文献实证研究了中国寿险公司资本结构的影响因素。然而,公司最优的资本结构随着行业特征而改变,所以影响产、寿险公司资本结果的因素可能不同。较之寿险公司,产险公司会承保一些巨额标的,保费收支期间普遍较短,故再保险利用和分散化对产险公司资本结构的影响可能更大,而委托代理成本和资金运用对产险公司资本结构的影响可能较小。本文实证研究中国产险公司和寿险公司资本结构的影响因素,并首次考察了国内保险公司资本结构的调整速度。在方法和数据上,本文计量分析首次采用动态GMM方法,得以控制某些影响因素的内生性问题,分别以中国1998-2010年所有产险公司和寿险公司为样本,样本量更为充足。

二、研究设计

(一)模型

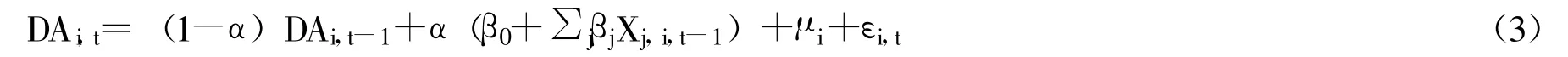

本文采用Nerlove部分调整模型 (partial adjustment model)描述保险公司资本结构的动态调整过程。除一般性行业外,该模型亦被应用于金融企业资本结构的实证研究,模型如下:

(1)式中,DA*i,t和DAi,t分别表示第i家产险公司 (或寿险公司)在第t年的目标资本结构和实际资本结构。本文使用账面资产负债率 (debt-to-asset ratio)度量公司的资本结构,即DA=总负债/总资产=总负债/(总负债+所有者权益)。

遗憾的是,DA*i,t并不能直接观测,不过可以选择恰当的影响因素将其拟合出来。本文将产险公司的目标资本结构表示如下:

其中,Xj,i,t-1表示影响第i家产险公司第t年目标资本结构的因素,下文将逐一展开分析,βj即则为相应因素的系数。(1)式中α为资本结构的调整系数,用于衡量公司对资本结构缺口进行调整的方向和速度。

(二)研究假设

本文基于资本结构理论和保险行业的特点,并结合以往研究成果,提出以下几个保险公司资本结构影响因素的假设。

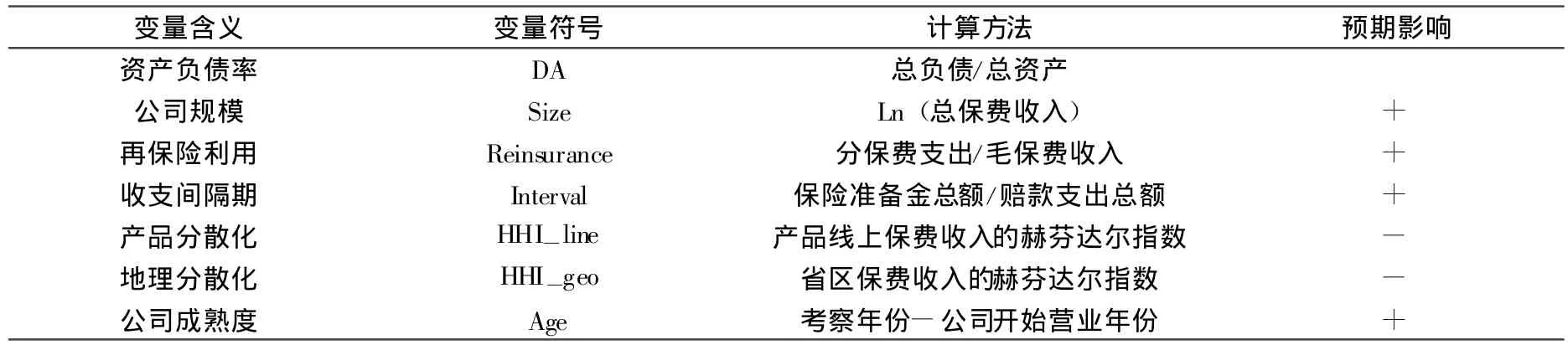

表1 变量说明

1.公司规模。一般认为,公司规模和目标负债水平正相关,原因在于:破产成本中包含固定成本,故破产成本对于大公司而言相对更小,这使得大公司的债务融资成本相对更低。大公司的业务往往更为分散,多元化经营程度更高,抗风险能力更强,故不易受到财务困境影响。大公司比小公司能更好地做到信息公开化,能向债权人提供更多信息,具有更强的债权融资能力。基于此,本文预计,保险公司的规模 (Size)与目标资本结构 (DA*)正相关。

2.再保险利用。再保险实现了风险的进一步分散,扩大了保险公司的承保能力。再保险可视为一种非预期损失发生时的应急资本,购买再保险可以降低原保险公司的破产概率和破产成本;再保险具有替代盈余、吸收承保风险的作用,能显著提高公司的财务稳定性。本文使用保险公司分出保费支出占当期毛保费收入的比重衡量该公司再保险利用程度 (Reinsurance),本文预计,Reinsurance与目标资本结构 (DA*)正相关。

3.收支间隔期。保险公司的保费收入在前,保单给付在后,因此管理者有激励利用公司资金服务于自身利益,从而损害公司股东的利益。保险公司承保业务收入支出的间隔期越长,业务越具有长尾 (long tail)性质,管理者的利己行为就越难以被察觉,那么股东和管理者之间的这种委托代理问题就越严重,权益融资的成本就越高。本文使用保险公司的 “保险责任准备金总额/当年发生赔款支出”衡量公司的收支间隔期。我们知道,保险责任准备金是公司用于承担以后各年度发生的保单赔偿责任的准备,而当年发生的赔款支出则是当年公司为履行保单责任已经支出的金额,所以前者对后者的比重可以反映公司业务收支的时间跨度。本文预计,收支间隔期 (Interval)与目标资本结构 (DA*)正相关。

4.分散化。风险分散化是保险业经营的一个重要原则,业务来源越分散,承保标的之间的独立性越高,公司赔款支出的稳定性就越强,那么公司用于应对非预期损失的权益资本的要求就越低。公司分散化主要表现为产品线上的分散化和地理分散化。本文分别使用保险公司在主要产品线上保费收入的赫芬达尔指数 (HHI—line)和在各省市区保费收入的赫芬达尔指数 (HHI—geo)衡量其分散化程度。HHI—line(HHI—geo)的取值越小,意味着公司在产品线 (地理)上的分散程度就越高。本文预计,HHI—line、HHI—geo与目标资本结构 (DA*)负相关。

5.公司成熟度。第一,发展越成熟的公司往往品牌认知度越高,相关经营和财务记录也越详尽,故在其他条件不变时,具有更强的债务融资能力。第二,越年轻的公司往往增长更快,具有更大的投资灵活性,因而更能够通过利用投资于高风险的次优项目来从债权人的手中攫取财富,故其负债的代理成本也相对更高。本文使用 “考察年份-公司开始营业年份”衡量保险公司的成熟度(Age),预计Age与目标资本结构 (DA*)正相关。

(三)计量方法

结合 (1)式和 (2)式,得到本文使用的计量模型如下,

(3)式中的μi和εi,t为加入的公司特征效应和随机干扰项。自变量中包括了因变量的滞后项,故这是动态面板模型,由于DAi,t-1与μi必然相关,因而存在内生性问题。对此,Arellano and Bond(1991)提出了差分广义矩 (Difference-GMM)估计方法,即先对式作一阶差分,进一步将因变量两阶以及两阶以上的滞后项作为差分方程的工具变量,予以解决[14]。需要说明的是,虽然有模拟研究结果表明,纠偏后的虚拟变量最小二乘法 (LSDV)可能更适合本文这类截面较小、序列较长的面板数据,但是由于本文的自变量与因变量可能存在交互影响,故本文仍选择了GMM方法[15]。

三、实证研究和结果分析

(一)数据来源和处理

本文的样本为1998—2010年中国大陆地区的所有产险公司和寿险公司,这些公司的业务数据和财务数据全部来自 《中国保险年鉴》。该年鉴自1998年开始出版,相应地,本文的样本期间为1998年至2010年。本文的数据类型为非平衡面板数据,样本中的产险 (寿险)公司从1998年的10家 (6家),上升到2010年的54家 (60家),不过在此期间并无公司退出样本。

本文数据处理过程需要注意的是:第一,本文中的财险公司包括农业、责任、汽车等专业产险公司,但不包括专业健康险公司;对于近几年新成立的专业养老险 (子)公司,由于它们原受控于寿险公司,笔者将它们的业务数据和财务数据合并入相应的寿险 (母)公司。第二,太平洋保险公司自2001年起、平安保险公司自2003年起开始公布产、寿险分离的财务报表,故这两家公司在样本中的起始年份分别为2001年和2003年。第三,对于极个别公司在极个别年度未在 《中国保险年鉴》中公布其财务报告,尝试从该公司在下一年度的比较财务报告中寻找缺失年度的财务数据。

(二)实证结果分析

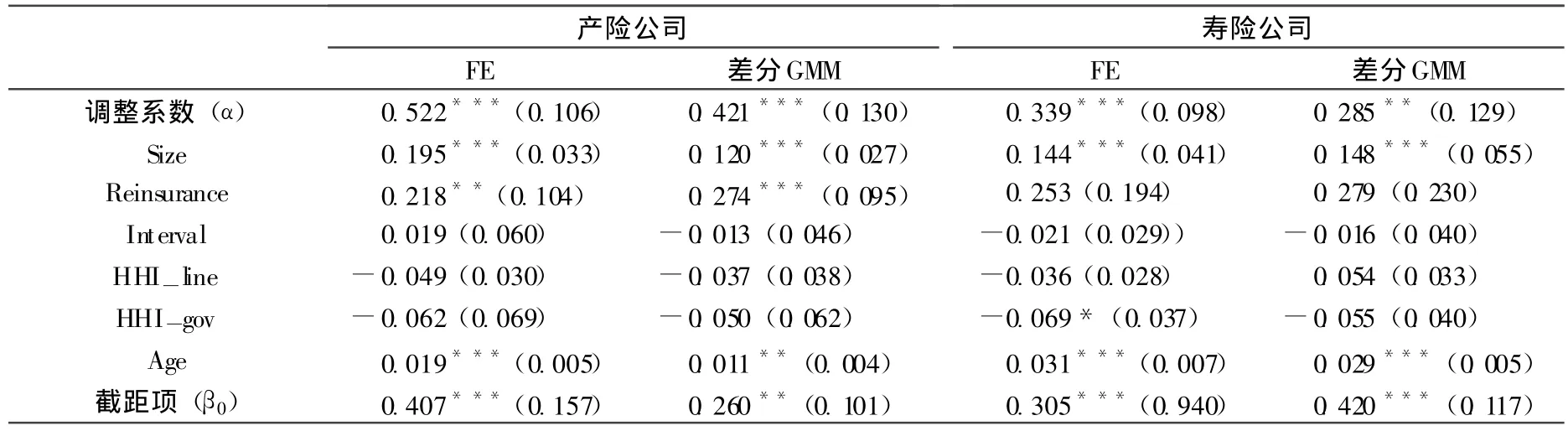

本文分别采用固定效应 (FE)和差分GMM(选择两步估计)方法估计了计量模型 (3),相关参数估计和检验结果请见表2。本文的实证过程采用Stata11.1软件完成①在产险和寿险方程的差分GMM估计中,Sagran检验不能拒绝工具变量过度识别成立的原假设,这说明工具变量合理有效。差分方程残差序列的AR(1)检验显示一阶自相关系数应显著为负,AR(2)检验显示二阶自相关系数接近于0,这说明原模型干扰项εi,t无序列相关。此外,对于产险和寿险方程中FE估计的残差序列,LM检验拒绝了它们不存在序列相关的原假设,故FE估计可能不够合理。。

第一,无论是产险公司还是寿险公司,规模与目标负债水平正相关。除了与一般公司相同的原因外,这是因为,保险行业运行的数理基础是大数法则,保险公司在汇集风险的同时实现了风险分散,故业务规模越大,汇集的风险越多,未来真实的赔付水平就越接近精算预期的赔付水平,公司经营便会更加稳定。此外,在 “国家信用”担保的背景下,金融机构容易形成 “大而不倒” (Too big to fail)的预期,故债权人会对大公司有更强的信心。

表2 回归结果

第二,再保险利用对产险公司目标负债水平的影响显著为正,但对寿险公司的影响不显著。再保险是原保险公司继续购买保险以实现风险的进一步分散,能起风险缓释的作用。以往研究认为,产险公司负债水平对再保险利用亦会产生影响,即产险公司的再保险利用和公司负债水平是互为因果关系的[6][16]。本文在差分GMM估计中将再保险利用设定为模型的内生变量,发现其的确显著影响了产险公司的资本结构决策。寿险的承保标的是人的寿命,单个风险单位的保险金额较小,风险事故发生的系统性较低,所以寿险业务已经具有较强的分散性。此外,作为平衡和改善资本负债表手段的财务再保险在国内使用得尚不普遍,故再保险利用对寿险公司的影响不显著。

第三,收支间隔期对产险公司和寿险公司目标负债水平的影响均不显著。由于寿险公司承保业务的期间结构明显长于产险公司,股东和管理者之间的委托代理问题在寿险公司中理应会更加严重。然而,目前中国保险公司的投资者仍主要是国家和机构,并非广泛的个人、企业群体,保险市场发展得尚不够成熟,故代理问题、信息不对称问题还不能解释样本中保险公司的资本结构的差异。这与徐华 (2005)的实证研究结论类似。

第四,产品分散化和地理分散化的回归系数也不显著。寿险公司承保人的寿命和身体,即使在同一个地区,同一个险种承保的风险单位的分散性也较好。近十几年,中国产险业务中机动车险业务占到了六成以上,而车险赔款发生的系统性并不高;承保地震等巨灾责任的险种的占比还非常低,而对于核电、卫星等巨额风险单位的承保往往已经通过联合共保体或再保险进行了充分的风险分散。这些原因使得分散化对产险公司和寿险公司资本结构的影响并不显著。

第五,公司成熟度对保险公司目标负债水平影响显著为正。原因在于:一方面,越成熟的公司往往积累了一定品牌价值和客户资源,由于这些资源尚不能很好地计入公司的无形资产中,这使得公司的负债水平 “显得”更高;客户资源的积累提高了公司收入的持续性和稳定性。另一方面,年轻的公司成长更快,因为更高的投资灵活性使其负债相关的代理成本也更高;年轻的公司往往需要投入更多的权益资本作为公司财务稳健的 “信号资本”。

最后,本文的一个发现是,中国产险公司资本结构调整系数为0.421,即平均而言,中国产险公司在一年中能够调整最优资本结构缺口的42.1%。这一速度明显小于以往研究中,对1979—1990年A.M.Best数据库中产险公司的估计值 (90.4%),大于对1994—2003年美国产险公司的估计值(20%—30%之间)[7][8]。中国寿险公司资本结构调整系数为0.285,低于产险公司的调整速度。这是因为,寿险公司大量的长期型和期缴型业务对其调整资本结构形成了额外的限制,增强了其资本结构的 “惯性”色彩。应当说,中国保险业处于变革发展时期,公司调整资本结构比较频繁,调整幅度也是比较大的。

总之,中国保险公司的资本结构决策应当结合公司自身条件并与经营决策相统一,还需要具有不断调整的动态思维。

[1] Cummins,J.D.,Grace,E.Tax Management and Investment Strategies of Property-Liability Insurers[J].Journal of Banking and Finance,1994,18(1):43-72.

[2] Cagle,J.B.,Harrington,S.E.Insurance Supply with Capacity Constraints and Endogenous Insolvency Risk[J].Journal of Risk and Uncertainty,1995,11(3):219-232.

[3] Cummins,J.D.,Danzon,P.M.Price,Financial Quality and Capital Flows in Insurance Markets[J].Journal of Financial Intermediation,1997,6(1):3-38.

[4] Harrington,S.E.,Epermanis,K.Market Discipline in Property/Casualty Insurance:Evidence from Premium Growth Surrounding Changes in Financial Strength Ratings[J].Journal of Money,Credit,and Banking,2006,38(6):1515-1544.

[5] Cummins,J.D.,Nini,G.P.Optimal Capital Utilization by Financial Firms:Evidence from the Property-Liability Insurance Industry[J].Journal of Financial Services Research,2002,21(1):15—53.

[6] Shiu,Y.M.Reinsurance andCapital Structure:Evidence from the United Kingdom Non Life Insurance Industry[J].Journal of Risk and Insurance,2011,78(2):475—494.

[7] Cummins,D.J.,Sommer,D.W.Capital and Risk in Property-Liability Insurance Markets[J].Journal of Banking and Finance,1996,20(6):1069—1092.

[8] Cheng,J.M.A.,Weiss,A.,I.R.,Annex,R.Capital Structure in the Property-Liability Insurance Industry:Tests of the Tradeoff and Pecking Order Theory.Temple University Working Paper,2008.

[9] 周铭山.保险公司资本结构和财务政策的理论分析[D].西南财经大学学位论文,2002.

[10] 卓志,刘芳.初论我国寿险公司业务与资本的匹配[J].财经科学,2004,(4):108—112.

[11] 徐华.我国寿险公司资本结构的影响因素[J].财经科学,2005,(6):105—110.

[12] 李莎,王韦,张建刚.保险公司资本结构分析——以中国平安保险(集团)股份有限公司为例[J].保险研究,2009,(9):78—83.

[13] 马敏,黎均湛.利用MM理论分析保险公司的资本结构[J].汕头大学学报:人文社会科学版,2001,(6):41—47.

[14] Arellano,M.Bond,S.Some Tests of Specification for Panel Data:Monte Carlo Evidence and an Application to Employment Equations[J].Review of Economic Studies,1991,58(2):277—297.

[15] Judson,R.A.,Owen,A.L.Estimating Dynamic Panel Data Models:A Guide for Macroeconomists[J].Economics Letters,1999,65(1):9—15.

[16] 赵桂芹,吴洪.中国财产险公司的再保险决策动机——基于分位数回归方法的实证分析[J].财经论丛,2010,(5):54—60.