研发支出资本化与管理层薪酬契约——来自中国证券市场的经验证据

林钟高,刘捷先

(安徽工业大学会计系,安徽 马鞍山 243002)

一、引 言

2007年 《企业会计准则》采用与国际财务报告准则相一致的规定,将研发活动划分为研究和开发两个阶段,其中,研究阶段的支出费用化,开发阶段的支出在满足特定条件下资本化①新准则规定对开发阶段的支出,只有同时满足以下五项标准才能资本化:完成无形资产以使其能够使用或出售在技术上具有可行性;具有完成该无形资产并使用或出售的意图;无形资产产生经济利益的方式;有足够的技术、财务资源和其它资源支持,以完成该无形资产的开发,并有能力使用或出售该无形资产;归属于该无形资产开发阶段的支出能够可靠地计量。。然而,研究与开发阶段的划分有赖于企业自身的判断;开发阶段支出的资本化条件是原则导向规定,实际操作仍然有赖于企业自身的判断。当客观存在会计选择机会时,企业管理当局往往会在准则规定的范围内选择有利于实现其个人利益最大化的会计政策。1953年赫普霍恩以及后来戈登等人的实证研究表明,企业管理当局追求的目标并非会计报表利润的最大化,而是通过会计政策选择使前后各期收益均衡化 (Smoothing Income),管理当局选择行动的准则是提高他们的福利。瓦茨和齐默尔曼 (1990)研究表明,企业管理当局在会计政策选择过程中,既非人们传统认为的那样信奉稳健主义,也非一般地追求会计收益的均衡化,而是一个十分复杂的过程,受簿记成本、契约成本、政府管制成本和政治成本等因素影响。国内学者方军雄 (2009)[1]的研究发现,国内上市公司总体来说薪酬激励有效,业绩上升时的边际增量显著大于业绩下降时的边际减量。但是,国内外现有文献并没有专门就报酬契约与研发支出资本化的会计政策选择问题进行研究,缺乏对于两者相关性、进而缺乏对于管理层薪酬与研发支出资本化与其它盈余项目之间敏感程度的差异性分析。因此,本文要研究的问题是:研发支出的资本化对管理层薪酬的影响与其它盈余项目之间存在差别吗?研发支出的费用化对管理层薪酬的影响与研发支出的资本化相似吗?本文的研究为更好发挥报酬契约对企业管理者的激励与约束机制提供了一定的经验证据,尤其对研发密集型企业管理层薪酬的设计具有现实的指导意义。

二、文献回顾:管理层薪酬的影响因素

剩余控制权和剩余索取权的分离,以及信息的不对称,衍生出了现代企业的委托代理问题。为防止代理人的行为损害委托人的利益,需要设计一套对代理人的激励约束机制。设计有效的薪酬契约被认为是实现经理人目标和股东目标兼容的主要机制之一(Jensen&Murphy,1990)[2],薪酬契约所具备的保障效用与激励效果,有助于促使经理人与股东的利益趋于一致 (Gibbons and Murphy,1990)[3]。

1.公司绩效与管理层薪酬

代理理论认为,基于经理人逐利趋避的特性,当股东拥有关于经理活动和投资机会的完全信息,他们就可以根据经理的努力程度执行薪酬契约,其最佳薪酬契约即为固定薪资 (Holmstrom,1979)[4];但信息的不对称使得基于经理努力程度的薪酬契约事实上是不可行的,这时,股东会倾向使用激励薪酬契约,以促进经理人与股东的利益趋于一致,公司业绩成为评价经理努力程度的次优选择。当股东将经理人薪酬与公司绩效相连时,即产生了所谓薪酬绩效敏感性,从而使经理人与股东利益趋于一致,减少经理人危害股东权益之行为 (Fama,1980)[5]。Lilling(2006)[6]应用一阶差分矩估计和系统矩估计方法,消除了内生性和企业特性的影响,发现CEO收入与企业市值之间呈现出更为强烈的相关性。Giorgio&Arman(2008)[7]对美国的 “新经济”企业1996-2002的面板数据进行检验,结果仍然显示出高管报酬与企业业绩的强相关性。国内关于高管激励与企业业绩关系的研究结论却各不相同,一种观点认为高管人员的年度报酬与公司绩效不存在显著的相关性[8]。另一种观点则认为经理人员薪酬与公司业绩密切相关[9]。之所以有不同的研究发现,除了研究变量具有较大不同之外,更为重要的是研究窗口的选择、高管薪酬的构成等的差异,更何况在中国上市公司中存在高管在职消费以及业绩不变甚至下降但高管薪酬反而上升的不正常现象①也就是说,在中国较弱的监管程度下,经理人可能利用其权利获得较高的收益,或者说利用其管理权力获取更高的租金,混乱的治理结构只会导致 “高酬低绩”(Bebchuk,2006)。。

2.公司治理与管理层薪酬

当面临着过高的激励强度,或是薪酬与绩效的弱相关或不相关,单纯的激励契约已经难以解释企业及经理人的行为,许多经济学家开始转向公司治理系统 (如董事会、股权结构等)来寻求答案。Core et al.(1999)[10]研究发现董事会以及股权结构对于CEO薪酬截面数据的变动具有很强的解释力,过高的CEO薪酬与较差的治理结构相联系,而此时往往伴随着较差的业绩。Cyert et al.(2002)[11]发现在CEO兼任董事长的条件下,CEO薪酬一般要比平均水平高出20%-40%;而在董事会成员持股比例高的条件下,董事会成员持股比例与首席执行官的薪酬呈较显著的负相关关系,董事会成员持股比例每增加一倍,CEO薪酬降低4%~5%。Hartzell&Starks(2002)[12]等的研究表明,外部大股东的持股比例和机构投资者的集中程度与经理人获得的报酬总量存在负相关关系。国内学者也注意到了公司治理对高管薪酬的影响。林浚清等 (2003)[13]研究发现高管团队成员薪酬差距与公司未来绩效有正向关系;国有股比例、股权集中度与薪酬差距呈负向关系。徐向艺等(2007)[14]研究表明在目前的报酬激励体系下,非年薪制激励形式优于年薪制和股权性报酬激励形式;总经理为董事长或董事的公司治理绩效和激励机制优于其它类型;高管薪酬与公司治理绩效显著负相关。王克敏和王志超 (2007)[15]研究发现高管控制权的增加会提高其薪酬水平。

除此之外,学术界还就盈余管理、高管特征、行业以及地区差异等方面对薪酬的影响作了广泛的研究,限于篇幅不再赘述。

三、理论分析与研究假设

在GAAP的规定下,研发支出的费用化处理,会对短期会计盈余和股价产生负面效果,导致管理者裁减研发支出[16]。因此为了鼓励管理者投入创新活动与避免短视行为发生,董事会在制订管理者薪酬契约时,除了盈余考虑外,也会根据公司的创新程度来决定管理者的薪酬水平[17],还可以通过对管理层薪酬结构的调整,使得短期绩效对管理者财富变动的影响力逐渐减弱,降低管理者减少研发投资的动机。国内为数不多的相关研究发现,企业创新投资对管理者现金薪酬的影响呈现正相关,显示董事会在薪酬设计上,通常会将薪酬制度与创新能力互相连接来改变管理者风险趋避的倾向,并且激励管理者勇于创新。张周[18]研究了薪酬激励和管理层持股与研发支出增加额之间的关系,研究发现管理层持股和研发投入都正相关,对管理层实施股票期权激励将增加企业研发投入。以上分析表明,在信息不对称的情况下,研发支出的资本化不仅使股东和外部投资者了解到公司研发活动的进展,也可以间接观察到经理人的努力行为,同时更作为一种 “好消息”,向外界展现了公司拥有创新的技术、发展势头强劲、短期绩效良好、长期效益可持续性等形象,从而增加外部投资者对公司的信心。据此我们提出假设1:

H1:管理层薪酬与研发支出资本化强度存在显著的正相关关系。

根据委托代理理论的预期,有效地薪酬设计将激励经理人去选择与完善自身行为以增加股东财富 (Jensen&Murphy,1990)。但现有文献很少讨论在给定的业绩水平下,股东财富是否有真实的增加。资本化的研发支出,尽管在当期并没有相应的现金流入,但将在未来为公司带来持续稳定的现金流入,同时增强企业长远发展的竞争优势。在盈余分项目的层面,有效的激励契约要求给那些与管理层努力相关性更密切的业绩指标以更高比例的薪酬激励。与盈余的其它构成相比,研发成功带来的持续收益更少地受到资本市场系统风险的影响,但是更多的会受到公司市场优势地位的影响。一般而言,那些处于市场领先地位的企业,为了保持其竞争优势而更有动机去进行研发活动,因此,理性的委托人应当知道公司市场优势地位导致的企业研发支出资本化对于企业业绩的贡献,从而给予这类企业的研发费用资本化以较高的激励系数。据此我们提出假设2:

H2:研发支出资本化强度更大的公司,管理层薪酬对研发支出资本化的敏感系数显著高于对其它盈余的敏感系数。

现实中企业将研发支出直接费用化处理,除了不符合资本化的条件外,费用化处理对管理层薪酬没有影响也是一个可能的解释。大量研究表明当业绩下降时激励合同总是存在薪酬约束乏力的现象,管理层在业绩增长时获得了额外的奖金,业绩下降时却没有丝毫的惩罚。Bebchuk and Fried(2004)[19]提出的 “管理层权力论”认为,董事会的独立性不强,不能有效地监督管理层,使得管理层有机会利用手中的权力获得高于合理水平的薪酬,而这些超常的薪酬便是管理层权力的租金。在中国的上市公司中,这种高管薪酬粘性特征也同样存在。首先,中国上市公司股权结构的集中和控股股东的国有性质,加上信息披露的不透明,加剧了高管薪酬粘性发生的可能。其次,行政干预的存在使得国有企业承担着诸如扩大就业等政策性目标,导致国有企业经营绩效和企业负责人的努力和才能之间的因果关系模糊,削弱以业绩为基础的薪酬机制的有效性[20]。再次,当公司业绩出现下滑时,公司高管总是以诸如成本上升、竞争加剧等外部因素为借口,加上行政干预的存在使得经营性亏损与政策性亏损难以区分,导致削减高管薪酬的举措受阻。据此我们提出假设3:

H3:研发支出费用化的公司,管理层薪酬与费用化研发支出幅度之间不存在显著相关性。

四、研究设计与样本选择

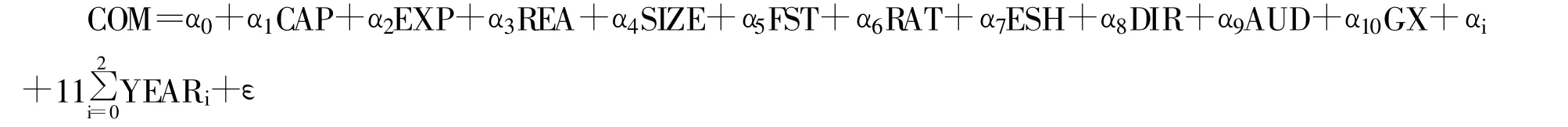

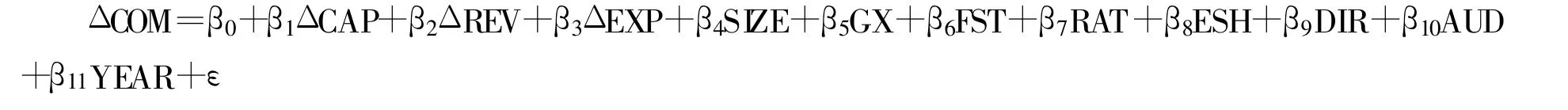

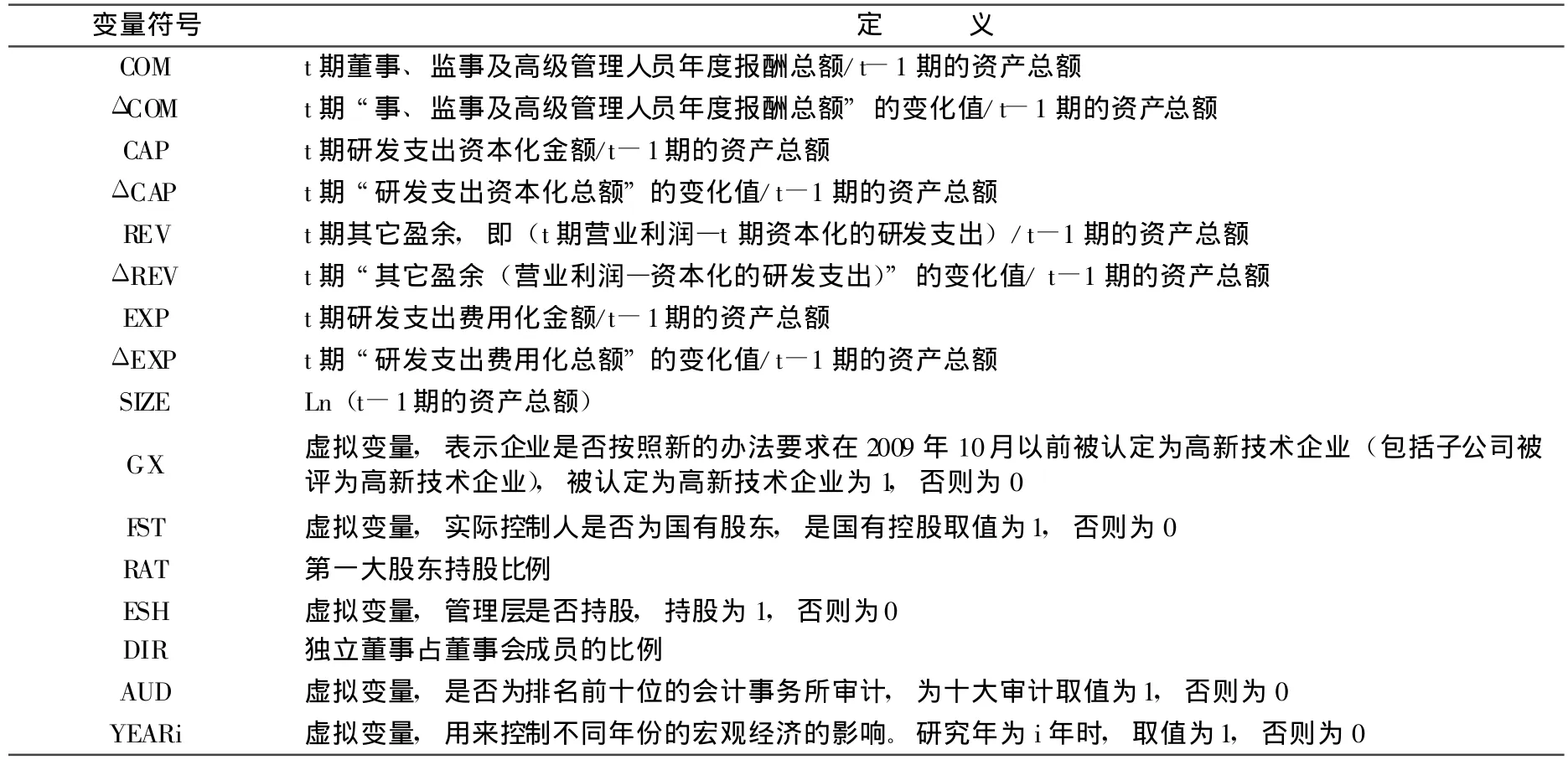

为了检验假设2,我们借鉴Lilling(2006)、杜兴强和王丽华 (2007)采用的一阶差分方法,建立模型2,即管理层薪酬-业绩的灵敏度分析模型:

模型1因变量是高管年度报酬总额 (COM),自变量是研发支出资本化总额 (CAP)。考虑到研发支出资本化会对营业利润与股东权益产生影响,所以我们以 “营业利润”减去 “资本化的研发支出”得到 “其它盈余”(REV)进行区分,以单独考察研发支出资本化对管理层薪酬的影响。为了进一步检验假设3,我们加入研发支出费用化总额 (EXP),以考察研发支出费用化程度更高的公司,管理层薪酬与研发支出费用化之间的相关性。考虑到样本公司的资产规模差异性大,我们参考资产减值文献 (Riedl,2004)[21]用滞后一期的资产总额 (ASSET)对以上变量做标准化处理,以评价公司规模对业绩和薪酬的影响。模型2因变量是高管年度报酬总额的变化值 (Δ COM),自变量是研发支出资本化的变化值(Δ CAP)和其它盈余的变化值(Δ REV)。其他控制变量的设置如表1所示。

(一)模型构建与变量设置

为了检验假设1和假设3,建立模型1,即管理层薪酬激励模型:

表1 变量定义表

(二)样本选择

本文收集了2007年1月1日至2009年12月31日在上海、深圳两个证券交易所上市的所有A股上市公司的财务数据。研究样本的选取如下:(1)剔除了金融保险行业;(2)剔除相关数据缺失的上市公司。本文所研究的资本化研发支出是指上市公司开发支出的余额与转入无形资产的研发支出之和。高新技术企业数据以年报财务报表附注中税项所披露的关于高新技术企业的评定信息为准。这两个数据均来源于上海证券交易所网站和深圳证券交易所网站,系手工收集,其它数据来自CSMAR数据库和色诺芬数据库的数据计算生成。

五、实证检验

(一)描述性统计与相关性分析

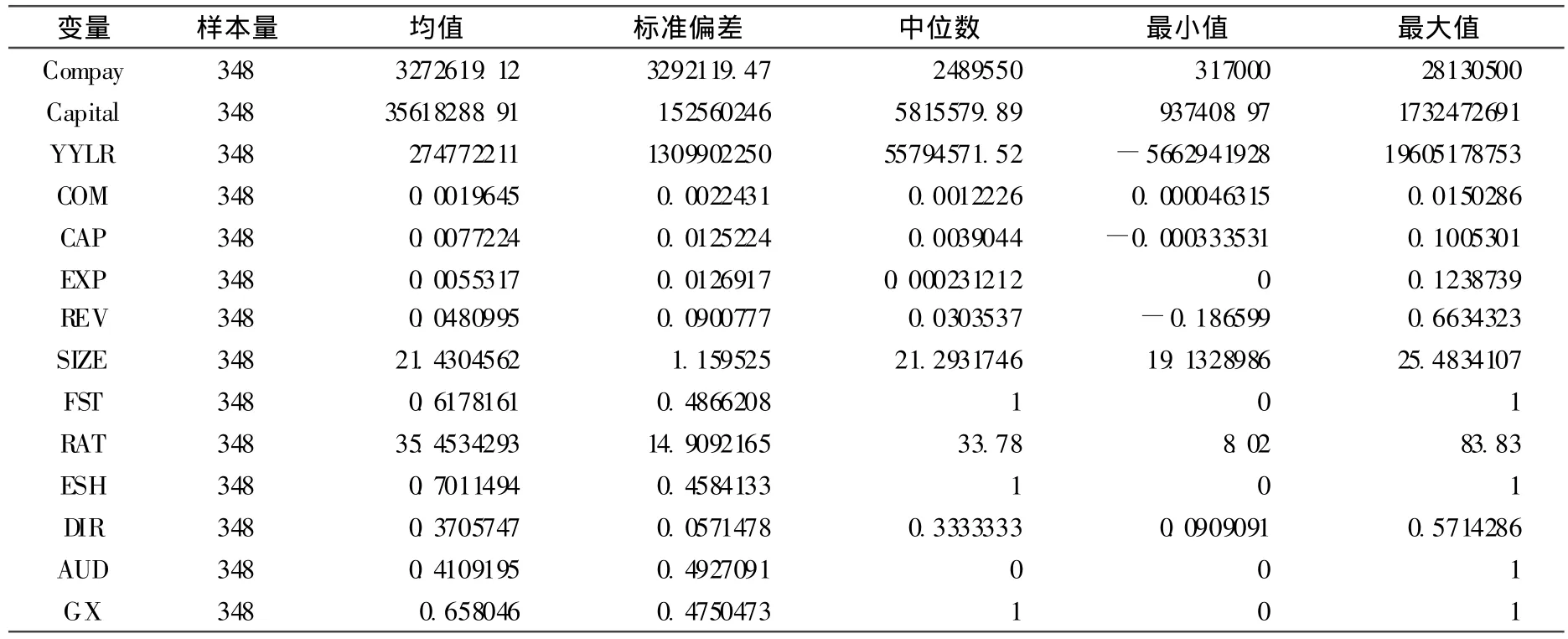

表2 描述性统计

表2的描述性统计结果显示:样本公司高管年薪总额 (Compay)的均值为327.26万元,占公司营业利润 (YYLR)均值 (2.75亿)的1.19%,高管年薪总额的中位数低于均值,最大值与最小值相差甚远,数据分布不集中,说明我国上市公司的高管年薪差距较大。样本公司的研发支出资本化额 (Capital)的均值为3561.83万元,占公司资产总额 (CAP)均值的0.77%,比例较低,说明我国上市公司的研发效率普遍偏低,且上市公司之间存在较大差距。

我们对模型1和模型2的主要变量进行了Pearson检验①受篇幅的限制,模型1和模型2各变量间相关系数的Pearson检验数据生成省略,有兴趣的读者备索。,模型1的检验结果显示,相关系数为0.219,说明企业的资本化研发支出的强度越大,高管的年薪报酬越高。模型2的检验结果显示,相关系数较高的两组分别是,SIZE与FST的相关系数为0.232,SIZE与RAT的相关系数为0.356,相关性均在合理可信的区间。

(二)回归分析

1.研发支出资本化强度与管理层薪酬的回归分析

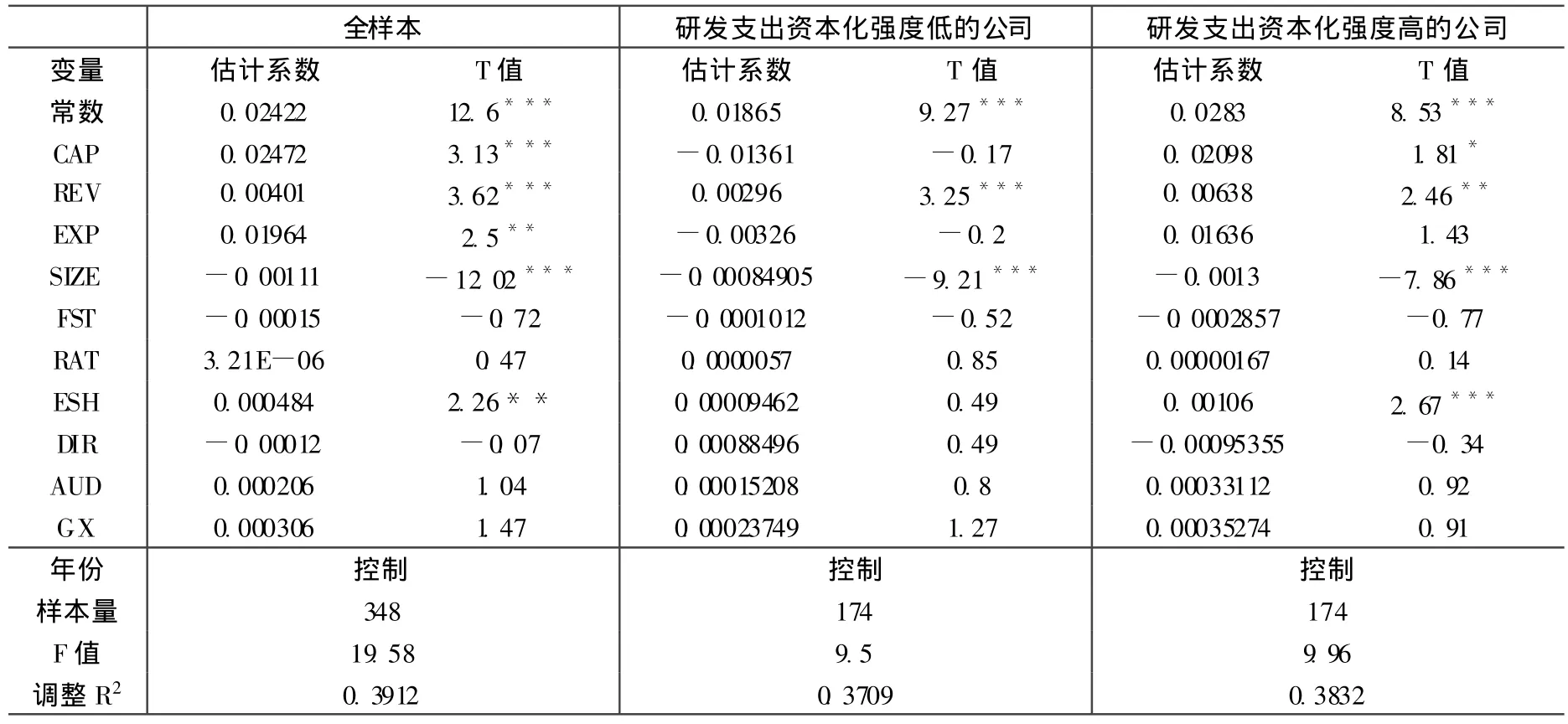

表3 研发支出资本化强度与管理层薪酬的回归结果

表3的全样本回归结果显示,CAP的估计系数为0.02472,在1%的水平上显著,表明管理层薪酬与资本化研发支出强度显著正相关,该结果支持假设1。从其它控制变量的回归结果看,企业的其它盈余 (REV)、管理层持股 (ESH)均与管理层薪酬显著正相关,说明我国上市公司中同样存在以企业盈余为基础的管理层薪酬制度,特别是管理层持股的上市公司,其高管的年薪报酬更高。企业的规模与管理层薪酬显著负相关,这与以往的研究结果相一致。研发支出费用化强度 (EXP)与管理层薪酬也呈现显著正相关关系,这与我国政府行为有关。为了推动企业技术创新,我国政府对企业的研发活动常常给予政策支持、税收优惠与更多的科技研发投入等。表3的分组回归结果显示,在研发支出资本化强度低 (研发支出费用化强度高)的公司,费用化研发支出的强度 (EXP)与管理层薪酬不存在显著相关性,支持假设3。首先,我国不存在经理人市场造成的总经理与大股东关联性以及外部接管市场的不完善,决定了我国上市公司代理人竞争机制的不健全,对高管控制权缺少有效的监督和制约。由于高管控制权的存在,使得研发投入的费用化处理对企业盈余的负面效应不会对高管薪酬产生显著影响;其次,税收减免政策又进一步弱化了研发投入费用对当期企业盈余的负面效应,不会对企业高管的薪酬产生影响;再次,行政干预的存在使得国有企业承担着诸如扩大就业等政策性目标,导致国有企业经营绩效和企业负责人的努力才能之间的因果关系模糊,从而削弱以业绩为基础的薪酬机制的有效性 (陈冬华等,2009)。最后,由于我国政府对上市公司高管实施的薪酬管制存在 “重奖轻罚”的现象,诱发了经理人自利的代理问题,形成了 “高管薪酬升降自定,业绩挂钩实成空谈”这一特有现象。

2.管理层薪酬-业绩的灵敏度分析

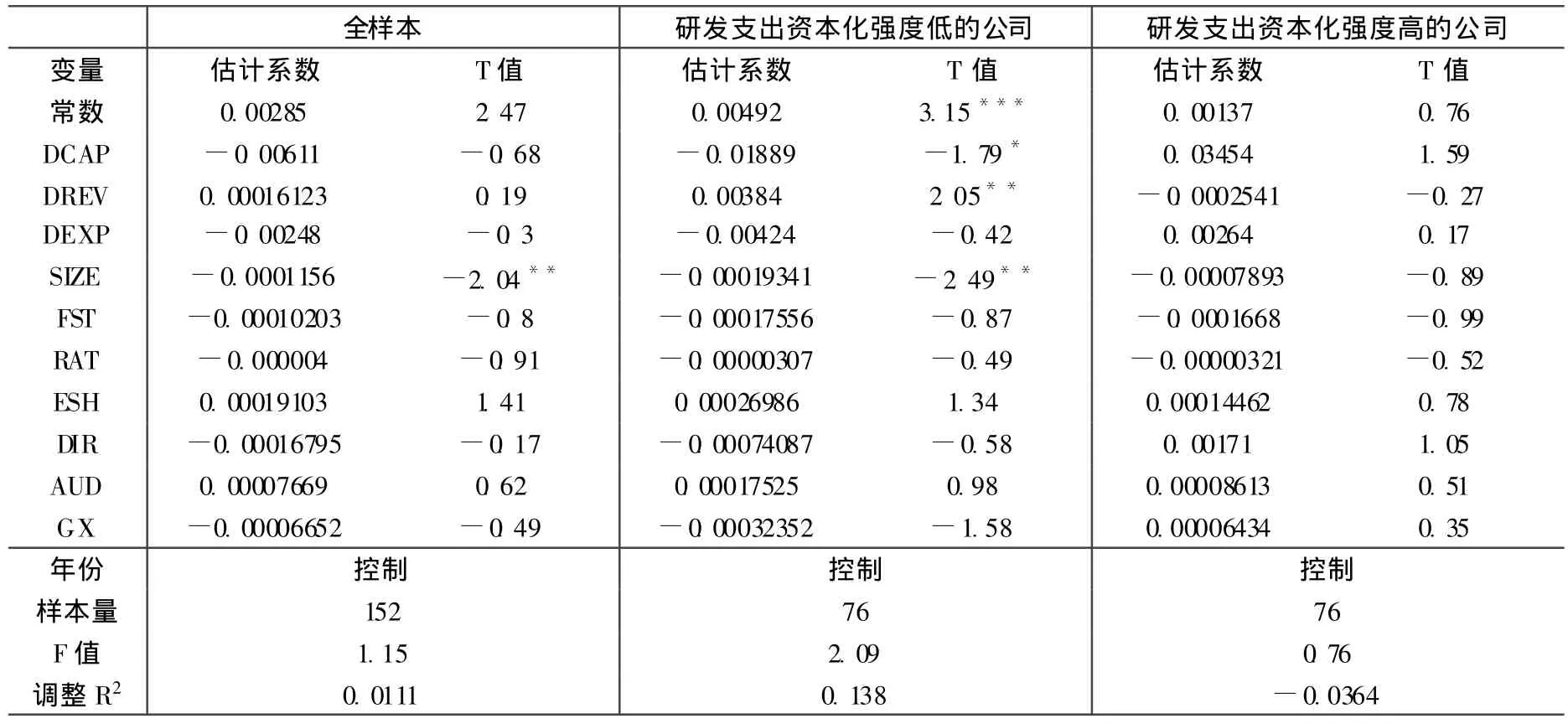

表4显示,在那些研发支出资本化强度更大的公司,研发支出资本化每增长1个百分点,上市公司高管薪酬却减少0.01889个百分点,且在10%的水平上显著;而其它盈余每增长1个百分点,上市公司高管薪酬将增长0.00384个百分点,且在5%的水平上显著,这一结果与假设2相悖离。表明委托人并不理性,对研发支出资本化及其转化所形成的无形资产带来的股东现实财富与未来财富的增加,以及获得的市场竞争优势,毫无察觉,并没有给予更高的薪酬激励系数。

研发支出资本化的低敏感性可能与以下因素有关。由于研发产出效应的滞后性,研发活动往往要经历前期基础研究、开发、后期维护等众多流程,即使研发活动已经形成满足资本化条件的开发支出,但其是否可顺利转化为实际生产力,所形成的无形资产能否为企业带来预期的经济效益,所生产的新产品是否为市场所接受等都具有不确定性,且需经历较长时期才可以观察到。委托人无法辨别自身利益的可实现性与现实性的差异,导致激励不足[22]。

表4 管理层薪酬-业绩灵敏度的回归结果

(三)稳定性检验

借鉴已有研究,做替代变量检验,分别用 “薪金最高的前三名高管 (COM1)”、“薪金最高的前三名董事 (COM2)”表示高管薪酬,稳定性检验的结果与上述实证结果一致①这部分稳健性检验的结果和数据限于篇幅没有列出,有兴趣的读者备索。。

六、基本结论

本文以2007-2009年沪深两市A股上市公司为研究对象,分析了研发支出资本化与管理层薪酬之间的相关性,并进一步考察研发支出资本化与管理层薪酬之间敏感系数。实证结果表明:我国上市公司的管理层薪酬与资本化研发支出强度显著正相关;在研发支出费用化强度更高的公司,管理层薪酬与研发支出费用化强度不存在显著相关性;相对于企业盈余,我国上市公司委托人并未给予研发支出资本化更高的薪酬激励,即使在研发支出资本化强度更高的公司也是如此,说明委托人无法理性察觉,由研发支出资本化所形成的无形资产带来的股东未来财富的增加。

[1] 方军雄.我国上市公司高管的薪酬存在粘性吗?[J].经济研究,2009,(3):110-124.

[2] Jensen,M.,and K.Murphy.Performance Compensation and T op Management Incentives[J].Journal of Political Economy,1990,(98):225-264.

[3] Gibbons,R.,and Murphy,K.J.Relative performance evaluation for chief executive officers[J].Industrial and Labor Relations Review,1990,(43):30-51.

[4] Holmstrom,B.Moral hazard and observer ability[J].Bell Journal of Economics,1979,10(1):74-91.

[5] Fama,E.F.Agency problems and theory of the firm[J].Journal of Political Economy,1980,(88,April):288-307.

[6] Matthews Lilling.The Link Between CEO Compensation and Firm Per for mance:Does Simultaneity Matter[J].Atlantic Economic Journal.2006,(34):101-114.

[7] Giorgio Canarella.Arman Gasparyan.New insights into executive compensation and film performance:Evidence from a panel of “new economy”firms,1996-2002[J].Managerial Finance,2008,34(8):537-554.

[8] 李增泉.激励机制与企业绩效——一项基于上市公司的实证研究 [J].会计研究,2000,(11):24-30.

[9] 杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究 [J].会计研究,2007,(1):58-65.

[10] Core,J.,Holthausen R.,Larcker,D.,Corporate governance,chief executive officer compensation,and firm performance[J].Journal of Financial Economics 1999,(51):371-406.

[11] Cyert,Richard,Sok-Hyon Kang and Praveen Kumar,Corporate Governance,Takeovers,and Top management Compensation:Theory and Evidence[J],Management Science.2002,48(4):453-69.

[12] Hartzell,J.C.,and L.T.Starks.Institutional investors and executive compensation[J].The Journal of Finance,2003,58(6):2351-2374.

[13] 林浚清,黄祖辉,孙永祥.高管团队内薪酬差距、公司绩效和治理结构 [J].经济研究,2003,(4):31-40.

[14] 徐向艺,王俊韦华,巩震.高管人员报酬激励与公司治理绩效研究——一项基于深、沪A股上市公司的实证分析 [J].中国工业经济,2007,(2):94-100.

[15] 王克敏,王志超.高管控制权、报酬与盈余管理——基于中国上市公司的实证研究 [J].管理世界,2007,(7):111-119.

[16] Shijun Cheng.R&D Expenditures and CEO Compensation[J].The Accounting Review,2004,(79):305-328

[17] Geiger,S.W.and L.H.Cashen,Organizational Size and CEO Compensation:The Moderating Effect of Diversification in Down scoping Organizations[J].Journal of Managerial Issues,2007,19(2):233-52.

[18] 张周.基于股市行情的薪酬激励与研发支出关系研究[J].会计之友,2010,(9):100-102.

[19] Bebchuk,L.,and J.Fried,Pay without Performance:The Unfulfilled Promise of Executive Compensation(D),Harvard University Press,Cambridge,MA.2004.

[20] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005,(2):92-101.

[21] Reidl,E.J.,An Examination of Long-Lived Asset Impairments[J].The Accounting Review,2004.179(13):823-852.

[22] Lippert,R.,Moore,W.Compensation Contracts of Chief Executive Officers:Determinants of Pay-Performance Sensitivity[J].Journal of Finance Research,1994,(17):321-332.