浅析碳金融在我国的发展现状与对策

唐秀伟,连可晴

(1.东北电力大学经济管理学院,吉林 吉林 132012;2.华侨大学经济与金融学院,福建 泉州 362021)

当前,应对气候变化已成为全球问题。国际经验显示,减少二氧化碳等温室气体排放从而减缓全球气候变暖步伐,需要政策、技术和资本的共同支撑。其中市场机制和金融工具的作用非常关键。对我国这样的发展中大国而言,通过有效机制、以金融方法应对气候变化,更具长远的现实意义。

1 碳金融产生背景

图1 碳交易市场架构

碳金融,根据世界银行的定义,是指提供给购买温室气体减排项目的资源。更一般地,碳金融被认为是应对气候变化的金融方法,主要围绕碳排放权交易展开,包括了以碳排放权为基础和衍生的金融产品以及碳减排相关的信贷、投融资、保险等金融服务[1]。碳金融将大大推动全球碳交易市场的价值链分工,CDM(清洁发展机制)、JI(联合实施机制)、IET(国际排放权交易)等碳交易机制都能充分发挥作用(见图1)。

根据《京都协议书》规定,我国将以发展中国家身份参与清洁发展机制(CDM)下项目的开发。我国拥有巨大的碳排放资源,并已确定碳减排规划,需要大力推广节能减排技术,努力提高资源使用效率。

2 我国碳金融的发展现状

中国由于拥有巨大的碳排放资源,碳交易及其衍生的市场发展前景广阔。截至2010年3月,中国在联合国成功注册的清洁发展机制计划达752个,获得了联合国执行理事会核查认证的减排量证书(CER),占全球获认证项目总数的36.3%,预期可产生的年均减排量可达到1.88亿吨二氧化碳当量,占项目总量的48.4%[2]。预计年减排二氧化碳1.9亿吨,约占全球注册减排量总量的58%,注册的计划数量和年减排量均占世界第一[3]。但总体来说,我国碳金融市场发展较为缓慢,在发展过程中还存在不少困难。

2.1 缺乏统一的碳交易中介市场,定价能力较弱

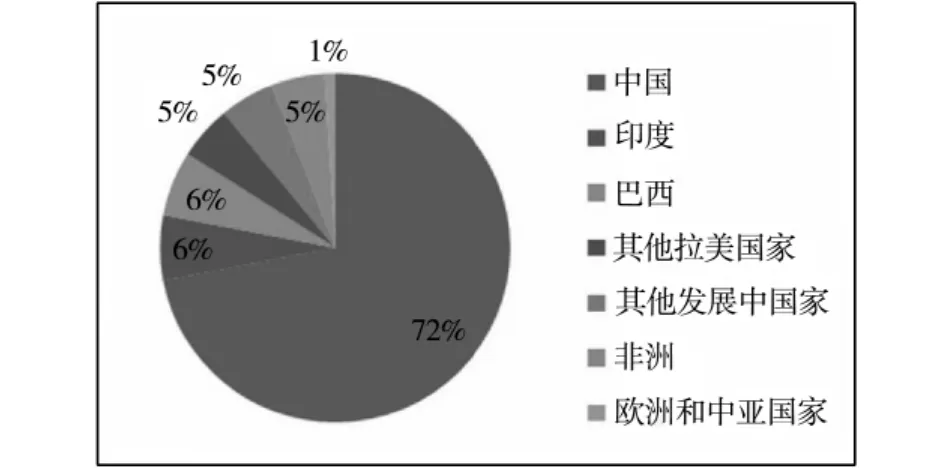

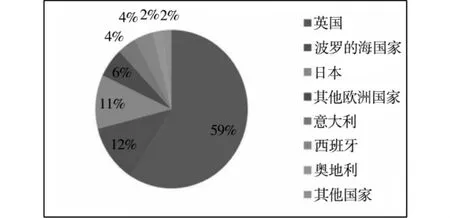

中国从2005年起就开始成为全球最大的CDM初级市场供给方[4],如图2所示。但与碳排放资源数量巨大不相称的是我国在定价方面的弱势地位。一方面,由于发展中国家参与国际碳金融交易的主要渠道是清洁发展机制,而欧盟等发达国家主导了该类市场需求。如图3所示,欧盟国家基本上就是CDM的单一最大买家,从2002年开始欧盟占到了每年CDM额度交易的75%以上,因此这种不均衡使得发展中国家缺失了在全球碳交易市场上的定价权和主动权。另外一个原因在于现阶段国内企业在国际上出售碳减排量基本是分散定价的,缺乏发育完全的碳交易中介市场。当前我国企业参与CDM一级市场交易的方式,一部分是通过经纪商从中撮合中国的项目开发者和海外的投资者,而另一种主要的途径是由一些国际大投行充当中间买家,收购中国市场上的项目,然后打包到国际市场上寻找交易对手方。CDM交易规则的严格性和开发程序的复杂性,使得非专业机构被排除在此类项目的开发和执行范围外。在国外,CDM项目的相关操作多数是由专业的中介机构完成,而我国本土的中介机构尚处于起步阶段,难以开发或者消化大量的项目。

图2 2007年CDM项目出售的CER占比按国家分布

图3 2007年CDM和JI的一级市场购买国家分布

2.2 国内金融机构在碳融资和碳金融服务项目上参与度不足

国际碳交易市场中,目前衍生产品交易数量和金额已经远远超过基础产品,排放权以及与排放权相关的远期、期权是最主要的交易工具。而我国金融机构目前参与碳金融的深度和广度有限,碳金融的相关项目发展缓慢,缺乏在碳金融方面的产品创新[5]。

另外,缺乏碳金融专业人才建设也是制约这一项目发展的瓶颈,碳金融业务的开展,要求相关人员不仅要具有涉及金融方面的专业技能,同时,还要掌握碳专业技术知识。国内金融机构的人才储备明显不足,也是目前金融机构亟待解决的问题。

2.3 支持碳金融的政策环境有待进一步完善

发展碳金融是个系统工程,目前中国碳金融体系尚不完善,通过政策引导、规则制定等手段来支持“低碳经济”发展的力度还远远不够。碳金融业务对象主要集中在高耗能、高污染、资源性的行业中,此类行业在CDM项目开发过程中,周期比较长,而且有很大的不确定性,往往导致转型企业自己的经营成本大幅度的上升,盈利能力下降,虽然有社会效益但缺乏经济效益。另一方面,由于缺乏有效的风险补偿、担保和税收减免等综合配套政策,支持产业结构调整由高碳向低碳转型,直接导致银行信贷风险上升,削弱银行支持力度。

3 我国碳金融的发展对策

3.1 加强碳交易平台的建设,培育统一标准的碳交易中介服务体系

我国应加快对国际碳市场交易制度、定价规律的研究,加强与国外中介机构的合作,尽快制定本土的碳市场交易规则,建立类似于欧盟排放交易机制下的碳排放权交易市场。鼓励民间机构和金融机构进入,重视金融机构作为资金中介和交易中介的作用,允许金融中介购买或者与项目业主联合开发CDM项目。除此之外,建设中国自己的碳金融交易所也将有助于推动中国经济发展转型,有助于为低碳经济提供一个准金融平台。

3.2 金融机构积极参与碳排放权市场交易相关金融服务

金融机构可结合我国十二五规划目标,在贷款的审批上,针对不同行业制定不同的强减排要求,承诺达标企业优先获得融资;投资银行和商业银行可发行与碳排放权挂钩的结构性投资产品如挂钩债券,其债券的利息支付规模随减排单位价格波动而变化;在场外交易市场上,金融机构也可开发以未来碳排放权为抵押的贷款证券化,提高原始CDM交易流动性;另外金融机构和保险公司可开发为降低碳排放权的交付风险而提供履约担保或者保证保险等。

积极参与国际碳金融市场操作,以更好地运用国际市场的成熟模型,开发国内碳金融工具,参与国内碳金融市场。目前,世界银行、国际金融公司、亚洲开发银行等多个国际金融组织都成立了相当规模的环保项目基金。加强与这些国际金融组织的合作,加强与国际排放权交易机构的交流合作。

吸取国外环境风险评估和管理的有利经验,培养专门人才从事碳金融业务的开发与操作,培养CDM机制下碳金融领域的高素质团队。

3.3 落实碳金融支持政策,规范我国碳金融管理机制

应加大扶持低碳金融的政策力度。通过抽调专项财政资金,建立科学合理的碳金融业务的利率补贴、税收优惠、风险补偿等激励机制;对环境保护和节约资源设施建设、环保设备投资提供中长期优惠贷款制度;对低碳企业上市发行股票、公司债、企业债融资开展绿色通道。

另外金融监管当局应吸取国际上的先进经验,对相关碳金融业务的具体风险因素进行分析,出台相关的风险控制标准,指导金融机构合理地开展碳金融业务。

[1]邹亚生.低碳经济背景下我国的碳金融发展之路[J].中国金融,2010(4):45-46.

[2]王硕,闫君.低碳金融:机遇还是挑战[J].中国商界,2010(7):57-58.

[3]乔海曙,张清平.发展碳金融助推“低碳经济[N].光明日报,2010-03-16.

[4]赵媛媛,张赟,王成.碳排放权交易全景研究——替代能源策略专题报告[R].2009-06-11.

[5]李东卫.我国“碳金融”发展的制约因素及路径选择[J].新会计,2010(4):58-63.