基于网络分析法的我国商业银行操作风险影响因素实证分析

汤凌霄,张艺霄

(长沙理工大学经济与管理学院,湖南长沙410076)

一、引言

操作风险是一种与银行相伴而生的古老风险。随着信息技术的广泛运用和创新产品的交易增多,其形式日趋多样、影响因素日益复杂。1991年,“操作风险”一词由 COSO[1](Committee of Sponsoring Organizations of the Tread way Commission)正式提出。随后,国际金融组织及学术界对它展开广泛研究[2-5]。研究主要围绕操作风险定义、成因、类型、度量及其防范治理等内容展开,操作风险度量是其中颇具基础性和关键性的问题。对此,巴塞尔委员会[6](2001)提出采用基本指标法、标准法和高级计量法;Medova和 Kyriacou[7](2001)将极值理论运用到操作风险领域,构造BMM(Block Maxima Method)模型和POT(Peaks over thorehold)模型;Andreas[8](2007)整合极值理论与VaR理论提出“EVT-VaR”法等等。国内学者对这些方法也有一些介绍和运用[9-13]。这些方法各有利弊,有的虽然风险敏感性强,能识别不同银行业务类别损失,但对操作风险损失事件历史数据积累和风险量化经验要求很高(如高级计量法和极值理论);有的虽然对数据要求不高、计算简便,但不能揭示不同银行操作风险的特征,风险敏感性低,且可能对风险管理形成负激励(如基本指标法和标准法);大部分方法在度量操作风险时很少考虑不同损失事件之间的相关性,与实际情况不相吻合,导致结果准确程度较低。

网络分析法(The Analytic Network Process,ANP)能够较好地克服原有方法对数据积累和量化管理经验要求较高、不能考虑损失事件间相关性等缺陷,并能实现多家银行操作风险状况的横向比较,是目前度量操作风险影响因素最好的方法。美国运筹学家Saaty[14]在层次分析法基础上突破同层次元素相互独立的假设条件、考虑到同层次元素间的依赖关系和不同层次元素间的反馈关系,将其发展为更精确实用的决策分析方法。我国一些学者将ANP应用到操作风险领域,在建立操作风险指标体系基础上、构建ANP模型予以分析。方芳、秦天保(2005)[15]将操作风险影响因素分为人员、流程、系统和组织四类,建立包括4个一级指标、28个二级指标的指标体系,利用ANP识别出我国当前操作风险依影响因素重要程度排序为内控制度>治理结构>内部欺诈>外部欺诈等;梁伟等[16](2007)从内部程序、人员因素、系统因素、外部环境、组织因素等方面选取关键指标,建立包括5个一级指标、19个二级指标的指标体系,结论显示长期内导致银行操作风险最关键的因素是治理结构,其次是内控制度和组织文化;孟姝希、周宗放[17](2009)结合梁伟等人的研究成果,将操作风险影响指标分为内部、外部、流程和系统因素,并进一步选取关键风险指标,建立包括4个一级指标、17个二级指标的指标体系,得出员工素质和薪酬结构是影响操作风险重要因素的结论。

以上文献对我国银行操作风险进行评估或评级,有助于识别其影响因素。但存在三方面不足:第一,指标体系主要参照巴塞尔委员会和西方商业银行的做法而建立,并未根据我国银行操作风险状况,对指标的分类和选取作精心调整。如有学者虽然已考虑到内部控制、公司治理等内部制度,但忽略影响我国更深层次的产权制度因素。又如,与国内相比,国外银行业来自流程和系统因素的操作风险形式多样、发生频繁,因此,国外学者往往将其分为两大类、并划分众多子风险。而我国来自这两方面的操作风险形式单一、且发生概率低,直接照搬国外指标,显然不符合我国银行业现状。第二,评估专家数量过少且评估对象较单薄。ANP中判断矩阵的数值依赖于专家评分,因而受专家知识结构、经验等影响。已有文献依赖于一个或5个专家评分,由于专家人数过少,严重影响评分结果的准确性,并最终影响指标的排序和结论的可靠性。另一方面,已有文献的评估对象一般是从国有控股银行中选取一家、股份制银行中按不同资产状况和上市情况选取两家,不足以涵盖我国银行业。第三,ANP计算出的元素集权重矩阵、加权超矩阵、极限矩阵等有众多分析意义。已有文献侧重于对极限矩阵的分析和对评估对象的评级,较少对有助于揭示我国银行操作风险状况的其他矩阵进行分析。

针对以上问题,我们重新设计和选取指标,建立包括人员、制度、过程与系统、外部因素4个一级指标、21个二级指标的指标体系,力求能够反映我国商业银行操作风险影响因素全貌。然后在考虑各因素相互关系的基础上运用ANP进行实证分析,量化各因素对操作风险的影响程度。总体而言,我们的改进主要体现在以下3个方面。

第一,结合我国银行业现状及操作风险特征,改进指标体系。(1)突出制度因素,将其列为一级指标C2。国外与制度相关的影响因素涉及公司治理结构、内部控制等内部制度,如巴塞尔委员会在《有效银行监管的核心原则》[18]中指出“最大的操作风险在于内部控制和公司治理机制的失效”。因此,二级指标选取公司治理e22和内部制度e23。在此基础上,我们加入产权制度e21,这是因为,对于我国以间接融资为主体、间接融资又以国有银行为主体的融资结构而言,银行国有股独大的产权制度安排不仅造成所有者缺位、引发内部人控制和代理人道德风险,同时也制约内部制度作用的发挥,对操作风险的影响不容忽视。此外,二级指标还应包括组织结构e24、激励约束e25和人事政策e26。

(2)合并过程与系统因素,将其列为一级指标C3。在巴塞尔委员会和英国银行家协会的界定中,过程因素包括“支付清算/传输风险”、“文件/合同风险”、“估价/定价风险”等;系统因素包括“系统开发和执行”、“系统失败”、“系统安全”等。相比国外,我国流程和系统因素导致的操作风险,无论是类型,还是频率,均少于国外,且少于国内其他内部因素,这与我国目前银行业务种类较少、信息化程度较低有关。因此,我们将其压缩为一类因素予以考察。对于该因素,我们从银行为提供产品和服务而进行的一系列活动、处理业务的信息技术系统等方面选取影响较大的风险指标,包括流程设计e31、流程执行e32、系统设计e33、系各一家,共四家银行。判断矩阵来自“针对各个统漏洞e34、信息安全e35和技术开发e36等。

(3)充实一级指标人员因素C1。人员因素是操作风险的首要来源。巴塞尔委员会将其归为“内部欺诈”、“雇佣活动与工作状况”、“客户、产品和业务操作”等方面。英国银行家协会则认为人员因素通过“雇员欺诈/犯罪”、“越权行为/欺诈交易/操作失误”等形式引致操作风险。我国学者往往选取人员素质e12、内部欺诈e15、工作负荷e16等指标予以考察。人致型操作风险往往与人员风险重要性认识不足、风险理念缺乏有关。同时,道德风险的存在,也使得银行更易发生员工工作懈怠和管理人员金融腐败等现象,而且我国金融腐败所致操作风险案件较国际活跃银行更为严重。因此,我们将风险认识e11、工作懈怠e13、金融腐败e14。等纳入二级指标体系。

(4)扩展一级指标外部因素C4的内涵,加入银行监管、市场约束等指标。顾名思义,外部因素来自银行外部,是银行无法预料且不可控的。常见的风险指标主要是来自第三方故意欺诈、非法侵占财产或规避法律等的外部欺诈。最近一次的LDCE项目①巴塞尔委员会下属的风险管理小组(Risk Management Group,RMG)在2008年进行的关于银行操作风险损失数据的调查统计(Loss Data Collection Exercise for Operational Risk,LDCE 项目)统计结果[19]和我国学者对操作风险案件的统计结果显示,外部欺诈不仅是导致国外活跃银行操作风险的主因之一,也使我国银行蒙受重大损失。有学者从操作风险评级考虑,将一些银行不可控的外部因素去除。但我们主要研究操作风险的影响因素,考虑到巴塞尔委员会颁布的《操作风险管理与监管的稳健做法》[20]中,监管者和市场作为银行操作风险管理的外部约束,而被要求参与操作风险管理的评估,因而构造银行监管e41、市场约束e42、外部欺诈e43等二级指标予以全方位考察。

第二,针对评估专家数量过少及评估对象单一状况予以改进。实证分析中,评估对象是在我国银行业格局分类的基础上选取,同时考虑到国有控股银行举足轻重的地位,适当增加其权重,我们选择国有控股银行两家,股份制银行、城市银行银行操作风险状况,在相应准则下,指标间两两重要程度的比较”和“在相应准则下,评估对象中银行间两两重要程度的比较”的原则。我们分别设计两套问卷,访问35位专家。一套为银行内部各指标的比较,由以上银行内部风险管理人员填写;另一套涉及四家银行的横向比较,由熟悉银行状况的银监会监管人员填写。问卷发放35份、回收35份,剔除重复、前后逻辑不一致的7份,共整理出28份有效问卷,增加打分结果的可靠性和科学性。

第三,对ANP计算出的多个矩阵进行分析,以全面评估我国银行操作风险状况。通过整理并分析各矩阵,我们在结论部分不仅得到一级指标、二级指标和各银行整体操作风险状况的权重排序,并识别我国银行操作风险关键影响因素,全面反映我国银行操作风险整体状况。同时,还对四家银行内部各指标的权重状况进行列表,进一步识别和比较不同银行各自的操作风险状况。

二、我国商业银行操作风险影响因素ANP模型的建立与解析

(一)模型结构

一级指标相当于ANP中的元素集(cluster),二级指标相当于元素(elements)。元素间相互影响,如:在元素集“人员因素”中,元素“工作懈怠”受本元素集中的“风险认识”和“人员素质”的影响,因为与操作风险有关的价值观、管理理念等风险认识约束着员工的行为,而员工本身素质的高低也影响着工作懈怠发生的频率。同时,“工作懈怠”还受元素集“制度因素”中“激励约束”等影响,因为委托-代理理论表明委托人可通过激励机制使代理人与其目标函数一致,约束员工偷懒、玩忽职守等行为。元素集内的元素受本元素集内元素的影响,称为内部依赖(inner dependence)[21],而受集外元素影响时,称为外部依赖(outer dependence)。由于元素众多,内外部依赖关系十分复杂,我们以表格形式展示所有元素间的相互关系(表1)。

表1 我国银行操作风险影响因素间的依赖关系

图1 基于ANP的我国银行操作风险影响因素模型结构

操作风险影响因素间通过依赖关系构成错综复杂的网络结构,如图1所示。

模型分为控制层和网络层两部分。控制层的总目标“我国商业银行操作风险”既是评价目标又是评价准则,所有的元素均以此为准则进行比较。网络层受控制层支配,包括 C1,C2,C3,C4四个元素集及其下元素。元素间构成相互依赖或反馈的网络结构。其中,单向连接直线箭头表示两个元素集间存在单向外部依赖关系,双向连接箭头表示两个元素集间存在相互反馈的外部依赖关系,而弧形连接箭头表示该元素集之下的元素间是非独立的,构成内部依赖关系。

(二)模型解析

判断矩阵是计算各个矩阵的基础。未加权矩阵来自所有元素在准则下两两比较得到的排序向量的组合,该超矩阵列向量归一化后可得加权超矩阵,极限化处理加权超矩阵后得到的唯一的、收敛的极限值即为极限超矩阵。

1.未加权超矩阵

本文网络层有元素集 C1,C2,C3,C4,其中 Ci包含元素ei1,ei2…ein。以总目标“操作风险”为主准则,以某一风险影响因素ejl(l=1,…,nj)为次准则,两两比较与之有依赖反馈关系的其他风险影响因素(表1)对ejl影响的大小,影响程度按照1-9标度(表2)构造判断矩阵并检验一致性指标CI(consistent index)[22]:

λmax为矩阵的最大特征根,当CI<0.1时通过一致性检验。

表2 判断矩阵标度

如以e11为次准则,对元素集C1中的元素e11,e12,…,e16构造判断矩阵,并求得归一化特征向量,该向量表示元素集C1中元素对e11影响程度的局部排序向量或权重。

e11 e11,e12,…,e16归一化特征向量e11 e12e16 w11(11)w12(11)w16(11)

依次求得元素集C1中的所有元素对e11,e12,…,e16影响程度的局部排序向量

当Cj中元素不受Ci中元素影响时的Wij=0。依次求得 W12、W13、…、W44,记

W即为主准则下的未加权超矩阵,可实现同元素集中元素间影响权重的比较。

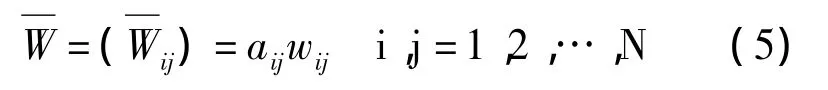

2.加权超矩阵

由于仅考虑了同层次元素间的影响,未加权超矩阵W中Wij的列向量是归一化的排序向量,但矩阵W的列向量并非归一化,为了能够反映不同层次元素的权重排序,需要在主准则下,以元素集Cj为子准则,两两比较元素集Ci对Cj的重要程度并构造判断矩阵,求得元素集排序向量。

Cj C1C2C3C4归一化特征向量C1 C2 C3 C4 a1j a2j a3j a4j

依次求得所有元素集对应的归一化特征向量(a1j,a2j,a3j,a4j)T并组合得到元素集权重矩阵 A:

矩阵A即为元素集权重矩阵,是由未加权超矩阵得到加权超矩阵的关键矩阵,从中可得到各元素集对银行总体影响程度的大小,即各一级指标的权重大小。将元素集权重矩阵A乘以W,从而对未加权矩阵进行加权,得到列向量归一化的加权超矩阵

3.极限矩阵

为求极限矩阵,需要对加权超矩阵做稳定处理。记

三、基于国内四家银行的实证检验

如前所述,我们选择两家国有控股银行(bank11、bank12),一家股份制商业银行(bank2)和一家城市商业银行(bank3)作为评估对象。银行方案与风险影响因素通过指标之间和指标与评估对象之间的依赖与反馈关系建立ANP模型。

对有效问卷中专家的打分结果进行加权计算,并结合统计资料、学者研究等已有成果加以调整,得到判断矩阵的原始数据。由于ANP计算十分复杂,我们运用超级决策软件(Super Decision)[23]帮助计算。将数据输入软件并进行一致性检验,接受CI<0.1的判断矩阵。由于判断矩阵较多,本文仅列出关于“金融腐败”的人员因素中相关元素两两比较的判断矩阵(表3)。在此基础上,利用软件中Computation功能计算未加权超矩阵、元素集权重矩阵(表4)加权超矩阵和极限超矩阵。

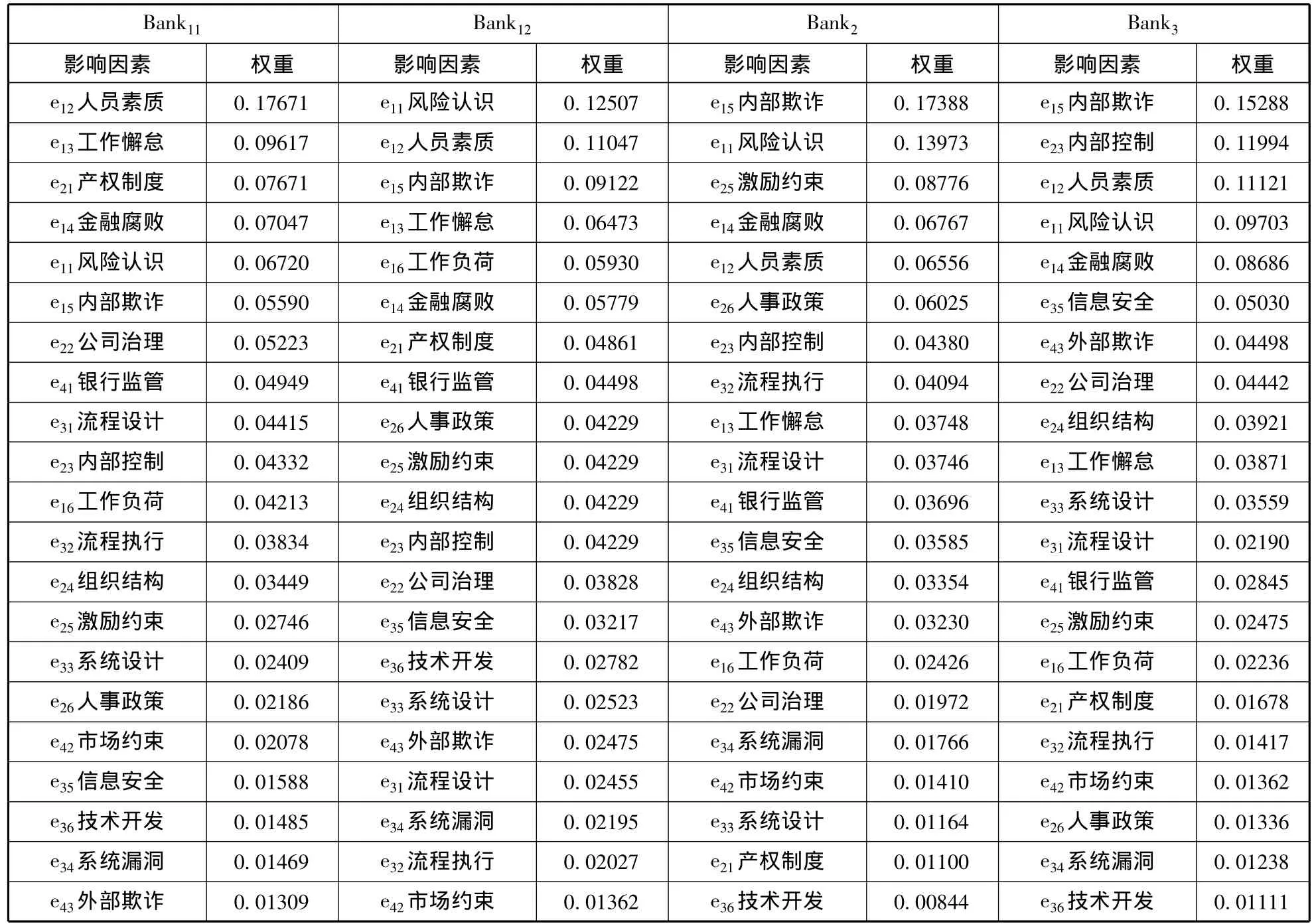

从加权超矩阵中整理各家银行操作风险具体影响因素权重排序,见表6。

表3 判断矩阵

表4 元素集权重矩阵

表5 加权超矩阵(部分)

表6 四家银行操作风险影响因素权重排序表

表7 全局权重排序

从极限矩阵可得到对应因素对总目标的影响程度和各银行操作风险相对大小。由于各列向量相同,本文只取一列,并按全局权重大小从高到低排列如表7。

四、分析与结论

第一,影响我国银行操作风险最重要的是人员因素。巴塞尔委员会关于国际活跃银行操作风险损失数据调查显示(2008),其操作风险多集中于“执行、交付和流程管理”、“外部欺诈”和“顾客、产品和业务操作”等事件类型,除人员因素外,更多因银行法律文件缺失和不完善、操作流程复杂及外部事件冲击引起。而我们的计算结果显示,一级指标中,影响我国银行操作风险因素依重要程度排序为人员因素(0.508581)>制度因素(0.256062)>过程与系统因素(0.151995)>外部因素(0.083362)。说明人员因素是我国最重要的风险来源。究其根源,一是由于我国银行职员业务素质低、风险识别和管理能力有限,从而导致员工操作失误或违规执行;二是我国人事制度行政化、激励约束机制不足也容易产生消极、滥用职权、谋取私利等现象;三是我国银行职员往往受东方文化“人治”、“人情”和“关系”观念影响,不按规章流程办事。因此,应致力于完善银行风险文化,提高员工风险认识,健全激励约束机制和人事任用制度,增强制度执行力,以防范人致型操作风险。

第二,内部控制和公司治理结构是影响我国银行操作风险的重要因素。巴塞尔委员会认为“对付操作风险的第一道防线是严格的内部控制机制”。根据我们的计算,二级指标中,影响我国银行操作风险因素依重要程度排序为内部控制(0.13346,1①数字表示该因素在全局权重排序中从大到小的名次,下同。)>人员素质(0.10822,2)>公司治理(0.07588,3)>风险认识(0.07343,4)等,从加权超矩阵中可知,二者还是影响激励约束、人事政策、员工风险认识和行为等的主要因素。可见,有效控制操作风险不能仅关注操作风险管理本身,还应加强和完善内部控制,建立良好的公司治理结构。

第三,对比四家银行操作风险状况,四家银行操作风险按严重程度排序依次为国有控股银行>城市银行>股份制银行。其中,“产权制度”对4家银行的影响程度排序为Bank11(0.07671,3)>Bank12(0.04861,7)>Bank2(0.01100,20)>Bank3(0.01678,16)。可见,产权制度缺陷是造成国有银行操作风险相对重要的因素。国有银行虽然通过股份制改造、引入战略投资者,但国家仍是主要控股者,不明晰产权难以明确操作风险管理的责任主体,也影响其他制度因素发挥防范风险作用。同时,国有银行中“工作懈怠”问题也较突出。它对国有银行的影响程度排序为Bank11(0.09617,2)、Bank12(0.06473,4),这与国有银行薪酬制度弹性小,“官本位”思想以及员工在国有企业工作的优越感等心理态度有关,应注重合理激励约束机制的构建,引入适度竞争,提高员工工作积极性,以避免工作懈怠引发的操作风险。对其他银行而言,流程设计、信息安全等过程与系统因素的影响相对较明显。虽然该因素对我国银行整体操作风险的影响不高、权重为0.151995,但随着更多创新产品、新型业务的出现和软硬件、信息技术的更新换代,这类因素影响权重将上升,因此,应及早防范过程和系统中的操作风险隐患。

第四,银行监管在一定程度上影响我国银行操作风险。有效控制操作风险不仅需要银行加强内部风险控制和管理,还需要监管部门对银行进行监督。在所有因素权重排序中,银行监管权重为0.02288,在21个指标中排第10位,是外部因素中最重要的。我国银行风险监管缺乏专业技术手段、银行监管信息系统不健全,尚未形成完善的操作风险监管体系,尤其在操作风险多发的基层机构监管最为薄弱。因此,需要着力完善银行监管、提高监管效率,以加强银行监管对商业银行的外部约束。

第五,金融腐败对我国商业银行操作风险的影响不容忽视。金融腐败因素的全局权重为0.02071,在四家银行中影响权重排序均较靠前。金融腐败导致的操作风险案件一般涉案金额巨大,往往涉及中高层管理人员,具有一定隐蔽性,严重影响银行声誉、给银行造成巨大损失。金融腐败往往与银行内部控制、公司治理结构形成的制衡机制不足有关。因此,防止金融腐败造成的操作风险,不仅需要银行加强自身内部控制,也应完善信息披露机制,与银行监管一起构成银行操作风险有效的外部约束。

[1]Internal Control- Integrated Framework.Committee of Sponsoring Organizations of the Tread-way Commission[R].1992:33-36.

[2]British Banker's Association.Operational Risk,the Next Frontier[M].Philadelphia:Pricewater house Coopers,1999:53-59.

[3]Financial Services Authority.CP142:Operational risk systems and controls [EB/OL]. [2002 - 07].http://www.fsa.gov.uks.

[4]Basel Committee on Banking Supervision.The New Basel Capital Accord[R].Switzerland:Basel Committee Publications,2004.

[5]Sergio Scandizzo.A Fuzzy Clustering Approach for the Measurement of Operational Risk[C].Knowledge-Based Intelligent Information Engineering Systems,1999:324 -328.

[6]Basel Committee on Banking Supervision.The New Basel Capital Accord(The Second Consultative Document)[EB/OL].[2001 -01].http://www.bis.org.

[7]Medova E A,Kyriacou M N.Extremes in Operational Risk Management[J].Centre for Financial Research Judge Instituteof Management University of Cambridge,2001,3:1 -33.

[8]Andreas A J.The Treatment of Operational Risk under the New Basel Framework - Critical Issues[DB/OL].[2007 -04-08].http://www.ssrn.com.

[9]田 玲,蔡秋杰.中国商业银行操作风险度量模型的选择与应用[J].中国软科学,2003(8):38-42.

[10]刘 睿,巴曙松.基于记分卡的商业银行操作风险控制模拟研究[J].金融与经济,2010(2):14-17.

[11]樊 欣,杨晓光.操作风险度量:国内两家股份制商业银行的实证分析[J].系统工程,2004(5):44-48.

[12]高丽君,李建平,徐伟宣.基于POT方法的商业银行操作风险极端值估计[J].运筹与管理,2007,16(1):112-117.

[13]张宏毅,陆 静.运用损失分布法的计量商业银行操作风险[J].系统工程学报,2008,23(4):411-416.

[14]Saaty T L.The Analytic Network Process[J].Iranlan Journal of Operations Research Winter,2008,1:1 -27.

[15]方 芳,秦天保.商业银行操作风险评估-使用网络分析法[J].管理科学,2005,18(5):45-52.

[16]梁 伟,胡利琴,胡 燕.中国商业银行操作风险评级问题研究[J].金融研究,2007(12):135-141.

[17]孟姝希,周宗放.基于网络分析法的我国商业银行操作风险评级模型研究[J].管理学家,2009(11):32-38.

[18]Basel Committee on Banking Supervision.Core Principles for Effective Banking Supervision[EB/OL].[2011 -06 -10].http://www.bis.org.

[19]Basel Committee on Banking Supervision.Results from the 2008 Loss Data Collection Exercise for Operational Risk[M/OL].[2011-06-10].http://www.bis.org.

[20]Basel Committee on Banking Supervision.Sound Practices for the Management and Supervision of Operational Risk[M].Basel Committee Publications,2003,96.

[21]Saaty R W.Decision Making in Complex Environments:The Analytic Hierarchy Process(AHP)for Decision Making and The Analytic Network Process(ANP)for Decision Making with Dependence and Feedback[M/OL].[2011 -06 -10].http://superdecisions.com.

[22]王莲芬.网络分析法(ANP)的理论与算法[J].系统工程理论与实践,2001(3):46-47.

[23]刘 睿,余建星,孙宏才.基于ANP的超级决策软件介绍及应用[J].系统工程理论与实践,2003(8):141-142.