市场化进程、法律保护与超控制权收益关系的实证研究

刘立燕

一、序 言

刘少波(2007)指出控制权收益是控制权成本的补偿,是控制权的风险溢价,它的实现载体是控制权作用于公司治理绩效改进所产生的增量收益,与大股东侵害无关,并且明确提出“作为对中小股东和其他利益相关者造成侵害的,依托控制权的行为能力、与控制权成本补偿无关而为大股东强制获取的超过控制权收益以上的收益,是一种超控制权收益”。中小股东和利益相关者的保护,应在承认合理控制权收益的前提下,遏制超控制权收益。游达明等(2008)首先尝试对我国上市公司的超控制权收益问题进行了计量和实证研究。他们从独立董事比例、董事会规模等微观治理视角对其与超控制权收益之间的关系进行了实证研究,但是却忽略了可能更为重要的制度环境方面的因素。

夏立军,方秩强(2005)指出包括产权保护、政府干预、法治水平、市场竞争等在内的公司治理环境要素会影响到契约的顺利签订和履行,它们是相对于股权结构安排、独立董事制度、接管和并购机制等公司治理机制更为基础性的层面。对于我国不同地区的上市公司,其所处地区的市场化程度、法治水平相差甚大,很不平衡(樊纲,王小鲁,2004)。本文通过对2005-2007年发生控制权转让的上市公司的实证研究,尝试验证在我国同一法律、同一市场规则下,各地不同的市场化进程、法律保护水平等治理环境因素对控制性股东侵害(即超控制权收益)的影响。本文接下来首先回顾了相关文献并提出研究假设,然后描述了变量设计、样本选择与数据来源,接下来给出了实证研究结果,最后是本文的研究结论。

二、文献回顾与研究假设

(一)市场化进程与超控制权收益

我国从1978年开始市场经济的转轨进程,并已经取得了相当的成就。然而,各地的市场化进程并不平衡。市场化程度高的地区,通常政府对市场的干预较少,要素市场、产品市场发育比较充分。Shleifer和Vishny(1997)指出产品市场的潜在竞争将会减少可供转移的租金从而降低控制权私有收益水平。Dyck和Zingales(2004)的实证研究表明产品市场竞争程度每增加一个标准差,控制权价值将下降5.5%。夏立军,方秩强(2005)认为较高的市场化程度与较少的政府干预以及较高的法治水平联系在一起,因而在一个市场化进程较快的地区,上市公司中小股东受到的利益侵害程度也会相对更轻。他们的实证研究也证实了这一假设。

由此我们提出研究假说H1:公司所处环境的市场化程度越高,则控股股东的超控制权收益越低。

(二)法律环境对超控制权收益的影响

LLSV(2002)通过对各国的法系研究指出处于民法系的国家,与处于普通法系的国家相比,对中小投资者的保护更为不力,控制权私人收益的水平也更高。Nenova(2003)的研究也表明:投资者保护程度较差的国家的控制权价值比投资者保护程度较好的国家要大。Dyck和Zingales(2004)的研究证实了法律保护能够约束控制权私有收益,对少数股东较高水平的法律保护和法律执行力度将导致较低的控制权私有收益水平。

我国学者叶会和李善民(2008)研究发现,治理环境能够有效地约束控股股东获取私有收益的行为,进而降低控制权交易价格。姚先国和汪炜(2003)发现,发达国家或地区大宗股权转让溢价水平普遍低于发展中国家,它与这些国家或地区存在着较为完善的中小投资者保护法律和法规相一致。王鹏(2008)研究表明:投资者的法律保护水平与公司绩效正相关;投资者的法律保护水平能减弱控股股东的控制权和公司绩效的关系;投资者保护能降低控股股东对上市公司的资金占用,同时能减弱控股股东的控制权和资金占用的关系;投资者保护水平与外部审计具有相互替代性。

由此我们提出研究假说H2:控股股东超控制权收益与其所处环境的法律保护水平负相关,即法律保护状况越好,超控制权收益越低。

三、变量设计、样本选择与数据来源

(一)变量设计与回归模型

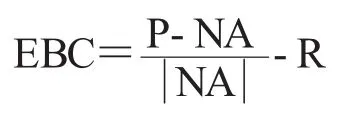

1、因变量:超控制权收益。本文尝试着构造了一个 E BC(Excessive benefits of control)指标用来度量超控制权收益:

其中:EBC代表超控制权收益;P代表每股转让价格;NA代表每股净资产;R代表控制性资本所要求的最低平均回报率,为计算方便以6%表示。

2、测试变量

为了检验市场化进程和法律水平对超控制权收益的影响,我们选择市场化进程指数(MARindex)和法律保护水平指数(LEGindex)作为测试变量。

3、控制变量

Igor Filatotchev 和 Tomasz Mickiewicz(2003)发现控制权私人收益大小与所有权集中度、债务利息率负相关。姚先国和汪炜(2003),唐宗明和蒋位(2002)的研究表明,控制权溢价水平与转让股份的比重呈正相关关系。而朱峰,曾五一(2002)的研究则得出了相反的结论。姚先国和汪炜(2003),唐宗明和蒋位(2002),朱峰,曾五一(2002)发现上市公司企业规模与控制权溢价水平之间呈现出负相关关系,且统计上较为显著。蒲自立(2004)从微观视角研究了控制权收益的影响因素:公司规模、交易价格、公司资产负债率、净资产收益率和每股净资产都会影响控制权的私有收益,且上市公司的资产负债率与公司控制权私有收益之间显示出了显著的负相关关系。但唐宗明和蒋位(2002)没有发现资产负债率的高低与溢价水平之间有显著的统计上的关系。

根据上述研究,笔者选择了上市公司股权变更比例、公司规模、资产负债率和对最终控制人的股权制衡程度指数作为控制变量。其中,对最终控制人的股权制衡程度指数,用事实第一大股东及其一致行动人或关联方的表决权与事实第二大股东及其一致行动人或关联方的表决权比例计算,从而可以更好的反映对上市公司最终控制人的股权制约状况。该指数越大,表明最终控制人受到的股权制衡越少;该指数越接近于1,表明对最终控制人受到股权制衡越大。

构建回归模型如下

模型 1:EBC=а+β1MARindex+β2Trans+β3Size+β4Leverage+β5Concon+ε

模型 2:EBC=а+β1LEGindex+β2Trans+β3Size+β4Leverage+β5Concon+ε

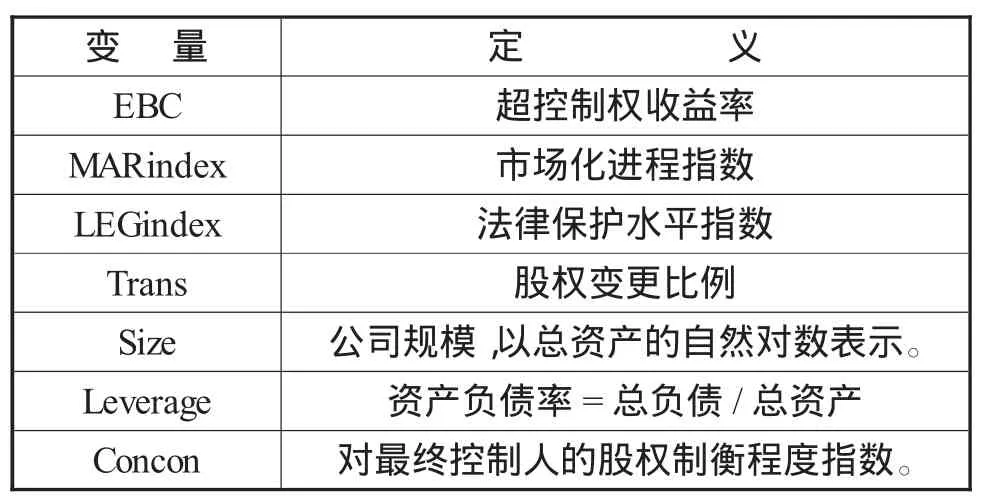

表1 变量的定义

其中,а为常数项,βi为各变量的回归系数,ε为残差项。

(二)样本选择

本文的样本来自深圳国泰安数据库(CSMAR),从2005-2007年度发生股权转让的上市

公司中筛选出同时符合下列条件的记录:(1)转让方式为“有偿协议转让”;(2)交易成功;(3)第一大股东发生变更;(4)超控制权收益为正数。进一步剔除无法获得相关数据的记录,最后得到143个样本。

(三)数据来源

市场化进程指数和法律指数来源于《中国市场化指数——各地区市场化相对进程2004年度报告》,本研究以其对各地区市场化指数的总体评分作为市场化指数的替代变量,以市场中介组织和法律制度环境作为法律水平指数的替代变量。数字越大,表明该地区的市场化程度越高、法律保护水平越好。股权变更比例来自CSMAR,公司规模、资产负债率和股权制约程度由作者根据上市公司年报手工收集。上市公司年报来自于中国证监会指定信息披露网站——巨潮资讯网。所有数据采用Spss13.0进行分析。

四、实证研究结果

(一)描述性分析

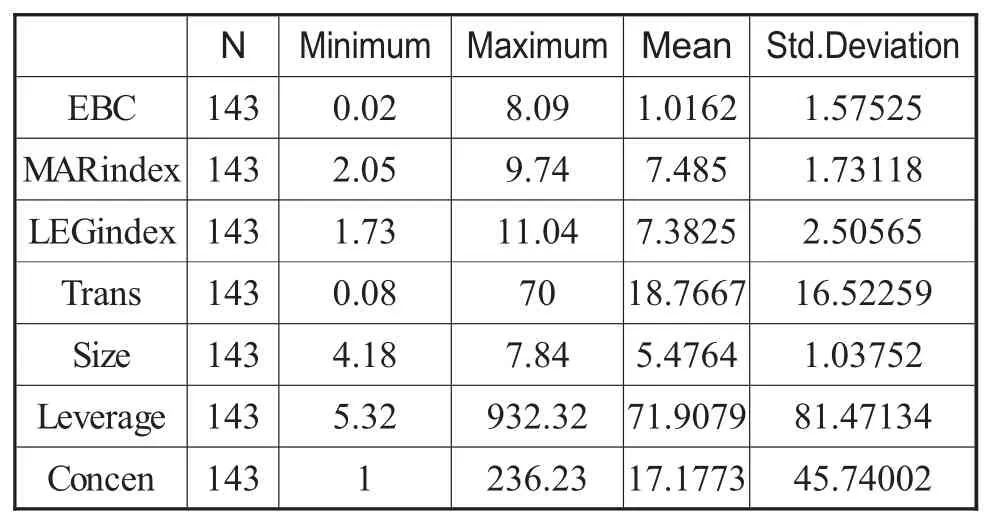

表2 主要变量的描述性统计

主要变量的描述性统计结果显示,样本超控制权收益的最大值为809%,最小值为2%,平均值为101.62%,表明我国上市公司控股股东超控制权收益的水平相当高。市场化进程指数和法律指数的最高值与最低值差异较大。股权转让比例的最低值为0.08%,最高值为70%,平均值为18.77%,最低值很低的原因是收购方通过向多个出让方收购股份来获取控制权,从而单独一方转让股权的比例可能极小,这可能进一步导致股权转让比例的平均值也偏低。资产负债率的最低值为为5.32%,最高值为932.32%,平均值为71.91%,表明样本公司的负债比率较高,且相差悬殊。从对最终控制人的股权制约状况看,最低值为1,最高值为236.23,平均值为17.17,表明样本公司最终控制人受到的股权制约不足,最终控制人对上市公司有相当大的控制权。

表3 回归分析结果

(二)回归分析

表3为回归分析结果。多元回归分析的VIF值表明,各自变量之间不存在严重的共线性问题,回归模型的F值都在1%的水平上显著,Adj-R2都在40%以上能够,表明模型的拟合效果较好。

回归结果显示,在不考虑控制变量时,市场化指数和法律水平指数的系数均显著为负,并在1%水平上通过了显著性检验。在控制了其他变量的影响后,显著水平有所降低。市场化进程指数与超控制权收益负相关,并在10%的水平上显著;法律保护水平指数与超控制权收益负相关,并在5%的水平上显著,从而验证了我们的研究假设。

我们的研究也表明超控制权收益与公司规模成反比,并且在10%的水平上显著,即公司规模越大,超控制权收益越低。原因可能是对规模较大的公司往往有更多和更严格的监管,从而限制了控制性股东从中获得超控制权收益的能力。

研究显示,超控制权收益与对最终控制人的股权制衡情况成正比,并且在1%的水平上显著,表明股权制衡能够能够显著降低超控制权收益。超控制权收益与资产负债率成正比,并且在10%的水平上显著,表明负债比例越高,超控制权收益越高。表明债权人约束作用有限,公司举债为最终控制人提供了可供掏空的资源。但是研究没有发现超控制权收益与股权转让比例之间有显著的线性关系。

五、结论与启示

本文以2005年至2007年发生有偿协议转让且转让成功的上市公司为样本,考察了上市公司所处环境的市场化进程和法律保护水平与超控制权收益的关系。本文预期,上市公司所处环境的市场化程度越高、法律保护水平越好,则超控制权收益越低。实证结果证实了上述研究假设。研究还发现,超控制权收益与公司规模负相关,与公司资产负债率正相关,而良好的股权制衡能够显著降低超控制权收益的水平。

由此给我们的启示是,治理上市公司的超控制权收益,必须首先从改善上市公司的治理环境入手,进一步提高我国各地区的市场化水平,减少政府干预,提高产品市场和要素市场的竞争程度,完善法制化水平,尤其是需要提高执法能力。同时,从上市公司内部来看,也需要建立起良好的股权制衡机制。

[1]刘少波.控制权收益悖论与超控制权收益一对大股东侵害小股东利益的一个新的理论解释 [J].经济研究.2007(2):85-96

[2]游达明,沈屹东.中国上市公司超控制权收益的实证研究[J].科学学与科学技术管理.2008(2)期:133-137

[3]夏立军,方秩强.政府控制、治理环境与公司价值——来自中国证券市场的经验证据 [J].经济研究.2005(5):40-51

[4]樊纲,王小鲁.《中国市场化进程——各地区市场相对化进程2004年度报告》[M].北京:经济科学出版社,2004

[5] Shleifer,A.,and Vishny,R.A Survey of Corporate Governance[J].Journal of Finance,1997.(52):737-783

[6] Dyck,A.,and Zingales.L,.Private Benefits of Control:An International Comparison [J].Journal of Finance,2004.(59):537-600

[7] La Porter,R.,Lopez-de-silanes,A.Shlefer,and Vishny,R.W.Investor Protection and Corporate Valuation[J].Journal of Finance,2002.(3):1147-1171

[8] Nenova,T..The value of corporate voting rights and control:a cross-country analysis[J].Journal of Financial Economics,2003,68(3):325-351

[9]叶会,李善民.治理环境、政府控制和控制权定价[J].南开管理评论,2008(11):79-84

[10]姚先国和汪炜.公司治理与购并动机[N].上海证券报,2003-04-29(4)

[11]王鹏.投资者保护、代理成本与公司绩效[J].经济研究,2008(2):68-82

[12]Filatotchev,I.,Mickiewicz,T.,Ownership Concentration,'Private Benefits of Control' and Debt Financing[EB/OL].Working Paper,http://papers.ssrn.com

[13]唐宗明,蒋位.中国上市公司大股东侵害度实证分析[J].经济研究,2002(4):44-50

[14]朱峰,曾五一.上市公司控股权溢价研究[J].东南学术.2002(5):89-97

[15]蒲自立.公式控制权与公司绩效研究——基于中国上市公司的分析[DB/OL].万方博士学位论文数据库.2004