内蒙古农村金融发展状况研究

红 梅

一、农村金融发展理论基础

1969年,美国经济学家雷蒙德·W·戈德史密斯在《金融结构与金融发展》一书中,创造了衡量一个国家金融发展水平的相关指标。1973年,美国经济学家罗纳德·麦金农和爱德华·肖先后出版了两部其代表性的著作:《经济发展中的货币与资本》和《经济发展中的金融深化》。麦金农认为正规金融机构在向农村地区小额信贷者服务上不成功,银行为大公司、国有企业、跨国公司的附属物,成为政府金融工具,经济中的其他部门的融资,必须由放债人、当铺老板和合作社等非金融机构的不足资金来满足。他把这种现象成为“金融抑制”。肖认为金融抑制是经济发展战略的一个典型特征,在被抑制的经济中,政策策略就是干预主义。以后的学者修正和深化了“麦金农—肖理论”。

二、内蒙古农村金融发展分析

本文用金融规模、金融结构和金融效率三个方面考察分析1998年—2008年内蒙古农村牧区金融发展状况。

(一)金融规模状况

随着经济的持续发展和金融基础设施建设的日益完善,内蒙古农村牧区金融资产总量不断增长。截止2008年年底内蒙古金融机构人民币存款余额达到7381亿元人民币,是1978年的16.5亿元人民币的387倍,年均增长22.1%;进入21世纪,随着资金积累规模的不断扩大,从2001年开始,由“贷差”转变为“借差”,金融资产总量迅速扩大的同时,由于经济结构相对不合理及城乡差异的过大,造成了金融机构运用资金的能力不高,存贷差规模及存贷比不断扩大。截止2008年年末,内蒙古自治区金融机构“存差”达到1816亿元,是2001年的123倍,存贷比扩大到1.4倍。从区域布局上看,由于区域发展不平衡,金融资产主要集中在“金三角”——呼包鄂地区,在2008年这三个地区的存款余额占全区存款余额的57%,贷款余额占55%。

在指标分析上,表示金融资产规模方面,麦氏指标M2/GDP得到广泛应用。然而亦有不少学者指出,麦氏指标并不具有普遍性。基于统计资料的可得性,结合内蒙古经济金融体系仍以银行业金融机构为主的特点,本文采用Loan/GDP指标。

从图1中看到,在过去的十年内蒙古农业贷款余额一直处于较快的增长的上升趋势,特别在2008年的农业贷款余额增幅达到37%。而内蒙古农村L/GDP比值一直处于较低下水平,和内蒙古整个金融规模比较,农村金融规模远远低于整个水平,说明金融对经济发展的支持力度不足,农村金融发展水平较低。与全国相比有一定的差距,说明我区农村牧区更缺乏资金,更需要资金支持。

图1 内蒙古农村牧区金融规模

(二)金融结构

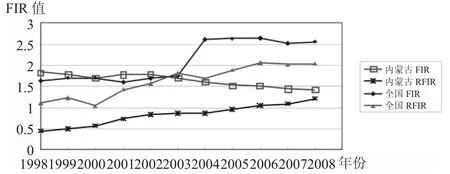

目前,衡量一国金融结构,广泛运用的指标为戈德史密斯提出金融相关率(FIR)概念,金融相关率是指“某一时点上现存金融资产总额(含有重复计算成分)与国民财富———实物资产总额加上对外净资产之比”。但是由于缺乏农村金融资产和M的统计数据,利用农村存贷款的数据来设计农村金融发展规模的一个窄的衡量指标。定义金融相关为FIR=(D+L)/GDP。其中L表示贷款;D表示存款。而农村金融相关率=(农业存款+农村居民储蓄存款+农业贷款)/农业GDP,以RFIR表示。

图2 内蒙古FIR的比较

(三)金融效率分析

金融效率是指“一国金融整体在国民经济运行中所发挥的效率”。在农村,金融机构的资金来源主要是各项存款,存款资金被看作为农村经济产出的价值符号;农村金融机构的资金运用主要是各项贷款,贷款被看作是农村经济投入的价值反映。所以,在城乡金融的特点和统计数据的可得性的基础上,本文用储蓄转化为投资的效率来衡量金融效率。用SLR表示,SLR=D/L。

图3 内蒙古金融效率比较

从图3中看到,内蒙古农村牧区的金融效率远远高于整体水平,而这差距没有明显缩小的迹象。这是因为农村是资金输出地,农村存款远远大于农村贷款,说明农村存款增加或农村贷款减少或者两者皆有,意味着内蒙古农村牧区正规金融支持力度的严重不足。

三、内蒙古农村牧区金融体系中存在的问题

(一)农村牧区大量资金需求和金融供给严重不足之间的矛盾

由于农村经营业主要不断发展壮大,并且要不断拓宽业务领域,经营资金不足便成为其发展壮大的主要障碍,于是农村经营业主贷款需求浮出水面。而多数农村信用社受信贷制度的制约,贷款品种单一(主要是针对传统农业的农户短期贷款、农户联保贷款、农户小额信用贷款等品种),贷款额度较小,贷款期限过短,贷款利率过高,很难满足农村经营业主的信贷资金需求。而农村信用社贷款结构不合理,主要表现为生产性贷款较多,生活性消费贷款较少;短期流动资金贷款较多,中长期贷款较少;小额贷款较多,大额贷款较少。在小额农贷快速增长的同时,农村经营业主等大额贷款增幅不大,这与农村产业结构调整后农村经营业主贷款需求量大幅增长的市场需求不同步,反映出农村经营业主贷款存在严重的贷款难问题。

(二)涉农金融的“非农化”和政策性金融功能缺位

农业银行进行股份制后,为追求利润最大化,降低不良资产率,他们大规模收缩农村牧区战线、压缩基层金融机构,减少对贷款规模小、偿还能力较弱、信息搜集成本高、违约风险大的农牧民的贷款,转移到城市或经济发达地区,选择企业大客户。而农发行作为政策性银行,其业务比较单一,仅在农牧产品的收购、储备、购销资金的发放和管理,其他政策性业务,如支持农牧业开发、农牧业产业化方面的投入微乎其微,起不到改善农牧业生产条件、调整农牧区产业结构的作用。

(三)新型金融机构不断出现,但能力有限

2007年4月28日,由包头商业银行牵头成立的内蒙古首家村镇银行——固阳包商惠农村镇银行在固阳县下湿壕镇正式成立。到现在其控股股东既有政策性银行也有商业银行,既有中资银行也有外资银行,既有独资的有限责任公司也有多元的股份有限公司,已成为全国村镇银行试点较多、股份制形式较多的省份之一。从2006年10月内蒙古自治区第一家小额贷款公司“融丰小额贷款公司”在鄂尔多斯市东胜区正式挂牌成立到2010年全区共149家,居全国首位。

这些金融机构的成立填补了我区农村牧区非银行金融机构空白,在一定程度上缓解了农村牧区金融短缺状况。但由于都是一些新成立的机构,其注册资本较少、风险防范能力比较有限、潜在的风险也没能全部显现出来,其服务能力有限,无法从根本上解决金融短缺问题。

四、政策建议

(一)大力推进农村牧产业结构优化和升级,实现农村牧区可持续发展

内蒙古农村牧区必须改变目前的粗放式发展模式,走集约化的的生产方式,实现农牧业产业化发展。

(二)建立资金回流机制,加强现有农村金融机构的支农力度

目前农业银行、农村信用社、农村商业银行等农村金融服务的主力军都存在不同程度的资金外流现象,使内蒙古农村牧区缺乏资金,严重影响了整个经济社会的发展。资金外流现象体现了当前的制度安排本身的不足,必须从制度上使资金回流农村,甚至从城市流向农村,让城市反哺农村。

(三)放松对非正规金融的管制,允许农村金融机构的多元化

非正规金融能够弥补农村正规金融供给的不足,实现农村“储蓄—投资”转化机制的顺利运行;同时通过增加金融机构的数量,打破国有银行的垄断格局,构建银行业竞争,以实现金融发展、经济增长和农民增收的良性循环。

(四)改善农村金融生态环境

农村金融生态建设在当前应以农村信用体系建设为重点,加快法律及制度建设步伐,建立覆盖全体农民的征信体系和信用档案管理的网络系统,尽快建立起完善的失信惩戒制度,加大对失信的制裁力度。同时,做好必要的诚信教育与宣传工作,辅之以相关制度改革,多种措施并举,彻底扭转农村信用缺失的严峻局面。