控制权、资本成本、现金流和中小房地产融资模式——以DH地产为例

王治国,万迪昉,高艳慧

(西安交通大学管理学院,陕西西安710049)

一、引 言

随着我国经济的持续快速增长,作为我国国民经济支柱产业之一的房地产迅速发展。但是,我国房地产开发企业目前普遍规模较小,资金实力不够。据统计,大约90%以上的房地产企业均为中小型房地产企业。随着政府宏观调控政策的频频出台,资金密集型的房地产业面临着严峻的融资问题,而这种问题对于中小房地产企业更为紧迫。为了解决房地产企业“融资难”的问题,学者进行了大量的分析,提出了股票、债券、投资基金和房地产信托等证券化的融资方式[1],但是,由于发行和利用这些融资方式的条件苛刻,中小房地产企业难以望其项背。面对这种情况,中小房地产企业努力拓宽融资渠道,在实践中摸索出了民间借贷融资、股权出让融资、房地产预售、商业信用、抵押贷款、项目融资等渠道。在实际运用中,企业需要选择并组合不同的融资方式,形成适合企业的融资结构模式,这就要求中小房地产企业要分析自身的特点,构建合适的融资结构。影响企业选择融资方式的因素有很多,如:融资成本、资金到位率、融资机制[2]、控制权[3]、清偿能力、国家政策等其他因素[4],学者基于AHP与模糊综合评判方法对于房地产企业融资效率、风险进行了研究[5-6],为房地产企业融资方式的选择提供了理论参考。但是,这些研究不足以为房地产企业确定不同融资方式的融资进而形成融资模式提供帮助。本文在比较各融资方式效率的基础上,基于控制权、资本成本和现金流的分析,提出了中小房地产企业融资模式确立的系统框架,并以DH房地产企业为例进行详细的说明,期望为中小房地产企业乃至整个房地产企业融资模式的构建提供参考依据。

二、中小房地产融资模式分析框架

为了构建适合中小房地产企业的融资模式,首先必须选择合适的融资方式,然后对融资方式进行适当组合形成融资模式,融资模式的选择则须以资本成本、现金流等财务指标为标准。因此,我们的分析框架就包括基于AHP的融资方式选择、基于控制权的融资模式建立、资本成本和现金流的计算四个部分。

(一)基于AHP的融资方式选择

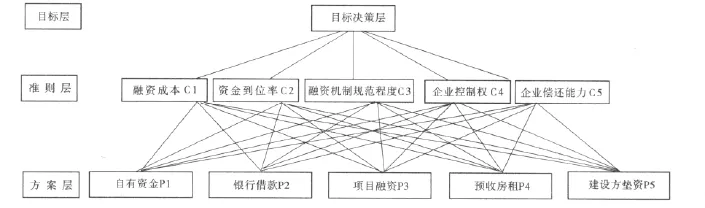

1.建立多层次评价模型

目标是选择合理的融资方式,选择的标准是融资成本的高低(体现为节税程度)、资金到位与利用情况、融资机制规范程度大小(体现为筹资手续的繁简等)、企业控制权和企业偿债能力。方案层由中小房地产可用的融资方式组成,主要有自有资金、银行借款、项目融资、预收房租、建设方垫资等。构造确定企业筹资决策的层次分析结构模型如图1所示。如果企业有特定的准则和方案,可以分别添加在准则层和方案层。

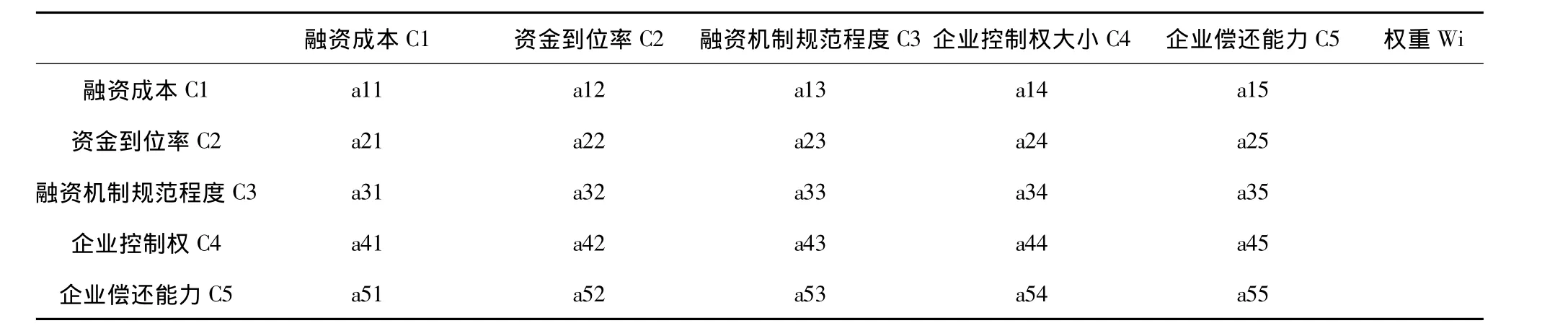

2.构造判断矩阵及计算

建立了多层次评价模型后,上下层次之间元素的隶属关系就被确定了。对于各层次上的元素可以依次相对于与之相关的上一层元素,进行两两比较,从而建立一系列如表1所示形式的判断矩阵。在构造判断矩阵的过程中,中小房地产企业应该请高层领导、中层骨干、投资咨询专家等对准则层的重要性进行打分,构造下层因素对上层准则的两两比较判断矩阵。

表1 准则层判断矩阵

判断矩阵A-Bi=(ai,jn*n具有如下性质:①aij> 0;②aij=1/aji;③aij=1(i=j)。其中aij代表相对于与其相关的上一层元素A,元素Bi较元素Bj的重要性比例标度。在进行元素的两两比较时,通常采用1 ~ 9标度法[7]。

依次判断,在降低资金成本的前提下,筹资方式之间的相对重要性比较(融资成本小者得高分);在提高资金到位率的前提下,筹资方式之间的相对重要性比较(资金到位多者得高分);在融资机制规范程度的前提下,筹资方式之间的相对重要性比较(融资机制规范者得高分);在融资主体自由度的前提下,筹资方式之间的相对重要性比较,(融资主体控制权强者得高分);在企业清偿能力的前提下,筹资方式之间的相对重要性比较,(清偿能力强者得高分)。最后,各种筹资方式对企业合理筹资决策的层次进行总排序,得到企业筹资方式及顺序。

(二)基于控制权的中小房地产融资模式的提出

在分析了适合于中小房地产企业的各融资方式的优先顺序后,我们就可以基于此提出几种融资模式。中国大部分中小企业都存在控制权偏好[8],而股权与债务的组合就构成特定的控制权结构[9],所以,在构建中小房地产企业的融资模式时,就必须考虑控制权的配置比例。

根据控制权的大小,可以有无股权出让的融资模式,有股权出让的绝对控股模式,有股权出让的相对控股模式。无股权出让的模式指通过自有资金与银行贷款、预收房租等债务方式组合的模式;有股权出让的绝对控股模式指可以适当增加股权融资方式,但是大股东具有绝对控股的地位,即股份大于50%;有股权出让的相对控股融资模式是指只要融资模式使得大股东所持有的股份高于其他股东分别持有的股份即可,即股权融资方式得到更多的应用。

(三)资本成本的计算

确定融资模式的资本成本能够为控制性股东提供参考标准,帮助控制性股东制定决策[10]。当企业既有债务融资又有权益融资时,综合资本成本由债务资本成本和权益资本成本的加权平均资本成本来衡量。加权平均资本成本的计算流程如下:

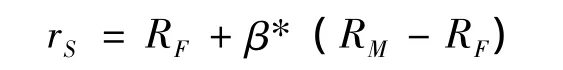

1.计算权益资本成本rS

权益资本成本的测算采用资本资产定价模型(CAPM-The Capital Asset Pricing Model)来计算。CAPM模型如式所示,其意义是:行业的权益资本成本等于一个基本的“无风险”成本,加上与风险有关的溢价 β*(RM-RF)。其数学表达式为[11]

在挑选无风险利率RF时主要的参考标准为该候选利率的违约风险和流动性风险大小如何,违约风险越小越接近无风险利率,流动性越好越接近于无风险利率。此外,无风险利率的投资工具应当为广大投资者接受,不存在较大的市场分割。综合考虑我国国债市场,国债回购市场以及银行存款市场的实际情况,在此采用银行存款利率作为无风险利率,主要原因是:①银行存款违约风险接近于零;②银行存款市场不存在分割;③国内研究基本上将银行存款利率默认为无风险利率[10]。

2.计算债务资本成本

债务资本成本我们采用各种债务的加权平均债务资本成本计算。其中,各债务的资本成本采用利息进行衡量[12]。

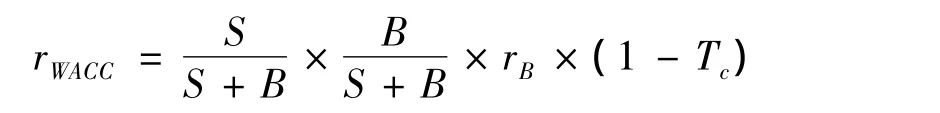

3.计算加权平均资本成本

其中,S是权益资本,B是债务资本,rS是权益资本成本,rB是债务资本成本,Tc是企业所得税率。

(四)现金预算

现金预算是一种在现金流图上识别现金流缺口的方法。通过现金预算,企业可以识别资金的来源和去向,为资本决策提供依据。其步骤为:①分析现金来源;②分析现金支出;③综合现金预算。针对所提出的每种融资模式进行现金预算,为控制性股东提供决策依据。

(五)几种融资模式的综合分析

基于前面的分析,本部分从控制权、成本回收期、资本成本及净现金流入几个方面对三种融资模式进行综合分析,为中小房地产企业(大股东)融资模式提出建议。为方便起见,以下将无股权出让的融资模式称为模式1,将有股权出让的绝对控股融资模式称为模式2,有股权出让的相对控股融资模式称为模式3。

三、DH地产融资模式的构建

(一)DH地产简介

DH置业有限公司成立于2005年,主要从事房屋租赁、小市场建设等业务,截止2010年12月拥有商业用房近3000平方米。DH地产大股东占有DH地产60%的股份,此外,还有两个小股东,各占20%的股份。经过近六年的发展,DH置业有限公司完成一定原始积累,其中现金800万元,固定资产价值约120万元。目前,公司计划启动一个商业用房开发项目,地面建筑面积9000平方米,其中一到三层各1600平方米,四到六层各1400平方米。项目总投资2100.5万元,公司目前自有资金为800万元,其中300万已用于土地使用费,资金缺口为1300.5万元。该项目地理位置优越,项目前景看好。但是,由于金融机构对中小房地产企业放贷积极性不高,而且DH地产成立时间较短,不具备较大的资产规模、良好的历史业绩记录,因而在资信评级中也不能获得较高的资信等级,导致DH地产面临着严峻的融资问题。虽然,目前有一家较大的房地产公司表示愿意收购部分股权,并为DH地产提供担保贷款,但是DH地产股东为了最大限度的获得项目收益不愿意转移企业控制权。因此,如何设计一个高效的融资模式,在较短的时间内,完成融资,并尽可能的降低资金使用成本,迅速启动项目,并为公司的长远发展奠定好的基础,成为公司目前最为迫切与重要的一个问题。

(二)基于AHP的DH地产融资方式选择

根据DH地产的背景来看,自有资金、抵押贷款、项目融资、预收房租、建设方垫资都是适合于DH地产的融资方式。自有资金作为一种内部融资方式,不需要实际对外支付利息或者股息,不会减少企业的现金流量;同时,由于资金来源于企业内部,不会发生融资费用,因此融资成本相对比较低;另外,它还能最大限度的保证企业的控股权,所以自有资金是一种很好的融资方式。抵押贷款的各种调查和审查手续相对固定,融资的弹性很大,可以根据企业经营状况而随时借款,成本相对较低,财务杠杆作用大,这种方式对于作为中小型房地产企业的DH地产是一种较好的融资方式。项目融资适合于长期内有稳定现金流入或较高升值预期的商业地产项目,而且作为一种债务融资方式,项目融资并不会改变企业的控制权。预收房租可以用客户的资金建房,同时也完成了房屋的出租工作;同时,通过预收房租稳定了招商市场,消除了招商风险。建设方垫资是一种房地产开发中经常采用的一种融资方式,这种说法是本文遵循商业信用这种融资方式并结合DH地产的融资现状提出来的,在目前的研究中,没有找到对该方式的阐述。该方式一般是由建设方同意或自愿的,不存在控制权的转移。房地产开发企业解决了部分建设资金问题,而建设方则得到了该项目的建设权。

通过初步分析,这几种方式都是适合DH地产的融资方式,我们将其作为备选方案,进行AHP分析。

1.建立多层次评价模型,如图1所示:

图1 层次分析结构模型

2.构造判断矩阵及计算

DH地产聘请开发投资方高层领导人、中层骨干、投资咨询专家等对准则层的重要性进行打分,再将结果求算术平均值四舍五入取整,构造出判断矩阵,如表2所示。

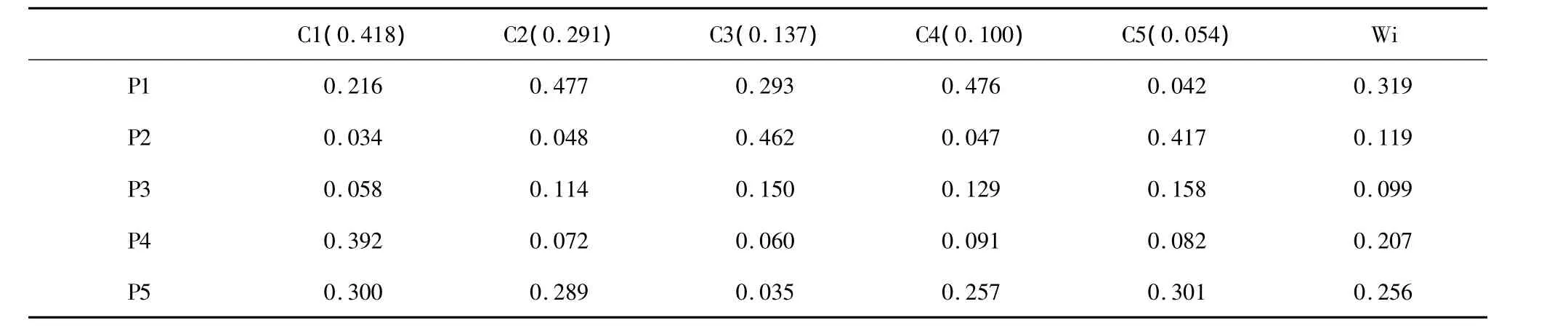

然后,分别针对融资成本、资金到位率、融资机制规范程度、融资主体自由度(控制权)、企业清偿能力比较各种融资方式的重要性(限于篇幅,各表格在此不予展示)。最后,得到各种筹资方式对企业合理筹资决策的层次总排序,如表2所示:

表2 准则层判断矩阵

表3 各种筹资方式对企业合理筹资决策的层次总排序

所以,对于合理进行融资这个总目标来说,该企业筹资方式及顺序依次为:自有资金W1=0.319,建设方垫资 W5=0.256,预收房租 W4=0.207,银行借款 W2=0.119,项目融资 W3=0.099。

(三)基于控制权的DH地产融资模式提出

基于前面关于适合于DH地产的几种融资方式融资顺序的分析,DH地产可以构建基于自有资金、抵押贷款、预收房租、建设方垫资和项目融资基础上的无股权出让融资模式。但是,是否股权的出让真的就不利于股东的收益呢?有了股权出让融资,我们就排除项目融资这种效率最低的融资方式,提出有股权出让的绝对控股融资模式。另外,由于DH地产所面临的抵押贷款和由小股东担保进行贷款的利息相同,而且由前面分析知,抵押贷款的融资效率很高,所以本文提出第三种融资模式,有股权出让的相对控股融资模式,即,除了股权出让,剩下的资金缺口全部由银行贷款解决,其中包括资产抵押贷款和小股东的担保贷款。

1.无股权出让的融资模式

无股权出让的融资模式是指,通过自有资金、抵押贷款、预收房租、建设方垫资、项目融资五种方式相结合的模式,实现DH地产开发所需资金。

①数据来源于http://www.cedown.com/forum/view.asp?id=26352.自有资金800万元,已经到位。②数据来源于 http://blog.eastmoney.com/xiayubaba,657582.html.通过DH地产现有收费项目的抵押,可以获得银行贷款200万元。③预收房租,根据西安及全国市场底商的出租现状、项目所处的地理位置及周边的环境状况分析可知,一楼及二楼的出租率是完全可以得到保证的。一楼面积1600平方米,周边同等地段租金每平方米90元,该项目每平方米租金按70元计,每年可以实现租金收入1344000元,二楼面积1600平方米,周边同等地段租金每平方米60元,该项目每平方米租金按45元计,每年可以实现租金收入864000元,总计可以实现融资220.8万元。④建设方垫资,实现融资400万元。⑤项目融资,实现融资497.7 万。

2.有股权出让的绝对控股融资模式

有股权出让的绝对控股融资模式是指,有股权出让融资模式,但是控股股东股权要大于50%,以达到绝对控股的地位。

①自有资金800万元,已经到位。②通过DH地产现有收费项目的抵押,可以实现银行贷款200万元。③预收房租。④建设方垫资,实现融资300万元。⑤股权出让融资。为了保证DH地产的稳健经营及大股东的绝对控股(≥51%)地位,DH地产通过出让公司9%的股权,获得资金72万,并由HS公司为其提供银行担保,实现融资507.7万,资金使用成本按年息大约为8%计算。

3.有股权出让的相对控股融资模式

DH地产出让40%的股权,以股权换取小股东担保进行银行贷款。股权出让后,大股东占35%的股份,其他两个小股东,一个占12%的股份,另一个占13%的股份。40%的股权将分配给另外4个小股东,其所占股份分别为11%,10%,9%,10%,并由四个小股东为DH地产提供980.5万的银行担保贷款。同时,出让股权时,DH地产将获得资金320万元。

通过自有资金、股权出让融资两种方式相结合的模式,实现DH地产开发所需资金。

(四)资本成本预算

根据权益资本计算公式,其与权益融资额无关,所以三种融资模式的权益资本成本相同,我们统一进行计算。

本文选取2001~2007一年期平均存款利率的平均值作为无风险利率。

表4 2001~2007平均年度利率水平

则无风险投资收益率 RF=

市场投资收益率预期为RM=16%①;

房地产行业投资风险系数:β=0.86②。

则权益资本成本rS=2.66%+0.86×(16%-2.66%)=14.13%

1.无股权出让的融资模式的资本成本

(1)计算债务资本成本

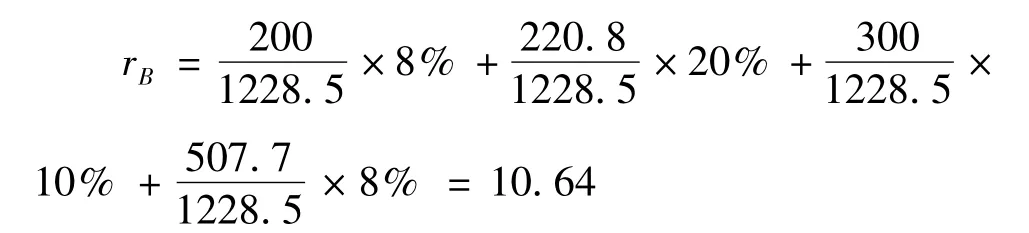

抵押贷款、预收房租、建设方垫资和项目融资都属于债务融资方式,我们计算其加权成本。DH地产抵押贷款是200万元,预计贷款期限为三年,贷款成本大约为年息8%。预收房租要给予承租方低于市场价格20%-25%的优惠,这里按20%计算。建设方垫资按利息率10%计算。DH地产对项目融资支付的利息率为12%。因此,债务资本成本如下

(2)计算加权平均资本成本

所以,在无股权出让的这种融资模式下,DH地产的资本成本为11.66%。

2.有股权出让的绝对控股融资模式的资本成本

(1)计算债务资本成本

抵押贷款、预收房租、建设方垫资的成本与前面相同,小股东为DH地产担保贷款的成本按年息大约8%计算。所以,债务资本成本如下

(2)计算加权平均资本成本

所以,在有股权出让的绝对控股融资模式下,DH地产的资本成本为11%。

3.有股权出让的相对控股融资模式的资本成本

(1)计算债务资本成本

在这种模式下,债务方式只有担保贷款,其成本大约为8%。

rB=8%

(2)计算加权平均资本成本

所以,在有股权出让的相对控股融资模式下,DH地产的资本成本为10.61%。

(五)现金预算

1.无股权出让的融资模式

(1)现金来源

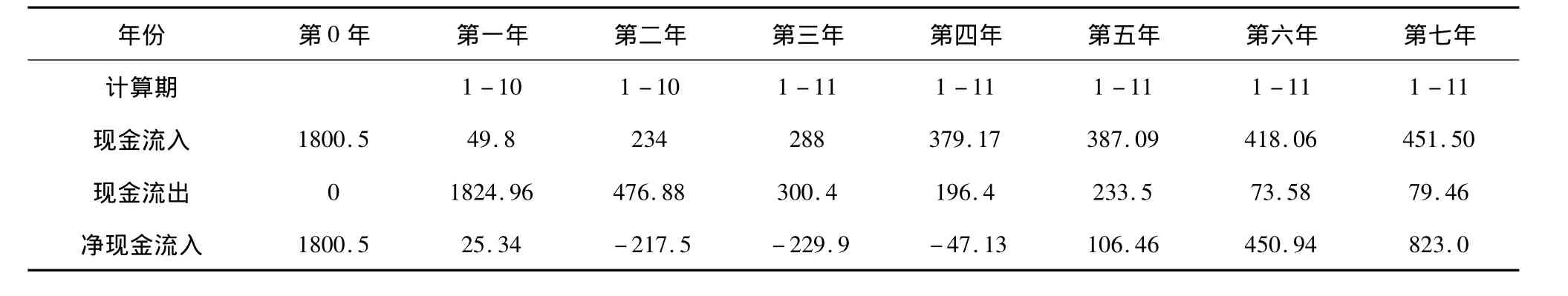

无股权出让的融资模式的现金来源主要有自有资金、抵押贷款、预收房租、建设方垫资、项目融资、各年房租。

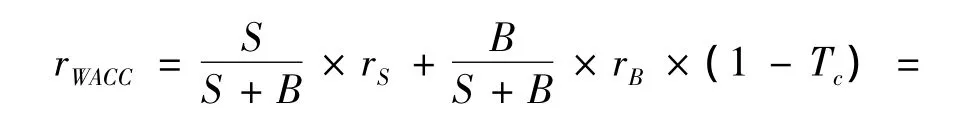

表5 无股权出让的融资模式现金来源

表6 无股权出让的融资模式现金支出

(2)现金支出

支出项目主要有初期工程款、各年债务、利息支出(因为股利从盈利期开始支付,故此处不予考虑)。其中,抵押贷款预期第一年还款50万,利息16万;第二年还款50万,利息12万;第三年还款100万,利息8万。建设方垫资将分两年期付给建设方:第一年付本息240万,第二年付220万。项目融资还款期为五年,第一年还款50万,利息59.724万;第二年还款100万,利息53.724万;第三年还款100万,利息41.724万;第四年还款100万,利息29.724 万;第五年还款147.7 万,利息17.724 万。

(3)综合现金预算

表7 无股权出让融资模式综合现金预算

如表7所示,第7年,DH地产收回全部成本并盈利323万。

2.有股权出让的绝对控股融资模式

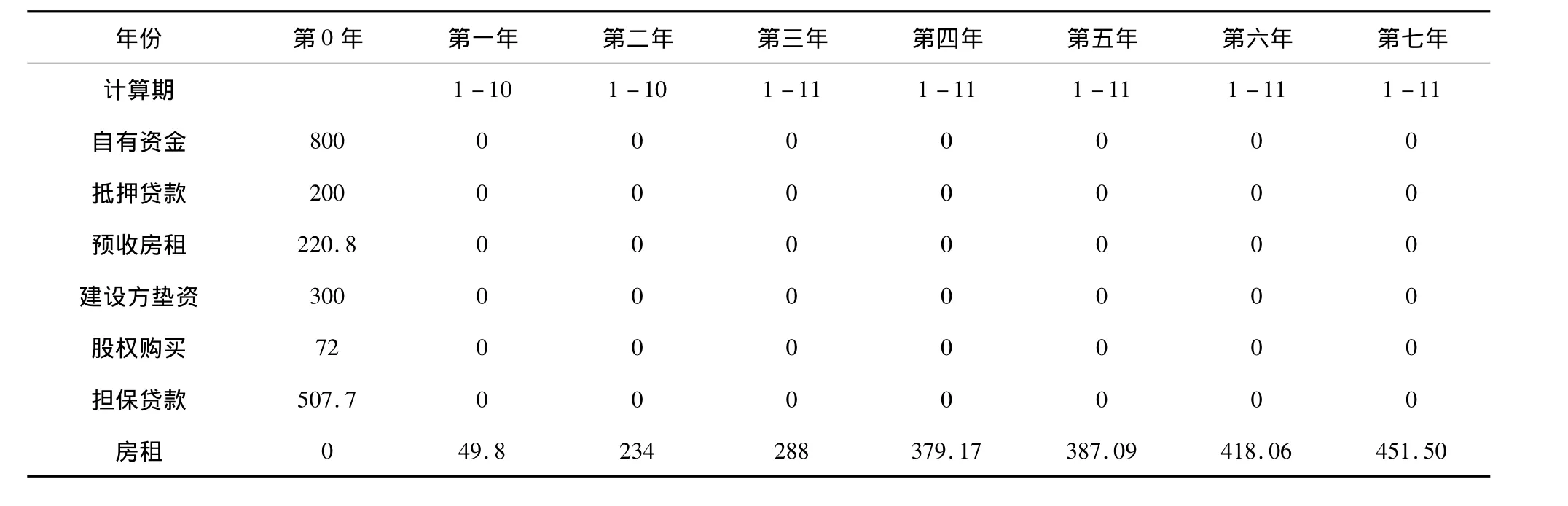

(1)现金来源

有股权出让的绝对控股融资模式的现金来源主要有自有资金、抵押贷款、预收房租、建设方垫资、股权出让融资、各年房租。其中股权出让融资包括股权购买和担保贷款。

表8 有股权出让的绝对控股融资模式现金来源

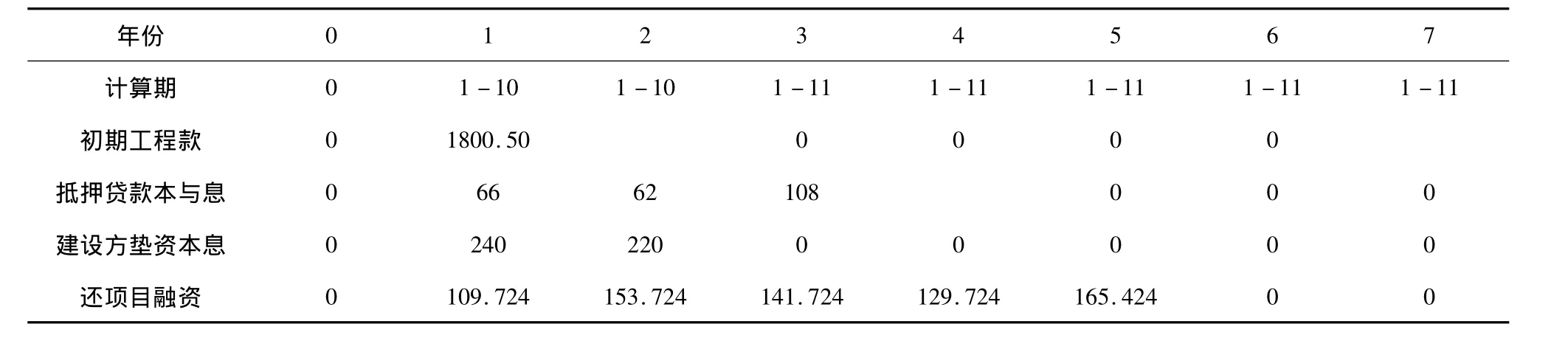

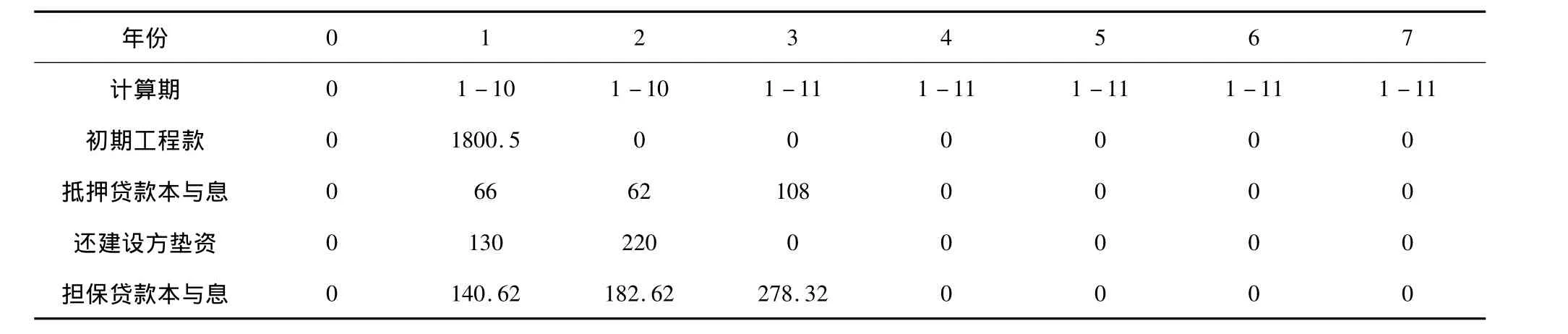

(2)现金支出

建设方垫资款将分两年期付给建设方:第一年付130万,第二年付220万。

小股东为DH地产担保所得贷款还款期为三年,资金使用成本按年息大约为8%计算。第一年还款100万,利息40.616万;第二年还款150万,利息32.616 万;第三年还款 257.7 万,利息 20.616万。支出项目主要有初期工程款、各年债务、利息支出(因为股利从盈利期开始支付,故此处不予考虑)。

表9 有股权出让的绝对控股融资模式现金支出

(3)综合现金预算

表10 有股权出让的绝对控股融资模式现金预算

如表10所示,第七年,DH地产回收了全部成本并盈利359.5万。

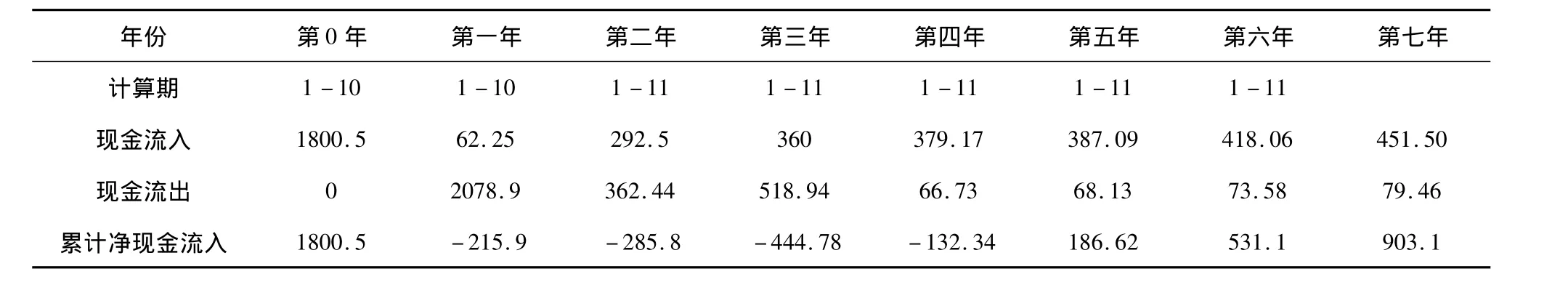

3.有股权出让的相对控股融资模式

(1)现金来源

有股权出让的相对控股融资模式现金来源包括自有资金、出让股权、担保贷款和房租。

(2)现金支出

支出项目主要有初期工程款、各年债务、利息支出(因为股利从盈利期开始支付,故此处不予考虑)。小股东为DH地产担保所得贷款还款期为三年,资金使用成本按年息大约为8%计算。第一年还款200万,利息78.44万;第二年还款300万,利息62.44 万;第三年还款480.5 万,利息38.44 万。

表11 有股权出让的相对控股融资模式现金来源

表12 有股权出让的相对控股融资模式现金支出

(3)综合现金预算

表13 有股权出让的相对控股融资模式现金预算

如表13所示,在第七年,DH地产收回全部成本并获利83.1万。

6.三种融资模式综合分析及建议

基于前面的分析,本部分从控制权、成本回收期、资本成本及净现金流入几个方面对三种融资模式进行综合分析,为DH地产(大股东)融资模式提出建议。

从表14可以看出:①模式1的资本成本大于模式2,第七年DH的净现金流入也是模式2比较大,但是控制性股东的净现金流入却是模式1比较大。②有股权出让的相对控股融资模式资本成本最低,但是第7年净现金流入却最小。可能是小股东太多,搭便车现象严重,以致DH地产绩效下降。③有股权出让的绝对控股融资模式下,公司价值增长最多,无股权出让的融资模式次之,有股权出让的相对 控股融资模式最小。

表14 综合分析

综上,我们可以得出如下结论和建议:第一,利用股权出让获得银行担保贷款的融资模式资本成本很低。第二,部分控制权的转移,有助于企业绩效增长,如果小股东过多,则搭便车现象严重,反而使企业绩效下降(如模式3),二者之间应该存在一个均衡。第三,这三种模式中,无股权出让的融资模式和有股权出让的绝对控股融资模式对于DH地产都是可行的,各有利弊,要根据控制性股东个人对于控制权以及个人利益最大化还是企业利益最大化的偏好进行选择。

四、结 论

在中小房地产企业面临严峻的融资难问题时,选择合适的融资方式进行恰当组合以构建合理的融资模式尤为重要。本文基于控制权不同配置提出三种融资模式,进而分别分析三种融资模式的资本成本和现金流等财务指标,构建了一个相对完整的中小房地产企业融资模式框架,并且通过DH地产进行了详细的阐述。

结果表明,无股权出让的融资模式的资本成本大于有股权出让的绝对控股融资模式,第七年DH地产的净现金流入也是有股权出让的绝对控股融资模式比较大,但是控制性股东的净现金流入却是无股权出让的融资模式比较大。有股权出让的相对控股融资模式资本成本最低,但是第七年净现金流入却最小,可能是小股东太多,搭便车现象严重,以致DH地产绩效下降。有股权出让的绝对控股融资模式下,公司价值增长最多,无股权出让的融资模式次之,有股权出让的相对控股融资模式最小。总之,利用股权出让获得银行担保贷款的融资模式资本成本很低;部分控制权的转移,有助于企业绩效增长,如果小股东过多,则搭便车现象严重,反而使企业绩效下降,二者之间应该存在一个均衡;无股权出让的融资模式和有股权出让的绝对控股融资模式对于DH地产都是可行的,各有利弊,要根据控制性股东个人对于控制权以及个人利益最大化还是企业利益最大化的偏好进行选择。

[1] 王巍.对现阶段我国房地产融资模式的思考[J].山西财经大学学报,2009,31(1):235.

[2] 程守红,李中维,张雪梅.如何评价中小企业的融资效率[J].财会月刊,2003(7):21.

[3] 燕志雄,费方域.企业融资中的控制权安排与企业家的激励[J].经济研究,2007(2):111-123.

[4] 夏建雄.影响民营企业融资方式选择的因素分析[J].沿海企业与科技,2005(7):65-67.

[5] 史育社,朱仙芝.我国房地产融资效率模糊分析[J].陕西农业科学,2005(2):120-122.

[6] 赵旭.AHP与模糊综合评判相结合的商业房地产项目融资风险评价[J].基建优化,2005,26(6):69-71.

[7] 林盛,谭亦鹦.层次分析法和模糊评价在选择房地产代理商中的应用[J].河北工业大学学报,2007,36(1):80-84.

[8] 阎竣,吕新业.中小企业主股权融资意愿与控制权偏好研究—基于中国私营中小企业的经验证据[J].商业经济与管理,2010,220(2):89-96.

[9] Williamson O E,Corporate finance and corporate governance[J].The Journal of Finance,1988,43(3):567-591.

[10] 廖理,沈超.利用CAPM计算中国房地产行业资本成本[J].中国管理科学,2004,12(4):37-42.

[11] 王军武,王红贞.基于β系数的房地产投资组合优化模型[J].沿海企业与科技,2006(1):74-75.

[12] Thomas Klammer.Empirical Evidence of the Adoption of sophisticated capital budgeting techniques[J].The Journal of Business,1972,45(3):387-397.