金融创新是促进还是阻碍了经济增长——基于技术进步视角的面板分析

孙浦阳,张 蕊

(南开大学经济学院国际经济贸易系,天津300071)

一、引 言

2008年的金融危机爆发后,众多目光都聚焦在华尔街的金融创新上。金融创新对经济发展的作用究竟如何,金融创新是不是像金融危机体现的这样阻碍了经济增长,金融创新与经济增长之间的关系又是如何解释,这是很多学者关注的,而且经济学家也从各个不同的角度对这个问题进行了研究,尤其是随着近些年来频繁出现的若干次全球或者区域性金融危机,人们对金融创新的实际意义提出了疑问。我们只是将金融创新过分模糊地定义为“金融中介推出新的金融产品从而在获利的过程中带动了经济发展”(Laeven,Levine and Michalopou-los)①本文之后引用的Laeven,Levine and Michalopoulos,2009均简称为LLM,2009。[1]这一个简单的思路分析是不准确的;由于这一思路的模糊,造成我们对金融创新这一个概念无法较好地使用,更不用说对金融创新的相关实质进行分析以及金融创新对经济发展的传导机制进行深入研究了(LLM)。本文围绕金融创新这一个概念展开之后,将核心问题限定在说明金融创新对经济增长的作用上。通过本文的理论分析和实证检验,我们发现:首先,与金融发展不同,金融创新单独对经济增长的作用是不确定的,甚至可能存在显著的抑制作用;其次,在考虑内生性因素的情况下,金融创新通过技术进步对经济增长的促进作用是显著的,并且这种作用更多地通过企业的技术进步来体现。事实上,第一条结论也似乎符合人们对于过分的金融创新引发经济危机的思索,而金融创新通过实体企业的技术进步来影响经济增长,其内部机制与金融的原始融资和监管实体企业的内生性作用(De la Fuente and Marin[2];Malmendier[3])是一致的。

本文旨在重新看待金融创新与经济发展的关系,将LLM(2009)中所体现的金融创新与企业创新所代表的技术进步和经济增长三者之间体现的内生性表示出来,并通过工具变量方法克服计量模型中的内生性问题,检验金融创新是否通过技术进步推动经济增长。本文结构安排如下:第二部分基于技术进步视角对金融创新影响经济增长的机制进行分析和文献回顾,第三部分展开理论探讨和建立计量模型,第四部分进行变量选取、数据来源与实证结果的分析,第五部分为结论和政策建议。

二、技术进步视角下金融创新影响经济增长的机制分析

金融创新的概念由来已久,而且与经济发展的历史阶段是密切相关的。在不同的历史时期,金融创新的内涵也发生着重要的改变。公元前4000年左右,随着可交易的债务合同的蓬勃涌现,为了方便不同品种的跨期交易以及提高这些债务合同的专业化和创新,金融创新的雏形概念便已产生 (Goetzmann)[4]。在19世纪和20世纪,大范围的铁路系统的建设对金融的需求呈现井喷的状态,客观上使金融企业家开发了更多高度专业化的投资银行、崭新的金融工具、先进的会计制度等,以此来促进更多的投资者进行更好的筛选 (Baskin and Miranti[5];Neal[6])。在随后的几百年中,金融家不断改进和加强证券机构的效率和减轻信息不对称带来的成本,以减少对融资的前沿技术的阻碍作用(Allen and Gale[7];Tufano,[8])。近些年来,金融创新的更多形式是由金融企业家创建的风险投资公司来筛选的,其中的高科技发明是用以支持高新技术行业的发展(Schweitzer)[9]。从金融发展对实体企业的角度来看,良好的金融系统应能以较低成本提供信息,并通过识别和寻找在产品创新和生产过程创新中最可能成功的企业家,更好地分配现有资本存量(Aghion,Fally and Scarpetta,)[10]。金融发展通过降低交易成本提高生产效率,提供更准确的信息和更好的治理控制。金融中介越发达,越能改善资源配置,加速经济增长(Beck and Loayza[11];Brown,Fazzari and Petersen[12])。金融自由化或一体化是金融发展的组成部分,也可以理解为是金融制度层面上的创新。金融自由化对经济增长或技术进步的影响也在近年来得到了很多学者的重视,除了理论上的分 歧外 (Acemoglu and Zilibotti[13];Obstfeld[14];Levine[15];Eichengreen and David[16]),在实证层面也有较多争议(Levine;Bekaert,Harvey and Lundblad[17];Bonfiglioli and Mendicino[18];Bonfiglioli[19];Lane[20])。但是以上金融发展的研究在理论探讨中往往将金融因素作为外生变量,这会对金融和经济增长之间关系的全面分析产生偏差,在本文中我们将金融家设定为在经济活动中追求利益最大化的经济人,以克服理论上金融在经济系统中的内生性问题。

不仅如此,金融创新毕竟有着金融发展所不具备的特点(Tufano,2003),相对于金融发展而言,有关金融创新的研究尤其显得不够系统。从对金融创新的认识方面来看,金融创新本身的研究多集中在微观层面,缺乏与宏观经济的结合(IFC Bulletin[21])。这当然首先要归因于金融创新本身是从微观金融机构、消费者或企业中发生的。在衡量金融创新时,人们也只是集中于比如房贷、证券化,等的金融创新(IFC Bulletin,2009),忽略了金融创新与实体经济的结合,而对金融创新经验分析的文章也有着较大的局限(Frame and White)[22]。另外,金融创新研究缺乏宏观视角的一个重要原因是人们对金融创新到经济增长的传导不甚清楚,没有找到微观的金融创新与宏观经济的增长与发展的契合点。在金融创新的文献中,鲜有的一些结合金融创新和实体经济乃至宏观经济的文章中,主要针对金融创新与其对企业的监管能力(Arrau et al.)[23],以及金融创新与货币需求量的变化(Hafer and Kutan)[24],但是前者缺乏相应的经验支持,后者的理论内部传导机制又不够清晰。

将金融创新与经济发展密切联系的较好的传导机制是 Laeven and Levine[25]和 LLM(2009)提出的通过金融创新对企业技术进步的监督作用,然后推动企业的发展从而促进整个社会财富的增加。以往文献中,也有研究分别对金融对企业创新的作用(Martinsson and Lööf[26];Martinsson[27])和企业创新对经济增长的作用进行分析,但是金融创新、企业创新和经济增长三者的关系却直到LLM(2009)的研究中才出现。LLM(2009)在前人研究的基础上,将金融创新纳入内生化增长模型中,在一个熊彼特的内生增长框架下以及基于 Aghion,Howitt and Mayer-Foulkes[28]对技术进步的内生性研究中,第一次提出金融创新,企业技术进步以及经济增长三者之间存在互相的内生性影响,金融创新借助企业创新来影响经济增长。本文希望对LLM(2009)的经验部分进行有效的补充,而补充的出发点就是金融创新与经济增长之间存在的内生性关系(Laeven and Levine,2007;LLM,2009)。鉴于以往的文献对于金融创新和经济增长的关系研究不够系统,金融创新与经济增长的传导机制也不十分明确,本文将基于LLM(2009)的研究,针对金融创新在经济发展内具备的内生性影响,特别是理论部分提及的金融创新通过促进技术进步产生的对经济增长的内生性作用,而进一步通过建立一个全球的面板数据加以验证。相比于LLM(2009)的研究,本文对克服金融创新、技术进步和经济增长的内生性做了很好的尝试,采取了不同变量作为工具变量进行回归分析,同时,本文选取了不同的代表技术进步的R&D①research and development,研究与开发。支出指标,一方面可以通过实证检验金融创新是否通过技术进步才能对经济增长产生作用,另一方面,也从R&D支出的特点来研究技术进步的类型。

三、理论分析和计量模型

(一)理论分析

基于传统的经济增长理论,我们考察金融家的创新如何通过影响企业创新、从而影响技术进步,进而改变这个内生机制。

本文从两个层面来理解金融创新:首先是金融部门自身的创新,主要是指金融产品的开发,以及附带的金融服务的开拓(Tufano,2003);其次是与企业的技术创新密切相联系的金融创新(Laeven and Levine,2007)。不难发现前者是指金融部门为最大化收益而进行的金融产品、金融过程创新,涵盖所有金融领域;后者专指金融部门对企业、尤其是创新型企业的筛选、监管能力的提高,出发点是金融部门的利益最大化。第一层面包含第二层面,传统意义上的金融创新更多的是指向第一层面提到的金融产品以及服务类别的创新,但第二层面更多的反映了金融与实体企业之间的关系,更能从本质上说明金融如何通过创新来实现对经济社会的贡献,这也是本文的研究重点。本文的出发点在于寻找金融与实体经济的结合点。具体来说,金融创新有效地使用更为完善和合理的方法来“包装”一些固有的金融资产,使之能积极地或至少有一定积极正面效应地进入我们日常的流通中来,为我们的生产部门提供有效的支持和帮助。这种支持具体来说可以被理解为一种技术性的支持。那么如何理解金融为生产提供技术支持呢?这就是本文研究金融创新的实际意义所在。金融部门的创新,使得更加合理、收益更高的金融产品进入市场,筹得资金,进入实体行业,帮助企业发展;企业的发展为闲散资金提供更好的落脚点和土壤,这样又督促金融部门开发出新的金融产品来满足企业对于资本的迫切需要。按照这个思路,金融与实体部门的关系,应该从金融创新角度开展,而且要同时兼顾金融创新里包含的金融中介创新与实体企业创新这两点。

金融家在金融创新之前与企业家签订契约,若金融家创新成功,而且得到金融家先进筛选技术确认的企业家也创新成功,则该企业家需要将一定比例的垄断利润付给金融家作为金融服务的报酬;若金融家创新失败,或虽然金融家创新成功但企业家创新失败,则企业家无需支付报酬。企业家和金融家从签订金融契约开始的博弈策略见图1。因此,企业家的期望利润会受到支付给金融家的报酬比例、创新投入和金融家效率的影响,金融家的期望利润受到企业家支付给金融家的报酬比例、创新投入和企业家的期望利润的影响。进一步说,一方面,依据金融创新之前的契约,若企业创新成功获得垄断性利润,金融机构将获得一定比例的报酬。因此,企业的利润、或根本上说企业的创新影响着金融机构的利润、或根本上说金融机构的创新活动。另一方面,金融创新的成功又通过提高企业的期望利润而促进企业的创新活动。因此,在企业家与金融家彼此信息完全的情况下,企业家的创新活动与金融家的创新活动互相影响,互相制约。不仅如此,由于企业创新所带来的技术进步对经济增长的影响是毋庸置疑的,进而我们得出结论,金融创新借助着企业创新来影响经济增长。

LLM(2009)认为经济体的平均技术生产率由金融创新率、金融筛选技术的质量和企业家创新成功的概率决定。进而,一国的人均GDP和该国企业创新成功的概率、技术水平有关,而一国的技术水平又和该国金融创新的概率和金融筛选效率有关。金融创新水平越高,金融筛选效率越高,企业家创新成功概率越大,技术水平越高,人均GDP水平越高。

图1 金融家与企业家创新过程

(二)计量模型

从以上理论可知,一国人均GDP的水平与该国技术创新成功的概率和技术水平有关。一方面,一国技术创新成功的概率与其创新的投入成正比;另一方面,一国技术水平与该国金融创新的概率和金融筛选效率有关。因此我们将衡量技术创新成功可能性的指标——技术创新的投入,反映一国金融创新的概率的指标——金融创新指标,分别引入模型。

基于本文理论部分的探讨以及对LLM(2009)模型的理解,我们建立如下计量模型框架:

其中Lyit表示i国第t期的人均GDP(美元,2000年不变价格)的对数值①数据来源:WDI,世界发展指标,2010年4月。,是i国第t期的金融创新指标,R&Dit-1表示i国第t-1期的技术进步指标,Fit×R&Dit-1是金融创新指标和研究与开发支出指标的交叉项,Xit是i国第t期的宏观经济控制变量。α为常数项,βi和B为系数。我们预期,在计量结果中,β2 为正,β3为正,β1为负或不显著。

基于前文的金融创新与增长的理论,在经验检验中考虑内生性因素是十分必要的。对金融与企业创新之间存在很强内生性的关系,这种内生性的关系可以理解为金融与企业创新之间的关系是“供需性共存”的:金融对企业创新提供必要的支持的同时,企业创新也会影响金融服务与产品的发展,因为企业创新仍然是金融服务的主要需求对象。不仅如此,本文结合了金融发展和企业创新在经济增长中的内生性,以及金融产品和服务对企业创新具有的“供需性共存”的影响关系,采用目前实证模型中较为新颖的面板2SLS模型。这种模型的最主要的特点是对面板数据采用了两步法,并且人为的控制了可能存在内生性的参数,和另外比较常用的内生性模型GMM相比,面板2SLS更加注重对工具变量的合适选择以取得更加全面的内生效果分析。

为了克内生性问题,我们对四种R&D支出指标分别进行了四次估计,第一次是不考虑任何内生性问题的模型,第二次是考虑技术进步指标的内生性,第三次考虑金融创新指标的内生性,第四次考虑技术进步和金融创新指标的内生性。都选取内生变量的滞后一期作为工具变量。

四、变量选取、数据来源与实证结果分析

(一)变量选取和数据来源

由前文的文献部分可以得出,金融发展与金融创新是密不可分的。以往的研究一般用对金融中介的测度来衡量金融发展,而私人信贷被当作一个常用的 指 标 (Levine,Loayza and Beck[29];Aghion,Howitt and Mayer-Foulkers,2005)。LIM(2009)认为,每一期的金融发展水平是前一期金融创新的结果。由此,我们沿用LLM(2009)所选取的金融创新指标——私人信贷的增长,这个指标的优点在于它的可得性和它所体现出的金融创新的含义。作为已经普遍被接受的金融发展的指标,私人部门的信贷水平反映了金融中介业务规模,其增长率的提高反映一国金融中介规模提高速度的加快(Djankov,McLiesh and Shleifer)[30]。

其次,我们关心的是如何衡量技术进步和创新成功效率。常用的指标除了技术投入指标——研究与开发支出(R&D)之外,还有技术产出指标——专利和技术进步的影响,或者全要素生产率(Keller)[31]。我们选取R&D支出是因为它与前文理论最为一致,R&D支出与技术创新成功概率相关,也因为这个指标是可信度相对来说较高的,从数据来源上存在较少的争议。Keller(2004)通过计算得到每个国家每年的人均R&D支出。不仅如此,我们还采用了多种人均R&D支出指标,一方面是为了作为总人均R&D支出的补充和稳健性检验,另一方面是为了更好地检验本文的理论,因为基于本文模型,金融创新对技术创新的支持作用要通过企业的创新实现,如此推论,企业类别的R&D支出的特点会更符合本文中金融创新对经济增长的推动作用机制。根据R&D支出的特点,它对经济的作用有一定的滞后期,这里我们选择滞后一期。本文的宏观经济控制变量的选择根据部分增长理论模型,其中主要包括:人口抚养比率(AGE):人口抚养比率体现了一国的人口结构,人口抚养比率越高,意味着相对于工作人口来说,被抚养的人口越多,则相对来说该国可用来进行生产的人力资本就越少,该国的经济水平就较低;资本形成总额(GCF):资本形成总额反映投资的水平,一国投资水平越高,该国的GDP水平也越高,同时资本形成总额也代表着一国的资本水平,资本形成总额越高,该国资本就越充裕,其经济增长的动力就越大;资本市场开放度(KO):资本市场开放程度也是金融市场发展程度的一个指标,资本市场的自由化是金融自由化的一部分,反映了一国参与国际经济活动、尤其是资本市场交易的程度,资本市场的开放有利于一国资本在全球范围内的有效配置,具体体现在引进外资发展国内经济,购买国外资产获得更高收益提高居民收入等。与其他衡量资本开放程度的指标相比,Chinn and Ito[32]的指标涵盖了更多的信息,更为全面地反映一国资本市场开放的各个方面,得到了较为广泛的使用(Chinn and Ito,2008)。除此之外还有消费者价格指数(CPI)和贸易开放度(TO)。

综上所述,我们建立一个包含了1996年-2007年78个国家的经济发展指标、技术进步指标以及金融创新指标的数据库。

解释变量的具体描述如表1所示:

(二)回归结果与分析

本文的实证研究包含了1996年-2007年78个国家的经济发展指标、技术进步指标以及金融创新指标,采用能较好的克服内生性问题的两步法(Two Stage Least Square Estimation)进行验证。

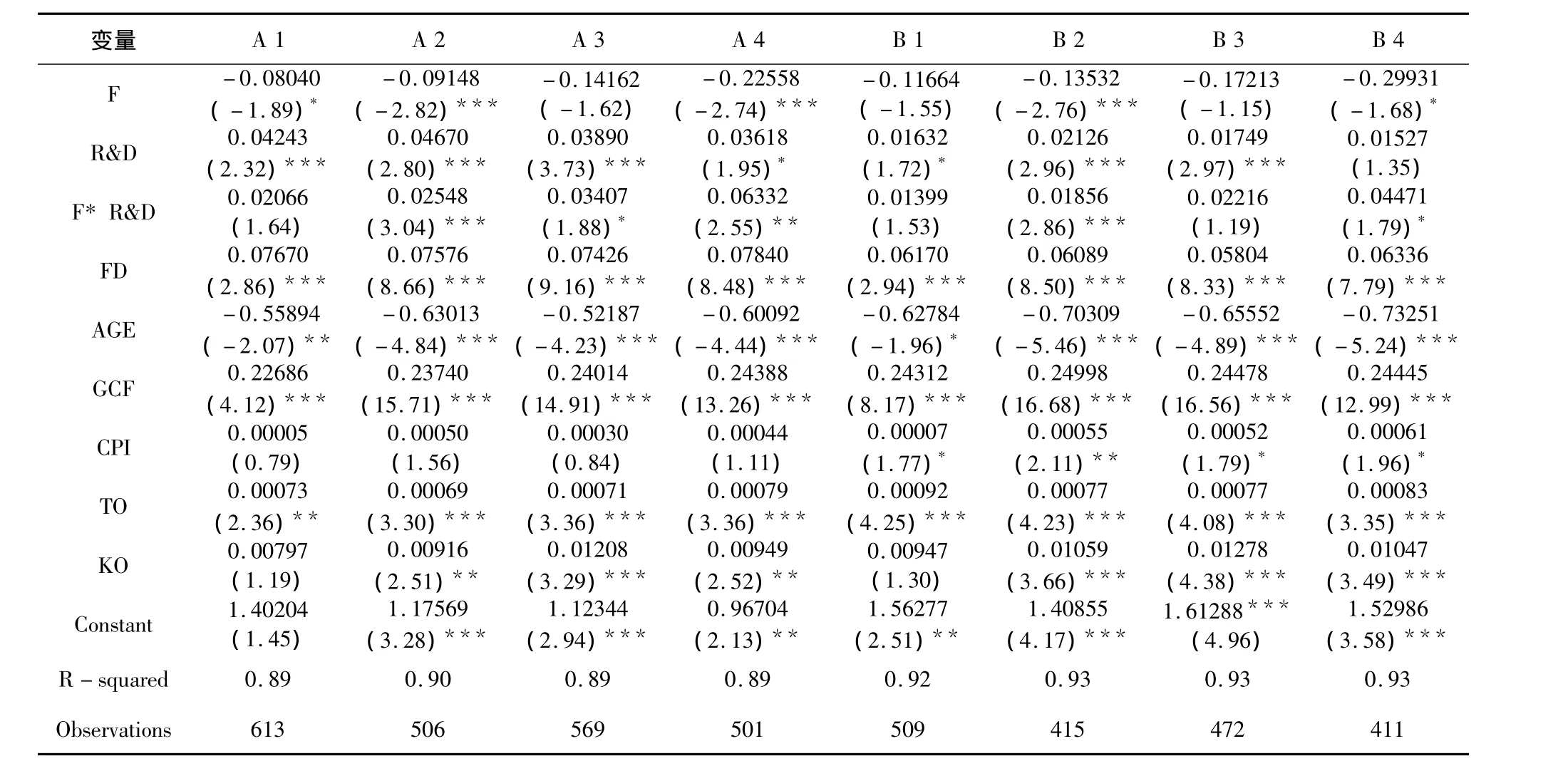

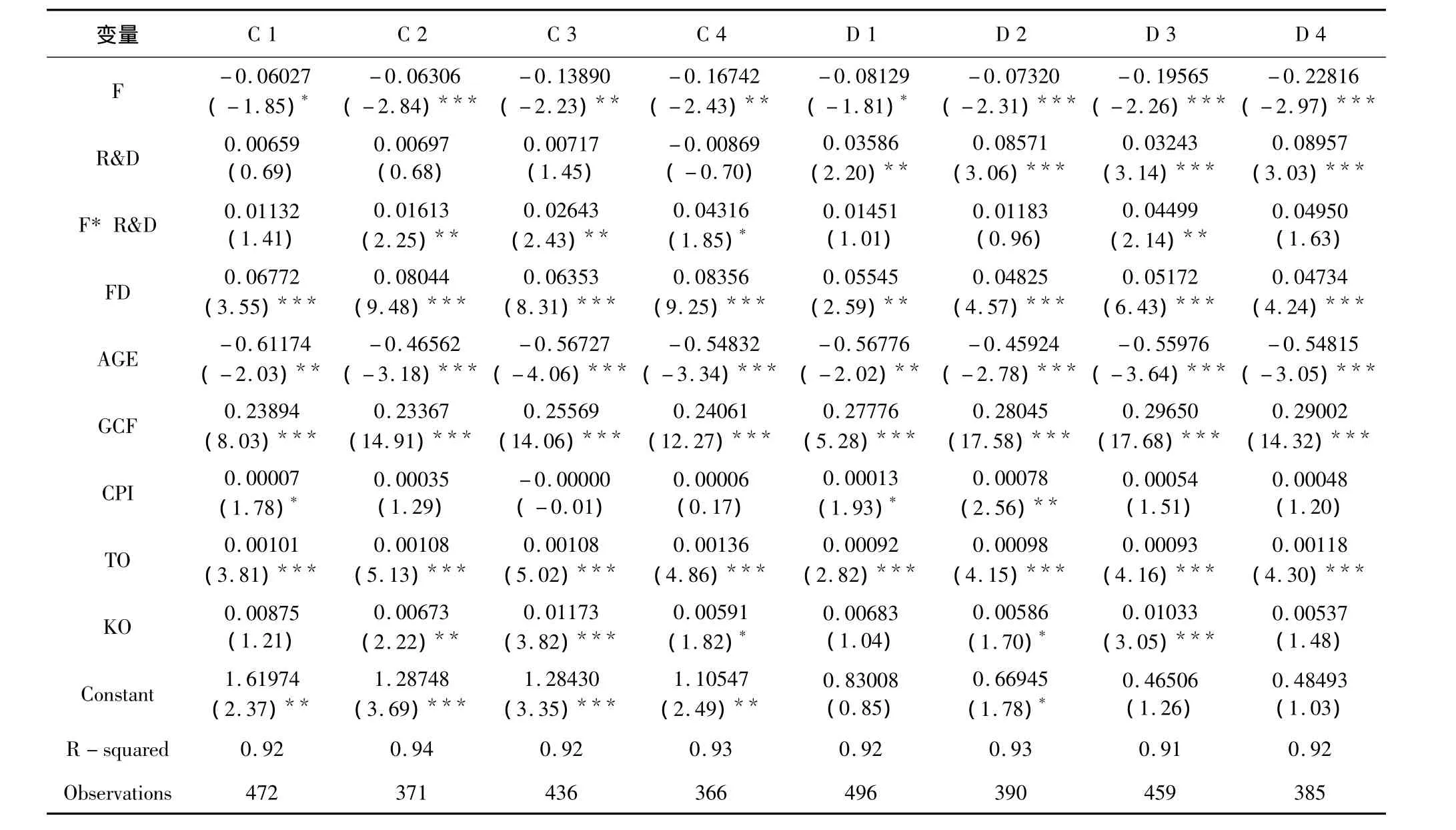

附表1是金融创新与经济增长关系的经验检验,包括采用不同的技术进步指标,分别用A,B,C,D来表示人均R&D,人均商业企业使用R&D,人均商业企业融资R&D,人均政府投资R&D。在表中,字母后的数字分别表示:1是不考虑任何内生性的模型,2是用R&D作为内生变量的模型,3是金融创新指标作为内生变量的模型,4是R&D指标、金融创新指标和交叉项均作为内生变量的模型。

本文在克服金融创新、技术进步和经济增长之间的内生性关系上做了一个很好的尝试。对比估计结果可知,考虑内生性的模型的结果比不考虑内生性的模型的结果显著。在所有的模型中,单独的金融创新对经济发展的关系是显著的负值(极少数为不显著),单独的技术进步对经济增长的关系是正值,金融创新和技术进步的交叉项是显著正值。这说明单纯的金融创新对经济增长作用为负,但是金融创新水平越高,技术创新对经济增长的推动作用就越大,或者说技术创新水平越高,金融创新对经济增长的推动作用就越大。

基于之前的理论探讨,实证部分可以说明了一个问题,虽然金融创新对经济发展的作用是抑制性作用,但是如果按照LLM(2009)的内生性模型的思路,通过“技术创新”这一桥梁,那么作用就为显著正向了。而且交叉项为正也从另一个角度说明金融创新为正时,技术创新对经济发展的作用为正;金融创新越大,技术创新对经济发展的作用越大。但是这些结果都从各个角度证明了,金融创新通过技术创新对经济发展起作用的桥梁是非常重要的,这也完全符合我们本文的理论的讨论以及LLM(2009)和Laeven and Levine(2007)提出的理论假设。我们在此提出两个子命题:

命题一:与金融发展不同,金融创新单独对经济增长的作用是不确定的,甚至可能存在显著的抑制作用。

从附表1中可以看到,金融创新对经济增长的作用都是显著为负的(极少数为不显著),但是模型中的金融发展指标却显著为正。按照我们对内生增长模型的诠释,金融创新与经济增长之间的关系是较为矛盾和复杂的,不能像一般性的金融发展与增长那样简单地建立起直接关系,其中重要的因素就是金融创新与经济增长之间的传导机制不是简单的“单向因果关系”,而是存在严重的“内生性”。这种内生性出现的原因,就是本文一直探讨的其中的桥梁性作用——技术进步。也就是说金融创新必须通过影响技术进步,特别是对技术进步程度的监管,来影响经济增长。同时经济增长也会促进技术进步,从而对金融创新提出新的要求。这也在一定程度上验证了金融创新的历史必然性(LLM,2009)。我们发现所有加入内生性考虑的计量结果都证明了本文理论与实证部分提出的假定。但是对其影响是促进还是抑制,本文的理论部分没有加以进一步的讨论,因为内生性因素的存在,理论结论可能是复杂的,准确的说应该与实证结果结合来看。通过本文的实证结果,我们发现单纯的金融创新对经济增长的作用是抑制性作用,这与当前我们遇到的金融危机仿佛是相吻合的。近年来频繁出现的金融危机和财政主权危机让人们批判过度的、脱离实体经济的创新为金融系统稳定、乃至整个经济的稳定都带来了潜伏期长、隐蔽性强,而又极具破坏力的负面因素。单单从这个角度来看,我们也许会认为金融创新的出现并不对经济增长提供动力,但是当我们结合理论已经证明的“内生性”因素,就不难发现我们似乎需要更全面的考虑计量结果,即单纯地看待金融创新是不够的,而是要结合理论中提到的创造了内生性因素的“技术创新”这个桥梁作用。

命题二:在考虑内生性因素的情况下,金融创新通过技术进步对经济增长的促进作用是显著的,并且这种作用更多地通过企业的技术进步来体现。

我们不难发现所有计量结果中,金融创新与技术进步的交叉项对经济增长的作用是显著为正的,这就说明了金融创新通过技术进步对经济增长的作用是促进的,也可以说明技术进步这一桥梁作用的确发挥了重要的作用。金融的一个主要功能就是对企业进行调查和筛选,提供给投资者最准确的投资信息,并且组织投资。所以,金融的这个筛选功能将直接观测并且很大程度上影响到企业的创新能力的发展。只有具备一定创新能力的企业,才能通过这个筛选,获得最大程度的资金支持。与此同时,金融中介的这种筛选能力的强弱也对企业的创新造成了影响。不难想象,有高效率的筛选能力的金融中介自然会得到更好的发展。因为组织了更好的投资,自然效益更好,投资者就会更加认同。从以上论述,我们不难看出,金融机构自身的创新能力与企业的创新能力需要同时发力,而且这个发力必须是协调的、稳定的、互相支持的,这样才能使经济发展进入一条良性循环的轨道;相反,一旦金融创新与企业创新的发展不协调,或者说是出现了互相掣肘的现象,那么金融部门与实体企业的协调性就发生了严重的问题,金融对实体部门的支持效率就会降到最低,金融危机就可能随之出现。

但是我们需要说明的是,这里的金融创新与金融发展是截然不同的概念,因为金融创新更多的是强调金融产品的增长效率 (Laeven and Levine,2007),而金融发展更多的是关注金融市场的规模水平。金融创新一旦离开了技术进步,就失去了原始的经济学意义,这也是我们在前面的理论部分所证明的。不仅如此,同金融发展不同,金融创新对经济增长的作用没有明确的结论,这是因为金融创新是相对复杂的一种创新活动,它具有一般创新的特点,更有自己的特性,因此它对经济就有着较为复杂和不确定的影响。当我们将研究范围缩小到金融机构对企业创新支持时,我们可以发现其对经济增长的清晰作用。

我们还可以从实证中发现,技术进步的指标(R&D)本身对经济增长的作用是显著性的促进增长的作用,这与一般的经济增长理论是吻合的,本文的不同在于,我们的重点不是观察技术进步本身对经济增长的作用,而是技术进步在这里充当了一个桥梁性的作用,这种桥梁性作用是用金融创新的交叉项来得到体现的。我们发现不仅仅是技术进步本身有促进作用,而且结合金融创新也对经济增长起到了正向的作用。这其实也在一定程度上说明,金融创新本身与技术进步本身存在一定的密切联系,而且这种联系可以同时作用于经济增长。另外,因为单纯的金融创新对经济增长的作用,与金融创新结合技术进步对经济增长的作用是相反的。这也说明,金融创新一旦离开了技术进步,将不会再促进经济增长,反而会抑制经济的持续增长。

在计量结果中,我们发现采用商业企业和政府的R&D指标来表示技术进步会有不同的结果。从附录1可以明显看出,人均政府投资R&D作为技术进步指标来衡量金融创新与经济增长的关系时,有三个模型交叉项的系数不显著,这说明金融创新通过由政府主导的技术进步来促进经济增长的作用并不明显,从而与前文的理论分析中的机制相一致,本文所讨论连接金融创新与经济增长的技术进步这个桥梁主要是通过企业创新来表现的,只有企业家和金融家都同时进行创新并且创新成功,才能获得利润(LLM,2009)。

五、结论与政策建议

2007年的金融危机迫使人们对金融创新进行更为深入和贴近现实的思考。当人们就金融创新进行更为深入和贴近现实的思考时,人们就金融创新对经济增长的作用仍然争论不休。LLM(2009)提出了金融家以利益最大化为目的、以支持企业创新为途径开展金融创新的内生增长模型,在这个模型中,LLM(2009)通过技术进步的桥梁作用解释了金融创新影响经济增长的一个机制,说明了以往较为模糊的金融创新与经济之间的内生性问题。我们通过全球面板数据运用工具变量的估计方法克服内生性,验证了LLM(2009)的内生增长模型。研究结果表明金融创新通过技术进步对经济有着显著的稳健和促进作用。但是,当单独考虑金融创新的作用时,却无法得出类似的结论。基于估计结果,我们认为,金融创新必须与技术进步相结合才能对经济产生促进作用,而离开了技术进步的金融创新,至少在我们的模型中,会抑制经济增长。因此,政府应该鼓励金融机构进行与技术进步、企业创新密切相关的金融创新,因为技术进步对经济增长的积极作用是众所周知的,金融创新借助技术进步促进经济增长也就顺理成章了。但是脱离了技术进步的金融创新的效果却很可能是负面的。这也是金融创新对经济增长的作用充满争议的原因。进一步说,金融机构应该尽量避免金融创新对经济可能的负面影响,而在创新时尽量与技术结合紧密,通过促进技术进步来促进经济增长。另外,其他学者的研究也证明了,脱离实体经济支撑的金融创新会加剧金融市场的脆弱性,影响经济稳定性和增长(Gennaioli,Shleifer and Vishny)[33]。

[1] Laeven L,Levine R ,Michalopoulos S.Financial innovation and endogenous growth[C],CEPR Discussion Papers 7465,C.E.P.R.Discussion Papers,2009.

[2] De la Fuente A,Marin J M.Innovation,bank monitoring,and endogenous financial development[J].Journal of Monetary Economics,1996,38:269-301.

[3] Malmendier U.Law and finance at the origin[J].Journal of Economic Literature[J]2009,47(4):1076-1108.

[4] Goetzmann W N.Financing Civilization[M],mimeo,Yale University,2009.

[5] Baskin J B,Miranti Jr P J.A history of corporate finance[M].New York:Cambridge University Press,1997.

[6] Neal L.The rise of financial capitalism:International capital markets in the age of reason[M].New York:Cambridge University Press,1990.

[7] Allen F,Gale D.Financial innovation and risk sharing[M].Cambridge,MA:MIT Press,1994.

[8] Tufano P.Financial innovation[A],In:Handbook of the Economics of Finance(Volume 1a:Corporate Finance).Eds:M.H.George Constantinidis,and R.Stulz[M].Elsevier North-Holland.2003,307-336.

[9] Schweitzer S.Pharmaceutical economics and policy[M].New York:Oxford University Press,2006.

[10] Aghion P,Fally T.Scarpetta S.Credit constraints as a barrier to the entry and post-entry growth of firms[J].Economic Policy,2007,22(52):731-779.

[11] Beck T,Loayza R,Loayza N.Finance and the sources of growth[J] .Journal of Financial Economics,2000,58:261-300.

[12] Brown J R,Fazzari S M,Petersen B C.Financing innovation and growth:Cash flow,external equity,and the 1990s R&D boom[J].The Journal of Finance,2009,64(1):151-185.

[13] Acemoglu D,Zilibotti F.Was prometeus unbound by chance?Risk,diversification and growth[J].Journal of Political Economy,1997,105:709-752.

[14] Obstfeld M.Risk-taking,global diversification,and growth[J].American Economic Review,1994,84(5):1310-1329.

[15] Levine R.International financial liberalization and economic growth[J].Review of International Economics,2001,9:688-702.

[16] Eichengreen B,Leblang D.Capital account liberalization and growth:Was Mr.Mahathir right?[J]International Journal of Finance and Economics,2003,8(3):205-224.

[17] Bekaert G,Harvey C R,Lundblad C.Does financial liberalization spur growth[J].Journal of Financial Economics,2005,77(1):3-55.

[18] Bonfiglioli A,Mendicino C.Financial liberalization,banking crises and growth:Assessing the links[R].SSE/EFI Working Paper No 567,2004.

[19] Bonfiglioli A.How does financial liberalization affect economic growth?[R].Stockholm University,Institute for International Economic Studies Seminar Papers,No.736,2005.

[20] Lane P R.Innovation and financial globalisation[R].The Institute for International Integration Studies Discussion Paper Series,IIIS,2009.

[21] Measuring financial innovation and its impact[M].IFC Bulletin 31,Bank for International Settlements,2009.

[22] Frame W S,White L J.Empirical studies of financial innovation:Lots of talk,little action?[J].Journal of Economic Literature,2004,42(1):116-144.

[23] Arrau P,De Gregorio J,Reinhart C M,et al.The demand for money in developing countries:Assessing the role of financial innovation[J].Journal of Development Economics,1995,46:317-340.

[24] Hafer W,Kutan A M.Financial innovation and the demand for money:Evidence from the Philippines[J].International Economic Journal,2003,17(1):17-27.

[25] Laeven L,Levine R.Is there a diversification discount in financial conglomerates?[J].Journal of Financial E-conomics,2007,85(2):331-367.

[26] Martinsson G,Lööf H.Internal finance and patentsevidence from firm-level data[C].Working Paper Series in Economics and Institutions of Innovation 194,Royal Institute of Technology,CESIS-Centre of Excellence for Science and Innovation Studies,2009.

[27] Martinsson G.Finance and R&D investments-Is there a debt overhang effect on R&D investments?[R].Working Paper Series in Economics and Institutions of Innovation 174,Royal Institute of Technology,CESIS-Centre of Excellence for Science and Innovation Studies,2009.

[28] Aghion P,Howittm P,Mayer-Foulkes D.The effect of financial development on convergence:Theory and evidence[J].Quarterly Journal of Economics,2005,120:173-222.

[29] Levine R,Loayza N,Beck T.Financial intermediation and growth:Causality and causes[J].Journal of Monetary Economics,2000,46:31-77.

[30] Djankov S,McLiesh C,Shleifer A.Private credit in 129 countries[J].Journal of Financial Economics,2007,84(2):299-329.

[31] Keller W.International technology diffusion[J].Journal of Economic Literature,2004,42:752-782.

[32] Chinn M D,Ito H.A new measure of financial openness[J].Journal of Comparative Policy Analysis,2008,10(3):309-322.

[33] Gennaioli N,Shleifer A,Vishny R.Financial innovation and financial fragility[R].FEEM Working Paper,2010,No.114.

[34] 孙浦阳.发展中大国的金融发展与经济增长——基于规模效应的分析[J].南开学报 (哲学社会科学版),2010(1):104-111.

[35] 沈坤荣,张成.金融发展与中国经济增长——基于跨地区动态数据的实证研究[J].管理世界,2004(7):15-21.

[36] 赵勇,雷达.金融发展与经济增长:生产率促进抑或资本形成[J].世界经济,201(2):37-50.

附表1 金融创新与经济增长关系的经验检验① 括号内为t验检值;***、**和*分别表示结果在1%、5%和10%的水平下显著;A,B,C和D分别表示用人均R&D,人均商业企业使用R&D,人均商业企业融资和人均政府投资R&D代表技术进步的指标的模型;字母后的数字1、2、3和4分别表示基本模型(不考虑任何内生性的模型)、R&D指标作为内生变量的模型、金融创新指标作为内生变量的模型和R&D指标、金融创新指标和交叉项均作为内生变量的模型

附表1 金融创新与经济增长关系的经验检验(续)