上市公司财务预警实证研究——来自制造业数据

崔 洁

(西安外事学院 陕西 西安 710077)

一、引言

纵观国内外财务危机判别与预测的相关研究,可知已经得到了具有较高预警能力的财务指标和方程组,但一元判定模型存在冲突性,多元线性判定模型存在假设前提,logistic模型难以普及,而且模型构建样本的针对性不强,各个行业都有其自身的特点,同一个指标在不同行业缺乏可比性,势必影响模型的准确性。为了能够找到预测准确率高、稳定性好的变量,本文选取了78家制造业上市公司的五个方面的18个财务指标进行研究。经验证,各财务指标之间相关性比较强,结构复杂,为了避免减少指标导致损失很多信息,从而得出错误结论,因此本文借助因子分析法对18个指标进行浓缩,以达到简化变量降低维数的目的,以便建立较为准确的模型。

二、研究设计

(一)样本选取和数据来源 本文将上市公司中的ST类公司定义为“财务危机”企业,并选取其t-2年的截面数据为样本建立模型。之所以这样选择是因为某公司在t年被ST,是因为其t-1、t-2年连续两年亏损或者是因为符合其他判断特别处理的标准。根据我国上市公司年报披露制度,上市公司公布其年报的截止日期为下一年的4月30日,因此上市公司t-1年的年报和其在t年度是否会被特别处理这两件事几乎是同时发生的。所以用t-1年的数据预测t年度是否会被特别处理是没有实际意义的。另外,行业因素对财务预警模型也有一定的影响,而且从准确率的角度出发,构建财务危机预警模型最好是分行业进行,同时考虑到数据处理的方便性,因此,本文有针对性地选取了2010年A股制造业24对(48家其中包括24家ST的公司和24家正常企业)上市公司的t-2年的数据作为建模样本,选取了2009年A股制造业15对(30家其中包括15家ST的公司和15家正常企业)上市公司的t-2年的数据作为验模样本。本文选取样本数据主要来源于招商证券股票软件中的财务分析、金融界等网站。

(二)研究方法 本文采用定量方法确定研究样本;定性选择确定财务预警指标;运用SPSS软件进行因子分析构建模型,获取财务预警的临界值,并对模型进行检验。因子分析法,最早是由美国心理学家CharlesSpearman在1904年提出,其基本思想是将实测的多个指标,用少数几个潜在的相互独立的主成分指标(因子)的线性组合来表示,构成的线性组合可反映原多个实测指标的主要信息。它的优点是可以对观测样本进行分类,并根据各因子在样本中所起的作用自动生成(确定)各因子权重,简化实测指标系统。主成分分析法的一般模型为:

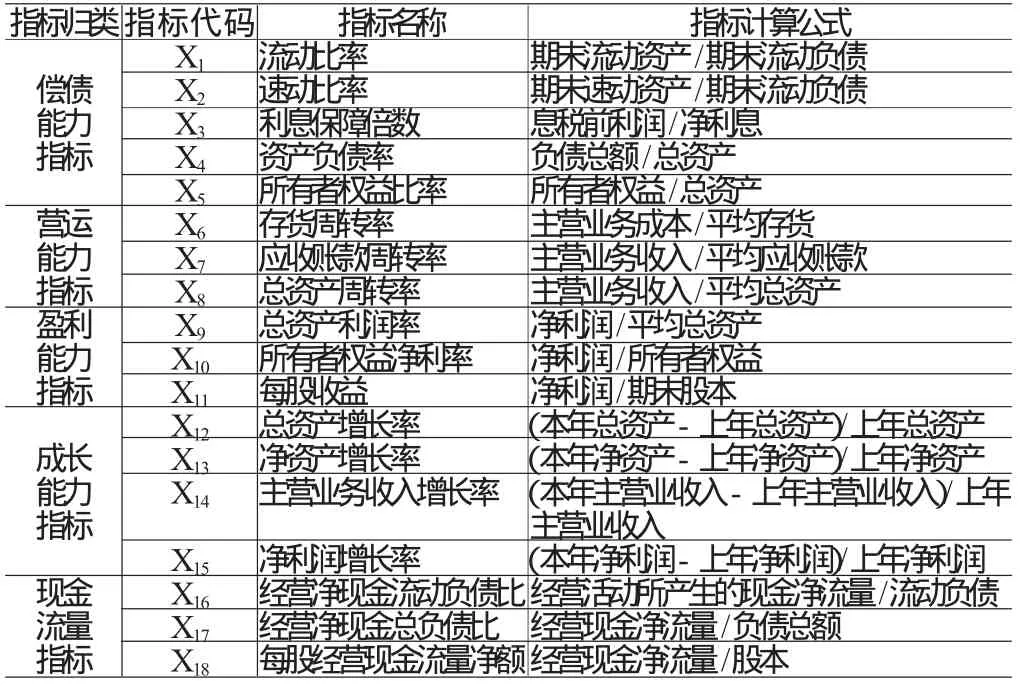

表1 财务指标表

其中F1,F2,……Fn为实测变量;aij(i=1,2,……,m;j=1,2,……,n)为因子荷载;Xi(i=1,2,……,m)为选择确定的m个主成分因子;Ki(i=1,2,……,m)为主成分因子的权重(即第i个因子的贡献率);Y是公司财务状况的预测值。这里要特别说明的是,因子载荷aij是第Fj个实测变量在第Xi个主成分上的荷载,或者说,第Xi个变量与第Fj个主成分的相关系数。荷载越大,说明第Fj个实测变量与第Xi个主成分的关系越密切;反之亦然。

(三)财务预警指标体系设计 本文广泛考察了以往国外和国内相关研究中对最终预测模型有显著贡献的预测变量,参考了目前在实证研究中广泛采用的财务指标及我国上市公司的实际情况,初步确定了体现偿债能力、营运能力、盈利能力、成长能力、现金流量5个方面18个财务指标,见(表1)。

三、实证结果分析

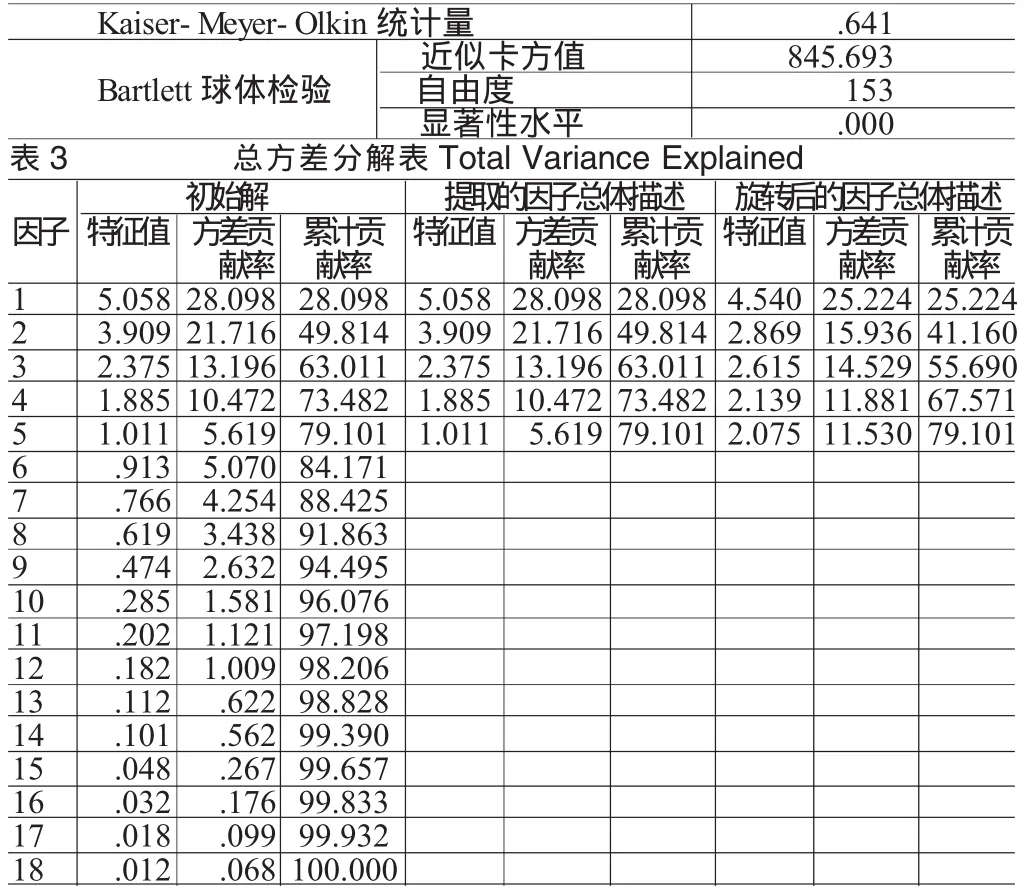

(一)KMO测度和Bartlett检验 首先需要对24组企业的18个财务指标进行KMO测度和Bartlett检验,结果如(表2)所示。由结果看出,Bartlett的统计量为845.69,且其对应的显著性概率是0.000,小于显著性0.05,说明相关矩阵不是一个单位矩阵,即数据具有相关性,故适合进行因子分析。KMO>0.6,意味着因子分析结果较好。

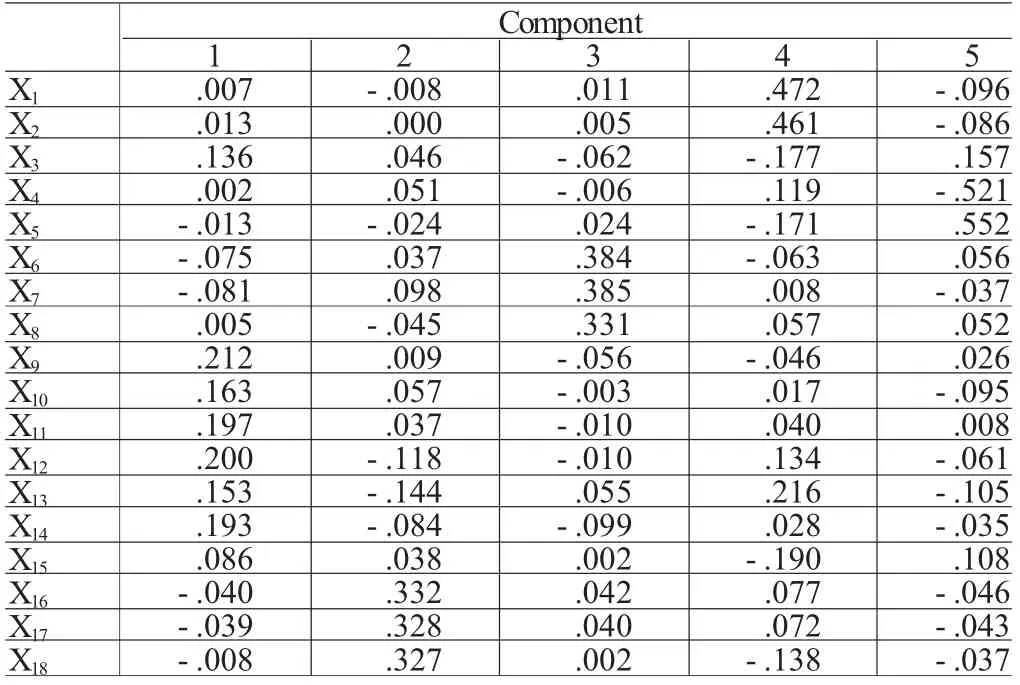

(二)因子提取和因子命名 运用SPSS软件自动完成各主成分的特征值和贡献值计算,详见(表3)。考虑所代表的实际指标的信息量,选择特征值大于1的主成分,公因子为5个,可以认为这五个公因子基本反映了原变量的绝大多数信息,从表3的第2列至第4列可以看出这5个主成分因子包含原来79.101%的信息量。这5个主成分因子的主成分方差贡献率见(表4)。为了清晰地反映主成分因子与原始变量的关系,输出旋转后的因子载荷阵。可以看出X9、X11在因子1上的载荷比较大,这两个指标代表的是企业的盈利能力,故将其命名为盈利能力因子(F1);X16、X17在因子2上的载荷比较大,这两个指标代表的是企业的现金流量,故将其命名为现金流量因子(F2);X6、X7在因子3上的载荷比较大,这两个指标代表的是企业的资产营运能力,故将其命名为资产营运能力因子(F3);X1、X2在因子4上的载荷比较大,这两个指标代表的是企业的流动负债偿债能力,故将其命名为短期偿债能力因子(F4);X4、X5在因子5上的载荷比较大,这两个指标代表的是企业的长期负债偿债能力,故将其命名为长期偿债能力因子(F5)。

(三)因子得分和排名 为了建立模型,需要将公因子表示为各个变量的线性形式,利用spss软件因子分析法中的regression回归法输出因子得分系数矩阵,如(表5)所示,可以根据因子得分系数和原始变量的标准化值,可以计算各因子的得分数,并可以据此对财务指标进行进一步的分析。由因子得分系数矩阵,得到因子得分函数:

表 2 KMO 和 Bartlett检验(KMO and Bartlett's Test)

表4 主成分方差贡献率表

表5 因子得分系数矩阵Component Score Coefficient Matrix

表6 建模样本B值表

五个因子分别从不同的方面说明企业的财务状况的总体水平,单独使用某一个因子并不能对公司的财务危机状况做出综合的评价,因此以各因子对应的方差贡献率为权数得出最终的模型:B=0.3189 F1+0.2015F2+0.1837F3+0.1502F4+0.1457F5

B为预测分值,F1为盈利能力因子,F2为现金流量因子,F3为营运能力因子,F4为短期偿债能力因子,F5为长期偿债能力因子。最后,确定预警临界值。计算出建模的48家制造业上市公司的B值如(表8)所示。试以-0.90、-0.15、0、0.15为分界点,通过对回归精度的测算比较,以-0.15为分界点,对ST公司的判别能力达94.7%,判别能力明显高于其他分界点,且考虑到公司没有ST并不代表其财务状况一定健康,ST的公司也不是全部意义上的“财务失败”公司,有的正在改制、重组,这些公司的财务指标不具有稳定性,因此对模型的整体评价是可以接受的。本文将-0.15作为财务危机与非财务危机公司B值的分界点,也就是说当公司的B值小于-0.15时,ST的可能性较大,当公司的B值大于-0.15时,公司财务状况较好,ST的可能性较小。

表7 验模样本B值表

(四)模型检验 由于模型由建模样本组导出,故以建模样本组内数据检验模型不能充分说明模型的可靠性,所以本文选取了2009年A股制造业15对(30家其中包括15家ST的公司和15家正常企业)上市公司的t-2年的数据作为验模样本。应用spss软件计算出验模样本的30家公司的B值如(表7)所示。可以看出,当公司的B值小于-0.15时,ST的可能性确实较大,检验精度达100%,当公司的B值大于-0.15时,公司财务状况较好,ST的可能性较小,检验精度达78%,ST的公司也不是全部意义上的“财务失败”公司,有的正在改制、重组,这些公司的财务指标不具有稳定性,因此对模型的整体评价是可以接受的。综上所述,可以看出所建的预警模型判别能力较高,且考虑到公司没有ST并不代表其财务状况一定健康,ST的公司也不是全部意义上的“财务失败”公司,有的正在改制、重组,这些公司的财务指标不具有稳定性,因此对模型的整体评价是可以接受的。

本文分析得出结论:我国制造业上市公司的财务数据是有效的,并具有较强的预测能力。从总体上说,我国上市公司的财务数据能够预测其未来发生财务危机的概率,也就是说,我国上市公司的财务指标包含着一定的信息含量,财务数据的使用者能够根据企业的资产负债表、利润表和现金流量表所提供的信息对企业将来是否会发生财务危机做出较为准确预测。

[1]杨建宇:《完善一汽集团公司资金管理模式的对策研究》,《吉林大学硕士学位论文》2006年。

[2]包晓岚:《上市公司财务危机预警“Z”值区域研究与分析》,《财会通讯(学术)》2006年第5期。