上市公司流动资产质量分析——来自汽车行业数据

徐文学 李 梅 茆正平

(江苏大学财经学院 江苏 镇江 212013)

流动资产是指企业可以在一年或者超过一年的一个营业周期内变现或者运用的资产,与固定资产相区别,是企业资产中必不可少的组成部分。流动资产包括主要包括现金、银行存款、交易性金融资产、应收款项、存货等。流动资产是在企业周转中,从货币形态开始,依次改变其形态,最后又回到货币形态,各种形态的资产与生产流通紧密相结合,周转速度快,变现能力强。分析流动资产质量有利于企业加强对流动资产的管理,提高流动资产的使用效益。很多文献从资产质量角度分析了其对企业的影响。资产质量,是指特定资产在企业管理的系统中对企业的发展贡献力量的能力,具体表现为资产的变现偿债能力、被利用循环的能力、与其他资产组合增值的能力等。从财务管理的角度,资产质量关注的不仅是特定资产的绝对数量,而且是特定资产在企业的资产结构中发挥作用的贡献率。很少有文献专门从流动资产质量的角度分析其对企业的影响,本文利用因子分析评价了汽车行业上市公司的流动资产质量,利用软件客观地对相关指标权重进行赋值,避免了主观的评判,取得了很好的效果。

二、研究设计

(一)流动资产质量评价指标体系设计 通过阅读大量文献,本文整理、筛选出评价流动资产质量的11个指标,见(表1)。内容如下:(1)流动资产率。流动资产代表企业短期可运用资金,流动资产率比例越高,说明企业营运资金在企业全部资产中所占比重越大,企业资产的流动性和变现能力越强。流动资产率高并不一定好,要根据具体情况来判断。流动资产率的恰当范围,应考虑企业性质、企业经营状况、企业的管理水平、企业经营的季节性波动、市场周期等因素。(2)流动资产周转率。流动资产周转率是销售收入与流动资产的比率,它反映的是全部流动资产的利用效率。流动资产周转率是分析流动资产周转情况的一个综合指标,反映流动资产的周转速度。周转速度快,会相对节约流动资产,等于相对扩大资产投入,增强企业盈利能力;而延缓周转速度,需要补充流动资产参加周转,形成资金浪费,降低企业盈利能力。该指标越高,说明企业流动资产的利用效率越好,是正指标。(3)存货周转率。存货周转率是指企业在一定时期内存货占用资金可周转的次数。存货属于流动资产中变现能力最弱和风险最大的资产,但存货又是流动资产中收益率最大的资产。存货周转率既反映企业的经营管理效率水平的高低,也反映企业资金利用效率状况。(4)应收账款周转率。应收账款周转率是指企业一定时期内的赊销收入净额除以平均应收账款余额。其中:赊销收入净额=销售收入-现销收入-销售退回、折让、折扣,考虑到赊销活动属于商业秘密,企业不愿披露,作为企业的非管理人员对这方面信息难以取得,因此用销售收入净额代替赊销收入净额。在同一尺度的指标下,本文中就以销售收入净额除以应收账款余额来计算应收账款周转率。应收账款周转率可以用来估计应收账款回收的速度和管理的效率。回收迅速既可以节约资金,也不易发生坏账损失。可以认为在不考虑其他因素的情况下,周转率高的应收账款比周转慢的应收账款的质量好,也就是说该指标是正指标,越高越好。(5)毛利率。存货最主要的利用效果体现为经营利润的产生,尤其是毛利润的产生,所以存货的收益性质量可以用毛利率指标来体现,表示每一元销售收入扣除销售成本后,有多少钱可以用于各项期间费用和形成盈利。销售毛利率是企业销售净利率的最初基础,没有足够大的毛利率便不能盈利。该指标越高说明存货收益性越好,是正指标。(6)流动比率。流动比率是指流动资产与流动负债之间的比率。流动比率是衡量企业短期偿债能力的重要指标,表明企业每1元流动负债有多少流动资产作为支付保障,反映企业流动资产在短期债务到期时可变现用于偿还流动负债的能力。从理论上讲,流动比率为2比较合适,此时企业财务状况稳定可靠,除了满足日常生产经营的流动资金需要外,还有足够的财力偿付到期债务。该指标是适度指标。(7)速动比率。速动比率是指企业的速动资产与流动负债之间的比率。考虑到流动资产中的存货变现能力较差,待摊费用、待处理流动财产损溢等资产项目是为了满足会计的可比性,在当期作为流动资产记录,实质上已经不具有资产的特性,因此用流动比率衡量偿债能力有点不足。而速动比率可用于衡量企业流动资产中可以及时用于偿还流动负债的能力,它是对企业流动比率的重要补充。当企业流动资产中的速动资产比重较低时,即使流动比率较高,但流动资产的流动性较低,偿债能力仍然不高。一般经验认为,速动比率为1就说明企业有偿债能力,该指标是适度指标。(8)现金比率。现金比率是指企业的现金资产与流动负债之间的比率。这里所说的现金,是指现金及现金等价物。现金比率可用于衡量企业流动资产中可以立即用于偿还流动负债的能力,它是对企业流动比率、速动比率的重要补充。现金比率一般认为20%以上为好。(9)经营现金短期偿债比率。经营现金短期偿债比率是指企业一定时期的经营现金净流量与流动负债的比值。经营现金短期偿债比率反映企业经营活动中产生的现金净流入可以在多大程度上保证当期流动负债的偿还。这是动态反映偿债能力,该指标是正指标,比率越大说明短期偿债越有保障。(10)盈利现金保障倍数。盈利现金保障倍数是净利润与经营活动现金净流量之比,反映企业净利润中现金收益保障程度的情况。为了统计分析的方便,取其倒数为经营活动现金净流量与净利润之比,该比率越高,反映企业净利润中现金收益保障程度越高,是正指标。(11)流动资产净利率。流动资产净利率是净利润与流动资产的比率,该指标反映的是公司运用流动资产所获得利润的水平,即公司每占用1元的流动资产平均能获得多少元的利润。该指标越高,表明公司投入流动资产产出水平越高,流动资产运营越有效,成本费用的控制水平越高,是正指标。

表1 评价流动资产质量的指标体系

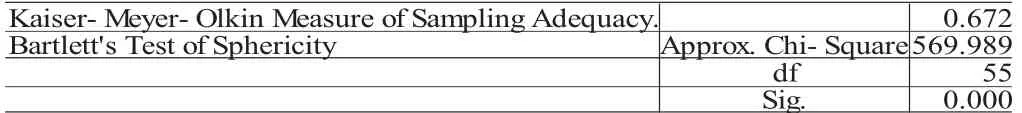

表2 KMO and Ba rtle tt's球形检验

表3 解释的总方差

表4 旋转后因子载荷阵

表5 因子得分、总评价得分及排序表

(二)样本选取和数据来源 本文选择了汽车行业中上市的61家公司作为评价对象,对其流动资产质量进行了综合评价。X1~X11的数据均来自2009年各公司年度报表或通过相关计算所得。

(三)研究方法 本文运用统计分析软件SPSS17.0对原始数据进行处理,首先对数据进行正指标化判断并进行标准化处理,排除不同量纲的影响,然后构造因子模型,采用主成分分析法对公共因子进行提取及分析。因子分析是通过研究多个指标的相关矩阵的内部相关关系,使用少数公因子替代原有变量,将每个指标变量表示成公因子的线性组合,对综合指标根据专业知识和所包含指标所反映的独特含义给予命名。因子分析的目的是寻求变量基本结构,简化观测系统,减少变量维数,用少数的变量来解释整个问题,属于多元分析中处理降维的一种统计方法,其核心思想是应用多元统计学的方法对相关指标权重进行客观赋值。

三、实证结果分析

(一)因子分析法适用性检验 因子分析法适用性检验可以通过KMO统计量和Bartlett’s球形检验加以判定。KMO统计量用于探查变量间的偏相关性,它比较的是各变量间的简单相关和偏相关的大小,取值范围在0-1之间,一般认为KMO大于0.6以上采用因子分析效果较好。Bartlett’s球形检验用于检验相关阵是否是单位阵,即各变量是否各自独立。KMO统计量和Bartlett’s球形检验如(表2)所示。结果显示:本指标数据KMO值为0.672,数据适合做因子分析,Bartlett’s球形检验也能顺利通过。

(二)因子提取和因子命名 特征根在某种程度上可以被看成是表示主因子影响力度大小的指标。如果特征根小于1,说明该主因子的解释力度还不如直接引入一个原变量的平均解释力度大。因此,通常可以用特征根大于1为纳入标准。根据构建的因子分析模型,借助计算机分析,得到(表3)至(表5)的结果。从(表3)可以看出,前四个主因子的特征根均大于1,后面的特征根均小于1,因此至多考虑前四个主因子即可。因子分析过程前四个因子的特征值共占去方差82.248%,被放弃的其他7个因子解释的方差仅占不到18%,因此说明前四个因子提供了原始数据的足够信息。第一主因子在X6、X7、X8、X9上有高载荷,这四个指标分别是流动比率、速动比率、现金比率和经营现金流动负债比率,这些指标反映了流动资产的安全性,故称之为安全性因子;第二主因子在X2、X3、X4上有高载荷,这三个指标是流动资产周转率、存货周转率和应收账款周转率,反映了流动资产的有效性,故称有效性因子;第三主因子在X1、X10上有高载荷,这两个指标是流动资产率和经营活动现金净流量与净利润比,这两个指标是与流动资产的结构有关,故称为结构性因子;第四主因子在X5、X11上有高载荷,这两个指标是毛利率和流动资产净利率,反映了流动资产的盈利性,故称为收益性因子。

(三)因子排名和综合得分 通过SPSS统计软件作数据处理后,自动产生了Facl_1,Fact2_1,Fac3_1,Fac4_1四个因子得分,这四个因子得分可以代替原来数据的82.248%的信息量,应用公式F=(37.423*Facl_1+18.337*Fact2_1+16.374*Fac3_1+10.114*Fac4_1

)/82.248和四个因子得分的值,求得各因子得分的排名和综合得分的评价分析值如(表5)所示。第一,安全性因子得分排名可以反映企业流动资产的安全性在整个汽车行业的水平,其前五名的公司是四川成飞集成科技股份有限公司、西安达刚路面机械股份有限公司、江铃汽车股份有限公司、深圳市特尔佳科技股份有限公司、浙江亚太机电股份有限公司。第二,有效性因子得分排名可以反映企业流动资产的有效运转性在整个汽车行业的水平,其前五名的公司是北汽福田汽车股份有限公司、江铃汽车股份有限公司、深圳市特力(集团)股份有限公司、安徽江淮汽车股份有限公司、长春一汽四环汽车股份有限公司。第三,结构性因子得分排名可以反映企业流动资产的结构合理性在整个汽车行业的水平,其前五名的公司是松辽汽车股份有限公司、郑州宇通客车股份有限公司、深圳市特力(集团)股份有限公司、佳通轮胎股份有限公司、东风电子科技股份有限公司。第四,收益性因子得分排名可以反映企业流动资产的收益性在整个汽车行业的水平,其前五名的公司是西安达刚路面机械股份有限公司、广东巨轮模具股份有限公司、浙江万里扬变速器股份有限公司、安徽中鼎密封件股份有限公司、河南省中原内配股份有限公司。第五,综合性因子得分排名可以反映企业流动资产的质量在整个汽车行业的水平,其前五名的公司是四川成飞集成科技股份有限公司、江铃汽车股份有限公司、西安达刚路面机械股份有限公司、深圳市特力(集团)股份有限公司、松辽汽车股份有限公司。

[1]张新民:《企业财务战略研究——财务质量分析视角》,对外贸易大学出版社2007年版。

[2]徐文学:《企业资产质量评价与实证研究》,江苏大学出版社2009年版。