递延所得税资产与递延所得税负债核算例析

山东外贸职业学院 孙中平

近日,笔者在帮助企业进行所得税汇算清缴的过程中,发现不少会计人员在递延所得税负债与递延所得税资产处理方面有诸多困惑,本文通过表格列示递延所得税负债与递延所得税资产的核算内容,通过图例展示递延所得税负债与递延所得税资产的核算流程,并通过典型案例详细解析递延所得税负债与递延所得税资产的计算与账务处理,以期对工作在一线的会计人员有所帮助。

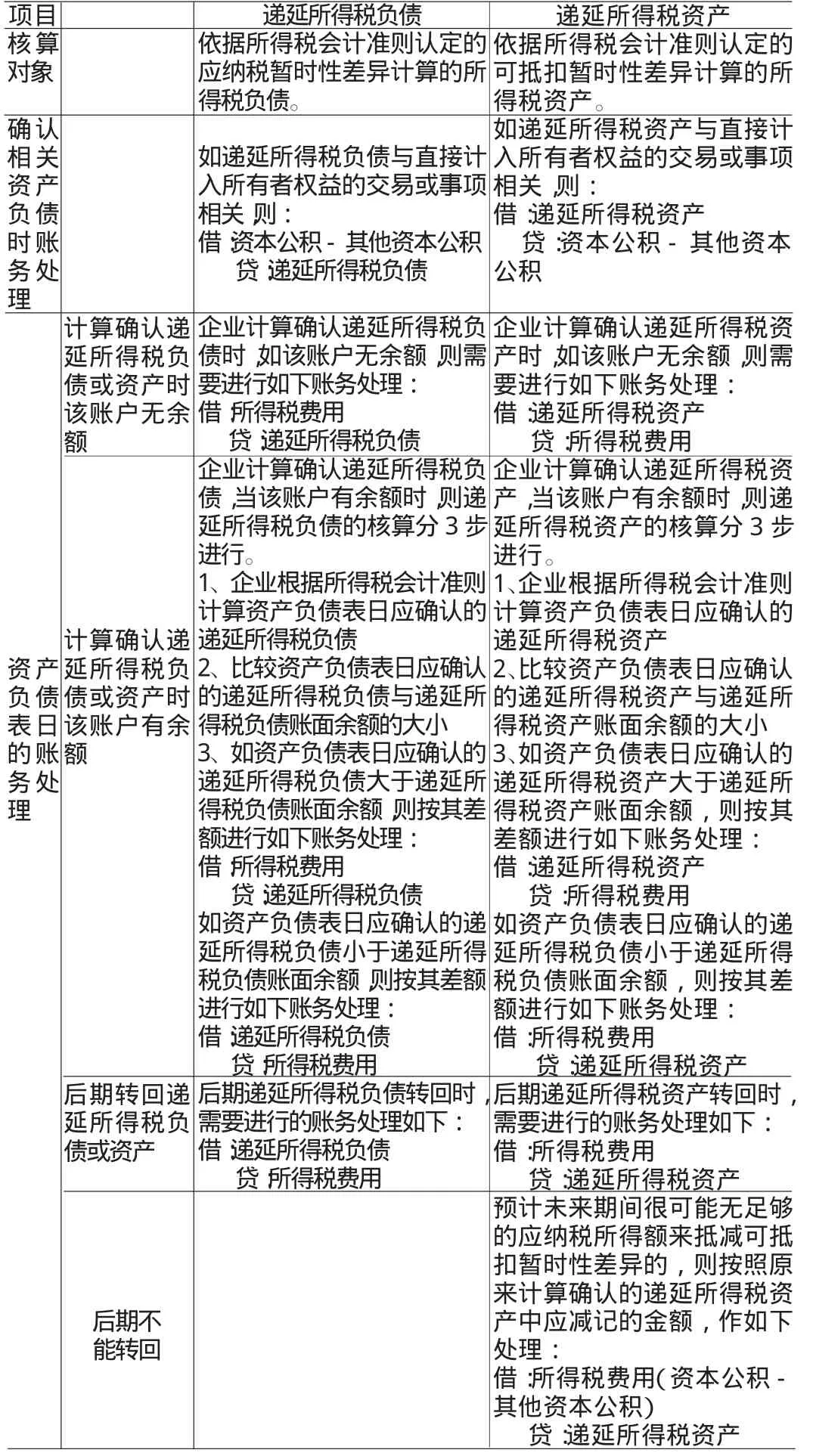

一、递延所得税资产与递延所得税负债核算主要内容(表1)

二、递延所得税资产与递延所得税负债核算流程

图1

三、典型案例解析

(一)递延所得税资产账务处理解析

[例1]甲公司有关涉税业务如下:(1)2010年12月31日,应收账款余额800万元,坏账准备计提比例10%,甲公司期末计提了坏账准备80万元,甲公司应收账款和坏账准备账户的期初余额都是0。(2)2011年12月31日,应收账款余额2000万元,甲公司根据规定计提了120万元坏账准备,坏账准备账户期末余额变为200万元。甲公司适用25%的企业所得税税率,2010和2012年税前会计利润都是500万元。企业所得税法规定,各项资产减值准备不得在税前扣除。

要求:请分别核算2010和2011年的递延所得税资产。

2010年递延所得税资产账务处理如下:

第一步,计算可抵扣暂时性差异。

甲公司2010年末资产负债表应收账款的账面价值=800-80=720(万元)

甲公司2010年末应收账款的计税基础=800(万元)

根据本文图1,资产的账面价值小于计税基础,应确认可抵扣暂时性差异80万元。

解析:该案例中应收账款账面价值与计税基础产生差异80万元的主要原因,表面看是税法与会计的差异,实质则是税法不认可会计的谨慎性原则。企业根据会计准则计提的坏账准备80万元,在企业所得税计算中属于不得在税前扣除的项目。

第二步,计算递延所得税资产本期发生额。

2010年末,甲公司递延所得税资产账户余额=80×25%=20(万元)

2010年末,甲公司递延所得税资产账户发生额=20(万元)

解析:甲公司应收账款和坏账准备账户都没有期初余额,在没有其他可抵扣暂时性差异的情况下,可以确定递延所得税资产账户的期初余额是0,2010年末,递延所得税的期末余额就是该年该账户的发生额。

第三步,计算所得税费用并进行会计处理。

2010年甲公司应交所得税=(500+80)×25%=145(万元)

2010年所得税费用=145-20=125(万元)表1

项目 递延所得税负债 递延所得税资产核算 依据所得税会计准则认定的依据所得税会计准则认定的对象 应纳税暂时性差异计算的所可抵扣暂时性差异计算的所得税负债。 得税资产。确认 如递延所得税资产与直接计相关 如递延所得税负债与直接计入所有者权益的交易或事项资产 入所有者权益的交易或事项相关,则:负债 相关,则: 借:递延所得税资产时账 借:资本公积-其他资本公积 贷:资本公积-其他资本务处 贷:递延所得税负债 公积理计算确认递企业计算确认递延所得税负企业计算确认递延所得税资延所得税负债时,如该账户无余额,则需产时,如该账户无余额,则需债或资产时要进行如下账务处理: 要进行如下账务处理:该账户无余借:所得税费用 借:递延所得税资产额贷:递延所得税负债 贷:所得税费用企业计算确认递延所得税负企业计算确认递延所得税资债,当该账户有余额时,则递产,当该账户有余额时,则递延所得税负债的核算分3步延所得税资产的核算分3步进行。 进行。1、企业根据所得税会计准则1、企业根据所得税会计准则计算资产负债表日应确认的计算资产负债表日应确认的计算确认递递延所得税负债 递延所得税资产资产延所得税负2、比较资产负债表日应确认2、比较资产负债表日应确认负债债或资产时的递延所得税负债与递延所的递延所得税资产与递延所表日该账户有余得税负债账面余额的大小 得税资产账面余额的大小的账额3、如资产负债表日应确认的3、如资产负债表日应确认的务处 递延所得税负债大于递延所递延所得税资产大于递延所理得税负债账面余额,则按其差得税资产账面余额,则按其额进行如下账务处理: 差额进行如下账务处理:借:所得税费用 借:递延所得税资产贷:递延所得税负债 贷:所得税费用如资产负债表日应确认的递如资产负债表日应确认的递延所得税负债小于递延所得延所得税负债小于递延所得税负债账面余额,则按其差额税负债账面余额,则按其差进行如下账务处理: 额进行如下账务处理:借:递延所得税负债 借:所得税费用贷:所得税费用 贷:递延所得税资产后期转回递后期递延所得税负债转回时,后期递延所得税资产转回时,延所得税负需要进行的账务处理如下: 需要进行的账务处理如下:债或资产 借:递延所得税负债 借:所得税费用贷:所得税费用 贷:递延所得税资产预计未来期间很可能无足够的应纳税所得额来抵减可抵扣暂时性差异的,则按照原来计算确认的递延所得税资后期不 产中应减记的金额,作如下能转回 处理:借:所得税费用(资本公积-其他资本公积)贷:递延所得税资产

借:所得税费用 125

递延所得税资产 20

贷:应交税费——应交所得税145

解析:不少会计人员对第三步核算中所得税费用的计算理解不透彻,经常把加减弄混了。这里介绍一个简单的办法,在第三步中,计算完应交所得税后,先写会计分录,后计算所得税费用。在这个会计分录中,借方一定有“所得税费用”科目,贷方一定有“应交税费—应交所得税”,“递延所得税资产”应该登记在借方还是贷方,可以通过“递延所得税资产”账户的发生额增减变动来判断,因为“递延所得税资产”是资产类账户,增加应该登记在会计分录的借方,反之登记在贷方。在本例中,该账户发生额增加了20万元,因此,应该登记在分录的借方,这样,借方“所得税费用”的金额就是145-20=125万元。可以看出,通过先编分录,后计算,所得税费用的计算就迎刃而解了。

2011年递延所得税资产账务处理如下:

第一步,计算可抵扣暂时性差异。

甲公司2011年末资产负债表应收账款的账面价值=2000-200=1800(万元)

甲公司2011年末应收账款的计税基础=2000(万元)

根据本文图1,资产的账面价值小于计税基础,应确认可抵扣暂时性差异累计额200万元。

第二步,计算递延所得税资产本期发生额。

2011年末,甲公司递延所得税资产账户余额=200×25%=50(万元)

2011年末,甲公司递延所得税资产账户发生额=50-20=30(万元)

解析:甲公司2011年递延所得税资产账户的期初余额是20万元,2011年末,递延所得税的期末余额时50万元,双方的差额就是该年该账户的发生额。

第三步,计算所得税费用并进行会计处理。

2011年甲公司应交所得税=(500+200)×25%=175(万元)

2011年所得税费用=175-30=145(万元)

借:所得税费用 145

递延所得税资产 30

贷:应交税费——应交所得税175

(二)递延所得税负债账务处理解析

[例2]乙公司于2007年12月底购入机器一台,当月投入使用,购入成本54万元,预计净残值0,预计使用年限5年。会计核算按直线法计提折旧,计税时采用年数总和法计提折旧,税法规定的净残值和折旧年限与会计相同。该公司各会计期间都没有对固定资产计提减值准备,无其他税会差异。乙公司适用25%的企业所得税税率,各年税前会计利润都是1000万元。递延所得税负债账户期初余额是0。

要求:请分别核算2008-2012年的递延所得税负债。

表2 递延所得税负债计算表 (单位:万元)

2008年递延所得税负债核算如下:

第一步,计算应纳税暂时性差异。

乙公司2008年末资产负债表固定资产的账面价值=54-10.8=43.2(万元)

乙公司2008年末固定资产的计税基础=54-18=36(万元)

根据本文图1,资产的账面价值大于计税基础,确认应纳税暂时性差异43.2-36=7.2(万元)。

解析:此处固定资产账面价值与计税基础产生差异7.2万元的主要原因是会计与税法计提折旧的方法不同,按照会计直线法计算的折旧比按照税法年数总和法计算的折旧要小一些。在将会计利润调整为应纳税所得额时,就要调减7.2万元。

第二步,计算递延所得税负债本期发生额。

2008年末,乙公司递延所得税负债账户余额=7.2×25%=1.8(万元)

2008年末,乙公司递延所得税负债账户发生额=1.8(万元)

解析:因为递延所得税负债账户的期初余额是0,所以2008年末,递延所得税的期末余额就是该年该账户的发生额1.8万元。

第三步,计算所得税费用并进行会计处理。

2008年乙公司应交所得税=(1000-7.2)×25%=248.2(万元)

2008年所得税费用=248.2+1.8=250(万元)

借:所得税费用 250

贷:应交税费—应交所得税 248.2

递延所得税负债 1.8

解析:计算完应交所得税后,先写会计分录,后计算所得税费用。在这个会计分录中,借方一定有“所得税费用”科目,贷方一定有“应交税费—应交所得税”科目,因为“递延所得税负债”是负债类账户,增加应该登记在会计分录的贷方。

2009年递延所得税负债核算如下:

第一步,计算应纳税暂时性差异。

乙公司2009年末资产负债表固定资产的账面价值=54-21.6=32.4(万元)

乙公司2009年末固定资产的计税基础=54-32.4=21.6(万元)

根据本文图1,资产的账面价值大于计税基础,确认应纳税暂时性差异32.4-21.6=10.8(万元)。

第二步,计算递延所得税负债本期发生额。

2009年末,乙公司递延所得税负债账户余额=10.8×25%=2.7(万元)

2009年末,乙公司递延所得税负债账户发生额=2.7-1.8=0.9(万元)

第三步,计算所得税费用并进行会计处理。

2009年乙公司应交所得税=(1000-10.8)×25%=247.3(万元)

2009年所得税费用=247.3+0.9=248.2(万元)

借:所得税费用 248.2

贷:应交税费—应交所得税 247.3

递延所得税负债 0.9

2010年递延所得税负债核算如下:

第一步,计算应纳税暂时性差异。

乙公司2010年末资产负债表固定资产的账面价值=54-32.4=21.6(万元)

乙公司2010年末固定资产的计税基础=54-43.2=10.8(万元)根据本文图1,资产的账面价值大于计税基础,确认应纳税暂时性差异21.6-10.8=10.8(万元)。

第二步,计算递延所得税负债本期发生额。

2010年末,乙公司递延所得税负债账户余额=10.8×25%=2.7(万元)

2010年末,乙公司递延所得税负债账户发生额=2.7-2.7=0(万元)

第三步,计算所得税费用并进行会计处理。

2010年乙公司应交所得税=(1000-10.8)×25%=247.3(万元)

2010年所得税费用=247.3+0=247.3(万元)

借:所得税费用 247.3

贷:应交税费——应交所得税247.3

2011年递延所得税负债核算如下:

第一步,计算应纳税暂时性差异。

乙公司2011年末资产负债表固定资产的账面价值=54-43.2=10.8(万元)

乙公司2011年末固定资产的计税基础=54-50.4=3.6(万元)

根据本文图1,资产的账面价值大于计税基础,确认应纳税暂时性差异10.8-3.6=7.2(万元)。

第二步,计算递延所得税负债本期发生额。

2011年末,乙公司递延所得税负债账户余额=7.2×25%=1.8(万元)

2011年末,乙公司递延所得税负债账户发生额=1.8-2.7=-0.9(万元)

第三步,计算所得税费用并进行会计处理。

2011年乙公司应交所得税=(1000-7.2)×25%=248.2(万元)

2011年所得税费用=248.2-0.9=247.3(万元)

借:所得税费用 247.3

递延所得税负债 0.9

贷:应交税费——应交所得税248.2

解析:“递延所得税负债”是负债类账户,2011年该账户发生额减少0.9万元,应该登记在会计分录的借方。实际是转回前期确认的递延所得税负债。

2012年递延所得税负债核算如下:

第一步,计算应纳税暂时性差异。

乙公司2012年末资产负债表固定资产的账面价值=54-54=0(万元)

乙公司2012年末固定资产的计税基础=54-54=0(万元)

根据本文图1,资产的账面价值大于计税基础,确认应纳税暂时性差异0万元。

第二步,计算递延所得税负债本期发生额。

2012年末,乙公司递延所得税负债账户余额=0×25%=0(万元)

2012年末,乙公司递延所得税负债账户发生额=0-1.8=-1.8(万元)

第三步,计算所得税费用并进行会计处理。

2012年乙公司应交所得税=(1000-0)×25%=250(万元)

2012年所得税费用=250-1.8=248.2(万元)

借:所得税费用 248.2

递延所得税负债 1.8

贷:应交税费——应交所得税250

解析:到2012年底,该固定资产的折旧全部提完,账面价值变为0,前期确认的递延所得税负债也全部转回,递延所得税负债的账户余额也为0。

[1]财政部:《企业会计准则第18号——所得税》,财会[2006]3号。

[2]国务院:《企业所得税法实施条例》,2008年1月1日起施行。