奶源争夺战

罗东 熊元

牧场!大牧场!私家大牧场!

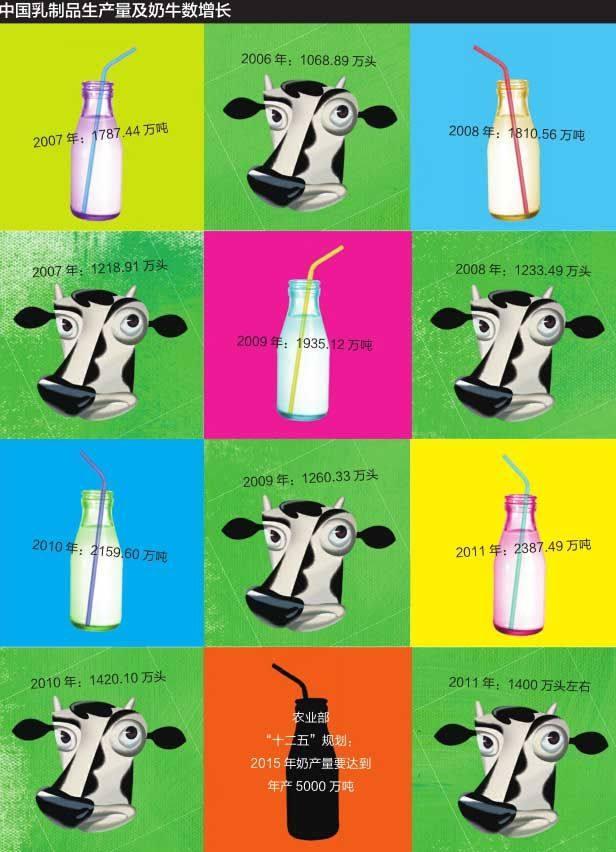

这场始于2009年、于今年上半年已几近烈火烹油的大牧场热潮,参与者囊括了伊利、蒙牛、三元、光明、完达山、雅士利、雀巢、新希望等几乎所有一二线乳企全员,据不完全统计,目前已经完工的大牧场已超20个,已公布未来计划投资总额过百亿元。

2007年夏天,北京东石北美牧场科技股份公司(下称“东石公司”)总经理苏浩在流火的南京参加奶业展览时,看着手中伊利高管的名片还很茫然。作为一家提供牛舍的床垫以及相关的牧场设备的专业公司,他在北美和加拿大的客户几乎是一水的牧场主。为什么会有一家奶制品公司关注他的展台?困惑一闪而过。

但很快,他发现这张令人疑惑的名片背后是一个新的利基市场,“这些单纯的乳品加工商从来没有建造大型牧场的经验,那时,他们正急着寻找能够提供牧场管理的服务商”。

忽然蜂拥而入的牧场建造者正是在三聚氰胺事件后为重建行业信用而焦头烂额的乳企们。2008年11月,国家发改委、农业部、工信部等13家部委联合制定的《奶业整顿和振兴规划纲要》,要求到2011年10月底前,乳制品生产企业基地自产生鲜乳与加工能力的比例要达到70%以上。

自有牧场,对于乳业巨头们而言,成了一种经营必备的“储备金”。

乳业巨头们开始以可媲美当年“蒙牛速度”的宏大气魄开出自建牧场清单:

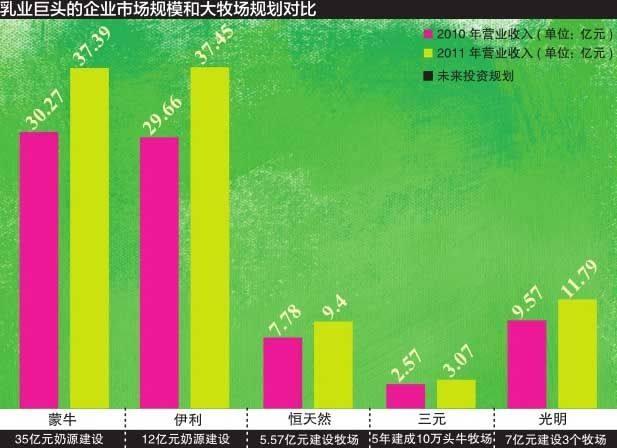

蒙牛通过与现代牧业参股、合建了14座万头以上超大型牧场,并许诺未来5年再投35亿元建 20-30座大型牧场。

伊利通过上市公司定向增发募集资金超过35亿元,2011年投资14亿元自建牧场7座,2012年计划再投入12亿元。

光明斥资7亿元在湖北、河北等建造3个大牧场。

三元公布未来3到5年将投资超过20亿元兴建大牧场。

新西兰乳企恒天然则专注地在河北筹划它含有5个牧场的超大牧场群,总计奶牛15000头,年产奶量1.5亿升,最后一期资金专项投资5.57亿元都已确定。

甚至连在全球运营中一贯坚持集中于乳品加工环节、不进入上游奶源的食品加工商雀巢,也疑似感染了牧场热,开始涉足产业链上游。今年6月,雀巢在传统奶源基地黑龙江双城投资25亿元,为奶牛饲养培训管理中心配备了从1520头牛的奶牛小区、1200头牛的大型农场到8000头牛的超大农场三种型号的培训牧场。

又见巨头 又见资本

这仍旧是巨头们的游戏,但却是与以往截然不同的游戏。

2009年10月,当蒙牛宣布在四川眉山投资3亿元建立的生产基地竣工时,仅60公里之外便是同时投产的现代牧业投资3.4亿元建造的洪雅现代牧场。如此明显的同进同退意味着这对上下游盟友将携手对抗西南战场上的最大对手——拥有10万头奶牛的新希望和控制重庆地区90%以上奶源、并宣布将新建50个牧场和小区的重庆天友乳业。

第一代乳业巨头们的胜出之道,在于轻,在于所谓专注。出走伊利的牛根生在资金寥寥的情况下发明了影响中国乳业长达十几年的“先建市场后建工厂”模式,连工厂都可以租用,遑论牧场。让奶农养牛、奶站收奶、租赁工厂、集中资金做市场,这一模式令蒙牛脱离地心引力一般获得超越式增长,其灵活、轻盈和杠杆能力令大多以“牧场-工厂-品牌”模式按部就班经营发展的地方乳企和农垦出身乳企望尘莫及。

越来越多的中国乳企开始模仿和追随,它们剥离了身上沉重的、带有农业要素的负累,如新希望、三元这样依旧拖着牧场甚至饲料草场前行的乳企并不常见。然而,在三聚氰胺事件后,对供应稳定、原料安全的迫切需求是几乎所有乳企不可回避的挑战。是否拥有安全的、品质稳定的、可追溯的自有奶源,将会是下游加工企业未来的行业准入门槛。

中国在养殖和种植的环节,至今散落着各种小农作业方式,尚未形成媲美欧美的大型现代农业企业。乳企要想获得安全优质的奶源,必须从加工的环节进入上游的奶牛养殖环节,牧场更是成为乳业市场竞争中的核心配置。客观地说,这也是唯一有能力、有意愿拉动奶源从旧石器时代进入现代化的产业力量。

早已习惯全国市场一盘棋的乳业巨头们,此次主导驱动的牧场兴建大业,自然具有高举高打的风范。内蒙、新疆、东北、河北四大黄金奶源带上,乳企们的私家领地标签早已层层叠叠;新兴奶源带河南和四川也已被陆续分割蚕食,甚至以往并非奶源战略要地的云南、安徽等业已战火连绵。

以现价计算,建设一个万头牧场最低要1.5亿元资金投入,据三元和现代牧业的牧场承建方四方力欧的估算,7年回收成本是一个合理预期,而东石的估算亦在6至10年之间。单凭乳企自身的实力和经验,面对资本密集型的大牧场也难免肌无力。

由政策驱动的奶牛养殖产业整合、2008年之后的中小乳企兼并倒闭潮、将持续倍增的市场需求,资本毫不掩饰期望从乳企吞并、重塑上游奶源的趋势中获益的意图。

2009年,乳业尚未从丑闻中完全恢复,资本却早已高调介入。7月中粮集团与厚朴基金61亿港元入股蒙牛,8月红杉资本以6300万美元入股飞鹤,9月凯雷和复星入资持有雅士利23.3%的股权,现代牧业与蒙牛签署10年有条件独家供应合约……产业资本、风险基金纷纷注入乳企,而其中,奶源、牧场更是成为焦点。

继生猪之后,奶牛成为又一个令资本闻风而动的经济动物,至少他们在万得妙的崛起中看到机会。

异军“万得妙”

两小时车程意味着什么?意味着邵祈能在一大早把凌晨新鲜“出炉”的鲜牛奶送到北京太平洋百货的货价上。由于拒绝采用“食品罐头式”的加工方式,他的鲜牛奶只有10天保质期。

在这个一袋牛奶2元多钱、保质期48天的时代,邵祈是个异类。他在距离北京很近的河北三河市创建了华夏畜牧牧场,这个现规模8000头的大牧场,算是北京周边较早出现的现代化大牧场。虽然它每天只能生产29吨牛奶,但是早已实现乳业巨头们在建造大牧场时心里隐隐怀抱的梦想:进入被进口牛奶垄断的高端市场。

华夏牧场大部分产出被各大牛奶厂商订购制作高端奶,哈根达斯紧邻它设厂便是看中其优质奶源,大约3%的原奶贴上他创建的牛奶品牌“万得妙”进入终端销售。万得妙只卖采用巴氏杀菌的鲜牛奶,只有全脂牛奶、脱脂牛奶、含糖酸奶和不含糖酸奶四种,主要在北京高端的咖啡连锁店、餐厅及酒店、面包房和部分高端超市销售。

邵祈是个做IT起家的美籍台湾人, 性情冷静,几乎看不到任何戏剧性的部分,他并不会像其他同行那样喜欢谈论如何让一年销售额翻一倍的大想法。但在大牧场被视为“可剥离资产”的2004年,邵祈在河北三河盘下330亩地作为养牛场,还有300亩地用来储存牛的食物青贮饲料和苜蓿,1200亩地种玉米,开始了从饲料源头玉米到生产牛奶的养牛大业。

前期筹备时,他花了半年时间考察当地的生态环境。他看到的场景“惨不忍睹”:当时,中国的奶牛大部分处于散养状态,牛就睡在牛粪上。牛奶紧俏时,农民挤完一桶奶摆在屋外就有人来收。桶上只盖一层纱布,上面飞满苍蝇。“我们当时的感觉是:中国的养牛业至少落后西方50年。”

这并不是个刻薄的判断,落后50年,是外界对中国奶牛养殖业落后程度的普遍评价。其实,在20多年前,大多数城市周围都或多或少有一些当地乳企拥有的小型规模化牧场。但伊利、蒙牛凭借保质期长达几个月的液态奶产品可以在常温下在全国范围内进行运送,极大地克服了运输与销售半径的限制,侵入全国各地市场。很快,在大品牌的挤压下,很多地方性乳企纷纷破产或被并购,当地牧场的发展越来越退居次要。

华夏畜牧的应对之策很简单,舍得花钱给牛喂贵价的优质饲料,从挤奶到包装上架全程维持高标准作业和恒定低温。2006年,华夏牧场开始经营自有乳制品品牌“万得妙”,“当第一批成品出来的时候,奶的细菌值只有几千个,而中国现在的标准一毫升里面200万的细菌便是合格的。”

500ml万得妙全脂鲜奶的零售价约为17元人民币,比其他品牌的高端奶还要贵30%。但是,在消费者的权衡中,与万得妙比价的是来自澳大利亚、新西兰和法国的进口牛奶,而并非蒙牛和伊利。截至2011年5月,中国进口常温奶达6000-7000吨,而2008年以前,“洋牛奶”的进口量一年仅有 2000-3000吨。

在乳业巨头坐视进口牛奶抓住食品安全危机占领中高端市场之际,一批本土的优质牧场抓住了这一机遇,作为“洋牛奶”的本土替代品,打造一批不做品牌推广、小众口碑传播的“无印良品”。

东石,无心插柳

苏浩是邵祈之外的又一个获益者。

苏浩是规模牧场的推崇者,但他也无法回答:中国乳业由大跃进式的市场扩张导致的问题,能够通过大跃进式的奶源建设来弥补吗?2007年以来,找上门的客户开始变多,他发现并非所有公司都意识到从“爬坡忽然切换到攀岩”的难度和危险。这一被巨额资本和宏大规划忽视的技能鸿沟,被他视为东石的利基。

他的第一步转型,是从设备供应商变为“来自北美的牧场专家”。他这样描述当时东石的典型客户:大批20多岁的年轻人,高学历,理工科背景,没有动物养殖经验,没有参加过农业生产。原本在乳企中是最活跃的中坚力量,被派往上游牧场,希望开拓第二个职业战场。但对于建造牧场所需要的两项基本技能:养牛和建筑,可谓一片空白。

在前期,东石的专家主要任务就是跟这些五谷不分的年轻人讲授什么叫动物福利,什么叫奶牛舒适度,怎么样让奶牛舒服地卧下来,提高产奶量,更不要说学科交叉,地面为什么做防滑槽,牛如果滑倒是前后滑还是侧滑……

然后,他发现这些急于在三五年内完成一个宏大目标的客户,需要的并不是一个教师。

牧场是一个复杂性不亚于小城镇的系统,设备、建筑、软件、硬件缺一不可。万头牧场奶牛养殖不仅对地理环境、饲料、水源、物流运输等要求很高,对环境的承受能力也有严格要求。即便是新西兰、澳大利亚等国人少地广,青贮饲料丰富,适合大规模养殖,这些国家平均每个牧场奶牛养殖也不过几千头;而人多地少的荷兰,单体牧场奶牛存栏通常只有几百头。唯一可资借鉴的超大牧场经验来源是美国南部高度工业化的奶牛养殖方式。

工业化的正面是效率,背面则是违反自然规律所带来的风险。将数千乃至上万头奶牛集中饲育,像流水线一样喂养、挤奶、活动,在短时间内掌握牛的饲养、牧场建设以及饲料种植,足以令乳业巨头们手忙脚乱。无论大牧场是否科学可行,速成都导致中国近几年新建的大牧场比国外同行更为脆弱。据媒体报道,到2011年底,大牧场建造最为活跃的现代牧业旗下安徽马鞍山牧场、肥东牧场、山东汶上牧场皆出现沼液污染问题。中国大多数牧场管理团队在生物防疫、污染物处理等方面尚缺乏经验。“如果这些环节再出现问题,行业还会经历阵痛。如果处理不了,回过头来,还是会直接影响食品安全。”苏浩说。

围绕这场飞速发展的乳业大牧场风潮,设备、饲料、牧草、医疗、育种行业的机遇随之而来,但也考验着它们面对这群客户随机应变的能力。

在与6家美国不同专业的公司合并后,东石推出了整体交付服务,从规划设计、建造、设备配套到运营培训服务,直到奶牛进场甚至挤出第一滴奶,才算完成。在全球高度专业化细分的环境下,东石却在一片空白的中国市场变成了牧场建设一体化解决方案提供商。在完成了华夏、好一多、恒天然的牧场建设之后,它刚刚接下了雀巢双城奶牛饲养管理培训中心的牧场建设工程。

农垦派的犹豫

在上一个乳业奇迹辈出、激情燃烧的年代,三元和完达山这类有着农垦血缘的公司,始终都无法成为最长袖善舞的那个。

种种机制困扰和无法甩脱的牧场,成为它们冲击全国性乳企的障碍。但到了以自家牧场论短长的刻下,它们又陷入另一种犹豫的情绪:作为长年运营牧场的乳企,它们正在学习如何“单纯”地将牧场视为可以凭借资本和资源“运作”出来的棋子。

在一二线乳企当中,三元几乎是最晚公布建立大牧场计划的一个。

2008年,三元是在三聚氰胺事件中最干净地脱身的乳业品牌,原因正是其对奶源的掌控力。前身便是北京奶站的三元有50多年养牛历史,其体制原因使得它仍然保持着一部分国营农垦农场的色彩。在其他乳企凭借在市面上四处采购原奶快速扩张时,三元80%的奶是来自北京周边的30多个自有牧场,剩下的20%则来自长期合作的大规模牧场。

然而令人尴尬的是,三元虽然在别人深陷丑闻时证明了自己的质量和信用,但在别人快速走出泥沼的时候,它的质量和信用却没有转化成营业额和利润。2010年,乳业出现全面复苏,伊利年盈利8亿多元,蒙牛的利润高达14亿多元,然而三元的利润则只有7000万元。

将口碑变现,就需要足够的产能作为依托。一直在什么才是可持续的发展速度这个问题上纠结的三元,终于公布计划:在未来3到5年,兴建超过10万头的牧场,直接投资超过20亿元。

从哈尔滨出发乘坐13个小时的绿皮火车到密山县,转半个小时大巴到杨树河子镇,再驱车半个小时,就能达到完达山的8511农场双峰牧场。背靠北大荒垦区的完达山建设牧场,也许是最不愁土地、员工和饲料种植田的乳企。

“大牧场?一万头牛?不靠谱!”完达山乳业副总经理余宁江聊到“万头牧场”时,神情忽然有些“粗暴”,“如果设定一个牧场的奶牛存栏数上限,5000头就差不多了——当然,规模化牧场一定是我们掌控奶源的重要方向,我们也在摸索。”

去年产能80万吨、营业额42亿元人民币的完达山目前拥有千头以上规模牧场50多个,多分布在地广人稀的黑龙江垦区。虽然对伊利近乎自己10倍的营业收入羡慕不已,但完达山却迟迟没有大肆建造万头大牧场。因为,“仍然有许多问题悬而未决” 。

占地45万平方米的松北牧场是完达山全资兴建的“万头奶牛示范牧场”,尽管号称“万头牧场”,但实际奶牛存栏数在5000头左右。“这是一个相对合理的数字”,牧场所在地区的承载能力有其上限,理论上,即便是圈养,一头奶牛也需配备3-5亩的土地种植饲料。为了喂饱5000头牛,松北牧场在周边大约以每亩380元的价格租种了6000亩地,订单种植的面积还有4000多亩地。双峰牧场地广人稀,配套土地不成问题,但缺乏有粪便处理能力和技术的工厂。

农垦派对自建大规模牧场的瞻前顾后,使得它们成为在自有牧场上先发而迟行的一群。

他们又在讲故事

很多乳企的大牧场梦还没开始,飞鹤的大牧场梦便结束了。

2011年8月,飞鹤乳业宣布,售出位于黑龙江的飞鹤克东养殖场和飞鹤甘南饲养场全部股权,售价1.318亿美元,资产中包括1780万美元的现金和六个季度的生鲜奶供给。

在乳企当中,飞鹤以“全产业链模式”闻名,覆盖饲料种植、奶牛饲养到奶粉生产加工圈链条。在大多数乳企还没有从三聚氰胺中缓过神来,它便已宣布5年内投资50亿元建立4个加工基地和10个万头原生态牧场,将奶源中牧场奶所占的比重提升到100%。2009年8月,成功由中小板转至主板的飞鹤与红杉资本签订了“苛刻”的对赌协议,同时获得了后者6300万美元的资本注入。

短短两年,长于管理牧场却拙于资本游戏的飞鹤便付出了代价。对赌失败,股价下跌,接踵而至的是引以为傲的牧场被出售,10个万头牧场的计划也销声匿迹。这场资本游戏的唯一赢家便是接盘者哈尔滨本地资本Haerbin City Ruixinda Investment Company,比起紧邻这两家投资额分别为8亿元和12亿元的牧场,这家并无奶牛养殖经验的公司的价格相当合算。

然而另一家将万头大牧场作为资本故事核心素材的公司则讲述得风生水起。

现代牧业有限公司成立于2005年,这家由蒙牛原高管邓九强创建的牧场运营公司是蒙牛的最大供应商,蒙牛同样是其最大的客户,占据其九成以上销量,双方订立有从2008年10月开始的10年承购原料奶供应协议,同时引入的还有来自KKR、鼎晖投资及Brightmoon的四轮股权融资。

万头牧场概念迎合了资本市场的期待,从2005年成立到2010年上市,5年中,现代牧业在国内已建成11个大型牧场,约7.2万头奶牛。

2005年,现代牧业计划建第一个万头牧场时,便计划5年收回成本。事实证明,这并非不可能,该牧场总投资2.5亿元,但现代牧场的直接投资仅为4000万元,剩余1.9亿元分别来自马鞍山市农发行贷款和马鞍山财政配套补贴和项目资金。

地方政府为了争夺大牧场落户当地,土地免费使用、修建配套道路、购牛补贴、水、电、粪污处理、防疫、挤奶及饲料基地等配套设施和各项补贴不一而足。

通过借助资本、整合资源,现代牧业的增长速度惊人。截至2011年12月31日,现代牧业拥有16个运营的万头规模牧场及4个在建的畜牧场,饲养总共12多万头乳牛。同期公司净利润同比增加322.7%,但按照其牛奶销售额11.13亿元平摊计算,平均每个牧场盈利只有1000多万元。而同期,现代牧业获得政府补贴收入却高达8870万元。

2015年前,它计划建成30个万头规模牧场,奶牛存栏超过26万头。

奶农的忧伤

郭建军蹲在绿源奶牛基地门口,茫然地望着200米外,自己土生土长的村子,“2008年的时候一头奶牛能挣个3000到4000元。但这几年收奶价格没提高,饲料钱不断上涨,算起来我还不如出去打工。” 双鸭山甚至整个佳木斯地区近年来基建工程增多,一名好的技工日薪可以达到300元。

绿源基地是完达山的散户集中饲养点,巅峰时期大约有300多头奶牛。由于企业和散户之间矛盾重重,越来越多的散户放弃继续养牛,如今大部分牛舍空空如也。

这里昔日上演的纠葛,是大多数奶农和乳企之间的恩怨一般无二。散户抱怨奶站的检测程序不透明,收购价格波动无标准,养牛辛苦利润薄,至于防疫、消毒、如何通过饲料合理搭配增加牛奶中营养成分的含量,很少有人教他这些。企业则抱怨这种人工挤奶、不算科学的储存方式、让鲜奶时常暴露在空气中的作坊式产奶,给奶源的安全性带来了诸多风险。

原先便找不到那个传说中的“利益共同点”的供应链条,在三聚氰胺事件之后终于崩裂。 与此同时,企业也越来越重视奶源的严格掌控,在几乎所有奶源规划方案上,规模化牧场和自有牧场都正在将散户奶农逐渐挤出供应网络。

目前,完达山来自规模牧场、奶农小区和散户的奶源比例大约是20 : 50 : 30,但完达山并不敢轻易说出“放弃散户”,大规模农户丧失生计造成的恶劣影响不可小视。它提出希望散户们向奶农小区和个人牧场发展,算是一个“折中方案”。

奶牛小区和其他类似的替代形式,意味着这些奶农正逐步向产业工人转移。

在大牧场大势所趋的背景下,230万郭建军这样的个体奶农何去何从?熟悉北美大工业化奶牛养殖路线的苏浩担心,如果只是让缺乏资本和技能的奶农退出行业,到了2030年,这个行业里将没有农民只有产业工人。

“这股乳企圈地、奶源私有化的风潮是工业推动乳业,把农民排斥在奶业现代化之外。资本是跟着机会走的,农民是跟着土地走的。作为依靠土地的第一产业,牧场行业真正要做好,需要保留对牛和土地有情感联系的农民能够长久地留在这里。”苏浩说。现在很多企业尤其是行外资本推动的大牧场,在建造时将奶农草率边缘化,等于将长期的养殖风险也压在自己头上。

郭建军对于自己是否被财大气粗的牧场投资者边缘化的问题并不关心,但他还是想坚持养一阵子牛再说:“等等看,是不是还有什么政策。”与此同时,他想先弄些副业,在他家院子里,六只锁在笼子里的藏獒狂吠,几只幼年藏獒欢快地在院子里撒欢儿,“它们品种不好,我和我哥合伙养着玩。”郭建军讪讪地解释。

- 21世纪商业评论的其它文章

- 别坏了规则

- 互动

- 危险的沿袭

- 剪报

- 机场亏损在于量不够?

- 谷歌:科技业高管的黄埔军校