公允价值计量对上市公司财务报告的影响

侯晓红,陈华

摘要:以我国上市公司2007—2009年的财务数据为基础,本文研究了金融工具分类和公允价值计量对上市公司财务报告的影响。通过描述性统计分析和案例分析,发现公允价值计量对我国上市公司财务报表的波动性和真实性产生了显著影响,同时发现可供出售金融资产占总资产的比重高于交易性金融资产所占比重,且可供出售金融资产对所有者权益的影响大于公允价值变动损益对利润总额的影响。同时,本文还验证了公允价值计量的“顺周期”效应。

关键词:公允价值计量;财务报告;顺周期效应

中图分类号:F810文献标识码:B

我国于2007年实施了与国际会计准则趋同的新会计准则。比较新旧会计准则,公允价值计量属性的运用是其中最主要的变化。然而,我国在实施公允价值计量属性不久就遭遇了全球性金融危机,在金融危机的演变过程中,一些人认为公允价值计量属性扭曲了财务报告,动摇了投资者的信心,是导致危机蔓延的重要原因。公允价值计量对财务报告到底有没有影响?如何影响?这种影响又与宏观经济具有怎样的关系?本文试图对这些问题进行研究,以期更好地推进公允价值计量属性在我国的应用。

一、公允价值计量对财务报告影响的理论分析

(一)公允价值的特征

新准则对公允价值所下的定义是:“公允价值是指在公平交易中,熟悉情况的交易双方自愿进行资产交换或者债务清偿的金额”。对于公允价值的计量,葛家澍(2009)[1]曾指出:“公允价值是一种估计价格,最佳估计是具有活跃市场,同质资产或负债,随时可取得的公开、公平的报价即活跃市场上的市场价格”。由此可见,公允价值具有公允性、动态性和估计性的特征。

公允价值的公允性,是指熟悉情况的双方在自愿的公平交易中形成的。熟悉情况,说明不存在信息不对称;自愿,表明不带有强制性;公平交易,则体现交易的公开、公正和公平。公允价值的动态性是指公允价值立足于当前交易,是连接过去、现在和未来的一种动态观,是以活跃的市场为计量基础,必须“盯住市场”或者调到市价,而市场的波动必将导致公允价值的波动。公允价值可以是建立在实际交易基础上的交易价格,也可以是建立在假想交易基础上的估计价格。在对资产或负债进行初始计量时,公允价值为计量日实际发生的交易价格,但在对资产或负债进行后续计量时,实际交易价格并未发生,在这种情况下,公允价值一般是假定的交易价格或估计价格,有时缺乏市场价格还要应用现值技术,因此公允价值具有估计性。

(二)公允价值计量对企业财务报告波动性的影响

与历史成本相比,公允价值具有动态性和估计性,这两个特点产生的影响是把波动性带进了财务报告。公允价值计量的方法是“盯住市场”交易形成的价格,这必然会将经济活动自身具有的内在波动性传递到会计系统,进而增加了会计信息的波动性。另外,当资产不存在活跃市场时,需要通过对资产进行参数估计来确定资产的价值,而估计的主观性也会加大公允价值的波动性。大量的实证研究表明,公允价值计量确实加大了财务报告的波动性。Gwilliam & Jackson(2008)[2]认为,公允价值会计的使用可能既增加了报告收益的波动性,又增加了收益与现金流量的差距。Khan(2009)[3]认为公允价值计量具有传染性,它加大了次贷危机程度,引发了金融危机的扩散,导致了资产价格下跌恶性循环。郑鸣(2009)[4]认为,公允价值会计制度的缺陷会产生内生的共振效应并加剧市场波动。许新霞等(2010)[5]的研究结果表明,新会计准则实施后的净利润波动略低于历史成本下净收益的波动,但是引入公允价值后全面收益的波动性明显高于前两者。刘红霞和吴艳琴(2010)[6]的研究表明,公允价值计量的引入加大了会计收益的波动,同时还指出综合收益的波动幅度显著高于公允价值会计收益和历史成本会计收益的波动幅度。盛明泉和李昊(2011)[7]认为相对于历史成本,以公允价值计量的资产价格在经济环境发生变化时会发生更大的偏移。

(三)公允价值计量对财务报告真实性的影响

历史成本能如实反映企业已经发生的经济事项,但是当现行价格远离历史成本时,历史成本将无法反映交易或者事项的真实情况。公允价值计量的公允性特征要求真实、公允地反映当前的经济事项,估计性特征则依赖于财务报告编制者能够客观、独立、公正地进行判断。但现实中,不同的人、不同的企业对相同的交易或者事项可能做出不同的判断。管理者可能通过不恰当的会计估计、会计政策和职业判断进行盈余管理和财务粉饰,进而对财务报告的真实性带来不利的影响。叶建芳和周兰等(2009)[8]认为,在初始划分点,上市公司倾向于将金融资产划分为可供出售金融资产以获得更多的选择空间,为盈余管理和收益平滑提供“蓄水池”;在持有期间,盈利情况不好的公司会利用处置可供出售金融资产进行盈余管理;盈利情况好的公司则倾向于将可供出售金融资产中含有的作为资本公积的未实现利润留存到以后年度实现。牟韶红(2010)[9]的研究表明,上市公司并没有利用交易性金融资产进行盈余管理,可供出售金融资产的公允价值变动可能会为上市公司的盈余管理提供“蓄水池”,同时发现盈余下滑的公司越有可能利用处置可供出售金融资公允价值变动和金融资产的出售时机进行盈余管理。Dechow et al. (2009)[10]的研究证据表明,管理者运用公允价值会计赋予的自由选择权能对资产证券化的收益规模进行管理,对贴现率的随意选择是影响收益的一种方式,作者进一步指出,运用公允价值计量的资产在非活跃市场中的贴现率是非常不可靠的。

(四)公允价值的顺周期效应分析

公允价值的公允性要求公允价值客观地反映当前的经济事项,而公允价值的估计性却依赖于管理者进行主观判断。而主观判断性和市场客观性带来的最大问题就是容易产生顺周期效应。在经济繁荣时期,以公允价值计量的资产市场价格持续上升,投资者的预期收益率攀升而追加投资,导致公允价值计量高估资产价格。反之,在经济周期的恶化阶段,悲观的情绪会使投资者预期资产价格下跌,最终使这些资产的市场估值偏离内在价值。国内外的研究表明,公允价值计量属性具有顺周期效应。欧洲央行曾指出,扩大公允价值的运用范围将不恰当地加剧银行资产负债表的波动,可能降低银行应对不利经济环境的能力,会加速从繁荣走向衰退的过程。Allen & Carletti(2008)[11]认为,公允价值可能具有传染效应,并引发顺周期效应,从而影响金融市场的相关性和稳定性。黄世忠(2009)[12]论述了公允价值会计诱发顺周期效应的机理和传导机制,他认为公允价值会计主要是通过资本监管、风险管理和心理反应这三个机制传导顺周期效应的。

二、公允价值计量对财务报告影响的实务分析

新会计准则主要将金融工具、投资性房地产、企业合并、债务重组和非货币性交易等方面由原来的历史成本改为公允价值计量。其中,影响最广泛的是以公允价值计量的金融工具的列报,即交易性金融资产和可供出售金融资产。

(一)金融资产对资产负债表的影响

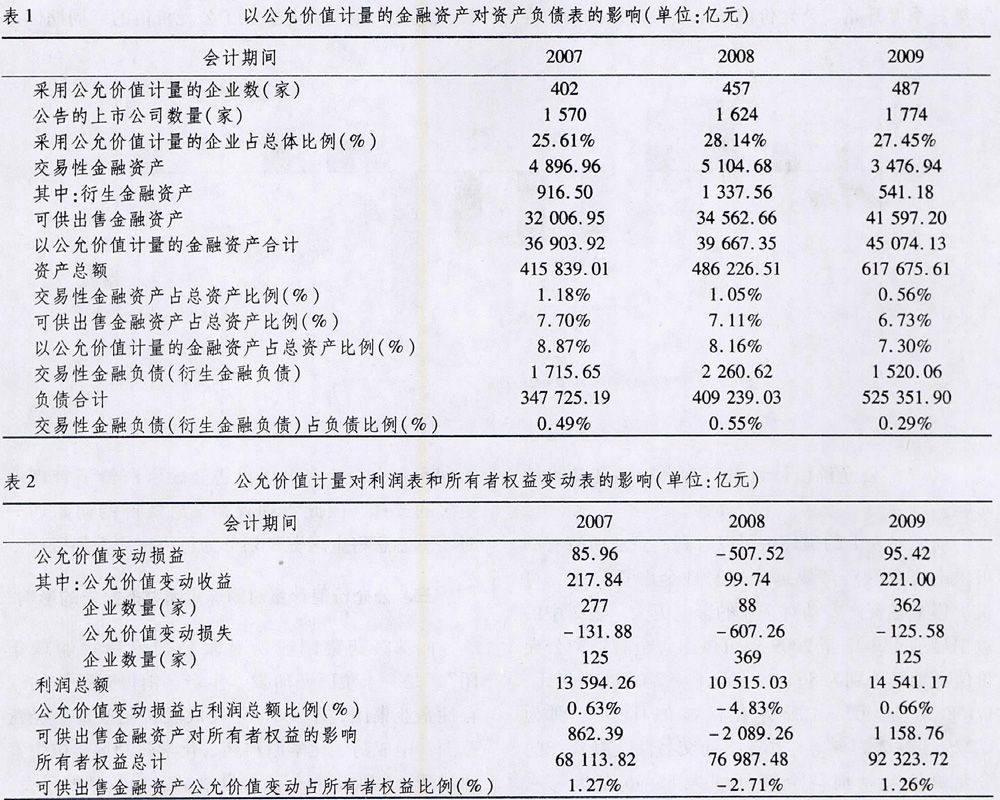

表1是以2007—2009年我国上市公司披露的报表数据进行的统计分析。从表1中可以看出,我国上市公司采用公允价值计量的数量呈现递增趋势,从2007年的402家,增至2009年的487家,所占比重也从2007年的25.61%增至2008年的28.14%,2009年经历了金融危机后这个比例又略有下降至27.45%,三年的比重都不足30%。

从资产构成方面,2007年到2009年交易性金融资产的绝对数额分别为4 896.96亿元、5 104.68亿元和3 476.94亿元,占资产总额的比重分别为1.18%、1.05%和0.56%,所占比例呈下降趋势;可供出售金融资产的绝对额分别为32 006.95亿元、34 562.66亿元和41 597.20亿元,占资产总额的比例为7.70%、7.11%和6.73%,可供出售金融资产的数额和比重都远高于交易性金融资产。这表明在初始划分点上,我国上市公司倾向于将金融资产划分为可供出售金融资产,其主要原因是因为交易性金融资产的价格波动计入当期损益,直接在利润表中有所反映,而可供出售金融资产因持有意图和持有时间并不明确,新准则不允许可供出售金融资产公允价值变动计入当期损益,要求计入资本公积(发生持续性减值除外),只有在处置时才将原计入所有者权益部分转入利润表中。为此可供出售金融资产能够对利润表起到间接的调节作用。从总体来看,以公允价值计量的金融资产占资产总额的比重为8%左右,对上市公司的影响不大。

从负债方面看,目前金融负债项目中除交易性金融负债和衍生金融负债采用公允价值计量外,其余均采用摊余成本计量。在2007至2009年,我国上市公司交易性金融负债占负债总额的比重不足1%,对负债的影响较低。

表1以公允价值计量的金融资产对资产负债表的影响(单位:亿元)会计期间200720082009采用公允价值计量的企业数(家)402457487公告的上市公司数量(家)1 5701 6241 774采用公允价值计量的企业占总体比例(%)25.61%28.14%27.45%交易性金融资产4 896.965 104.683 476.94其中:衍生金融资产916.501 337.56541.18可供出售金融资产32 006.9534 562.6641 597.20以公允价值计量的金融资产合计36 903.9239 667.3545 074.13资产总额415 839.01486 226.51617 675.61交易性金融资产占总资产比例(%)1.18%1.05%0.56%可供出售金融资产占总资产比例(%)7.70%7.11%6.73%以公允价值计量的金融资产占总资产比例(%)8.87%8.16%7.30%交易性金融负债(衍生金融负债)1 715.652 260.621 520.06负债合计347 725.19409 239.03525 351.90交易性金融负债(衍生金融负债)占负债比例(%)0.49%0.55%0.29%

表2 公允价值计量对利润表和所有者权益变动表的影响(单位:亿元)会计期间200720082009公允价值变动损益85.96—507.5295.42其中:公允价值变动收益217.8499.74221.00企业数量(家)27788362公允价值变动损失—131.88—607.26—125.58企业数量(家)125369125利润总额13 594.26 10 515.03 14 541.17 公允价值变动损益占利润总额比例(%)0.63%—4.83%0.66%可供出售金融资产对所有者权益的影响862.39—2 089.261 158.76所有者权益总计68 113.8276 987.4892 323.72可供出售金融资产公允价值变动占所有者权益比例(%)1.27%—2.71%1.26%

(二)公允价值计量对利润表的影响

表2是2007—2009年公允价值计量对利润表和所有者权益变动表影响的统计。表2中,2007年有277家公司获得公允价值变动收益,数额为217.84亿元,125家产生了公允价值变动损失,数额为131.88亿元。而2008年仅有88家企业获得公允价值变动收益,企业数量仅为上一年的32%,公允价值变动收益的金额为99.74亿元,不足上一年的50%,而公允价值变动损失的企业数量为369家,数量约为2007年的3倍,公允价值变动损失的金额为607.26亿元,是上一年的4.6倍。与2007年相比,2008年获得公允价值变动收益的企业数量和绝对金额都大幅减少,而产生公允价值变动损失的企业数量和金额都远远高于2007年,主要是2008年金融危机的影响。2009年有362家企业获得了公允价值变动收益,数额为221亿元,125家产生公允价值变动损失,金额为125.58亿元。2009年的整体情况相对于2008年有了大幅提升,与2007年接近。从总体来看,公允价值变动损益占利润总额的比例分别为0.63%、—4.83%和0.66%。2007年和2009年的公允价值变动损益占利润总额不足1%,对利润的影响较小,但是2008年的—4.83%对上市公司的利润总额产生了一定的负面影响。

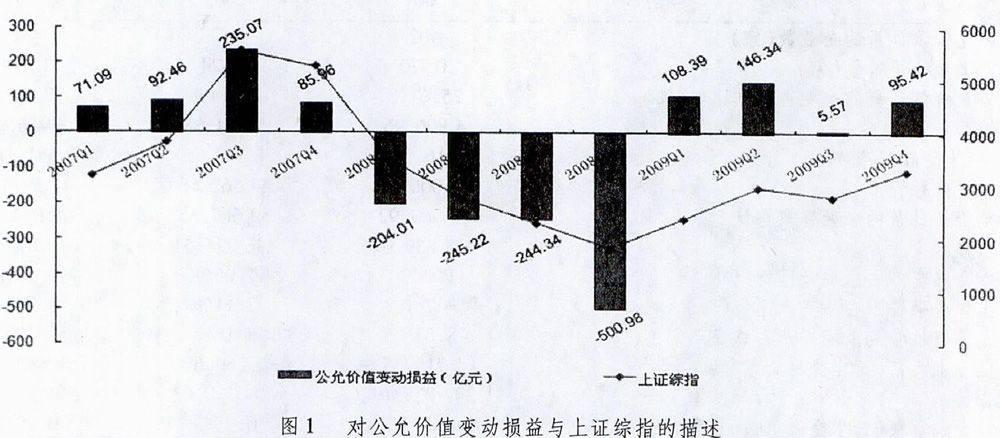

图1进一步描述了公允价值变动损益与上证综指的变动情况。从公允价值变动损益来看,2007年前三个季度公允价值变动损益呈现增长趋势,公允价值变动损益分别为71.09亿元,92.46亿元,在第三季度更是高达235.07亿元。而从2007年第三季度开始,公允价值变动损失持续减少,在2008年第一个季度开始由正变负,2008年的净损失分别为204.01亿元、245.22亿元、244.34亿元,第四季度的公允价值变动净损失更是高达507.52亿元,这表明2008年的金融危机给我国上市公司造成了重大的影响。在2009年经济开始复苏,但仍存在一定的波动,总体上公允价值变动损益又有负转正,表现为净收益。从上证综指的变动情况来看,上证综指的变动趋势与公允价值变动损益的变化趋势一致。在2007年前三季度上证指数不断攀升达到最高。从2007年第四季度开始上证综指持续下跌,在2008年第四季度降到最低点,2009年上证综指又开始逐步提升。可以看到公允价值变动损益与上证综指的走势有很强的正相关性,这在一定程度上验证了公允价值的顺周期性。图1 对公允价值变动损益与上证综指的描述

(三)公允价值计量对所有者权益变动表的影响

前文对表1的描述中可以看到,企业所持有的可供出售金融资产要远比交易性金融资产多,可供出售金融资产变动对企业的影响更大。表2中的数据显示,2007至2009年可供出售金融资产公允价值变动额分别为862.39亿元、—2 089.26亿元、1 158.75亿元,占所有者权益的比重分别为1.27%、—2.71%、1.26%。而交易性金融资产的公允价值变动损益金额分别为85.96亿元、—507.52亿元、95.42亿元,对利润总额的影响程度分别为0.63%、—4.83%、0.66%。从绝对金额上讲,可供出售金融资产的公允价值变动远远大于交易性金融资产的公允价值变动;从所占比例上看,可供出售金融资产的公允价值变动占所有者权益的比例也大于交易性金融资产的公允价值变动损益占利润总额的比例。可供出售金融资产在持有期间的变动计入所有者权益,不会影响到利润,当管理者处置时才将原计入权益的部分转入利润表中,持有可供出售金融资产给了管理者更多的选择,因此管理者在金融资产的初始划分时,更愿意将金融资产划分为可供出售金融资产。

三、公允价值计量对丽珠集团财务报告的影响

丽珠医药集团股份有限公司简称“丽珠集团”,是一家集医药研发、生产、销售为一体的综合性企业集团,于1993年完成股份制改造。经营范围:中成药、化学原料药、化学药制剂、抗生素原料药、抗生素制剂、保健食品、化妆品的研发、批发、进出口及相关业务。本文以丽珠集团为案例进一步探讨公允价值计量的应用对上市公司财务报告产生的影响。

(一)金融资产对资产负债表的影响

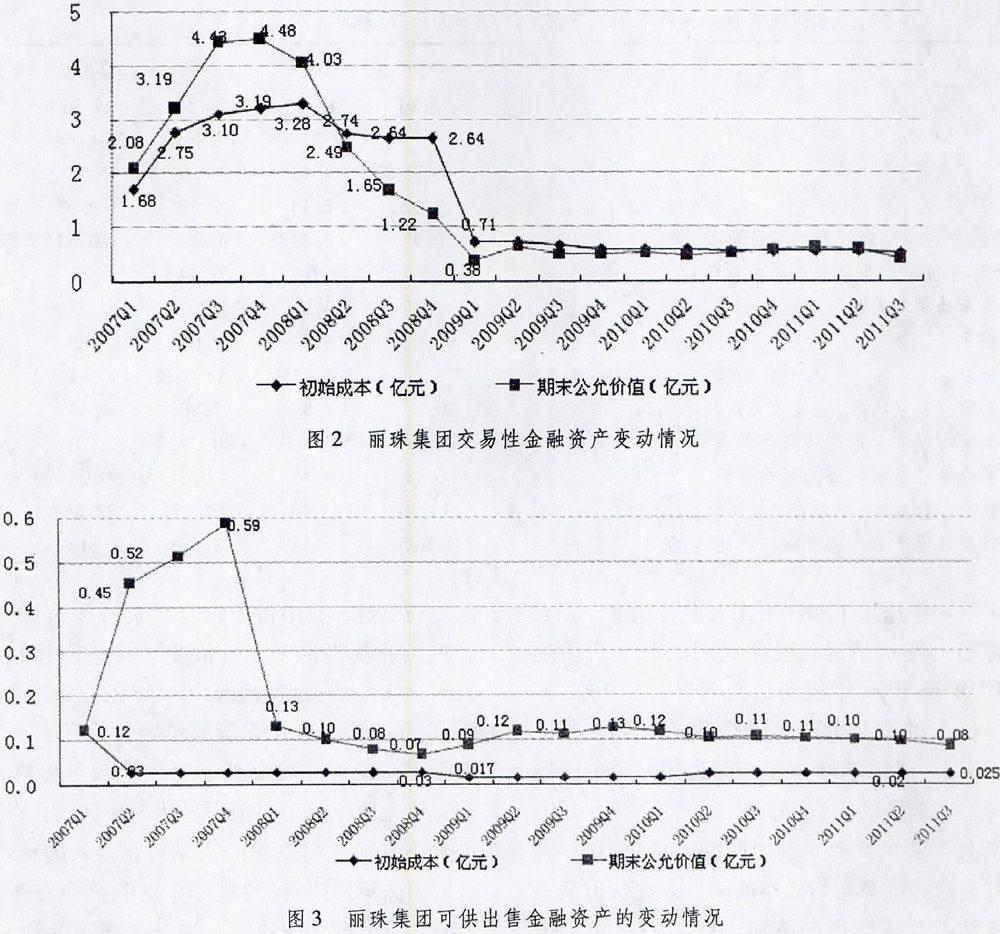

丽珠集团持有的交易性金融资产主要是股票和基金,可供出售金融资产为A股上市公司的限售股。图2描述了丽珠集团交易性金融资产的变动情况。从图2中可以看出,2007年丽珠集团的交易性金融资产的公允价值一直高于其初始成本,第三季度的公允价值计量产生的增值部分达到1.33亿元。但从2008年第一季度开始,公允价值呈现出下降的趋势,且从2008年第二季度开始,公允价值开始小于其初始取得成本,这说明交易性金融资产给丽珠集团带来了净损失,第四季度的净损失高达1.42亿元。2009年交易性金融资产的公允价值开始逐步回归围绕其初始成本波动,这也说明从2009年以后金融环境比较平稳。图2丽珠集团交易性金融资产变动情况图3丽珠集团可供出售金融资产的变动情况

图3描述了丽珠集团可供出售金融资产的变动情况。从图3中可以看出,从2007年第二季度至2008年的第四季度,可供出售金融资产的公允价值波动剧烈,在2007年第四季度达到最高点0.59亿元,2008年金融危机,可供出售金融资产的公允价值持续下跌到最低点时的0.07亿元。2009年以后经济开始回暖,可供出售金融资产的公允价值又逐步回升,保持平稳。2007年至2008年期间,除2008年第三季度以外,一直保持为0.0297亿元不变,仅在2008年第三季度出售了部分可供出售金融资产,成本降为0.0284亿元。2009年丽珠集团可供出售金融资产成本维持在0.017亿元不变,2010年可供出售金融资产的成本上升至0.025亿元是因为参与了交通银行实施的配股方案。历年来丽珠集团的可供出售金融资产的成本变动不大。可供出售金融资产在持有期间的公允价值变动计入所有者权益,并不影响利润,但在处置可供出售金融资产时,原增值部分将从所有者权益表转入到利润表中的投资收益中,会对利润产生影响。

(二)公允价值计量对利润表的影响

表3描述了2006—2010年公允价值计量对丽珠集团利润表和所有者权益变动表的影响。丽珠集团的历年的营业收入环比增长分别为9.91%、17.76%、26.10%、5.04%,但是利润总额的环比增长却分别为206.83%、—82.96%、457.88%、—9.46%,利润增长幅度出现了巨大的波动,究其原因,是公允价值计量所产生的损益对利润总额产生了巨大的影响。公允价值计量产生的损益中,未实现部分计入公允价值变动损益,已实现部分计入投资收益。丽珠集团历年的公允价值变动损益分别为0.25亿元、1.13亿元、—2.72亿元、1.34亿元和0.11亿元,投资收益分别为1.02亿元、2.23亿元、0.57亿元、—0.64亿元和—0.01亿元,两者之和占利润总额的比例分别为60.66%、52.70%、—207.92%、12.25%、2.01%,对利润产生的影响较大。公允价值计量所产生的损益属于非经常性损益,其对利润产生的巨大波动可能会干扰投资者对企业经营业绩的判断。在剔除了公允价值变动对利润造成的影响之后的净利润分别为0.37亿元、1.87亿元、2.88亿元、4.43亿元、4.43亿元,这表明企业的经营业绩良好,呈现出持续增长的趋势。

表3公允价值计量对利润表和所有者权益变动表的影响(单位:亿元)会计期间20062007200820092010营业收入15.9117.4820.5925.9627.27环比增长9.91%17.76%26.10%5.04%公允价值变动损益0.251.13—2.721.340.11投资收益0.972.130.52—0.620其中:转让交易性金融资产的投资收益0.972.130.19—0.620转让可供出售金融资产的投资收益000.3400公允价值变动损益与投资收益合计1.223.26—2.200.720.11利润总额2.026.201.065.895.34环比增长206.83%—82.96%457.88%—9.46%剔除公允价值变动收益、投资收益后的净利润0.371.872.884.434.43公允价值变动损益与投资收益合计占利润总额的比例(%)60.66%52.70%—207.92%12.25%2.01%可供出售金融资产对权益的影响金额0.110.45—0.410.05—0.03所有者权益合计14.3919.9118.3522.2526.39可供出售金融资产占所有者权益的比例(%)0.76%2.24%—2.25%0.24%—0.10%

图4进一步描述了丽珠集团公允价值变动损益与上证综指的变动情况。丽珠集团的公允价值变动在2007年至2009年波动最为明显,在2007年连续获得巨大的公允价值变动净收益,第三季度更是高达1.17亿元,2008年全部为公允价值变动净损失,第二季度的损失高达1.54亿元,而2009年则基本上为公允价值变动净收益,从2010年开始则相对平稳,围绕初始成本波动。公允价值变动损益的波动与上证综指的波动一致,2007年上证综指大幅上涨,对应了公允价值变动收益的大幅增长,2008年上证综指的大幅下跌对应了公允价值变动损益的大幅降低,2009年上证综指的反弹对应了公允价值变动损益的回升,从2010年开始上证综指波动比较平稳对应了公允价值变动损益的波动平稳。

投资收益的巨大波动是影响利润总额的另一个重要原因,丽珠集团的投资收益中高达90%以上的份额是由于出售交易性金融资产及可供出售金融资产所产生,即公允价值变动中的已实现部分。2006年至2009年因转让金融资产所获得的投资收益分别为0.97亿元、2.13亿元、0.52亿元、—0.62亿元,占利润总额的比重分别为48.02%、34.35%、49.06%、—10.53%,对利润总额的影响程度很大。

2007年股票价格持续高涨,丽珠集团持有的比重在前10位的股票中有8支股票获得了公允价值变动收益,其中占所持有股票份额的73.47%的晨鸣纸业获得的公允价值变动收益为利润总额贡献高达1亿元的收入。2008年的全球金融危机,前10支股票中有9支股票给丽珠集团带来了公允价值变动损失,晨鸣纸业股价大跌给丽珠集团带来的公允价值变动净损失高达1.8亿元,直接导致了丽珠集团利润总额的大幅降低。2009年经济好转,丽珠集团持有的股票10支股票中有9支获得了公允价值变动净收益,提升了当年的利润总额。历年丽珠集团的财务数据都与经济活动保持正相关关系,验证了公允价值计量的“顺周期”效应。

(三)公允价值计量与所有者权益变动表

通过对历年财务报告的阅读整理发现,丽珠集团的可供出售金融资产对所有者权益的影响额分别为0.10亿元、0.45亿元、—0.41亿元、0.05亿元、—0.02亿元,占所有者权益的比例0.76%、2.24%、—2.25%、0.24%、—0.10%,对所有者权益的影响较小。丽珠集团所持有的以公允价值计量的金融资产大部分是交易性金融资产,可供出售金融资产相对较少。但可供出售金融资产可能会成为利润的“蓄水池”,从图3中可以看到,可供出售金融资产的公允价值远高于其成本,但是所形成的收益一直未计入利润表,只有当管理者处置可供出售金融资产时,才转入利润表。从表3中可以看到,2008年因处置可供出售金融资产增加的投资收益为0.34亿元,而当年的利润总额为1.06亿元,处置可供出售金融资产所获收益占利润总额的比例为32.08%。若剔除可供出售金融资产所带来的收益,则当年的利润总额仅为0.72亿元,远低于以前各年。选择2008年处置可供出售金融资产也正验证了盈余下滑的公司越有可能利用处置可供出售金融资公允价值变动和金融资产的出售时机进行盈余管理(牟韶红,2010)的观点。图4丽珠集团的公允价值变动损益情况

四、研究结论

本文采用统计分析方法并结合丽珠集团的案例分析,研究了金融资产的分类和公允价值计量对上市公司财务报告的波动性和真实性的影响。研究发现,以公允价值计量的交易性金融资产和可供出售金融资产增加了资产和收益的波动性;可供出售金融资产占总资产的比重远大于交易性金融资产所占比重,可供出售金融资产的公允价值变动对所有者权益的影响大于公允价值变动损益对利润的影响,管理者更愿意将金融资产划分为可供出售金融资产,可供出售金融资产可能会成为管理者进行盈余管理的工具。同时,公允价值变动损益与上证综指的对比分析,进一步验证了公允价值计量的顺周期效应。

参考文献:

[1]葛家澍.公允价值计量面临全球金融风暴的考验[J].上海立信会计学院学报,2009(1):3—10.

[2]David Gwilliam and Jackson.Fair value in financial reporting: problems and pitfalls in practice — a case study analysis of the use of fair valuation at Enron[J].Accounting Forum,2008.

[3]Urooj Khan.Does Fair Value Accounting Contribute to Systemic Risk in the Banking? SSRN working paper series,2009.

[4]郑鸣,倪玉娟,刘林.2009公允价值会计制度对金融稳定的影响——兼论美国金融危机的启示[J].财经研究,2009(6):17—28.

[5]许新霞,何开刚,黄丽.公允价值的收益波动性与市场反应——来自中国上市商业银行的证据[J].经济评论,2010(3):100—107.

[6]刘红霞,吴艳琴.我国上市商业银行公允价值计量会计收益的波动性研究[J].投资研究,2010(5):49—52.

[7]盛明泉,李昊.公允价值计量、资产价格波动与金融稳定[J].中央财经大学学报,2011(4):87—91.

[8]叶建芳,周兰,李丹蒙,郭琳.管理层动机、会计政策选择与盈余管理——基于新会计准则下上市公司金融资产分类的实证研究[J].会计研究,2009(3):25—30.

[9]牟韶红.会计盈余波动与金融资产的公允价值计量——基于2007—2008 年A 股公司的经验研究[J].中国会计学会2010年学术年会论文集,298—309.

[10]Patricia M.Dechow.Fair Value Accounting and Gains from Asset Securitizations:A Convenient Earnings Management Tool with Compensation Side—Benefits.SSRN working paper series,2009.

[11]Franklin Allen,Elena Carletti.Mark—to—Market Accounting and Liquidity Pricing[J].Journal of Accounting and Economic,2008.

[12]黄世忠.公允价值会计的顺周期效应及其应对策略[J].会计研究,2009(11):23—29.

(责任编辑:刘春雪)