银行间债券市场对战略性新兴产业发展的金融支持研究

■ 孙明

(天津商业大学,天津300134)

银行间债券市场对战略性新兴产业发展的金融支持研究

■ 孙明

(天津商业大学,天津300134)

战略性新兴产业对我国经济的快速发展和经济结构转型具有重要意义。而战略性新兴产业的发展离不开银行间债券市场的金融支持。本文主要通过分析战略性新兴产业的发展特点以及与银行间债券市场的关系,探索银行间债券市场对战略性新兴产业的金融支持的可行路径。

银行间债券市场 战略性新兴产业 金融支持

2010年,国务院通过了《国务院关于加快培育与发展战略性新兴产业的决定》确定了我国当前重点发展的新兴战略产业格局为七大领域构成,包括节能环保,新兴信息技术,生物技术,新能源及新能源汽车,新材料高度装备制造产业。该决定有利于实现我国产业结构调整和经济、社会的可持续发展。

战略性新兴产业是一个全新的研究领域。作为我国产业结构转型探讨的热点,现有的研究更多集中在金融对产业发展的作用和战略性新兴产业发展阶段及宏观政策取向两方面。关于金融对产业发展的作用,国外在这方面的 研 究 较 早,GreenWood 和Jovanovic(1990),King和Levine(1993)等得出金融的繁荣发展对产业的发展具有正效应的结论。国内的主要研究有:马智利采用中国1978 2006年金融与产业相关的指标数据,采用定量计量分析,得出结论,中国金融发展和产业结构升级的关系具有非同步性。龙玉国采用VEC模型分析1978~2009年区域金融与产业结构的相关性探讨金融发展对产业结构升级的作用。而战略性新兴产业发展阶段及宏观政策取向方面的研究比较有代表性的是:张烁分析了战略性新兴产业的不同发展阶段,有针对性的提出宏观技术路线图,实现创新资源的优化。李天舒则探讨了战略性新兴产业发展方向,即优化宏观经济环境,实现新兴与传统、政府与市场、国际与国内资源三个结合。李文增则以滨海新区为例发展战略性新兴产业应有重点的发展并配以现代金融服务体系,不能全面铺开,避免可能的产能过剩。从上述国内外相关研究我们可以看出,具体分析银行间债券市场对战略性新兴产业发展的金融支持作用的研究较少。而随着“十二五”时期的到来以及产业发展规划政策的出台,充分利用银行间债券市场支持战略性新兴产业的发展的问题变得更加重要。

1 战略性新兴产业的特点及发展阶段

1.1 战略性新兴产业的特点

战略性新兴产业是相对传统产业而言,处于起步期,尚未发展起来,但具有广阔市场前景和较强的竞争力,随着社会经济的发展以及技术的进步与成熟,可能逐渐成长为一个对国计民生具有重要作用,关系到国家的竞争力与安全的支柱产业。

1.2 战略性新兴产业的发展阶段

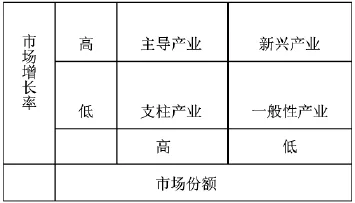

产业生命周期理论源自于产品生命周期理论,主要指产业从产生到衰退的整个发展过程。弗农(1966)首先提出的产品生命周期理论,把产品生命周期分为四个阶段:介绍期、成长期、成熟期和衰退期。Gort和Klepper(1982)在产品生命周期的基础上提出产业生命周期模型即G-K模型把产业生命周期划分为引入期、增长期、稳定期、衰退期和成熟期。战略性新兴产业属于产业生命周期的引入期,从一般性产业中选出,还要经历新兴产业、主导产业与支柱产业三个不同发展业态。依据市场份额划分,各业态呈现递增的态势,即:从引入期、增长期到成熟期依次增加。依据市场增长率水平,各业态呈现递减的态势,即:从引入期、增长期到成熟期依次减少。将生命周期理论与波士顿矩阵结合得到一个新矩阵,可以用来描述战略性新兴产业的业态特点。

图1:战略性新兴产业业态特点

2 战略性新兴产业与银行间债券市场的关系

由于战略性新兴产业的特殊性,使得其对银行间债券市场的发展具有一定促进作用。战略性新兴产业以高科技为基础,具有产品创新能力强,更新换代快,附加值高的特点,使得其具有较高的增长潜力。我国拥有大量的优质企业,这些企业具有较大的成长空间,而企业的成长需要大量的资金,仅靠创业板和股权融资是无法满足需求的,这就需要银行间债券市场的繁荣发展与大力支持。其次,新兴产业的核心竞争力在于人才与创新,为了维持企业的稳定与发展,必须从长远利益出发,进行资本市场制度创新,完善各项制度与法规。大力发展场外交易市场,尤其是银行间债券市场,以满足企业发展的资金需求。最后,战略性新兴产业高风险、高收益的特点,有助于资本化市场的完善与发展。新兴产业大多处于起步期,面临产品的更新换代与市场的激烈竞争,具有较大的不确定性,对市场资金的需求较大。商业银行的流动性与安全性使得其与高风险、高回报特征的风险企业不相适应,使间接融资这条途径行不通。主板市场资金供应不足,即使加上创业板,也远远无法满足新兴企业的再融资问题。场外交易市场尤其是银行间债券市场则不同,它具有上市条件低,融资企业规模和盈利要求小,交易制度要求更加灵活,能为战略性新兴产业提供更为广泛的资金来源,以满足不同阶段风险企业的资金需求。

3 战略性新兴产业发展的现状及其金融支持存在的问题

随着美国的计算机为代表的信息技术、日本的汽车和电子技术、欧洲的大飞机等新兴产业逐渐成长为主导行业,对发达国家的经济贡献度越来越大,在国际市场上表现出强大的竞争力。因此,我国也要借鉴发达国家的成功经验,结合我国产业发展的实际情况,促进我国战略性新兴产业的跨越式发展。

虽然我国战略性新兴产业已发展多年,一些行业已发展到一定规模。而且,全国已经建成了一些高新技术开发区,但更多停留在探索阶段,距离发展成为支柱产业,对国民经济具有重大影响还有一段距离,存在以下问题:

3.1 发展迅速,但缺乏规划和配套支持,压缩了利润空间。

国家投入10万亿资金大力发展战略性新兴产业。各地方政府不顾当地的实际情况,一拥而上,都将发展战略性新兴产业作为产业主要发展方向,重复建设,造成资源浪费。产业的过度发展,必然使利润不断下降。其制度上的原因是缺乏相关金融机构用资金进行合理引导,更多为地方政府的行政行为,造成产业的无序发展,必将导致利润下降,投资主体积极性减弱,市场的萎缩。

3.2 缺乏自主创新能力,掌握的核心技术较少,造成大量利润流失,缺乏国际竞争力。

发达国家通过控制产品研发—申请专利—制定行业标准整个产业链来获取高额的产品增值。我国企业只能停留在产业链低端,从事加工制造环节,获取相对较少利润。发展战略性新兴产业必须吸取上述教训,通过掌握整个产业链,获取高额利润。而这需要有完善发达的金融支撑,以解决控制产业链时的长周期、大规模的资金需求。这样才能在未来战略性新兴产业的国际竞争中取得竞争优势。

3.3 缺乏商业模式创新。

计算机、互联网等信息技术的高速发展,诞生了微软、苹果、因特尔等伟大的公司。而这些公司成功的秘诀,无一不是成功地将技术创新与商业模式创新相结合的典范。正是这些公司推动了IT行业的飞速发展。商业模式的创新不仅需要有商业思维的创新,更需要有强大的金融后盾支持,改变传统的金融模式,进行金融制度创新,改变传统的风险—盈利模式,充分发挥资本市场的作用,尤其是银行间债券市场的潜力,为战略性新兴行业提供充足的资金支持,将技术与商业模式创新相结合,促进我国战略性新兴产业不断发展与完善。

4 银行间债券市场对战略性新兴产业金融支持的现状与发展路径

4.1 银行间债券市场对战略性新兴产业金融支持的现状

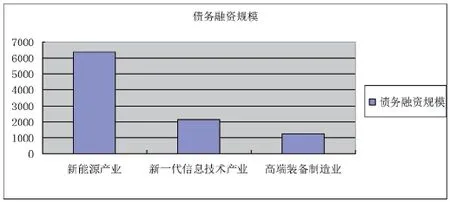

截至2010年底,中国银行间交易商协会通过发行短期债券、中期票据、企业债等债券为179家战略性新兴产业企业融入资金1万亿元,促进了结构升级,经济发展方式的转型。如图2所示,截至2010年底,新能源产业通过银行间债券市场债务融资最多,超过6400亿元;高端装备制造业融资规模最少,募集资金超过1200亿元;新一代信息技术产业募集规模居中超过2100亿元。

图2:战略性新兴产业银行间债券市场债务融资规模比较

4.2 发展银行间债券市场对战略性新兴产业金融支持的可行路径

尽管战略性新兴产业银行间债券市场融资取得显著效果,但2011年作为“十二五”规划的第一年,加大银行间债券市场的金融支持力度,实现战略性新兴产业对我国转变经济发展方式的战略规划仍具有重要意义。

4.2.1 发挥银行间债券市场融资的导向功能,提高资金的利用效率,促进战略性新兴产业的快速发展。利用银行间债券市场机构的专业优势识别出具有较高投资回报率的新兴项目,进行长期金融支持,激励有潜力的新兴产业创新团队提高效率,提高新兴产业的成功率。利用新兴产业的高速发展和丰厚利润,吸引更多的金融资源转向战略性新兴产业,形成战略性新兴产业发展的良好氛围,加速科学技术创新的产业化。同时可以利用新兴产业高速发展获取的丰厚利润,支持进一步研发,增加科技创新成果存量。这样可以有效避免地方政府发展战略性新兴产业的行政冲动,造成的无序发展与资源浪费,用市场机制引导战略性新兴产业的良性发展。

4.2.2 构建激励创新机制,实现研发与产业化相结合。尽管,我国战略性新兴产业尚处于萌芽阶段,要想有进一步提升还依赖于科技发展与创新的支持。而当前我国的新兴产业创新缺乏动力。因此必须建立创新激励体制,提高创新效率,形成稳定的创新网络。首先,加强对人才的吸引,以国家科技规划纲要为指导,结合各地实际情况,完善自主创新的工作学习环境,鼓励企业构建激励创新机制,帮助企业完善人才的选拔、培养、使用、考核、奖惩机制。其次,加强银行间债券市场的金融支持,发行高收益票据,以及有利于企业并购重组的金融产品,促使企业的科技创新加速产业化,做大做强,为实现战略性新兴产业的发展提供有力支撑。

4.2.3 充分利用银行间债券市场,增加募集资金数量,对战略性新兴产业技术创新与商业模式创新提供金融支撑。经济的全球化使得金融资产跨国流动频繁,合理地引导金融资产与新兴产业的科技创新与研发相结合,而不是投向投机领域。为了实现技术创新的快速产业化,需要大力发展银行间债券市场,为与技术创新相关联的商业模式创新给予金融支持。银行间债券市场资金由专业管理团队进行交易,有助于通过市场机制实现新兴产业技术创新价值的最大化。

4.2.4 完善外部环境,加强银行间债券市场的政策制定与监管力度。创新性新兴产业的研发需要大量、长周期的投资。为了保证投资者的合法利益,就要加强对知识产权的保护,创造良好的外部竞争环境。同时,发展风险监督与分散机制,积极培育合格的机构投资者;探索信用担保与风险分散路径,提升战略性新兴产业银行间债券市场债务融资工具的信用等级;引导主力机构投资者积极发展政府产业基金重点扶持项目,缓解企业的资金压力;探索行业自律、会员约束等形式,创造全社会共同培育、发展战略性新兴产业的良好氛围。

战略性新兴产业的发展需要银行间债券市场的金融支持,来实现科技创新的产业化。资本的过度集中,不利于产业的发展对资金的需求,使其加深对金融机构的依赖性,影响了产业的创新能力。因此,大力发展战略性新兴产业,必须充分利用银行间债券市场对资金的引导作用,促进产业的跨越式发展。■

[1]Greenwood, Jovanovic .Financial Development, Growth, and the Distribution of Income [J].Journal of Political Economy,1990(98).

[2]King, Levine. Finance, Enterpreneurship, and Growth: Theory and Evidence [J].Journal of Monetary Economics,1993(32)

[3] 马智利,周翔宇.上海金融产业发展与产业结构升级关系的实证研究[J].上海金融,2008(2)

[4] 龙玉国. 金融结构优化与产业结构升级关系研究[J].统计与决策,2011(17)

[5] 张烁.我国战略性新兴产业发展阶段研究[J] .中国科技论坛,2011(5)

[6] 李天舒[J]. 战略性新兴产业的领域选择和政策取向,2010(1)

[7] 李文增[J]. 战略性新兴产业发展的现代金融服务体系研究—以天津滨海高新区的发展为例,2010(2)

[8]Gort M., Klepper S. Time paths in the diffusion of product innovations [J]. The Economic Journal, 1982(92).