基于现行保荐制度下创业板股票发行监管的博弈分析

宁文昕

一、引言

中国股票发行方式,自2004年开始采用核准制下的保荐制度。引入该制度的动因源于试图解决在通道制度下出现的信息披露不完整,欺诈上市屡有发生;公司上市后业绩下滑甚至亏损频现;募集资金用途频频改变等问题。该制度规定,股份有限公司首次发行股票、上市公司发行新股及可转换公司债券均需保荐机构和保荐代表人保荐;具有四名以上保荐代表人,同时具备推荐企业发行上市资格的证券公司可成为保荐机构①还包括信达、东方、华融和长城资产管理公司。。针对上述改革,监管机构还建立了保荐机构和保荐代表人问责机制,并对发行审核委员会制度做出改革,以期提高发行审核专业化程度和透明度,提高发行效率。

中国保荐制度的建立主要是借鉴和引入了英国及香港地区的体制和经验。在英国、马来西亚、新加坡及中国香港等都存在类似保荐制的股票发行制度,但这些国家和地区的保荐制度都是应用于当地股票市场的创业板下,其主要目的是为了应对创业板下上市公司的高风险问题②中国香港主板市场也实行保荐制,但与创业板市场的保荐制有很大差异。。保荐制实行的目的不仅是要依靠保荐代表人通过调查和辅导找到有潜力的优质公司上市,还要保证这些高风险上市公司上市后的运行稳定。

2004年引入保荐制度时,首先被应用于主板和中小企业板,这一时期引入保荐制度的适用对象与国外创设该制度的实行背景具有明显的差异。由于证监会对在主板和中小板上市的公司要求极为严格,准入门槛极高,公司上市后风险较小,加之保荐代表人的稀缺性,此时保荐代表人的收入和责任普遍呈高收入和低风险状态。2009年创业板开启,保荐制度理所当然的应用其中,但是创业板对保荐的要求和主板不同——高风险和低承销费。由于保荐代表人习惯了之前的高收入和低风险,如果以这样的认识和态度进入创业板上市公司的承销保荐工作中,难免会对创业板上市公司的质量把关产生影响。2009年至今,创业板内上市公司的质量问题不断显现出来,仅2011年上半年的数据显示,谋求在创业板上市的公司的首发破发率居高不下,不仅二级市场低迷,通过发行审核会议的项目竟然也出现了从来没有过的一级市场认股失败的现象①2011年6月,询价机构数目不够,八菱科技中止发行。http://news.xinhuanet.com/fortune/2011 06/08/c_121507773.htm.。保荐代表人倘若不能做到详尽披露上市公司信息,会使投资者忽视价值投资,盲目投机于二级市场中的股票首发(亦称“打新股”)。随着时间的推移,二级市场的过度投机行为会导致市场疲软、超募融资额使用不当等一系列问题出现。

虽然保荐制度已经在中国股票发行市场实行多年,但是相关的法律制度并没有匹配到位,不管是初期的行政规定,还是2005年新《证券法》的颁布及2004年至今出台的一系列通知和意见,直到2009年创业板开启,监管机构对保荐代表人的完整监管体系仍未完全建立,法律制度对保荐代表人违规的约束力量极为有限。近年来,证监会加大了对保荐代表人的监管力度,2011年7月11日一次性出示六张黄牌警示保荐代表人违规行为,2011年11月底更是首次因保荐代表人在IPO过程中未勤勉尽责而撤销其保荐资格。虽然查处力度逐渐增大,但是上市公司发行问题仍屡有发生。今后我国资本市场的开放程度必将逐年加大,伴随着国际同行加入股票发行市场,以及国际板的临近,股票市场将直接面对国外企业的进入,保荐制度的实行在国内公司上市中尚存在问题,未来其保荐国外公司的风险将会更大,届时本就不稳定且处于发展初期的中国资本市场将会面临更大的挑战。

尽管目前业界对保荐制度进行改革的呼声很高,但由于保荐制度本身的改革涉及到法律制度和国家金融体制等诸多方面,在短时间内确立一整套既完善可靠、又切实可行的方案并不现实。因此,如何在现行保荐制不变的条件下,通过调整证监会的监管策略促使保荐制度发挥最大的效用是本文研究的重点。

二、文献回顾

国外保荐制度中没有专门的保荐代表人这一角色,保荐代表人在国外相关制度中不是被细化为几种不同的职务,就是融入到证券公司(保荐人)的团队职责之中。关于保荐代表人承接IPO项目后信息披露方面的问题在外文文献中主要集中在两个方面:一是对拟上市公司的审计,研究重点是在审计师披露拟上市公司信息时出现的诸多问题;二是承销商对IPO项目的筛选,主要与承销商的声誉相结合展开分析。

DeAngelo(1981)②DeAngelo,L.,1981,Audit size and audit quality,Journal of Accounting and Economics 3,pp.183 199.和Shapiro(1983)③Shapiro,C.,1983,Premiums for high quality products as returns to reputation,Quarterly Journal of Economics 98,pp.659 679.较早展开了关于审计服务与IPO项目质量的研究,他们认为,那些收取高额审计费用而仅提供低质量审计服务的行为通常不会出现在规模大、声誉高的审计机构中。Rock(1986)④Rock,K.,1986,Why new issues are underpriced,Journal of Financial Economics 15,pp.187 212.研究了投资者在投资IPO项目时面对的信息不对称问题,讨论了审计在IPO项目信息披露中的重要作用。这个结论在Beatty和Ritter(1986)⑤Beatty,C.and J.Ritter,1986,Investment banking,reputation and the underpricing of initial public offering,Journal of financial Economics 15,pp.213 232.的实证检验中也得到了验证。关于解决股票发行前非专业投资者所面临的信息不对称问题在Beatty(1989)⑥Beatty,R.,1989,Auditor reputation and the pricing of initial public offerings,Accounting Review 64,pp.693 709.的研究中得到了解决。Titman和Trueman(1986)⑦Titman,S.and B.Trueman,1986,Information quality and the valuation of new issues,Journal of Accounting and Economics 8,pp.159 172.通过建模解释了审计师作为信号传递IPO项目质量信息的方式,Willenborg(1999)⑧Willenborg,M.,1999,Empirical analysis of the economic demand for auditing in the initial public offerings market,Journal of Accounting Research 37,pp.225 238.,Mayhew和Wilkins (2003)⑨Mayhew,B.W.,and M.S.Wilkins,2003,Audit firm industry specialization as a differentiation strategy:evidence from fees charged to firms going public,Auditing:A Journal of Practice and Theory 22,pp.33 52.,Fargher et al(2000○10Fargher,N.L.,L.P.Fields,and M.S.Wilkins,2000,The impact on IPO assurance fees of commercial bank entry into the equity underwriter market,Auditing:A Journal of Practice&Theory,Volume 19,pp.23 35.,2005○11Fargher,N.L.,B.W.Mayhew,and M.S.Wilkins,2005,The pricing of assurance services in secondary equity offerings,Journal of Accounting,Auditing and Finance 20,pp.187 207.),Schelluch和Gay(2006)○12Schelluch,P.,and G.Gay,2006,Assurance provided by auditors’reports on prospective financial information:implications for the expectation gap,Accounting and Finance 46,pp.653 676.、Chang,Gygax,Oon和Zhang(2008)○13Chang,Gygax,Oon and Zhang,2008,Audit quality,auditor compensation and initial public offering underpricing,Accounting and Finance 48,pp.391 416也通过不同地区的实证检验做出了审计与担保IPO项目质量的关联研究,上述文献的分析角度各有不同,基本结论是一致的,即在做关于IPO项目的关联研究时,基本考虑的都是首发股票抑价现象与该上市公司审计质量方面的关联,主要区别在于审计质量的评判标准的判断依据。

Simunic和Stein(1987)①Simunic,D.,and M.Stein,1987,Production differentiation in auditing:a study of auditor choice in the market for unseasoned new issues,Research Monograph 13,The Canadian Certified General Accountants’Research Foundation,Vancouver,B.C.,Lee et al.(2003)②Lee,P.,D.Stokes,S.Taylor,and T.Walter,2003,The association between audit quality,accounting disclosures and firm specific risk:evidence from initial public offerings,Journal of Accounting and Public Policy 22,pp.377 400.的研究指出,声誉高的承销商更倾向于雇佣高水平的审计师减少其所承销IPO股票的相关风险。在Ireland和Lennox(2002)③Ireland,J.,and C.Lennox,2002,the large audit fee premium:a case of selectivity bias?Journal of Accounting,Auditing and Finance 17,pp.73 91.,Chang et al(2007)④Chang,X.,S.Dasgupta,and G.Hilary,2007,The effects of auditor size on financing decisions,working paper(Hong Kong University of Science and Technology,Hong Kong,and University of Melbourne,Parkville,Vic.).对发行人选择不同水平审计师方面的研究之后。Chang,Gygax,Oon和Zhang(2008)对他们的研究模型做出改进。

国内文献对我国证券监管制度及保荐制度的研究较为深入,马理(2005)⑤马理:《国有金融机构的行为扭曲与监管制度的设计》,北京:经济管理出版社,2005年,第97页。认为监管制度的漏洞和执行的弱化都是诱发违规行为产生的原因。靳景玉(2006)⑥靳景玉:《证券发行监管的博弈分析》,《西南金融》2006年第3期。对在证券发行中违法行为产生的动机和原因进行了分析,利益驱使、法律规制的漏洞、行业自律性不足和监管乏力都是促使问题产生的重要原因。张璇、汪源(2010)⑦张璇、汪源:《我国股票发行保荐制的制度缺陷及其完善》,《中国证券期货》2010年第8期。认为尽职调查没有贯彻执行、持续督导期形同虚设和保荐代表人与保荐机构之间的责任划分不清晰,权力不均等等问题造成了保荐制度运行没有达到预期的效果。郝旭光(2011)⑧郝旭光:《中国证券市场监管有效性研究》,《中国工业经济》2011年第6期。通过调查问卷的形式研究了中国股票市场监管有效性的问题。对保荐制度中各方主体之间博弈分析也是学者关注的重点,杨柏(2005)⑨杨柏:《上市公司信息披露违规行为监管博弈分析》,《管理世界》2005年第8期。运用博弈论建立了上市公司信息披露违规行为监管模型,以考察上市公司信息披露违规行为产生的条件、机制、制约因素。李香丽、孙绍荣(2010)○10李香丽、孙绍荣:《中国证监会的监管与上市公司违规概率分析》,《金融理论与实践》2010年第8期。通过建立证监会与上市公司的博弈模型分析出导致股票市场监管低效率的重要原因——惩罚力度远远小于违规获利。孟耀辉(2011)○11孟耀辉:《证监会与上市公司基于信息披露的博弈》,《全国商情理论研究》2011年第1期。建立了证监会与上市公司基于信息披露的博弈模型,并根据均衡解提出了使上市公司可以在无监管的状态下仍履行完全信息披露行动的条件。刘曼沁(2011)○12刘曼沁:《证券上市保荐制度下IPO申报与审核的博弈分析》,《现代商贸工业》2011年第9期。通过建立一个含不确定性因素的完全但不完美信息的动态博弈模型,找到了博弈参与方决策的主要决定因素。

三、保荐代表人与监管机构的两方博弈分析

目前,保荐代表人获取拟上市目标公司的方式主要有三种,证券公司股东或高层推荐、自己寻找和拟上市公司自荐。由此可以在模型设计中认为,保荐代表人面对的拟上市公司是自然给定的,保荐代表人根据自己的努力程度来发现公司的性质,若努力甄别公司信息,则会明确拟上市公司的真实业绩,若不努力,则不知悉拟上市公司的完整信息。努力后推荐绩优公司上市是证券监管机构希望保荐代表人履行的职责。如果保荐代表人努力后在知道公司性质的情况下仍为绩差公司粉饰资料推荐上市,就属于欺诈性行为;如果保荐代表人不努力,在对公司的性质无从知晓的情况下仍推荐该公司上市,是不负责任的表现,没有履行保荐代表人应尽的义务,保荐制度形同虚设。

不论是绩优公司还是绩差公司,只要保荐代表人申报IPO项目,在通过证监会初审后,发审委员会就会开始行动。作为市场干预的一种行为,监管在某种程度下对市场的健康程度产生影响。较低的监管强度虽然能够促进交易,但鉴于目前我国股票市场还不具备使用注册制发行股票的条件,过低的监管强度会纵容违法问题的滋生;较高的监管强度虽然能够降低市场中违法行为的滋生,但要对公司的盈利能力、发展前景以及业绩等重要指标的真实性进行核查,而且有些监管措施也与保荐代表人的某些义务相重合,不仅造成成本浪费,其政府行政行为的性质也易使发行市场滋生寻租行为,会起到抑制股票市场繁荣的负面作用。最优的监管强度应该满足既能够有利于促进市场的繁荣,也能够有效抑制违法行为的产生。

保荐代表人与证监会之间存在信息不对称,保荐代表人不知道证监会的监管强度,证监会也不确定保荐代表人的努力程度及公司的性质。由此可建立一个不完美信息动态博弈模型,解此模型的目的是要说明保荐代表人满足勤勉尽责、不欺诈的监管要求的纳什均衡条件。

1.模型的假设

(1)假设保荐代表人遇到绩优公司的先验概率为p,遇到绩差公司的先验概率为(1-p),其中0<p<1。在得到拟上市公司IPO项目的初始阶段,保荐代表人并不知悉公司的质量,需要付出一定的努力才会发现公司的真实性质,基于拟在创业板上市公司的特殊性,分析其是否属于优质企业需要考虑诸多方面,盈利能力、公司所属行业的市场前景、高科技成长企业持有专利的真实性等多方面的考证均需要付出大量的时间与努力,因此设保荐代表人努力发现拟上市公司性质的保荐成本为C1+△C1,由于搜寻拟上市公司、改善股权结构使目标公司符合上市标准等方面也需要一定的成本,所以即使保荐代表人不努力状况下也需要付出一定的成本C1。假设绩优公司和绩差公司其发行成功后付出的保荐费相同均为M,保荐代表人在申报IPO项目取得成功后获得的保荐费用记为M=F+m,F为固定的工资,m为保荐成功后的费用(保荐费分成、签字费等)。若申报的IPO项目审核通过则保荐代表人可以获得全部保荐费用M,若发行失败则仅能获得固定收入F。

(2)证券监管机构包括证监会和各级证券管理部门以及证券交易所。在此博弈分析中简称“证监会”。证监会的运营开销来自国家预算拨款,且证监会对违规行为的罚款上交国库并非自行留用,因此假设国家对证监会的预算拨款为B①中国证监会收支完全纳入国家财政预算内管理,即证券、期货市场监管费不属于证监会的收入,而是直接上缴国库,中国证监会的经费支出则完全由预算内拨款。信息来自2009年《证监会年报》。,但初始预算B是基于保荐代表人有推荐项目的情况下出现的,若保荐代表人没有项目推荐,证监会则无需使用经费,此时证监会对应的支付为0。

假设监管机构的监管强度(r)②此处监管机构的监管强度仅指股票发行审核阶段的监管强度。与股票市场健康程度(N)存在以下联系:N=-ar2+br+c,rϵ[0,1],Nϵ[0,1],a、b和c分别为大于0的常数,且。即随着监管强度的提高,股票市场健康程度首先会上升,在监管强度达到最优时取得最大值,随后随着监管强度的增长下降。适度的监管强度会促进市场发展,但是过于严厉的监管强度则会导致市场衰落。在r=o时,即完全无监管状态下股票市场健康程度N= c,在r=1时,即假设在最强监管强度下股票市场健康程度为0,此时b+c=a,股票市场不再存在。在N=1时,市场健康程度最优。

证监会审核需要付出的成本为C2(r)=rc2,rϵ[0,1],即随着监管强度的增加,成本不断上升,当r=1时监管成本达到最大值c2。由于证监会属于政府行政机构,肩负着保证股票市场健康发展的重任,如果其监管不力会受到更高一级政府部门的问责,因此假设若证监会监管不力会受到K3=K3(1-N)的惩罚,K3为单位惩罚强度。当股票市场健康程度N最优时,惩罚为0。

(3)如果证监会否决申报的IPO项目,保荐代表人不但会损失保荐收入m,还会受到证监会的惩罚。证监会对保荐代表人失职行为的惩罚主要在两个阶段,一是在上会时若发现拟上市公司是绩差会施以惩罚K1=rk1③2011年4月初,证监会表示已建立保荐代表人聆讯制度和未通过发审会审核项目的签字保荐代表人问责机制,并下发了《关于保荐项目尽职调查情况问核程序的审核指引》。http://money.163.com/11/0826/06/7CC6JF8M00253B0H.html#from=relevant.,k1是单位处罚强度,即随着监管强度加大问题IPO项目将更有可能在上会时就被发现,出现K1处罚的概率要高;二是若上市会由于监管强度不足放过问题IPO项目,但是绩差公司上市后会被发现问题,此时对保荐代表人的追责惩罚记为K2=(1-r)k2④股票市场新股抑价和长期弱势问题多年来一直不能得到缓解,近年来证监会对保荐代表人违规不尽职的惩罚力度逐年递增。,k2是单位处罚强度,监管强度低时问题IPO在上会时被发现的概率较低,出现K2处罚的概率要高。惩罚所得不计入证监会收益。在不同监管强度下,保荐代表人面临的惩罚为Ksp=K1+K2。

(4)忽略IPO遭否决后拟上市公司对保荐机构及保荐代表人的补偿。

(5)C1,△C1,c2,k1,k2,k3,M,F,m,B等都是保荐代表人和证监会已知的公共信息,即收益结构是双方的共同知识。

2.动态博弈框架

首先是保荐代表人得到某拟上市公司信息,选择是否努力尽职工作以了解拟上市公司的业绩,在尽职调查工作(努力)的情况下,理性选择下保荐代表人会做出推荐绩优公司、推荐绩差公司和不推荐绩差公司的决策。在不尽职调查(不努力)的情况下,保荐代表人不知道公司的真实业绩水平,存在四种可能:推荐绩优公司、不推荐绩优公司、推荐绩差公司和不推荐绩差公司四种可能性。对于保荐代表人选择推荐的项目,下一步由证监会对IPO项目进行审核。如否决上市则证监会对保荐代表人施以惩罚K1=rk1,如审核通过的是绩差公司,则证监会对保荐代表人施以惩罚K2=(1-r)k2,依据不同的监管强度,证监会对保荐代表人施以的惩罚为Ksp=K1+K2。

博弈的时序为:(1)自然决定拟上市公司是绩优公司的概率为p,绩差公司的概率为1-p;(2)保荐代表人知道先验概率p后,选择(努力,不努力);(3)如果保荐代表人选择努力,他将能分辨公司是绩优还是绩差,如果他不努力,他将无法分辨公司真实情况;(4)无论他是否努力,他都将在推荐和不推荐之间做出选择;(5)在保荐代表人做出选择后,证监会可观察到保荐代表人的行动是推荐或者不推荐,如果保荐代表人推荐该IPO项目,证监会将采用不同的监管强度进行审核。如果保荐代表人选择不推荐,那么证监会不需要做出选择。

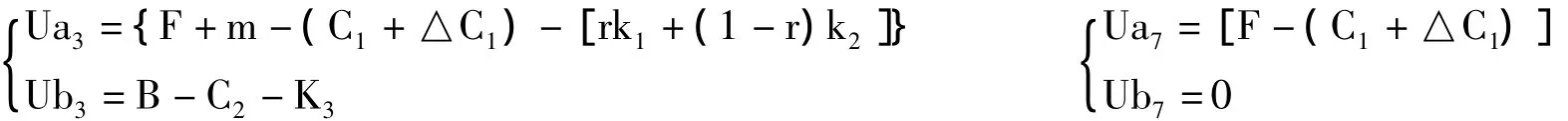

具体博弈关系见图1,其中节点(2.1)、(2.2)属于同一个信息集合,概率p是公共信息。(3.2)和(3.4)在一个信息集合中,节点(3.2)的概率为p,(3.4)的概率为1-p,因为保荐代表人不努力不能够获得任何关于拟上市公司绩优或绩差的信息;节点(4.1)、(4.2)、(4.3)、(4.4)在一个信息集合中,因为证监会既不知道保荐代表人是否努力,也不知道其面对的是一个绩优公司还是绩差公司。a1、a2……a8为保荐代表人的支付值,b1、b2……b8为证监会的支付值。

图1 保荐制下创业板股票发行监管的博弈树① Ua为保荐代表人收益;Ub为证监会收益。

3.各博弈策略下双方收益分析

(1)首先分析在保荐代表人努力的情况,上图中a1的情况下,他可以发现获得的项目是绩优公司,此时他选择推荐该IPO项目,证监会进行审核,其支付值为如下表示。保荐代表人理性选择下,也不会发生不推荐绩优公司的现象,但是其理论支付值a5仍在下面列出,由于保荐代表人选择不推荐,证监会无需付出监管成本,此时证监会的的支付为b5=0。

a3的情况,此时保荐代表人发现项目为绩差公司,若其仍推荐该项目,则属于欺诈行为,在不同的监管强度下将面临K1或K2的惩罚。如果监管强度较大,在上会时被发现问题而受到K1的概率就比较大,若监管强度较低使问题项目逃过发审会,待公司上市后,其市场表现也暴露其绩差公司的性质,此时证监会对保荐代表人施以K2惩罚的概率较大。保荐代表人支付如a3所示。

若保荐代表人勤勉尽责,在发现绩差企业后不予推荐上市,则会得到的支付为a7。由于保荐代表人选择不推荐,证监会的支付b7=0。

(2)保荐代表人不努力的情况。此时保荐代表人不知道公司的真实业绩,a2即在保荐代表人不努力的情况下碰到绩优公司推荐该项目的支付,由于保荐代表人在此时并不知道公司的情况,所以会出现不推荐的可能性a6,此时证监会的支付b6=0。

a4即在保荐代表人不努力不知道公司真实情况下,遇到绩差公司时推荐的支付。当保荐代表人不推荐该项目时,保荐代表人的支付为a8,证监会的支付b8=0。

4.约束条件

证监会设立保荐制度,即希望通过保荐代表人的尽职调查,详尽披露公司信息,推荐优质的公司上市,以实现股票市场的健康发展。所以有关保荐代表人的约束条件如下表示。

(1)在保荐代表人努力的前提下,当其发现所承接项目为绩差公司时,应选择不推荐该IPO项目。即a7≥a3

(2)勤勉尽责是保荐代表人应尽的义务,因此保荐代表人努力推荐绩优企业和不推荐绩差企业的支付应大于不努力下的保荐代表人支付。保荐代表人不努力下有两种选择,即推荐和不推荐,保荐代表人通过比较二者的期望做出选择,表示如下:

综合(2.4)和(2.4.2)得:当mp-△C1≥0时,有

当mp-△C1<0时,r无解,超出此模型的分析范围。

又因为要满足0≤r≤1,所以(2.4.3)还需满足限定条件(2.4.4)或(2.4.5),又因为0≤r≤1,因此(2.5)式不仅需满足(2.5.2)式,还需满足限定条件(2.5.3)。

在上面(1.1)和(2.3)的约束条件下,证监会的支付为:maxrUb=p[B-C2-k3(1-N)]+(1-p)×0(3.1)即求(3.1)式的最大值

当Ub(r)的一阶导数等于0时,此时证监会支付函数取得最大值。下面讨论r的取值范围。在(2.3)满足条件(1.1.2)、(1.1.3)和(2.4.4)、(2.4.5)的情况下,需要满足取道值在以下区间之内:

四、最优监管策略分析

基于上文得出,r的取值由c2和k3决定,即监管强度可以通过国务院等相关上级领导机构和证券监管机构尽职工作来进行直接调整,又由于在假设中绩优公司p的概率和△C1是不受证券监管机构控制的,因此证券监管机构调节监管强度的依据来自于m、k1和k2三个因素。

1.k1与m的分析。由证监会对保荐代表人的处罚方式Ksp可以看出,当其他影响因素不变下,在限定条件下改变k1的取值,由于现实中保荐费用m的值显著大于k1,因此k1对整体数值的影响很小,只有对保荐代表人的惩罚k1的数量级达到保荐费用m的水平,才会对证监会的监管策略产生实质影响。对否决上市的IPO项目保荐代表人进行处罚是证监会于2011年4月提出的新政策,惩罚可以起到有效的威慑效果,使保荐代表人不敢轻易推荐项目上会。

2.k2与m的分析。在其他条件不变的情况下,现阶段证监会的上市后处罚力度较低,与保荐代表人推荐IPO项目上市后获得的大额保荐费用m相比,k2的处罚力度过低,又因为Ksp=rk1+(1-r)k2,这就导致了证监会必须经过提高监管强度的方式,试图通过k1来杜绝保荐代表人作假问题。但是由于k1的处罚力度微弱,这就导致了现阶段监管的失效。反之,如果k2的取值越接近m,r可以取到相对较低的值,即证监会不提高监管强度也能达到市场繁荣的目的。

自2010年下半年开始,证监会开始严格监管保荐代表人行为,仅2011年上半年的处罚力度就已经超过了2009年、2010年全年的处罚数量,但由于事后处罚缺少相应的法律支持,仅是根据一些《管理办法》,所执行的法律规定位阶太低,这就导致了在法律执行过程中人为干预法律执行的影响因素过大,违规者往往靠关系就能减轻处罚,对保荐代表人仅能起到短期震慑效果,长远看来作用可能并不明显。

3.剥夺保荐资格。加大对保荐代表人的处罚力度,对保荐代表人进行除权处罚①根据2009年颁布的《证券发行上市保荐业务管理办法》第66条和第68条,对保荐代表人的处罚细则中,证监会可对其采取的最严厉的处罚是撤销保荐代表人资格,即此处的“除权处罚”。可能会起到一定的积极效果,但是分析起来要考虑多方面的因素。在是否引入保荐代表人淘汰制的问题上,不仅要看保荐代表代表人的数量目前是否稀缺②目前主板保荐代表人利用率在50%左右,创业板在30%左右,据媒体宣称2010年保荐代表人的通过率仅为1%,意味着证监会有意控制保荐代表人的数量,说明目前保荐代表人并不存在稀缺的问题。,还要看保荐代表人在各证券公司中的比重③一家证券公司至少要拥有4名保荐代表人才能开展保荐工作,成为保荐机构。,如果真的引入淘汰制,可能会涉及到某些证券公司失去保荐机构的资质,而证券公司与当地政府关系紧密,这会对保荐代表人淘汰制的引入带来一定的影响。

如果k2应用得当,会产生较好的效果。但是证监会在对事后处罚的侦缉方面要谨慎,由于目前A股市场基础仍较为薄弱,上市公司股价波动受多方面因素干扰,此种情况下若上市公司股价出现问题仅归咎于保荐代表人,则会使其承受过多的责任。因此应该明确发行责任,精确判断上市公司的问题,使保荐代表人不至于承受无罪之责。

五、结论与建议

本文基于保荐代表人和证监会在创业板新股发行与审核过程的不完美信息动态博弈模型,分析了影响证监会监管策略的因素,提出改善这些因素调整监管策略使其能够作用于保荐制度的原则和建议。

1.证监会轻罚纵容了保荐代表人对拟上市公司的选择。只有把处罚力度加大到与保荐费用相同的数量级,证监会的处罚才有效果,但是处罚数目之大并非保荐代表人所能承担,因此证监会在实行保荐制度初始所期望的证券公司与保荐代表人“双保制”必须真正贯彻执行才能够提高上市公司质量,在针对问题上市公司处罚方面,建议在保荐代表人资质方面进行处罚,罚金方面则偏向惩罚证券公司。

2.在处罚力度不变的情况下,由于保荐费用显著高于罚金,使罚金的处罚效果不显著,这就导致证监会不得不通过高监管强度来维持保荐制度发挥最优效用。在高监管强度下,因为存在预算增速以及人力资本增长率不变等客观限制条件,证监会若适当放慢审核速度,将会提高或保证上市公司的质量。

3.在现行预算制度下,证监会对问题保荐项目当事人施以的惩罚不计入证监会绩效,而是直接上缴国库,这样做的目的是为了防止证监会为加强自身利益而出现的“重罚”现象发生。但由于处罚力度不与证监会绩效挂钩,因此会造成证监会在监管股票市场时激励不足,导致监管效率低下,其实施的相关惩罚措施也不足以起到理想的震慑效果。提供多方面的激励方式不失为提高监管机构效率的有效方案,例如在现金奖励的基础上增加证监会的非物质激励——提供晋升机会等形式的奖励以促进证监会的工作效率,使证监会保证高昂的工作积极性,进而对促进股票市场的稳定健康发展起到应尽的责任与义务。