中美带息应收票据账务处理比较

中国矿业大学管理学院 刘樟生 杨玉兵

按照我国现行的会计准则规定:应收票据(N otesreceivable)是指企业在采用用商业汇票结算方式时,因销售商品,产品或者提供劳务而受到的商业汇票。是交易多方以商业业务为基础而是使用的一种信用凭证,反映的是一种债务债权关系,包括带息票据和不带息票据。本文拟对中美两国关于带息应收票的取得、计息、贴现账务处理进行对比研究。

一、我国带息应收票据核算

(一)应收票据取得 根据财政部2007年1月1日起施行的《会计准则指南》中规定:企业因销售商品,提供劳务等而受到开出承兑的商业汇票按票面金额借记本科目,按确认的营业收入贷记“主营业务收入”等科目,涉及增值税销项税额的还应该做相应的处理。

[例1]2009年4月1日天泽公司销售一批产品给广汇公司,售价2000元(暂不考虑增值税),同时收到广汇公司一张面值2000元,利率15% ,期限为六个月的商业承兑汇票。

会计分录如下:

(二)应收票据利息计提 按照权责发生制的要求,在会计期末(月末,季末,年末)企业应该对应收票据计提当期发生的利息。但是在实际会计操作中,为了简化会计工作,当应收票据的面额和计提利息不是很大,不足于对当期损益造成重大影响时,可以只在中期期末和年度末或者是一个营业期末对应收票据计提利息。

[例2]承例1,6月30日对应收票据计提利息,会计分录如下:

按计提的利息,直接计入应收票据,增加其账面价值,同时贷记财务费用,计入当期损益。

(三)应收票据贴现 在我国,应收票据贴现是指商业汇票持有人将未到期的商业汇票在背书转让给银行,并由银行审核同意后,从票据到期值中扣除按银行贴现率计算确定的贴现利息,然后将余款付给持票人的行为。其本质是一种融资行为。按是否带有追索权可以将商业汇票贴现分为带追索权贴现和不带追索权贴现。下面讲分别对这两种贴现的账务处理予以阐述。

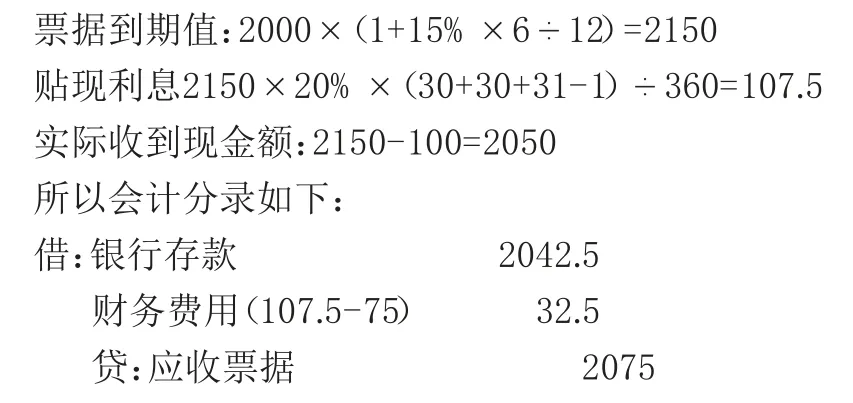

[例3]承例2,7月2日天泽公司因资金周转困难,将所收取的出票日期为10月1日、期限为六个月、面值为2000元、利息率为15%的商业承兑汇票一张到银行贴现,假设该企业与承兑企业在同一票据交换区域内,银行年贴现率为20%。

按照我国现行的会计准则规定,持未到期的商业汇票向银行贴现,应按实际收到的金额(即减去贴息后的净额),借记“银行存款”等科目,按贴现息部分,借记“财务费用”等科目,按商业汇票的票面金额,贷记本科目或“短期借款”,所以在本例中,其会计处理如下:

我国对于商业承兑汇票的贴现账务处理和银行承兑汇票贴现的账务处理基本一致。因此,对于带有追索权的商业汇票贴现,我国现行的会计准则只要求在资产负债表中对贴现行为所带来的或有负债予以披露。

二、美国带息应收票据核算

在以美国为主的西方国家中,票据的签发主要有两方面的用途,一是用于表明一种延期信用的债权债务关系,二是用于融资,这也是一种最为广泛的用途。同时,因为在美国的财务会计中,没有对票据的具体期限作出规定,所以当应收票据的的期限短于一年或者一个营业周期时,则应作为流动资产反映在资产负债表中。而当应收票据长于一年或者一个营业周期时,则应作为非流动资产反映在资产负债表中。

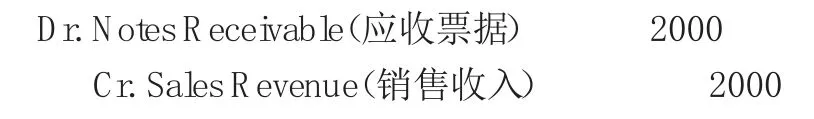

(一)应收票据取得 见例4。

[例4]2009年10月1日A 公司销售B公司一批产品,同时收到B公司开出的一张利率为15% 期限为六个月的商业承兑汇票。此时,按照票据的面值入账,会计分录如下:

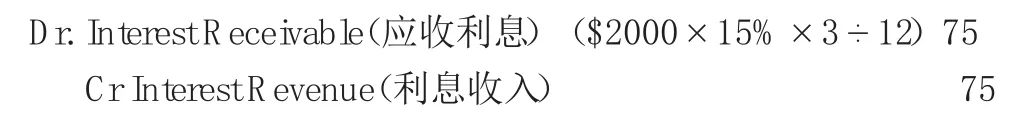

(二)会计期末对应收票据计息 见例5。

[例5]承例4,2009年12月31日对商业汇票计息。

(三)应收票据贴现 见例6。

[例6]承例5,7月1日A 公司持未到期的商业汇票向去其开户银行申请贴现。对于不经常发生票据贴现业务的企业,用“G ain from D iscounting(贴现利得)”或者“Loss from D iscounting(贴现损失)”表示,对于经常发生票据贴现业务的企业,则用“Interest R evenue”或者“InterestExpense”表示,在此,假定B 公司不经常发生贴现业务。具体计算步骤如下:

其会计分录如下:

(1)不带有追索权

(2)带有追索权。对于带有追索权的处理,美国的账务处理有两种方法,依然以[例6]为例:

方法一:和日常不带有追索权的处理相同,只是在期末编制账务报告时在财务报上对带有追索权的应收票据贴现所造成的或有负债予以披露。可以如下披露:“The com pany is contingently liable fora$2000 note receivable discounted with recourse.”

方法二:在日常账务处理中设置“N otes R eceivable D iscounted(应收票据贴现)”账户,反映应收票据所承担的或有负债。在贴现时,其会计分录如下:

在期末编制Balance sheet时,有:

三、中美两国应收票据核算区别

(一)应收票据计提利息时账务处理 对应收票据利息计提时,我国是直接增加应收票据科目的账面价值,美国的账务处理上是将其记入应收利息(InterestR eceivable)科目。笔者认为我国这种这种处理方法是不合理的。在应收票据的初始计量上,为了简化会计工作,同时又考虑到应收票据的期限不长,就没有按照应收票据到期值的现值记入应收票据的初始值,所以此时将计提的利息直接记入“应收票据”违反了会计的一贯性原则。以例1为例,笔者认为参照澳大利亚关于该类的账务处理做更为合理:

收到票据时

对于收票方:

以应收票据的到期值记入“应收票据”科目,同时让“未确认应收利息”作为其备抵科目,最终既不会造成资产的虚增,同时也能使后面关于应收票据的贴现更加合理方便。

12月31日计提利息时:

当应付票据的金额很大时,运用这种做法可以让企业内部对自身在未来一段时间内相关应付款做出精确的规定,符合相关性原则。

6 月30日计提利息时:

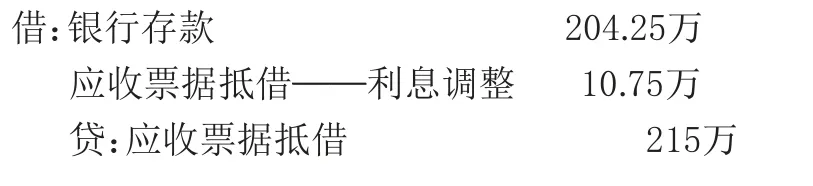

(二)应收票据贴现账务处理 在美国对于不带追索权的票据,其账务处理上直接核销应收票据;对带追索权的票据,其账务处理上是通过“应收票据贴现”表示这一或有负债。在我国现行的会计准则要求在应收票据贴现时按照实际收到的银行付款金额借记“银行存款”,按照贴现息部分借记“财务费用”,按照应收票据票面金额贷记应收票据或者短期贷款。笔者认为以下问题值得思索:(1)直接核销应收票据不合理。按照我国现行的企业会计准则第23号第十五条规定:企业仍保留与所转移金融资产所有权上几乎所有的风险和报酬的,应当继续确认所转移金融资产整体,并将收到的对价确认为一项金融负债。因此,对于带有追索权的应收票据贴现直接核销应收票据显然是不合理的。笔者认为可以参照应收账款融资内容,按应收票据的账面金额贷记“应收票据抵借”。(2)贴现时财务费用金额不合理。通过以上比较,笔者发现,无论是美国的Lossfrom discounting ofnote账户还是我国的财务费用账户,在其金额的确定上都是以贴现利息减去票据从开始持有到到期的利息的绝对值借或者贷财务费用(美国是借Lossfrom discounting ofnote贷G ain from D iscounting),对于带追索权的贴现,这些都是不合理的。暂且不论美国,根据我国现行的企业会计准则第23号第十五条规定,对于不满足融资产终止确认条件的,在随后的会计期间,企业应当继续确认该金融资产产生的收入。因此如果继续这样,就相当于将原来的利息收益提前到贴现时记期入损益中,这既不符合权责发生制的要求,时当票面金额相当大时,就给任意操作企业虚假利润提供了机会,这不符合客观性原则。

以例3为例若面值为200万:

[1]财政部:《企业会计准则———应用指南2006》,中国财政经济出版社2006年版。

[2]黄晓燕:《美澳两国关于应收票据会计处理方法的对比研究》,《国际视野》2009年第1期。

[3]中国注册会计师协会:《会计》,经济科学出版社2011年版。