高职会计专业税法教学改革思考

袁瑞英

(黄河水利职业技术学院,河南 开封 475004)

0 引言

近几年,国家很重视职业教育的发展,相继出台了《国务院关于大力推进职业教育改革与发展的决定》、《国务院关于大力发展职业教育的决定》、《全面提高高等职业教育教学质量的若干意见》等一系列文件,支持职业教育的发展。 《国务院关于大力发展职业教育的决定》特别强调,职业教育应以服务现代化建设为宗旨,突出受教育者职业能力的培养。 另外,随着我国经济社会的快速发展、税务复杂程度的提高,以及社会主义法治的不断完善,尤其是2007 年《中华人民共和国企业所得税法》颁布以来,社会各界对税务人才的需求急速增加。 在此背景下,高职会计专业的税法教学能否抓住机遇,通过课程改革,培养出满足社会需求,能从事税务一线工作的高技能、 高素质的应用性会计专业人才,成为亟待解决的问题。

1 高职会计专业税法教学的现状

1.1 取得的成绩

当前,高职会计专业税法教学在全国职业教育改革大潮的推动下,在教学改革方面取得了一定的成绩。 (1)课程建设思路有了较大转变。 打破了以前纯理论的税法教学模式,逐步注重税收实务操作,大部分高职院校均已开设纳税申报和税务会计课程,税法实践教学的课时比例也比以前大大增加,有些学校的税法实践教学不断创新,越来越接近实际工作。(2)教材改革也取得了一定的成绩。教材越来越接近工作实际,越来越侧重于实务操作。 (3)教师素质逐渐增强。 高职院校越来越重视税法教学,一方面把社会上从事税务工作的一线人员吸纳入教师队伍,另一方面鼓励专职教师深入税务实际工作,使教师在实践中学习成长,以弥补其知识、能力结构的缺陷,从而提高其税务专业素质。

1.2 存在的问题

高职会计专业税法教学存在以下问题。 (1)教学改革不彻底。 虽然大部分高职院校会计专业的税法教学也根据职业教育的基于工作过程、任务驱动等改革思路进行了一系列改革,但是由于税法这门课程的理论性较强,课程微观内容的设计与编排远未跳出学科体系的约束。 尽管课程学期授课计划和课时授课计划都套用其他任务驱动课程的模板,但实际教学过程中,仍以理论为主,学生不能深入实践,教师仍占教学的主导地位。 (2)教师自身素质的局限。 由于税务属于企业单位的商业机密,高校教师很少有接触企业单位税务具体业务的机会。 加上工学结合还不是很完善,一些税务机关和专业税务机构出于为纳税单位保密、 无利可图等各种原因,不愿意接受高校教师到其单位顶岗实习。 这些都会对高校教师自身业务素质的提高带来重重障碍。“教师有一桶水,才能给学生一碗水。 ”教师自身业务素质的局限必将影响教学质量[1]。 (3)税法实践教学体系尚不完善。 虽然一些高职院校也通过与软件开发单位合作, 开发并使用了一些税务实训软件,但是税法实践教学和理论教学仍是“两张皮”。 往往是学习完税法知识之后,进行一个星期的集中纳税申报实训。 实训环境仍与实际工作有一定差距。 大部分高职院校没有建立单独的纳税实训室。 税法实训仍是以手工申报为主。 (4)课堂教学缺乏趣味性。税法课程理论性、综合性较强,内容晦涩难懂,知识点零碎难记,因此,学生在学习过程中往往会出现厌学情绪。 在这种情况下,教师如果不注意课堂教学方法和教学技巧, 很容易造成课堂沉闷乏味、学生无精打采的现象,教师也会越讲越缺少激情。

2 高职会计专业税法教学的改革对策

针对以上情况,笔者试结合自身教学经验以及我院会计专业税法教学改革的具体情况,提出以下改革对策。

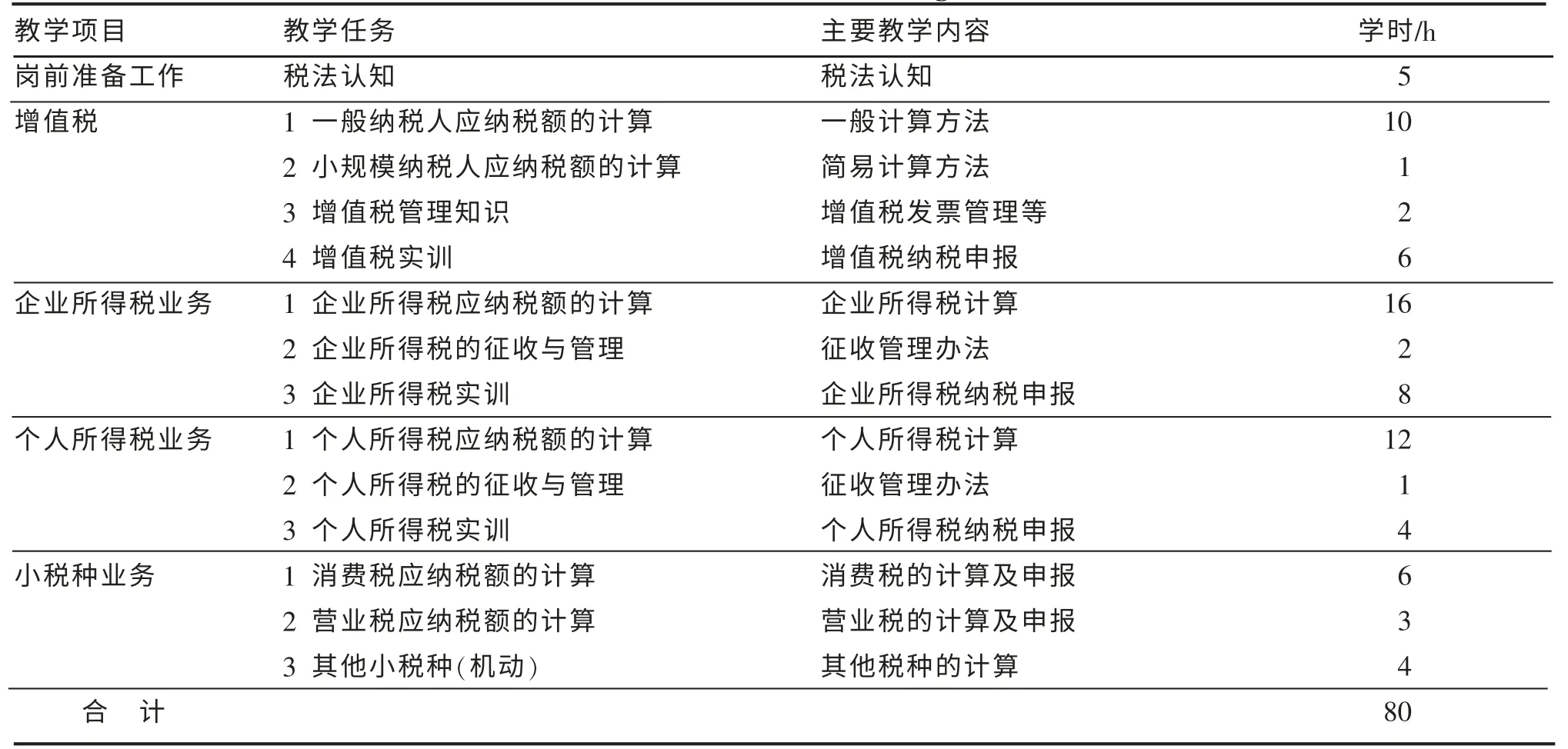

2.1 教学内容安排要有所侧重

高职会计专业的税法教学课时往往有限,多数定为院校在80 学时左右, 一般为理论课50~60学时,实训课20~30 学时。 如果按照税法知识体系从头到尾全部讲完, 这些课时绝对不够用。 因此,在教学内容的选择上,一定要有侧重,要选其主干、去其枝丫,抓住重点,放弃非重点。 从税法课程体系来说, 一般流转税和所得税比较重要。因此在教学过程中, 应以增值税、 消费税、 营业税、 企业所得税和个人所得税五个税种为主。 对于其他税种, 有时间可以在课堂上作简单介绍,无时间也可以让学生自学。 税法课时分配如表1所示。

表1 税法教学内容改革课时表Table 1 Class hours of Tax Bill teaching content reform

2.2 教材和相应的教学资料应不断更新、创新

由于税法与社会生活联系密切、变化较快,因此,教师应不断“充电”,学习新的税法知识,始终把握税法知识前沿[2],并不断更新教学文本和教学资料,尽可能编写适合高职教学的高质量的税法教材。 目前,国内适合高职税法教学的教材还很少,编写新教材势在必行。 高职税法教材的编写应突出前瞻性,并做到理论联系实际,注重学生动手能力的培养。 教学文本和教学资料要有自己的独到之处,不要照抄照搬教材,一定要加上丰富的典型案例和课堂练习题。

2.3 注意趣味性

课堂教学应摒弃那种以教师为主的填鸭式的传统的教学模式,尽可能采用多种教学方法,调动学生学习的积极性[3]。 案例教学可以激发学生学习兴趣,增强师生交流,培养学生独立思考和解决实际问题的能力,能把理论知识与实践紧密结合起来。因此,在教学过程中引用一些典型的趣味性较强的案例不失为一种较好的选择。 另外,课堂上还可以采用讨论教学法,以加深学生对所学知识的理解;采用设问教学法,以激发学生探求知识的欲望等。

教学语言应浅显易懂,尽可能把深奥的税法理论知识浅显化。 应多从税收的立法精神上帮助学生理解税法条文[4]。 比如,在讲到增值税的视同销售货物行为中“将自产、委托加工、购买的货物无偿赠送其他单位或个人”条款时,可以让学生展开想象、作出假设:如果国家对这一行为不征税,会使企业之间通过互相赠送货物而免征增值税,导致国家增值税款大量流失,扰乱正常的交易秩序,因此,要对此行为征收增值税。

2.4 强化练习

税法知识零碎难记,并且枯燥,因此,加大练习量也是强化记忆的一条有效途径。 应通过课堂练习和课后练习,促使学生深入思考,加深对所学知识的理解。 现行税法教材一般课后练习量不够,因此,教师应下功夫整理出一套高质量的、与教学同步的税法练习题。 这样,一方面可以达到学生对所学知识进行复习的目的,另一方面也是对学生课外学习的一种督促,提高税法教学质量。

2.5 教学内容应贴近实际

当前,高职院校会计专业税法教学一般是把税法理论知识与纳税申报实务结合起来。 笔者认为,由于税法学习比较枯燥,应把税法理论知识、税务会计、纳税申报3 者有机结合起来[5]。 紧密依托社会,建立产学研密切合作的运行机制,仿照实际的税务会计岗位,创设仿真的学习环境,诸如税务实训基地和税务实训室等。 完全仿照实际工作进行税法教学,根据税务会计岗位的工作职责及业务范围,选取有代表性的业务题,让学生在仿真的实训环境中根据实际的业务流程逐步操作,使学生能达到毕业与上岗的“零过渡”。

2.6 注重记忆方法

税法的内容大部分需要记忆,记忆量较大。 因此,要想学好税法,必须掌握一定的记忆方法,诸如右脑记忆法、联想记忆法、口诀记忆法等。 通过右脑记忆法,把晦涩难懂的法律条文变成生动的文字画面,不仅记得快,而且经久不忘。 比如营业税除了转让无形资产和销售不动产外,还有交通运输业、建筑业、金融保险业、邮电通信业、文化体育业、娱乐业、服务业7 项税。 如何记住这七项税目呢? 我们可以对这7 项税目只取各项第一个字,组合为“交建金邮文娱服”,把“建”谐化成“现”,就变成了“交现金邮文娱服”。 这样就变成了一幅图景,即买衣服时,交完现金,再把文娱服邮过去。 通过这种方法,营业税的税目就很容易就记住了。

2.7 加强工学结合

工学结合一方面可以培养一批高素质的专业教师队伍,另一方面可以让学生深入实践。 学校应想方设法加大与伙伴单位的合作力度,建立有效的校外基地师资培养制度,引导教师加强专业积累,不断提高教师自身的业务素质。 通过工学结合,可以加深学生对课堂内容的理解,提高技能,缩短与实际工作的距离[6]。

3 结语

总之,高职院校会计专业税法教学应突出高职教育的特点,注重学生实际操作技能的培养,根据社会和学生自身发展的需要,合理选取教学内容。还应加大课程改革力度,大胆尝试新的教学方法,增强税法知识的趣味性。 同时,还应注重师资队伍建设,从各个方面提高教学质量,以培养出社会所需的高质量的会计专业人才。

[1] 吴莉萍. 高校法学税法教学改革路径思考[J]. 经济研究导刊,2010(25):269-270.

[2] 李金华. 关于高校法学院税法教学改革的一些探讨[J].河南商业高等专科学校学报,2010(1):115-118.

[3] 林瑾,李龙梅. 财务管理专业税法教学的思考[J]. 中国校外教育:理论,2009(11):145-146.

[4] 倪国锋. 刍议会计专业税法教学中的职业道德教育[J].中国乡镇企业会计,2010(7):169-170.

[5] 陈岳, 王冬. 基于人本管理思想的税法教学改革刍议[J].中国乡镇企业会计, 2010(9):171-172.

[6] 张清亮. 高职《税法》课程工学结合教学模式探讨[J]. 会计师,2010(2):97-99.