基于期货套期保值理论的中国大豆加工企业规避大豆价格风险问题研究

申 甲 周慧秋

(东北农业大学,黑龙江哈尔滨150030)

基于期货套期保值理论的中国大豆加工企业规避大豆价格风险问题研究

申 甲 周慧秋

(东北农业大学,黑龙江哈尔滨150030)

近年来,大豆市场价格波动频繁,给以大豆作为原料的加工企业带来了巨大风险,因此,应用以期货套期保值理论研究了我国大豆加工企业规避大豆价格风险的问题。研究结果表明,套期保值方法在规避大豆价格风险中应用简便,效果明显,值得推广。

大豆;套期保值;价格风险

大豆相关期货市场快速发展为企业提供了转移风险的机制,与大豆相关的企业可以通过期货市场的套期保值,规避现货市场的价格风险,从而保证了生产、经营的正常进行。

一、套期保值理论的基本原理

套期保值是指利用期货市场作为转移现货价格风险的场所,把期货合约当做将来在现货市场上进行商品买卖的临时替代物,主要是针对现在买进以后售出或以后准备买进的商品进行价格保险的活动。

套期保值的基本方法主要为,在现货和期货市场同时对同类商品进行方向相反、数量相等的买卖行为,即一边买进或卖出现货,另一边卖出或买进相等数量的期货。随着时间的推移,当商品价格变动使厂商现货交易中出现盈亏时,就可由期货市场上的亏盈进行抵消或弥补。

套期之所以能够保值,主要是因为同一种商品的期货和现货的交货日期不同,但它们的价格却受相同的经济因素和非经济因素影响和制约,且有高度的相关性。同时,要求期货合约在到期时必须进行实货交割,这就导致了现货价格与期货价格具有趋合性,即当期货合约临近到期日时,两者价差接近于零。因而,在相关的两个市场中,反向操作,必然有相互冲销的效果,起到保值的作用。

二、大豆加工企业规避大豆价格风险的策略选择

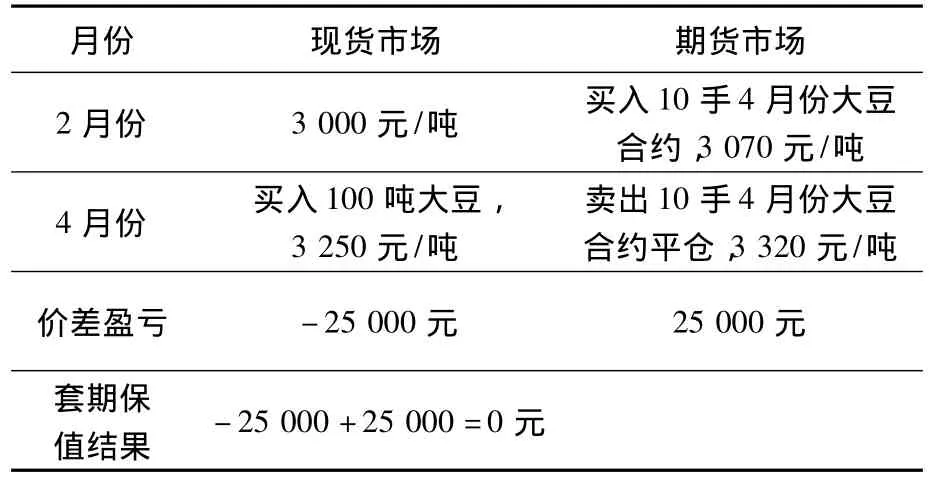

(一)买入套期保值

买入套期保值就是指套期保值者首先在期货市场上买入与其准备在现货市场上买入的商品数量相等或相近的该商品的期货合约,即预先在期货市场上持有多头头寸。而后期当该套期保值者真正在现货市场上买入现货商品时,在期货市场上卖出原先买进的该商品的期货合约,进而为其在现货市场上买进现货商品的交易进行保值。买入套期保值是那些准备在将来某一时间买进某种商品的交易者常用的保值方法。举例说明如下:

表1 买入套期保值效果

例如:2月份,某油脂企业预计4月份需要大豆原料100吨,2月大豆的现货价格为3 000元/吨,该企业比较满意目前价格,但是据预测4月份大豆价格可能上涨,因此该企业为了规避大豆价格上涨的风险,进行套期保值交易如下(注:1手=10吨)。

从表1可以看出,虽然大豆现货市场价格上涨了250元/吨,但该油脂企业在期货交易中赢得了250元/吨的收益,从而规避了大豆现货价格上涨的不利影响。

(二)卖出套期保值

卖出套期保值是指套期保值者首先在期货市场上卖出与其准备在现货市场上卖出的现货商品数量相等,交割日期也相同或相近的同种商品的期货合约。后期当该套期保值者真正在现货市场上卖出该种商品的时候,在期货市场上买进与过去所卖出的期货合约,进而实现在现货市场上卖出商品的保值。卖出套期保值是那些准备在将来某一时间在现货市场上出售商品的生产经营者常用的保值方法。

例如:2月份大豆的现货价格为3 000元/吨,某粮食企业比较满意目前价格,大豆还得等到4月份才能出售,但是据预测4月份大豆价格可能下跌,从而减少收益。因此该企业为了规避大豆价格下跌的风险,进行套期保值交易如下。

表2 卖出套期保值效果

从表2可以看出,虽然大豆现货市场价格下跌了90元/吨,但该粮食企业在期货交易中赢得了90元/吨的收益,从而规避了大豆现货价格下跌的不利影响。

(三)利用大豆衍生品套期保值

豆粕、豆油是大豆的产成品,因此豆油的压榨量与豆粕的需求量决定了油厂的整个经营销售计划。一般而言,大豆与豆粕、豆油之间存在着的一个稳定的关系,即:100%大豆=18%豆油+79%豆粕+3%损耗,因此,大豆加工企业完全可以通过大连期货交易所对豆油、豆粕进行套期保值。

例如:2月,某油脂企业准备进口一批大豆,价格为 3 800元/吨,豆粕的现货价格为3 200元/吨。该企业为了回避后期豆粕价格下跌的风险,利用卖出大连盘豆粕期货的方式进行套期保值,具体情况如下:

表3 卖出豆粕套期保值效果

从表3可以看出,虽然豆粕现货市场价格下跌了250元/吨,但该油脂企业在期货交易中赢得了300元/吨的收益,不但规避了豆粕现货价格下跌的风险,还获得额外收益5 000元。

(四)提油套利

从大豆、豆油与豆粕的平衡关系可看做:大豆价格+加工费用+压榨利润=豆粕价格×0.79+豆油价格×0.18的平衡关系。所以大豆、豆粕、豆油之间必然存在套利关系。大豆提油套利主要应用在市场价格关系呈现正向时,为了防范大豆价格的突然上涨或者豆粕、豆油价格突然下跌的风险,其操作方法主要是买入大豆期货合约的同时卖出豆油和豆粕期货合约,而当现货市场购入大豆或将产成品最终销售时分别对冲持仓。

例如:某日大连期市5月份到期的大豆、豆粕、豆油期价分别为3 200元/吨、3 050元/吨、5 800元/吨,这时的压榨利润为400元/吨左右,而一般情况下压榨收益为150元/吨左右,因此,大豆加工企业可以进行提油套利操作。同时,要求大豆、豆粕、豆油的建仓比例按照压榨比例的5∶4∶1进行,当后市大豆压榨收益回归的到正常水平时,进行平仓操作(忽略手续费和资金成本)。具体情况如下:

表4 提油套利效果

从表4可以看出,当每吨压榨收益出现缩小的情况时,无论后期市场价格是涨是跌,该大豆加工企业均可从中获取稳定收益。

三、大豆加工企业套期保值过程中基差风险防范对策

基差是某种特定商品的现货价格与该种商品的某特定期货合约价格间的差额。基差=现货价格-期货价格。在正向市场(现货价格小于期货价格)中,基差为负;在反向市场(现货价格大于期货价格低)中,基差为正。

企业进行套期保值活动时,其效果的好坏跟基差的变化密切相关。假设交易者在进行套期保值的过程中,基差完全没有变化,则交易者在期货与现货市场上盈亏刚好相反且数量正好相等,从而达到规避价格风险的目的。但在现实的交易活动中,基差不可能一点不变,甚至可能波动巨大,这就会给套期保值交易带来较大风险。因此,对于进行套期保值交易的企业或个人,就应该制定行之有效的防范基差风险的措施。

具体来看,本文认为套期保值的基差风险管理主要侧重于以下三个方面:

1.企业应选择合适的套期保值时机。如果企业选择在基差偏离正常水平较大的情况下进行套期保值交易,这就会给企业带来较大的基差风险。因此,参与套期保值交易的企业必须选择最为合适的基差时机入场,降低套期保值的风险程度。

2.企业应建立完备的基差风险评估和预警机制。企业选择套期保值之前,一定要清楚自己面临的风险是什么,风险有多大,可能面临的结果有多坏。企业在进行套期保值的过程中,也要及时审慎地关注风险程度大小的变动,做出准确的决策。所以,这就要求企业建立完备的基差风险评估及预警机制,真正做到防患于未然。

3.企业应严格遵守止损计划使损失程度降到最低。企业在进行套期保值的过程中所面临的最大风险就是基差突然出现异常的变化,这时企业应做出的最佳选择就是立即平仓止损,认可目前较小的损失,规避可能出现的更大的亏损。

四、结论与讨论

随着我国农产品期货市场的不断发展与完善,大豆加工企业完全可以通过期货市场来规避价格风险。本文重点分析了套期保值理论及其在规避大豆价格风险中的应用,通过分析可以看出,套期保值方法应用简便,灵活多样,在规避大豆价格风险中作用明显,值得推广应用。

同时,大豆期货市场也存在一定风险,如果大豆加工企业不能全面客观地分析市场,不但其现货市场的保值功能不能实现,还会出现期货市场亏损所带来的全面的亏损。因此,大豆加工企业应选择合适的套保时机,建立完备的预警机制,必要时要坚决止损。

[1]崔强.大豆期货价格与现货价格波动的协整分析[J].统计与咨询,2008(6):59~60.

[2]龚晨晨,丁昊宁.大豆榨油企业套期保值方案设计[J].甘肃农业,2007(8):53 ~56.

[3]田刚.利用期货市场规避农产品价格风险[J].经济论坛,2006(19):90~93.

The Research to Avoid the Problem of Soybean Price Risk of Chinese Soybean Processing Enterprise Based on the Theory of Futures Hedging

Shen Jia,Zhou Huiqiu

(Northeast Agricultural University,Harbin Heilongjiang 150030)

In recent years,the soybean market price fluctuation is frequent,which causes the huge risk of the soybean processing industry.Therefore,this article takes the futures hedging theory in China for the basis to research evading the soybean price risk problem of soybean processing enterprise.Research results show that the hedging method in eluding soybean price risk is easily used,obviously effective and is worthy to be spread.

soybean,hedging,price risk

F326

A

1672-3805(2011)05-0005-03

2011-05-08

申甲(1975-),男,黑龙江讷河人,东北农业大学经济管理学院副书记,在读博士;研究方向:农业经济管理