我国股指期货对股票现货影响的实证分析*

蔡再行 缪俊华

(福建师范大学经济学院,福建 福州 350108)

一 导言

在有效市场假说下,股票的市场价格由于理性人、由理性而产生的套利等的存在使其能够及时充分地反映一切可以获得的消息。如果期指和股指市场出现利差,便立刻会被“理性经济人”的套利行为所弥补,使得期指和股指市场同步运行。然而,我国的股票市场并不是一个强有效市场,虽然股指期货的推出提供了灵活的卖空机制,开始弥补单一投资方式的不足,但由于我国股指期货市场处于发展初期,自身还存在许多不足之处,再加上投资者的缺乏理性,使得我国股票市场以及股指期货市场的投机性较高,影响股指期货价格发现功能的正常实现。

为了全面了解股指期货的不完善对股票市场的影响,我们首先需要了解股指期货的价格发现功能。价格发现功能主要包含两项内容,一是股指期货和股票现货相互作用共同反映市场的价格;二是股指期货对股票现货具有较强的预测性功能,即股指期货比股票现货更迅速地反映市场信息,其价格变化经常比股票现货的变化更快,领先于股票现货价格的变化。

二 我国股指期货与上证指数的实证分析

我国的股指期货合约是沪深300指数期货合约,合约的标的资产是沪深300指数,每点300元人民币,最小波动单位是0.2个点,合约月份有当月、下月和随后的两个季月。我们选择的两个总体分别是上证指数和IF1107股指期货合约。选择上证指数的原因有两方面,一是在沪深300指数中,上海权重股以银行为主,其市值相对深圳权重的市值较大,影响整个A股市场的程度较为明显;另一方面,选用上证指数对A股市场整体进行判断相对沪深300指数和深圳成数较为准确。此外,考虑到跨日信息对前日收盘价和次日开盘价的大幅波动影响,我们选择以一天内每一分钟的收盘价(9:31-15:00)为样本,即采样间隔为一分钟,样本容量为240。考虑结论的普遍性,我们选取6月9日、6月14日、6月17日、6月22日、6月27日、7月1日、7月4日、7月8日、7月11日和7月14日十个样本数据进行研究。

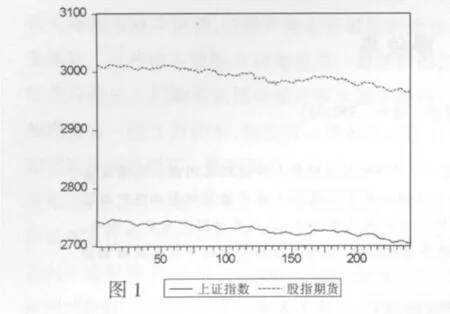

先以6月9日这一样本为例进行分析。图1是6月9日IF1107和上证指数每分钟价格的叠加图,从图中我们可以清晰看到二者的走势是比较相符的,有一定的相关性。对其进行序列相关性检验,发现它们的相关系数约为0.985,相关性是比较强的。另外,从趋势上看,二者一般具有同增同减的关系,但在小周期里,二者是否具有领先滞后差别呢?接下来我们用格兰杰因果检验进行分析。

格兰杰因果关系检验假设有关y和x每一变量的预测信息都包含在这些变量的时间序列之中。该检验要求估计以下回归:

其中白噪音μ1t和μ2t假定为不相关。

式(1)假定当前y与y自身以及x的过去值有关,而式(2)假定当前x与x自身以及y的过去值有关。对式(1)而言,其零假设H0:α1=α2=… =αq=0;对式(2)而言,其零假设H0:δ1=δ2=… =δs=0。

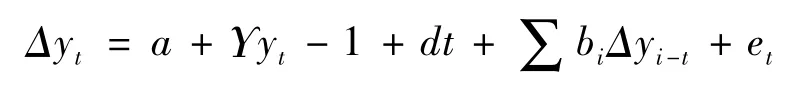

此处,我们对变量X(上证指数每分钟收盘价)和Y(股指期货IF1107每分钟收盘价)进行格兰杰因果关系检验,从而分析它们是否存在因果关系。根据格兰杰因果关系的检验假设,即模型中的所有变量都为平稳型变量,而我们的原始数据(如图2所示)明显为非平稳数据。因此,我们将原始数据进行对数差分,并用ADF单位根检验法检验处理后的数据的平稳性。ADF的检验方程为:

经过检验,当i=1时检验结果较好(如表1和表2)。根据检验结果,上证指数的 t统计量是 -7.685804,小于1% 显著水平的临界值 -2.5742,所以不存在单位根,即数据是平稳的;股指期货的t统计量是-11.81829,也小于1%显著水平的临界值-2.5742,也是平稳数据。

?

?

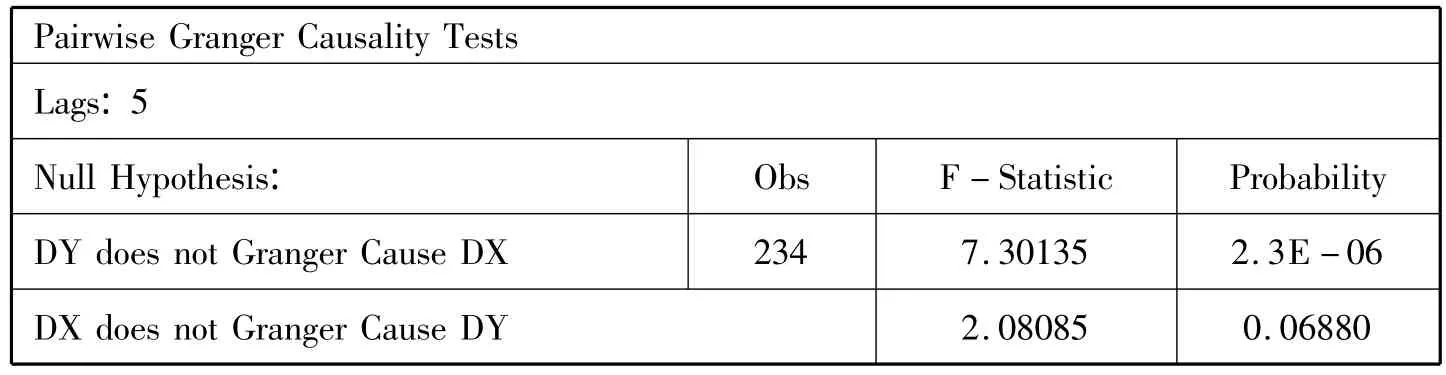

表3 差分后的股指期货ADF检验结果

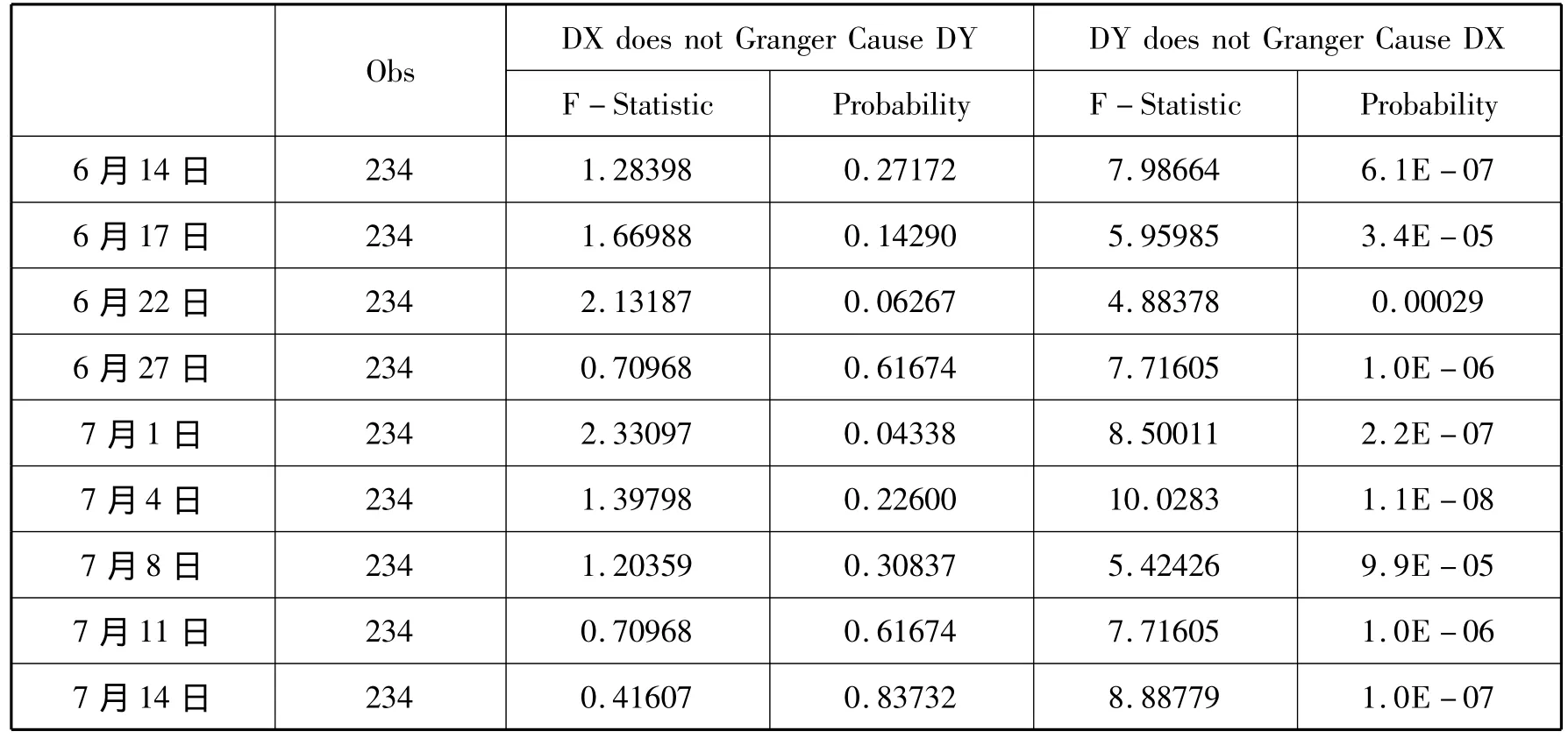

接下来便对差分后的数据进行格兰杰因果关系检验。我们取滞后阶数为5阶(如表4),在0.05的置信区间下,DX关于DY的回归方程的P值小于0.05,因此拒绝原假设(DX关于 DY的回归不显著),回归较显著,即股指期货是上证指数的格兰杰原因。又观察到DY关于DX的回归方程的P值大于0.05,没有通过检验,即无法证明上证指数是股指期货的格兰杰原因。当滞后阶数取6,7,8,9,10时,检验结果均与上述结果得到相同结论。我们随后对其余九个样本数据也进行同样的分析(如表1),其结果也与上述结论相同。因此,我们认为股指期货是上证指数的格兰杰原因,上证指数不是股指期货的格兰杰原因。

表4 格兰杰因果关系检验结果

表5 其他样本格兰杰因果关系检验结果

从以上实证分析我们发现,股指期货领先以上证指数为主的股票现货指数,具有引导股票现货的功能,对股票现货的影响十分显著。如果股指期货在发展初期存在诸多不完善之处,市场上部分机构便会利用各种相对优势对股指期货进行投机操纵,这不仅影响股指期货的价值发现功能,而且不利于期货市场和股票市场的健康和谐发展。

三 我国股指期货的不完善及其对股票市场的影响

(一)流动性不足

自股指期货上市以来,虽然成交额逐渐增加,但由于制度还不够完善,规模还不够大,最直接出现的问题便是流动性不足。目前参与股指期货交易的主体主要是券商,还有一部分QFII以及个人投资者。由于缺少其他竞争者的参与,可以说券商几乎垄断了股指期货的交易,尤其是资金实力雄厚的券商,如中信证券的全资子公司中证期货,国泰君安,海通证券的子公司海通期货和广发证券的子公司广发期货等,他们对期指市场的影响力相对较大。如同上回出现的现象:随着对石墨烯概念的炒作,多家机构共同披露中国宝安有关石墨烯的报告①。部分券商存在联合操纵市场的可能性,如果他们联合在股指期货上进行做空,引发市场跟风,将会通过期货对股票现货进行打压,甚至引发市场恐慌等现象,这一情况在股指期货推出后经常出现。由于期指交易主要在券商之间进行,导致市场流动性较低、存在信息不对称以及联合操纵市场等现象,这严重影响了期指与股指的稳定。

(二)投机盛行

股指期货的另一大作用是为投资者提供套期保值以及套利的途径。然而这一作用在我国股指期货的现阶段并不能被充分体现。各大券商以较高的空单持有量对期指市场进行投机,这不仅仅反映在各月期货合约的空头持仓量相对多头持仓量的巨大差别上,还体现于每日行情以及在关键时间点盘口出现的一次次上百份合约的空头开仓、平仓,或者连续出现的几十份合约的空头开仓、平仓等现象,这些都从侧面反映出市场上存在联合操纵的投机行为。再从今年券商的中报入手,由于上半年行情相当萎靡,以及佣金价格竞争等因素的影响,券商的中报整体并不乐观。但深入研究多家券商中报可以发现,在期指市场上有较大空单的券商,其在自营业务部分的盈利能力相对较强,这从另一角度可以证实部分券商通过投机做空期指实现盈利。

(三)结构不合理

由于目前我国股票现货市场为T+1交易,期货市场为T+0交易,交易规则的不同导致投资者控制风险的能力不同,从而进一步扩大投机的普遍性。在期货市场上,投资者可以合理运用T+0交易规避风险,但在股票现货市场上,今日买入股票的投资者不能于当日减仓或清仓,如果突发事件爆发,将导致股票现货投资者无法及时规避风险,并进一步促使次日以及在接下去时间段中投机杀跌等不良现象的发生,影响投资者的投资收益以及股市的健康发展。更重要的是另一方面,由于期货的杠杆水平较高以及风险控制的难度较大,我国目前对个人投资者的入市门槛设置较高,以至于大多数投资者不能分享股指期货带来的卖空机制的投资途径。一则体现出股指期货的流动性还不够充足,二则表明市场结构存在不合理性,无法真正为多数投资者提供套期保值与套利等途径,使其能进一步控制风险。

(四)对股票现货市场的影响

由于目前股指期货的结构不合理,体现在流动性不足,进而引发投机盛行,扰乱市场交易秩序,不利于资本市场的和谐发展。以券商为主体的机构投资者,利用自身优势以及垄断市场地位在股指期货市场上投机操纵,进而通过股指期货对股票现货的领先引导功能对后者进行打压控制,引起市场恐慌以有利于自身在股票现货市场收集优质筹码,获取暴利的同时绞杀中小投资者。这一方面无形地纵容券商垄断市场并对市场进行操纵,引发市场恐慌,不利于股票现货市场与期货期货市场的健康稳定发展;另一方面,由于中小投资者无法获得卖空机制的交易途径进行风险对冲,甚至在恐慌中遭受较大损失,将导致中小投资者盈利水平较不稳定,不利于我国实现内需拉动经济发展的目标。

四 进一步完善股指期货市场的措施

(一)进一步适度开放股指期货市场

我国股指期货市场处于发展初期,参与者相对较少,这便降低了市场的流动性,而且目前是以券商为主导的交易市场,难免会有操纵市场以及过度投机的现象发生。因此,我们可以选择进一步开放期货市场。

首先,有条件地允许基金参与期货交易。我国基金业蓬勃健康发展,这有利于股票现货市场的稳定,减少投机行为,如果进一步开放期货市场使基金逐步参与交易,一方面将为期货市场注入比较大的流动性,另一方面有利于减少联合操纵市场行为的发生以及降低其影响,提高期货市场套期保值和价格发现功能的有效性,促进期货市场的不断完善和健康稳定发展。

其次,在开放期货市场的同时,应注意对有关QFII的放宽不宜过快。前车之鉴是日本当年因为开放金融市场,给予外资做空本国经济的渠道,从而进一步扩大危机的影响,给予日本制造业沉重的打击。2011年8月17日,证监会主席尚福林在香港参加亚洲金融论坛时表示,将推出在香港募集人民币投资境内证券业务的试点,即市场讨论已久的“小QFII”业务,但其中不少于80%的资金必须投资于债券②。这也反映出高层领导对开放金融市场的审慎心态与谨慎举措,使之更适合我国资本市场的健康发展。

(二)提高监管水平,进一步完善规章制度

我国股指期货市场处于发展初期,在规章制度方面尚存在诸多不足之处。我们可以进一步提高监管能力,明细并加强对违规行为(特别是联合操纵市场行为)的惩罚,例如大比例提高惩罚金额,违规人员终身不得再进入资本市场甚至判处无期徒刑等,从而更加有效地处理期货市场的不公平现象。我们可以在实践中不断检验,进而不断修改法律法规,提高规章制度的完整性、有效性和公平性,为投资者提供一个公平稳定健康发展的资本市场,从而进一步推动我国社会主义市场经济的科学发展。

(三)加大期货知识教育宣传,提高投资者风险控制能力

目前我国资本市场的投资渠道尚不完备,而且多数投资者对新生交易品种的认识程度有限,缺乏较为完整和充分的学习,这不仅不利于投资者自身对风险的认识和控制,而且也不利于期货市场的整体健康发展。随着我国资本市场的发展,参与期货市场的投资者人数、职业等范围将不断扩大,加强金融知识的宣传教育,提高投资者对期货知识的认知水平,使投资者对风险的认识逐步完善,进而提高他们对风险的控制能力具有重要的意义。因此,我们可以进一步加大对股指期货、融资融券等金融交易品种的宣传教育,例如金融知识进社区、每日金融知识早晚手机报等,从而提高全民对金融市场的认识水平,进一步推动我国资本市场的和谐发展。

(四)研究“迷你股指期货”的可行性,为中小投资者提供交易平台

“迷你股指期货”即为标准股指期货的缩小版,通常其面额不会超过标准股指期货合约的1/5,其合约门槛较低,从而流动性相对较高,适合中小投资者交易。我国沪深300股指期货合约上市已一年有余,但由于其门槛较高,大多数普通投资者无法参与交易进行套期保值或套利,风险对冲难以有效实现。因此,我们可以进一步研究“迷你股指期货”推出的可行性,使其能为中小投资者合理充分利用,进行风险对冲,但这必须建立在金融知识普及和风险意识充分了解等方面的基础之上。

我们可以借鉴已在全世界各个国家和地区推出的“迷你股指期货”合约,如我国香港2000年推出的“迷你恒生股指期货”,美国1998年推出的电子迷你标准普尔500指数期货,美国迷你道琼斯股票指数期货和迷你纳斯达克100股票指数期货等,进一步研究其合约面额、合约乘数和保证金比例等方面的内容,以适时推出适合我国中小投资者交易的中国特色迷你股指期货,进一步完善期货市场,从而更好地推动我国资本市场的健康发展。

注释

①引自:凤凰网财经:《中国宝安石墨研报被质疑不实,四大券商集体缄 默》http://finance.ifeng.com/stock/special/zgba/20110307/3580288.shtml.

②引自:广州日报:《证监会主席尚福林:将推出“小QFII”试点》http://finance.eastmoney.com/news/1353,20110118156652964.html.

[1]蔡秀平.股指期货对股票市场的影响[J].闽江学院学报,2010,(4).

[2]孟祥兰.股指期货的推出对我国股票市场的影响[J].经济论坛,2009,(16).

[3]林煊.股指期货推出的市场影响[J].现代商业,2009,(9).

[4]郭洪钧.股票指数:期货价格与现货价格的领先一滞后关系[J].经济理论与经济管理,2007,(6).

[5]Chris Brooks.Introductory econometrics for finance(邹宏元译)[M].成都:西南财经大学出版社,2005.

[6]何张燕.股指期货的风险与意义[J].经济研究导刊,2009,(32).

[7]李子奈,潘文卿.计量经济学(第二版)[M].北京:高等教育出版社,2005,(3):156 -157.