PE回天乏术 被迫成为“黑名单”上市推手

王月平

“黑名单”事件爆发之后,人们终于看到了中国企业赴美上市的美好图景背后,所隐藏的惊人骗局。

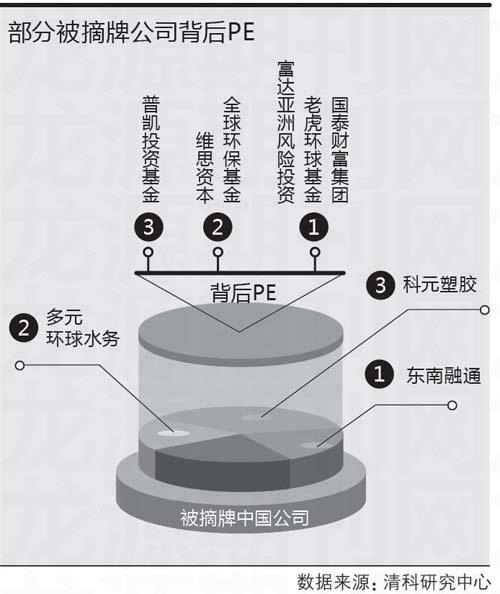

在这条利益链上,PE机构是重要一环,他们对企业进行研究和调查后,向其注入资金和管理经验,协助其解决企业存在的问题。

他们是不是公司造假的帮凶?

经《投资者报》记者调查了解后发现,PE机构对此深感无奈,他们并非有意协助公司造假,但客观上却成为幕后推手。

让我们走进“黑名单”企业背后的PE,还原二者的合作过程。

科元塑胶的上市路

在OTCBB市场 “淘宝”,是PE机构投资中国企业的一条路径,普凯投资基金(下称“普凯”)投资科元塑胶就是其中一例。

作为“黑名单”当中的一员,从宁波科元塑胶有限公司(下称“科元塑胶”)与普凯的合作中,可以看出PE协助其上市的过程。

资料显示,科元塑胶成立于2007年,注册资本5040万美元,总部位于浙江宁波。

对于科元塑胶来说,登陆纳斯达克创业板是一个激动人心的时刻。2010年4月23日,美国创业板股票交易所举行新闻发布会,宣布科元塑胶完成反向并购美国银珍珠企业公司,这标志着科元塑胶正式在纳斯达克挂牌上市。

科元塑胶总经理陶春风当时表示,公司上市说到底就是一个融资、发展、再融资、再发展的过程。公司一期募集资金3500万美元,将用于新项目建设,以进一步优化产品结构,延伸公司上下游产业链。

上市曾经让科元塑胶的未来充满想象。然而“天有不测风云”,2011年4月1日,因涉嫌财务造假,科元塑胶被纳斯达克摘牌,融资梦想破碎了。

作为通过借壳方式登陆纳斯达克市场的企业之一,科元塑胶上市之路很顺畅——借力普凯后期参与,科元塑胶登陆纳斯达克以后,看起来非常“完美”。

2010年9月15日,科元塑胶正式转板至纳斯达克,2010年9月28日,该公司宣布获得普凯PIPE投资(上市后PE投资)2000万美元,二者的合作正式开始。普凯希望通过后期资金注入及提供管理等多种方式的帮助,让科元塑胶解决其自身的一些问题,使其更符合纳斯达克对上市企业的要求,然后获得投资者的认可,最终,普凯获得超额回报,而科元塑胶也能在规范化管理方面更上一个台阶。

普凯的想法很美好,然而,正是这起投资案例,让其卷入“黑名单”风波。

某PE机构创始人告诉《投资者报》记者,大多数通过OTCBB市场而非IPO登陆纳斯达克的企业多少都存在一些问题,一般来说这些问题主要包括投资者数量达不到要求、业绩披露不符合纳斯达克的规定或者公司市值没有达标等。

而风投之所以会投资这类公司,有点类似于“垃圾箱里淘宝”,他们投入资金获得公司股权,然后参与董事会,通过要求企业提供详细报告,以及约束管理层等承诺,帮助企业改善一些问题。

“比如软银赛富基金(下称“软银赛富”)投资北京北大千方科技有限公司(下称“北大千方”)的案例。”该人士透露,2008年7月18日,软银赛富曾出资1500万美元购买北大千方13.2%的股份,这增加了公司市值和投资者数量,7月23日,该公司就正式宣布,获得了纳斯达克上市批准。

无奈的幕后推手

“我认为很多PE都是无辜的,如果他们是共谋者,一起制造骗局的话,那么他们很难做下去,PE毕竟是一个依靠品牌声誉生存的行当。”中国股权基金投资协会副会长何小锋告诉《投资者报》记者,PE投入某家企业以后,不过是小股东而已,他们一般只有一个董事名额,有的干脆不能进入董事会,因此对约束企业所起的作用相对有限。

这是一个客观原因,但是,很多人认为,这其中也有PE尽职调查不负责任的因素。“他们应该在尽职调查阶段就会发现问题,如果发现问题,PE就属于知情者。”一位跟踪“黑名单”的圈内人士反驳说。

根据他的观点,PE通过投资企业,牵手其他机构,最终帮助企业上市,客观上已经成为企业登陆OCTBB市场并转板纳斯达克的幕后推手。

一位PE基金董事告诉记者,一般来说,PE投资企业的时候,会制定一个退出时间表,作为条款之一成为投资协议的一部分,这个时间表里包含PE与企业约定的上市地点、上市大概时间、以哪种方式登陆哪个交易所、企业何时进行资产重组、资产重组有哪些内容等。

根据这个退出时间表,PE需要在企业上市的过程当中全程参与,提出一系列建议和帮助,最终帮助其成功上市,然后PE基金实现退出。如此看来,PE难辞其咎。

“如果说其他机构该打五大板的话,PE应该打两大板。”一位PE人士对记者说,之所以出现这些问题,主要有两种情况:一种是PE当初投资项目的时候,会根据投资协议推动企业上市,但是当走到一定阶段的时候,如果企业不能够IPO,那么PE可能会纵容这些企业通过OCTBB市场上市,让自己获得一个希望;另一种情况则是一些PE在利益及机会面前,建议这些企业到OCTBB市场先借壳上市,然后再转板纳斯达克,主动与这些企业走到一起。

“近年来整个投资环境恶化,在同业竞争的压力之下,很多PE也是被高回报所诱惑,才会出手。”该人士呼吁,PE现在需要自我反省,静下心来做事情。

凸显PE生存困境

在卷入“黑名单”事件之后,PE行业的生存困境也开始显现。

“有时候PE这些行为也属于无奈之举,这反映的不仅是某个PE的问题,而是整个行业的问题。”上述PE人士还表示,作为圈内知名的投资机构,他们此刻哀矜勿喜,因为他们当初也曾遇到过此类问题,不过幸运的是他们当时没有出手。“近两年PE行业泡沫化太严重,同时竞争激烈,在利益和机会面前,很多PE也不想错失机会。”

他认为,从投资本身来看,PE也是受害者,投资时他们认为尽职调查过程当中发现的问题,他们可以帮助企业改正,但是后来可能由于多种原因,PE回天乏术。

“其实,在过去几年不太规范的市场当中,企业很容易造假。对于PE来说,他们也大多都清楚其所投资的企业存在这样或那样的问题,他们希望在进入之后帮助企业改正这些问题,这正是PE的价值所在。”在他看来,PE面临的更大考验,就是如何辨别企业道德风险。

最后,面对很多人对PE尽职调查阶段的质疑,该人士也表示,PE肯定都会进行尽职调查,但是无论怎么调查企业,还是不可能规避所有风险。“在PE市场竞争激烈的情况下,留给PE尽职调查的时间很少,同时,他们所调查的资料是企业提供的,如果企业提供的资料存在造假问题,他们也不可能在一个月之内辨别出来。”