中国经济预测者的真伪羊群行为辨析*

康 健

(上海财经大学 学术期刊编辑部,上海 200434)

一、引 言

社会经济生活中羊群行为普遍存在,特别是金融市场中不同经济个体的羊群行为最早得到经济学家的广泛关注和深入研究[1-2]。在金融市场上,羊群行为已经成为影响证券价格波动的一个重要因素,投资者的“追涨”往往造成巨大的金融泡沫,他们的“杀跌”则可能导致股价急剧下跌使市场处于低迷状态。羊群行为会损害市场运行的效率,尤其是信息加总的效率。经济预测领域中的羊群行为同样值得关注。准确的经济预测能够为政府调控经济、企业制定发展战略以及居民的消费投资决策提供有效指导。然而,羊群行为可能会降低预测的准确性使预测数据出现显著偏误[3-4]。为此,本文对我国经济预测者的羊群行为进行探讨。

羊群行为包括真羊群行为和伪羊群行为。真羊群行为是指经济个体的决策受到他人决策或行为的影响从而不去获取信息或者忽略自己的私人信息直接跟从他人,而伪羊群行为则表现为经济个体依据相同的信息做出了类似的决策[5-6-7]。目前文献中对真羊群行为产生的原因主要归纳为两类因素:信息和声誉。信息流理论指出,即使预测者的私人信息存在差异甚至截然相反,某种形式 (观察了解或接受建议)的社会学习会引起羊群行为[5-8-9];基于声誉的羊群行为则是预测者规避风险的最优化选择,可以降低预测错误时声誉的损失[3-10-11]。真羊群行为由于预测者忽略了自己的私人信息从而往往会引起显著的预测偏误,而伪羊群行为由于预测者依据自己的私人信息独立地做出预测从而做出准确预测的可能性较大。因此,分辨经济预测中的真伪羊群行为对于理解预测偏误的来源具有重要意义。

国内学者对经济预测者羊群行为的研究主要以金融证券分析师为研究对象。例如,宋军和吴冲锋以2000年全年在《中国证券报》发表的对大盘走势的预测文章作为研究样本,围绕羊群行为的存在性、影响因素和理性特征三个问题进行了分析[7];熊维强和宋军分析了金融分析师在每股收益预测中的羊群行为,对羊群行为与预测准确性以及分析师个性特征、环境因素的关系进行了深入探讨[12]。为了更加全面系统地分析我国经济预测中的羊群行为,本文从以下几个方面进行了扩展:(1)在研究内容上,已有研究大多以证券分析师预测为主,较少关注宏观经济预测领域,本文从宏观经济预测与股票投资评级(属于微观经济预测范畴)两个方面展开讨论,内容更加全面。(2)在研究视角上,已有研究大多以羊群行为的影响因素分析为主[12-13-14],较少对真伪羊群行为进行区分,本文以预测偏误为切入点对真伪羊群行为进行了辨析,视角更加独特。(3)在研究方法上,笔者使用了极大似然估计 (MLE)和似然比检验方法对投资评级中的羊群行为进行了分析从而弥补了宋军和吴冲锋[7]在计量方法上的不足,方法更加准确。

对于宏观经济预测,本文使用《经济蓝皮书》中GDP和CPI年度环比增长率预测数据进行统计检验发现,与美国和日本相比,我国宏观经济预测者具有较强的趋同倾向,同时由于存在显著的预测偏误从而推断宏观经济预测中的羊群行为很可能是真羊群行为。对于股票投资评级,本文使用“Wind中国盈利预测数据库”中2007年7月至2009年6月的投资评级数据,以综合评级和最近一次投资评级作为趋同目标,通过估计和检验得到以下结果:股票投资评级中存在显著的羊群行为;当事后证实综合评级或最近一次评级是准确的时候,证券分析师参与羊群行为的动机增加,从而推断这种羊群行为很可能是伪羊群行为。

二、真羊群行为与预测偏误

真羊群行为由于预测者忽略了自己的私人信息从而往往会引起显著的预测偏误,而伪羊群行为由于预测者依据自己的私人信息独立地做出预测从而做出准确预测的可能性较大。这部分从信息流理论和声誉羊群行为理论揭示真羊群行为是如何引起预测偏误的。

1.信息流理论与预测偏误

Bikhchandani等[5]提出了信息流的概念,开创了信息流理论。所谓信息流,是指决策者忽略了自己的私人信息而只依赖从他人行为中观察得到的信息做决策。信息流是一个与羊群行为密切相关的概念,信息流必然引起羊群行为,而羊群行为未必一定是信息流引起的。下面通过介绍信息流理论的经典模型来说明经济预测中羊群行为以及预测偏误的产生。

理性经济预测者对未来宏观经济或股票的走势 (θ)做出判断。为了便于分析,假设未来有两种发展趋势:走高 (θ=u)和走低 (θ=d)。假设未来走高和走低的先验概率各为1/2,在做出预测之前每个预测者各自都搜集得到了一些私人信息,概括为s∈{u,d}。这些私人信息与未来走势有关:当未来宏观经济或股票走高 (或走低)时,经济预测者得到正面信息u(或负面信息d)的概率为p>1/2。此外,假设每个预测者得到的私人信息是相互独立的。

经济预测者按一定的先后顺序依次做出预测x,x∈{u,d}。除了第一个预测者外,其他预测者在做出预测时拥有两方面的信息:(1)自己的私人信息sn(n=2,3,……);(2)他前面预测者的预测 x1,……,xn-1(n=2,3,……)。预测者的报酬取决于预测的准确性,可以表示为:

对第一个经济预测者来说,他将根据自己得到的私人信息来更新他对未来经济或股票走势的判断。如果他得到信息u,那么他会预测未来走高 (x1=u),因为此时预测未来走高的期望收益要大。①根据贝叶斯法则,P(θ=U|s1=u)=p,P(θ=D|s1=u)=1-p。预测走高的期望收益为2p-1>0。

第二个预测者了解到第一个预测者的预测,可以推断第一个预测者的私人信息为u。如果第二个预测者也得到信息u,那么他同样会认为未来将走高 (x2=u)。后面会做出怎样的预测呢?分析发现,从第三个预测者开始,无论他们得到的私人信息是什么,每个人都会做出未来会走高①如果第三个投资者得到信息u,那么他一定会预测要走高;如果他得到的信息是d,那么他的信息只能抵消前面一个u信息,所以他还是会判断要走高。于是,第四个预测者与第三个投资者所处环境相同,所以他的预测与第三个人的相同。后面的情况依此类推。的预测 (xi=u,i=3,4,……)。于是,信息流和羊群行为便出现了。

如果第二个预测者得到的信息是d,综合考虑两方面的信息根据贝叶斯法则,他对未来经济或股票走势的判断与先验概率一样,假设在这种情形下他会预测走低。②在这种情况下,预测走高与走低对预测者而言是无差异的。这里假设,他将根据自己的私人信息做出判断,因为预测者会以正的概率犯错误,具体证据见参考文献[17]和 [18]。此时,第三个预测者仍根据自己的私人信息做出预测,第四个预测者将扮演与第二个预测者同样的角色。

从上面的分析中可以发现,如果相同的私人信息连续两次出现,那么信息流和羊群行为就会产生。该模型指出,产生羊群行为的机制是社会学习,正是社会学习形成了占据主导的群体一致判断,从而产生了信息流和羊群行为。那么为何会出现预测偏误呢?

从信息流经典模型中可以计算得到,在“未来宏观经济或股票走高”(θ=u)的情况下,两位预测者做出预测之后出现“错误”信息流的概率为( )1-p2。p>1/2,只要 p≠1,总会以一定的概率出现错误的信息流,所以基于信息流的羊群行为可能会引起预测偏误。

2.声誉羊群行为理论与预测偏误

Scharfstein 和 Stein[10]与 Lamont[3]指出,基于声誉的羊群行为是预测者规避风险的一种最优化选择。预测者的声誉不仅取决于预测的准确性,还与他人的预测有关。预测者的羊群行为可以降低预测错误时声誉的损失。那么基于声誉的羊群行为为什么会引起预测偏误呢?

Batchelor[4]、夏纪军和康健[15]指出,预测者会为了追求个人声誉而偏离预测准确性目标从而引起预测偏误,而羊群行为作为预测者追求个人声誉的一种表现形式自然也不例外。当预测者以准确性为目标时,其最优预测为:

其中,f是预测者i在t期对T期经济变量y的预测值,yT为T期的实际值。而当预测者追求个人声誉时,其最优预测变为:

其中,预测偏误由两方面引起:(1)来自于粘性预测 (a<0):当预测者对同一时期的某个变量进行前后多次预测时,高能力预测者后面对前面预测进行修正的幅度一般较小即前后预测的一致性比较强,而其他预测者则会通过粘性预测假扮高能力者从而建立个人声誉[16]。(2)来自于羊群行为或差异化预测 (b<0或b>0):如果预测者的预测能力存在显著差异,那么预测者可能通过标新立异的差异化策略向市场传递信号来建立声誉[11],而当预测能力不存在显著的个体差异时,预测者更倾向于“随大流”从而降低自己在预测错误时声誉的损失。通过对比可以发现,与不相等,从而追求个人声誉会引起预测偏误。

基于信息流的羊群行为和基于声誉的羊群行为刻画的都是真羊群行为。从上面的分析中可以看到,真羊群行为往往会引起显著的预测偏误。而伪羊群行为由于预测者依据自己的私人信息独立地做出预测从而做出准确预测的可能性较大。下面就以此为判断依据对真伪羊群行为做出区分。由于直接区别真伪羊群行为需要了解预测过程中所依据的信息,而这些信息很难获取,所以本文采取了这样一种间接的方法来进行推断。

三、宏观经济预测中的真伪羊群行为

1.数据与检验方法

这部分所用数据来自《经济蓝皮书》,样本由17位③有1位经济学家未对1998—2007年的CPI上涨率做出过预测,所以对CPI做出预测的经济学家共16位。样本的描述性统计可见夏纪军和康健[15]。经济学家对1998—2007年GDP增长率和CPI上涨率的预测数据构成。经济学家对每年的预测有两个值,分别为上年预测值和当年预测值。如果预测者给出的是区间预测,我们使用均值作为其预测值。此外,我国在1998—2007年恰恰经历了从不景气到繁荣的半个周期,期间GDP平均增长率为8.95%;依此划分,我国经济在前5年 (1998—2002年)处于相对不景气状态,在后5年 (2003—2007年)处于相对繁荣状态。

2.真伪羊群行为辨析

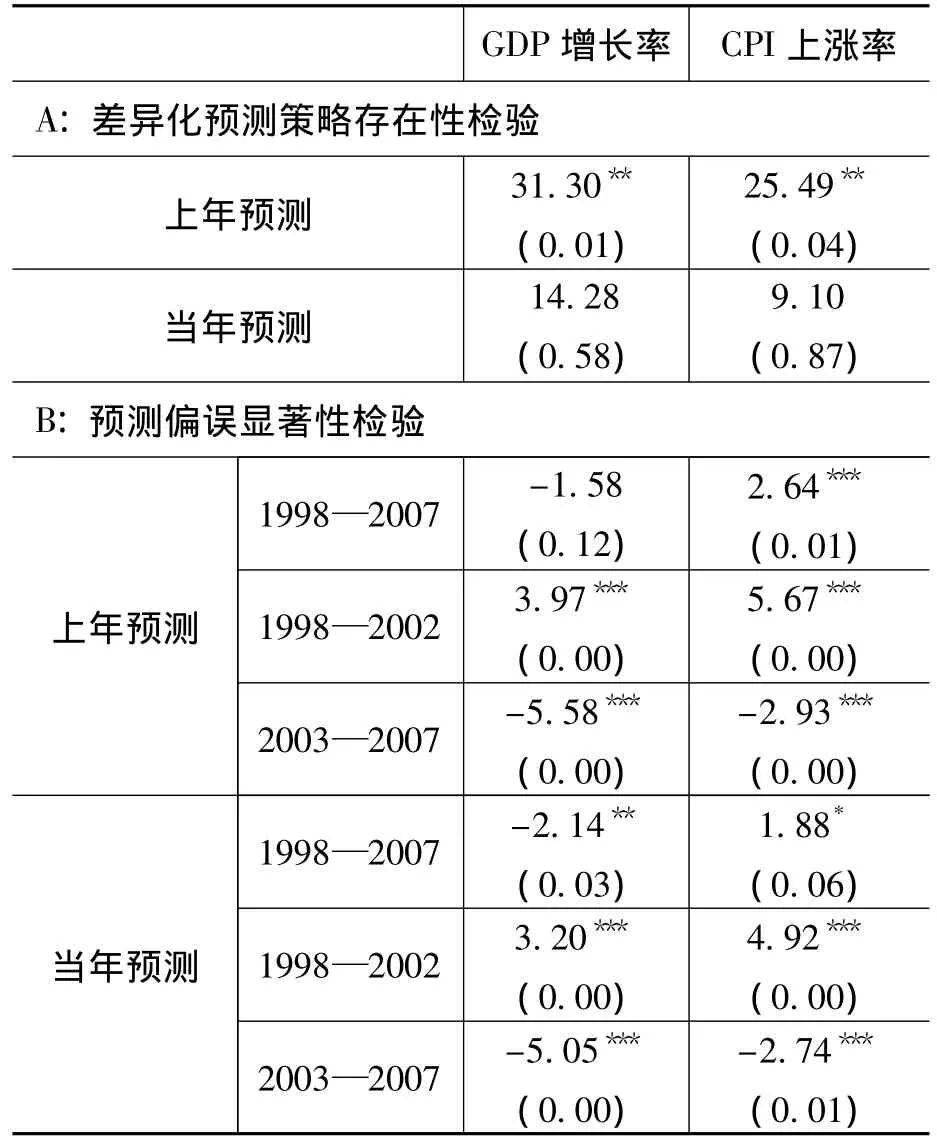

根据声誉理论,如果预测者使用差异化预测策略传递信号来建立个人声誉,那么在多次预测中都应该持有这种策略,于是我们通过检验在上年和当年两次预测中预测偏误是否都存在着显著的个体差异来检验是否存在差异化预测行为。表1的A给出了Skillings和Mack[20]非参数检验的结果。检验结果显示:在上年预测中预测偏误在预测者之间存在显著的差异,但是显著的差异在当年预测中不存在,这一结果排除了差异化预测行为。此外,通过计算我们发现,与美国和日本的情况相比,我国宏观经济预测者具有较强的趋同倾向:我国GDP增长率②由于没有美国和日本CPI上涨率预测趋同程度的数据,这里未对此做出比较。上年和当年预测的趋同程度分别为0.296和0.168,而日本和美国的分别为 0.460 和 0.738[11]。

既然我国宏观经济预测中存在着羊群行为,那么这种羊群行为是真是伪呢?预测偏误的显著性检验结果 (见表1的B)显示:我国宏观经济预测中存在显著的偏误,而且存在明显的周期性特征:GDP增长率和CPI上涨率在经济不景气时期 (1998—2002年)均被显著高估,而在经济繁荣时期 (2003—2007年)均被显著低估。由此推断,我国宏观经济预测中的羊群行为很可能是真羊群行为,这种羊群行为一方面可能是预测者规避风险、避免声誉损失的表现 (基于声誉的羊群行为),另一方面也可能是与预测者频繁地参加会议而且所在地区比较集中从而更容易形成一致预测有关 (基于信息流的羊群行为)。

表1 宏观经济预测中的真伪羊群行为检验

四、股票投资评级中的真伪羊群行为

1.数据

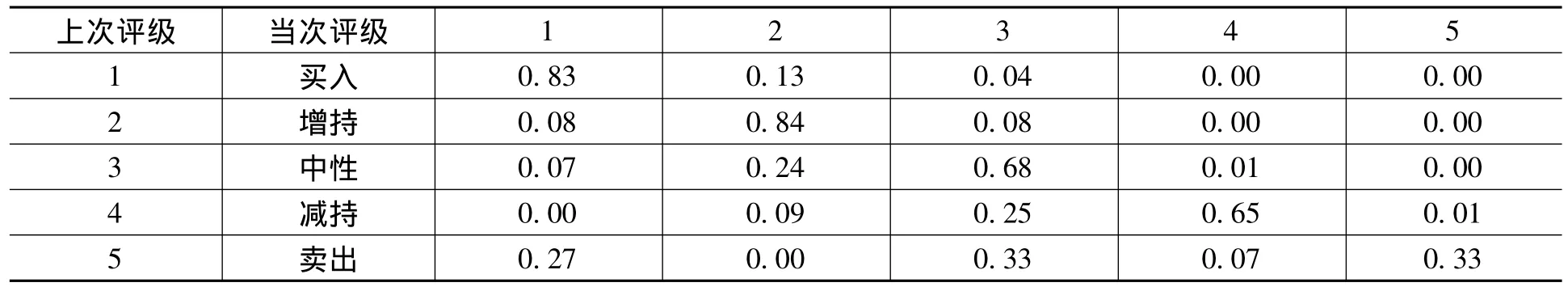

这里所使用的投资评级数据来自“Wind中国盈利预测数据库”。我们选取了不同证券公司在2007年7月1日至2009年6月30日对A股所做出的投资评级,Wind同时给出了他们的上次评级,这样我们可以观察到投资评级的调整及其分布情况。在此基础上,对投资评级数据做了如下处理:剔除被评级少于4次的股票,如果过少地对某支股票进行评级,那么分析其中的羊群行为就没有太大意义。经过处理,我们得到的样本包含对662只股票的20 036组成对 (上次评级和当次评级)的投资评级,如表2所示。

表2 投资评级及其调整的分布情况

表2给出了投资评级及其调整的分布情况。从表2中可以看出证券分析师的乐观倾向:无论是上次评级还是当次评级,“买入”、“增持”和“中性”三项所占比重很高,分别为99.12%和99.09%。此外,当次评级与上次评级相比没有太大变化,评级维持不变的比例很高,占到81.46%,而评级调高和调低的比例分别仅为7.84%和10.70%。

这部分将检验证券分析师的投资评级是否趋同于两个目标:综合评级和最近一次评级。其中,综合评级刻画了某个时点证券分析师对股票的总体评价,通常用以往评级的均值来表示。这里参照了 Welch[6]、宋军和吴冲锋[7]的做法对以往评级进行加权平均,时间间隔越久的投资评级,其影响可能越小,权重取 2-i(i=0,1,…)的形式并使其相加之和为1,这种综合评级是按照时间衰减的投资评级的平均值。最近一次评级则是某个时点对某支股票的前一次评级。此外,通过Wind资讯金融终端获取股票日涨跌幅和成交量数据来计算股票的投资收益率。①在我国,上市公司很少分配股息红利,即使分配金额也相对较少,所以我们以股票的涨跌幅度作为投资收益率的近似值。

2.估计检验方法

宋军和吴冲锋[7]曾对证券分析师大盘预测中的真伪羊群行为进行过区分。他们将证券分析师对大盘的预测划分为离散的5档 (分别为-2、-1、0、1、2),其中预测中出现“加速下降”等字眼时定义为-2,-1表示看空,0表示看平,1表示看好,预测中出现“创新高”、 “加速上升”等字眼时定义为2。他们使用简单的线性回归进行分析而未针对数据特征选取更适用的方法。Welch[6]的检验方法准确恰当,考虑到了投资评级数据的离散性特点。因此,基于投资评级数据的离散性特点,这里采用了Welch[6]的极大似然估计和似然比检验方法对投资评级中的真伪羊群行为进行辨析。

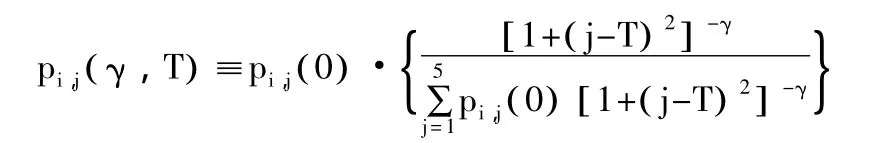

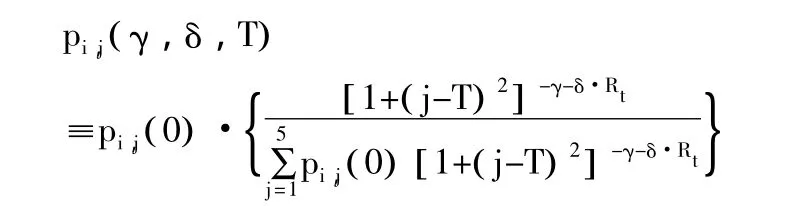

以参数γ表示趋同目标 (综合评级或最近一次评级)对证券分析师投资评级调整的影响,定义投资评级调整概率 (条件概率)为:

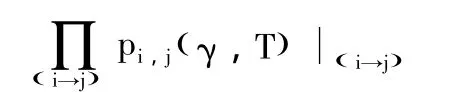

其中,i代表上次评级,j代表调整后的评级 (即当次评级),T为趋同目标,pi,j(0 )表示γ=0时的投资评级调整概率。从上式可以看出,γ=0时,证券分析师的投资评级调整与趋同目标无关,即pi,j(0,T)=pi,j(0);γ>0时j趋向于T的概率增加,而γ<0时投资评级背离T的倾向增强。因此,通过估计γ可以检验羊群行为的存在性。我们使用极大似然估计 (MLE)方法估计参数γ。具体来说,似然函数为:

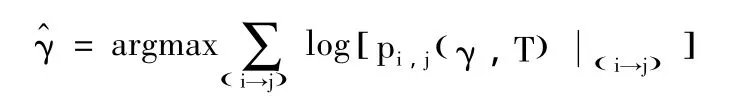

对似然函数取对数,通过估计就可以得到γ的估计值:

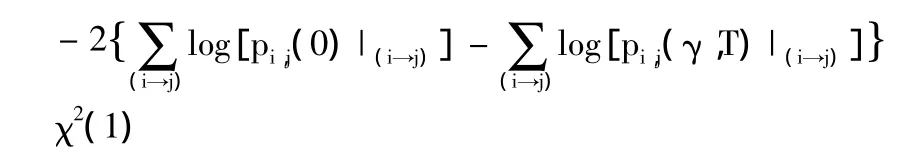

如果γ显著为正,那么我们推断对趋同目标T的羊群行为存在。对T的统计检验使用似然比检验方法。具体来说,在原假设下 (H0:γ=0)有:

由于pi,j(0)是未知的,在进行估计和统计检验时,我们以表3反映出的投资评级调整情况计算得到pi,j(0) (如表3所示,其中每行之和均为1)。

表3 投资评级的调整概率 (γ=0)

在分辨真伪羊群行为时,只需要对投资评级调整概率重新进行定义,估计和检验方法不变。具体来说,定义变量Rt)=(3-T)·rt,其中,T是趋同目标,3-T表示投资评级的乐观程度 (3-T>0则对被评级股票持乐观态度、看涨,3-T<0则持悲观态度、看跌;股票越被看好,3-T的值越大,rt表示投资评级之后股票t个交易日的收益率。rt>0 且3-T>0(或 rt<0 且3-T<0)即Rt>0表示投资评级是准确的。此时,定义投资评级的调整概率为:

在事后证实综合评级或最近一次投资评级是准确的情况下 (Rt>0),如果证券分析师更倾向于做出与它们一致的投资评级即δ>0,那么我们推断该羊群行为是伪羊群行为,因为这种羊群行为并没有产生对股票未来走势的错误预测。

3.真伪羊群行为辨析

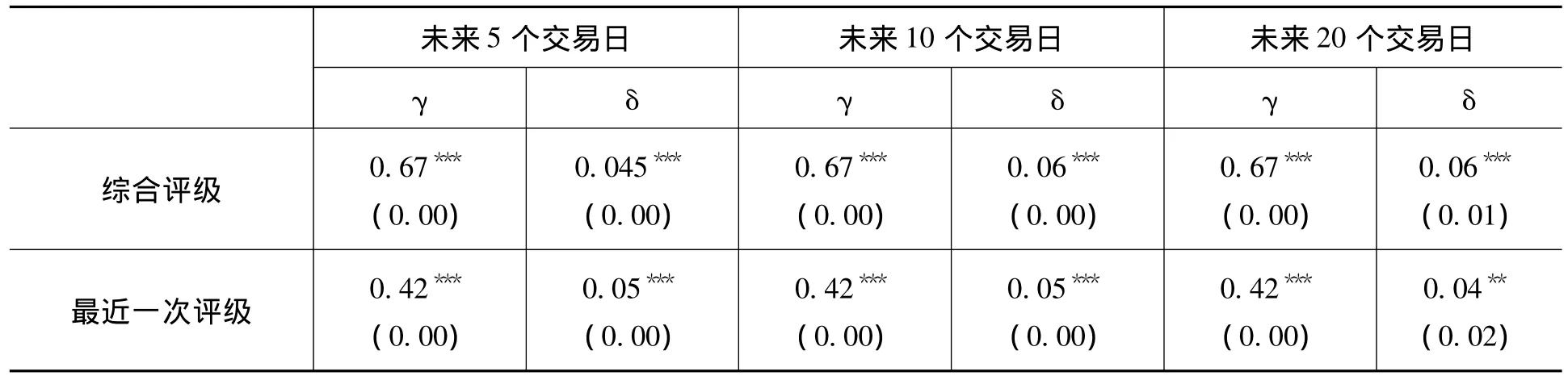

首先检验羊群行为的存在性。根据前面的分析,如果参数γ显著为正,那么投资评级中便存在羊群行为。我们使用MLE得到了γ的估计值,结果如表4所示。

表4 羊群行为存在性检验

从表4中可以看出,综合评级和最近一次投资评级这两个趋同目标的γ估计值分别为0.66和0.41,均显著为正,这说明证券分析师的投资评级显著趋同于综合评级和最近一次评级,羊群行为显著存在。

股票投资评级中存在显著的羊群行为,那么这种羊群行为是否导致了对股票未来走势的错误预测呢?这里分别使用投资评级之后5、10和20个交易日的平均收益率和总收益率作为rt进行分析。表5给出了以平均收益率①使用历史总收益率进行分析可以得到同样的结果。为判断依据的真伪羊群行为辨析结果。

表5 股票投资评级中的真伪羊群行为检验

从表5可以看到,羊群行为显著存在,与表4得到的检验结果相同;无论以投资评级之后5个、10个还是20个交易日的平均收益率为依据,δ的估计值显著为正。可见,在综合评级和最近一次评级是准确的情况下,证券分析师更倾向于做出与趋同目标一致的评级,即参与羊群行为增加,所以可以推断这种羊群行为很可能是伪羊群行为,很可能是证券分析师独立分析判断的结果。这一结果与宋军和吴冲锋[7]对股评家预测大盘走势的结果不同:他们的研究发现,当趋同目标被事后的收益率证明为错误时,羊群行为反而增加。

五、结 论

羊群行为包括真羊群行为和伪羊群行为,真羊群行为是经济预测偏误产生的重要原因之一。为此,本文分别对宏观经济预测与股票投资评级中的真伪羊群行为进行了辨析,从而为理解预测偏误的来源提供了重要参考。

本文的分析得到以下结论:我国宏观经济预测中的羊群行为很可能是真羊群行为,这种羊群行为可能是预测者规避风险、避免声誉损失的表现 (声誉羊群行为),也可能与预测者频繁参加会议而且所在地区比较集中从而更容易形成一致预测有关 (基于信息流的羊群行为);而股票投资评级中的羊群行为并没有导致对股票未来走势的错误预测,所以很可能是伪羊群行为,很可能是证券分析师独立分析判断的结果。

本文对真伪羊群行为的辨析以预测的准确性为判断依据,采取的是一种间接的检验方法。直接区别真伪羊群行为需要了解预测者做出预测所依据的相关信息,为了更准确地进行区分,获取相关信息将是我们今后研究的重点。

[1]Bikhchandani,S.,Sharma,S.Herd Behavior in Financial Markets[J].IMF Staff Papers,2001,(47):279-310.

[2]宋军.证券市场中的羊群行为研究[M].上海:复旦大学出版社,2006.

[3]Lamont,O.A.Macroeconomic Forecasts and Microeconomic Forecasters[J].Journal of Economic Behavior and Organization,2002,48(3):265-280.

[4]Batchelor,R.Rational Bias in Macroeconomic Forecasts[J].International Journal of Forecasting,2007,23(2):189-203.

[5]Bikhchandani,S.,Hirshleifer,D.,Welch,I.A Theory of Fads,Fashion,Customs and Cultural Changes as Informational Cascades[J].Journal of Political E-conomy,1992,100(5):992-1026.

[6]Welch,I.Herding among Security Analysts[J].Journal of Financial Economics,2000,58(3):369-396.

[7]宋军,吴冲锋.中国股评家的羊群行为研究[J].管理科学学报,2003,(1).

[8]Banerjee,A.V.A Simple Model of Herd Behavior[J].Quarterly Journal of Economics,1992,107(3):797-817.

[9]Welch,I.Sequential Sales,Learning and Cascades[J].Journal of Finance,1992,47(2):695-732.

[10]Scharfstein,D.S.,Stein,J.C.Herd Behavior and Investment[J].American Economic Review,1990,80(3):465-479.

[11]Ashiya,M.,Doi,T.Herd Behavior of Japanese E-conomists[J].Journal of Economic Behavior and Organization,2001,46(3):343-346.

[12]熊维强,宋军.金融分析师的羊群行为和‘逆羊群’行为[J]. 统计与决策,2006,(6).

[13]Graham,J.R.Herding among Investment Newsletters:Theory and Evidence[J].Journal of Finance,1999,54(1):237-268.

[14]Hong,H.,Kubik,J.,Solomon,A.Security Analysts Career Concerns and Herding of Earnings Forecasts[J].Rand Journal of Economics,2000,31(1):121-144.

[15]夏纪军,康健.中国宏观经济预测偏误研究[J].管理世界,2009,(11).

[16]Ehrbeck,T.,Waldmann,R.Why Are Professional Forecasters Biased?Agency versus Behavioral Explanations[J].Quarterly Journal of Economics,1996,111(1):21-40.

[17]Anderson,L.R.Payoff Effects in Information Cascade Experiments[J].Economic Inquiry,2001,39(4):609-615.

[18]Anderson,L.,Holt,C.Information Cascades in the Laboratory[J].American Economic Review,1997,87(5):847-862.

[19]Ashiya,M.Accuracy and Rationality of Japanese Institutional Forecasters[J].Japan and the World E-conomy,2002,14(2):203-213.

[20]Skillings,J.H.,Mack,G.On the Use of a Friedman-Type Statistic in Balanced and Unbalanced Block Designs[J].Technometrics,1981,23(2):171-177.

[21]Ashiya,M.Forecast Accuracy and Product Differentiation of Japanese Institutional Forecasters[J].International Journal of Forecasting,2006,22(2):395-401.