大股东制衡与外部监管约束机制的实证分析

金颖

(金陵科技学院 商学院,南京 211169)

0 引言

外部监管约束机制是大股东制衡机制发挥作用需面临的外部治理环境的主要构成因素,可用对公司违规行为的监管和外部审计约束来度量。世界各国的证券市场中都存在欺诈违规行为,中国上市公司控股股东和在其控制下的董事会及管理层,不断卷入违法违规行为,日益侵蚀外部投资者对中国证券市场的信心。近年来,中国上市公司治理机制成为注册会计师审计关注的重要内容,和公司治理密切相关的上市公司募集资金使用、大股东占用资金等方面的问题,导致注册会计师出具非标准审计意见报告。

在已有的研究中,学者们注意到了中国股市特殊的监管与治理环境,尤其是股权结构对上市公司违规行为和对外部审计约束和审计意见的影响,但未能较为全面和深入考虑大股东持股比例及在此基础上所形成的股权制衡机制对公司违规行为和对外部审计约束和审计意见的的影响。

1 研究假设与分析

在信息不对称、内外部治理机制薄弱和外部监管者能力有限情况下,上市公司的外部监管者并非有动机和能力对所有问题作出适当反应。同时,第一大股东既是“天使”,有足够信息和动力去监督管理层来解决委托代理问题;又是 “魔鬼”,可滥用其控制权优势“淘空”上市公司,侵害其他股东的利益。中国上市公司第一大股东往往具有信息优势使信息严重不对称,有动机和能力掩盖实际存在的问题以谋取私利,卷入“隧道效应”。

假设1:上市公司第一大股东持股比例和违规行为被查处、年报被出具非标准审计意见的可能性呈负相关关系。

由于和第一大股东目标函数的差异,其他大股东(本文指第二至第五大股东)可能并不热衷于或者无法获得“隧道效应”带来的私有收益,而扮演监督和制衡的角色。公司以第二大股东为代表的其他大股东对第一大股东的制衡是保护外部投资者利益的一种重要机制。中国上市公司的其他大股东因其具有一定的持股比例和控制权而有一定的信息优势,有助于制衡第一大股东减少上市公司实际存在问题的发生。在自身制衡能力相对较弱、内部治理机制不完善情况下,通过内部治理机制制衡的可行性较低且成本较高,因此其他大股东很有可能借助于外部治理机制,利用自身信息优势与外部监管者合作,配合外部监管者监管控股股东,降低信息不对称,从而保护自身以及其他中小股东的利益。基于以上分析,假设:

假设2:上市公司第二至第五各大股东持股比例越高,违规行为被查处、年报被出具非标准审计意见的可能性越大。

假设3:上市公司第二至第五大股东的制衡度越高,违规行为被查处、年报被出具非标准审计意见的可能性越大。

大股东制衡度指第二至第五大股东中部分或全部持股比例之和相对于第一大股东或前两大股东持股比例的比值,前两大股东可能利益关联更加紧密,勾结结盟可获得显著的收益。

假设4:上市公司第二至第五大股东中持股比例相对较低的股东,特别是第四、第五大股东,更倾向于附和或容忍控股股东,在一定程度内,持股比例越高,违规行为被查处、年报被出具非标准审计意见的可能性越小。

2 研究数据、变量与模型的设计

2.1 研究数据

表1 2007年上市公司违规类型统计

表2 2007年上市公司年报审计意见类型分布

本文选用2007年在深交所和上交所上市的A股所有上市公司作为研究样本,样本总计1545个,研究数据来源于国泰安数据库。

中国上市公司前五大股东持股比例均值依次为 35.93%、8.98%、3.69%、2.14%和1.47%。由此可见第一大股东处于绝对优势地位,第二至第五大股东的各持股比例均值都不超过10%,对第一大股东的制衡能力有限。同时,第二大对第一大股东、第二和第三大对第一大股东、第二至第五大对第一大股东、第三大对第一和第二大股东、第三至第五大对第一和第二大股东的制衡度平均依次为0.32、0.47、0.62、0.1、0.2,由此可见前五大股东中排名在后的对排名在前的制衡能力不强。

所有患者均在常规对症治疗的基础上,给予注射用万古霉素(Eli Lilly Italia S.P.A.公司,注册证号:国药准字J20050069,规格:0.5 g)0.5 g加至0.9%氯化钠注射液250 mL中,静脉滴注,q12 h,滴速为10 mg/min(不宜超过15 mg/min);同时行维持呼吸、循环功能及营养支持等综合治疗[7]。

表1是2007年上市公司被查处的违规行为类型的统计。被查处的违规行为总计77次,以推迟披露(29.87%)、重大遗漏(12.99%)和大股东占用上市公司资产(12.99%)为主。

表2是2007年上市公司年报审计意见类型的统计。总的看来,2007年共有116家上市公司的年报被注册会计而出具非标准审计意见,占样本总体的7.59%。其中,被出具非标准审计意见的有加事项段、保留意见、无法发表意见的审计报告的上市公司依次为88家(5.76%)、13家(0.85%)和15家(0.98%)。

2.2 研究变量与模型

构建如下Logistic回归模型验证研究假设,具体探讨上市公司前五大股东持股比例及以此为基础的大股东的股权制衡机制对于违规行为被监管部门查处的可能性和年报被出具非标准审计意见的可能性的影响。

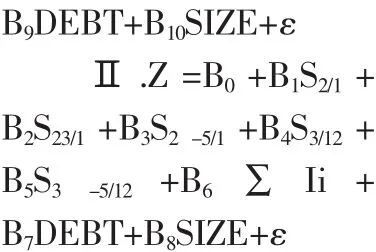

研究大股东制衡与公司违规行为:

P(D)=eZ/(1+eZ),其中:

研究大股东制衡与年报审计意见:

P(A)=eZ/(1+eZ),其中:

表3 研究变量一览表

考虑注册会计师往往会对上市公司违法违规行为被查处的年报给予特别关注,因此上市公司违法违规行为被查处的年报更有可能被注册会计师出具非标准审计意见,研究审计意见时将违规行为也作为控制变量之一。

3 结果分析

在实证分析过程中考虑大股东持股比例、大股东制衡度的解释变量间存在较严重的多重共线性问题,故在回归分析中实验变量逐一进入模型,多重共线性问题有望得到控制。主要实证结果如表4和表5。

表4中,上市公司第一大股东持股比例越低,第二至四各大股东持股比例越高,违规行为被查处的可能性越大。第五大股东持股比例对违规行为被查处的可能性影响不显著。上市公司第二大对第一大股东、第二和第三大对第一大股东、第二至第五大对第一大股东、第三大对前两大股东的制衡度越高,违规行为被查处的可能性越大。第三至第五大对前两大股东的制衡度对违规行为被查处的可能性不存在显著影响。

表5 Logistic回归模型分析结果(A)

表5中,上市公司第一大股东持股比例越低,第二、五各大股东持股比例越高,年报越有可能被出具非标准审计意见。第三、四各大股东持股比例对年报被出具非标准审计意见的可能性没有显著影响。上市公司第二大对第一大股东、第二和第三大对第一大股东、第二至第五大对第一大股东的制衡度越高,年报被出具非标准审计意见的可能性越大。第三大对前两大股东、第三至第五大对前两大股东的制衡度对年报被出具非标准审计意见的可能性不存在显著影响。

另外,第一大股东性质、控制权与现金流权的分离度与违规行为被查处的可能性和年报被出具非标准审计意见的关系不显著。关于控制变量的回归结果显示,财务杠杆和公司规模与上市公司违规行为被查处的可能性之间关系也不显著。上市公司财务杠杆越高、违规行为被查处,年报被出具非标准审计意见的可能性越大。

4 研究结论

实证研究表明:

(1)在内部治理机制有待完善、外部市场监管乏力情况下,第一大股东集中持股,具有信息优势,有利于掩盖其隧道行为;其他大股东有可能更多地求助于外部治理机制,用自身的信息优势与外部监管者合作,监管控股股东的行为。因此,上市公司第一大股东持股比例越低,第二至四各大股东持股比例越高,第二大对第一大股东、第二和第三大对第一大股东、第二至第五大对第一大股东、第三大对前两大股东的制衡度越高,违规行为被查处的可能性越大;第一大股东持股比例越低,第二、五各大股东持股比例越高,第二大对第一大股东、第二和第三大对第一大股东、第二至第五大对第一大股东的制衡度越高,年报被出具非标准审计意见的可能性越大。

(2)第二至第五大股东持股较少时可能认为,容忍或附和第一大股东带来的好处大于对第一大股东制衡带来的收益;或制衡成本较高,使其配合外部监管部门对第一大股东的 “隧道行为”进行监管产生的损失更大,他们中一部分或全部可能选择附和或忍受控股股东。因此,第四、五各大股东持股比例,第三至第五大对前两大股东的制衡度对违规行为被查处的可能性没有显著影响。第三、四各大股东持股比例,第三大对前两大股东、第三至第五大对前两大股东的制衡度对年报被出具非标准审计意见的可能性没有显著影响。

总之,大股东制衡机制和外部监管约束间的关系表现为:具备一定制衡能力的其他大股东有利于减少 “隧道行为”;但在自身制衡能力相对较弱、内部治理机制不完善时,制衡的可行性较低且成本较高,其他大股东很有可能选择更多地求助于外部治理机制,配合监管部门约束控股股东的行为。因此,在中国目前情况下,上市公司其他大股东对第一大股东的制衡能力越强,违规行为被监管部门查处、年报被出具非标准审计意见的可能性越大,这就提高了外部监管约束的有效性。

[1]Albrecht,W.S.,Wernz,G.W.,T.L.Williams.Fraud:Bring the Light to the Dark Side of Business[M].New York:Irwin Inc.,1995.

[2]Bell,T.B.,J.V.Carcello.A Decision Aid for Assessing the Likelihood of Fraudulent Financial Reporting[J].Auditing:A Journal of Practice and Theory,2000,(19).

[3]陈作华.会计人员心理与会计违规行为[J].财会通讯(综合版),2004,(12).

[4]史永东,蒋贤锋.内幕交易、股价波动与信息不对称[J].世界经济,2004,(12).

[5]李小奕.上市公司信息披露违规行为的经济学分析[J].经济师,2005,(9).

[6]Chen,Charles J.P.,Chen,Shimin,Su Xijia.Profitability Regulation,Earnings Management and Modified Audit Opinions[J].Auditing:A Journal of Practice and Theory,2001,(9~20).

[7]李连华,丁庭选.公司治理结构·会计信息系统·独立审计:结构与效率分析[J].经济经纬,2004,(3).

[8]庞靖麒,吴国强.公司治理结构与独立审计质量[J].管理科学文摘,2005,(2).

[9]孙铮,曹宇.股权结构与审计需求[J].审计研究,2004,(3).