支农再贷款需求萎缩成因分析——以陕西省为例

赵 阳

(中国人民银行西安分行,陕西西安 710075)

支农再贷款需求萎缩成因分析

——以陕西省为例

赵 阳

(中国人民银行西安分行,陕西西安 710075)

支农再贷款是人民银行的一项重要货币政策工具,在增强农村信用社资金实力,缓解农民贷款难等方面发挥了积极和重要作用。近年来,由于各方面原因,部分经济欠发达省份的支农再贷款需求持续萎缩。以陕西省为例,从支农再贷款需求和借用角度,分析目前支农再贷款状况及需求萎缩原因,并提出完善相关政策制度设计的建议。

支农再贷款;货币政策;分析

一、支农再贷款的发展

(一)支农再贷款历史演变

支农再贷款是再贷款的一种,是中央银行为解决农村信用社(简称农信社)发放农户贷款资金不足而对农信社发放的贷款。我国理论界将中央银行再贷款政策分为三个阶段,1985 -1993年,中国人民银行在承担中央银行的职能之初,再贷款是当时货币当局向整个银行体系提供流动性最主要的方式;1994-1998年,外汇占款成为中央银行注入流动性的主要渠道,再贷款的流动性注入功能明显下降,而主要发挥通过政策性融资实行经济结构性调整功能;1999以后,再贷款政策发挥提供政策性支持、化解金融风险、维护金融稳定的多种职能[1]。从再贷款政策演变过程可以看出,再贷款工具由直接调控工具转变成了间接调控工具,再贷款由当初的货币政策转向成了现在的货币信贷政策,再贷款职能由投放基础货币的单一职能向经济结构调整职能、支持金融改革职能及维护金融稳定职能的多种职能转变[2]。

支农再贷款是在农信社流动性不足的特定时期专门支持其对农户进行贷款的特殊政策安排,是再贷款职能的延伸和职能范围的拓展[3]。在支农再贷款以及其他扶持农信社配套改革措施的支持下,农信社的财务报表和经营状况已明显改观,农信社农村金融主力军的地位已初步确立,在新形势下,支农再贷款职能势必进行新的调整,由注入农信社流动性的职能向支持三农的职能转变,同时要与时俱进,加大创新,应在发挥支持三农职能时要有新思路和新举措。

(二)陕西省支农再贷款基本需求情况

陕西省支农再贷款这项货币政策工具以“三农”为核心,在改善陕西省农村金融服务、增强农村信用社支农实力、引导农村信贷资金投向、缓解农民贷款难问题等方面发挥了积极作用。陕西省支农再贷款余额在2003年达到高峰后,2004年后逐年下降。截止2009年6月末,陕西省内107家农村信用社(含农村合作银行)仅有2家使用支农再贷款,余额仅占陕西省全部支农再贷款限额的6.08%,支农再贷款需求严重萎缩。

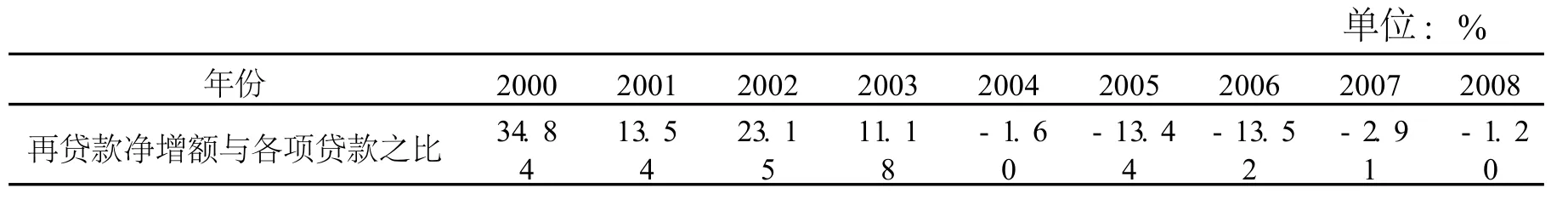

下表数据显示,2000-2003年,陕西省支农再贷款在农村信用社当年各项贷款净增额中占比较高,但是总体上呈下降趋势。2004年后该比例持续为负值,其中,2006年占比降为-13.44%的最低值,较占比最高的2000年大幅下降了48.28个百分点。

陕西省支农再贷款净增额在农村信用社各项贷款净增额占比表

(三)实证分析

如果忽略其他因素对支农再贷款年累放额的影响,对2000年—2008年陕西省支农再贷款年累计发放额和农村信用社当年自筹资金贷款时序数据进行线性回归,得出以下线性模型:

Y=104.77-0.67X

其中,Y:支农再贷款年累计发放额

X:农村信用社当年自筹资金新增贷款额

从模型中可以看出,支农再贷款年累计发放额和农村信用社当年自筹资金新增贷款之间呈负相关关系,相关系数高达-0.67。

二、支农再贷款需求萎缩的成因分析

(一)农村信用社:借用支农再贷款的积极性减弱

1.农村信用社自身经营实力不断增强。随着2003年以来农村信用社改革试点扶持政策的逐步落实,陕西省农村信用社经营状况明显改善,资金实力显著增强。2008年末,全省农村信用社累计享受国家各种资金支持和税费优惠达58.4亿元,资本充足率和利润总额分别较2002年提高了1个百分点,不良贷款(四级分类)较2002年下降1个百分点。

2.农村信用社富余资金逐年增多。一方面,国有商业银行撤并在农村的营业网点后,农村信用社基本垄断了农村金融服务。由于近年来国家各项扶农、惠农政策不断出台,农民转移收入增加较快,现金收入呈现逐年较快增长态势,农村信用社储蓄存款的较快增长也成为各项贷款稳步增长的重要资金来源渠道。据统计,2008年陕西省农村信用社各项存款增幅为25%,各项贷款增幅为15%。另一方面,近年来人民银行为支持“三农”发展,对农村信用社实行了远低于其他金融机构的差别存款准备金率政策,农村信用社可用资金较多。

3.农村信用社借用支农再贷款的资金成本提高。一是支农再贷款利率政策调整。1999-2004年,由于支农再贷款的利率政策优惠,农村信用社使用支农再贷款的资金成本较低。2004年后人民银行将农村信用社支农再贷款的利率政策调整为浮息制,2005年1月1日起,支农再贷款利率上浮0.99个百分点,2006年1月1日起,支农再贷款利率减半上浮,上浮0.315个百分点。支农再贷款利率上浮后,农村信用社使用支农再贷款的资金成本高于农村信用社内部调剂资金的利率水平。二是农村信用社成本核算意识增强。由于支农再贷款管理政策规定为按季结息,日常监测管理的工作量较大,随着利率市场化改革的不断深入,农村信用社开始重视成本核算和贷款的风险定价,与一年期存款相比较,支农再贷款利率较高,因此在吸收资金的渠道较多,且资金总体宽余的情况下,支农再贷款对农村信用社的吸引力逐渐减弱。

(二)贷款农户:支农再贷款难支农

一是农民的贷款利息负担较重。自1999年开办以来,支农再贷款的利率水平一直较低,如6个月期支农再贷款年利率仅2.7—2.16%,而当时同期邮政储蓄转存款年利率为4.6008 -4.347%,支农再贷款利率与邮政储蓄转存款利率严重倒挂。农村信用社在追求利润最大化目标驱动下,将支农再贷款视为其获取转存款利差的资金渠道。同时,在利率标准设定上,支农再贷款的利率与农村信用社自营贷款的利率相同,且可“一浮到顶”至基准利率的2.3倍。因此,国家对农村信用社支农再贷款的利率政策优惠很大程度上成为改善农村信用社自身经营状况的举措,而真正需要信贷资金支持的农民却承担了较高的利息成本,支农再贷款设计中促进农村经济发展和农民增收的政策初衷难以真正体现。

二是农户贷款难。由于农业是弱势产业,易受自然灾害、市场、政策等的影响,同时农村担保体系建设滞后,担保体系不够健全,农户缺乏有效的抵押和担保品,有效信贷需求明显不足。而农村信用社为了规避或者降低信贷风险,发放“三农”贷款的积极性不高,多余的资金多转向系统上存或同业存款市场。其结果必然造成:一方面,部分农村信用社信贷资金相对宽松,上存省联社或存放同业获取利差收益,另一方面,农户因为达不到农村信用社规定的抵押担保条件,难以获取生产和发展中的信贷资金支持。

三、相关政策建议

为了更好地发挥支农再贷款在促进农村经济发展、农民增收和农业产业结构调整的作用,针对支农再贷款政策实施中的问题,人民银行近期颁布了《中国人民银行关于完善支农再贷款管理支持春耕备耕扩大“三农”信贷投放的通知》(银发[2009]38号),对支农再贷款投放主体、使用范围以及使用期限等进行了调整和完善,笔者结合陕西省支农再贷款现状,建议在支农再贷款政策设计上做进一步完善。

(一)“扩大范围”。积极引入竞争机制,进一步扩大支农再贷款投放机构范围,不断弱化支农再贷款支持农村信用社信贷经营改善的政策意图。在将支农再贷款对象由农村信用社扩大到农村合作银行、农村商业银行,以及村镇银行等设立在县域和村镇的存款类金融机构(银发[2009]38号文件)的基础上,进一步将邮政储蓄银行、农业银行和农业发展银行在农村的营业网点纳入支农再贷款发放范围。通过加大农民的信贷选择权,降低信贷成本,让农民真正得到政策实惠,切实提高支农再贷款的政策效果。

(二)“灵活调剂”。针对不同农业地区的差异以及不同区域农民信贷需求的差异,适度调整支农再贷款总量,科学分配和调剂支农再贷款限额,将支农再贷款限额适当向支农再贷款使用管理好的农村信用社倾斜,进一步增强其支农的资金实力;同时,适当向经济欠发达农业地区和支农再贷款需求旺盛的农业地区倾斜,充分发挥支农再贷款在促进“三农”发展中的积极作用。

(三)“放宽用途”。根据农村经济发展的实际需要,将支农再贷款的支持范围从农户贷款扩大到支持农村基础设施建设、农业产业化龙头企业及规模较大的种植、养殖、农产品加工企业以及农业法人和经济组织,延伸信贷支持农业的产业链,尽量满足农业发展多元化和产业结构升级的资金需求。

(四)“合理定价”。本着“兼顾农村信用社盈利,突出减轻农民负担”的原则,适当调整农村信用社再贷款利率,规定利差浮动区间。农村信用社可根据贷款的用途和额度,对支农再贷款实施有差别的浮动利率政策,更好地体现政策支持意图。对利润率较低的农户小额贷款、传统的种养业贷款的利率可不上浮;对从事特种养殖业、农副产品加工、储运业、农业法人企业可适当上浮贷款利率,但上浮幅度不宜过高。

(五)“间接管理”。对于监测和管理支农再贷款的人民银行而言,借助于“再贷款管理系统”,加强对系统内部支农再贷款的动态监测和管理,及时调整支农再贷款结构。建议对支农再贷款实行“分级管理,分级负责”,实行人民银行管理农村信用联社,农村信用联社管理基层社,基层社负责“三农”贷款的发放的分层级管理模式,由农村信用联社制定“再贷款管理办法”,严格规定贷款的程序、利率和风险防范措施,督促指导基层社严格按照程序和要求发放、使用支农再贷款,同时坚持人民银行定期现场检查制度,确保支农再贷款合法合规使用和收回。

(六)“延长期限”。根据不同地区农业的生产周期、种养殖业和储运业贷款资金需求的时间特点,适当调整支农再贷款的期限,增加支农再贷款的期限结构,使农户和农业加工企业能够科学合理地选择贷款期限,更好地发挥支农再贷款支持农业生产和县域经济发展的作用。结合对支农再贷款管理的实际,建议将支农再贷款的展期权限授权县级人民银行,确保支农再贷款“延长期限”政策更加直接地贯彻落实。

[1]袁江.中央银行再贷款政策及转型研究[J].广东金融学院学报:2006,21(4):57-63.

[2]刘锡良,戴根有.宏观经济与货币政策[M].北京:中国金融出版社,2002:213-214.

[3]曹崇福.金融杠杆与风险分担—支农再贷款操作效应的实证研究[J].金融研究,2007(2):174-182.

Analysis of the Reasons for the Decreasing Demand for Further Loans to Support Agriculture——Taking Shaanxi for Example

ZHAO Yang

(Xi’an Branch,People’sBank of China,Xi’an710075,China)

133As one of themonetarypolicy tools,the further loan to support agriculture hasperformed positive functions in solving the problem of insufficient funding for rural credit cooperatives and farmers.In the recent years,the demand for further loans to support agriculture has greatly decreased in the less developed areas,such as Shaanxi.The paper analyses the reasons for the decrease of the demand and makes suggestions for the policymechanis m of the further loans to support agriculture

further loans to support agriculture;monetary policy;analysis

F830.58

A

1008-2395(2010)01-0124-03

2009-09-023

赵阳(1974-),女,中国人民银行西安分行经济师,硕士,主要从事经济学研究。