金融深化对个体行为及其福利的影响分析*

韩其恒,李俊青

(1.上海财经大学 金融学院,上海 200433;2.南开大学 经济学院,天津 300380)

一、引 言

图1 OECD国家与新兴市场国家金融自由化程度的差异

自20世纪70年代以来,经济全球化和金融自由化不仅改变着全球经济的发展模式,而且对各国政府的金融监管政策提出了更高的要求,甚至由于金融危机的发生和蔓延,致使人们对金融创新也开始持一定的怀疑态度,而面对金融深化褒贬不一。如何客观、准确和清醒地认识金融深化对发展中国家个体行为的影响,以及这些影响对其消费、储蓄、利率和个体福利所产生的冲击,是关系到一国未来金融发展方向的重大问题。

考察20世纪90年代以来中国资本市场和经济发展,可以发现以下特征:

1.中国金融市场在不断发展的同时,依然存在同发达国家的差距。随着经济全球化和金融全球化的推进,全世界的经济和金融自由化的程度越来越大。Abiad、Detragiache和Tressel(2007)构造了一个金融自由化指标,代表金融市场的发展程度,该指标显示新兴市场国家和OECD国家(主要为发达国家)自1973年以后金融自由化的程度不断提高,但是这两个经济体之间金融自由化差距的程度在过去近30年似乎并没有太大的变化(见图1),说明中国金融市场的发展同发达国家相比还有一定差距。

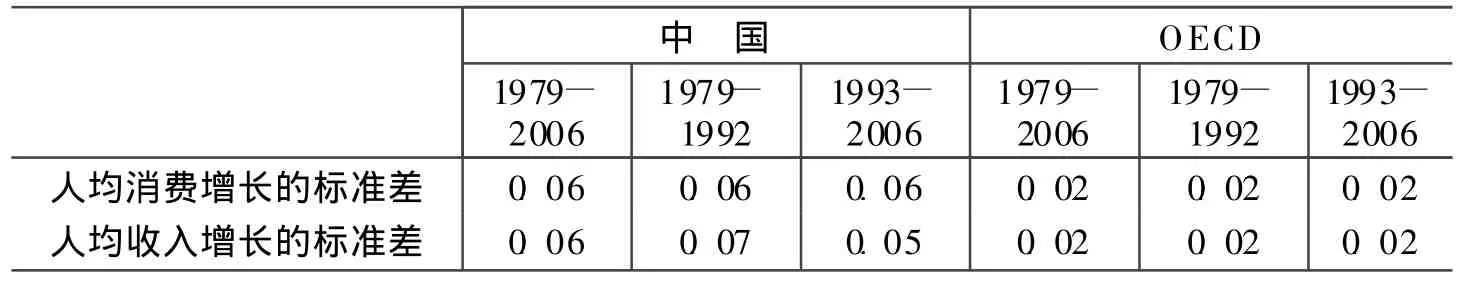

2.中国居民较大的消费波动。很长时间以来,发展中国家的个体要比发达国家的个体承担更大的消费波动,如以发展中国家非常重要的成员——中国和OECD国家的消费波动为例(Ho等,2008;见表1),在1979-2006年间中国人均居民消费增长波动的标准差为0.06,为同一时间段OECD国家人均居民消费增长波动标准差0.02的3倍,即使我们将这一时间段以1992年为断点分成两段,尽管前一时段比后一时段人均收入增长的波动从0.07减少到0.05,但是两个时间段内中国居民人均消费增长的波动性并无变化,一直是0.06,这说明中国居民对冲消费波动的能力在改革开放后并无提高,相反还有所减少。

表1 中国和OECD国家消费波动和收入波动情况比较

东亚发展中国家的消费风险分担能力也是有限的,郑海青(2008)估计在东亚国家有78%的消费风险没有被平滑,在已经平滑的22%的消费风险中,绝大多数(21%)的消费风险是由区域借贷市场平滑的,而区域资本市场在平滑中的作用不大,只有1%。在整个样本期,东亚发展中国家的消费平滑能力低于OECD国家和欧盟的30%-40%,更低于美国的消费平滑能力,Asdrubali、Sorenson和Yosha(1996)认为美国有75%的收入冲击得到平滑。

3.中国居民的高储蓄率。世界的居民储蓄率自20世纪90年代以后始终维持在20%左右,其中发达国家的居民储蓄率一直略低于20%,而新兴和发展中国家的居民储蓄率一直高于30%,中国的居民储蓄率自20世纪90年代后一直高于30%。中国的储蓄率2000年后一直高位运行。Modigliani和Cao(2004)测算了中国1953-2000年中国的居民储蓄率,发现中国的储蓄率自1978年以后有了较快增长,并于1994年接近34%,与日本20世纪60年代的情况相似。在国民储蓄率方面,Kraay(2000)研究发现,1978-1995年中国的平均国民储蓄率为37%,而国际平均国民储蓄率仅为21%。Kuijs(2005)用资金流量方法测算了中国1990-2003年的国民投资和储蓄率,发现中国的国民储蓄率一直维持在40%上下,1994年和2003年国民储蓄率更是分别高达42.7%和42.5%。

本文针对中国金融市场发展与居民消费、储蓄的上述特征,在无限期不确定的分析框架下,重点研究一国金融市场的发展对该国个体行消费和储蓄行为所产生的深远影响,同时也分析贫富差距等相关经济因素对个体行为及其福利的影响。这将对我们了解金融深化对个体决策行为的影响机制,帮助政府从微观层面入手,制订提高消费、促进经济增长的宏观经济政策有所裨益。

二、文献综述

很多学者实证分析了东亚(中国)资本市场的不完全性对个体平滑消费能力的影响,认为在亚洲以及中国,由于资本市场的不完全性使个体在消费风险的分担方面存在一定的障碍,减少了个体福利。郑海青(2008)认为东亚区域资本市场在平滑GDP冲击方面的作用非常小,消费风险分担程度还相当低。Kim Soyoung、Kim Sunghyun H和Wang(2006)就东亚10国的消费风险分担能力所作的研究表明,这些地区个体80%的GDP波动风险没有被平滑,资本市场对居民的消费平滑作用非常小。Xu(2008)分析了中国的消费分担程度,表明中国跨省之间的风险分担能力远小于美国以及加拿大跨州之间的风险分担能力。相对亚洲而言,美国资本市场分担个体消费风险的能力较强。Asdrubali、Sorensen和Yosha(1996)就认为在1963-1990年间美国各州居民的收入波动有39%被资本市场平滑,13%被联邦政府的税收、转移支付和以国家补助的方式进行了平滑,23%被信贷市场平滑,剩下的只有25%的风险未被平滑。Canova和Ravn(1996)的研究也表明,在工业化国家,由于人口、财政和货币冲击造成的总量宏观消费风险基本上被对冲了。他的结论与Obstfeld(1993)、Atkeson和Bayoumi(1993)、Kollmann(1996)的结论基本一致,也与Backus、Kehoe和Kydland(1992)以及 Devereux、Gregory和Smith(1992)认为欧共体国家之间具有很高的风险分担能力的结论非常类似。

近年来中国高储蓄率的问题也受到大量国内外学者的关注。这些研究文献一般把中国高储蓄率归因于:(1)高经济增长率和高人口增长率所导致的中国的高储蓄率(Kraay,2000;袁志刚和宋铮,2000;Modigliani和Cao,2004;王弟海和龚六堂,2007);(2)中国改革带来的不确定性所导致的预防性储蓄增加以及流动性约束导致的中国的高储蓄率(李焰,1999;刘建国,1999;万广华、张茵和牛建高,2001);(3)中国的高储蓄率主要来源于政府和企业储蓄的增加(任若恩和覃筱,2006;李扬和殷剑峰,2007)。另外,还有一些学者从金融市场不发达、转型经济下的劳动力转移等角度对中国高储蓄率进行了研究,如齐天翔(2000)、李扬和殷剑峰(2005)等。

但是以上分析大都是基于跨地区或跨国家数据的实证分析,很少有从个体的微观选择机制上进行相关的理论分析和模拟计算,本文基于理论模型的数值模拟能更好地帮助我们了解金融深化对个体行为的影响,并由此得出比较静态分析的相关结论。

三、基本模型

本节描述一国基本经济环境的设定、模型的构造以及市场的出清条件。

1.基本环境。考虑一个国家的经济,其居民人数被连续统为1。个体进行无限期期望效用函数的最优化决策,即,其中E0是基于初始时刻信息的期望算子,ct为t期的消费,β为跨期折现因子。效用函数为CRRA效用函数相对风险厌恶系数为σ,该函数为严格单调递增凹函数,并且

该国居民收入受两种风险的影响,即宏观总体经济风险(aggregate risk)和微观异质个体风险(idiosyncratic risk)。宏观总体经济风险表明一国平均收入的变化情况,微观异质个体风险表明在某一宏观总体经济状态下,个人劳动收入偏离平均收入的变化情况。

(1)宏观风险。宏观经济有两种状态,为{g,b},用sh表示,其中g与b分别表示好的宏观经济状态和差的宏观经济状态,两种状态下个体的平均收入为{yg,yb},用yh表示,宏观经济状态的变化遵循一阶马尔可夫过程,其转移矩阵为2×2矩阵gh:

其中gg/b表示宏观形势从好状态到坏状态的概率,其他以此类推,并且满足:gg/g+gg/b=1;gb/g+gb/b=1。

若该国的宏观经济周期为EC,那么宏观经济状态保持不变的概率为1-2/EC(李俊青、韩其恒,2009),即gg/g=gb/b=1-2/EC。

(2)个体风险。个体风险与宏观风险相互独立。个体风险状态有两种,即{r,p},用sw表示,其中r与p分别为高劳动收入状态和低劳动收入状态,或者是富人与穷人状态。各有一半居民处于富人与穷人状态,即g(r)=g(p)=0.5。令Δ表示微观经济状态的波动幅度,个体在{r,p}状态的总收入为y=yh+yw=y(1±Δ),其中yw为偏离宏观经济状态的收入。微观经济状态的变化遵循一阶马尔可夫过程,其转移矩阵为2×2矩阵gw,即:

其中gr/p代表个体在当期是高劳动收入状态,而在下期是低劳动收入状态的概率,其他以此类推,并且满足:gr/r+gr/p=1;gp/r+gp/p=1。

本文数据模拟时的微观经济状态转移矩阵为:

综合宏观状态数量和个体微观状态数量,个体面对的不确定性状态个数为4,用 s=sh×sw表示。由当期状态s=sh×sw转移到下期状态 s′=sh′×sw′的概率为 g(s,s′)=gh(sh,sh′)gw(sw,sw′)。(1)资产种类 。居民可以在t期用货币购买本国发行的债券,在t期购买1单位债券,在t+1期的回报为1单位货币。此外,居民还可以用货币购买依不同微观状态而发行的阿罗证券,如果t+1期的微观状态为sw′,那么在t期购买1单位t+1期微观状态为sw′的阿罗证券,则在t+1期的回报为1单位货币。(2)货币需求。货币需求采用Clower(1967)的预付金模型(Cash-in-Advance),即假设个体在购买商品时必须预先获得足够的货币。(3)货币政策。我们考虑一类基于产出的货币政策,即消极的货币政策(passive monetary policy),此时货币供给量是固定的,与宏观经济状态没有关系,即M=1,M代表了该国的名义GDP(M=py),这种政策也称为稳定名义GDP的货币政策。(4)资本市场的不完全性。本文中不完全市场程度的刻画参考了Mendoza(2009)。如果资本市场是完全的,那么对居民可以得到的可行资产(如各种商业保险产品以及政府提供的非商业性养老、医疗和失业保险)没有限制,个体能够对所有微观状态风险进行完全的保险。然而,由于市场摩擦,每一个国家可行的资产集合都会受到不同程度的限制,如不同国家对外生风险的法律核查能力不一样,就会造成金融资产契约的执行有很大不同,从而导致个体实际金融资产集合在不同国家有很大差别。非负参数Φ刻画了一国执行金融契约能力的程度,该值越大说明市场完全程度越高。

2.个体最优化问题及其市场均衡条件。给定一国在两个宏观状态债券的名义利率it,居民在无限期的时间内,通过选择最优的商品消费数量ct,以最大化其无限期的效用:

对于t=1,2,3…,居民的交易过程及其约束条件为:

约束条件说明如下:(3a)式表示t期期末的预算约束。居民将t期的实际财富禀赋at,按照商品在t期的价格Pt兑换成货币M t,用来购买商品的数量为ct,债券的数量为Bt,购买在t+1期微观经济状态为sw′的阿罗证券的数量为A t(sw′),以及在t期持有至下一期的货币数量为mt(Hicks,1967)。其中债券的价格为1/(1+it),在任何宏观经济状态下,债券与阿罗证券之间的无套利条件要求阿罗证券的价格是g(sw′)/(1+it),g(sw′)为个体处于微观经济状态sw′的概率,其值为0.5。(3b)式表示在t+1期期初不确定状态s′出现时,居民获得上期持有的货币mt,劳动禀赋yt+1,t期购买的债券所获的回报Bt,以及微观经济状态sw′出现时所获得的阿罗证券的回报At(sw′),同时通过将这些资产兑换成货币Mt+1,用于在t+1期期末购买所需要的商品及债券。(3c)式表示在t期,资本市场不完全性对居民平滑微观经济状态之间的实际财富差距所造成的影响。at(s)与at(s1)表示居民在t期状态s与最差状态s1时的实际财富数量,y t(s)与y t(s1)表示居民在t期状态s与最差状态s1时的劳动收入禀赋。(3d)表示预付金约束。(3e)式表示实际财富数量、商品消费量、货币供给量M t以及持有的非负货币数量。

3.在市场均衡时两国市场的出清条件。一国个体在任一状态s=sh×sw,实际财富数量为a的不变二维财富分布密度函数为D(s,a)=D(sh,sw,a)。对于t=1,2,3,…,以及任一宏观经济状态sh,D(s,a)应当满足:

(6)不变二维财富分布密度函数。D(s,a)是一个不变的分布,即各期之间基于 a与状态 s=sh×sw 的个体分布函数不发生改变。D(s′,a′)=

四、数据模拟

对于上述无限期动态最优化问题,一般没有显式解,经常使用的方法为数值模拟的方法。本节我们采用杨奎斯特、萨金特(2005)的方法对该模型进行数值分析研究,①并进行相关的比较静态分析,以研究不同宏观经济参数对个体行为的影响。本文主要的经济参数参照发展中国家(如中国)进行设置,并且主要研究资本市场完全程度等经济参数对利率、个体福利及消费波动的影响。基准情况的经济参数设定如表2所示。

表2 经济基准参数表

(1)时间折现因子β对个体行为的影响。当个体更加关注未来,即β越大的时候,穷人个体会增加当期的储蓄以备明天的不时之需,增加的储蓄降低了当期的利率。同时增加的个体储蓄也减少了各期的福利水平和平均消费的波动(标准差)。这说明那些为明天考虑较多的国家其利率应该更低一些,这一点也符合中国利率更低的实际情况。这些情况与表3的数据完全吻合。此外,在某一固定的β值下,当宏观经济状态好的时候,个体更倾向于增加储蓄以预防下期可能出现的坏状态,这导致名义利率降低,同时好的宏观经济状态增加的收入也使个体的福利优于坏状态时的福利。

表3 不同β对个体行为的影响

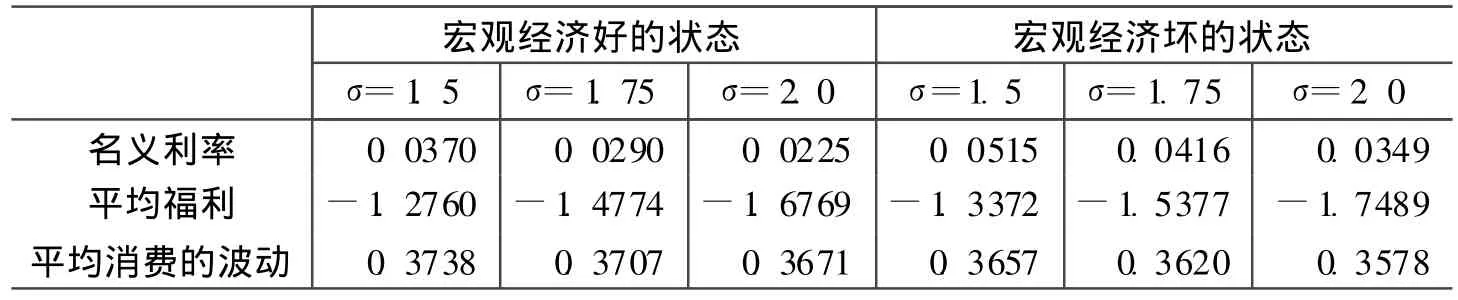

(2)相对风险厌恶系数σ对个体行为的影响。当个体越加厌恶风险时,个体更倾向于减少各期各状态之间财富的波动,这激励了个体在各宏观经济状态下增加储蓄,由此带来利率的降低。增加的储蓄也更能平滑个体的自身消费,从而减少消费波动。同时由于个体更加厌恶波动,所以最终个体的福利还是随着σ的增加而减少了。模拟结果完全符合上述情况(见表4)。

表4 相对风险厌恶系数σ对个体行为的影响

(3)资本市场完全程度φ对个体行为的影响。一国资本市场的完全程度会对个体行为造成很大的影响,模拟结果参见表5。当资本市场越不完全时(即φ越小),个体很难通过资本市场平滑状态之间的财富差距,所以个体为了对冲未来的不确定性,会增加个体的储蓄行为,即Leland-Kimball(1968)的预防性储蓄加大,致使利率降低。换言之,资本市场越完全利率则越低。模拟结果也证实了这些理论的推测。从表5可以看出,当φ从0分别增加到0.5和1时,宏观经济好的状态下的利率则从0分别增加到0.0559和0.0712,宏观经济坏的状态下的利率也有类似表现,预示着由于发达国家有更加成熟的资本市场,所以也会有更高的利率,这与McKinnon和Schnabl(2009)的实证结论一致。

表5 资本市场完全程度φ对个体行为的影响

当资本市场的完全性不断增加时,个体较易减少劳动收入禀赋波动所带来的财富波动(见表5),并相应减少个体的消费波动,从而增加个体福利。从表5可见,随着φ从0分别增加到0.5和1,个体在任何宏观经济状态下的消费波动都在减少,宏观经济好的状态的平均消费波动从0.5100迅速减少到0.2818和0.0137,而宏观经济坏的状态的平均消费波动则从0.4941迅速减少到0.2766和0.0146,这在整体上提高了各种宏观经济状态下的个体平均福利。

随着φ的增加,上述个体平均福利的增加本质上是在某一宏观经济状态下,穷人和富人能够通过更加完善的资本市场减少个体在财富上的差距,从而促使在某一宏观经济状态下的穷人和富人的消费更加接近(见图2和表6)。图2刻画了个体随着净资产的增加而不断增加的消费,即个体的消费函数曲线,从中可见,个体的消费总体呈现出边际消费倾向递减的过程,并且随着φ的增加,穷人和富人的消费曲线越来越接近,当φ=1时,资本市场使穷人和富人的消费曲线完全相等,并且这些消费曲线表现得更加平缓,即消费的财富弹性在变小。表6给出了随着金融深化程度的增加,穷人和富人的平均消费数据,如在宏观经济好的状态下,当φ为0时,穷人的平均消费和富人的平均消费分别为0.5348和1.4816;当φ为0.5时,穷人和富人的平均消费进一步接近为0.7717和1.2491;当φ为1时,穷人和富人的平均消费则完全相等并且接近1.02;在宏观经济坏的状态下也有类似的结果。由于穷人和富人之间平均消费差距的减少,导致风险厌恶的个体随着φ的增加,在任一宏观经济状态下,穷人和富人之间福利水平的差距在减少。

上述资本市场不发达国家表现的大量储蓄(购买债券)与现实中国(东亚)的实际表现基本一致。很多学者对此进行的实证分析也支持了我们的模拟结果,如李焰(1999)、袁志刚和宋铮(1999)、刘建国(1999)、万广华等(2001)、Chamon和Prasad(2008)就认为,中国改革带来的不确定性所导致的预防性储蓄增加以及流动性约束的存在是中国高储蓄率的重要原因。

表6 φ为0.0、0.5、1.0时好的状态和坏的状态下富人和穷人的平均消费情况

图2 资本市场完全程度φ对个体消费水平波动的影响

(4)贫富差距Δ对个体行为的影响。这里我们讨论两国贫富差距对个体行为的影响,③即考察Δ变动对个体行为的影响,其中当Δ=0.5时,富人的收入是穷人收入的3倍。模拟结果如表7所示。

表7 贫富差距Δ对个体行为的影响

表7显示,当贫富差距扩大,即Δ增加时,一方面未来不确定性的增加,会产生更多的预防性储蓄的要求,在各个宏观经济状态下,名义利率会趋于减少;另一方面不确定性的增加导致平均消费波动的增加,平均福利也会趋于减少。这说明贫富差距的扩大会增加居民的消费波动,降低个体福利水平。在中国当前不断攀升的基尼系数面前,这一点表现得更加明显。

五、结论及政策建议

本研究表明一国的资本市场发展程度对个体的行为和微观选择产生了很大的影响,从而影响利率水平的高低和个体福利的大小。即如果资本市场越不完全,个体就越会增加预防性储蓄数量,从而降低该国的利率水平,导致个体消费波动性的增加,在宏观收入水平不变的情况下,降低了个体的总体福利水平,并且随着个体平滑消费能力的减弱,个体福利水平会加速下降。可见,金融市场的不完全对我国长期的高储蓄率和低利率产生了深刻影响,如果我们不增加居民面对不确定风险时可以选择的金融品种,不提高居民跨期转移财富和对冲风险的能力,那么我国的长期高储蓄率问题很难从根本上得以解决,这将会影响我国长期的消费增长,对我国政府现阶段提出的改变经济增长方式、调整经济结构的长期发展战略有很大的负面影响。同时贫富差距的加大也会增加个体未来收入的不确定性,促使个体增加储蓄,导致利率降低、增加消费波动并减少个体平均福利。当前中国基尼系数已达 0.45(世行,2009),收入不平等对消费和储蓄的影响应该予以充分的重视。

资本市场的不完善对于发展中国家的低收入人群影响更大,尤其对贫困人口的影响尤为明显。各种风险对这些人口造成了很大的影响,这些风险有大范围的风险,如20世纪90年代末的金融危机、SARS病毒的传播以及2004年的海啸灾害,也有一些居民家庭面临着无数的更局部化、更异质性的风险冲击,如家庭主要收入者的疾病和失业、农作物产量的不确定性、不利的商品价格变化以及地区性的自然灾害等。世行(2009)研究表明,在中国,随着贫困水平的下降,风险诱发的贫困问题相对来讲更为重要。导致贫困的主要因素变成了各种风险冲击。风险会抑制家庭消费水平,甚至让贫困家庭为了防止未来收入冲击而从事预防性的储蓄。如在中国农村地区的人均收入低于每年888元的世行贫困线的农户中,有43%的农户进行储蓄,并且处于贫困线和两倍于贫困线标准之间的低收入户的中位储蓄率超过了17%。由于中国低收入家庭中的高储蓄率,从收入角度看很多接近贫困水平的家庭如果用消费来衡量,则都属于贫困家庭,结果导致消费贫困人口数量差不多是收入贫困人口数量的2倍。因此,即便对持久贫困的人口而言,政策不但要着眼于建立起以财产为基础的长期收入创造能力,而且也要为它们提供各种基本的社会保障措施,并提高资本市场的完全程度,以改善贫困人口的抗风险能力。

所以,当我们面对次贷危机而加强金融监管时,应该清醒地看到金融深化和金融创新对一国(尤其是发展中国家)微观个体储蓄和消费的深刻影响;看到金融深化对个体规避风险、提高个体福利方面的积极作用。切不可因噎废食,而应该继续深化金融体制改革,进一步改善我国的金融市场环境。

*本文得到南开大学文科科研创新基金项目(NKC07013)、上海财经大学211项目以及上海财经大学现代金融研究中心2010年度招标课题的资助。

注释:

①由于篇幅限制,个体决策模拟计算所使用的最优化方程、整个经济系统的静态均衡求解步骤以及部分参考文献没有给出,有兴趣的读者可向通讯作者李俊青(leejqdoc@163.com)索取。

②刘树成、张平和张晓晶(2005)的研究表明,中国自1953-2007年共经历了9次经济波动。其中,1955-1976年按“谷—谷”法划分的5轮经济周期的平均波长为4.2年,1976-2002年有4轮经济周期,平均波长约为6年,所以我们将经济周期确定为5年。

③自从中国改革开放以来,在中国公民的人均收入有很大提高的同时,中国收入不平等的程度也出现了显著上升。根据国家统计局农村和城镇家庭调查的全部数据得到的测算结果显示,收入不平等的基尼系数从1981年的30.9%上升到2003年的 45.3%(世行,2009)。利用最近年份有代表性的大规模家庭水平的数据,世行的研究表明,最穷的10%的人口占总体收入比例只有1.8%,而最富的10%的人口占总体收入比例达到29.9%。中国收入不平等测量数量是来自住户自家记录,这种方法与在大多数国家传统采用的一次性调查方法相比,有可能会低估收入不平等的程度。

[1]李俊青,韩其恒.不完全市场、预防性储蓄与通货膨胀的福利成本分析[J].经济学季刊,2009,(1):191-212.

[2]李焰.关于利率与我国居民储蓄关系的探讨[J].经济研究,1999,(11):39-46.

[3]李扬,般剑峰.中国高储蓄率问题探究——1992-2003年中国资金流表的分析[J].经济研究,2007,(6):14-26.

[4]刘建国.我国农户消费倾向偏低的原因分析[J].经济研究,1999,(3):52-65.

[5]世界银行.从贫困地区到贫困人群:中国扶贫议程的演进——中国贫困和不平等问题评估[EB/OL].世界银行网站,2009-03.

[6]王弟海,龚六堂.增长经济中的消费和储蓄——兼论中国高储蓄率的原因[J].金融研究,2007,(12):1-16.

[7]杨奎斯特,萨金特.递归宏观经济学[M].北京:中国人民大学出版社,2005.

[8]袁志刚,宋铮.城镇居民消费行为变异与我国经济增长[J].经济研究,1999,(11):20-29.

[9]郑海青.东亚消费风险分担的度量及潜在福利分析[J].财经研究,2008,(9):102-111.

[10]Abiad A,E Detragiache,T Tressel.A new database of financial reforms[R].IMF Working Paper 07/XX,2007.

[11]Canova Fabio,Morten O Ravn.International consumption risk sharing[J].International Economic Review,1996,37(3):573-601.

[12]Devereux Michael B,Allan Gregory,Gregor Smith.Realistic cross-country consumption correlations in a two-country real business cycle model[J].Journal of International Money and Finance,1992,11:3-16.

[13]Ho Chun-Yu,Wai-Yip Alex Ho,Dan Li.Consumption fluctuation and welfare:Evidence from China[Z].Second Review,World Development(SUBMITTED PAPERS),2008.

[14]Kollmann Robert.Consumption,real exchange rates and the structureof international asset markets[J].Journal of International Money and Finance,1995,14(2):191-211.

[15]M cKinnon Ronald,Gunther Schnabl.China's financial conundrum and global imbalances[R].BIS Working Papers No 277,2009,March.

[16]M endoza Enrique G,Vincenzo Quadrini,Jose-Victor Rios-Rull.Financial integration,financial development,and global imbalances[J].Journal of Political Economy,2009,(117)3:371-416.

[17]Modigliani Franco,Shi Larry Cao.The Chinese saving puzzle and the life-cycle hypothesis[J].Journal of Economic Literature,2004,42(1):145-170.

[18]Obstfeld Maurice.Areindustrial-country consumption risks globally diversified?[R].Center for International and Development Economics Research(CIDER)Working Papers C93-014,University of California at Berkeley,1993.

[19]Xu Xinpeng.Consumption risk-sharing in China[J].Economica,2008,(75)298:326-341.