基于三阶段DEA 的城市商业银行效率研究

□文/高进群

一、引言

中国金融业对外资银行全面开放之后,国内银行业面临的竞争变得更加激烈。从目前情况来看,受冲击最大、影响最深的当属我国的城市商业银行。国外的情况表明,一国银行业在实现全面开放后,其发展路径将朝着两个方向分化:一种是一些大型银行凭借规模取胜,并进一步做大做强,实现综合化经营;另一种是那些中小银行靠差异化定位生存,并不断培育经营特色,实行特色化经营。显然,城市商业银行无法在规模上同国有银行相抗衡,在技术、产品创新等领域也无法同股份制商业银行匹敌。然而,外资银行的进入更进一步恶化了城市商业银行的生存环境,外资银行在优质客户、人才、银行业务、服务方式以及创新能力等方面与城市商业银行展开了竞争。因而,面对如此激烈的竞争环境,我国的城市商业银行必须提高自己的竞争力。

银行效率是对投入产出项目进行综合评价的结果,既包括各项财务报表上可以看出的经营业绩,也包括无法进行财务分析的经营结果,是银行竞争力的集中体现。因此,提高城市商业银行的效率就能提高我国城市商业银行的竞争力。

二、研究方法与工具

三阶 段 DEA模型是 由 Fried,Lovell,Schmidt和 Yaisawarng(2002)提出的。Fried,Lovell,Schmidt和Yaisawarng认为,传统DEA模型测度出的技术效率值会受到三种因素的影响:内部管理无效率、外部环境影响和随机误差影响。而三阶段DEA模型最大的特点是能够将非经营的因素(外部环境与随机误差)对效率的影响去除,使得所计算出来的效率值能更加真实地反映商业银行的内部管理水平。包括三个阶段:

1、第一阶段:传统的DEA模型。该阶段使用投入产出数据进行一般DEA分析,本文采用投入导向的规模报酬可变的BCC模型。所以,采用投入导向,是因为本着资源节约和环境友好的要求,尽量减少投入和降低负产出是必要的。由于BCC作为一个成熟的DEA模型,其数学原理已经非常清晰,这里不再赘述。

2、第二阶段:运用SFA模型分解第一阶段的差额值。本文以投入导向为例来说明。假设有N个决策单元,每个决策单元有M个投入差额值,SFA回归模型的因变量为第一阶段的投入差额值,表示如下:

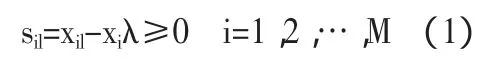

这里,sil为第l个决策单元的第i个投入变量的差额值,xil为第i个投入变量的实际投入值,xiλ为第i个投入变量的目标投入值。

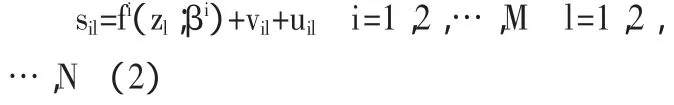

SFA回归模型的自变量为S个环境变量,zl=[z1l,z2l,…,zSl],l=1,2,…,N,回归方程如下:

此模型与随机成本边界模型一致。其中,fi(zl;βi)表示环境变量对投入差额值的影响方式,一般取fi(zl;βi)=zlβi,βi为环境变量的待估参数。vil+uil为组合误差项,vil表示随机误差,并假设 vil~N(0);uil≥0 表示管理无效率,并假设uil~N+(μi),vil与uil独立不相关。所要估计的系数为(βi,μi)。

基于最有效的决策单元,以其投入量为基准,对其他各决策单元投入量的调整如下:

3、第三阶段:调整的DEA模型。将第二阶段得出的调整后投入值与原始产出值再次代入DEA模型,计算各决策单元的效率。这时所得到的即为消除了环境因素和随机误差影响后的效率值。

三、数据来源与变量选取

1、样本银行的选取与数据来源。本文选择规模较大且数据披露较充分的21家城市商业银行作为样本银行,包括北京银行、上海银行、平安银行、天津银行、大连银行、南京银行、宁波银行、杭州银行、东莞银行、长沙银行、哈尔滨银行、重庆银行、西安市商业银行、齐鲁银行、汉口银行、福建海峡银行、青岛银行、温州银行、锦州银行、烟台银行以及厦门银行。另外,为了将我国城市商业银行与其他类型商业银行的效率进行比较,样本银行中又加入了4家国有商业银行和9家股份制商业银行,包括:中国工商银行、中国建设银行、中国银行、中国农业银行、交通银行、招商银行、中信银行、中国民生银行、上海浦东发展银行、兴业银行、中国光大银行、华夏银行以及深圳发展银行。

数据的时间跨度为2004~2008年共5年的数据,因为这5年样本银行的数据最完整,没有缺失。所有样本银行的数据来源于BANKSCOPE数据库以及2008年各商业银行年报。

2、投入与产出变量的选取。综合DEA方法对投入和产出变量的基本要求,本文选择利息支出、营业费用和贷款损失准备作为投入变量。利息支出是可贷资金的成本;营业费用代表人力成本与固定资产成本;贷款损失准备作为投入是为了考虑银行贷款的质量问题。基于资产法的思想,本文将贷款总额、投资、非利息非投资收入作为产出变量。贷款总额包括:短期贷款、进出口押汇、贴现、中长期贷款、逾期贷款等等。投资包括:短期投资、中长期投资以及其他投资。非利息非投资收入是除去利息收入和投资收入的其他营业收入。

表1 2004~2008年各样本银行效率值

3、环境变量的选取。环境变量指的是那些影响商业银行效率但又不在商业银行主观可控范围之内的因素。考虑到我国商业银行的发展特性,本文选择的环境变量为:银行类型和成立年限。本文将银行类型分为三种:“1”代表国有商业银行;“2”代表股份制商业银行;“3”代表城市商业银行。

四、实证结果分析

本文运用DEAP2.1软件进行计算,并采用投入导向的VRS模型,计算结果见表1。(表1)对比各类银行第一、第三阶段的效率值后,可以发现,调整后所得到的效率值已不同于第一阶段,这就证明了在第二阶段的环境调整有其必要性。下面针对各类银行第三阶段效率值展开分析。

1、技术效率情况分析。从整体来看,这21家城市商业银行的技术效率值呈先降低后略微提高的趋势。同时,国有商业银行的技术效率值呈先降低后显著提高的变化趋势,在2004年、2005年和2006年,城市商业银行的技术效率表现要优于国有商业银行,但是到2007年,国有商业银行的技术效率值已经超过了城市商业银行的技术效率值,且差距在扩大。股份制商业银行的技术效率值前几年基本保持稳定,并在2007年、2008年略有提高,且在三类银行中技术效率表现最好。从表1可以看出,城市商业银行与股份制商业银行的技术效率值有着不小的差距。

2、纯技术效率情况分析。从整体来看,这21家城市商业银行的纯技术效率值呈先略微降低后略微提高的这样一个趋势。同时,国有商业银行和股份制商业银行的纯技术效率值都处于一个比较稳定的水平,变化不大。从表1我们可以看出,城市商业银行同国有商业银行和股份制商业银行的纯技术效率值还有着很大的差距。纯技术效率更多地反映银行在日常经营过程中管理水平的高低,纯技术效率值越大,就表示管理水平越高。也就是说,我国城市商业银行目前的管理水平还较低。

3、规模效率情况分析。从整体来看,这21家城市商业银行的规模效率值呈先降低后略微提高的趋势。同时,国有商业银行的规模效率值呈先降低后提高的变化趋势,但是国有商业银行的规模效率表现却不如城市商业银行,表现最好的是股份制商业银行。我国城市商业银行规模效率低主要是由于目前我国城市商业银行整体规模过小所导致的。

五、结论

综合对第三阶段的技术、纯技术以及规模效率情况分析,本文得出这样一个结论,我国城市商业银行整体技术效率不高的原因有两方面:一方面是因为自身的管理水平不高,不能用较少的投入生产较多的产出,导致纯技术效率较低,这是最主要的原因;另一面则是因为整体规模过小,享受不到处于最优规模时给银行所带来的各种好处,导致规模效率较低。也就是说,城市商业银行需要通过提高管理水平和扩大规模来提高自身的效率。

[1]Fried,H.O,C.A.K.Lovell,S.S.Schmidt,et.al,Accounting for Environment Effects and Statistical Noise in Data Envelopment Analysis,Journal of Productivity Analysis,2002.17.

[2]韩文亮,张吉光.WTO时代城市商业银行的战略选择.银行家,2006.7.

[3]方燕,白先华.中国商业银行经营效率分析——三阶段DEA之应用.中央财经大学学报,2008.6.

[4]甘小丰.城市商业银行效率研究.理论探索,2007.3.

[5]迟国泰,芦丹,孙秀峰.基于城市差异系数的城市商业银行效率评价模型及实证研究.管理工程学报,2007.3.